巧用Excel计算股票的β系数

β系数的计算方法

β系数得计算方法一、公式法运用公式法计算行业β系数得具体步骤如:1。

计算市场整体收益率。

计算公式为:式中:R 为第t期得市场整体收益率;为沪深300指数第溯期末得收盘数;为沪深3oo指数第t—1期期末得收盘数。

2.计算各参照上市公司收益率.计算公式为:式中:为参照上市公司第t期得收益率;为参照上市公司第溯期末得股票收盘价;为参照上市公司第t—I期期末得股票收盘价。

3.计算市场整体收益率与各参照上市公司收益率得协方差。

我们可以利用EXCEL中得协方差函数“COVAR”来计算。

4。

计算市场整体收益率得方差。

我们可利用EXCEL中得方差函数“VAKP"来计算。

5.计算各参照上市公司受资本结构影响得β系数。

式中:BL为参照上市公司受资本结构影响得p系数.6.计算各参照上市公司消除资本结构影响得β系数。

计算公式为:式中:Bu为参照上市公司消除资本结构影响得β系数;T为参照上市公司得所得税税率;D为参照上市公司债务得市场价值;E为参照上市公司股权得市场价值。

7。

计算被评估企业所在行业受资本结构影响得B系数,即被评估企业所在行业得β系数。

计算公式为:式中:为被评估企业所在行业受资本结构影响得β系数;为被评估企业所在行业消除资本结构影响得β系数,为被评估企业所在行业得所得税税率,一般取25%;e(D÷E)为被评估企业所在行业得债务股本比。

二、线性回归法利用线性回归法计算行业β系数得具体步骤如下:1。

计算市场整体收益率。

同公式法2.计算无风险报酬率.取各年度得一年定期存款利率作为无风险年报酬率,再将其转换为月报酬率。

3.计算市场风险溢价。

市场风险溢价为“” .4。

计算各参照上市公司得收益率。

同公式法。

5.计算市场风险溢价与各参照上市公司收益率得协方差。

参照公式法下市场整体收益率与各参照上市公司收益率得协方差得计算6.计算市场风险溢价得方差。

参照公式法下市场整体收益率得方差计算。

7.计算各参照上市公司受资本结构影响得β系数。

如何利用Excel进行股票数据分析和投资决策

如何利用Excel进行股票数据分析和投资决策股票市场是一个充满机遇和风险的领域,对于投资者而言,准确的数据分析和科学的决策是投资成功的关键。

Excel作为一个强大的数据分析工具,为投资者提供了丰富的功能和工具,帮助他们在股票市场中做出明智的投资决策。

本文将重点介绍在Excel中利用股票数据进行分析和决策的方法和技巧。

第一章:数据准备和导入在进行股票数据分析之前,首先需要准备和导入数据。

Excel提供了多种方式来导入股票数据,包括从互联网上下载数据和从本地文件导入数据。

1.1 从互联网上下载数据通过使用Excel的数据导入功能,可以轻松地从互联网上下载股票数据。

在Excel的数据选项卡中,可以选择“从Web”选项,输入股票代码或网站链接,然后点击“导入”按钮即可将数据导入到Excel中。

1.2 从本地文件导入数据如果已经从其他渠道下载了股票数据文件,可以通过Excel的“打开”功能将数据导入到Excel中。

在Excel中选择“文件”选项卡,然后点击“打开”,选择所需的文件并点击“导入”按钮即可将数据导入。

第二章:数据清洗和整理一旦数据导入到Excel中,接下来需要进行数据清洗和整理,以便进行后续的分析和决策。

2.1 删除重复数据和空白行在进行数据清洗之前,首先要删除重复的数据和空白行,以确保数据的准确性和完整性。

通过使用Excel的筛选功能或删除重复值功能,可以快速删除重复的数据和空白行。

2.2 格式化数据股票数据通常包含日期、股价和成交量等多个字段,需要对这些数据进行格式化。

通过使用Excel的日期格式、货币格式等功能,可以将数据格式化为易于阅读和理解的形式。

第三章:数据分析和计算在数据清洗和整理完成后,接下来可以进行股票数据的分析和计算。

3.1 统计指标计算股票投资中常用的统计指标包括均值、方差、标准差和相关系数等。

通过使用Excel的相关函数,例如AVERAGE、VAR、STDEV和CORREL等,可以方便地计算这些统计指标。

使用Excel进行股票投资组合分析

使用Excel进行股票投资组合分析第一章:股票投资组合分析的概念和重要性股票投资组合分析是一种对不同股票进行定量和定性的评估方法,在投资决策中起到重要的作用。

通过股票投资组合分析,投资者可以评估不同股票的风险和收益,以便做出更明智的投资决策。

在这一章节中,我们将探讨股票投资组合分析的概念和重要性,并介绍Excel在分析中的应用。

第二章:Excel的基本功能和常用公式在进行股票投资组合分析之前,我们需要熟悉Excel的基本功能和常用公式。

Excel是一款功能强大的电子表格软件,可以帮助我们进行各种计算和数据分析。

在这一章节中,我们将介绍Excel 的基本功能,如单元格操作、数据输入和格式化等,并列举一些常用的公式,如计算均值、标准差和相关系数等。

第三章:股票数据的获取和整理在进行股票投资组合分析之前,我们需要获取和整理相关的股票数据。

在这一章节中,我们将介绍如何使用Excel从网络上获取股票数据,并演示如何将数据整理成适合分析的格式。

同时,我们也会介绍一些常用的数据处理技巧,如数据筛选、排序和透视表等。

第四章:股票的风险和收益评估股票的风险和收益是股票投资组合分析的核心内容。

在这一章节中,我们将介绍如何使用Excel对股票的风险和收益进行评估。

我们将介绍常用的风险衡量指标,如标准差、贝塔系数和夏普比率,并演示如何使用Excel进行计算和分析。

第五章:股票组合构建和优化在进行股票投资组合分析时,我们通常会选择多个股票构建一个投资组合。

在这一章节中,我们将介绍如何使用Excel进行股票组合的构建和优化。

我们将介绍常用的组合优化方法,如马科维茨模型和均值-方差模型,并演示如何使用Excel进行计算和优化。

第六章:风险控制和资产配置在进行股票投资组合分析时,风险控制和资产配置是非常重要的。

在这一章节中,我们将介绍如何使用Excel进行风险控制和资产配置。

我们将介绍常用的风险控制方法,如保险策略和动态平衡策略,并演示如何使用Excel进行计算和分析。

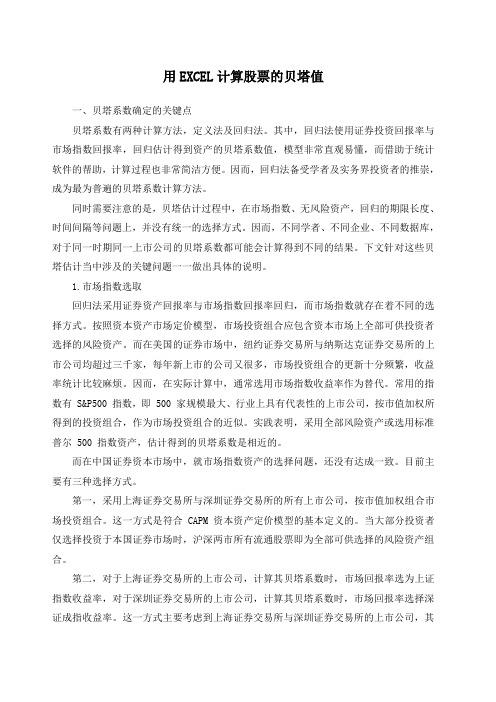

【Excel模板】Beta计算器

-15.82% -19.10% -10.89% -16.78% -22.90% -13.86% -23.44%

标的指数与个股收益率

5% 0%

-5% -10%

15% 10% 5%

股票收益率

10-1-30 10-3-30 10-5-30 10-7-30 10-9-30

0%

-15% -20%

-25%

-5%

-10%

-15%

-30%

09-11-30

-15

#NAME?

#NAME?

收盘价 日期

2009-11-30 2009-12-31 2010-01-29 2010-02-26 2010-03-31 2010-04-30

2773.26 2563.07 2868.85 2903பைடு நூலகம்19 2935.57 3379.98 3171.94

14.15 13.60 14.98 13.99 12.96 14.48 12.87

股Beta计算器

普通收益率 0.33 25

0.9118 0.3617 0.3926 0.9118 16.0258 0.1707 0.0000

收益率散点图

-15%

-10%

-5%

0% 5% 标的指数收益率

10%

15%

20%

收益率(%) #NAME?

7.05% 1.82% -10.39% 2.42% 1.95% -8.32%

累积涨跌幅(%) #NAME?

1.33% -1.55% -9.55% 5.74% 9.85% -9.60%

#NAME?

0.00% 1.82% -8.76% -6.55% -4.73% -12.65%

A股Beta

用ECEL计算股票的贝塔值

用EXCEL计算股票的贝塔值一、贝塔系数确定的关键点贝塔系数有两种计算方法,定义法及回归法。

其中,回归法使用证券投资回报率与市场指数回报率,回归估计得到资产的贝塔系数值,模型非常直观易懂,而借助于统计软件的帮助,计算过程也非常简洁方便。

因而,回归法备受学者及实务界投资者的推崇,成为最为普遍的贝塔系数计算方法。

同时需要注意的是,贝塔估计过程中,在市场指数、无风险资产,回归的期限长度、时间间隔等问题上,并没有统一的选择方式。

因而,不同学者、不同企业、不同数据库,对于同一时期同一上市公司的贝塔系数都可能会计算得到不同的结果。

下文针对这些贝塔估计当中涉及的关键问题一一做出具体的说明。

1.市场指数选取回归法采用证券资产回报率与市场指数回报率回归,而市场指数就存在着不同的选择方式。

按照资本资产市场定价模型,市场投资组合应包含资本市场上全部可供投资者选择的风险资产。

而在美国的证券市场中,纽约证券交易所与纳斯达克证券交易所的上市公司均超过三千家,每年新上市的公司又很多,市场投资组合的更新十分频繁,收益率统计比较麻烦。

因而,在实际计算中,通常选用市场指数收益率作为替代。

常用的指数有 S&P500 指数,即 500 家规模最大、行业上具有代表性的上市公司,按市值加权所得到的投资组合,作为市场投资组合的近似。

实践表明,采用全部风险资产或选用标准普尔 500 指数资产,估计得到的贝塔系数是相近的。

而在中国证券资本市场中,就市场指数资产的选择问题,还没有达成一致。

目前主要有三种选择方式。

第一,采用上海证券交易所与深圳证券交易所的所有上市公司,按市值加权组合市场投资组合。

这一方式是符合 CAPM 资本资产定价模型的基本定义的。

当大部分投资者仅选择投资于本国证券市场时,沪深两市所有流通股票即为全部可供选择的风险资产组合。

第二,对于上海证券交易所的上市公司,计算其贝塔系数时,市场回报率选为上证指数收益率,对于深圳证券交易所的上市公司,计算其贝塔系数时,市场回报率选择深证成指收益率。

用excel测算贝塔值的4种方法

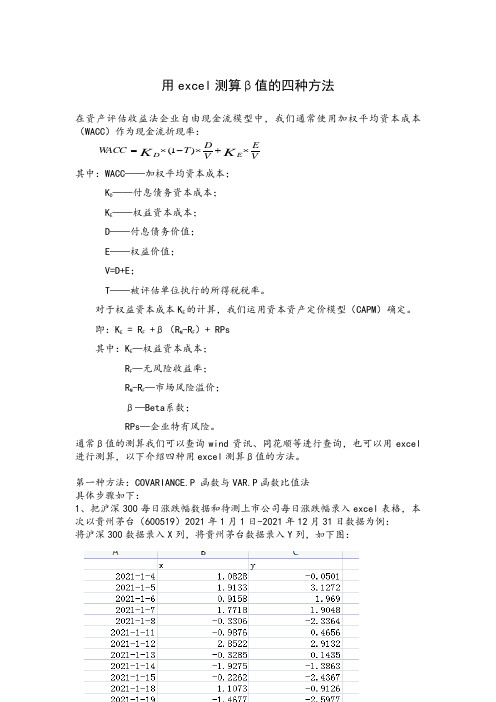

用excel 测算β值的四种方法在资产评估收益法企业自由现金流模型中,我们通常使用加权平均资本成本(WACC )作为现金流折现率: V E V D T W ACC K K E D ⨯+⨯-⨯=)1(其中:WACC ——加权平均资本成本;K D ——付息债务资本成本;K E ——权益资本成本;D ——付息债务价值;E ——权益价值;V=D+E ;T ——被评估单位执行的所得税税率。

对于权益资本成本K E 的计算,我们运用资本资产定价模型(CAPM )确定。

即:K E = R F +β(R M -R F )+ RPs其中:K E —权益资本成本;R F —无风险收益率;R M -R F —市场风险溢价;β—Beta 系数;RPs —企业特有风险。

通常β值的测算我们可以查询wind 资讯、同花顺等进行查询,也可以用excel 进行测算,以下介绍四种用excel 测算β值的方法。

第一种方法:COVARIANCE.P 函数与VAR.P 函数比值法具体步骤如下:1、把沪深300每日涨跌幅数据和待测上市公司每日涨跌幅录入excel 表格,本次以贵州茅台(600519)2021年1月1日-2021年12月31日数据为例: 将沪深300数据录入X 列,将贵州茅台数据录入Y 列,如下图:2、用COVARIANCE.P 函数计算计算贵州茅台收益率相对于沪深300收益率的协方差,第一组数据范围为Y列,第二组数据范围为X列。

计算协方差结果为1.83778849043、用VAR.P函数计算沪深300收益率的方差,数据范围为X列数据,如下图:计算方差结果为1.3651667394、用第二步计算的协方差结果为分子,第三步计算的方差结果为分母,计算相关系数即贝塔值:计算贝塔值结果为1.346271376第二种方法:SLOPE函数法具体步骤如下:1、将沪深300每日涨跌幅数据和待测上市公司每日涨跌幅录入excel表格(如方法一)2、用SLOPE函数,第一组数据范围为Y列,第二组数据范围为X列,所得值即为相关系数即贝塔值(如下图)。

股票β系数的计算

股票β系数的计算

股票β系数是一种金融投资组合的指示性指标,它反映了投资组合中股票的收益波动性与市场收益的收益波动性之间的关系。

它的计算可以帮助投资者更好地了解市场风险,以及股票的投资机会和风险,帮助投资者更加合理地组合股票,降低投资风险。

计算股票β系数的公式如下:

β = (Cov(Rp,Rm)) / ( Var(Rm))

其中,Rp为投资组合的收益率,Rm为市场收益率,Cov(Rp,Rm)

表示投资组合和市场收益率之间的协方差,Var(Rm)表示市场收益率

的方差。

计算β系数时需要了解样本中投资组合收益率和市场收益率的

均值、协方差和方差,以及相应的样本容量。

一般来说,样本量越大,考虑到随机偏差的影响,计算出的β系数越精确。

总的来说,计算股票β系数的过程非常简单,只需要根据投资组合和市场收益率之间的协方差和单独市场收益率的方差,就可以计算出一个投资组合的β系数。

- 1 -。

通过Excel进行投资组合分析的基本方法

通过Excel进行投资组合分析的基本方法第一章:引言投资组合分析是投资者评估和管理其投资组合的过程。

在金融市场中,投资者可以选择多种不同类型的资产进行投资,如股票、债券、房地产等,以实现其投资目标。

而利用Excel进行投资组合分析是一种常见且有效的方法。

本文将介绍利用Excel进行投资组合分析的基本方法。

第二章:数据获取与整理在进行投资组合分析之前,我们首先需要获取和整理相关的数据。

对于股票投资组合分析,我们可以通过财经网站或金融数据提供商获取每只股票的历史股价数据。

对于债券或其他资产,我们可以获取其历史价格和收益率数据。

在Excel中,我们可以使用数据导入功能将获取的数据导入到工作表中或使用宏来自动化这个过程。

导入数据后,我们可以对其进行清洗和整理,包括删除重复数据、处理缺失值和异常值等。

第三章:计算资产回报率计算资产回报率是投资组合分析的重要一步。

回报率是评估投资绩效的基本指标之一。

在Excel中,我们可以使用以下公式计算资产的回报率:回报率 = (当前价格 - 初始价格) / 初始价格对于股票投资组合,我们可以逐个计算每只股票的回报率,并使用加权平均法计算整个投资组合的回报率。

在Excel中,我们可以使用SUMPRODUCT函数和相关权重数据来计算加权平均回报率。

第四章:计算投资组合风险投资组合的风险是投资者关注的另一个重要指标。

在Excel中,我们可以使用一些常见的风险指标来衡量投资组合的风险,如标准差和Beta系数。

标准差是衡量资产收益率波动性的指标。

在Excel中,我们可以使用STDEV.P函数或STDEV.S函数计算资产的标准差。

使用加权平均法,我们可以计算整个投资组合的标准差。

Beta系数衡量了一个资产与整个市场的相关性。

通过回归分析,我们可以使用Excel内置的相关函数计算出资产与市场的相关系数,并进而计算出Beta系数。

第五章:计算投资组合的最优权重计算投资组合的最优权重是投资组合分析的重要一环。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

海峡财经导报/2006年/9月/7日/第021版

财税・财务管理

巧用Excel计算股票的β系数

钟爱军

建立在应用现代证券组合理论进行风险分散分析基础上的投资组合决策,需要面对大量而复杂的计算,于是,投资组合的一些简化分析模型便应运而生。

其中,美国经济学家威廉・夏普提出的资本资产定价模型以其科学、简便、合理和实用的特点而被广泛地应用在实际工作中,成为财务学发展中重要的里程碑,它第一次使人们可以量化市场的风险程度,并且能够对风险进行具体定价。

一、资本资产定价模型与β系数

资本资产定价模型研究了充分组合情况下投资风险与期望收益率之间的均衡关系,解决了投资者为补偿承担某一特定程度风险而应获得的收益。

资本资产定价模型理论下的证券市场线的表达式为:Ki=Rf+βi(Km-Rf)。

式中,Ki为i股票的期望收益率,Rf为无风险收益率(通常以国库券的收益率作为无风险收益率),Km为市场投资组合的平均期望收益率,βi为i股票的风险系数,Km-Rf为投资者为补偿承担超过无风险收益的平均风险而要求的额外收益(风险价格)。

证券市场线表达式表明,在无风险收益率一定的条件下,一项投资的期望收益率取决于它的系统风险。

证券市场线更直观地表明,β值越大,对风险资产所期望的收益率越高。

由此可知,度量系统风险就成为一个关键问题。

度量一项投资或投资组合的系统风险的指标是β系数,β系数作为资本资产定价模型的核心,反映了个别股票收益率相对于市场投资组合平均收益率的变动程度。

β系数的意义在于它能让我们明确:相对于市场投资组合而言,特定资产的系统风险是多少。

例如,当某个股票的β=1时,说明该股票的市场风险水平与整个股票市场的风险水平相同,该股票的收益率与市场平均收益率同步变化。

当某个股票的β=0.5时,说明该股票的市场风险是整个股票市场风险的50%,该股票收益率的变动性只及一般市场变动性的一半。

当某个股票的β=2时,说明该股票的市场风险程度是整个股票市场风险程度的2倍。

总之,某一股票β值的大小反映了这种股票收益的变动与整个股票市场收益变动之间的关系及其影响程度。

投资者应该重视股票的市场风险,对股票的β系数作出合理的分析和准确的估计。

投资组合βp系数等于被组合各证券β值的加权平均数,公式:

如果一个高β值的股票(β>1)被加入到一个平均风险组合(βp)中,则组合风险将会提高;如果一个低β值的股票(β<1)被加入到一个平均风险组合中,则组合风险将会降低。

因此,一种股票的β值可以度量该股票对整个股票投资组合风险的影响。

二、手工计算β系数

计算β系数的方法有两种,一是回归直线法,二是直接根据β系数的定义进行计算。

手工计算β系数很麻烦,如果借助于Excel,则是一件非常简单的事情。

下面以2006年4月经济科学出版社出版的中国注册会计师协会组编的《财务成本管理》第129—131页的内容作为对照案例,以便对比说明β系数计算中Excel所具有的优势。

问题再现:J即股票历史已获得收益率以及市场历史已获得收益率的有关资料,计算其β值的数据准备过程。

(一)回归直线法

根据数理统计的线性回归原理,β系数可以根据同一时期内的资产收益率和市场投资组合收益率的历史数据,使用线性回归方程测算出来,β值就是该线性回归方程的回归系数。

(二)根据定义计算β系数

三、用Excel计算β系数

仍以资料数据为例,计算β系数只需要借助于Excel的SLOPE函数。

四、β系数计算的实战演练

如果我们将上证综合指数作为反映股市大盘情况的指标,那么采用上证收盘指数所计算的收益率就可以作为市场平均收益率。

Excel工作表中B4:C16区域反映的数据是从网上采集的我国沪市W上市公司2005年的每月W股票的收盘价和上证综合指数(收盘)每月收盘价的具体情况,D5:E16区域以及E17单元格为数据计算区。

在Excel工作表中,有关计算公式定义如下:

D5=(C5-C4)/C4,用鼠标拖动D5单元格右下角的填充柄,利用Excel的智能复制功能,完成D6到D16单元格的公式定义。

E5=(B5-B4)/B4,用鼠标拖动E5单元格右下角的填充柄,利用Excel的智能复制功能,完成E6到E16单元格的公式定义。

在E17单元格里录入计算W股票B系数的公式:=SLOPE(D5:D16,E5:E16)。

结果表明,W股票的市场风险程度小于整个股票市场的平均风险程度。