海澜之家2019年财务分析结论报告

财务报告分析服装行业(3篇)

第1篇随着经济全球化和消费升级的加速,服装行业作为消费品市场的支柱产业,其发展态势备受关注。

本文将通过对服装行业财务报告的分析,探讨其现状、存在的问题以及未来的发展趋势。

一、服装行业现状分析1. 市场规模近年来,我国服装行业市场规模持续扩大,已成为全球最大的服装生产和消费市场。

根据国家统计局数据,2019年,我国服装行业零售总额达到3.3万亿元,同比增长8.3%。

预计未来几年,市场规模仍将保持稳定增长。

2. 产业结构我国服装行业产业结构逐渐优化,从以中低端产品为主向中高端产品转变。

随着消费者需求的提高,品牌化、个性化、时尚化成为行业发展趋势。

目前,国内服装品牌逐渐崛起,如李宁、安踏、太平鸟等,在国际市场上也取得了一定的竞争力。

3. 区域分布我国服装行业区域分布不均,主要集中在沿海地区。

珠三角、长三角、环渤海等地区服装产业发达,品牌集中度高。

而中西部地区服装产业相对滞后,市场潜力巨大。

二、财务报告分析1. 营业收入从财务报告来看,服装行业营业收入呈现稳定增长态势。

以某服装上市公司为例,2019年营业收入达到100亿元,同比增长10%。

这表明行业整体盈利能力较强。

2. 毛利率服装行业毛利率相对较高,但近年来受到原材料成本上升、市场竞争加剧等因素的影响,毛利率有所下降。

以某服装上市公司为例,2019年毛利率为30%,同比下降2个百分点。

3. 净利率服装行业净利率水平相对较低,主要原因是市场竞争激烈、品牌建设投入较大。

以某服装上市公司为例,2019年净利率为5%,同比下降1个百分点。

4. 资产负债率服装行业资产负债率普遍较高,但近年来有所下降。

以某服装上市公司为例,2019年资产负债率为60%,同比下降5个百分点。

这表明行业整体财务风险有所降低。

三、存在的问题1. 同质化竞争严重我国服装行业同质化竞争现象严重,导致产品附加值低,品牌影响力弱。

部分企业为了追求市场份额,采取低价策略,进一步加剧了行业恶性竞争。

海澜之家2019年三季度经营成果报告

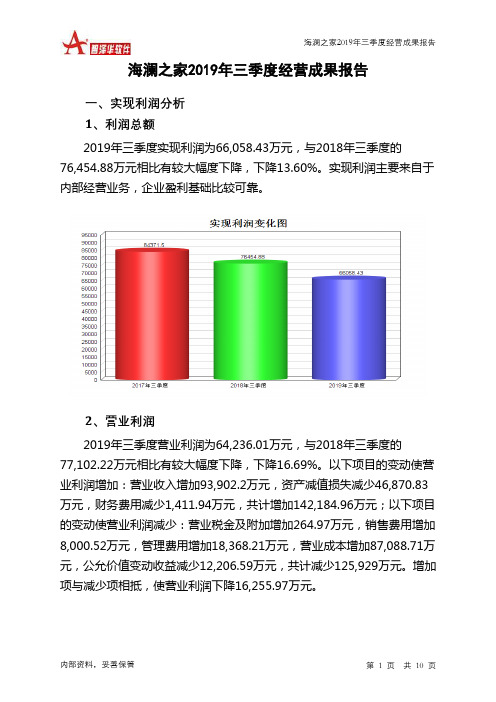

海澜之家2019年三季度经营成果报告一、实现利润分析1、利润总额2019年三季度实现利润为66,058.43万元,与2018年三季度的76,454.88万元相比有较大幅度下降,下降13.60%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2019年三季度营业利润为64,236.01万元,与2018年三季度的77,102.22万元相比有较大幅度下降,下降16.69%。

以下项目的变动使营业利润增加:营业收入增加93,902.2万元,资产减值损失减少46,870.83万元,财务费用减少1,411.94万元,共计增加142,184.96万元;以下项目的变动使营业利润减少:营业税金及附加增加264.97万元,销售费用增加8,000.52万元,管理费用增加18,368.21万元,营业成本增加87,088.71万元,公允价值变动收益减少12,206.59万元,共计减少125,929万元。

增加项与减少项相抵,使营业利润下降16,255.97万元。

3、投资收益2019年三季度投资收益为19,260.08万元,与2018年三季度的7,887万元相比成倍增长,增长1.44倍。

4、营业外利润2018年三季度营业外利润亏损647.34万元,2019年三季度扭亏为盈,盈利1,822.41万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年三季度的营业收入为396,781.55万元,比2018年三季度的302,879.35万元增长31.00%,营业成本为230,074.55万元,比2018年三季度的142,985.84万元增加60.91%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表项目名称2019年三季度2018年三季度2017年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入396,781.55 31 302,879.35 -6.1 322,551.89 0 实现利润66,058.43 -13.6 76,454.88 -9.38 84,371.5 0 营业利润64,236.01 -16.69 77,102.22 -7.34 83,207.44 0 投资收益19,260.08 144.2 7,887 2,449.51 309.35 0 营业外利润1,822.41 381.52 -647.34 -155.61 1,164.06 0二、成本费用分析1、成本构成情况2019年三季度海澜之家成本费用总额为300,659.26万元,其中:营业成本为230,074.55万元,占成本总额的76.52%;销售费用为50,023.26万元,占成本总额的16.64%;管理费用为44,442.3万元,占成本总额的14.78%;财务费用为454.01万元,占成本总额的0.15%;营业税金及附加为2,414.94万元,占成本总额的0.8%。

海澜之家2019年三季度财务分析结论报告

海澜之家2019年三季度财务分析综合报告海澜之家2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为66,058.43万元,与2018年三季度的76,454.88万元相比有较大幅度下降,下降13.60%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2019年三季度营业成本为230,074.55万元,与2018年三季度的142,985.84万元相比有较大增长,增长60.91%。

2019年三季度销售费用为50,023.26万元,与2018年三季度的42,022.74万元相比有较大增长,增长19.04%。

2019年三季度销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年三季度管理费用为44,442.3万元,与2018年三季度的26,074.1万元相比有较大增长,增长70.45%。

2019年三季度管理费用占营业收入的比例为11.2%,与2018年三季度的8.61%相比有所提高,提高2.59个百分点。

管理费用占营业收入的比例有所提高,但营业利润却大幅度下降,管理费用的增长并不合理。

2019年三季度财务费用为454.01万元,与2018年三季度的1,865.94万元相比有较大幅度下降,下降75.67%。

三、资产结构分析2019年三季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年三季度相比,2019年三季度存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年三季度相比,资产结构趋于改善。

海澜之家2019年上半年经营成果报告

海澜之家2019年上半年经营成果报告一、实现利润分析1、利润总额2019年上半年实现利润为282,115.66万元,与2018年上半年的275,265.99万元相比有所增长,增长2.49%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2019年上半年营业利润为280,403.77万元,与2018年上半年的273,503.71万元相比有所增长,增长2.52%。

以下项目的变动使营业利润增加:营业收入增加70,760.71万元,公允价值变动收益增加5,668.54万元,共计增加76,429.25万元;以下项目的变动使营业利润减少:营业成本增加30,422.73万元,销售费用增加22,680.84万元,管理费用增加10,330.37万元,财务费用增加2,075.77万元,资产减值损失增加1,565.09万元,营业税金及附加增加67.85万元,共计减少67,142.65万元。

增加项与减少项相抵,使营业利润增长9,286.61万元。

3、投资收益2019年上半年投资收益为697.7万元,与2018年上半年的472.43万元相比有较大增长,增长47.68%。

4、营业外利润2019年上半年营业外利润为1,711.89万元,与2018年上半年的1,762.28万元相比有所下降,下降2.86%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年上半年的营业收入为1,072,125万元,比2018年上半年的1,001,364.28万元增长7.07%,营业成本为625,321.76万元,比2018年上半年的594,899.03万元增加5.11%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表项目名称2019年上半年 2018年上半年 2017年上半年 数值 增长率(%)数值增长率(%)数值增长率(%)营业收入 1,072,125 7.071,001,364.28 8.22 925,268.18 0 实现利润 282,115.66 2.49 275,265.99 10.95 248,089.82 0 营业利润 280,403.772.52 273,503.7111.48 245,344.33 0 投资收益 697.7 47.68 472.43 24.31 380.03 0 营业外利润1,711.89-2.861,762.28-35.812,745.5二、成本费用分析 1、成本构成情况2019年上半年海澜之家成本费用总额为796,496.08万元,其中:营业成本为625,321.76万元,占成本总额的78.51%;销售费用为99,341.42万元,占成本总额的12.47%;管理费用为57,002.56万元,占成本总额的7.16%;财务费用为-777.99万元,占成本总额的-0.1%;营业税金及附加为6,897.53万元,占成本总额的0.87%。

海澜之家2019年一季度现金流量报告

海澜之家

2019年一季度现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 海澜之家2019年一季度现金流量报告

一、现金流入结构分析

2019年一季度现金流入为780,827.75万元,与2018年一季度的

655,759.97万元相比有较大增长,增长19.07%。

企业通过销售商品、提供劳务所收到的现金为746901.73万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的95.66%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加122152.90万元。

2019年一季度经营现金收益率为20.06%,与2018年一季度的18.89%相比有所提高,提高1.17个百分点。

二、现金流出结构分析

2019年一季度现金流出为661,795.28万元,与2018年一季度的

598,414.04万元相比有较大增长,增长10.59%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的56.98%。

海澜之家2019年财务风险分析详细报告

海澜之家2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为94,982.19万元,2019年已经取得的银行短期借款为0万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供586,541.5万元的营运资本。

3.总资金需求

该企业资金富裕,富裕491,559.31万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为820,196.19万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是1,136,953.01万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,453,709.83万元,企业有能力在3年之内偿还的贷款总规模为1,770,466.65万元,在5年之内偿还的贷款总规模为2,403,980.29万元,当前实际的长短期借款合计为263,409.57万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

负

内部资料,妥善保管第页共1 页。

海澜之家2019年年度报告

公司代码:600398 公司简称:海澜之家债券代码:110045 债券简称:海澜转债致股东信尊敬的各位股东:2020年全球疫情冲击给宏观经济带来了巨大挑战,尤其实体零售无疑是受到了重创,接下来服装行业将会有缓慢复苏的过程。

我们认为挑战永远存在,疫情只是个放大镜用来检验我们过往的沉淀是否扎实。

在当前形势下,海澜之家作为中国男装行业龙头,保证健康良性的自有现金流、保障各方合作伙伴利益显得尤为重要。

2019年度公司实行了“聚焦主品牌”的战略优化,以海澜之家为核心,将主品牌重塑升级,进行了从“男人的衣柜”到“中国男装,全球价值”的内核升级,为男性顾客提供全场景需求的高价值力服装产品。

而对众多非核心品牌果断瘦身调整,公司在多品牌发展优胜劣汰的同时加强了风险可控性。

这一轮优化策略将让海澜之家在2020年更好的“轻装上阵”,下半年效果会更加明显。

面对2020年新局面虽倍感压力,但信心不减,我们既正视一季度因疫情影响的不佳表现,同时也看到了品牌在四月份以来的强力复苏,无论是电商的增长还是实体店复苏情况显著优于行业的表现,印证了品牌生命力的顽强。

2020年度的新形势下,服装市场存货较多,行业由于生存需要促销价格紊乱,品牌要长续经营必须稳住阵脚,海澜之家既会一如既往把控住产品方向准确度、供应链快反速度、产品性价比与品质,更会用数字化的经营管理来挖掘消费者多渠道、多层次的消费需求。

零售的本质是供应链产品与各渠道消费者之间的精准连接,而实体店零售渠道、传统电商渠道、微商渠道、新兴的直播渠道等亦要差别对待,海澜之家将把单品牌多渠道“控场、分货、定价”的管理能力发挥到极致,我们追求带货的结果,也重点有效区分哪些带货能增益品牌力,哪些带货却容易透支品牌力,在销售额和品牌维护之间不断取舍、平衡。

海澜之家品牌力的重塑升级一直在路上,即便今年市场低迷,我们依然坚定丰富品牌价值。

我们不仅成为中国男足国家队“官方正装合作伙伴”,签约球星武磊作为推广大使,联合推出多功能机能系列服装商品,同时也推出了李小龙与海澜之家联名系列T恤、外套,并多次直播发布IP合作款,成效显著并创造了市场声量。

海澜之家2019年上半年财务指标报告

7.07

8.22 925,268.18

0

8

282,115.66

2.49 275,265.99

10.95 248,089.82

0

280,403.77

2.52 273,503.71

11.48 245,344.33

0

697.7

47.68 472.43

24.31 380.03

0

1,711.89

-2.86 1,762.28

2019年上半年营业利润为280,403.77万元,与2018年上半年的 273,503.71万元相比有所增长,增长2.52%。以下项目的变动使营业利润 增加:营业收入增加70,760.71万元,公允价值变动收益增加5,668.54万元, 共计增加76,429.25万元;以下项目的变动使营业利润减少:营业成本增加 30,422.73万元,销售费用增加22,680.84万元,管理费用增加10,330.37 万元,财务费用增加2,075.77万元,资产减值损失增加1,565.09万元,营 业税金及附加增加67.85万元,共计减少67,142.65万元。增加项与减少项 相抵,使营业利润增长9,286.61万元。

-35.81 2,745.5

0

2019年上半年实现利润为282,115.66万元,与2018年上半年的 275,265.99万元相比有所增长,增长2.49%。实现利润主要来自于内部经 营业务,企业盈利基础比较可靠。

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用

成本构成变动情况表(占营业收入的比例)

从存货、应收账款、应付账款三者占用资金数量及其周转速度的关系 来看,企业经营活动的资金占用增加,营运能力下降。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

海澜之家2019年财务分析综合报告海澜之家2019年财务分析综合报告

一、实现利润分析

2019年实现利润为422,421.07万元,与2018年的457,778.27万元相比有所下降,下降7.72%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析

2019年营业成本为1,329,987.18万元,与2018年的1,129,347.42万元相比有较大增长,增长17.77%。

2019年销售费用为246,650.12万元,与2018年的179,941.97万元相比有较大增长,增长37.07%。

2019年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2019年管理费用为

149,877.62万元,与2018年的110,028.27万元相比有较大增长,增长36.22%。

2019年管理费用占营业收入的比例为6.82%,与2018年的5.76%相比有所提高,提高1.06个百分点。

管理费用占营业收入的比例有所提高,但营业利润却大幅度下降,管理费用的增长并不合理。

2018年理财活动带来收益379.55万元,2019年融资活动由创造收益转化为支付费用,支付1,812.59万元。

三、资产结构分析

与2018年相比,2019年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年相比,资产结构趋于改善。

四、偿债能力分析

从支付能力来看,海澜之家2019年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析

内部资料,妥善保管第1 页共3 页。