农产品期货市场

期货市场与农产品市场关系解析

期货市场与农产品市场关系解析在当代农业市场中,期货市场与农产品市场之间存在着密切的联系与相互关系。

本文将通过分析期货市场与农产品市场的互动关系,探讨二者之间的相互影响以及如何利用期货市场来管理农产品市场风险。

一、期货市场与农产品市场的联系期货市场是以标准化、可交易的合约为基础的金融市场,允许交易双方通过买入或卖出未来的某种商品,以约定的价格和日期进行交割。

而农产品市场是农产品买卖的场所,是供需双方进行交易、价格形成的市场。

期货市场与农产品市场的联系主要有以下几个方面:1. 价格发现机制:期货市场通过买卖双方的交易活动,形成合理的市场价格。

这些价格在一定程度上可以作为农产品市场的参考,农产品的生产者和买家可以根据期货市场的行情,合理判断农产品的价格趋势。

2. 风险管理:期货市场提供了一种有效的风险管理工具,农产品市场的参与者可以通过期货市场来规避价格波动带来的风险。

例如,农产品生产者可通过购买相关农产品的期货合约,锁定未来的价格,降低价格波动风险。

3. 资金流动:期货市场的交易活动促使资金在市场中流动,这些资金不仅可以促进农产品市场的发展,也为农产品的生产和流通提供了资金支持。

二、期货市场对农产品市场的影响1. 价格影响:期货市场的价格波动会对农产品价格产生直接影响。

当期货市场上某种农产品的价格大幅上涨时,农产品市场上的价格也会受到影响,买家可能会转向期货市场购买合约,导致实物农产品的价格上升。

反之,期货市场价格的下跌则可能导致农产品市场的价格下跌。

2. 投资影响:期货市场的存在吸引了大量的资金参与其中,这些资金可能涉及到农产品市场。

当投资者看好农产品市场的发展前景时,会将资金投入到期货市场中,进而影响农产品市场的供需关系和价格。

此外,大量的资金流入农产品期货市场也会增加农民的收入和农产品的供应能力。

3. 生产影响:期货市场的价格波动直接影响到农产品的生产行为。

当期货市场中某种农产品价格上涨时,农民会增加对此农产品的生产投入,以获取更高的利润。

农产品期货市场

3.我国农产品期货市场现状

目前,我国三家期货交易(大连、 郑州、 上海)所 中,大连商品交易所与郑州商品交易所现阶段以农 产品期货交易为主。大连商品交易所经批准交易的 品种有大豆、豆粕、啤酒大麦,玉米期货的各项筹备 工作已基本完成,有望于近期上市;郑州商品交易所 批准交易的品种有小麦、绿豆、红小豆、花生仁。

二 .农产品市场的形成和发展

1.农产品市场的形成

19世纪中期,芝加哥已经发展成为美国中西部最重 要的商品集散地,大量的农产品在芝加哥进行买卖。 在当时的现货市场上,谷物的价格随着季节的交替频 繁变动。每年谷物收获季节,生产者将谷物运到芝加 哥寻找买主,使市场饱和,价格暴跌。当时又缺少足 够的存储设施,到了第二年春天,谷物匮乏,价格上 涨,消费者的利益又受到损害,这就迫切需要建立一 种远期定价机制以稳定供求关系,而期货市场正是在 这种背景下应运而生。

(2) 价格发现功能

期货价格能比较准确、全面地反映真实的供给 和需求的情况及其变化趋势,对生产经营者有较强 的指导作用。

三. 农产品期货市场的经济功能 (1)风险转移功能(套期保值)

在现货市场和期货市场对同一种类的商品同 时进行数量相等但方向相反的买卖活动,即在买进 或卖出实货的同时,在期货市场上卖出或买进同等 数量的期货,经过一段时间,当价格变动使现货买 卖上出现的盈亏时,可由期货交易上的亏盈得到抵 消或弥补。从而在“现”与“期”之间、近期和远期之 间建立一种对冲机制,以使价格风险降低到最低限 度。

农产品期货市场

农林经济管理1001班

农产品期货市场

一.农产品期货市场定义 二.农产品期货市场的形成和发展 三.农产品期货市场的经济功能

一.农产品期货市场的定义

农产品期货市场作为市场制度的一种创 新,有其自身质的规定性,并且有狭义和广 义之分。 狭义的农产品期货市场是指进行农产品 期货交易的场所,通常特指农产品期货交易 所。 广义的农产品期货市场是指农产品期货 合约交易关系的总和。

三农产品期货市场参与指南

三农产品期货市场参与指南第1章引言 (4)1.1 农产品期货市场的概念与功能 (4)1.1.1 农产品期货市场的概念 (4)1.1.2 农产品期货市场的功能 (4)1.2 农产品期货市场的发展历程 (4)1.2.1 起源与发展 (5)1.2.2 我国农产品期货市场的发展 (5)1.2.3 农产品期货市场的国际化和创新发展 (5)第2章农产品期货合约介绍 (5)2.1 农产品期货合约的类型 (5)2.1.1 谷物类期货合约:包括小麦、玉米、稻谷等主要粮食作物的期货合约。

(5)2.1.2 油料类期货合约:包括大豆、油菜籽、花生等油料作物的期货合约。

(5)2.1.3 纤维类期货合约:包括棉花、白糖、羊毛等纤维作物的期货合约。

(5)2.1.4 禽畜产品期货合约:包括生猪、鸡蛋、牛羊肉等禽畜产品的期货合约。

(5)2.1.5 果蔬产品期货合约:包括苹果、香蕉、橙汁等果蔬产品的期货合约。

(5)2.2 农产品期货合约的主要条款 (5)2.2.1 合约名称:指明了合约的品种、交易地点和合约类型。

(5)2.2.2 合约标的:规定了期货合约交易的具体农产品品种、质量等级和交割等级。

(6)2.2.3 合约规模:规定了每手期货合约所代表的农产品数量。

(6)2.2.4 最小变动价位:指期货合约价格变动时,价格变动的最小单位。

(6)2.2.5 合约交割月份:规定了期货合约的交割月份。

(6)2.2.6 交割地点:指定了期货合约交割的具体地点。

(6)2.2.7 交易时间:规定了期货合约的交易时间,包括开盘、收盘和休市等。

(6)2.2.8 交易手续费:规定了交易双方在交易过程中需支付的手续费。

(6)2.3 农产品期货合约的交易规则 (6)2.3.1 交易方式:采用集中竞价、连续交易的方式进行。

(6)2.3.2 交易单位:以手为单位进行交易,每手代表一定数量的农产品。

(6)2.3.3 价格限制:设置了涨跌停板制度,对期货合约价格进行限制。

我国农产品期货市场发展浅析

我国农产品期货市场发展浅析关键信息项:1、农产品期货市场的定义与范围:____________________________2、我国农产品期货市场的发展历程:____________________________3、现阶段我国农产品期货市场的特点:____________________________4、影响我国农产品期货市场发展的因素:____________________________5、未来我国农产品期货市场的发展趋势:____________________________6、促进我国农产品期货市场发展的策略:____________________________1、农产品期货市场的定义与范围11 农产品期货市场是指以农产品为标的物的期货交易市场,通过标准化合约进行交易。

111 农产品涵盖了粮食、油料、糖料、棉花、水果、蔬菜等多个品类。

112 期货交易是在特定的交易所内进行,买卖双方约定在未来某一特定时间和地点交割一定数量和质量的农产品。

2、我国农产品期货市场的发展历程21 我国农产品期货市场起步较晚,但发展迅速。

211 20 世纪 90 年代初,开始进行农产品期货试点。

212 经过初期的探索和整顿,逐步建立起规范的交易制度和监管体系。

22 近年来,随着市场的不断成熟,农产品期货品种不断丰富。

221 推出了多个具有特色的农产品期货合约,满足了不同市场参与者的需求。

3、现阶段我国农产品期货市场的特点31 市场规模逐渐扩大,交易量和持仓量稳步增长。

311 越来越多的投资者参与到农产品期货交易中。

312 机构投资者的比重不断增加,市场结构逐步优化。

32 价格发现功能日益凸显,对农产品现货价格的指导作用增强。

321 期货价格能够及时反映市场供求关系和预期变化。

322 为农业生产者、经营者提供了重要的决策参考。

33 风险管理工具多样化,帮助企业有效规避市场风险。

331 企业可以通过套期保值等操作锁定成本和利润。

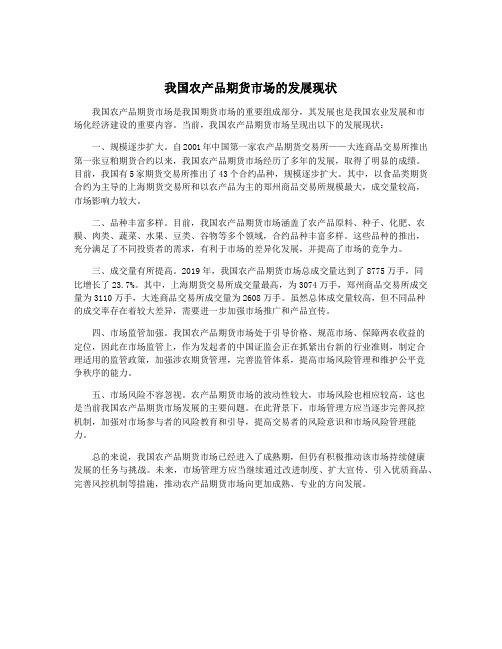

我国农产品期货市场的发展现状

我国农产品期货市场的发展现状我国农产品期货市场是我国期货市场的重要组成部分,其发展也是我国农业发展和市场化经济建设的重要内容。

当前,我国农产品期货市场呈现出以下的发展现状:一、规模逐步扩大。

自2001年中国第一家农产品期货交易所——大连商品交易所推出第一张豆粕期货合约以来,我国农产品期货市场经历了多年的发展,取得了明显的成绩。

目前,我国有5家期货交易所推出了43个合约品种,规模逐步扩大。

其中,以食品类期货合约为主导的上海期货交易所和以农产品为主的郑州商品交易所规模最大,成交量较高,市场影响力较大。

二、品种丰富多样。

目前,我国农产品期货市场涵盖了农产品原料、种子、化肥、农膜、肉类、蔬菜、水果、豆类、谷物等多个领域,合约品种丰富多样。

这些品种的推出,充分满足了不同投资者的需求,有利于市场的差异化发展,并提高了市场的竞争力。

三、成交量有所提高。

2019年,我国农产品期货市场总成交量达到了8775万手,同比增长了23.7%。

其中,上海期货交易所成交量最高,为3074万手,郑州商品交易所成交量为3110万手,大连商品交易所成交量为2608万手。

虽然总体成交量较高,但不同品种的成交率存在着较大差异,需要进一步加强市场推广和产品宣传。

四、市场监管加强。

我国农产品期货市场处于引导价格、规范市场、保障两农收益的定位,因此在市场监管上,作为发起者的中国证监会正在抓紧出台新的行业准则,制定合理适用的监管政策,加强涉农期货管理,完善监管体系,提高市场风险管理和维护公平竞争秩序的能力。

五、市场风险不容忽视。

农产品期货市场的波动性较大,市场风险也相应较高,这也是当前我国农产品期货市场发展的主要问题。

在此背景下,市场管理方应当逐步完善风控机制,加强对市场参与者的风险教育和引导,提高交易者的风险意识和市场风险管理能力。

总的来说,我国农产品期货市场已经进入了成熟期,但仍有积极推动该市场持续健康发展的任务与挑战。

未来,市场管理方应当继续通过改进制度、扩大宣传、引入优质商品、完善风控机制等措施,推动农产品期货市场向更加成熟、专业的方向发展。

农产品期货市场的交易方式

交易。此种委托单买单停损触动价格应该高于目前

的市场价格;卖单停损触动价格应该低于目前的市

场价格。

11

下单交易(续)

• 开盘市价单(Market On Opening Order) 投资人在开盘前即委托经纪人,在开盘时段以市价交易,一 般会以开盘价成交。

• 收盘市价单(Market On Close Order) 投资人在收盘前即委托经纪人,在收盘时段以市价交易,一 般会以收盘价成交。

• 替代保值

• 利用与现货商品具有替代关系的期货商品 进行套期保值操作。

套利交易

• 套利是指期货交易者在期货市场上买进一定 数量期货合约的同时,卖出一定数量的有关 的另外合同,然后在适当的时候进行平仓, 从中赚取一定的利润。通常在价格出现异常 时建立头寸,价格恢复时分别平仓。套利行 为有助于期货市场价格关系恢复正常。

最后交易日后七日(遇法定节假日顺延) 具体内容见附表

大连商品交易所指定交割仓库 合约价值的5% 4元/手 集中交割

A 大连商品交易所

二、期货市场的交易流程

开户 1.开立期货账户 2.期货商指定之金融机构开立期货银 行账户 3.与期货商约定未来出金之银行账户

存入原始保证金

下单交易

逐日结算保证金

高

低于维持保证金

2

• 质量和等级条款。商品期货合约规定了统 一的、标准化的质量等级,一般采用国家 制定的商品质量等级标准。例如:大连商品

交易所大豆期货的交割标准采用国标。

• 交割地点条款。期货合约为期货交易的实 物交割指定了标准化的、统一的实物商品 的交割仓库,以保证实物交割的正常进行。 例如:大连是我国重要的粮食集散地之一,仓储业

• 预期保值

• 生产者常用的一种方法,是对未来进行现 货交易的一种套期保值方法。

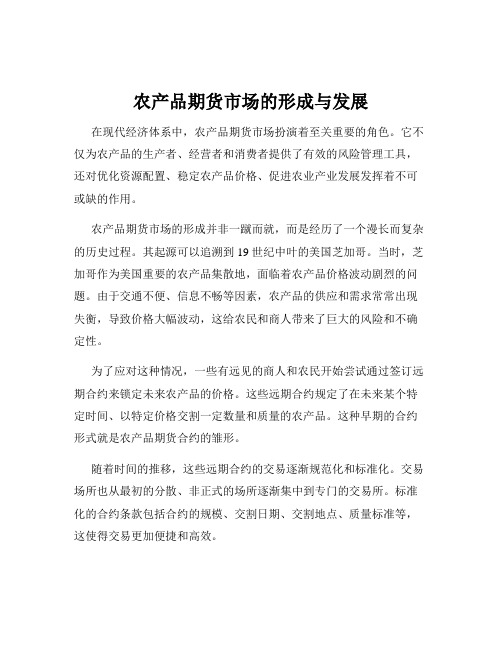

农产品期货市场的形成与发展

农产品期货市场的形成与发展在现代经济体系中,农产品期货市场扮演着至关重要的角色。

它不仅为农产品的生产者、经营者和消费者提供了有效的风险管理工具,还对优化资源配置、稳定农产品价格、促进农业产业发展发挥着不可或缺的作用。

农产品期货市场的形成并非一蹴而就,而是经历了一个漫长而复杂的历史过程。

其起源可以追溯到 19 世纪中叶的美国芝加哥。

当时,芝加哥作为美国重要的农产品集散地,面临着农产品价格波动剧烈的问题。

由于交通不便、信息不畅等因素,农产品的供应和需求常常出现失衡,导致价格大幅波动,这给农民和商人带来了巨大的风险和不确定性。

为了应对这种情况,一些有远见的商人和农民开始尝试通过签订远期合约来锁定未来农产品的价格。

这些远期合约规定了在未来某个特定时间、以特定价格交割一定数量和质量的农产品。

这种早期的合约形式就是农产品期货合约的雏形。

随着时间的推移,这些远期合约的交易逐渐规范化和标准化。

交易场所也从最初的分散、非正式的场所逐渐集中到专门的交易所。

标准化的合约条款包括合约的规模、交割日期、交割地点、质量标准等,这使得交易更加便捷和高效。

在农产品期货市场的发展过程中,技术进步起到了重要的推动作用。

例如,通讯技术的发展使得市场信息能够更迅速、更广泛地传播,投资者能够更及时地了解市场动态,从而做出更明智的决策。

电子交易系统的出现则大大提高了交易的效率和透明度,降低了交易成本。

农产品期货市场的参与者众多,包括农民、农产品加工企业、贸易商、投资者等。

农民可以利用期货市场提前锁定农产品的销售价格,降低价格下跌带来的风险,保障收入稳定。

农产品加工企业和贸易商则可以通过期货市场进行套期保值,规避原材料价格上涨的风险,稳定生产成本和经营利润。

投资者则通过对市场的分析和判断,进行期货交易,获取投资收益。

农产品期货市场的价格发现功能是其重要作用之一。

通过众多参与者的交易行为,期货市场能够反映出市场对未来农产品供求关系和价格走势的预期。

期货行业中的期货市场与农产品市场关联性

期货行业中的期货市场与农产品市场关联性期货市场是金融衍生品市场的一种重要形式,它通过合约交易的方式,以标的资产(如商品、金融工具、农产品等)为基础,预先约定了未来某一时间点的交易价格和交割条件。

与此相对应的是农产品市场,它是指以农产品为主要交易对象的市场。

现在让我们探讨一下期货行业中的期货市场与农产品市场之间的关联性。

首先,期货市场和农产品市场都是期货行业的重要组成部分,它们之间存在着密切的联系。

期货市场提供了一种有效的工具,可以帮助农产品生产者、经销商和消费者在未来的时间点锁定价格,降低价格波动的风险。

这对于农产品市场中的各方来说非常重要,因为农产品市场的价格波动通常是较大的。

例如,天气变化、季节性需求变化等因素都会对农产品的供需和价格产生重大影响。

而通过参与期货市场交易,各方可以利用期货合约锁定价格,降低价格风险带来的不确定性。

其次,期货市场和农产品市场之间的关联性体现在价格的传导机制上。

农产品市场的价格水平常常与期货市场的价格走势密切相关。

当期货市场中某一农产品合约价格发生变化时,这种变化会迅速传导到农产品市场,影响现货市场的买卖议价。

以大豆为例,如果期货市场上大豆合约的价格上涨,那么这将会鼓励农民增加大豆种植面积,通过供应的增加来满足市场需求,从而导致农产品市场上大豆的价格下跌。

反之亦然,当期货市场上大豆合约价格下跌时,农民可能会减少大豆种植面积,导致农产品市场上大豆的价格上升。

此外,期货市场还可以为农产品市场提供价格发现的作用。

价格发现是指通过市场交易的过程,形成一种可以公开接受的价格,反映供需关系和市场参与者之间的交互作用。

期货市场中的交易活动可以为农产品市场提供参考,在一定程度上引导市场价格的形成。

通过期货市场的交易活动,市场参与者可以获取到更多的市场信息,这有助于他们做出更加准确的决策,提高市场效率。

综上所述,期货行业中的期货市场与农产品市场之间存在着紧密的关联性。

期货市场为农产品生产者、经销商和消费者提供了一个降低价格波动风险的工具,期货市场的价格变动也会迅速传导到农产品市场中,影响现货市场的价格形成。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Yes Yes

No No

• 调期合约 指交易双方同意于未来某一特定期间内,彼此交换 一系列不同现金流量的一种合约。最常见的互换合 约为利率交换(Interest Rate Swaps)。 • 期权合约 选择权(Options Contracts)是一种合约,买方有 权利在未来某一特定期间内,以事先议定好的价格 [履约价格(Exercise Price)]向卖方买入或卖出 某一特定数量的标的资产。

开户的功能。 提供交易场所、人员及服务的功能。 将委托单传递到交易所以执行交易的功能。 监督保证金的功能。 协助交割的功能。

17

期货交易者

• 避险者

减少价格波动所带来的风险。

• 投机者

希望能以少数资金博取较多的利润。

• 套利者

不同期间的同一商品、不同交易所的同一商品以及具 关连性的商品之间可能出现不正常的价差,造成某一 项商品比相对的另一项价格高估或低估的情形,利用 买低卖高的方式,赚取无风险的利润。

提供公开的价格信息。 提供良好的信息服务。 提供交易规则和管理规范。 提供履约保证。

14

期货结算所

• 搭配期货保证金交易,确保买卖双方会履行 应尽的义务。 • 其主要功能包括:

负责每日期货合约的结算工作。 担保期货合约的履行。 担任居间的角色,以增加市场效率。

统一交割程序并监督执行。

显示当时投资人對未 显示当时投资人對未来

9

套利的功能

• 套利交易主要为买进价值低估的商品,卖出价值高估的商 品,有期货与现货间的套利,也有期货商品间的套利,期 货商品间的套利一般分为跨期套利、跨市套利和跨商品套 利。 • 例如以大豆期货为例,如果芝加哥交易所发行期货与郑州 交易所发行的期货价格呈现一高一低的情况下,我们可以 选择买进低估者并卖出高估者进行价差交易以套取利润, 此即为跨市套利。

提供市场信息。

15

结算所在期货交易所扮演的角色

• 图3-1

期货合 约买方 资金 结算所 标的物 标的物 资金 期货合 约卖方

• 期货交易的买卖双方事实上有义务履约的对 象是「结算所」,而非卖方或买方本身。

16

期货经纪人

• 收取佣金并代理客户进行期货交易及提供有 关期货交易服务的企业法人,是期货交易活 动的中介组织。 • 包括场内经纪人和期货佣金商 • 其主要功能包括:

10

三、农产品期货市场的构成 • 17世纪日本出现Rice Tickets • 1848 芝加哥交易所

2002年全球前二十大期货交易所

2002 排名 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 2001 排名 1 2 4 3 6 5 7 8 10 9 11 13 12 14 15 17 16 20 18 27 Eurex Chicago Mercantile Exchange Chicago Board of Trade Euronext New York Mercantile Exchange Brazilian Mercantile & Future Exchange The Tokyo Commodity Exchange London Metal Exchange Korea stock Exchange Sydney Futures Exchange Singapore Exchanges International Petroleum Exchange Central Japan Commodity Exchange Stockholmborsen(OM) Tokyo Griain Exchange MEFF New York Board of Trade Korea Futures Exchange Tokyo Stock Exchange Shanghai Futures Exchange 交易所 2001年 交易量 435,141,707 315,971,686 209,988,002 210,441,570 85,039,984 94,174,452 56,538,245 56,224,495 31,502,184 34,075,508 30,606,546 26,098,207 27,846,712 23,408,195 22,707,808 13,398,901 14,034,168 11,468,906 12,465,433 5,610,335 2002年 交易量 536,013,920 444,537,987 276,316,047 221,275,462 107,359,710 95,912,579 75,413,190 56,303,770 42,868,164 33,987,967 32,623,190 30,233,664 30,011,863 20,208,149 18,670,931 17,314,065 16,272,144 14,596,861 13,630,046 12,173,083 交易量 变化(%) 23.18 40.69 31.59 5.15 26.25 1.85 33.38 0.14 36.08 -0.26 6.59 15.85 7.78 -13.67 -17.78 29.22 15.95 27.27 9.34 116.98 12

24

下单交易

• 限价单(Limit Order)

投资人指定一个特定价格,期货经纪商必须以该价格 或比该价格更好的价格在市场上成交。

• 市价单(Market Order)

投资人仅指定以市场价格进行买入或卖出。

• 停损委托单(Stop Order)

8

价格发现的功能

• 期货市场以公开、透明的人工喊价或电子撮合方式进行交 易,社会大众随时可透过各种媒体了解成交价格、各种商 品未来的现货价格信息。各种商品在期货市场的交易结果 亦可反映商品的供给与需求状况,因此期货市场自然成为 决定商品价格的场所。 • 以小麦期货为例: 期货市场与现货市场呈現正价差 来现货市场看涨。 期货市场与现货市场呈現逆价差 现货市场看跌。

3

期货合约v.s.远期合约

COMPARISON

Trade on organized exchanges Use standardized contract terms Use associate clearinghouses to guarantee contract fulfillment

FORWARD

19

E-mini S&P500合约规格

E-miniS&P500 指 数 期 货

交易所 契约价金 最小跳动点 最小跳动值 交易月份 CME 指数 * US$50 0.25 点 US$12.5 3、6、9、12 月 周一~周五 04:45~04:15; 次日 全程电子交易; 交易时间 星期一 06:30 开盘; 11:00~12:00 暂停 美国冬令期间交易时间延后一小时 最后交易日 最后结算日 最后结算价 最后结算日前一个交易日。 合约交割月份的第三个星期五 在最后结算日以现金结算。 US$50×特别开盘价 每日涨跌停限制 交易保证金

5

二、农产品期货市场的功能 • 规避风险 • 价格发现 • 投机 • 套利 • 维持市场秩序

避险的功能

• 拥有现货的投资人可利用期货来规避未来价格波动的 风险。

例如某一上市电子公司董事长持有此一公司大部分股权,为 了经营权,短时间内不可能出售股权,但股市波动很大,担 心未来公司股价下跌,为了避免自己财富缩水,可出售台湾 电子类股股价指数期货来规避其持有自身公司股票的系统性 风险。

存入原始保证金

下单交易

逐日结算保证金 低于维持保证金 补足保证金差额 高 于 维 持 保 证 金

平仓(下单交易)或到期交割

出金

21

开户

• 开户的资格

• 开户文件 • 合法的期货商及业务辅助人

22

保证金

• 用来作为清偿交易的损失,也是一种履约的保证。 • 买卖方均需缴交。 • 由各个期交所依个别商品的风险程度及当时市场状况, 计算出保证金之最低标准。此外,期货商还可依市场 行情波动及客户信用状况,调整期货商品保证金的额 度,只是不得低于期货交易所订定的标准。 • 一般期货交易的保证金约是期货商品合约价值的10% 以下。此为期货交易具有高杠杆特性的原因。

数据源:estocks 168

涨停:60 跌停:60 原始保证金 US$21,565 维 原始保证金 US$4,315 持保证金 US$17,250 维持保证金 US$3,450

20

二、期货市场的交易流程

开户 1.开立期货账户 2.期货商指定之金融机构开立期货银 行账户 3.与期货商约定未来出金之银行账户

农产品期货市场

本章目的

• 了解农产品期货市场构成及其功能 • 介绍农产品期货市场的交易方式和交易品种 • 掌握期货市场主要农产品的交易策略

第一节 农产品期货市场的功能及其结构

一、衍生商品及期货 • 衍生商品 (Derivative Securities),指由商品 /金融市场中现货基本交易商品价格所衍生出来 的金融工具,其之所以称其为「衍生」,是因为 该种商品的合约价值依附于其它基本商品/金融 商品的价格之上。 – 远期合约(Forward Contracts)

期货市场结构

质检机构 仓库、运输等 辅助机构

套期保值者

现货市场

清算所

商品(期货)交易所

场内经纪人

期货佣金商 大宗交易者

专业投机商

国际商品市场

期货交易所

• 为期货交易提供场所、设施、服务和交易规 则并执行交易的法人组织。 • 其主要功能包括:

提供交易执行的功能。

提供一个有组织有秩序的交易场所。

• 提供商品的供给者或需求者可利用期货来转移其可能 遭受到的价格变动风险。

例如: 未来有商品供给者 避险。 未来有商品需求者 避险 担心未来价格下跌 担心未来价格上升 可买进期货来 可卖出期货来