日经平均市盈率

日经ETF溢价风险大低估的A_股宽基ETF_更有性价比

2024/01/20证券市场周刊第03期日经ETF 溢价风险大低估的A 股宽基ETF 更有性价比2024年元旦以来,A 股市场有所调整,截至2024年1月17日,上证指数、沪深300、创业板指数都创了自2021年以来调整的新低,显示场内的A 股投资者的情绪总体偏低。

成交量方面,两市成交量维持在7000亿元左右,成交量低迷。

与此形成鲜明对比的是,部分投资者爆炒场内的四只可以日内交易的日经ETF 基金,将这四只日经ETF 的溢价率最高炒到溢价20%,并且近期有不少的媒体和自媒体对日经ETF 的关注较高。

但是爆炒四只日经ETF 的风险偏大,投资者需要谨防净值及溢价率的下行风险。

在A 股的连续下跌后,低估的A 股及A 股的主要宽基指数或许更值得逢低关注。

市场爆炒四只挂钩日经的ETF 推高溢价率目前,A 股市场共有四只挂钩日经指数的QDII 型的ETF 基金,分别是易方达日兴资管日经225ETF (代码513000),华夏基金管理的华夏野村日经225交易型开放式指数证券投资基金(代码513520),工银瑞信基金管理的工银瑞信大和日经225ETF (代码159866),华安基金管理的三菱日联日经225ETF (代码513880)。

这四只挂钩日经的ETF 的份额规模都很小,截至1月17日,华夏野村日经ETF 的规模是5.01亿份,工商瑞信大和日经ETF 的规模是4.92亿份,易方达日兴资管日经225ETF 的规模是3.31亿份,华安三菱日联日经ETF 的规模是6.91亿份。

这么小的规模容易在弱市行情中被一些游资爆炒。

日经指数在2023年有约30%的涨幅,2024年元旦后继续上涨,从1月4日到1月15日上涨约7%,特别是1月10日、1月11日、1月12日连续三日大涨。

这种情况吸引了一些A 股投资者去炒作上述四只ETF ,阶段性的炒作在1月16日达到高峰。

1月15日收盘,易方达日经ETF 、华夏日经ETF 、工银瑞信日经ETF 以及华安日经ETF 的收盘净值分别为1.355元、1.348元、1.008元、1.280元。

上海证券交易所历史市盈率

上海证券交易所历史市盈率市盈率(Price-Earnings Ratio,简称P/E Ratio),是指某一股票的市场价格与每股盈利之比,是衡量股票估值水平的重要指标之一。

市盈率的计算公式为市场价格除以每股盈利,它反映了市场对于公司盈利能力的预期和估值情况。

在投资分析中,市盈率被广泛应用于评估股票的投资价值,也是投资者决策的重要参考指标之一。

上海证券交易所是中国最早的证券交易所之一,成立于1990年11月。

上海证券交易所历史市盈率是指上海证券交易所上市公司的平均市盈率数据,它反映了上海证券交易所整体股票市场的估值水平。

根据上海证券交易所的数据,1990年至2021年期间,上海证券交易所历史市盈率经历了不同的变化和波动。

下面将对不同阶段的市盈率情况进行概述。

1990年至2000年:起步阶段上海证券交易所成立初期,中国股市处于起步阶段,市场参与者相对较少,市盈率水平较低。

1990年至2000年,上证指数的市盈率大致维持在10倍左右。

2001年至2007年:高速增长阶段随着中国经济的快速发展,投资者对于上海证券交易所的投资热情高涨,市场参与者大幅增加。

2001年至2007年期间,上证指数的市盈率呈现出快速增长的趋势,从10倍左右增长至峰值接近50倍。

2008年至2014年:调整期2008年全球金融危机对中国股市产生了较大冲击,上证指数市盈率出现大幅下降。

随后,在政府宏观调控政策的引导下,中国股市逐步走出低谷,市盈率逐渐回升。

2010年至2014年期间,上证指数市盈率维持在10倍左右。

2015年至2018年:牛市阶段2015年至2018年,中国股市迎来了一轮较为繁荣的牛市,市盈率再次上升。

2015年6月,上证指数市盈率一度超过20倍,创下历史新高。

然而,在牛市行情过热的情况下,市盈率的高位运行也引发了一系列问题,最终导致了2015年中国股市的暴跌。

2019年至今:波动调整阶段2019年以来,上海证券交易所历史市盈率整体呈现出波动调整的态势。

国际上主要股票指数历史走势及成因分析

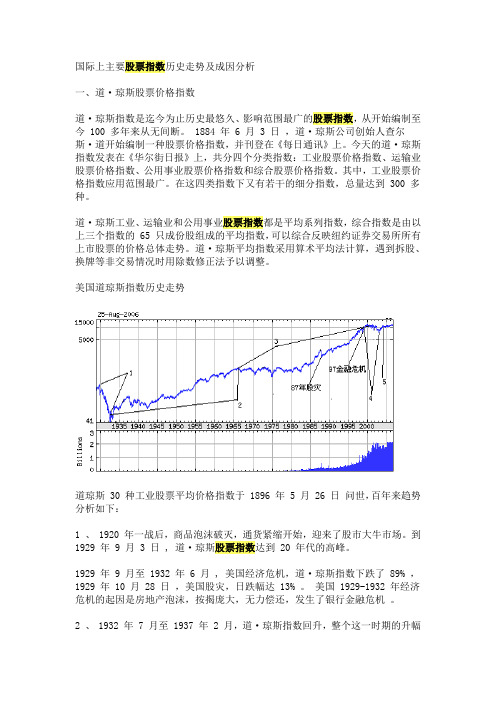

国际上主要股票指数历史走势及成因分析一、道·琼斯股票价格指数道·琼斯指数是迄今为止历史最悠久、影响范围最广的股票指数,从开始编制至今 100 多年来从无间断。

1884 年 6 月 3 日,道·琼斯公司创始人查尔斯·道开始编制一种股票价格指数,并刊登在《每日通讯》上。

今天的道·琼斯指数发表在《华尔街日报》上,共分四个分类指数:工业股票价格指数、运输业股票价格指数、公用事业股票价格指数和综合股票价格指数。

其中,工业股票价格指数应用范围最广。

在这四类指数下又有若干的细分指数,总量达到 300 多种。

道·琼斯工业、运输业和公用事业股票指数都是平均系列指数,综合指数是由以上三个指数的 65 只成份股组成的平均指数,可以综合反映纽约证券交易所所有上市股票的价格总体走势。

道·琼斯平均指数采用算术平均法计算,遇到拆股、换牌等非交易情况时用除数修正法予以调整。

美国道琼斯指数历史走势道琼斯 30 种工业股票平均价格指数于 1896 年 5 月 26 日问世,百年来趋势分析如下:1 、 1920 年一战后,商品泡沫破灭,通货紧缩开始,迎来了股市大牛市场。

到1929 年 9 月 3 日 , 道·琼斯股票指数达到 20 年代的高峰。

1929 年 9 月至 1932 年 6 月 , 美国经济危机,道·琼斯指数下跌了 89% ,1929 年 10 月 28 日,美国股灾,日跌幅达 13% 。

美国 1929-1932 年经济危机的起因是房地产泡沫,按揭庞大,无力偿还,发生了银行金融危机。

2 、 1932 年 7 月至 1937 年 2 月,道·琼斯指数回升,整个这一时期的升幅为 337% 。

当时,罗斯福新政,美国经济开始复苏。

1949 年 6 月至 1966 年 1 月,该指数在二战后上升了 487% 。

二战后商品及通胀泡沫破灭, 1950 年,制止通货膨胀跟至,艾森豪威尔股市牛市开始。

查找当日上证指数市盈率的方法

一、介绍上证指数上证指数是我国证券市场的重要指标之一,是由上海证券交易所编制并发布的股票综合价格指数。

它反映了上海证券市场股票的整体价格水平和波动情况,是投资者和研究人员观察我国股市的一个重要参考指标。

二、市盈率的概念市盈率是指某一只股票的市场价格与其每股盈利之比,它是衡量一家公司股票价值的指标。

市盈率越高,意味着投资者需要更长的时间来回收投资,反之越低则表示回收投资的时间更短。

三、查找当日上证指数市盈率的方法1.全球信息站证券交易评台通过登陆各大证券交易评台,比如东方财富、同花顺、雪球等,可以查找到当日的上证指数市盈率数据。

在全球信息站证券交易评台上,投资者可以找到即时更新的上证指数市盈率数据,方便及时了解市场情况。

2.证券交易所冠方全球信息站上海证券交易所的冠方全球信息站也是获取上证指数市盈率数据的重要渠道。

在冠方全球信息站上,上证指数市盈率通常会有详细的数据分析和解读,对投资者进行投资参考和建议。

3.财经类全球信息站或APP财经类全球信息站和APP如新浪财经、腾讯财经等也是了解上证指数市盈率的重要途径。

这些全球信息站和APP提供了丰富的金融资讯和数据,投资者可以在上面方便地查找到上证指数市盈率相关的数据和分析报告。

4.证券公司研究报告不少证券公司都会发布各种研究报告,其中自然也包括了关于上证指数市盈率的数据和分析。

通过查阅证券公司的研究报告,投资者可以了解到更为详细和深入的上证指数市盈率相关内容,对投资决策有所帮助。

5.财经媒体报纸财经类的报纸如《第一财经日报》、《我国证券报》等也是了解上证指数市盈率的重要途径。

这些报纸经常会刊登上证指数市盈率的相关数据和分析文章,对投资者进行市场分析和解读,有助于投资者对市场进行全面了解。

四、总结通过以上几种方法,投资者可以方便地查找当日上证指数市盈率的数据,并获取更多的相关信息和分析报告,有助于投资者更好地把握市场走势,进行投资决策。

对于不同的投资者来说,选择适合自己的方法进行查找更加合适。

2024年我国各行业财务指标平均数据

根据2024年我国各行业的财务指标平均数据,可以得到以下几个方面的内容:一、行业溢价情况根据数据统计,2024年我国各行业的平均市盈率为15.35倍,即每股盈利能够给予股东15.35倍的市值。

其中,金融行业的市盈率最高,达到27.85倍,说明金融行业的投资回报相对较高;而制造业、建筑业和生物医药行业的市盈率相对较低,分别为11.62倍、10.21倍和11.98倍,这些行业的盈利能力较弱。

二、行业盈利能力情况根据数据统计,2024年我国各行业的平均净利润率为7.24%,即每销售1元商品或提供1单位服务所产生的净利润占销售额或服务收入的比例为7.24%。

其中,金融行业的净利润率最高,达到14.34%,说明金融行业的盈利能力较强;而制造业、建筑业和生物医药行业的净利润率相对较低,分别为5.82%、3.51%和6.78%,这些行业的盈利能力相对较弱。

三、行业资产收益能力情况根据数据统计,2024年我国各行业的平均总资产收益率为8.16%,即每单位总资产所产生的净利润占总资产的比例为8.16%。

其中,金融行业的总资产收益率最高,达到13.25%,说明金融行业的资产收益能力较强;而制造业、建筑业和生物医药行业的总资产收益率相对较低,分别为7.01%、3.96%和7.89%,这些行业的资产收益能力相对较弱。

四、行业财务偿债能力情况根据数据统计,2024年我国各行业的平均资产负债率为66.89%,即企业的负债总额占总资产的比例为66.89%。

其中,建筑业的资产负债率最高,达到72.46%,说明建筑业的财务杠杆较高;而制造业、金融行业和生物医药行业的资产负债率相对较低,分别为65.12%、63.23%和63.89%,这些行业的财务杠杆较低。

五、行业现金流量情况根据数据统计,2024年我国各行业的平均经营现金流量比率为128.34%,即经营活动所产生的现金流量净额占净利润的比例为128.34%。

其中,制造业的经营现金流量比率最高,达到150.87%,说明制造业的经营现金流量充裕;而金融行业、建筑业和生物医药行业的经营现金流量比率相对较低,分别为115.92%、118.67%和120.35%,这些行业的经营现金流量较为紧张。

闲聊市盈率、市净率的估值方法

闲聊市盈率、市净率的估值方法来源:网络整理:老六工作室配图:老六@goldsix研究一家企业其中一个关键的步骤是估值。

对于投资者而言,会尽量想办法估算出这个公司的内在价值,以低于企业内在价值的价格买入,再以高于内在价值的价格卖出,以寻求低风险而高收益,真正做到高抛低吸。

对于估值,既是一门技术活,又是一门艺术活,需要逻辑,需要分析师涉取大量的知识及经验的积累,所以在不同的分析师眼里,估值的差异性会存在,而且有可能会比较大。

这些都是分析师对整个经济面、行业、政策、企业的基本面等综合分析后,结合当前股价及未来趋势后所做的研判有较大的关系。

可见,这是一个综合考虑的结果。

所以,在每一次研究完行业、企业的基本情况后,最后才来对企业做估值,由此来判断在哪个区域段买入更好。

当然,如果你对技术面在行的话,用其结合应用于买入点,以提高成功率,那是更好的。

关于股价的价格便宜不便宜,身边有两个经典案例,可能是很多刚入门的初学者常范的错误,分为两个级别吧。

第一级别,只看股价。

某次跟朋友聊,说最近有关注哪些股,我列举了XXX;其说,这个股价这么高,不买;我答,那你买啥类的股票,他说买价格低的啊,一般不买超过十块的股票;我说,那京东方不错,现在才二块多,其说,那也太便宜了,垃圾股吧;我瞬间石化。

第二级别,讲PE的。

拿A企业PE=40,与B企业PE=4来相比对,说这B企业PE=4,便宜绝对值得买,另A企业PE=40,估值高了。

当然,B企业存在的估值修复的可能,买后只要有耐性,上涨的可能性非常大。

那么,问题来了。

这里有几点错误的认知。

朋友将PE静态的看了,无论如何,PE是需要动态判断的,如果静态判断往往是掉坑里。

如果A企业,明年每股收益继续保持增长,则A企业的PE有可能变为30,再下一年有可能是20,这一类属于成长股;而B企业,有可能业绩一直在变差,每股收益不断的下降,那么PE有可能瞬间变到8倍、10倍都有可能。

所以,略懂,但没摸清楚市盈率,往往就害死人。

日元对美元历史汇率

⽇元对美元历史汇率1,1950年到1953年,⽇本股市从85点涨的470点,最⼤涨幅为453%随后在1953年到1954年出现了37.8%的调整,回落⾄300多点;2,1954年到1961年,⽇本股市从314点涨到1829点,最⼤涨幅为483%,随后在1961年到1965年的4年⾥调整44.2%,回落⾄1000多点;3,1965年到1973年,⽇本股市从1020点涨到5350点,最⼤涨幅为415%,随后在1973到1974年出现了37.4%的调整,回落⾄3300多点;4,1974年到1981年,⽇本股市从3350多点上涨到8000多点,上涨了2.4倍,随后在1981年到1982年,回落⾄6000多点;5、最后的阶段就是1982年到1989年,⽇本股市从6000点直上38900点随后进⼊⽇本倒退的10年时期,最⾼的⼀天市盈率曾⾼达92.28倍(1987年10⽉14⽇),引发了严重的泡沫经济从上述数据看,即使在⼀波超级⼤⽜市中,股市上涨之路也会有曲折反复⽇本股市前4次出现调整之前,股指的最⼤涨幅在415%~483%现在中国所处的阶段,与⽇本股市发展的第3~~4阶段颇为相似,有⼀定的借鉴作⽤⼈民币升值是股市的热门话题,同时也是影响未来A股市场的主要因素之⼀很多⼈认为A股市场正在经历当年⽇元升值带来的⽜市⾏情,为了搞清楚本币升值与本国股市的关系,此⽂中详细分析了1973年-1989年期间⽇元汇率和⽇本股市的⾛势,以资借鉴之所以选取1973年-1989年的⾛势,原因有⼆:⼀是⽇元汇率从1971年开始变动;⼆是1989年后的⽇本股市⾛势对⽬前A股市场的借鉴意义并不⼤⽇元升值与⽇本股市相关性不明显在1973-1989年期间,⽇元汇率有升有降,但股市整体呈上涨趋势如果将⽇元升值对股市的影响定义为估值⽔平的提升,则除了1985-1987年外,⽇元汇率与⽇本股市之间并没有明显的正相关性,本币升值能否转化为推动股市上涨的因素,还取决于政府的宏观经济政策和当时的宏观经济环境长期盈利增长推动多数板块分享⽜市果实在1973-1989年期间,市场平均上涨了20.23倍,涨幅最⼤的电信板块上涨64.3倍,最⼩的消费品也上涨了15.4倍,⼤多数⾏业涨幅位于20倍左右,与市场平均⽔平接近⽽且,除电信板块外,⼤多数⾏业板块的涨幅与其盈利增幅基本相称可见,长期⽽⾔,盈利增长仍是推动股价上涨的核⼼因素,板块差距并不明显短期⾏业板块表现差异明显尽管长期来看,板块涨幅差异并不明显,但在不同阶段,⾏业板块涨幅差异还是相当⼤的⽽在第三个阶段,即1985-1989年期间,由于股市上涨主要由估值⽔平提升推动,尽管市场涨幅惊⼈,但板块之间的涨幅差距反⽽不到4倍,市场呈明显的普涨特征不同阶段板块表现出轮涨特征最后,我们注意到,不同阶段的热点很少延续,⽽且往往在前⼀阶段涨幅居前的板块,下⼀阶段涨幅很有可能落后于市场;⽽在前⼀阶段涨幅垫底的板块,在下⼀阶段跑赢市场的概率却很⼤⼀、1960年-1990年的⽇元汇率⾛势⼆战后,世界政治经济格局重新排列,美国成为当之⽆愧的强国,美元成为国际结算的主要货币,绝⼤多数国家都采取了盯住美元的固定汇率制度,⽇本也不例外⾃⼆战后-1970年,⽇元对美元的汇率基本固定在360:1的⽔平⾃1971年开始,⽇本官⽅公布的⽇元对美元汇率开始出现变动,之后⽇元经历了三轮明显的升值和两次轻微的贬值,详见图1⾃1970年-1990年⽇元经历的三轮升值和两次贬值持续时间以及汇率变动幅度如表1所⽰其中三轮升值持续时间均是3年左右,但升值幅度在逐步扩⼤1971年-1973年期间累计升值32.5%,年均升值9.83%;1976-1978年累计升值41.03%,年均升值12.14%;1986-1988年累计升值86.14%,年均升值23.01%经历这三轮升值后,到1988年,⽇元在18年间累计对美元升值幅度达180.92%,年均升值5.9%后⼈关注最多的是1986-1988年的升值,因为这⼀轮升值幅度最⼤,对股市和⽇本经济产⽣的影响也最⼤⼆、⽇元汇率⾛势与⽇本股市⽐较为了弄清楚本币升值与股市的关系,⾸先要弄清楚股票的定价因素和本币升值对这些定价因素的影响概括起来,影响股票定价的因素⽆⾮是两个,⼀是企业盈利增长,⼆是估值提升本币升值除对少数拥有⼤量外币负债或原材料以进⼝为主的公司盈利有正⾯影响外,对整个经济起到的是紧缩作⽤,因此对整个市场的盈利应该不会有正⾯影响如果本币升值对股市有影响,应该是市场的估值⽔平,这可能是由于外部套利资⾦流⼊导致股市供求关系失衡所致这样⼀来,就可以通过观察本币升值期间股市估值⽔平的变化,来判断本币升值对本国股市是否存在前后⼀致的影响具体到⽇本,在1973年-1989年期间,尽管经历了两次⽯油危机,⽽且期间⽇元汇率也是有升有降,但⽇本股市整体却呈上涨趋势,详见表2我们注意到,在1973-1979年期间,⽇经指数的市盈率基本围绕20倍左右波动,市场估值⽔平并没有随着⽇元升值⽽得到提升,⽇本股市的上涨主要由企业盈利增长推动在1980-1984年的⽇元贬值期间,⽇本股市的估值⽔平也没有明显变化,股指在盈利增长的推动下继续呈上涨态势但在1985年-1987年期间,⽇本企业的盈利增长并不明显,股市上涨主要由估值提升推动,期间⽇经指数的市盈率从20倍迅速提升到70倍1987年-1989年由于⽇本企业普遍存在交叉持股,之前迅速上升的股指使许多⼤企业都录得可观的投资收益,据统计,丰⽥汽车在⽇本泡沫后期所取得的投资收益占公司盈利的⼀半以上,因此这⼀阶段⽇经指数的估值不仅没有上升,反⽽还有所下降,股市上升主要由企业盈利推动,但这种主要来⾃股市和地产价格上涨的投资收益,犹如垒在沙丘上的城堡,极不牢固如果我们提出的“本币升值对股市的影响只能体现为市场估值⽔平的提升”这⼀假设成⽴,那么通过观察1973-1989年期间⽇本股市和汇率⾛势可以看出,⽇元升值与⽇本股市估值⽔平提升之间并不存在前后⼀致的正相关性,⽇元升值之所以能在1985-1987年间推动⽇本股市估值⽔平提升,得益于当时⽇本政府错误的经济政策导致资⾦过剩,⽽⽇本国内经济增长放缓后⼜未能为这些过剩的资⾦找到很好的出路,使⼤量过剩资⾦转向了房地产和股市等资产市场,⽇本国民在巨⼤的财富效应的刺激下随即跟进,最终导致了那⼀场影响深远的股市和房市泡沫三、⽇本股市不同时期的⾏业板块⾛势分析在⽇本长达17年之久的⼤⽜市中,不同时期板块之间的⾛势出现明显差异1.1973-1979年⽯油危机下能源⼀枝独秀在1973年-1979年期间,⽇本GDP从3047.6亿美元增长到9653.5亿美元,增长了2.17倍,名义GDP年均增长17.92%,实际GDP年均增长4.22%⼈均GDP从2843美元增长到8331美元,增长了1.93倍,这⼀时期是⽇本经济快速发展的中后期阶段,期间⽇本出现了明显的通货膨胀,累计贸易顺差为130.44亿美元;汇率升值38.35%,年均升值4.75%;股市累计上涨76%,年均上涨8.41%,但⽇经指数的估值提升并不明显,股市上涨主要由企业盈利增长推动,本币升值对股市的影响并不明显在这⼀阶段,⽇本股市中能源板块涨幅最⼤,上涨306%,是市场平均涨幅76%的4.03倍,其他如健康医疗、消费品、公⽤事业、科技和电信⾏业表现也明显强于市场,⽽银⾏、地产、原材料和消费服务⾏业表现则明显弱于市场,详见图2可以说这⼀阶段的板块涨幅基本反映了20世纪70年代两次⽯油危机后能源价格暴涨,⽇本国内钢铁等原材料⼯业经历了前期的⾼速发展阶段后进⼊停滞阶段,以及消费服务⾏业随着⼈均收⼊⽔平的提⾼⽽增长的产业特征2.1980-1984年电信独领风骚在1980年-1984年期间,⽇本GDP从9653.5亿美元增长到12544.1亿美元,增长了29.94%,名义GDP年均增长3.88%,实际GDP年均增长4.22%⼈均GDP从8331美元增长到10452美元,增长了25.46%,这⼀时期⽇本⼈均GDP跨越1万美元⼤关,进⼊⼯业化后期,通胀⽔平得到控制期间⽇本外贸收⽀出现⽅向性变化,在出⼝的推动下外贸顺差的绝对规模和占GDP的⽐重均持续扩⼤,⽽同期美国经历了70年代的⽯油危机后进⼊失落的10年,⽇美贸易摩擦明显增加,为⽇后的⽇元被动升值埋下了伏笔这⼀时期,⽇元汇率贬值7.74%,⽇本股市却在企业盈利增长的推动下劲升117%,年均上涨16.76%在这⼀阶段,⽇本电信股涨幅最⼤,上涨了866%,是市场平均涨幅的7.40倍;银⾏股表现也很突出,上涨了316%,是市场平均涨幅的2.7倍;此外科技、健康医疗表现也明显强于市场;⽽前⼀阶段涨幅居前的能源板块在这⼀阶段下跌了1%,地产、消费服务、消费品、保险、原材料和公⽤事业等板块⾛势也弱于市场,详见图3可以说这⼀阶段的板块涨幅反映了投资⼈对新兴⾏业电信、科技未来⾼速增长的预期,以及国内货币供应增加后催⽣的银⾏资产膨胀和银⾏规模的扩⼤3.1985-1989年估值泡沫助推地产消费1985年的“⼴场协议”成为⽇本股市的⼀个重⼤转折点,⽇本股市由之前的经济发展和盈利推动转向估值提升,⽇本央⾏由于担⼼升值对经济的紧缩作⽤,采取了低利率的扩张政策,结果导致⽇本国内货币供应明显增速,M2占GDP 的⽐重逐年上升,迅速增长的财富使⼴⼤投资⼈将⼤量资⾦投向了房地产市场和股市,催⽣了⼀轮波澜壮阔的⽜市,也为⽇后的泡沫破灭埋下了伏笔在这⼀阶段,⽇本实际GDP仅增长17.19%,但汇率升值了72.17%,股市上涨了456%,市场估值⽔平由20倍左右提升到70倍左右在这⼀阶段,具有资产属性的地产、消费服务、公⽤事业和保险涨幅居于前列,分别上涨了762%、709%、626%和617%;原材料⼯业经历了前期的低迷后,随着房地产⾏业的繁荣⽽复苏,涨幅也⾼于市场平均⽔平;⽽在前两个阶段涨幅居前的科技、电信和健康医疗⾏业涨幅居后;消费品和⼯业由于制造业地位的下降,涨幅也落后市场;能源与银⾏涨幅基本接近市场平均⽔平可以说,这⼀阶段⾏业板块的涨幅体现了明显的资产属性,详见图4四、⽇本股市的综合特征通过分析⽇本股市在1973-1989年期间长达17年的⾛势,我们观察到以下特征:1.盈利增长仍是推动股市上涨的核⼼因素如果将1973-1989年作为⼀个整体来看待,通过图5和图6可以看出,长期来看,推动⾏业板块上涨的核⼼因素仍是盈利增长在这17年中,除了电信板块的盈利增幅与股价增幅明显偏离外,其他⾏业的盈利增幅与股价增幅基上落在均线两侧附近2.长期看多少板块均能分享⽜市果实由图7我们可以看到,经历了长达17年的⽜市后,⽇本股市整体上涨了20.23倍,其中涨幅最⼤的电信板块上涨了64.3倍,涨幅最⼩的消费品板块也上涨了15.4倍,⼤多数⾏业的涨幅在市场平均⽔平20倍左右可见,在⼀轮⼤⽜市中,多数板块都是可以分享到的,⽽其中跑得最快的⾏业⼀定是在此期间增长最快的⾏业,尤其是⼀些新兴⾏业详见图73.不同阶段板块涨幅差异明显尽管从长期的⾓度来看,各个板块之间的差异并不明显⽐如从1973年-1989年期间,涨幅最⼤的电信板块的涨幅也只有涨幅最⼩的消费品板块的4.18倍但在不同阶段,各板块之间的涨幅差距要⽐这明显得多其中,在1973-1979年和1980-1984年两个阶段,由于股市上涨主要由企业盈利推动,使板块之间涨幅差异尤为明显,在前⼀阶段达到20.4倍,在后⼀阶段达到867倍,即便扣除能源板块在此期间的下跌,这⼀阶段板块之间的涨幅差距依然达到了19.24倍⽽1985-1989年的股价上涨主要由估值提升推动,板块之间的差距反⽽没那么⼤,涨幅最⼤的板块的涨幅只有涨幅最⼩的板块的3.93倍,市场呈现出明显的普涨特征4.不同阶段热点很难延续除了板块之间的涨幅差异外,我们还注意到,不同阶段的热点板块很少延续,⽽前期涨幅居后的板块在后⼀阶段很有可能涨幅居前⽐如,在1973-1979年期间领涨的能源板块,在随后的1980-1984年期间成为惟⼀下跌的板块,⽽前期居涨幅后位的银⾏,在第⼆阶段⼜涨幅居前;再⽐如,在第⼆阶段涨幅居前的电信和科技板块,在第三阶段涨幅垫底,⽽在前两阶段表现较差的地产板块却成为第三阶段的领涨板块,详见表4美元不晓得!。

记账实操市盈率的计算公式

前者使用的净利润为上市公司上一财政年度公布的净利润,而后者采用的则是最近四个季度报告的净利润总和。 动态市盈率反映的信息要比静态市盈率更加贴近当前实际,但季度财务报告通常没有经过审计,其可信度要低于经 审计的年度

净利润。

三、市盈率的推导

市盈率=普通股每股市场价格/普通股每股每年盈余

股票的内在价值P=下期股¾D∕(必要收益率k-股息增长率g)

下期股¾ D=当期每股收益Ex(l÷g)x股息发放率b

推导出:P∕E=b(l+g)∕k-g从上面式子可以看出,市盈率与股息增长率发放率成正比,与投资者要求的必要收益率成 反比。

记账实操-市盈率的计算公式

记账实操-市盈率的计算公式 一、市盈率怎么计算 市盈率是普通股每股市价与普通股每股收益的比率,计算公式为:市盈率=普通股每股市场价格÷普通股每股收 益。市盈率高,表明投资者对公司的未来充满信心。 每股收益=普通股股东净利润/流通在外普通股加权平均数 市盈率是某种股票每股市价与每股盈利的比率。市场广泛谈及市盈率通常指的是静态市盈率,通常用来作为比 较不同价格的股票是否被高估或者低估的指标。 市净率(市账率)=每股市价/每股净资产每股净资产(每股账面价值)=普通股股东权益♦流通在外 普通股数 市销率=每股市价÷每股营业收入 每股营业收入=营业收入:流通在外普通股加权平均股数 二、影响市盈率的因素 上市公司盈利能力的成长性。 投资者所获报酬率的稳定性。 市盈率也受到利率水平变动的影响。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

日经平均市盈率

(最新版)

目录

1.日经平均市盈率的定义和计算方法

2.日经平均市盈率的历史变化

3.日经平均市盈率与日本股市的关系

4.日经平均市盈率的影响因素

5.日经平均市盈率的启示

正文

1.日经平均市盈率的定义和计算方法

日经平均市盈率(Price-to-Earnings Ratio,简称 PE)是指日本股市中的股票价格与公司每股收益之比,它是衡量股票投资风险和收益的重要指标。

通常情况下,市盈率越高,投资者对公司的信心越强,投资风险也越大。

计算日经平均市盈率的方法是将日本股市中所有上市公司的市盈率相加,然后除以公司数量。

2.日经平均市盈率的历史变化

从历史数据来看,日经平均市盈率在不同时期呈现出不同的波动特点。

一般来说,市盈率在经济繁荣时期较高,而在经济衰退时期较低。

此外,市盈率还受到市场预期、利率水平和国际政治经济形势等多种因素的影响。

3.日经平均市盈率与日本股市的关系

日经平均市盈率与日本股市的关系密切。

市盈率的变化反映了市场对公司盈利前景的预期,而股市的变化则反映了市场对整体经济前景的预期。

因此,日经平均市盈率的变动往往会影响到日本股市的走势。

当市盈率上升时,股市通常会上涨;当市盈率下降时,股市可能会下跌。

4.日经平均市盈率的影响因素

日经平均市盈率的变化受多种因素的影响,主要包括以下几点:

(1)公司盈利水平:公司盈利水平越高,市盈率通常越高,反之亦然。

(2)市场预期:市场对公司和整体经济的预期会影响市盈率的变化。

如果市场对未来盈利前景持乐观态度,市盈率会上升;反之,则会下降。

(3)利率水平:利率水平对市盈率的影响也非常重要。

当利率下降时,市盈率通常会上升,因为较低的利率会降低投资成本,提高股票的吸引力;反之,则会下降。

(4)国际政治经济形势:国际政治经济形势对日本股市和市盈率的影响也不容忽视。

例如,全球经济衰退、地缘政治风险等因素可能会导致市盈率下降。

5.日经平均市盈率的启示

通过对日经平均市盈率的分析,我们可以得出以下几点启示:

(1)关注市盈率的变动:投资者应关注市盈率的变动,以便及时了解市场对公司和整体经济前景的预期。

(2)分析影响市盈率的因素:投资者应深入分析影响市盈率的各种因素,以便更准确地判断市场趋势。

(3)做好风险管理:投资股票具有一定的风险,投资者应做好风险管理,避免因市场波动而造成较大损失。