投资项目多方案的比较和选择概述

3.工程项目多方案的比较和选择_工程经济学精品管理资料

例:

方案

甲借给A多少钱的问题 贷款金额 贷款利率 利息额

A1 10000元 A2 20000元 A3 30000元

10% 8% 6%

1000元 1600元 1800元

乙借给A、B、C三人的选择问题 方案 贷款金额 贷款利率 利息额

i

乙

NPV甲<NPV乙,乙优于甲

当ic=11%时,

i’甲-乙

i甲

甲

NPV甲、NPV乙均<0

故一个方案都不可取,

[例]某项目有四个互斥方案,各方案的投资、现金流 量及有关评价见下表。若已知ic=18%时,则经比较最 优方案为:

方案 投资额(万元) i r (%)

i’ B-A(%)

A B C D

A.方案A

(P/A,i,n)=3.5714

查表可得i’A1 -A0 ≈25.0%>15%

所以A1作为临时最优方案。

其次,取方案A3同方案A1比较,计算投资增额 (A3- A1)的内部收益率。

0=-3000+500(P/A,i,n) (P/A,i,n)=6 查表可得 (P/A,10%,10)=6.1446 (P/A,12%,10)=5.6502 (P/A,i,n)=6,落在利率10%和12%之间,用直 线内插法可求得 i’A3 -A1 =10.60%<15% 所以 A1 仍然作为临时最优方案 再拿方案同方案比较,对于投资增额A2 -A1 ,使

0=-5000+1100(P/A,i,n) (P/A,i,n)= 4.5455 查表可得 (P/A,15%,10)=5.0188 (P/A,20%,10)=4.1925 (P/A,i,n)=4.5455,落在利率15%和20%之 间,用直线内插法可求得 i’A2 -A1 =17.9%>15% 所以,方案A2是最后的最优方案。

工程经济学 第4章 项目多方案的评价和优选

4.3 互斥方案评价

各方案间是相互排斥的,采纳某一方案就不能再采纳其他方案。 比如:工厂选址问题、生产工艺方案选择、分期建设方案选择等等。

一般情况下互斥方案经济效果评价包含两部分内容: 一是考察各个方案自身的经济效果,即进行绝对效果检验; 二是比选哪个方案相对经济效果最优,即进行相对效果检验。 两种检验目的和作用不同,通常缺一不可,以确保所选方案不但可行而且最优。 对于只有投资和费用的项目评价只需进行相对效果检验。

“明挖”方案学者认为,明渠成本较低,暗渠成本高,而且明渠水容易 护理。

“暗挖”方案学者认为,“明挖”的明渠边到边200米,两边还要搞绿 化,占地很大,浪费土地太多;运营期的维护费高,估计占工程费1/3; 而且明渠供水的耐久性、持续性,水质稳定性、安全性都难以保证。“暗 挖”采用全线隧道,方案简单,工程成本只相当于现在南水北调工程成本 的1/4左右,不需要更多的维护,供水质量容易保证。

13

增量(差额)净现值△NPV

对于寿命期相同的互斥方案,各方案间的增量(差额)净现金流量 按一定的基准折现率计算的累计折现值即为增量(差额)净现值。 增量(差额)净现值也等于相比较的两个方案的净现值之差。

14

设A、B为投资额不等的互斥方案,K A

K

,则:

B

n

NPV

CI A

COA

t

CI B

17

② 计算各方案的相对效果并确定相对最优方案

△NPVB-A=-(16000-10000)+(3800-2800)*(P/A,15%,10) =-981元 (=3072.2-4053.2)

由于△NPVB-A <0,故认为投资小的A方案优于B方案

△NPVB-A=-(20000-10000)+(5000-2800)*(P/A,15%,10) =1041.8元 (=5095-4053.2)

工程经济学案例多方案(3篇)

第1篇一、背景介绍随着我国经济的快速发展,工程项目越来越多地成为推动经济增长的重要力量。

在工程项目中,如何进行有效的投资决策,成为了一个关键问题。

工程经济学作为一门应用经济学,旨在通过对工程项目的经济效益进行分析,为决策者提供科学依据。

本文将以一个具体的工程项目为例,探讨如何运用工程经济学原理进行多方案比较与选择。

二、项目概况某市拟投资建设一座污水处理厂,以解决市区生活污水排放问题。

项目总投资预计为10亿元人民币,服务年限为20年。

根据市场调研和专家论证,该项目有三种主要的投资方案:方案一:传统污水处理方案采用传统的活性污泥法进行污水处理,投资成本为8亿元人民币,运营成本为每年0.5亿元人民币。

方案二:膜生物反应器(MBR)方案采用膜生物反应器技术进行污水处理,投资成本为10亿元人民币,运营成本为每年0.3亿元人民币。

方案三:生态处理方案采用生态处理技术进行污水处理,投资成本为9亿元人民币,运营成本为每年0.4亿元人民币。

三、方案比较为了对三个方案进行综合比较,我们需要从多个角度进行分析。

1. 投资成本方案一的投资成本最低,为8亿元人民币;方案二的投资成本最高,为10亿元人民币;方案三的投资成本为9亿元人民币。

从投资成本角度来看,方案一似乎更具优势。

2. 运营成本方案一的年运营成本为0.5亿元人民币;方案二的年运营成本为0.3亿元人民币;方案三的年运营成本为0.4亿元人民币。

从运营成本角度来看,方案二具有明显优势。

3. 环境效益方案一、二、三均能有效去除污水中的污染物,但方案三的生态处理技术具有更强的环境友好性,能够改善周边生态环境。

4. 技术成熟度方案一的技术较为成熟,但处理效果相对较差;方案二的技术较为先进,但投资成本较高;方案三的技术相对较新,但具有较好的发展前景。

5. 社会效益方案一、二、三均能提高市区居民的生活质量,但方案三的社会效益更为显著。

四、多方案综合评价为了对三个方案进行综合评价,我们可以采用加权评分法。

第6章方案评价比较和选择ppt课件

算,即计算新形成的差额现金流量的净现值,这个净现值也称

为投资增额净现值,如果投资净现值大于零,表明有投资增额

所引起的收益按基准贴现率计算的现值大于所增加的投资的现

值,说明投资的增加是合算的,差额现金流量所形成的方案在

经济上是可行的,这时应选择投资大的方案,反之,如果投资

增额净现值小于零,则选择投资小的方案。

解:①建立比较基础,确定比较期。

10、50和5的最小公倍数为50,以50年作为比较期,方案 一重复5次。

②现金流量图

◆计算期不同时互斥方案选择

方案

A

0

0.3 10

0.3 20

0.3 30

0.3 40

0.3 50 (年)

方案B

2.2+1.2

6.5

2.2+1.2

2.2+1.2

2.2+1.2

2.2+1.2

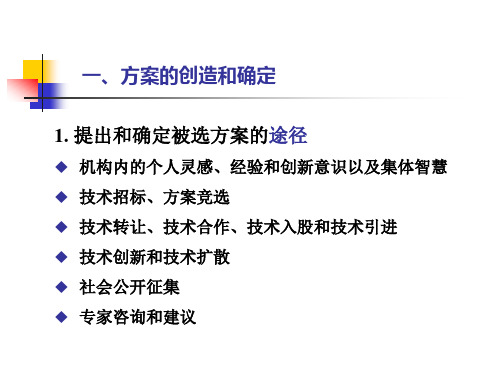

投资方案之间的关系

在进行投资方案的比较和选择,首先应明确投资

方案之间的的相互关系,然后才能考虑用适宜的评价

指标和方法进行方案的比较。一般来说,方案之间存

在着三种关系:互斥关系、独立关系和相互关系。

一、互斥关系

互斥关系是指个方案之间具有排他性。进行方

案比选时,在多个备选方案中只能选择一个投资方案,

例题 书5-5

n

PC COt(1ic)t t0

5.投资回收期法 原理同3,具体操作步骤如下: (1)将方案按投资额由小到大排序; (2)进行绝对效果评价:计算各方案的

Pt′,淘汰Pt′≤Pc′的方案,保留通 过绝对效果检验的方案;

(3)进行相对效果评价:依次计算第二 步保留方案间的⊿Pt′。假设 ⊿Pt′<Pc′,则保留投资额大的方案; 反之,则保留投资额小的方 案。直到最后一个被保留的方案即为最优

多方案比选

由于

ΔNPV i 12 c

n

CI

CI

CO

CO

1 i

t

t0

1

2

1

2t

c

n

CI

CO

1 i

t

n

C

I

CO

1 i

t

t0

1

1

c

t0

2

2

c

NPV i NPV i

1c

2c

ΔNPV i 0NPV i NPV i

12 c

1c

2c

所以NPV指标具有可加、可减性

§5.2互斥型方案的比选

因此在实际计算过程中,求ΔNPV的过程实际 上就变成求NPV2-NPV1的过程。故当在用 NPV指标进行互斥方案比选时,可直接计算各备 选方案的NPV,取最大者即为最优方案。

1 0.1510 1 1 0.1510 0.15

= 5000 1400 (P / A,15%,10)

= 5000 1400 5.0188

=2026.32 (万元)

§5.2互斥型方案的比选

比较方案3与2,根据现金流量差额评价原则, 应有

ΔNPV15 8000 5000 32 1900 1400 P A,15%,10

= -490.6(万元)<0 说明方案2优于3。

§5.2互斥型方案的比选

再比较方案2和4。

ΔNPV 1542 10000 5000

2500 1400 P A,15%,10

=520.68(万元)>0 说明方案4优于2。 因为方案4是最后一个方案,故4是最佳方案。

§5.2互斥型方案的比选

企业在进行项目群选优时,首先必须分析各 项目方案之间的相互关系,同时选择正确的评 价指标,才能以简便的方法做出科学决策。

投资项目多方案的比较和选择概述

B

15

0

9

2

4

15

18

2

4

10

0

6

3

1.5

10

12

3

1.5

10

18

3

1.5

解:最小公倍数法:

分析期截止法涉及寿命期末结束,方案的未使用价值的处理问题。其处理方式有三种: 第一种完全承认方案未使用价值; 第二种完全不承认方案未使用价值; 第三种预测方案未使用价值在研究期末的价值,并作为现金流入量。

10

0

6

3

1.5

A

15

0

9

4

B

2

i

i

方法二(不考虑研究期结束设备未利用价值)NPV(10%)A= -10+3(P/A,10%,6) +1.5(P/F,10%,6) =3.9>0 NPV(10%)B= -15+4(P/A,10%,6) =2.42>0 A比B好。 方法三(预计研究期末B设备未利用价值为4万元)NPV(10%)A= -10+3(P/A,10%,6) +1.5(P/F,10%,6) =3.9>0 NPV(10%)B= -15+4(P/A,10%,6)+4(P/F,10%,6) =4.678>0 B比A好。

△NPV、△IRR只能反映增量现金流的经济性(相对经济效果),不能反映各方案自身的经济性(绝对经济效果)。 因此,△NPV、△IRR只能用于方案之间的比较(相对效果检验),不能仅根据△NPV、△IRR值的大小判定方案的取舍。

NPV

0

i

A

B

i0

△IRR

IRRA

IRRB

(a) △IRR >i0; A优于B; IRRA>i0; IRRB>i0; A,B可行;

2016工程经济学 青岛理工大第4章 投资方案的比较与选择

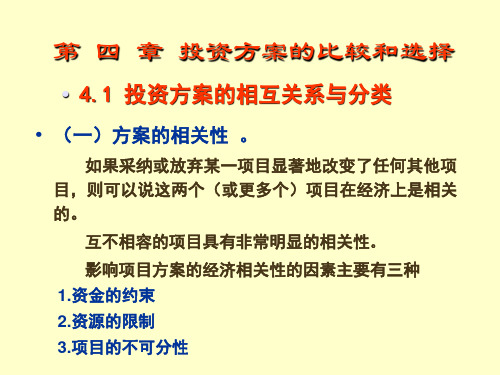

(二)方案的分类

1.互斥方案

互斥方案是指方案选择中,选择其中任何一个方

案,其余方案必须被放弃的一组方案。

2.独立方案

独立方案是指备选方案中,任一方案采用与否都 不影响其他方案取舍的一组方案。

3.混合方案

混合方案是指备选方案中,方案间部分互斥、部

分独立的一组方案。

(二)方案的分类

4.互补方案

互补方案是指存在依存关系的一组方案,执行一

元 元

年

3000 1000

6

2500 1500

9

解:现金流量图如下,由于两方案设备寿命不等,

它的最小公倍数为18年。 1000 1000

1000 6000

A

0

10000

1

2

6

10000

7 3000

8

12

13

18

10000

18年,方案A的现金流量图

1500

1500

B

0 15000 1

6000

2 2500

3

9

10

18

15000

18年,方案B的现金流量图

1000 6000

1000

1000

A

0

10000

1

2

6

10000

7

8

12

13

18

3000

10000

NPV(A)=-10000-(10000-1000) (P/F,10%,6) -(10000-1000)(P/F,10%,12)+1000(P/F,10%,18) +(6000-300)(P/A,10%,18)=10448.9

年末 方案

第四章投资项目多方案的比较和选择课件

3、增额内部收益率法(ΔIRR) (1)增额内部收益率——指两个互斥方案的差额投资净现

值等于零时的折现率。

6

n

CI COt 1 IRR t 0

t 0

评价标准:若 IRR i0,则保留投资大者; 若 IRR i0,则保留投资小者。

步 骤: (1)计算各方案的IRR;

(2)将 IRR i0 的方案按投资额由小到大排序;

(3)依次计算两个方案的 IRRi j :

若IRRi j i0,则保留投资大的方案; 若IRRi j i0,则保留投资小的方案。

(4)直至方案比较完毕,最后保留的方案就是最优方案。

7

例4—3 现有三个互斥方案,i 0 10 % 试用增额内部收益率

240

10

B

950

220

10

11

解:两方案现金流量图如下:

12 0

A方案:700万 B方案:950万

A=240万 A=220万

10 年

(1)费用现值法:

PC A 700 (P / F,10%,1) 240 (P / A,10%9)(P / F,10%,1) 1892 .68万元;

PC B 950(P / F ,10%,1) 220(P / A,10%,1)(P / F ,10%,1) 2015.23万元。 PC A PC B优选A方案

(2)按净现值率由大到小排序,按投资限额依次累计组 合,直到最大限度利用投资额。

例4-9:据上例4-8资料,用净现值率作出最佳决策。

19

解:1、计算各方案的净现值率(NPVR)

NPVR A

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

=1283

∴3年的涂料比5年的好。

第四节、独立方案的经济评价

独立方案是指各方案的现金流是独立的,且 任一方案的采用不影响其他方案的采用。

评价指标: NPV,NAV,IRR

评价方法:独立方案的评价,只需进行“绝对 效果检验”,也就是用经济评价标准(NPV≥0, NAV≥0,IRR≥i0)检验方案本身的经济性。通过 绝对效果检验的方案是可行方案,否则为不可 行方案。

确的,IRR和△IRR准则不能保证结论的正确 性。

当有多个互斥方案时,直接用净现值最大准 则选择最优方案比两两比较的增量分析更为简 便。

判别准则为:

净现值最大且非负的方案为最优方案。

用内部收益率评价互斥方案的步骤:

根据每个方案自身的净现金流量,计算 内部收益率,淘汰通不过绝对效果检验的 方案。

按照投资从大到小排列可行方案,首先 计算头两个方案的△IRR。若△IRR ≥i0,保 留投资大的方案;若△IRR<i0,则保留投资 小的方案。

若△NPV<0,表明增量投资不可接受,投 资小的方案经济效果好。

1.寿命相等的互斥方案经济效果评价 在时间上具有可比性

例 方案A,B是互斥方案,其现金流量如下, 试评价选择(i0=10%)。

解(1)NPV法 绝对效果检验 NPVA= -200+39(P/A,10%,10)=39.64(万元) NPVB= -100+20(P/A,10%,10)=22.89 (万元) NPVA >0,NPVB>0,A,B方案均可行。 相对效果检验 NPVA >NPVB,故方案A优于B。 结论:选择方案A,拒绝方案 B。

A

B

IRRA

IRRB

0

△IRR

i0 i

(c)

△IRR <i0; B优于A; IRRA<i0; IRRB<i0; A,B均不可行;

NPV 0

i0 IRRA

IRRB

△IRR

i

(d)

△IRR >i0; A优于B; IRRA>i0; IRRB<i0; A可行;

结论: 对于互斥方案而言,净现值最大准则总是正

解 寿命期最小公倍数作为计算期。以A与B的最小公 倍数18年为计算期,A方案重复实施三次,B方案二次。

此时,如果以净现值为评价指标,则18年的各方案净 现值为:

NA P V 1 0 1(P/F ,1% 06) ,(P/F ,1% 01),2 3(P/A ,1% 01),8 1.5(P/F ,1% 06) , (P/F ,1% 01),2 (P/F ,1% 01),8

5年 0

4 000

3年

0 3 000

PC(20%)5年 =4000(A/P,20%,5) (P/A,20%,3)

5 =2817 AC(20%)5年 =4000(A/P,20%,5)=1337

3

PC(20%)3年=3000

AC(20%)3年=3000 (A/P,20%,3)=1424

∴5年的涂料比3年的好。

• ∴ B比A好

• 分析期截止法涉及寿命期末结束,方案的未使用

价值的处理问题。其处理方式有三种:

第一种完全承认方案未使用价值;

第二种完全不承认方案未使用价值;

第三种预测方案未使用价值在研究期末 的价值,并作为现金流入量。

解:

A0 10

3i

1.5

6

i

2

4

B0

9

15

方法一:NPV(10%)A= -10+3 (P/A,10%,6) +1.5(P/F,10%,6) =3.9>0

上例各方案的NAV为: N A A 3 1 .5 V ( A /F , 1 % 6 0 ) 1 ,( A 0 /P , 1 % 6 0 ) , 0 .9 ( 万 0 ) 元

N B A 4 2 ( V A /F , 1 % 9 0 ) 1 ,( A 5 /P , 1 % 9 0 ) , 1 .5 ( 万 4 ) 元

第五章 投资项目多方案的比较和选择

第二节、多方案之间的关系类型

按照方案之间的经济关系,可分为: (1)独立型 (2)互斥型 (3)相关型 (4)混合型

相关型:

(1)完全互斥型:由于技术的或经济的原因,接受某一方案就 必须放弃其他方案,从决策角度来看这些方案是完全互斥 的。

(2)相互依存型和互补型:如果两个或多个方案之间,某一方 案的实施要求以另一方案(或另几个方案)的实施为条件, 则这两个(或若干个)方案具有相互依存性,或者说具有完 全互补性。

无论采用NPV还是IRR进行方案的比较,比 选的实质是判断投资大的方案与投资小的方案 相比,增量收益能否抵偿增量投资,即对增量 现金流的经济性做出判断。

反映增量现金流经济性的指标有增量净现值 (△NPV)与增量内部收益率(△IRR) 。

上题计算: △NPV=100+19(P/A,10%,10)=16.75(万元)

计算结果表明: △NPV>0,增量投资有满意的 经济效果,投资大的方案优于投资小的方案。

△NPV、△IRR只能反映增量现金流的 经济性(相对经济效果),不能反映各方 案自身的经济性(绝对经济效果)。

因此,△NPV、△IRR只能用于方案之 间的比较(相对效果检验),不能仅根据 △NPV、△IRR值的大小判定方案的取舍。

例:A、B两个互斥方案各年的现金流量如表 所示,基准收益率i0=10%,试比选方案。

寿命不等的互斥方案的现金流量(万元)

方

案 投资 年净现金流

残值

寿命(年)

A

-10

3

1.5

6

B

-15

4

2

9

A

i 3

1.5 B

i 4

2

0

6

0

9

10

15

解:最小公倍数法:

A

3

1.5

3

1.5

3

1.5

0

6

12

18

10

10

NAVB>NAVA>0,故B优于A。

例 设互斥方案A,B的寿命分别为3年和5年, 各自寿命期内的净现金流量如表,试用年值 法评价选择(i0=12%)。

解:

NAVA=[-300+96(P/A,12%,5)](A/P,12%,5) = -300*0.277+96=12.78(万元)

NAVB=[-100+42(P/A,12%,3)] (A/P,12%,3) = -100*0.416+42=0.365(万元)

解得 IRRA=27.3%>i0=15% IRRB=31 . 4% >i0 IRRC=25 . 3% >i0 IRRD=25 . 2% >i0 四个方案均为可行方案。 排序:B-A-C-D

NPV法与△IRR法结论一致, NPVI法与IRR法结论一致。

2.寿命期不等的互斥方案的选择

•

对寿命不等的互斥方案进行比选,同样要

7.3(万 7 )元

N B P 1 V 1 5 ( P /F ,1 % 9 0 ) 4 , ( P /A ,1 % 1 0 ) 8 2 , (P ( /F ,1 % 9 0 ) P ,/A ,1 % 1 0 ) 8 ,

1 .6 2 ( 万 5) 元

NPVB>NPVA>0,故B方案较优。

(2)年值法

求方案间具有可比性。满足这一要求需要解决

两个方面的问题:一是设定一个合理的共同分

析期,二是给寿命期不等于分析期的方案选择

合理的方案接续假定或者残值回收假定。

方法:(1)现值法

寿命期最小公倍数法

合理分析期法

年值折现法

(2)年值法

例 A、B两个互斥方案各年的现金流量如表 所示,基准所益率i0=10%,试比选方案。

第三节、互斥方案的经济评价方法

评价指标:

NPV,NAV,PC(AC),

IRR,△NPV,△IRR

评价方法:

(1)绝对效果检验 ,

(2)相对效果检验,

两者缺一不可。

(1)增量净现值 设A,B为投资额不等的互斥方案,A方案比

B方案投资大,两方案的增量净现值可由下式 求出:

n

N P V [(C IA C O A )t (C IB C O B )t](1 i0 ) t t 0

2

10

2

4

B

0

15

4

9

18

15

• NPV(10%)A =[ -10(A/P,10%,6)+3+1.5(A/F,10%,6)](P/A,10%,18)=7.37 >0 • NPV(10%)B =[ -15(A/P,10%,9)+4+2(A/F,10%,9)](P/A,10%,18)=12.65 >0 • NPV(10%)B > NPV(10%)A

N P V A N P V B

式中:△NPV-增量净现值;

(CIA-COA)t-方案A第t年的净现金流;

(CIB-COB)t-方案B第t年的净现金流;

NPVA 、NPVB-分别为方案A与B的净现值。

用增量净现值进行互斥方案比选时,

若△NPV≥0,表明增量投资可以接受,投 资大的方案经济效果好;

将上一步得到的保留方案与下一个方案 比较,计算两方案的△IRR ,取舍判据同上, 以此类推,直到检验过所有方案,找到最 优方案。

例 某项目有四个互斥方案,数据如下,寿 命期均为10年,基准收益率i0=15%,试用 内部收益率法选择方案。

解(1)计算四个方案的内部收益率: -1000+300(P/A,IRRA,10)=0 -1500+500(P/A,IRRB,10)=0 -2300+650(P/A,IRRC,10)=0 -3300+930(P/A,IRRD,10)=0