注会税法-第三章消费税法(3)

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

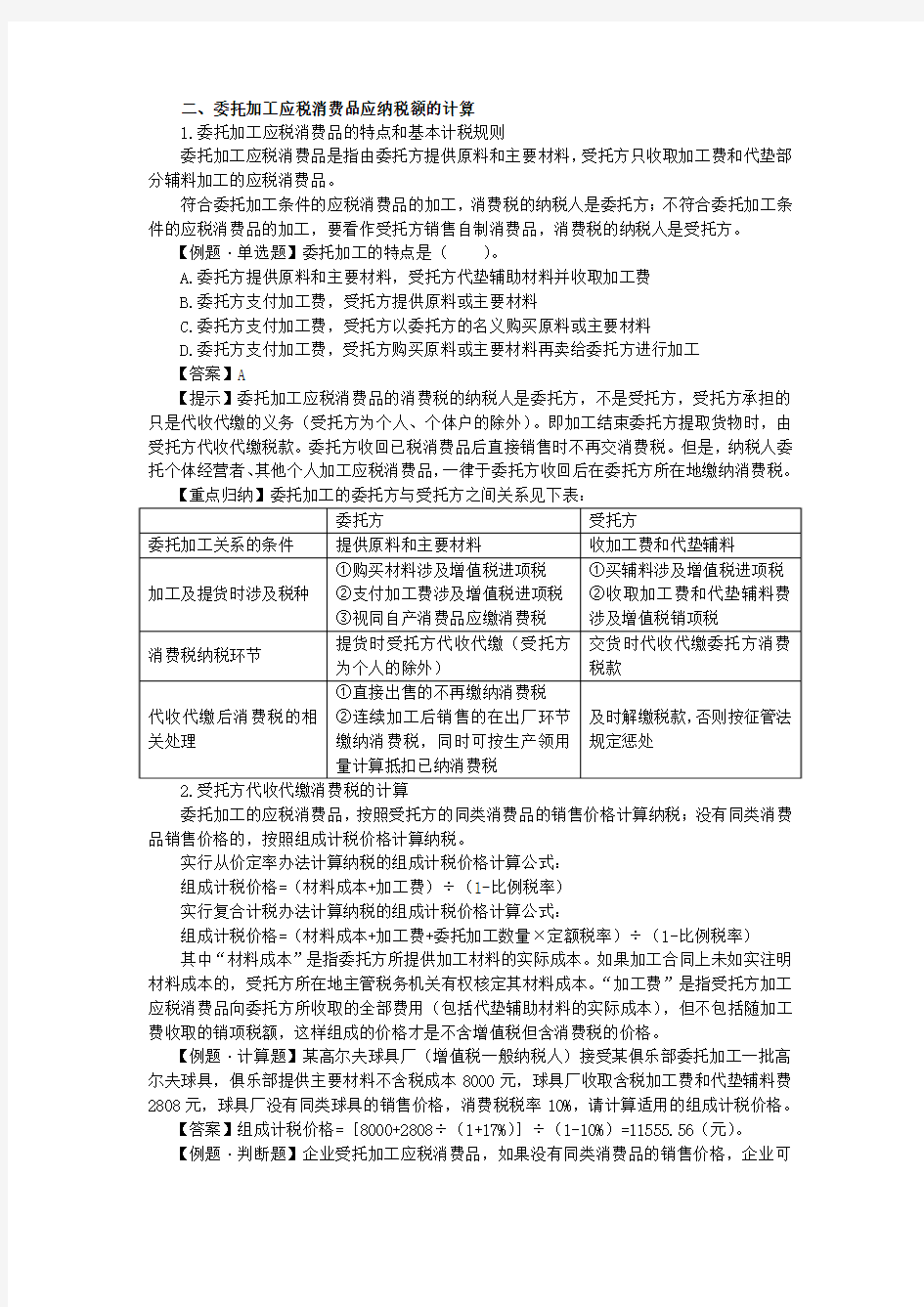

二、委托加工应税消费品应纳税额的计算

1.委托加工应税消费品的特点和基本计税规则

委托加工应税消费品是指由委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅料加工的应税消费品。

符合委托加工条件的应税消费品的加工,消费税的纳税人是委托方;不符合委托加工条件的应税消费品的加工,要看作受托方销售自制消费品,消费税的纳税人是受托方。

【例题·单选题】委托加工的特点是()。

A.委托方提供原料和主要材料,受托方代垫辅助材料并收取加工费

B.委托方支付加工费,受托方提供原料或主要材料

C.委托方支付加工费,受托方以委托方的名义购买原料或主要材料

D.委托方支付加工费,受托方购买原料或主要材料再卖给委托方进行加工

【答案】A

【提示】委托加工应税消费品的消费税的纳税人是委托方,不是受托方,受托方承担的只是代收代缴的义务(受托方为个人、个体户的除外)。即加工结束委托方提取货物时,由受托方代收代缴税款。委托方收回已税消费品后直接销售时不再交消费税。但是,纳税人委托个体经营者、其他个人加工应税消费品,一律于委托方收回后在委托方所在地缴纳消费税。

委托加工的应税消费品,按照受托方的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。

实行从价定率办法计算纳税的组成计税价格计算公式:

组成计税价格=(材料成本+加工费)÷(l-比例税率)

实行复合计税办法计算纳税的组成计税价格计算公式:

组成计税价格=(材料成本+加工费+委托加工数量×定额税率)÷(1-比例税率)

其中“材料成本”是指委托方所提供加工材料的实际成本。如果加工合同上未如实注明材料成本的,受托方所在地主管税务机关有权核定其材料成本。“加工费”是指受托方加工应税消费品向委托方所收取的全部费用(包括代垫辅助材料的实际成本),但不包括随加工费收取的销项税额,这样组成的价格才是不含增值税但含消费税的价格。

【例题·计算题】某高尔夫球具厂(增值税一般纳税人)接受某俱乐部委托加工一批高尔夫球具,俱乐部提供主要材料不含税成本8000元,球具厂收取含税加工费和代垫辅料费2808元,球具厂没有同类球具的销售价格,消费税税率10%,请计算适用的组成计税价格。

【答案】组成计税价格=[8000+2808÷(1+17%)]÷(1-10%)=11555.56(元)。

【例题·判断题】企业受托加工应税消费品,如果没有同类消费品的销售价格,企业可

按委托加工合同上注明的材料成本与加工费之和为组成计税价格,计算代收代缴消费税。()(1996年)

【答案】×

【例题·判断题】受托加工应税消费品的个体经营者不承担代收代缴消费税的义务。()(1997年)

【答案】√

3.如果委托加工的应税消费品提货时受托方没有代收代缴消费税时,委托方要补交税款。委托方补交税款的依据是:已经直接销售的,按销售额(或销售量)计税;收回的应税消费品尚未销售或用于连续生产的,按下列组成计税价格计税补交:

组成计税价格=(材料成本+加工费)÷(1-消费税税率)

组成计税价格=(材料成本+加工费+委托加工数量×定额税率)÷(1-比例税率)

【难点提示】委托加工应税消费品计算消费税的难点——材料成本的确定

委托方提供的材料成本不包括可以抵扣的增值税但是包含采购材料的运输费(也不含可以抵扣的增值税)、采购过程中的其他杂费和入库前整理挑选费用等。

【案例】甲企业(增值税一般纳税人)外购材料取得增值税专用发票,不含增值税的金额100万元,另支付采购运输费2万元(取得符合规定的运费发票),将该批材料作为主要材料送交乙企业进行委托加工。则组价公式中的材料成本=100+2×(1-7%)=101.86(万元)。

【案例】甲企业(增值税一般纳税人)从农业生产者手中收购免税农产品,税务机关认可的收购发票上注明金额100万元,另支付采购运输费2万元,将该批材料作为主要材料送交乙企业进行委托加工。则组价公式中的材料成本=100×(1-13%)+2×(1-7%)=88.86(万元)。

4.委托加工的应税消费品在提取货物时已由受托方代收代缴了消费税,委托方收回后直接销售时不再缴纳消费税,但如果连续加工成另一种应税消费品的,销售时还应按新的消费品纳税。为了避免重复征税,税法规定,按当期生产领用量,将委托加工收回的应税消费品的已纳税款准予扣除。

三、进口应税消费品应纳税额的计算(掌握,能力等级3)

进口的应税消费品,于报关进口时由海关代征进口环节的消费税。由进口人或其代理人向报关地海关申报纳税,自海关填发海关进口消费税专用缴款书之日起15日内缴纳税款。

(一)适用比例税率的进口应税消费品实行从价定率办法按组成计税价格计算应纳税额组成计税价格=(关税完税价格+关税)÷(1-消费税税率)

应纳税额=组成计税价格×消费税税率

公式中的关税完税价格是指海关核定的关税计税价格。

(二)实行定额税率的进口应税消费品实行从量定额办法计算应纳税额

应纳税额=应税消费品数量×消费税单位税额

(三)实行复合计税方法的进口应税消费品的税额计算

组成计税价格=(关税完税价格+关税+进口数量×消费税定额税率)÷(1-消费税比例税率)

应纳税额=应税消费品数量×消费税单位税额+组成计税价格×消费税税率

消费税由税务机关征收,进口的应税消费品的消费税由海关代征。

【例题·单选题】某外贸公司进口一批小轿车,关税完税价格折合人民币500万元,关税率25%,消费税率9%,则进口环节应纳消费税()万元。

A.49.45

B.61.81

C.65.23

D.70.31

【答案】B

【解析】500×(1+25%)/(1-9%)×9%=61.81(万元)。