上海家化资产负债表分析

二、总体分析

2012

2013 增加额

增加率(%)

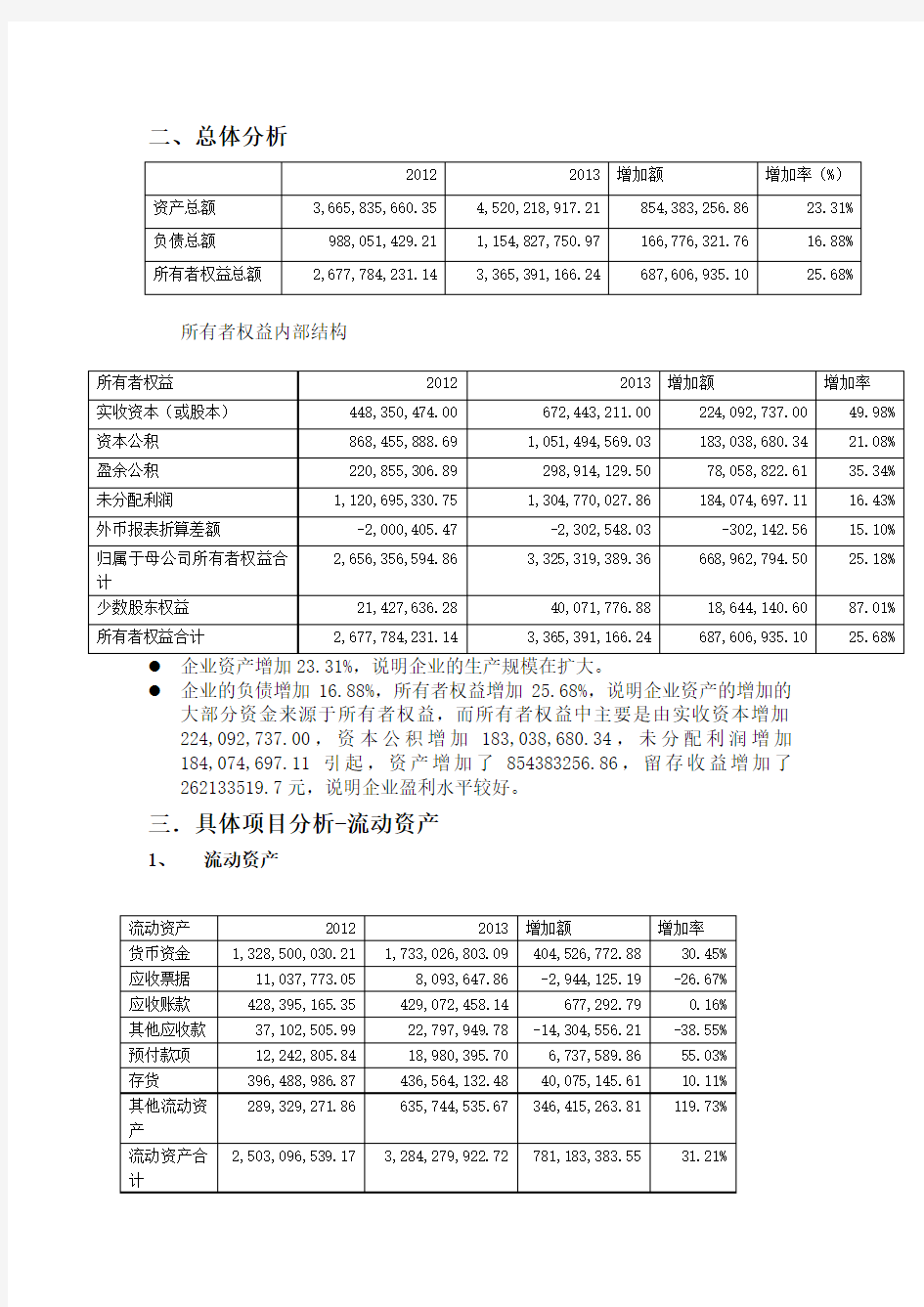

资产总额 3,665,835,660.35 4,520,218,917.21 854,383,256.86 23.31% 负债总额 988,051,429.21 1,154,827,750.97 166,776,321.76 16.88% 所有者权益总额

2,677,784,231.14

3,365,391,166.24

687,606,935.10

25.68%

所有者权益内部结构

● 企业资产增加23.31%,说明企业的生产规模在扩大。

● 企业的负债增加16.88%,所有者权益增加25.68%,说明企业资产的增加的

大部分资金来源于所有者权益,而所有者权益中主要是由实收资本增加224,092,737.00,资本公积增加183,038,680.34,未分配利润增加184,074,697.11引起,资产增加了854383256.86,留存收益增加了262133519.7元,说明企业盈利水平较好。

三.具体项目分析-流动资产

1、 流动资产

所有者权益

2012

2013 增加额

增加率

实收资本(或股本) 448,350,474.00 672,443,211.00 224,092,737.00 49.98% 资本公积 868,455,888.69 1,051,494,569.03 183,038,680.34 21.08% 盈余公积 220,855,306.89 298,914,129.50 78,058,822.61 35.34% 未分配利润 1,120,695,330.75

1,304,770,027.86

184,074,697.11

16.43% 外币报表折算差额 -2,000,405.47 -2,302,548.03 -302,142.56 15.10% 归属于母公司所有者权益合计

2,656,356,594.86

3,325,319,389.36

668,962,794.50

25.18%

少数股东权益 21,427,636.28 40,071,776.88 18,644,140.60 87.01% 所有者权益合计

2,677,784,231.14

3,365,391,166.24

687,606,935.10

25.68%

流动资产 2012

2013 增加额

增加率 货币资金 1,328,500,030.21

1,733,026,803.09

404,526,772.88 30.45% 应收票据 11,037,773.05 8,093,647.86 -2,944,125.19

-26.67% 应收账款 428,395,165.35 429,072,458.14 677,292.79 0.16% 其他应收款 37,102,505.99 22,797,949.78 -14,304,556.21 -38.55% 预付款项 12,242,805.84 18,980,395.70 6,737,589.86 55.03% 存货 396,488,986.87 436,564,132.48 40,075,145.61 10.11% 其他流动资产 289,329,271.86

635,744,535.67

346,415,263.81

119.73%

流动资产合计

2,503,096,539.17

3,284,279,922.72

781,183,383.55

31.21%

●企业中的货币资金的增长幅度30.45%小于流动资产的增长幅度31.21%,说

明企业应对市场变化的能力良好;

●企业中的信用资产(应收账款)增长幅度0.16%小于流动资产的增长幅度,

说明企业的货款回收理想;预付账款增长55.03%,本集团的预付款项主要包括预付租金、预付广告费及预付货款,而且主要是在上海家化进出口有限公司和浙江淘宝网络有限公司,说明企业资金流动性强,且有利用预付账款虚增资产或转移资金等问题的嫌疑。其他应收款减少38.55%,是因为以前年度已全额计提坏账准备、或计提坏账准备的比例较大,但在本年度全额收回或转回、或在本年度收回或转回比例较大。

●存货资产的增长幅度10.11%小于流动资产的增长幅度,说明企业存货增长占

用资金较少,市场风险在可控范围。

2、非流动资产

非流动资产2012 2013 增加额增加率

可供出售金融资产202,255,185.80 49,618,592.35 -152,636,593.

45

-75.47%

长期股权投资507,798,192.56 633,868,921.78 126,070,729.2

2

24.83%

固定资产217,467,104.56 216,466,934.61 -1,000,169.95 -0.46%

在建工程9,904,261.57 45,997,096.36 36,092,834.79 364.42%

固定资产清

理

0.00 141,605.47 141,605.47 100.00%

无形资产115,357,637.83 136,559,113.96 21,201,476.13 18.38%

长期待摊费

用

54,774,691.41 64,515,985.72 9,741,294.31 17.78%

递延所得税

资产

47,182,047.45 88,770,744.24 41,588,696.79 88.15%

其他非流动

资产

8,000,000.00 -8,000,000.00 -100.00%

非流动资产

合计

1,162,739,121.18 1,235,938,994.49 73,199,873.31 6.30%

●该企业的可供出售金融资产下降了75.47%,下降的原因是减去了列示于其他

流动资产的可供出售金融资产;长期投资上涨了24.83%,上涨部分主要是存在于联营企业。

●该企业的在建工程增加了36,092,834.79元,比上年上升364.42%,主要是在

专柜制作及其他零星改造,待安装设备,海南新工厂项目,说明企业在扩大销售规模

● 3.递延所得税资产增加88.15%,主要是由限制性股票、会员积分递延收益、

运单未达销售造成。

● 4. 其他非流动资产减少100%是因为于2012年12月31日,其他非流动资产为

本公司的子公司上海家化海南日用化学品有限公司为建设花露水新工厂项

目而支付的土地定金,该土地定金于2013年度转入无形资产。

3、流动负债

流动负债:2012 2013 增加额增加率

应付账款333,567,608.26 372,896,753.17 39,329,144.91 11.79%

预收款项67,909,348.22 88,255,114.85 20,345,766.63 29.96%

应付职工薪酬33,186,661.74 34,745,259.47 1,558,597.73 4.70%

应交税费120,100,595.09 119,213,427.01 -887,168.08 -0.74%

应付股利10,140,000.00 16,694,700.00 6,554,700.00 64.64%

其他应付款412,434,948.40 441,540,057.29 29,105,108.89 7.06%

其他流动负债0.00 56,167,287.91 56,167,287.91 100.00%

流动负债合计977,339,161.71 1,129,512,599.70 152,173,437.99 15.57%

●企业总体的流动负债是上升的,上升152,173,437.99,15.57%,这种上升主

要是由预付账款和应付股利造成。预付账款增加了29.96%,应付股利增加了

64.64%。于 2013 年12 月31 日,账龄超过一年的预收款项主要为美容院

预收服务的款项可见企业的信用度较好。

4、非流动负债

非流动负债:2012 2013 增加额增加率

递延所得税负债8,073,937.50 10,153,406.70 2,079,469.20 25.76% 其他非流动负债2,638,330.00 15,161,744.57 12,523,414.57 474.67% 非流动负债合计10,712,267.50 25,315,151.27 14,602,883.77 136.32%

●非流动负债增加了136.32%,主要增加在其他非流动负债,增长了474.67%,

主要是由政府补助子公司拆迁补偿费造成。

5、所有者权益

所有者权益2012 2013 增加额增加率

实收资本(或股本)448,350,474.00 672,443,211.00 224,092,737.00 49.98% 资本公积868,455,888.69 1,051,494,569.03 183,038,680.34 21.08% 盈余公积220,855,306.89 298,914,129.50 78,058,822.61 35.34% 未分配利润1,120,695,330.75 1,304,770,027.86 184,074,697.11 16.43% 外币报表折算差额-2,000,405.47 -2,302,548.03 -302,142.56 15.10%

2,656,356,594.86 3,325,319,389.36 668,962,794.50 25.18% 归属于母公司所有者权益

合计

少数股东权益21,427,636.28 40,071,776.88 18,644,140.60 87.01% 所有者权益合计2,677,784,231.14 3,365,391,166.24 687,606,935.10 25.68%

●所有者权益总体增加687,606,935.10,增长25,68%。主要来自实收资本增

加的224,092,737,说明企业从投资者那里获得了新的资金,是一种外源性的融资。

●资本公积增加183,038,680.34,增长21.08%,主要是2013 年度,公司资本

公积中股本溢价增加

●盈余公积增加78,058,822.61,增长35.34%,说明公司盈利水平很高。

●未分配利润上升了184,074,697.11,上升了16.43%;说明公司盈利状况较

好。

上海家化2020年上半年财务分析结论报告

上海家化2020年上半年财务分析综合报告 一、实现利润分析 2020年上半年利润总额为22,070.21万元,与2019年上半年的 53,351.47万元相比有较大幅度下降,下降58.63%。利润总额主要来自于内部经营业务,企业盈利基础比较可靠。在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。 二、成本费用分析 2020年上半年营业成本为140,655.56万元,与2019年上半年的149,307.58万元相比有所下降,下降5.79%。2020年上半年销售费用为168,668.64万元,与2019年上半年的170,642.37万元相比有所下降,下降1.16%。从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用下降的同时营业收入也呈下降趋势,但收入下降快于投入,表明销售形势不太理想,销售策略应用不当,应当加以改进。2020年上半年管理费用为32,672.43万元,与2019年上半年的42,304.72万元相比有较大幅度下降,下降22.77%。2020年上半年管理费用占营业收入的比例为8.87%,与2019年上半年的10.78%相比有所降低,降低1.92个百分点。企业经营业务的盈利水平出现较大幅度下降,应当关注管理费用控制的合理性和其他成本费用支出的过快增长。2020年上半年财务费用为3,619.08万元,与2019年上半年的2,411.87万元相比有较大增长,增长50.05%。 三、资产结构分析 从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年上半年相比,资产结构偏差。 四、偿债能力分析 从支付能力来看,上海家化2020年上半年是有现金支付能力的,其现金支付能力为389,815.43万元。企业负债经营为正效应,增加负债有可能给企业创造利润。 内部资料,妥善保管第1 页共3 页

上海家化内部控制案例分析

上海家化的内部控制案例分析 学院:经济管理学院 ! 专业班级:ACCA121班 姓名:赵超

学号:11 组别:第7组 【摘要】随着人民物质生活水平的提高,民众对日化用品的要求亦随之提高。面临着市场的变化,以及国际强势品牌的争夺,上海家化在努力维系自身市场的同时,却暴露了企业内部控制的丑闻。针对内部控制三大缺陷,本文以案例分析的形式,挖掘三大缺陷深层次的原因,并依据《企业内部控制基本规范》的要求,从五要素方面依次分析,最终提出自己的建议。 ) 【关键词】上海家化;内部环境;风险评估;控制活动;信息与沟通;内部监督 随着中国经济的高速发展,中国日化市场销售额平均以每年%的速度增长,最高达到%,增长速度远远高于国民经济的平均增长速度。但是,以宝洁、联合利华为代表的外国强势洋品牌纷纷抢占中国市场,严重挤压了本土日化企业的生存空间。在我国仅有的七家上市的日化企业中,除了上海家化,其他七家企业,例如索芙特、两面针、霸王,均由于经营惨淡而业绩堪忧,面临退市危机。 但是,随着2013年一份内控调查报告的出现,上海家化完美的经营形象倒塌,其中的内控问题暴露在投资者的面前。 本文以上海家化的内部控制为主题,用案例研究的形式进行分析,试图为如今夹缝中生存的本土日化企业发展中遇见的内部控制问题贡献个人建议。 一、选题背景与意义 ` 上海家化作为国内化妆品行业首家上市企业,是国内日化行业中的龙头企业。上海家化拥有国内同行业中最大的生产能力,是行业中通过国际质量认证ISO9000最早的企业,亦是中国化妆品行业国家标准的参与制定企业。随着日化行业对外资全面开放,上海家化凭借坚持差异化的经营战略,在完全竞争市场上创造了六神、佰草集、美加净、等诸多中国著名品牌,占据了众多关键细分市场的领导地位。毫无疑问,上海家化堪称“中国本土日用第一品牌”。 上海家化发展轨迹亦具备中国老牌企业发展的典型性。上海家化前身为香港广生行,其产品在民国时代即受到民众的喜爱。新中国成立后,推行公私合营, 从而被合并成为“上海明星家用化学品制造厂”。改革开放后,上海家化已成为中国本土化妆品第一品牌。2001年,上市使其走上了资本平台。2011年,大股东国资委出让100%股权,最终平安成为了上海家化的最大股东。上海家化的发展轨迹暗合了中国经济体制的发展轨迹,具备中国式企业的典型性。

上海家化2019年三季度财务分析结论报告

上海家化2019年三季度财务分析综合报告上海家化2019年三季度财务分析综合报告 一、实现利润分析 2019年三季度实现利润为12,697.55万元,与2018年三季度的15,890.04万元相比有较大幅度下降,下降20.09%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。 二、成本费用分析 2019年三季度营业成本为70,769.43万元,与2018年三季度的71,927.46万元相比有所下降,下降1.61%。2019年三季度销售费用为70,958.58万元,与2018年三季度的66,090.22万元相比有较大增长,增长7.37%。2019年三季度在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。2019年三季度管理费用为23,057.83万元,与2018年三季度的14,964.87万元相比有较大增长,增长54.08%。2019年三季度管理费用占营业收入的比例为12.72%,与2018年三季度的8.53%相比有较大幅度的提高,提高4.19个百分点。但经营业务的盈利水平反而大幅度下降,管理费用的大幅度增加并不合理。2019年三季度财务费用为1,536.22万元,与2018年三季度的1,395.66万元相比有较大增长,增长10.07%。 三、资产结构分析 2019年三季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。与2018年三季度相比,2019年三季度存货占营业收入的比例明显下降。从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。因此与2018年三季度相比,资产结构趋于恶化。 四、偿债能力分析 内部资料,妥善保管第1 页共4 页

上海家化案例分析

上海家化案例分析 【篇一:上海家化案例分析】 案例介绍:上海家化-------技术创新系统支撑下的本土品牌之道上海 家化联合股份有限公司的介绍和问题的提出上海家化拥有国内同行 业中最大的生产能力,是行业中通过国际质量认证 iso9000 最早的 企业,亦是中国化妆品行业国家标准的参与制定企业。上海家化以 广阔的营销网络渠道覆盖了全国200 多座一百万人口以上的城市。 上海家化一直致力于帮助人们实现清洁、美丽、优雅的生活,作为 中国日化行业的支柱企业,随着日化行业对外资全面开放,上海家 化凭借坚持差异化的经营战略,在完全竞争市场上创造了“六神”、“佰草集”、“美加净”、“清妃”、“高夫”等诸多中国著名品牌,占据 了众多关键细分市场的领导地位。 多年来,上海家化坚持发展自主品牌,认为品牌差异化的基础必然 依靠研发的支持,因此上海家化每年都投入巨额经费用于科研开发。早在1999 年上海家化的技术中心就被国家经贸委认定为“国家级技 术中心”,同年被批准为博士后科研工作站。 上海家化与复旦大学、华山医院皮肤科、中科院、上海医药工业研 究院、二医大等院校机构联合设立了产学研相结合的联合实验室, 还与法国的同行业研究所联合开展了一系列科研实体的相互交流和 学习。上海家化的研发成果和专利申请数量居于国内企业的领先水平,在中草药个人护理领域居于全球领先地位。 上海家化与许多国际著名公司有过多方位的合作:与lion 建立了专 有技术合作、取得coty 旗下adidas 个人护理用品及香水系列的中 国生产权和代理经营权,与lvmh 集团下sephora 公司合资设立 “丝芙兰(上海)化妆品销售有限公司“,上海家化向国际化迈进的 步伐从未改变。 现如今化妆品的消费与日俱增,我国化妆品市场得到了前所未有的 迅速发展,化妆品销售额从1982 亿元扩大到2007年的866 亿元。有人预测,到2010 年,我国化妆品市场的销售总额预计将达到 1200 亿元左右。尽管面临如此蓬勃发展的大环境,上海家化也同时 面临着更多的竞争者欧莱雅、玉兰油、资生堂、欧泊莱、美宝莲等,经过多年经营,已经形成了相对稳定的消费群体:兰蔻,雅诗兰黛,迪奥的诸多国际一线品牌也占有非常大的高端化妆品市场。

上海家化2020年一季度财务分析详细报告

上海家化2020年一季度财务分析详细报告 一、资产结构分析 1.资产构成基本情况 上海家化2020年一季度资产总额为1,116,783.12万元,其中流动资产为612,231.6万元,主要分布在交易性金融资产、货币资金、应收账款等环节,分别占企业流动资产合计的33.15%、29.51%和18.37%。非流动资产为504,551.52万元,主要分布在商誉和固定资产,分别占企业非流动资产的38.79%、21.67%。 资产构成表 项目名称 2020年一季度2019年一季度2018年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产1,116,783.1 2 100.00 1,065,590.5 100.00 960,395.91 100.00 流动资产612,231.6 54.82 527,176.27 49.47 451,853.01 47.05 长期投资38,061.92 3.41 32,314.72 3.03 75,565.55 7.87 固定资产109,359.4 9.79 116,732.36 10.95 29,706.29 3.09 其他357,130.2 31.98 389,367.15 36.54 403,271.05 41.99 2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的62.67%,表明企业的支付能力和应变能力较强。但应当关注货币性资产的投向。 流动资产构成表 项目名称 2020年一季度2019年一季度2018年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产612,231.6 100.00 527,176.27 100.00 451,853.01 100.00 存货98,794.84 16.14 91,690.01 17.39 86,834.13 19.22 应收账款112,467.15 18.37 109,732.8 20.82 103,946.27 23.00 其他应收款0 0.00 0 0.00 5,356.53 1.19 交易性金融资产202,982.02 33.15 130,986.15 24.85 0 0.00 应收票据0 0.00 0 0.00 784.31 0.17 货币资金180,677.78 29.51 173,310.92 32.88 120,309.98 26.63 其他17,309.81 2.83 21,456.39 4.07 134,621.79 29.79 3.资产的增减变化 2020年一季度总资产为1,116,783.12万元,与2019年一季度的 1,065,590.5万元相比有所增长,增长4.8%。

财务报告分析

整合资源占领细分市场创新科技振兴民族品牌 ———上海家化财务报告分析 专业:会计学(注册会计师方向) 班级:注会Q0744 学号:070402164 姓名:李颖 指导教师:张庆 完成时间:2010 年9月12日

摘要本文选取上海家化联合股份有限公司这一具有代表性的国内日化企业为分析对象,首先简要阐述了我国日化行业的发展现状和前景。再通过对其2007年至2010年上半年会计报表中的重要财务指标进行对比分析,从企业的偿债能力、营运能力、盈利能力及发展能力作出较为全面、合理的财务分析预测。最后,结合国内外日化市场,总结了上海家化公司的成功经验、未来风险及发展方向,就如何改革制度,创新技术,发展民族品牌作出了深入探讨。 关键词:财务分析,偿债能力,营运能力,盈利能力,日化行业 一、公司简介 一百一十多年前,上海家化的前身——广生行旷世而生。从此,一个新的时尚地标渐露璀璨光华,一朵民族奇葩就此开始她披风沥雨、波澜壮阔的传奇历程,并一路见证了中华民族化妆品行业的百年变迁。一百多年来,由于各种原因,上海家化其实并没有太多的时间可以真正地用于发展,但是就在短暂的有效发展时间里,上海家化珍惜机遇,克服困难,励精图治,终于以较快的速度成长为一个引领中国风尚、承载民族梦想的时尚企业之一。 作为国内化妆品行业首家上市企业,上海家化拥有国家级科研中心,吸纳了一百多名跨越不同学科的高端人才,并与国内外尖端科研机构展开战略合作关系,研发成果和专利申请数量居于国内行业的领先水平,在中草药个人护理领域居于全球领先地位;她拥有国内同行中最大的生产能力,产品涵盖护肤、彩妆、香氛、家用等各领域;她是中国最早通过国际质量认证ISO9000:1994的化妆品企业,更是中国化妆品行业诸多国家标准的参与制定者之一。 在与国际巨头竞争的中国化妆品市场上,上海家化采取差异化的品牌经营战略,创造了“佰草集”、“六神”、“美加净”、“高夫”、“清妃”等诸多中国著名品牌,在众多细分市场上建立了领导地位。 当然,肩负着民族使命的上海家化从不满足于现状,也从未停止过她迈向国际化的步伐。在日益全球化的今天,上海家化的国际间合作展现前所未有的广度和深度。从最初的技术联合到牵手国际时尚巨头,上海家化不断以国际视野走在时尚消费的前沿,为了民族梦想绽放于世界,也为了自己的承诺:精致优雅,全心以赴。 在新的生命起点上,她向世人发表了并正在实践着这样的使命宣言:“致力于成为时尚消费品的中国代表企业,在大众化和细分化产品领域诸多细分市场上拥有能够持续发展的领导品牌,以顾客关系、员工归属、股东价值和社会责任等多方面的卓越表现来赢得世人的尊敬。

中国平安收购上海家化分析

本科学生专业社会调查报告 报告完成人、、 专业年级 学号、、成绩 调查报告题目 教师评语 教师签字年月日填

公司并购引发控制权所述问题对公司治理 结构的影响 ——以中国平安与上海家化控制权纷争为例 摘要 随着世界经济的不断发展和经济全球化的时代要求,公司作为为现代市场经济机体的细胞,其以金融活动为核心进行的融资、投资、改革上市、并购重组、跨国经营等行为的稳健运行,带动公司控制权市场的发展变化。在我国经济体制改革的不断深入和资本市场的日益完善的背景下,我国上市公司不断增加,兼并与收购活动更加活跃,特别是2005年我国开始上市公司股权分置改革试点,是我国股票二级市场全流通得以实现,公司控制权市场逐渐形成、发展、成熟。因此,明晰公司控制权市场变化会为公司治理带来哪些问题?如何根据我国控制权市场的实际情况解决所带来的公司治理问题显得十分重要。 本文以公司控制权市场对公司治理影响为研究对象,应用数据分析、资料调查、相关报道和案例分析等研究方法,以中国平安与上海家化出现的控制权之争为例,着重探讨、分析与解决由公司并购引发公司控制权转变所带来的公司治理问题,努力为发现问题、解决矛盾提供一些新的思路与解决办法。本文共分为五部分:第一部分为绪论,第二部分为并购、控制权市场与公司治理的相关理论介绍,第三部分为案例公司简介及并购概况,第四部分为案例分析,第五部分为结论。 关键字:公司并购控制权市场公司治理问题 Abstract With the continuous development of world economy and economic globalization, the requirements of the company as the cells for the modern market economy, and its financial activities as the core of the financing, investment, reform and listing, merger, acquisition and reorganization, stable operation of the multinational management behavior, promote the development of the market for corporate control. The deepening of the economic system reform in our country and the capital market under

上海家化2019年财务分析结论报告

上海家化2019年财务分析综合报告上海家化2019年财务分析综合报告 一、实现利润分析 2019年实现利润为70,199.43万元,与2018年的64,623.89万元相比有所增长,增长8.63%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。在市场份额增长的同时,营业利润也有所增长,企业经营业务在稳步发展。 二、成本费用分析 2019年营业成本为289,600.28万元,与2018年的265,591.24万元相比有所增长,增长9.04%。2019年销售费用为320,412.63万元,与2018年的290,139.05万元相比有较大增长,增长10.43%。2019年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。2019年管理费用为 94,178.53万元,与2018年的88,331.87万元相比有较大增长,增长6.62%。2019年管理费用占营业收入的比例为12.4%,与2018年的12.37%相比变化不大。企业经营业务的盈利能力有所提高,管理费用支出合理。2019年财务费用为3,141.81万元,与2018年的6,090.87万元相比有较大幅度下降,下降48.42%。 三、资产结构分析 从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。因此与2018年相比,资产结构并没有优化。 四、偿债能力分析 从支付能力来看,上海家化2019年是有现金支付能力的。企业负债经营为正效应,增加负债有可能给企业创造利润。 五、盈利能力分析 上海家化2019年的营业利润率为9.22%,总资产报酬率为6.88%,净内部资料,妥善保管第1 页共3 页

上海家化经营状况分析

上海家化(600315)的经营 状况分析 系别商贸系 专业国际经济与贸易 班级xxxxx 姓名xxxx 指导教师刘新 201x年5月18日

上海家化公司概况 上海家化联合股份有限公司是一家在中华人民共和国上海注册的股份有限公司。公司总部位于上海市保定路527号。公司及其子公司主要生产六神、美加净、清妃、高夫、佰草集、飘洒等系列洗浴、护肤、护发及美容产品,提供日用化学品及化妆品技术服务,所属行业为化学原料及化学制品制造业。 上海家化是国内日化领军企业,作为国内化妆品行业首家上市企业,是国内日化行业中少有的能与跨国公司开展全方位竞争的本土企业,拥有国际水准的研发和品牌管理能力。 上海家化拥有国内同行业中最大的生产能力,是行业中通过国际质量认证ISO9000最早的企业,亦是中国化妆品行业国家标准的参与制定企业。上海家化以广阔的营销网络渠道覆盖了全国200多座一百万人口以上的城市。上海家化一直致力于帮助人们实现清洁、美丽、优雅的生活。 多年来,上海家化坚持发展自主品牌,走品牌差异化路线,每年都投入巨额经费用于科研开发,并在中草药个人护理领域居于全球领先地位。上海家化与许多国际著名公司有过多方面的合作,上海家化向国际迈进的步伐从未改变。 一百多年来,上海家化一直遵循着“精致优雅、全心以赴”的理念,这也是上海家化永远的承诺。 上海家化的发展历史 家化前身:从广生行到化妆品厂 1898年,上海家化前身——香港广生行有限公司诞生了。借助曾获巴拿马奖的著名花露水品牌“双妹”,广生行迅速成为民族化妆品业的领头羊。 1949-1978:从明星家用化妆品制造厂到家用化妆品厂 在新中国公私合营改革的浪潮下,由香港广生行上海分公司,中华协记化妆品厂,内地最早的花露水生产商上海明星香水厂以及东方化学工业社强强合并为“上海明星家用化学品制造厂”,这是“家化”最早的由来。此间推出的“友谊”“雅霜”两大品牌,成为新中国最早的护肤品。 1978-1990:独占鳌头的家化 十一届三中全会后,家化快速发展,于1990年,固定资产超过6000万元,销售额达4.5亿元,利税1.05亿元,位居全国化妆业之首。

上海家化资产负债表分析

二、总体分析 2012 2013 增加额 增加率(%) 资产总额 3,665,835,660.35 4,520,218,917.21 854,383,256.86 23.31% 负债总额 988,051,429.21 1,154,827,750.97 166,776,321.76 16.88% 所有者权益总额 2,677,784,231.14 3,365,391,166.24 687,606,935.10 25.68% 所有者权益内部结构 ● 企业资产增加23.31%,说明企业的生产规模在扩大。 ● 企业的负债增加16.88%,所有者权益增加25.68%,说明企业资产的增加的 大部分资金来源于所有者权益,而所有者权益中主要是由实收资本增加224,092,737.00,资本公积增加183,038,680.34,未分配利润增加184,074,697.11引起,资产增加了854383256.86,留存收益增加了262133519.7元,说明企业盈利水平较好。 三.具体项目分析-流动资产 1、 流动资产 所有者权益 2012 2013 增加额 增加率 实收资本(或股本) 448,350,474.00 672,443,211.00 224,092,737.00 49.98% 资本公积 868,455,888.69 1,051,494,569.03 183,038,680.34 21.08% 盈余公积 220,855,306.89 298,914,129.50 78,058,822.61 35.34% 未分配利润 1,120,695,330.75 1,304,770,027.86 184,074,697.11 16.43% 外币报表折算差额 -2,000,405.47 -2,302,548.03 -302,142.56 15.10% 归属于母公司所有者权益合计 2,656,356,594.86 3,325,319,389.36 668,962,794.50 25.18% 少数股东权益 21,427,636.28 40,071,776.88 18,644,140.60 87.01% 所有者权益合计 2,677,784,231.14 3,365,391,166.24 687,606,935.10 25.68% 流动资产 2012 2013 增加额 增加率 货币资金 1,328,500,030.21 1,733,026,803.09 404,526,772.88 30.45% 应收票据 11,037,773.05 8,093,647.86 -2,944,125.19 -26.67% 应收账款 428,395,165.35 429,072,458.14 677,292.79 0.16% 其他应收款 37,102,505.99 22,797,949.78 -14,304,556.21 -38.55% 预付款项 12,242,805.84 18,980,395.70 6,737,589.86 55.03% 存货 396,488,986.87 436,564,132.48 40,075,145.61 10.11% 其他流动资产 289,329,271.86 635,744,535.67 346,415,263.81 119.73% 流动资产合计 2,503,096,539.17 3,284,279,922.72 781,183,383.55 31.21%

上海家化财务报告分析

上海家化联合股份有限公司财务报告分析 成员:李凤轩 200932102431 叶泳欣 200932102419 黎淑颖 200932102432 邓咏欣 200932102420

一、短期偿债能力分析 1、流动比率 流动比率=流动资产/流动负债=1.93 分析:该公司的流动比率为1.93,表明该公司的短期偿债能力较强,企业的财务风险较小,债权人的权益较有保证。 2、速动比率 速动比率=速动资产/流动负债=1.55 分析:该公司的速动比率为1.55,表明该公司的短期偿债能力较好,在无需动用存货的情况下也可以较好地保证对流动负债的偿还。 3、现金比率 现金比率=货币资金/流动负债=0.87 分析:该公司的现金比率为0.87,表明该公司拥有较充足的现金类资产,能用于立即支付债务。 4、现金流动负债比率 现金流动负债比=经营现金净流入/流动负债=1.86 分析:该公司的现金流动负债比率为1.86,表明该公司偿还短期债务的能力很强。 评述:从以上分析短期偿债能力的指标看来,上海家化公司拥有较强

的短期偿债能力,该公司的财务状况稳定可靠,除了日常生产经营所需流动资金外,还有足够的财力偿付到期短期债务。该公司主要经营日用化学品、化妆用品等日用产品,所以存货的变现能力较强,速动比率较高,拥有较多营运资金可用以抵偿债务。查看该公司的财务报表附注可知,该公司没有重大应收账款要单独计提坏账准备,所以其现金比率较高,到最坏情况下该企业能用现金直接偿付流动负债的能力较强。现金流动负债比率指标属大,表明该企业经营活动产生的现金净流量较多,能保障企业按期偿还到期债务。 二、长期偿债能力分析 1、资产负债率 资产负债率=负债总额/资产总额*100%=36.23% 分析:资产负债率为36.23%,属偏低,表示该公司财务状况稳定,发生债务危机的可能性也较小。 2、产权比率 产权比率=负债总额/所有者权益*100%=56.81% 分析:产权比率为56.81%,偏低,表示该公司债权人权益保障程度高,长期财务状况良好。 3、权益乘数 权益乘数=资产总额/所有者权益*100%=156.81%

上海家化联合股份公司战略分析

上海家化联合股份公司战 略分析 This manuscript was revised by the office on December 10, 2020.

课程论文 上海家化联合股份有限公司战略分析 学生:叶青 03 班级:06人力资源管理 课程:企业战略管理 教师:王琴 日期:2009年6月7日 目录 第一篇公司简介 3 一、公司概况 3 二、百年家化 4 三、业务组合 5第二篇战略文件 8 一、公司远景 8 二、公司使命 8 三、战略目标 8第三篇环境分析 9 一、外部环境分析 9 (一)一般环境分析 9 1、政治环境分析10 2、经济环境分析10 3、社会文化环境分析12 4、技术环境分析13 (二)产业环境分析14 1、产业内竞争者分析14 2、潜在进入者分析16 3、供应商分析17 4、买方分析 17 5、替代产品分析17 (三)产业生命周期分析19 二、内部环境分析 20第四篇综合分析 21

一、业务组合分析 21 (一)横纵轴指标制定依据数据 21(二)BCG矩阵分析 21 二、SWOT分析 23 (一)关键环境要素分析(EFE)23(二)关键竞争要素分析(IFE) 25(三)综合分析 27第五篇战略选择 30 一、公司战略选择 30 二、业务战略选择 30 第一篇公司简介 一、公司概况 上海家化(集团)是隶属于上海轻工控股集团的大型国有独资企业,被上海市列为54个重点扶持发展的企业之一,同时也是原国家经贸委500家重点发展的大集团之一。目前拥有18个全资、控股和参股的二级公司,其中上海家化联合股份有限公司是上海证券交易所挂牌交易的上市公司,股票代码600315。集团总资产逾40亿元,涉足化妆品、医药、精细化工、房地产、旅游休闲、教育等多个产业。 上海家化作为国内化妆品行业首家上市企业,是国内日化行业中少有的能与跨国公司开展全方位竞争的本土企业,拥有国际水准的研发和品牌管理能力。2007年,公司营业收入达到亿元人民币,净利润达到亿元人民币。 上海家化拥有国内同行业中最大的生产能力,是行业中通过国际质量认证ISO9000最早的企业,亦是中国化妆品行业国家标准的参与制定企业。上海家化以广阔的营销网络渠道覆盖了全国200多座一百万人口以上的城市。上海家化一直致力于帮助人们实现清洁、美丽、优雅的生活。 作为中国日化行业的支柱企业,随着日化行业对外资全面开放,上海家化凭借坚持差异化的经营战略,在完全竞争市场上创造了“六神”、“佰草集”、“美加净”、“清妃”、“高夫”等诸多中国着名品牌,占据了众多关键细分市场的领导地位。 多年来,上海家化坚持发展自主品牌,认为品牌差异化的基础必然依靠研发的支持,因此上海家化每年都投入巨额经费用于科研开发。早在1999年上海家化的技术中心就被国家经贸委认定为“国家级技术中心”,同年被批准为博士后科研工作站。 上海家化与复旦大学、华山医院皮肤科、中科院、上海医药工业研究院、二医大等院校机构联合设立了产学研相结合的联合实验室,还与法国的同行业研究所联合开展了一系列科研实体

上海家化2019年上半年财务分析结论报告

上海家化2019年上半年财务分析综合报告上海家化2019年上半年财务分析综合报告 一、实现利润分析 2019年上半年实现利润为53,351.47万元,与2018年上半年的 36,491.24万元相比有较大增长,增长46.20%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。在市场份额增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。 二、成本费用分析 2019年上半年营业成本为149,307.58万元,与2018年上半年的129,744.85万元相比有较大增长,增长15.08%。2019年上半年销售费用为170,642.37万元,与2018年上半年的160,747.34万元相比有较大增长,增长6.16%。2019年上半年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。2019年上半年管理费用为42,304.72万元,与2018年上半年的49,118.92万元相比有较大幅度下降,下降13.87%。2019年上半年管理费用占营业收入的比例为10.78%,与2018年上半年的13.4%相比有所降低,降低2.62个百分点。经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。2019年上半年财务费用为2,411.87万元,与2018年上半年的3,870.3万元相比有较大幅度下降,下降37.68%。 三、资产结构分析 2019年上半年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。因此与2018年上半年相比,资产结构并没有优化。 四、偿债能力分析 从支付能力来看,上海家化2019年上半年是有现金支付能力的。企业内部资料,妥善保管第1 页共3 页

上海家化的内部控制案例分析

上海家化的内部控制案例分析 【摘要】随着人民物质生活水平的提高,民众对日化用品的要求亦随之提高。面临着市场的变化,以及国际强势品牌的争夺,上海家化在努力维系自身市场的同时,却暴露了企业内部控制的丑闻。针对内部控制三大缺陷,本文以案例分析的形式,挖掘三大缺陷深层次的原因,并依据《企业内部控制基本规范》的要求,从五要素方面依次分析,最终提出自己的建议。【关键词】上海家化;内部环境;风险评估;控制活动;信息与沟通;内部监督 随着中国经济的高速发展,中国日化市场销售额平均以每年12.4%的速度增长,最高达到15.6%,增长速度远远高于国民经济的平均增长速度。但是,以宝洁、联合利华为代表的外国强势洋品牌纷纷抢占中国市场,严重挤压了本土日化企业的生存空间。在我国仅有的七家上市的日化企业中,除了上海家化,其他七家企业,例如索芙特、两面针、霸王,均由于经营惨淡而业绩堪忧,面临退市危机。 但是,随着2013年一份内控调查报告的出现,上海家化完美的经营形象倒塌,其中的内控问题暴露在投资者的面前。 本文以上海家化的内部控制为主题,用案例研究的形式进行分析,试图为如今夹缝中生存的本土日化企业发展中遇见的内部控制问题贡献个人建议。 一、选题背景与意义 上海家化作为国内化妆品行业首家上市企业,是国内日化行业中的龙头企业。上海家化拥有国内同行业中最大的生产能力,是行业中通过国际质量认证ISO9000最早的企业,亦是中国化妆品行业国家标准的参与制定企业。随着日化行业对外资全面开放,上海家化凭借坚持差异化的经营战略,在完全竞争市场上创造了六神、佰草集、美加净、等诸多中国著名品牌,占据了众多关键细分市场的领导地位。毫无疑问,上海家化堪称“中国本土日用第一品牌”。 上海家化发展轨迹亦具备中国老牌企业发展的典型性。上海家化前身为香港广生行,其产品在民国时代即受到民众的喜爱。新中国成立后,推行公私合营,

上海家化2018年财务状况报告-智泽华

上海家化2018年财务状况报告 一、资产构成 1、资产构成基本情况 上海家化2018年资产总额为1,016,007.23万元,其中流动资产为477,744.54万元,主要分布在其他流动资产、货币资金、应收账款等环节,分别占企业流动资产合计的34.59%、23.14%和21.57%。非流动资产为538,262.69万元,主要分布在商誉和固定资产,分别占企业非流动资产的36.01%、22.09%。 资产构成表 2、流动资产构成特点 企业持有的货币性资产数额较大,约占流动资产的23.16%,表明企业的支付能力和应变能力较强。但应当关注货币性资产的投向。企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的 22.29%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表 3、资产的增减变化 2018年总资产为1,016,007.23万元,与2017年的960,395.91万元相比有所增长,增长5.79%。 4、资产的增减变化原因 以下项目的变动使资产总额增加:固定资产增加89,186.2万元,其他流动资产增加42,777.63万元,长期投资增加22,800.25万元,存货增加12,440.84万元,应收账款增加10,344.61万元,开发支出增加1,741.52万元,预付款项增加1,492.06万元,其他非流动资产增加597.12万元,共计增加181,380.24万元;以下项目的变动使资产总额减少:无形资产减少546.89万元,应收票据减少882.68万元,长期待摊费用减少958.51万元,

商誉减少2,280.01万元,其他应收款减少2,880.42万元,递延所得税资产减少4,537.23万元,货币资金减少22,546.6万元,在建工程减少91,136.58万元,共计减少125,768.92万元。增加项与减少项相抵,使资产总额增长55,611.32万元。 主要资产项目变动情况表 二、负债及权益构成 1、负债及权益构成基本情况 上海家化2018年负债总额为434,701.1万元,资本金为67,124.85万元,所有者权益为581,306.13万元,资产负债率为42.79%。在负债总额中,流动负债为269,143.64万元,占负债和权益总额的26.49%;非流动负债为165,557.46万元,金融性负债占资金来源总额的16.29%。 负债及权益构成表

上海家化公司分析

原文地址:上海家化公司分析作者:弗洛伊德眼神 一、为什么跟踪上海家化(600315)? 跟踪上海家化,是基于以下因素考虑: 1、公司是民族化妆品的龙头,表面上看这是一个竞争很激烈的市场,但是化妆品种类很多,市场空白处还是很多,上海家化与跨国巨头竞争方面,采取的是“差异化的集中”战略,专攻一两个有优势的细分市场,其主打产品六神、佰草集有很高的市场占有率和很强的优势; 2、公司在化妆品方面有近百年的积累,对东方文化、中草药化妆品的药理、东方人的皮肤特征方面有很深刻的理解,而且从1990年以来,公司经历过合资失败、国企解困、多元化困境等种种挫折,现在彻底调整战略,剥离医药业务,专攻化妆品主业,因此公司具有较强的文化张力、持久耐力和核心生存力; 3、预计未来若干年行业景气度均较高,上海定位为“时尚之都”,而且化妆品市场日益规范,对于上海家化这样有知名品牌的民族化妆品公司而言存在较好的发展机遇; 4、公司产品线日益合理,主打产品“六神”已经是相当稳定的现金牛产品,而盈利能力最强的佰草集产品是明星产品,现在已进入了高速成长期,公司综合毛利率逐渐上升;而其他如美加净、清妃、高夫等品牌也有相当稳定的市场。现在六神销售额已经超过10亿,佰草集扩张势头非常迅猛,现在销售额已经超过3亿,在可预见的将来,公司保持一个较高的增长速度是确定无疑的。 5、公司目前股本很小,扩张能力较好,而且现金充裕,负债率很低,会计政策相当稳健。从表面上看公司账面净资产较少,只有9亿,但其真实的重置成本极高,公司每年仅销售费用就是税前利润的3倍,加上研发、品牌维护成本,这些项目均是一次性从损益表中走掉的,但其实具有“准资本支出”的特征,不考虑公司的基础盈利能力和成长性,初步测算公司真实的重置价值至少有50 亿元以上,公司具有坚实的资产负债表和稳固的资产价值。 二、公司经营策略分析 1、公司的业务特性 公司的产品线目前只覆盖到洗浴、护肤、面部护理用品等,专攻一两个细分市场。主导产品“六神”定位于“清凉、清爽”,在花露水、沐浴露方面有很稳定的市场;佰草集是第一套中草药化妆品。公司的产品系快速日用品或最多是半耐用日用品,反复使用中有很好的口碑和客户忠诚度,业务的稳定性很强,而且公司是民族化妆品中实力最强的公司,公司的品牌定位及延伸易引起文化共

上海家化佰草集案例分析

第十九届康腾全国高校学生案例分析大赛题目名称:中国化妆品如何吹响迈向世界的号角 团队名称: 湖南师范大学会飞的鱼队 联络方式: 电子邮箱:

综述 新经济时代,我国已经成为仅次于美国和日本的世界第三大化妆品消费市场。然而令人遗憾的是,国内的中高端化妆品市场几乎被跨国品牌所占领,本土品牌基本被打压在低端市场。随着市场竞争的加剧,每个化妆品企业面临的挑战已不仅来自于产品价格和技术、销售渠道和策略、企业管理与文化,如何打造成功的企业品牌,在竞争中形成“品牌壁垒”,已经成为每个企业需要认真研究的一项重要课题。同时每个产业的创新形式也成为企业存在于竞争市场的核心竞争力。 上海家化作为国内化妆品行业首家上市企业,另辟蹊径首次提出将中草药与化妆品相结合、利用现代中草药提纯技术提升化妆品功效的创新完整的养护概念,在当时的化妆品行业可以说是非常具有胆识和远见的一种创新形式。 从1995年开始,在对产品定位、开发和营销做了一个长达3年的可行性研究之后,上海家化最终确立了以国际知名品牌Body Shop 的“草本精华路线”为参照,以中草药个人护理用品为切入点的高端战略。在产品功能上的差异化诉求,是佰草集最为基础的品牌策略。

第一部分案例背景 一、化妆品行业 (一)化妆品定义 化妆品广义上讲是指化妆用的物品。在希腊语中“化妆”的词义是“装饰的技巧”,意思是把人体自身的优点多加发扬,把人体的缺陷多家弥补。1923年哥伦比亚大学C.P.Wimmer慨括化妆品的作用为:使皮肤感到舒适,避免皮肤病;遮盖某些缺陷;美化面容;使人清洁整齐,增加神采。 (二)化妆品作用 (1)清洁作用:去除皮肤,毛发以及人体代谢与分泌过程中产生的不洁物质. (2)保护作用:保护皮肤毛发等处,使其滋润、柔软、光滑富有弹性。以抵御寒风,辐射,紫外线等的危害。 (3)营养作用:补充皮肤及毛发营养,增加活力,保持皮肤角质层的含水量,减少皮肤皱纹,减缓皮肤衰老以及促进毛发生理机能。 (4)美化作用:美化皮肤及毛发,使其增加魅力,或散发香气。 (5)防治作用:预防或治疗皮肤及毛发等部位影响外表或功能的生理病理现象。 二、国际化妆品行业发展 (一)化妆品行业的发展环境 随着经济发展和人民生活水平的提高,化妆品已由奢侈品转变成为人们的日常生活用品。有关资料显示,90年代,全球化妆品零售总额还保持着强劲的增长趋势。尤其在20世纪左右,国际化妆品行业一直保持快速增长的势头。比如1997年至2000年,国际化妆品市场就以每年11.7%的速度增长。越来越多的厂商意识到了化妆品行业的巨大商机和它所能带来的高额利润,,从而已经或正在谋求进入到这个行业中来。另外人们对于美的追求和对享受的重视程度在不断的增强,这无疑也带动了化妆品行业的发展。毋庸置疑,化妆品行业在当时已经成为关注度极高的重要行业。 (二)世界著名品牌介绍 (1)法国LANCOME(兰蔻) 这个法国国宝级的化妆品品牌创立于1935年,迄今已有近70年历史。自创立伊始,就以一朵含苞欲放的玫瑰作为品牌标记。在近70年的时间里,兰蔻以其独特的品牌理念实践着对全世界女性美的承诺,给无数爱美女性带去了美丽与梦想,更难得的是,一个近70年的老牌子,时至今日还能保持如此年轻的状态,在彩妆以及护肤届均有有众多被时下女性拥护的精品。 (2)美国ESTEE LAUDER(雅诗兰黛) 1960年代的欧式润肤品Re-Nutrive的成功,带动了男士产品线Aramis的问世以及后来的成功;Aramis系列直到1980年代都保持相当的竞争力,有40余种单品:1979年包含满足各种肤质需要的产品的Prescriptives系列诞生:19990年为了与The Body Shop 抗衡,推出Origins Natural Resourses,才用天然的成分和环保的包装;1990年代以后推出带防晒作用的产品。

上海家化战略分析

上海家化战略分析 摘要 2001年中国加入世界贸易组织,与世界接轨。但因当时我国民族产业发展落后,所以向世贸组织申请了15年的保护期,用这15年的时间来调整中国的经济结构。随着2005年7月的到来,中国的保护期已经到,当允许外资企业进入到中国的所有行业,当所有进出口的商品将全部免除海关的关税,全世界的商品将会以很低廉的价格在中国上市,那它对中国所有的行业,都是一个很大的冲击! 而在化妆品行业,在保护期之内时,进口化妆品要缴纳关税、消费税、增值税,因此国外化妆品价格在平均水平上要高。当保护期结束以后,一切的优势不复存在,上海家化作为中国化妆品的龙头企业将何去何从。 关键字:战略分析;优势;竞争;差异化 上海家化联合股份有限公司是中国历史最悠久的日化企业之一,产品涵盖护肤、彩妆、香氛、家用等多个领域,拥有“佰草集”、“六神”、“美加净”、“高夫”等诸多中国著名品牌,于2001年在上海股票交易所上市。旗下品牌佰草集凭借汉方中草药养生养美概念和差异化的产品定位成功打入法国等欧洲发达国家的主流市场。是中国化妆品行业诸多国家标准的参与制定者之一。 战略分析 1 上海家化的宏观环境分析 本文将运用PEST 分析法对上海家化化妆品主业的宏观环境进行分析。PEST 分析包括政治环境、经济环境、社会环境和技术环境四方面的内容。[1] 1.1 政治环境分析我国颁布《化妆品卫生监督条例》、《化妆品生产企业卫生规范》等文件来规范化妆品行业。但由于规修法律订迟缓,部分条款已经严重落后于形势,致使执法力度大打折扣,因此发展法规与最新科技成果的迅速匹配的专业部门,建立简单而快速的法规修订程序,以使我国现行化妆品检验监督管理机制更好地适应WTO规则和我国经贸发展形势及监管的需要,均势在必行。[2] 比如因微信营销的发展,化妆品行业缺乏有效的网络监管,导致“假货”泛滥,毁容事件频发。 1.2 经济环境分析中国自加入世贸组织以来,经济发展迅速。而化妆品行业是我国对外开放最早的产业之一,同行竞争激烈。目前国内的化妆品生产企业约有5000 余家,其中有接近90%为中小型化妆品企业,总体占据的市场份额仅为10%,且知名的品牌较少。以中底层次的化妆品市场为主。外资企业则占据了国内的中高端化妆品市场,成为我国前20 大中高端化妆品品牌主要来源。保护期之后,没有关税的壁垒,外国化妆品可全面占据我国市场。此外,城乡居民生活水平普遍提高,人们在美容、化妆品方面的花费越来越多,这都将大大刺激和促进化妆品行业的发展。 1.3社会和文化因素 人口因素 人口的发展对企业的战略制定有重大发展,特别是人口的地理因素不仅影响着企业的选址,还在一定程度上决定了社会的需求结构。因此,我们选择分析中国的城镇化结构。 从城乡结构看,我国城镇化率持续上升,2014年年末全国城镇常住人口为占比54.77%,比上年末增加1805万人,乡村常住人口61866万人,减少1095万人。可以预见,未来几年中国的城镇化率仍将逐步提高。城镇化有利于生产生活方式的变革,因此,对于化妆品的推广和使用有着良好的推动和促进作用。由于现代人民的美容意识增加,由此可见,我国的人口现状直接影响美容化妆品产业的技术取向和市场变化。 消费观念