2012,2013年利润表垂直分析表

亚宝制药利润表(2012,2013)垂直分析表

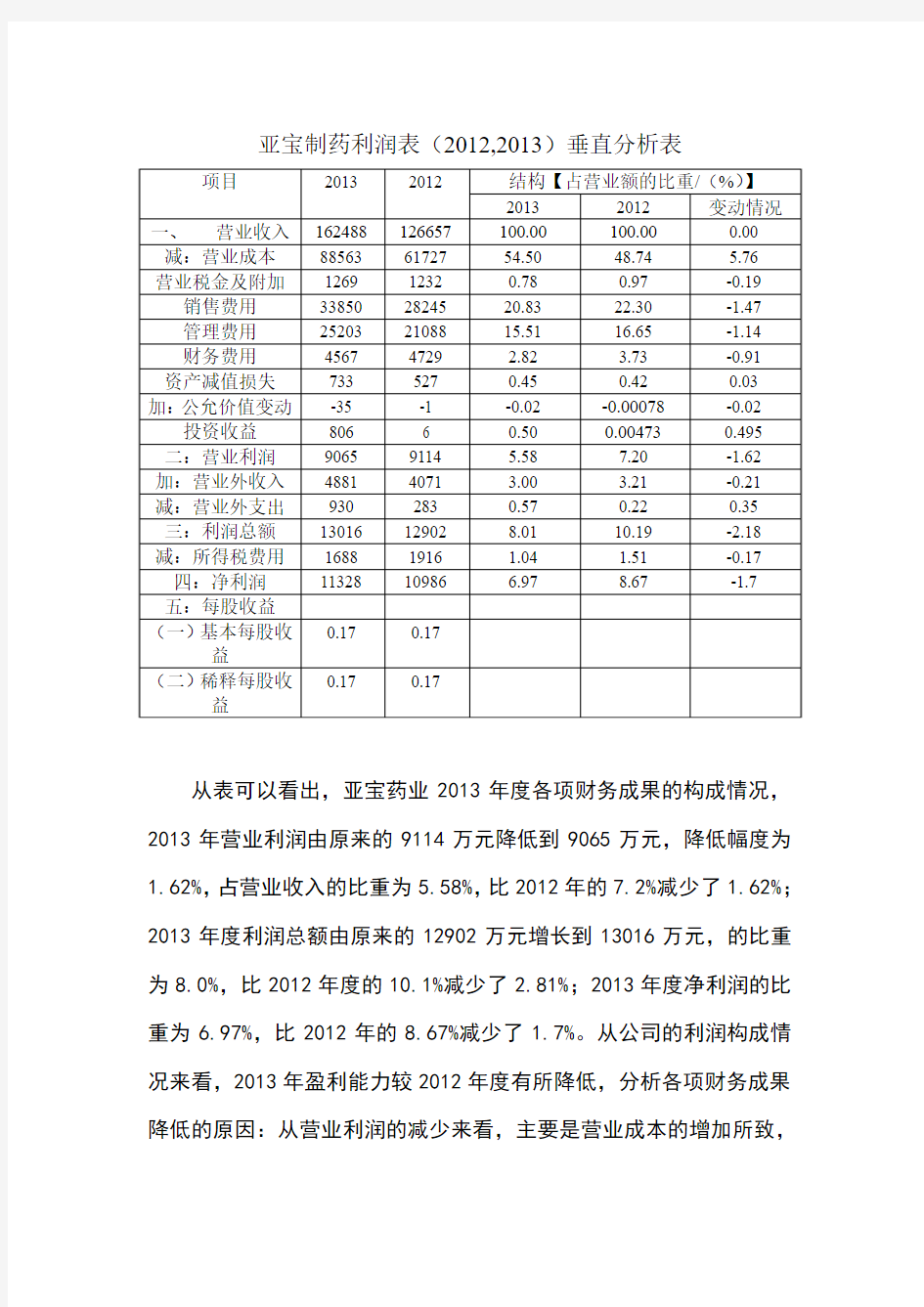

从表可以看出,亚宝药业2013年度各项财务成果的构成情况,2013年营业利润由原来的9114万元降低到9065万元,降低幅度为1.62%,占营业收入的比重为5.58%,比2012年的7.2%减少了1.62%;2013年度利润总额由原来的12902万元增长到13016万元,的比重为8.0%,比2012年度的10.1%减少了2.81%;2013年度净利润的比重为6.97%,比2012年的8.67%减少了1.7%。从公司的利润构成情况来看,2013年盈利能力较2012年度有所降低,分析各项财务成果降低的原因:从营业利润的减少来看,主要是营业成本的增加所致,

营业成本由年初的48.74%增长到54.5%,增长幅度较大,此外,销售费用由年初的22.3%下降到20.8%,降幅为1.47%,管理费用由年初的16.65%下降到15.51%,降幅为1.14%,财务费用由年初的3.73%减少到2.28%,降幅为0.91%,这对企业来说是有好处的。但是由于营业成本的增长速度快,所以营业利润总体是下降的,说明该公司没有合理控制成本,调整结构,与此同时,投资收益由年初的0.0047%增加到0.5%,增长幅度为0.495%,这对企业有一定的积极影响,也有利于企业长远的发展,因此,企业应作出合理科学的决策,也应控制资金结构,控制成本,增加利润。

2012年利润表(垂直分析表)

从表中可以看出,亚宝制药2012年度各项财务成果的构成情况。2012年的营业利润占营业收入的比重为7.2%,相比2011年的比重13.78%减少了6.58%,2012年的利润总额占营业收入的比重由年初的14.5%减少到10.19%,减少了4.33%,2012年的净利润占营业收入的比重为8.67%,相比2011年的比重11.87%减少了3.2%,从公司的利润构成情况看,该公司2012年的盈利能力相比2011年有所降低,分析各项财务成果降低的原因,从营业利润的减少来看,主要是由各项费用的增加所致。销售费用由2011年的12.9%增长到2012年的22.3%,增长幅度为9.4%,管理费用由2011年的11.28%,增长2012年16.65%,增长幅度为5.37%,财务费用由2011年2.69%,增长到2012年3.73%,增长幅度为1.04%,说明该企业的各项费用控制不合理,可喜的是营业成本2011年的54.7%道012年下降为48.74%,下降比例为5.97%,说明企业的成本得到有效的控制,但由于费用增加比例大,也导致总体利润下降;投资收益由2011年的0.02%下降到2012年的0%,所以企业应该注重资金利用。该企业应该合理控制各项费用,调整资金结构,增加利润。

利润表垂直分析

利润表垂直分析 LG GROUP system office room 【LGA16H-LGYY-LGUA8Q8-LGA162】

利润表垂直分析 利润构成变动分析表(垂直分析) 利润构成变动分析表

总体分析 2014年营业利润占营业收入的比重为%,比2013年的%增加了%;利润总额2014年度的构成为%,比2013年的增加了%;2014年净利润占营业收入的比重为%,比2013年的增加了%。 2014年度营业成本占主营业务收入的%,比上年的%上升了%。财务费用的比重为%,比2013年的减少了%,因此主要造成利润总额占营业收入比重上升。此外,销售费用、管理费用的比重有所上升,财务费用和营业外支出的比重有所下降。综上分析,2014年古越龙山的盈利能力较上年有所上升。

毛利率分析 古越龙山在2013-2014年,其主营业务收入是下降的的,同时毛利率也是下降的,原因是公司营业收入主要来源于酒类销售收入,酒类销售有所下降主要原因是:酒类销售受宏观政策和市场环境的影响,公司高档产品销售有所下降。但利润总额呈上升趋势,主要归功于古越龙山质量管理不断深化,营销工作不断创新,渠道建设不断加快,项目建设不断推进以及资产结构不断优化。 营业利润、投资收益和营业外收益的比例关系 从上表可以看出,2014年古越龙山的营业利润,投资收益占营业收入的比重与去年同期相比都上升,营业外收入的比重虽略微下降但总体变化不大。2013年营业利润占营业收入的比例最高,占%,营业外收入构成其次,为%;而在2014年营业利润占营业收入的比例最高为%;投资效益的构成比重大幅上升至%,说明2014年古越龙山调整战略,以营业利润和投资收益作为公司利润的主要来源。

利润表水平分析表

利润表水平分析表 编制单位:三一重工股份有限公 单位:百万元 2012年度2011年度增减额增减%一、营业收入4683050776-3,946-7.77%减:营业成本3196332252-289-0.90%营业税金及附加166259-93-35.91%销售费用39744215-241-5.72%管理费用336730633049.92%财务费用135880755168.28%资产减值损失-74403-477-118.36% 加:公允价值变动收益(损失 号填列)-139-68 -71104.41% 投资收益(损失 号填列)161141 2014.18% 其中:对联营企业和合营企业的投资收益2538 -13-34.21% 二、营业利润(亏损以“-”号填60979847 -3,750-38.08% 加:营业外收入10071022-15-1.47%减:营业外支出22477147190.91% 其中:非流动资产处置损失2532 -7-21.88% 三、利润总额(亏损总额 号填列)688010792 -3,912-36.25% 减:所得税费用8691430-561-39.23% 四、净利润(净亏损以“-”号填60109361 -3,351-35.80%

中:被合并方在合并前实现的净利润 - 383 -383-100.00% 归属于母公司所有者的净利润56868648 -2,962-34.25% 少数股东损益324712-388-54.49%五、每股收益: (一)基本每股0.75 1.14 -0.39-34.15% (二)稀释每股0.75 1.14 -0.39-34.15% 六、其他综合收-56-32 -2475.00% 七、综合收益总59549329 -3,375-36.18% 归属于母公司股东的综合收益总56328616 -2,984-34.63% 归属于少数股东的综合收益总额322712 -390-54.78% 通过分析三一重工利润水平分析表,可以看出公司2012年营业收入较2011年降低了3,946百万元,降低幅度为7.77%,说明公司的经营规模有所下降。公司经营状况的变化主要体现在以下几个方面: 1、营业利润分析 从上表可以看出三一重工股份有限公司2012年实现营业利润6097百万元,比上年减少了3,750元,降低率为38.08%。减少幅度较大,从水平分析表上看,公司营业利润减少主要是营业毛利(营业收入-营业成本)比上年降低3657百万元引起的,同时投资收益比上年增长20百万元,这也是导致营业利润增长的有利因素;由于销售费用比上年减少241百万元,管理费用比上年增长304百万元元,财务费用比上年增长551百万元,公允价值变动损益比上年减少71百万元,资产减值损失比上年减少

利润表分析案例

净利润分析 格力公司2011年实现净利润5,297,340,543元,比上年增长了994,135,046元,增长率为23.10% 。从水平分析表看,公司净利润增长主要是利润总额比上年增长1,272,237,835元引起的;由于所得税费用比上年增加278,102,788元,二者相抵,导致净利润增长994,135,046元。 利润总额分析 格力公司2011年利润总额增长1,272,237,835元,关键原因是公司营业利润比上年增长了1,795,524,606元,增长率为65.37% ;同时营业外收入减少507,538,527,营业外支出增加15,748,243,导致利润总额减少。 营业利润分析 本公司营业利润比上年增加了1,795,524,606元,增长率为65.37% 。营业收入增长是营业利润增长的一个因素,营业收入比上年增长了22,723,848,454元,增值率为36.7%。同时,由于营业成本、管理费用、投资收益的增加,以及营业税金及附加、销售费用、财务费用、公允价值变动损益的减少,使增减相抵后营业利润增加1,795,524,606元,增长率为65.37 %。 二、利润表垂直分析表

利润结构变动分析 从上表可以看出本公司2011年度各项财务成果的构成情况。其中,营业利润占营业收入的比重为5.46%,比上年度增长了0.92% ;本年度利润总额的构成为7.61%,比上年度的8.37%减少了0.76% ;本年度净利润的构成为6.37% ,比上年的7.12%减少了0.75% 。其中专业理论知识内容包括:保安理论知识、消防业务知识、职业道德、法律常识、保安礼仪、救护知识。作技能训练内容包括:岗位操作指引、勤务技能、消防技能、军事技能。 二.培训的及要求培训目的 年度安全生产目标的内容,现与财务部签订如下安全生产目标:

利润表垂直分析

利润表垂直分析 报表日期2009 2008 2007 2006 单位元元元元 一、营业总收入2040000000 1050000000 975000000 937000000 营业收入2040000000 1050000000 975000000 937000000 二、营业总成本1990000000 1200000000 909000000 904000000 营业成本1760000000 893000000 753000000 747000000 营业税金及附加4670000 4250000 7400000 9210000 销售费用31600000 48200000 30600000 23800000 管理费用128000000 105000000 81900000 88400000 财务费用65500000 64500000 30100000 21900000 资产减值损失-3680000 86100000 6360000 14300000 公允价值变动收益0 0 0 0 投资收益7140000 893584 -268037 -196050 三、营业利润60700000 -149000000 66100000 33000000 营业外收入35200000 9260000 10000000 3740000 营业外支出5710000 5390000 17300000 8630000 非流动资产处置损 2300000 1490000 0 0 失 利润总额90100000 -145000000 58800000 28100000 所得税费用709038 566146 7390000 743784 未确认投资损失0 0 0 0 四、净利润89400000 -145000000 51400000 27300000 根据新农开发利润表可以看出,新农开发营业收入全部来自营业收 入,其他业务收入及房地产开发等均为零。在新农开发公司中, 09,08,07三年营业利润占利润总额的比例分别为2.9755%,-14.19%, 6.67%,呈波动式变动。2009年比上一年多增长1 7.16%,2008年比 例为-14.19比2007年度下降20.86%。可见,从利润的构成上看,新 农开发公司盈利能力比上年有很大的提高。 通过分析利润表发现,2009年营业总额比2007年增长1065000000 元,增长率为109%。但是2009,2008年营业利润占利润总额的比例 为2.9755%,6.67%,09年比08年下降了3.7个百分点,从这一角度

利润表综合分析

利润表综合分析 一、利润增减变动情况分析 冀中能源利润水平分析表简表 单位:人民币元 项目2010年2009年增减额增减 一、营业收入30,289,161,376.44 20,245,537,812.43 10,043,623,564.01 49.61% 减:营业成本22,529,703,512.91 14,848,212,092.00 7,681,491,420.91 51.73% 营业税金及附加337,554,753.30 232,813,395.18 104,741,358.12 44.99% 销售费用577,419,674.65 407,111,205.72 170,308,468.93 41.83% 管理费用3,217,546,397.51 2,382,149,788.38 835,396,609.13 35.07% 财务费用300,070,437.30 213,635,662.73 86,434,774.57 40.46% 资产减值损失92,601,049.33 -137,230,180.96 229,831,230.29 -167.48% 加:公允价值变动收益 投资收益-195,490,137.67 497,430.20 -195,987,567.87 -39400.01% 二、营业利润3,038,775,413.77 2,299,343,279.58 739,432,134.19 32.16% 加:营业外收入387,996,274.45 146,161,625.61 241,834,648.84 165.46% 减:营业外支出105,695,954.71 196,047,633.79 -90,351,679.08 -46.09% 三、利润总额3,321,075,733.51 2,249,457,271.40 1,071,618,462.11 47.64% 减:所得税费用833,949,672.35 637,007,700.24 196,941,972.11 30.92% 四、净利润2,487,126,061.16 1,612,449,571.16 874,676,490.00 54.25% (一)净利润或税后利润分析 冀中能源2010年实现的净利润为2,487,126,061.16元,比上年增长了874,676,490.00元,增长幅度为54.25%,增长幅度较高。从水平分析表中可以看出,公司净利润增长主要 是利润总额比上年增长了1,071,618,462.11元引起的,所得税费用比上年增长了 196,941,972.11元,两者相抵,净利润增长了874,676,490.00元。 (二)利润总额分析 冀中能源利润总额2010年较2009年增长了1,071,618,462.11元,关键原因是公司营业外收入增加了241,834,648.84元,增加比例为165.46%,主要是由于政府补助中煤矿安全 改造项目中央、地方投资补助和本公司之子公司河北金牛化工股份有限公司本期收到破产重 整补贴款增加所致。同时,营业外支出的减少也是导致利润总额增长的有利因素,公司营业 外支出减少了90,351,679.08元,下降了46.09%;主要是由于上期本公司按国家政策提前 报废矸石电厂和章村电厂部分小火电机组,导致固定资产处置损失增加和本公司之子公司河 北金牛化工股份有限公司老厂区拆迁,处置无形资产土地损失较大所致。此外,营业利润的 增长也是利润总额的增长的有利因素,营业利润比上年增长739,432,134.19元,增长率为 32.16%。综合作用影响,导致利润总额增加了1,071,618,462.11元。 (三)营业利润分析 冀中能源营业利润的增长主要是因为营业收入的增加导致的。营业收入比上年增加 10,043,623,564.01元,增长率为49.61%。主要是由于本期煤炭市场整体需求回升,本公司 主要煤炭产品的综合售价上涨及销量增加所致。但由于营业成本、营业税金及附加、销售费 用、以及管理费用、财务费用、资产减值损失的增加,以及投资收益大幅度的下降,增减相 抵后,使得营业利润增加了739,432,134.19元,增长32.16%。 二、利润构成变动分析

利润表垂直分析(精选.)

利润表垂直分析 利润构成变动分析表(垂直分析) 利润构成变动分析表 单位:人民币元

总体分析 2014年营业利润占营业收入的比重为18.00%,比2013年的12.16%增加了5.84%;利润总额2014年度的构成为18.46%,比2013年的13.06增加了5.40%;2014年净利润占营业收入的比重为13.90%,比2013年的9.88增加了4.02%。 2014年度营业成本占主营业务收入的92.67%,比上年的88.27%上升了4.40%。财务费用的比重为0.95%,比2013年的1.50减少了0.55%,因此主要造成利润总额占营业收入比重上升。此外,销售费用、管理费用的比重有所上升,财务费用和营业外支出的比重有所下降。综上分析,2014年古越龙山的盈利能力较上年有所上升。

毛利率分析 古越龙山在2013-2014年,其主营业务收入是下降的的,同时毛利率也是下降的,原因是公司营业收入主要来源于酒类销售收入,酒类销售有所下降主要原因是:酒类销售受宏观政策和市场环境的影响,公司高档产品销售有所下降。但利润总额呈上升趋势,主要归功于古越龙山质量管理不断深化,营销工作不断创新,渠道建设不断加快,项目建设不断推进以及资产结构不断优化。

营业利润、投资收益和营业外收益的比例关系 从上表可以看出,2014年古越龙山的营业利润,投资收益占营业收入的比重与去年同期相比都上升,营业外收入的比重虽略微下降但总体变化不大。2013年营业利润占营业收入的比例最高,占12.16%,营业外收入构成其次,为1.18%;而在2014年营业利润占营业收入的比例最高为18.00%;投资效益的构成比重大幅上升至10.66%,说明2014年古越龙山调整战略,以营业利润和投资收益作为公司利润的主要来源。 最新文件仅供参考已改成word文本。方便更改

万科利润表水平分析和垂直分析以及财务报表的比率分析

重庆文理学院 课程实训报告 数学与财经学院财务管理专业S1班 姓名:庞春梅李田甜李竹毅学号:9049 /9051 / 9039 指导教师:_ 闫永海 日期:2014年5月21日

实训结果:2011年——庞春梅2012年——李竹毅2013年——李田甜 2011年利润表水平分析单位:元 1.净利润或税后利润分析 净利润是指企业所有者最终取得的财务成果,或可供企业所有者分配或使用的财务成果。2011年实现 净利润元,比上年增长了00元,增长率为%增长幅度较高。其中,归属于母公司股东的净利润比上年增长了00元,增长率为%少数股东损益比上年增长了0元,增长率为%。公司净利润增长主要是利润总额

比上年增长00元引起的,由于所得税费用比上年增长00元,二者相抵,导致了净利润增长了00元。 2. 利润总额分析 利润总额是反映企业全部财务成果的指标,它不仅反映企业的营业利润,而且反映企业的营业外收支情况。企业利润总额增长00元,主要是因为资产减值损失和公允价值变动收益减少使得净利润增加了00 元,增长率为%同时营业外收入的增加使得利润总额增加了4459500元,综合作用的影响,导致利润总 额增加了00元。 3. 营业利润分析 营业利润是指企业营业收入与营业成本、营业税金及附加、期间费用、资产减值损失、资产变动净收益之间的差额。 它既包括企业的主营业务利润和其他业务利润,又包括企业公允价合资变动净收益和对外投资的净收益。营业收入比上 年增加了000元增长率为%。营业利润的增加主要是营业收入的增加以及资产减值损失、公允价值变动收益以及投资损失 的的减少导致的。 2011年利润表垂直分析单位:元 2011年营业利润占营业收入的比重为%比2010年下降了%本年利润总额占营业收入的比重为%比2010年下降了%本年净利润%比2010年下降了%企业盈利能力比上年度略有下降。其下降的主要原因,从营业利润结构看,主要是营业税金及附加和期间费用下降所致,说明营业税金及附加和期间费用,投资收益下降是增加营业利润的根本原因。利润总额的减少在于营业外收入的减少。 2011年利润表比率分析

利润表案例分析

实例:B企业利润表资料及分析表如下: 净利润变动分析 B公司2009年实现净利润117 184千元,比上年增长了83 438千元,增长率为247.25%,增长幅度较高。从分析表看,公司净利润增长主要是由利润总额比上年增长135 294千元引起的;由于所得税比上年增长51 856千元,二者相抵,导致净利润增长了83 438千元。 利润总额变动分析 B公司利润变动分析表单位:千元 2.利润总额分析 B公司利润总额增长135 294千元,关键原因是公司营业外收入增长,公司营业外收入增长111 650千元,增长率为4 955.61%;同时营业利润增长也是导致利润总额增长的有利因素,营业利润比上年增长了25 601千元,增长率为81.53%。但因营业外支出的不利影响,使利润总额减少1 957千元。增减因素相抵,利润总额增加了135 294千元。 营业利润变动分析 B公司利润变动分析表单位:千元

3.营业利润分析 B公司营业利润增加主要是营业收入增加和财务费用降低所致。营业收入比上年增加518036千元,增长率为28.81%,根据该公司年报,其营业收入大幅增长,主要原因在于公司不断调整产品结构,增加产量,不断满足市场需求,从而造成主营业务收入大幅上升;财务费用的降低,导致营业利润增加了24858千元;但由于营业成本、营业税费、销售费用、管理费用、资产减值损失的增加,以及投资净收益的大幅度下降等的影响,减利517 295千元,增减相抵,营业利润增加25 601千元,增长81.53%。 利润的结构变动分析(垂直分析法) B公司利润结构分析表

分析: 从上表可看出该企业本年度营业利润占营业收入的比重为2.46%,比上年度的1.75%增长了0.71%;本年度利润总额的比重为7.23%,比上年度的1.79%增长5.44%;本年度净利润的比重为5.06%,比上年的1.88%增长了3.18%。可见,从企业利润的构成情况上看,盈利能力比上年度都有所提高。各项财务成果结构增长的原因,从营业利润结构增长看,主要是营业成本、营业税费、销售费用和财务费用结构下降所致,说明营业成本及税金和财务费用下降是提高营业利润比重的根本原因。但是利润总额结构增长的主要原因,除受营业利润影响以外,主要还在于营业外收入比重的大幅提高。另外,投资净收益比重下降,管理费用,资产减值损失、营业外支出和所得税结构的提高,对营业利润、利润总额和净利润结构都带来一定不利影响。

利润表垂直分析与水平分析

远东宏信利润垂直分析表报告期报表类型营业额除税前盈利 /(亏损)税项除税后盈利 /(亏损)少数股东权益股东应占盈利 /(亏损)股息除税及股息后盈利 /(亏损)基本每股盈利(仙)摊薄每股盈利(仙)每股股息(仙)销售成本折旧销售及分销费用一般及行政费用利息费用 / 融资成本2013/12/312012/12/312011/12/312010/12/31 年报 7908.1 012600.741 684.6 681916.073 年报 1030.6 99329.884 88.7 71241.113 年报 729.8 95228.854 57.2 51171.603年报 326.9 09133.328 29.9 1103.418 3.3 290.192 0.1

311912.7 44595.3 74241.3 0597.6 88171.4 1236.5 72103.7 491317.3 7143.6 17134.8 4103.7 4958.1 7.5 96.5 65.4 558.1 7.5 96.5 65.4 518.0 .1

741124.9 552.9 67462.1 446.2 77111.7 311.2 9342.6 412.0 1969.531- 117.8 640.9 0237.6 141294.3 3137.2 3396.6 4744.5 891.2 70.34 - 毛利经营盈利应占联营公司盈利币种5017.9 162600.7 41568.5

84387.2 54228.8 54209.0 45133.3 287.893 人民币--美元--美元--美元从上表中可以看出远东宏信本年度各项财务成果的构成情况。 其中,营业利润占营业收入的比重为 4.26%,比上年度的 2.55%增加了 1.71%;本年利润总额的构成为 4.61%,比上年 3.34%增加了 1.27%;本年净利润的构成为 3.93%,比上年的 2.71%增加了 1.22%。 可见,从利润的构成情况来看,远东宏信公司盈利能力较上年均有较大幅度提高。 远东宏信公司各项财务成果结构变化的原因,从营业利润结构看,主要是营业成本、营业税金及附加以及财务费用、的结构上升所导致,说明营业成本及税金和财务费用是降低营业利润构成的根本原因。 但是利润总额构成增长的主要原因,还在于营业外支出的下降。 另外,营业外收入的大幅下降、管理费用、销售费用等的变动,对营业利

利润表的总体分析

第3章利润表分析 二、利润表的格式 利润表的格式一般有两种: 单步式利润表和多步式利润表。 1、单步式利润表是将本期发生的所有收入汇集在一起,将本期所有的成本费用汇集在一起,两者相减,一次计算出本期的净损益。 2、多步式利润表是按照利润形成的主要环节,从营业利润、利润总额和净利润三个层次来分步计算、揭示利润的形成过程。 在我国,企业利润表一般采用多步式。 多步式利润表中,企业经营成果的列示层次和计算 过程如下: 第一步: 营业利润 =营业收入-营业成本-营业税费-营业费用 -管理费用-财务费用-资产减值损失+公允价值 变动净收益+投资收益 第二步: 利润总额=营业利润+营业外收入-营业外支出 第三步: 净利润=利润总额-所得税 三、利润表的内容 利润表主要包括以下内容: 1、营业收入:由主营业务收入和其他业务收入组成 2、营业利润=营业收入-营业成本-营业税费-营业费用-管理费用-财务费用-资产减值损失+公允价值变动净收益+投资收益 3、利润总额=营业利润+营业外收入-营业外支出 4、净利润=利润总额-所得税 5、每股收益

四、利润表分析的目的与思路 利润表分析的主要目的: 正确评价企业的经营业绩;及时揭示企业经营管理 中存在的问题;帮助报表分析者做出相应的决策。 利润表分析的基本思路: 1.增减变动分析 2.结构变动分析 3.财务比率分析 4.重点项目分析 第二节利润表的总体分析 一、利润表各项目的增减变动分析 利润表各项目的增减变动分析是对企业盈利状况及 其变化趋势所进行的总体性分析。 增减变动分析一般采用比较分析法,通过编制比较利润表来进行横向分析。 具体有两种方式: 1、利润表水平分析 2、利润表趋势分析 利润表水平分析: 是通过编制利润的水平分析表,将企业利润表中 各项目的实际数与计划(预算)数进行比较,说 明企业完成经营计划(经营预算)的程度;将利 润表各项目的本期数与上期数进行比较,说明企 业各损益项目增减变动的情况;将本企业利润表 各项目的实际数与同行业的平均水平进行比较, 说明企业收益在同行业中的水平。 水平分析表的编制可以采用增减变动额(绝对额) 和增减变动百分比(相对数)相结合的方式。 利润表趋势分析: 利润表趋势分析是通过编制利润的趋势分析表,将企业利润表中各项目连续若干期的实际数进行比较,说明企业各损益项目增减变动的趋势。 趋势比较可以采用环比比较,也可以采用定基比较。 二、利润表各项目的结构变动分析 企业利润表各项目的结构变动分析是对企业盈利 构成状况及其变化所进行的总体性分析。 一般采用比较分析法,通过编制共同比利润表来 进行纵向分析。 具体有三种方式: 1、利润表垂直分析 2、利润收支结构分析 3、利润业务结构分析 利润表垂直分析: 利润表垂直分析是通过编制利润的垂直分析表,将企业利润表中各项目的实际数与共同的基准项目实际数(一般为营业收入)进行比较,计算各利润项目占基准项目的百分比,分析说明企业财务成果的结构及其增减变化的合理程度。

利润表分析 模板

方正科技集团股份有限公司利润表分析 公司经营范围:电子计算机及配件、软件,非危险品化工产品,办公设备及消耗材料,电子仪器,建筑、装潢材料,百货,五金交电,包装材料,经营各类商品和技术的进出口,但国家限定公司经营或禁止进出口的商品及技术除外,税控收款机(上述经营范围涉及许可经营的凭许可证经营) 。

%%% %%% %%% %%% %%%方正科技集团股份有限公司主营业务主要包括:“方正”品牌系列的电脑产品(PC)和 外部设备等产品的研发、生产、销售、服务业务;IT 产品分销及增值服务业务;生产和销 售印刷电路板(PCB);“实业”牌晒图机、晒图纸、碎纸机等易耗品。 方正科技集团股份有限公司实现营业收入亿元,比去年增长%;实现净利润24,万元, 比去年增加了%。 方正科技集团股份有限公司与宏基公司签署合作协议,双方在中国大陆市场进行PC 业 务的全面合作,在约定的期限内公司以双方认可的经销商合作方式销售宏碁公司的PC 产品 及提供相应服务,公司下属的苏州制造厂为宏碁公司提供PC 生产制造服务,公司根据与宏 碁公司约定的具体条件将成为方正品牌和宏碁公司其他品牌PC 产品的售后服务提供商。 公司从过去单一经营“方正”系列品牌PC 的研发、生产、销售、售后服务的PC 制造销售 商向IT 产品业务分销及增值服务提供商转型。 2010 年对于PCB 行业来讲是整体发展较快的一年,平板电脑和智能手机等电子终端 的迅速发展强大地推动了PCB 的发展。根据Prismark 2010 年Q4 的报告显示,2010 年全球 PCB 的产值预计为亿美元,较2009 年上升了%,目前PCB 行业基本恢复到2008 年时行业历史产值最高水平。作为全球PCB 的制造中心,中国PCB 行业仍然是推动全球 PCB 行业发展的主要增长动力。根据Prismark 2010 年Q4 的报告显示,2010 年中国PCB 的 产值预计为亿美元,较2009 年增长%。 方正科技集团股份有限公司PCB 业务产品主要为HDI、高多层板和系统板背板。报告期 内,公司HDI 产品的销售收入占PCB 业务总销售收入的%,系统板背板产品的销售收入占公 司PCB 业务总销售收入的%。随着公司重庆PCB 产业园的逐步投产,由于新生产线的投入和 利润率较高的系统板背板产品产量的增加,公司PCB 业务已成为公司最主要利润来源之一。 面对人民币升值的影响、公司PCB 业务主要原材料价格及人工成本上涨的压力,公司通过 增加研发投入,开展行业内技术合作来促进产品附加值的提升和技术的升级,通过开发新产 品,提升高阶产品的比重,深化改革公司管理体系,强化内部管理,提升合格率等措施积极 应对。报告期内公司PCB 业务实现销售收入亿元,比去年同期增长%,净利润16, 万元, 比去年同期增长%。 编制单位盐城师范学院 商学院095班秦超 学号:09313547

利润表垂直分析资料讲解

利润表垂直分析

利润表垂直分析 利润构成变动分析表(垂直分析) 利润构成变动分析表 单位:人民币元 收集于网络,如有侵权请联系管理员删除

收集于网络,如有侵权请联系管理员删除

总体分析 2014年营业利润占营业收入的比重为18.00%,比2013年的12.16%增加了5.84%;利润总额2014年度的构成为18.46%,比2013年的13.06增加了5.40%;2014年净利润占营业收入的比重为13.90%,比2013年的9.88增加了4.02%。 2014年度营业成本占主营业务收入的92.67%,比上年的88.27%上升了4.40%。财务费用的比重为0.95%,比2013年的1.50减少了0.55%,因此主要造成利润总额占营业收入比重上升。此外,销售费用、管理费用的比重有所上升,财务费用和营业外支出的比重有所下降。综上分析,2014年古越龙山的盈利能力较上年有所上升。 毛利率分析 收集于网络,如有侵权请联系管理员删除

古越龙山在2013-2014年,其主营业务收入是下降的的,同时毛利率也是下降的,原因是公司营业收入主要来源于酒类销售收入,酒类销售有所下降主要原因是:酒类销售受宏观政策和市场环境的影响,公司高档产品销售有所下降。但利润总额呈上升趋势,主要归功于古越龙山质量管理不断深化,营销工作不断创新,渠道建设不断加快,项目建设不断推进以及资产结构不断优化。 营业利润、投资收益和营业外收益的比例关系 收集于网络,如有侵权请联系管理员删除

从上表可以看出,2014年古越龙山的营业利润,投资收益占营业收入的比重与去年同期相比都上升,营业外收入的比重虽略微下降但总体变化不大。2013年营业利润占营业收入的比例最高,占12.16%,营业外收入构成其次,为1.18%;而在2014年营业利润占营业收入的比例最高为18.00%;投资效益的构成比重大幅上升至10.66%,说明2014年古越龙山调整战略,以营业利润和投资收益作为公司利润的主要来源。 收集于网络,如有侵权请联系管理员删除

景兴纸业(002067)_利润表垂直分析表

编制单位:景兴纸业 利润垂直分析表 报表日期2015123120141231本期% 一、营业总收入29541100002888210000 营业收入29541100002888210000100.00%利息收入000.00%已赚保费00 手续费及佣金收入00 房地产销售收入00 其他业务收入00 二、营业总成本30219700002912290000 营业成本2569540000252809000085.03%利息支出00 手续费及佣金支出00 房地产销售成本00 研发费用00 退保金00 赔付支出净额00 提取保险合同准备金净额00 保单红利支出00 分保费用00 其他业务成本00 营业税金及附加1093430059477800.36%销售费用128121000133573000 4.24%管理费用161973000139007000 5.36%财务费用152200000107565000 5.04%资产减值损失-796892-1891610-0.03%公允价值变动收益00 投资收益3633950023342100 1.20%其中:对联营企业和合营企业的投资收3596040023357100 1.19%汇兑收益00 期货损益00 托管收益00 补贴收入00 其他业务利润00 三、营业利润-31526000-732159 营业外收入367824009838180-116.67%营业外支出33072804253600-10.49%非流动资产处置损失30940804128130-9.81%利润总额19491204852420-6.18%所得税费用-13123916728500.42%未确认投资损失00 四、净利润20803603179570 归属于母公司所有者的净利润1163780011400200559.41%少数股东损益-9557420-8220610-459.41%五、每股收益 基本每股收益0.010.01 稀释每股收益0.010.01 六、其他综合收益75989-176902 七、综合收益总额21563503002660

2012,2013年利润表垂直分析表

亚宝制药利润表(2012,2013)垂直分析表 从表可以看出,亚宝药业2013年度各项财务成果的构成情况,2013年营业利润由原来的9114万元降低到9065万元,降低幅度为1.62%,占营业收入的比重为5.58%,比2012年的7.2%减少了1.62%;2013年度利润总额由原来的12902万元增长到13016万元,的比重为8.0%,比2012年度的10.1%减少了2.81%;2013年度净利润的比重为6.97%,比2012年的8.67%减少了1.7%。从公司的利润构成情况来看,2013年盈利能力较2012年度有所降低,分析各项财务成果降低的原因:从营业利润的减少来看,主要是营业成本的增加所致,

营业成本由年初的48.74%增长到54.5%,增长幅度较大,此外,销售费用由年初的22.3%下降到20.8%,降幅为1.47%,管理费用由年初的16.65%下降到15.51%,降幅为1.14%,财务费用由年初的3.73%减少到2.28%,降幅为0.91%,这对企业来说是有好处的。但是由于营业成本的增长速度快,所以营业利润总体是下降的,说明该公司没有合理控制成本,调整结构,与此同时,投资收益由年初的0.0047%增加到0.5%,增长幅度为0.495%,这对企业有一定的积极影响,也有利于企业长远的发展,因此,企业应作出合理科学的决策,也应控制资金结构,控制成本,增加利润。

2012年利润表(垂直分析表) 从表中可以看出,亚宝制药2012年度各项财务成果的构成情况。2012年的营业利润占营业收入的比重为7.2%,相比2011年的比重13.78%减少了6.58%,2012年的利润总额占营业收入的比重由年初的14.5%减少到10.19%,减少了4.33%,2012年的净利润占营业收入的比重为8.67%,相比2011年的比重11.87%减少了3.2%,从公司的利润构成情况看,该公司2012年的盈利能力相比2011年有所降低,分析各项财务成果降低的原因,从营业利润的减少来看,主要是由各项费用的增加所致。销售费用由2011年的12.9%增长到2012年的22.3%,增长幅度为9.4%,管理费用由2011年的11.28%,增长2012年16.65%,增长幅度为5.37%,财务费用由2011年2.69%,增长到2012年3.73%,增长幅度为1.04%,说明该企业的各项费用控制不合理,可喜的是营业成本2011年的54.7%道012年下降为48.74%,下降比例为5.97%,说明企业的成本得到有效的控制,但由于费用增加比例大,也导致总体利润下降;投资收益由2011年的0.02%下降到2012年的0%,所以企业应该注重资金利用。该企业应该合理控制各项费用,调整资金结构,增加利润。

伊利公司利润表分析

2011年伊利公司利润表分析 成员蒋凯杨力宁刘商杰韦自洋卜坤 内内蒙古伊利实业集团股份有限公司是全国乳品行业龙头企业之一,总部坐落在内蒙古呼和浩特金川开发区,下设四大事业部,所属企业三十多个,是国家520家重点工业企业和国家八部委首批确定的全国151家农业产业化龙头企业之一,是北京2008年奥运会唯一一家乳制品赞助商,也是中国有史以来第一个赞助奥运会的中国食品品牌。2009年5月25日,伊利成功牵手2010年世博会,成为唯一一家符合世博标准、为上海世博会提供乳制品的企业。通过2010年的世博会,伊利将再次完美演绎“中国制造”,提高了品牌实力,巩固了其在乳品行业的绝对领导地位。

1 其他相关数据。具体分析内容如下: 1.营业税金及附加项目较去年发生很大变动,增加幅度为265.97% ;营业利润变动幅度为165.28%,所得税费用变动却将近7倍,这十分值得怀疑。 伊利实业集团股份有限公司2011年母公司利润表垂直分析

2 2.随着销售收入的增加,财务费用的变动幅度要大很多,应该给与足够的关注。从2011年利润垂直分析表可以看出,近两年的利润表结构总体变动不大,主要是销售费用的相对比重减少,从而引起利润总额和净利润的相对比重增加。 相关指标分析 2011/12/31 2010/12/31 项目0.49 1.13 元)每股收益(5.28 3.77 ) 每股净资产(元18.42 30.03 (%) 净资产收益率2.68 4.89 (%) 净利率30.27 29.28 (%) 毛利率2.04 4.66 (%) 营业利润率0.74 0.68 (%) 流动比率124.85 139.1 (%) 应收账款周期律率9.36 8.99 (%) 存货周转率2.08 2.12 (%) 总资产周转率从以上指标表格可以看出,伊利营业利润率由2010年的2.68%增长到2011年的4.89%,从而引起净资产收益率由2010年的18.42%增长到2011年的30.03%,每股收益也大幅度增加,但是每股净资产却减少了。 主营业务利润率(%) 通过伊利集团的财务表报可以看出企业在09年,10年,11年的营业利润率分别是2.74,2.04,2.22。三聚氰胺事件发生在08年9月份,之后的一段时间,给企业在全年的销售收入造成很大的影响,净利润呈现负值,但是随着国家对三聚氰胺事件的调查与公民对乳制业的信任度逐渐恢复,企业成为筹办10年世博会的赞助商后,伊利的营业收入呈现大幅度的增长并保持以往的营业增长率。 其次是总资产报酬率(=净利润/总资产平均额),反映企业综合利用效果,也是衡量企业利用债权人和所有者权益总额所取的盈利,该指标越大,表明盈利能力越强,财务管理水平越高。 总资产收益率(%)