纳税自查报告表_11441

纳税人自查报告表

纳税人自查报告表

报送单位(盖章):税务记录号:

记录注册类型:联系:

送日期:

《自查报告表》填制说明

一、本表以A4纸打印或制作。

二、“报送单位(盖章)”应加盖单位公章。

3、“记录注册类型”依照《税务记录证》副本填写。

4、“联系”一样填写固定号码。

五、“违规金额”关于“增值税”,是指存在问题的销项税款、进项税款对应的销售额、视同销售额或购进额;关于“消费税”,是指应补缴税款对应的销售额或视同销售额;关于“企业所得税”,是指问题涉及的调增应纳税所得额和调减应纳税所得额的合计,正数是指合计后的结果为调增,负数为调减。

“违规金额”与“应补缴税款”具有必然的勾稽关系。

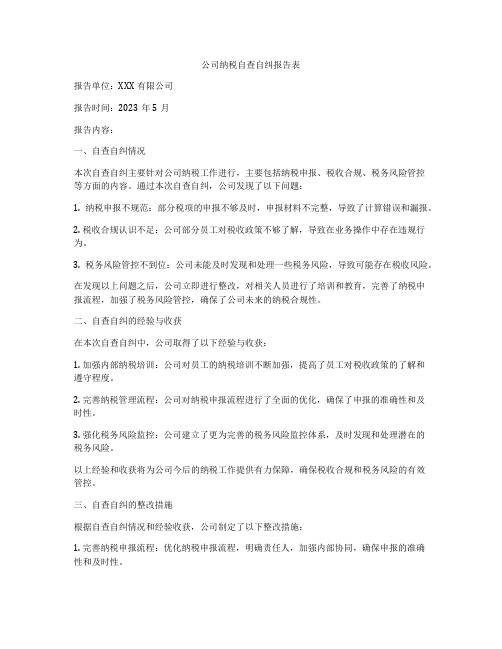

公司纳税自查自纠报告表

公司纳税自查自纠报告表报告单位:XXX有限公司报告时间:2023年5月报告内容:一、自查自纠情况本次自查自纠主要针对公司纳税工作进行,主要包括纳税申报、税收合规、税务风险管控等方面的内容。

通过本次自查自纠,公司发现了以下问题:1. 纳税申报不规范:部分税项的申报不够及时,申报材料不完整,导致了计算错误和漏报。

2. 税收合规认识不足:公司部分员工对税收政策不够了解,导致在业务操作中存在违规行为。

3. 税务风险管控不到位:公司未能及时发现和处理一些税务风险,导致可能存在税收风险。

在发现以上问题之后,公司立即进行整改,对相关人员进行了培训和教育,完善了纳税申报流程,加强了税务风险管控,确保了公司未来的纳税合规性。

二、自查自纠的经验与收获在本次自查自纠中,公司取得了以下经验与收获:1. 加强内部纳税培训:公司对员工的纳税培训不断加强,提高了员工对税收政策的了解和遵守程度。

2. 完善纳税管理流程:公司对纳税申报流程进行了全面的优化,确保了申报的准确性和及时性。

3. 强化税务风险监控:公司建立了更为完善的税务风险监控体系,及时发现和处理潜在的税务风险。

以上经验和收获将为公司今后的纳税工作提供有力保障,确保税收合规和税务风险的有效管控。

三、自查自纠的整改措施根据自查自纠情况和经验收获,公司制定了以下整改措施:1. 完善纳税申报流程:优化纳税申报流程,明确责任人,加强内部协同,确保申报的准确性和及时性。

2. 加强内部纳税培训:定期进行纳税政策的培训和教育,引导员工自觉遵守税收法规,确保业务操作的合规性。

3. 建立税务风险监控体系:加强对税务风险的监控和预警机制,及时发现和处理潜在的税务风险,确保公司的税收安全。

以上整改措施将在公司的日常经营中得到全面贯彻和执行,以确保公司的税收合规和税务风险的有效防范。

四、自查自纠的目标与展望通过本次自查自纠,公司对纳税工作的合规性和风险管控有了更加清晰的认识,为公司今后的纳税工作指明了方向。

纳税自查报告表

纳税自查报告表第一篇:纳税自查报告表年度纳税人编码:纳税人名称:单位:元填表日期:项目自查前汇算清缴申报金额自查调整额自查调整后重新申报金额备注说明123=1+2纳税调整后所得弥补以前年度亏损应纳税所得额自查补缴税额情况企业所得税个人所得税营业税其他税费合计45678=4+5+6+7自查项目自查结果是否1.是否存在账外经营?2.是否存在税收上应确认收入而未确认收入的情形?3.税前扣除的成本费用是否真实并符合税收规定?4.享受的税收优惠是否符合条件并按规定办理相关手续?5.税前扣除的资产损失是否符合条件并按规定办理相关手续?自查情况文字说明自查后税负仍明显偏低的原因详细说明本单位所填报的各项内容真实、准确,如有虚假,愿承担法律责任。

法定代表人签字:年月日纳税人公章:经办人:联系电话:备注:1.纳税人应对照自查项目认真开展自查,并在自查结果是或否栏内打“√”,如第3-5项自查项目当年度未发生的,可在相应的“是”栏内注明“未发生”;2.如需填报内容较多,可另附纸张;3.本表一式两份,由法人、经办人签字并加盖公章后报送主管税务机关。

第二篇:纳税自查报告xxxxxxxxxxxxxxxx公司纳税自查报告根据分局的工作安排,xxx税务所于xxxx年x月份对我单位xxxx年1月1日至xxxx年12月31日增值税申报情况进行了纳税评估。

现将我公司纳税自查情况报告如下:一、企业概况:xxxxxxxxx有限公司, 公司注册地址: xxxxxx,开业日期: xxxx-xx-xx, 纳税人识别号: xxxxxxxx, 登记注册类型:其他有限责任公司, 法定代表人: xx,财务负责人: xx, 注册资本或投资总额:xxx万元,从业人数: xx人, 经营范围: xxxxxxxx。

联系电话: xxxxx。

二、销售及申报情况:我公司是一般纳税人,xxxx年1-12月实现销售收入xxxxxx元,申报销项税额:xxxxxx元,进项税额:xxxxxx元,实现应纳增值税税额合计:xxxxxx 元,期末留底税额为xx。

纳税自查报告表

纳税自查报告表

单位:元(列至角分)

纳税人编码

主管税务机关

纳税人名称

经营地址

经济性质

法定代表

财务负责人

联系电话

办税人员

联系电话

自查所属期

自查税款合计

增值税ห้องสมุดไป่ตู้

消费税

企业所得税

滞纳金

亏损企业调(增)减亏损额

合计

增值税缴纳情况

自查年度

申报税款

自查补缴

评估补缴

稽查补缴

其他补缴

滞纳金

罚款

税务处理决定书号

消费税缴纳情况

已扣

少扣

享受税收优惠情况

年度

税种

优惠(扣除)内容

优惠起止期间

批准(备案)时间

批准(备案)机关

批准(备案)文号

纳税人税收自查情况说明:

纳税人声明

本纳税自查报告表是按照国家税收法律法规的有关规定填报的,我确定它是真实的、准确的。如有不实,愿承担法律责任。

法定代表人签名:

财务负责人签名字:

经办人员签名:

(公章)

自查年度

申报税款

自查补缴

评估补缴

稽查查补

其他补缴

滞纳金

罚款

税务处理决定书号

企业所得税缴纳情况

自查年度

申报税款

自查补缴

评估补缴

稽查查补

其他补缴

滞纳金

罚款

税务处理决定书号

非居民企业所得税代扣代缴情况

年度

特许权使用费

股权转让

利息

红利股息

租金

其他

应扣

已扣

少扣

应扣

已扣

少扣

应扣

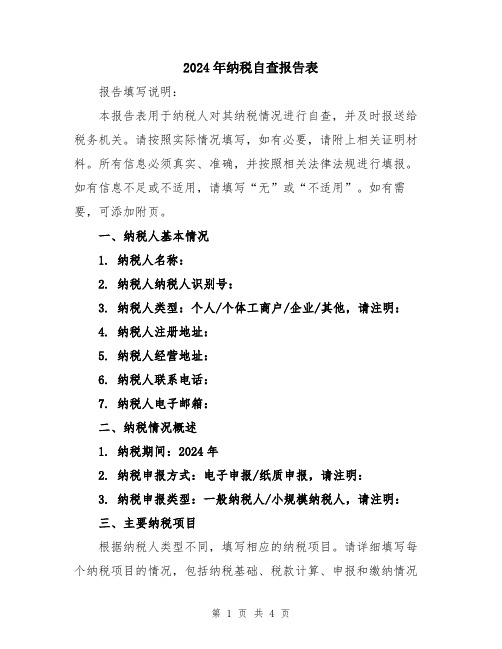

2024年纳税自查报告表

2024年纳税自查报告表报告填写说明:本报告表用于纳税人对其纳税情况进行自查,并及时报送给税务机关。

请按照实际情况填写,如有必要,请附上相关证明材料。

所有信息必须真实、准确,并按照相关法律法规进行填报。

如有信息不足或不适用,请填写“无”或“不适用”。

如有需要,可添加附页。

一、纳税人基本情况1. 纳税人名称:2. 纳税人纳税人识别号:3. 纳税人类型:个人/个体工商户/企业/其他,请注明:4. 纳税人注册地址:5. 纳税人经营地址:6. 纳税人联系电话:7. 纳税人电子邮箱:二、纳税情况概述1. 纳税期间:2024年2. 纳税申报方式:电子申报/纸质申报,请注明:3. 纳税申报类型:一般纳税人/小规模纳税人,请注明:三、主要纳税项目根据纳税人类型不同,填写相应的纳税项目。

请详细填写每个纳税项目的情况,包括纳税基础、税款计算、申报和缴纳情况等。

如有增值税、企业所得税、个人所得税、城市维护建设税、房产税和土地使用税等,可选择相应的项目填写。

四、资产和负债情况1. 资产情况:a) 固定资产和无形资产情况:b) 存货和商品情况:c) 银行存款和其他资金情况:d) 应收账款情况:e) 其他资产情况:2. 负债情况:a) 短期借款和应付账款情况:b) 长期借款和应付账款情况:c) 应交税金情况:d) 其他负债情况:五、税务合规风险管理情况1. 是否存在未申报或少申报应纳税款的情况?是/否,请注明情况和原因。

2. 是否存在逃避税款或违规操作的情况?是/否,请注明情况和原因。

3. 是否存在未按规定报备资产、账户或其他涉税信息的情况?是/否,请注明情况和原因。

4. 是否存在其他涉税违法违规行为的情况?是/否,请注明情况和原因。

六、自查经营风险和税务风险1. 是否存在未履行纳税义务的情况?是/否,请注明情况和原因。

2. 是否存在虚开发票、骗取退税或其他违规行为的情况?是/否,请注明情况和原因。

3. 是否存在税款支付和退税风险?是/否,请注明情况和原因。

纳税人自查情况报告表

纳税人自查情况报告表

纳税人名称:(公章 纳税人名称:(公章) :(公章) 纳税人识别号 税款所属期 税种 计税依据 税率 填表日期:说明:

自查情况报告是根据税收法律、法规填报的,是真实、可靠、完整的。 自查情况报告是根据税收法律、法规填报的,是真实、可靠、完整的。 法定代表人签字: 财务负责人签字: 财务负责人签字: 法定代表人签字: 金额单位为元(列至角分)。 金额单位为元(列至角分)。 本表一式三份,纳税人留存一份,受理税务机关一份,政策法规科一份。 本表一式三份,纳税人留存一份,受理税务机关一份,政策法规科一份。 纳税人应对本表所涉及问题附相关账册、凭证复印件及涉税资料作为附件。 纳税人应对本表所涉及问题附相关账册、凭证复印件及涉税资料作为附件。 纳税人情况说明栏反映企业自查问题,应分项表述,不够可另附页说明。 纳税人情况说明栏反映企业自查问题,应分项表述,不够可另附页说明。

纳税情况自查报告表

纳税情况自查报告表尊敬的税务机关:我代表公司名称,对本公司在报告期间的纳税情况进行了全面、细致的自查,并编制了本报告。

以下是我们自查的详细情况:一、公司基本情况公司名称成立于成立日期,注册地址为注册地址,法定代表人为_____,注册资本为_____元。

公司主要经营范围包括具体经营范围。

二、纳税申报情况1、增值税在报告期间,我们按照增值税的相关法规,按时进行了纳税申报。

具体申报数据如下:销售额:_____元销项税额:_____元进项税额:_____元应纳税额:_____元2、企业所得税我们按照企业所得税法的规定,准确计算应纳税所得额,并按时申报缴纳企业所得税。

具体数据为:收入总额:_____元成本费用:_____元应纳税所得额:_____元已缴纳税额:_____元3、个人所得税公司依法代扣代缴员工个人所得税,确保员工的纳税义务得到履行。

具体代扣代缴情况如下:代扣代缴人数:_____人代扣代缴税额:_____元4、其他税种除上述主要税种外,公司还按时缴纳了城市维护建设税、教育费附加、地方教育附加等其他相关税费。

三、税收优惠政策享受情况在报告期间,公司享受了以下税收优惠政策:1、具体税收优惠政策 1,享受优惠金额为_____元。

2、具体税收优惠政策 2,享受优惠金额为_____元。

我们严格按照相关政策规定的条件和程序申请并享受这些优惠,确保政策的正确运用。

四、自查发现的问题及整改措施通过本次自查,我们发现了以下问题:1、部分发票管理不规范,存在发票丢失的情况。

针对这一问题,我们加强了发票管理制度,指定专人负责发票的保管和登记,同时建立了发票丢失的应急预案。

2、个别会计核算不够准确,导致纳税申报数据出现了一些小的偏差。

我们立即对相关账目进行了调整和重新核算,并加强了财务人员的培训,提高会计核算的准确性。

五、结论经过本次自查,我们认为公司在报告期间的纳税情况总体良好,但也存在一些需要改进和完善的地方。

我们将以此次自查为契机,进一步加强税收法律法规的学习,完善内部税务管理制度,提高纳税申报的准确性和及时性,确保公司的纳税行为合法合规。

纳税情况自查报告表

纳税情况自查报告表尊敬的税务机关:我代表企业名称,向贵机关提交本纳税情况自查报告表。

此次自查旨在对我司过往的纳税情况进行全面梳理和审视,以确保纳税合规,并积极配合税务机关的监管工作。

一、企业基本情况企业名称成立于成立日期,注册地址为注册地址,经营范围包括具体经营范围。

企业法定代表人为_____,财务负责人为_____。

二、纳税申报情况1、增值税在增值税申报方面,我司严格按照税法规定,准确计算销售额和销项税额,如实申报进项税额抵扣。

对于视同销售、免税项目等特殊业务,均按照相关规定进行了正确处理。

2、企业所得税企业所得税的申报,我们依据财务报表和相关税法规定,准确计算应纳税所得额,合理扣除成本、费用和损失,并按时进行预缴和年度汇算清缴。

3、个人所得税对于员工的个人所得税,我司依法履行代扣代缴义务,准确计算并按时申报缴纳。

4、其他税种在房产税、城镇土地使用税、印花税等其他税种的申报上,我们也按照规定的纳税期限和计税依据,及时、足额地进行了申报缴纳。

三、税收优惠政策享受情况1、我司积极关注并研究国家出台的各项税收优惠政策,对于符合条件的优惠政策,如小型微利企业所得税优惠、研发费用加计扣除等,均按规定进行了申报和享受。

2、在享受税收优惠政策的过程中,我们严格按照相关政策要求准备和留存了相关资料,以备税务机关核查。

四、自查发现的问题及整改措施1、发票管理方面在自查过程中,我们发现存在部分发票开具不规范的情况,如发票项目填写不全、发票号码顺序错误等。

针对这一问题,我们已加强了对发票开具人员的培训,明确发票开具的规范要求,并建立了发票审核制度,确保发票开具的准确性和合规性。

2、成本核算方面发现成本核算中存在个别费用分摊不合理的情况。

对此,我们重新梳理了成本核算流程,制定了更科学合理的成本分摊方法,并对以往的成本核算进行了调整和纠正。

3、税务政策理解方面由于对某些新出台的税收政策理解不够深入,导致在纳税申报时出现了一些偏差。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

说明:本表由纳税人填写,一式两份,盖公章,一份纳税人自存,一份交税务机关。

25

土地使用税

57

26

土地增值税

前五年尚未弥补的亏损情况

27

文化事业建设费

年度

利润总额

尚未弥补的亏损金额

28

印花税

1

29

企业所得税

2

30

车船使用税

3

31

代扣代缴个人所得税

4

32

5

享受税收优惠情况

发票自查情况

1

税种

优惠内容及比例

起止时间

批准机关

批准文号

2

3

4

5

6

填表人说明

本自查表是按照国家税法和税务机关有关规定填报,本单位(人)确信是真实、准确的,如有不实,本单位(人)愿承担法律责任。

纳税自查报告表

自查所属时间:年月日至年月日

单位:元

纳税人名称

税务登记号

负责人

电脑编码

地址

电话

序号

自查项目

已申报数

自查调整数

序号

自查项目

实际扣除

调增所得额

1

主营业务收入

33

固定资产折旧

2

销售折扣或折让

34

无形资产摊销

3

业务成本

35

业务招待费

4

销售(营业)税金及附加

36

广告费

5

销售(营业)费用

37

捐赠支出

已列支金额

15

纳税调整额

48

固定资产购置建造支出

16

应纳税所得额

49

无形资产受让.开发支出

17

50

资本利息

18

营业税

51

各种罚款.滞纳金

19

其中:应纳营业税

52

不得税前列支的税款

20

代扣代缴营业税

53

自然灾害意外损失赔偿

21

城市维护建设税

54

各种赞助支出

22

教育费附加

55

23

堤围费

55

24

房产税

56

6

其他业务收入

38

工资

其他业务支出

39

工会经费

8

管理费用

40

职工福利费

9

财务费用

41

教育经费

10

投资收益

42

利息支出

其中:已税分回投资收益

43

业务宣传费

未税分回投资收益

44

其他扣除类调整项目

11

各项补贴及其他收入

45

享受税收优惠项目

12

营业外收入

46

13

营业外支出

47

小计

14

利润总额

不可税前列支项目