国际结算2电子版

国际结算2

Pay to the order of David Horn , Jack Smith

② Restrictive endorsement

Pay David Horn, not transferable ,Jack Smith

Company Y in Spain

Company X in UK

Company Z in France

1. 为以上贸易开立一张汇票. 出票日为2011年9月30日。付款期 限为见票后60天。 2. 在汇票上作出承兑,承兑日期为今天。 3. 如果收款人把汇票背书转让给A公司,请写出背书格式。 4. 如果持票人在汇票付款到期前30天向银行贴现,贴现率为 10%,计算贴现实得金额。

Exchange for USD15,000.00

To: City Bank, N.Y. Branch New York., USA For Shanghai Textiles Import & Export Company Limited (authorized signature)

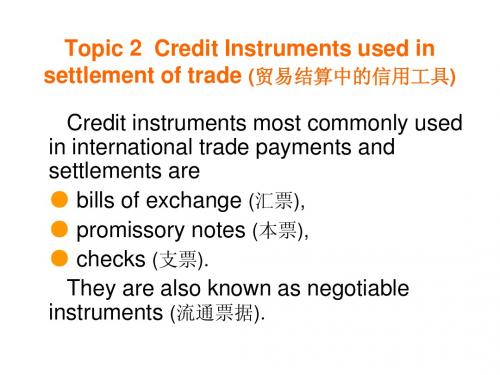

• Parties to a bill of exchange (当事人) ● Primary parties (基本当事人) drawer, drawee (acceptor) payee.

Payee (收款人)

Drawee(付款人) Acceptor(承兑人)

Drawer(出票人)

● Other parties (附属当事人) endorser, endorsee, guarantor, holder

Case 2-6

《国际结算(第2版)》课件[407页]

![《国际结算(第2版)》课件[407页]](https://img.taocdn.com/s3/m/76a9349ce45c3b3566ec8b98.png)

(一)从现金结算到票据结算

早期国际贸易大部分以贩运方式进行, 交易种类较少,规模有限,采用现金结算,但 风险大、成本高、占压资金时间长、不利于清 点。

12世纪后出现了“兑换证书”,相当于 现代的异地付款的本票,15世纪后,开始使 用商业票据结算,16-17世纪,欧洲大陆国家 基本上用票据结算取代了现金结算

(三)商业银行是国际结算与融资的中心

现代国际结算是银行利润丰厚的一项中间 业务,在不动用银行资金的条件下,商业银行 为客户提供结算服务获得可观的手续费。

同时,商业银行根据客户要求向其提供多 种形式的国际贸易融资,在承担一定风险的条 件下获得利息收入。商业银行因此提高了结算 效率,降低了结算风险,同时为买卖双方提供 了资金支持。

国际经济与贸易专业精品教材

国际结算

(第二版)

清华大学出版社

2019年7月

第一章 导 论

第一节 国际结算概述

一、国际结算含义

国际结算 (International Settlement)是 指国际间办理货币首府以结清不同国家或地区 当事人之间的债权债务关系的活动。

二、国际结算的产生与发展

从现金结算发展到票据结算 从直接结算发展到通过银行结算 从凭实物结算发展到凭单据结算 从人工结算发展到网络电子结算

商品买卖发展成单据买卖,结算从凭实物 结算发展到凭单据结算。

(四)从人工结算发展到网络电子结算

现代科技高速发展使得国际结算从传统 的人工结算向电子结算迈进.

电子结算是指国际结算过程中采用电子 方法处理业务,比如SWIFT,跨境电子商务第 三方平台。

三、国际结算的特征

国际惯例在国际结算中表现充分 国际结算使用可兑换货币 商业银行是国际结算与融资的中心 国际结算业务难度和风险较大

第八章 国际结算中的单据《国际结算2》PPT课件

三、保险单的内容及缮制

1、保险单号码及发票号码 2、被保险人 3、唛头和号码 4、包装和数量 5、保险货物项目 6、保险金额 7、总保险金额

三、保险单的内容及缮制

8、保险费和费率 9、运输工具名称 10、开航日期和起讫地点 11、承保险别 12、货损检验和理赔代理人 13、赔付地点 14、日期和地点 15、签字

第三节 保险单据

一、保险单据的含义 保险单据是保险人对被保险人的承保证明,

是双方之间权利义务的契约,在被保险货物遭受 损失时,它是被保险人索赔的主要依据,也是保 险人理赔的主要依据。 保险单据的种类有保险单、 保险凭证、预约保险单、批单、保险声明和联合 凭证。

二、保险单据的种类

(一)保险单(Insurance Policy) (二)保险凭证(Insurance certificate) (三)联合凭证(Combined Certificate),又称承

(1)一般外来风险 (2)特别外来风险 (3)特殊外来风险

2、保障的损失

海上损失按损失的程度可以分成全部损失和部 分损失 (1)全部损失又称全损(total loss),指被保险 货物的全部遭受损失、有实际全损和推定全损 之分。 (2)部分损失是不属于实际全损和推定全损的损 失。按照造成损失的原因可分为共同海损和单 独海损。

第八章 国际结算中的单据

第一节 商业发票

一、商业发票的定义和作用 商业发票(commercial invoice)是在货物装运时 由卖方开立的,对所装运货物做详细说明的发货凭 证。 商业发票的作用: 1、交易的证明文件; 2、买卖双方收付款及凭以记帐的依据; 3、报关纳税的依据; 4、代替汇票作为付款的依据; 5、索赔的必要凭证

第二章 国 际结算工具——票据《国际结算2》PPT课件

第一节 票据概述

一、票据的定义

广义概念:指一切短期商业权利凭据,表明某人拥有 不在其实际占有下的一定金钱或商品之所有权或索 取权的各种商业书面权利凭证,包括所有商品证券 (如提单、仓单等)和货币证券(如汇票、本票、 支票、保险单、活期存单、短期存单、国库券和短 期债券等)。

票据流通转让的特点

(1)可以通过单纯交付或背书交付实施转让。 (2)不必通知原债务人。 (3)受让人获得受让证券的全部法律权利,可以用自己的

名义向任何债务人提出诉讼。 (4)正当受让人获得的证券权利优于其前手,不受前手权

利缺陷的影响。

汇兑功能 支付功能 流通功能 信用功能 融资功能

三、票据的功能

3.善意持票人(Bonafide Holder) 他必须是可流通票据的善意受让人;其取得的票据必须票面完整

合格且未过期;而且他必须在取得票据时并不知道该票据曾被退票或 其任何前手有权利缺陷。 4.正当持票人(Holder in Due Course)

依照《日内瓦统一法》,善意的对价持票人即为正当持票人;但 依照英国《票据法》和我国《票据法》,正当持票人不但须是善意 持票人,还必须是自己付过对价的持票人。

支付等值其他货币 (1)pay to the order of C Co. the sum of one thousand US dollars converted into sterling equivalent (没有规定汇率,无效) (2) pay to the order of C Co. the sum of one thousand US dollars converted into sterling equivalent at current rate of exchange (规定 汇率,有效)

国际结算(第二版 (8)[41页]

![国际结算(第二版 (8)[41页]](https://img.taocdn.com/s3/m/220a0aee87c24028905fc361.png)

Rev PA1

2007-12-12 10

Confidential

第一节

UCP600关于单据审核的相关规定Rev Leabharlann A12007-12-12 6

Confidential

第一节

UCP600关于单据审核的相关规定

二、UCP600关于审核单据的标准

(一)单证一致审核

第14条a款规定:“按指定行事的被指定银行、保兑行(如有),以及 开证行,必须仅以单据为基础对提示的单据进行审核,并且以此决定 单据是否在表面上与信用证条款构成相符提示。”

Rev PA1

2007-12-12 3

Confidential

(三)关于单据出单日的规定

UCP600第14条I款规定:“单据的出单日期可以早于信 用证开立日期,但不得迟于信用证规定的提示日期。”

根据这一规定,接受出单日早于信用证开立日期的单据的 条件是单据必须在信用证的有效期内提交,并且不得晚于 信用证规定的装运期后必须交单的特定期限。如果信用证 未规定交单的特定期限,则单据的提交不得超过装运日后 21天。

Rev PA1

2007-12-12 8

Confidential

(三)审单时间

UCP600第14条b款规定:“被指定银行、保兑行(如有 的话),以及开证行各自拥有从交单次日起最多不超过5个 银行工作日的时间以决定提示是否相符。该期限不因交单 日适逢提示有效期或者最迟提示期当日及其之后而被缩减 或受到其他影响。”

第八章

Confidential

跟单信用证下单据的审核

要点:

掌握UCP600的单据审核标准,学会判定相符交 单和不符交单。

熟悉审单的基本原则与方法。

掌握商业发票、运输单据、保险单据以及其他附 属单据的审核要点。

第一章 国际结算概述《国际结算2》PPT课件

控制文件的内容

密押(TEST KEY)是两家银行之间事先约定的专用 押码,在发送电报时,由发送电报的银行在电文前加 注,经接收电报的银行核对相符,用以确认电报的真 实性。密押的机密性强,国际结算中的所有资金转移 均通过电报或者电传进行,因此应由绝对可靠的人经 管,使用1~2年后应当更换新的密押,以确保安全。

第五节 人民币跨境结算

一、人民币跨境结算的定义及背景

人民币跨境结算是指经国家允许指定有条件的企业在自愿基础上, 以人民币进行跨境贸易的结算,商业银行在人民银行规定的政策范 围内,直接为企业提供人民币跨境相关服务。

产生背景: 金融危机下,政策支持和群众基础 居民和非居民对人民币跨境结算有明显需求 人民币汇率和通胀率较为稳定

3、环球银行金融电信协会(The Society for Worldwide

Interbank Financial Telecommunication,SWIFT)。该

系统可以自动储存信息、自动加押、自动核对密押。

SWIFT以其费用低廉、安全、可靠、快捷、标准化、自动

化等优点,已成为银行之间划拨资金、开立信用证和往来

二、国际结算的产生与发展

现金结算

非现金结算

直接结算

通过银行结算

凭实物结算 人工结算

凭单据结算 电子结算

第二节 国际结算的性质和内容

一、国际结算的性质

国际结算是一项银行中介业务 国际结算离不开国际金融 国际贸易是国际结算的基础

二、国际结算课程的特点

国际金融、国际贸易的二级子学科 实践性强 英语要求较高 法律性强,规则细

三、国际结算的内容

国际结算工具——汇票,本票,支票 国际结算方式——基本方式:汇款,托

收,信用证 附属方式:银行保证书、备用信用证、 国际保理、包买票据 国际结算单据——基本单据:商业发票, 运输单据,保险单据 附属单据——检验证书、重量单、装箱 单、产地证明书、船公司证明

第六章 银行保函与备用信用证《国际结算2》PPT课件

银行保函的其他当事人

保兑行(Confirming Bank) 转开行(Reissuing Bank) 反担保行(Counter Guarantor Bank)

3、预付款备用信用证(Advance Payment Standby L/C)

这种备用信用证用于保证申请人收到受益人预 付款后履行已订立的合约义务,如不履约,开 证行退还给受益人预付款和利息。预付款备用 信用证常用于国际工程承包项目中业主向承包 人支付的工程预付款,以及进出口贸易中进口 商向出口商的预付款。

14、借款保函 借款保函(Loan Guarantee)是指银行应借款人

的请求,向贷款人开具的书面付款担保承诺,保证 借款人一定按借贷合约的规定偿还借款并支付利息。 若借款人因破产、倒闭、资金周转困难等原因违约, 未能偿还本金或利息等,担保行即代借款人向贷款 人偿还应还而未还的借款和利息。

第三节 备用信用证

银行保函的开立方式

1、直接开给受益人

③ ⑧

申请人

①

反担保人

② ⑦ 受益人

④ ⑦

担保行

⑤ ⑥

特点:

1、涉及当事人少,关系简单;

2、受益人接到担保行开来的保函后,无法辨别 保函真伪,因此无法保障自身的权利;

3、索偿不方便。即使申请人违约,受益人具备 索偿条件,但是要求国外担保行进行赔偿有诸多不 便。

第六章 银行保函与备用信用证

第一节 银行保函概述

一、银行保函的定义及种类

银行保函(letter of guarantee, L/G) 是银行应申 请人的要求向受益人开出的担保申请人正常履行 合同义务的书面保证文件,当申请人未能履行其所 承诺的义务时,银行负有向受益人赔偿经济损失的 责任。银行保函的种类分为两种: 1、见索即付保函(Demand Guarantees) 2、 有条件保函(Conditional L/C)

国际结算(第二版)第6章信用证

6.6汇款、托收、信用证对比

信用证方式继承了托收方式中单据与货款之间 的相互制约,更重要的是实现了由银行取代进 口商承担付款责任的转变。

表6-6 汇款、托收、信用证对比

汇款

跟单托收 跟单信用证

付款人的信用属性

商业信用

支付工具流向与款项流 向

一致

钱货衔接

否

买方风险

预付:大 赊账:无

卖方风险

预付:无 赊账:大

(1)提交的单据的内容看似满足所要求单据的功能。 (2)所提交单据内容与该单据本身、信用证要求的其他单据、 信用证条款之间均没有矛盾之处。

6.7.3审单程序

1.接单 2.审单

6.7.4存在不符点的处理

审单

无不符点 付款

有不符点

寻求申请人放 弃不符点

拒收单据并发 出拒付通知

申请人接受

申请人不接受

6.4信用证的种类 6.4.1跟单信用证vs.光票信用证

1. 跟单信用证(documentary credit):指 信用证要求的单据中包括商业单据的信用证。

2. 光票信用证(clean credit):信用证要求 的单据中不包括商业单据。

6.4.2保兑信用证vs.无保兑信用证

保兑信用证(confirmed L/C),是指在开证 行开立信用证之后,有另一家银行为开证行的 付款义务进行担保。

银行接受不符

银行不接受不

点

符点

拒收单据并发

付款

出拒付通知

拒收单据并发 出拒付通知

或CIP条件下的投保金额和险别等。 ④单据条款 通常要求提交的商业单据有:商业发票、装箱单、重量单、产地证、检验证书、海运

提单、联合运输提单、简式运输单据、空运单、保险单、装船通知等等。 ⑤汇票条款 包括汇票的种类、出票人、受票人、付款期限、出票条款及出票日期等。 ⑥特殊条款 视具体交易的需要各异。如要求通知行加保兑,限制由某银行议付,限装某船或不许

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

《国际结算》一、专业名词翻译1、bill of lading 提单2、international settlement国际清算3、standby L/C 备用信用证4、holder持票人5、promissory note本票二、填空题1、与备用信用证性质一样的国际结算方式是___银行保函____________,它的基本当事人有_委托人___________、_______保证人__________和受益人。

2、根据支票对付款有无特殊限制,在我国分为_现金______________支票和_______转账________支票。

3、中国人民保险公司海洋货物保险的基本险种有____平安险___________、_____水渍险_________和_____一切险____,可以由被保险人选择其中一项单独投保。

4、信用证业务中,银行审核单据和决定是否提出异议的合理时间是收到单据后的_5个工作日____。

5、票据的提示有两种,一种是____________,一种是______________。

6、中间商在与进口商商定信用证结算方式时,可以采用______________信用证或______________信用证方式,这样对自己有利。

7、按循环方式的不同,循环信用证分为___按时间循环__________和_____按金额循环_______两类。

三、单项选择题1、信用证在金额或货物数量前,有“大约”之类字样者,可解释为金额或货物数量允许伸缩/增减(B)。

A 5%B 10%C 15%D 20%2、根据我国的票据法,当票据上金额的大小写不一致时,(D)。

A以大写金额为准B以小写金额为准C以金额较小者为准D票据无效3、属于命令式票据的有(A)。

A汇票、本票、支票B汇票、支票C本票、支票D本票4、下列票据可以在贴现公司办理贴现业务的是(C)。

A支票B远期本票C汇票D即期本票5、划线支票分为(B)A银行支票和保付支票B普通划线支票和特别划线支票C保付支票和记名支票D记名支票和不记名支票6、各种汇款业务中,在付款委托书中应用“密押”的是(C)A 信汇B 票汇C 电汇D 汇票7、一家银行的总行与分支行以及各分支行之间的关系,是(B)关系。

A联营银行B联行C代理行D账户行8、下列可以由持票人加划线的是(D)。

A 远期汇票B 本票C 光票D 支票9、一张平年1月31日出票的汇票上写着“出票后1个月支付……”,则该汇票的到期日为当年的(A)A 3月1日B 2月28日C 2月29日D 3月2日10、信用证业务中,银行不愿接受的单据有(D)。

A转船提单B清洁提单C海运提单D清洁的集装箱提单11、汇票按出票人不同分为( C )A国际汇票和国内汇票B本币汇票和外币汇票C银行汇票和商业汇票D直接汇票和间接汇票12、即期汇票的主债务人是( A )。

A 出票人B承兑人C持票人 D 被背书人13、本票的基本当事人有(C)。

A 4个B 3个C 2个D 1个14、保理按是否向出口商提供融资分(C)。

A公开型保理和隐蔽型保理B到期保理和预支保理C 国际保理和国内保理D 单保理和双保理15、本票的主债务人是(D)A 被背书人B承兑人C持票人D出票人16、可开出一套的票据有(A)A汇票B本票C支票D以上都可以17、可开出一套的有(C)。

A支票B本票 C 提单D以上都可以18、(D)是一种独具特色的金融服务业务和重要的中长期贸易融资方式,主要适用于资本货物的出口。

A国际保付代理B包买票据C银行保函D备用信用证19、L/C结算方式下,进口商凭单提货时发现货物与合同不符,(C)。

A进口商可以向开证行索赔B进口商可以向议付行索赔C进口商只能向有关责任方,即出口商、船公司或保险公司索赔20、国际结算中,由于(D)不是由保险公司出具的,故银行不能接受。

A保险单B暂保单C保险凭证D承保证明21、信用证中下列银行间关系相同的是(B)。

A保兑行和议付行B议付行和付款行C付款行和保兑行D开证行和偿付行22、保理按是否向出口商提供融资分(C)。

A单保理和双保理B国际保理和国内保理C公开型保理和隐蔽型保理D到期保理和预支保理23、下列关于汇款的退汇问题,不正确的是(D)。

A汇款人、收款人均可申请退汇B汇款尚未解付才可退汇成功C汇入行也可申请退汇D若汇款已经解付,汇款人提出退汇仍然可以撤销该笔汇款24、下列对备用信用证描述不正确的是(C)。

A对单据的要求,备用信用证比跟单信用证简单B在性质上,备用信用证与银行保函类似C备用信用证是在19世纪中叶在英国发明使用的,目前主要是在美国使用D内容上,备用信用证与跟单信用证相似25、国际结算中,由于(D)不是由保险公司出具的,故银行不能接受。

A保险单B保险凭证C暂保单D承保证明26、属于正当付款的有(B)A由背书人支付B由出票人支付C由被背书人支付D到期日以后付款27、投标保函的申请人是(B)。

A招标国政府B招标人C投标人D中标人28、(D)是一种独具特色的金融服务业务和重要的中长期贸易融资方式,主要适用于资本货物的出口。

A国际保付代理B包买票据C银行保函D备用信用证29、票据经过付款后,应由(B)收存。

A 背书人B收款人C付款人D出票人30、具有物权凭证性质的是(D)。

A铁路运单B航空运单C公路运单D海运提单四、判断题1、褔费廷以无追索权方式买断的是货物发票。

(×)2、按我国票据法的规定,票据上的大小写金额不一致时,以大写金额为准。

(×)3、任何外币票据不能进入本币票据交换所是货币跨国支付的原则之一。

(√)4、可转让信用证必须转让才能向开证行索偿。

(×)5、预付货款可以保证进口商得到所需的货物。

(×)6、保付代理是长期融资,主要适用于资本型货物贸易的融资需求。

(√)7、保险凭证在法律上与保险单不具备同等法律效力。

(√)8、票据中如果没有注明付款期限,即为见票即付。

(×)9清洁提单即要求提单本身纸张完好整洁,所填写内容无任何涂改或不洁之处。

(×)五、业务题(一)出口公司(Zhuhai Imp.&Exp. Co.)出口美国ABC Trading Co. (add: Room15, Revenue Street, N.Y., USA)一批货物,金额为85234美元。

假定珠海进出口公司于2011年7月8日签发以其指定人为收款人、见票后60天付款的远期汇票,试替代珠海进出口公司完成下列行为:(1)按下面给出的格式用英文...出具该远期汇票。

Exchangefor___USD85,234.00_________Zhuhai____,_8th July,2011____________ _At 60 days after sight_______ pay to __ Zhuhai Imp.&Exp. Co. or Order_______The sum of__eighty-five thousand two hundred thirty-four united states dollars _____________________________________________________________________ Drawn under ABC Trading Co.(add:Room15,RevenueStreet,N.Y.,USA)___________________________________ To: _ABC Trading Co. For Zhuhai Imp.&Exp. Co.2、该汇票的出票人、付款人分别是谁?出:Shanghai A E.&I. Co.付:Hong Kong Lucky Trading Co. Ltd,3、其抬头是哪一种类型?能否流通转让?通过什么方式流通?限制性抬头,能流通转让,(三)按照下述要素制作汇票。

出票日12 May, 2010 金额GBP72180.00付款期限at 90 days after sight出票人China National Animal By-products Imp. & Exp. Beijing受票人Bank of Atlantic, London收款人the order of Irving Trust Company出票条款Drawn against shipment from Tianjin to St. LouisExchange for ___ GBP72180.00 __ Beijing ___, __12 May, 2010____________________ At 90 days after sight ____ pay to the order of Irving Trust Company _The sum of__SEVENTY TWO THOUSAND ONE HUNDRED AND EIGHTY POUNDS_____________________________________________________________________________ Drawn _ against shipment from Tianjin to St. Louis_____________________________________________________________________To: ___ Bank of Atlantic London_ For ___China National Animal By-productsImp. & Exp. Beijing_六、名词解释题1托收托收(Collecting)是出口人在货物装运后,开具以进口方为付款人的汇票(随附或不随付货运单据),委托出口地银行通过它在进口地的分行或代理行代出口人收取货款一种结算方式。

属于商业信用,采用的是逆汇法。

2不清洁提单货物交运时,其包装及表面状态出现不坚固完整等情况,船方可以批注,即为不清洁提单。

3本票是一个人向另一个人签发的,保证即期或定期或在可以确定的将来的时间,对某人或其指定人或持票人支付一定金额的无条件书面承诺。

4循环信用证信用证被全部或部分使用后,其金额又恢复到原金额,可再次使用,直至达到规定的次数或规定的总金额为止。

5保付代理是保理商(通常是银行或金融机构)向出口人提供进口人的资信调查,承担100%的信用风险担保应收帐款的催收和追偿、资金融通和财务管理的一种综合性财务服务。

6背对背信用证在贸易实务中,中间商分别同实际用户和实际供应商签订有供应和采购合同,实际用户向中间商开出一个不可转让的信用证时,中间商不能直接转让这个信用证,但可以要求与其有往来的银行以该信用证为保证,以其为申请人,以实际供应商为受益人的信用证。