郑振龙《金融工程》第2版课后习题(股指期货、外汇远期利率远期与利率期货)【圣才出品】

郑振龙《金融工程》-第2-5章课后作业-习题及答案

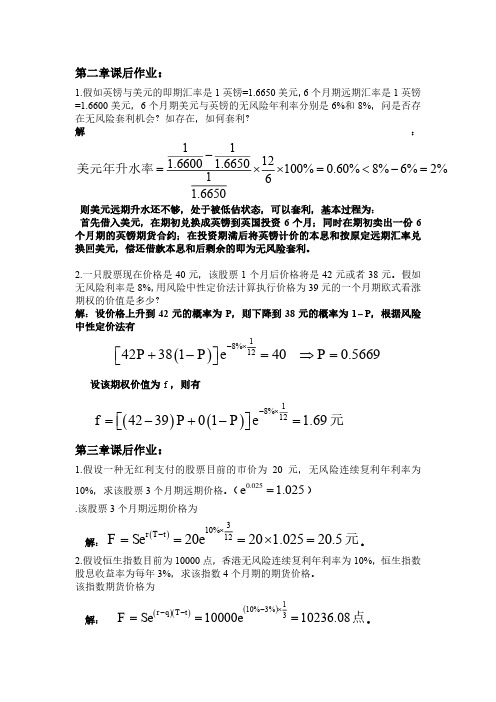

第二章课后作业:1.假如英镑与美元的即期汇率是1英镑=1.6650美元,6个月期远期汇率是1英镑=1.6600美元,6个月期美元与英镑的无风险年利率分别是6%和8%,问是否存在无风险套利机会?如存在,如何套利?解:11121.6600 1.6650100%0.60%8%6%2%161.6650-=⨯⨯=<-=美元年升水率 则美元远期升水还不够,处于被低估状态,可以套利,基本过程为:首先借入美元,在期初兑换成英镑到英国投资6个月;同时在期初卖出一份6个月期的英镑期货合约;在投资期满后将英镑计价的本息和按原定远期汇率兑换回美元,偿还借款本息和后剩余的即为无风险套利。

2.一只股票现在价格是40元,该股票1个月后价格将是42元或者38元。

假如无风险利率是8%,用风险中性定价法计算执行价格为39元的一个月期欧式看涨期权的价值是多少?解:设价格上升到42元的概率为P ,则下降到38元的概率为1-P ,根据风险中性定价法有()18%1242381400.5669P P eP -⨯+-= ⇒=⎡⎤⎣⎦设该期权价值为f ,则有 ()()18%12423901 1.69f P P e -⨯=-+-= ⎡⎤⎣⎦元第三章课后作业:1.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,求该股票3个月期远期价格。

(0.025 1.025e=) .该股票3个月期远期价格为解:()310%122020 1.02520.5r T t F Se e ⨯-===⨯= 元。

2.假设恒生指数目前为10000点,香港无风险连续复利年利率为10%,恒生指数股息收益率为每年3%,求该指数4个月期的期货价格。

该指数期货价格为解: ()()()110%3%31000010236.08r q T t F Se e -⨯--=== 点。

3.某股票预计在2个月和5个月后每股分别派发1元股息,该股票目前市价等于30元,所有期限的无风险连续复利年利率均为6%,某投资者刚取得该股票6个月期的远期合约空头,请问:①该远期价格等于多少?若交割价格等于远期价格,则远期合约的初始值等于多少?②3个月后,该股票价格涨到35元,无风险利率仍为6%,此时远期价格和该合约空头价值等于多少?(0.010.0250.030.99,0.975, 1.03e e e --===)解:①(1)2个月和5个月后派发的1元股息的现值250.060.060.010.02512120.990.975 1.965I ee e e -⨯-⨯--=+=+=+=元。

郑振龙金融工程课后作业习题及答案

第二章课后作业:1.假如英镑与美元的即期汇率是1英镑=1.6650美元,6个月期远期汇率是1英镑=1.6600美元,6个月期美元与英镑的无风险年利率分别是6%和8%,问是否存在无风险套利机会?如存在,如何套利?解:11121.6600 1.6650100%0.60%8%6%2%161.6650-=⨯⨯=<-=美元年升水率 则美元远期升水还不够,处于被低估状态,可以套利,基本过程为:首先借入美元,在期初兑换成英镑到英国投资6个月;同时在期初卖出一份6个月期的英镑期货合约;在投资期满后将英镑计价的本息和按原定远期汇率兑换回美元,偿还借款本息和后剩余的即为无风险套利。

2.一只股票现在价格是40元,该股票1个月后价格将是42元或者38元。

假如无风险利率是8%,用风险中性定价法计算执行价格为39元的一个月期欧式看涨期权的价值是多少?解:设价格上升到42元的概率为P ,则下降到38元的概率为1-P ,根据风险中性定价法有()18%1242381400.5669P P eP -⨯+-= ⇒=⎡⎤⎣⎦设该期权价值为f ,则有 ()()18%12423901 1.69f P P e -⨯=-+-= ⎡⎤⎣⎦元第三章课后作业:1.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,求该股票3个月期远期价格。

(0.025 1.025e=) .该股票3个月期远期价格为解:()310%122020 1.02520.5r T t F Se e ⨯-===⨯= 元。

2.假设恒生指数目前为10000点,香港无风险连续复利年利率为10%,恒生指数股息收益率为每年3%,求该指数4个月期的期货价格。

该指数期货价格为解: ()()()110%3%31000010236.08r q T t F Se e -⨯--=== 点。

3.某股票预计在2个月和5个月后每股分别派发1元股息,该股票目前市价等于30元,所有期限的无风险连续复利年利率均为6%,某投资者刚取得该股票6个月期的远期合约空头,请问:①该远期价格等于多少?若交割价格等于远期价格,则远期合约的初始值等于多少?②3个月后,该股票价格涨到35元,无风险利率仍为6%,此时远期价格和该合约空头价值等于多少?(0.010.0250.030.99,0.975, 1.03e e e --===)4.瑞士和美国两个月连续复利率分别为2%和7%,瑞士法郎的现货汇率为0.6500美元,2个月期的瑞士法郎期货价格为0.6600美元,请问有无套利机会?瑞士法郎期货的理论价格为:解:()()()17%2%60.65000.65540.6600$f r r T t F Se e -⨯--===<可见,实际的期货交割价格太高了。

郑振龙《金融工程》第2版章节题库(远期与期货定价)【圣才出品】

A(rr

ic

)

D B

1

ir

D B

3000 (4% 4.6%) 3 12

1 4% 3 12

4.4554 (万美元)

该公司的实际借款利息为 4.60%。

3.已知:1 个月期美元利率 4%,4 个月期美元利率 5.2%,1 个月期欧元利率 3.8%,

4 个月期欧元利率 4.1%。外汇市场上欧元兑美元即期汇价为:1 欧元=1.18 美元。

解:①清算日交割的金额为

交割金额=

A(ir

ic )

D B

1

Байду номын сангаас

ir

D B

3000 (6% 4.6%) 3 12

1 6% 3 12

10.3448 (万美元)

该公司的实际借款利息为 4.60%。

3/4

圣才电子书 十万种考研考证电子书、题库视频学习平台

②交割金额=

现金市场利率;iL 为现金市场从 T0 至 T2 日现金市场利率;DS 为从 T0 至 T1 日之间的天数;DL

为从 T0 至 T2 日之间的天数; DF 为自 T1 日至 T2 日之间的天数;B 为通常使用的一年中的天

数,大多数货币使用 B=360 天,对英镑而言,使用 B=365 天。

(2)远期利率协议和短期利率期货合约的区别

1 ×(1+8%)×1.58=1.0665(美元) 1.6

期末归还美元借款后获得的无风险套利收益为:

1.0665-1×(1+4%)= 0.0265(美元)

2.已知:1 月 1 日某公司预计 3 个月后借入 3 个月期的欧洲美元 3000 万,担心 3 个

月后欧洲美元利率上涨,决定做远期利率协议交易套期保值。1 月 1 日伦敦市场远期利率协

郑振龙《金融工程》第2版课后习题(互换的定价与风险分析)【圣才出品】

郑振龙《金融工程》第2版课后习题第七章互换的定价与风险分析1.假设在一笔互换合约中,某一金融机构每半年支付6个月期的LIBOR,同时收取8%的年利率(半年计一次复利),名义本金为l 亿美元。

互换还有1.25年的期限。

3个月、9个月和15个月的LIBOR(连续复利率)分别为10%、10.5%和11%。

上一次利息支付日的6个月LIBOR 为10.2%(半年计一次复利)。

试分别运用债券组合和FRA 组合计算此笔利率互换对该金融机构的价值。

答:(1)运用债券组合计算该笔利率互换的价值①现金流交换日交换的固定利息额)(04.0)2/%8(1亿美元=⨯=K 根据固定利率债券定价公式有:)(9824.004.104.004.025.111.075.0105.025.01.0亿美元=++=⨯-⨯-⨯-e e e B fix ;②下一交换日应交换的浮动利息额)(051.0)2/%2.10(1*亿美元=⨯=K )(0251.1)051.01(25.01.0亿美元=+=⨯-e B fl ;③由题意可知,该金融机构是互换空头,即浮动利率的支付者,则其利率互换的价值为:(亿美元)互换-0.0431.0251-0.9824==-=fl fix B B V 。

(2)运用FRA 组合计算该笔利率互换的价值6个月计一次复利的8%对应的连续复利利率为=+)2/%81ln(27.84%。

计算该金融机构每次交换后的FRA 价值。

①3个月后交换的FRA 价值为:-0.011= )e e -(e×10.25-10%0.510%0.57.84%⨯⨯⨯(亿美元);②3个月到9个月的远期利率为:0.1050.750.100.250.10750.5⨯-⨯=9个月后交换的FRA 价值为:-0.014= )e e -(e×10.75-10.5%0.510.75%0.57.84%⨯⨯⨯(亿美元);③9个月到15个月的远期利率为:%75.111175.05.075.0105.025.111.0==⨯-⨯。

郑振龙《金融工程》第2版课后习题(期权的回报与价格分析)【圣才出品】

郑振龙《金融工程》第2版课后习题第十章期权的回报与价格分析1.某投资者买进一份欧式看涨期权,同时卖出一份标的资产、期限和协议价格都相同的欧式看跌期权,请描述该投资者的盈亏状况,并揭示相关衍生产品之间的关系。

答:不考虑期权费,该投资者最终的回报为:max(S T-X,0)+min(S T-X,0)=S T-X可见,这相当于协议价格为X的远期合约多头。

类似的,欧式看涨期权空头和欧式看跌期权多头可以组成远期合约空头。

该习题就说明了如下问题:远期合约多头可以拆分成欧式看涨期权多头和欧式看跌期权空头;远期合约空头可以拆分成欧式看涨期权空头和欧式看跌期权多头。

当X等于远期价格时,远期合约的价值为0。

此时看涨期权和看跌期权的价值相等。

2.假设现在是5月份,A股票价格为18元,期权价格为2元。

甲卖出1份A股票的欧式看涨期权,9月份到期,协议价格为20元。

如果期权到期时A股票价格为25元,请问甲在整个过程中的现金流状况如何?答:甲会在5月份收入200元(2×100)的期权费,9月份因行权而付出500元(=(25-20)×100)。

3.设某一无红利支付股票的现货价格为30元,连续复利无风险年利率为6%,求该股票的协议价格为27元、有效期为3个月的看涨期权价格的下限。

答:无收益看涨期权的价格的下限为:C≥max[S-Xe-r(T-t),0]。

因而本题看涨期权价格的下限=max[30-27e-0.06×0.25,0]=3.40(元)。

4.某一协议价格为25元、有效期为6个月的欧式看涨期权价格为2元,标的股票价格为24元,该股票预计在2个月和5个月后各支付0.50元股息,所有期限的无风险连续复利年利率均为8%,请问该股票的协议价格为25元、有效期为6个月的欧式看跌期权价格等于多少?答:根据有收益欧式看涨期权与欧式看跌期权平价关系:,可得:看跌期权价格p=c+Xe-rT+D-S0=2+25e-0.08×0.5+0.5e-0.08×2/12+0.5e-0.08×5/12-24=3.00(元)。

郑振龙《金融工程》第2版课后习题(期权价格的敏感性和期权的套期保值)【圣才出品】

郑振龙《金融工程》第2版课后习题第十四章期权价格的敏感性和期权的套期保值1.一个看涨期权的Delta 值为0.7意味着什么?若每个期权的Delta 值均为0.7,如何使一个1000个看涨期权的空头变成Delta 中性?答:(1)Delta 值为0.7意味着此时该看涨期权的标的股票每上涨1元钱,该看涨期权的价格就应该上涨0.7元钱。

(2)看涨期权空头的Delta 值为负,需要用正的Delta 值对冲才能使Delta=0。

因而若每个期权的Delta 值均为0.7,要使一个1000个看涨期权空头变成Delta 中性,则必须买入700份股票,或者进入标的为700份该股票的远期的多头。

2.无风险年利率为10%,股票价格的年波动率为25%。

计算标的为不支付红利的股票、6个月期的平价欧式看涨期权的Delta 值。

答:Delta=1()N d 。

由于该期权为平价期权,因而标的资产价格S=协议价格X,则)ln(XS =1ln =0,则21()()2r T t d T tσσ+-=-20.25(0.1)*0.520.25*0.5+Delta=1()N d =0.6447。

3.以年计,一个期权头寸的Delta 值为-0.1意味着什么?若一个交易者认为股票价格的隐含波动率都不会变,那么期权头寸是什么类型?答:Theta 衡量期权价格对时间变化的敏感度。

以年计,一个期权头寸的Theta 值为-0.1意味着时间每减少1年,期权的价值将下降0.1元。

若股票价格的隐含波动率不变,期权的头寸将可能是任何期权的多头或者是实值状态的无收益资产欧式看跌期权和处于实值状态的附有很高利率的外汇的欧式看涨期权的空头。

4.为什么说对于处于实值状态的无收益资产欧式看跌期权和处于实值状态的附有很高利率的外汇的欧式看涨期权来说,Theta 可能为正?答:根据推导可得,对无收益资产的欧式看跌期权:210.5()2[1()]22()d r T t rXe N d T t π---Θ=-+--则当S<X 的时候,Θ有可能大于零。

郑振龙《金融工程》第2版章节题库(金融工程概述)【圣才出品】

郑振龙《金融工程》第2版章节题库第一章金融工程概述一、概念题1.金融工程(中南财大2000研)答:金融工程指开发、设计与实施各种创新性金融工具和金融手段,包括为各种金融问题提供创造性的解决方案的过程。

这个过程实际上就是金融工程师针对客户的问题,运用概念性工具作出诊断,运用和组合各种实体金融工具,为客户寻找可能的创新性的解决方案,而创造出的金融产品经大规模标准化后,又作为下一次金融创新的工具。

在创新中用到的概念性工具主要是一系列理论知识,包括套期保值理论、估值理论、证券组合理论、会计和税收方面的理论和知识;而实体性工具则包括各种权益证券、固定收益证券、期权、期货、互换协议等一系列金融工具,以及计算机技术、电子证券交易和其他数学模型等手段。

2.单利和复利答:单利指本金所生利息后不再加入本金重复计息的计算方式。

即在计算下一时间单位的利息时,本金中不包括上一时间单位所生的利息,而仅按原始的本金和借贷时间的长短来计算。

用单利法计算利息,优点是简便易行,有利于减轻借款人的利息负担。

其计算公式为:I=P×R×n,S=P(1+R×n)。

式中,S为终值,I为利息,P为本金,R为利率,n为期限。

复利指本金所生利息加入本金重复计息的计算方式。

即在计算利息时,分期计息,在一定时期内按本金计息,随即将所得到的利息加入本金,作为计算下一期利息的基础,俗称“利滚利”。

复利法计算的利息比按单利法计算的多,它体现了货币资金的时间价值,符合信用和利息的本质要求。

其计算公式为(字母含义同上):S=P(1+R)n,I=S-P=P[(1+R)n-1]。

3.资本市场线(capital market line)答:资本市场线是指在以预期收益和标准差为坐标轴的图上,表示风险资产的有效组合与一种无风险资产再组合的有效的组合线。

如果用E和σ分别表示证券或组合的期望收益率和方差,f、m和P分别表示无风险证券、市场组合和任意有效组合,资本市场线所代表的方程是:。

郑振龙《金融工程》第2版课后习题(奇异期权)【圣才出品】

郑振龙《金融工程》第2版课后习题第十六章奇异期权1.奇异期权的主要类型有哪些?答:奇异期权的基本类型包括分拆与组合、弱式路径依赖、强式路径依赖、时间依赖、维数和阶数。

(1)分拆与组合:最基本的奇异期权是对常规期权和其他一些金融资产的分拆和组合,以得到所需要的回报。

(2)路径依赖:期权的价值会受到标的变量所遵循路径的影响,它又分为弱式路径依赖和强式路径依赖两种。

强式路径依赖奇异期权必须增加独立路径依赖变量;弱式路径依赖奇异期权则无需增加这样的变量。

(3)时间依赖:在期权特征中加入时间依赖,使期权的一些变量随时间而变化。

(4)多维期权:该类期权存在多个独立变量。

(5)高阶期权:该类期权的损益和价值取决于另一个(些)期权的价值。

2.分别为弱式路径依赖期权、强式路径依赖期权、多维期权、高阶期权举出几例。

答:(1)弱式路径依赖弱式路径依赖期权的价值会受到路径变量的影响,但无需增加独立路径依赖变量。

美式期权、障碍期权都是弱式路径依赖期权。

(2)强式路径依赖强式路径依赖期权的损益除了取决于标的资产的目前价格和时间外,还取决于资产价格路径的一些特征,需增加独立路径依赖变量。

亚式期权、回溯期权都是强式路径依赖期权。

(3)多维期权该类期权存在多个独立变量。

彩虹期权、资产交换期权都是多维期权。

(4)高阶期权高阶期权的损益和价值取决于另一个(些)期权的价值。

复合期权、选择者期权都是高阶期权。

3.分析障碍期权的性质。

答:障碍期权的回报以及它们的价值要受到资产到期前遵循路径的影响,因而属于路径依赖期权。

但是,障碍期权的路径依赖性质是较弱的。

因为该期权只需知道障碍是否被触发,而不需要关于路径的其他任何信息,关于路径的信息也不会成为其定价模型中的一个新增独立变量。

如果障碍水平没有被触发,障碍期权到期时的损益情况仍然和常规期权是相同的。

因此,障碍期权是属于弱式路径依赖。

4.基于某个资产价格的欧式向下敲出期权的价值与基于该资产期货价格的欧式向下敲出期权价值相等吗(该期货合约到期日与期权到期日相同)?答:不相等,因为两者被敲出的可能性大小不同。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

郑振龙《金融工程》第2版课后习题

第五章股指期货、外汇远期利率远期与利率期货

1.美国某公司拥有一个β系数为1.2,价值为l000万美元的投资组合,当时标准普尔500指数为1530点,请问该公司应如何应用标准普尔500指数期货为投资组合套期保值?

答:由题意可知,该公司持有资产组合,应进行空头套期保值。

应卖出的标准普尔500指数期货合约份数为:G H V V N ⨯=β=100000001.2312501530

≈⨯份。

2.瑞士和美国两个月连续复利利率分别为2%和7%,瑞士法郎的现货汇率为0.6800美元,2个月期的瑞士法郎期货价格为0.7000美元,请问有无套利机会?

答:有套利机会,理由主要如下:

(1)根据已知条件可以计算瑞士法郎2个月期理论远期汇率为:

2/12(0.070.02)0.680.68570.7

F e ⨯-==<2个月期瑞士法郎期货价格高估。

(2)假设期初投资者在现货市场上获得2个月期0.68单位美元的借款,同时卖出2/120.02e ⨯单位的2个月期的瑞士法郎期货。

投资者在现货市场上卖出美元,兑换瑞士法郎,持有瑞士法郎直到期货到期。

期货到期时,投资者交割瑞士法郎,获得美元,并偿还美元借款。

综上,以美元计算投资者的套利所得为:2/120.022/120.070.70.680.01436e e ⨯⨯-=(美元)。

3.假设某投资者A 持有一份β系数为0.85的多样化的股票投资组合,请问,如果不进

行股票现货的买卖,只通过期货交易,是否能提高该投资组合的β系数?

答:可以。

理由主要如下:

投资者可以利用股指期货,根据自身的预期和特定的需求改变股票投资组合的β系数,从而调整股票组合的系统性风险与预期收益。

设定股票组合的原β系数为β,目标β系数为β*.套期保值比率就应该为β*-β,需要交易的股指期货份数为()*H G

V V ββ-。

这里V H 和V G 分别代表股票投资组合的总价值与一份股指期货合约的规模。

在本题中,投资者的要求是提高投资组合的β系数,即β*>β。

此时投资者投资者希望提高所承担的系统性风险,获取更高的风险收益,应进入股指期货多头。

综上,投资者需要增持()*

0.85H G V V β-(*β>0.85)份多头股指期货合约,即可提高投资组合的β系数。

4.假设一份60天后到期的欧洲美元期货的报价为88,那么在60天后至150天的LIBOR 远期利率为多少?

答:由于欧洲美元的报价=100-期货利率*100。

所以当报价为88时,就意味着期货利率为12%,则60天后三个月期的LIBOR 远期利率为12%/4=3%。

5.假设连续复利的零息票利率如表5-1所示。

表5-1连续复利的零息票利率

请计算第2、3、4、5年的连续复利远期利率。

答:根据远期利率公式

,可得第2、3、4、5

年的连续复利远期利率分别为:

r 2=13%×2-12%=14.0%

r 3=13.7%×3-13%×2=15.1%

r 4=14.2%×4-13.7%×3=15.7%

r 5=14.5%×5-14.2%×4=15.7%6.2003年5月5日,将于2011年7月27日到期、息票率为12%的长期国债报价为110-17,求其现金价格。

答:由于美国长期国债半年支付一次利息,因而每100美元面值的长期国债每半年应支付100×12%/2=6美元的利息。

从到期日可判断,该债券上一次付息日为2003年1月27日,下一次付息日为2003年7月27日。

又因2003年1月27日与2003年5月5日相隔98天。

2003年1月27日与2003年7月27日相隔181天。

因此,应计利息为:(美元)2486.3181

98*6=。

综上,该长期国债的现金价格为17110 3.2486113.779832

+=(美元)。

7.2002年7月30日,2002年9月到期的国债期货合约的交割最合算的债券是息票率为13%、付息时间分别为每年的2月4日和8月4日、将于2023年2月15日到期的

长期国债。

假设利率期限结构是平的,半年复利的年利率为12%,该债券的转换因子为1.5,现货报价为110。

已知空方将在2002年9月30日交割,试求出期货的理论报价。

答:2002年2月4日与2002年7月30日相隔176天,2002年2月4日与2002年8月4日相隔181天,债券的现金价格为17610013%110116.321812

⨯+⨯=。

以连续复利计的年利率为1165.006.1ln 2=。

5天后将收到一次付息,其现值为490.65.6365/51165.0=⨯-e 。

期货合约的剩余期限为62天,该期货现金价格为:

0.116562/365(116.32 6.490)112.03e ⨯-=。

在交割时有57天(2002年8月4日至2002年9月30日)的应计利息,上次付息日与下次付息日相隔184天(2002年8月4日至2003年2月4日),则期货的报价为:57112.03 6.5110.02184

-⨯=。

考虑转换因子后,该期货的报价为:110.0273.341.5=。

8.8月1日,一个基金经理拥有价值为$10000000的债券组合,该组合久期为7.1。

12月份的国债期货合约的价格为91-12,交割最合算债券的久期为8.8。

该基金经理应如何规避面临的利率风险?

答:该基金经理应通过卖出套期保值来规避利率风险。

应该卖出的国债期货合约份数=10,000,0007.188.3010008.8

⨯=⨯⨯(91+12/32)≈88(份)。