丰东股份:江苏永衡昭辉律师事务所为公司首次公开发行人民币普通股(A股)并上市出具的 2010-12-14

公开发行证券公司信息披露编报规则第12号——公开发行证券的法律意见书和律师工作报告

关于发布《公开发行证券公司信息披露编报规则第12号——公开发行证券的法律意见书和律师工作报告》的通知证监发[2001]37号第一章法律意见书和律师工作报告的基本要求第一条根据《中华人民共和国证券法》(以下简称《证券法》)、《中华人民共和国公司法》(以下简称《公司法》)等法律、法规的规定,制定本规则。

第二条拟首次公开发行股票公司和已上市公司增发股份、配股,以及已上市公司发行可转换公司债券等,拟首次公开发行股票公司或已上市公司(以下简称“发行人”)所聘请的律师事务所及其委派的律师(以下“律师”均指签名律师及其所任职的律师事务所)应按本规则的要求出具法律意见书、律师工作报告并制作工作底稿。

本规则的部分内容不适用于增发股份、配股、发行可转换公司债券等的,发行人律师应结合实际情况,根据有关规定进行调整,并提供适当的补充法律意见。

第三条法律意见书和律师工作报告是发行人向中国证券监督管理委员会(以下简称“中国证监会”)申请公开发行证券的必备文件。

第四条律师在法律意见书中应对本规则规定的事项及其他任何与本次发行有关的法律问题明确发表结论性意见。

第五条律师在律师工作报告中应详尽、完整地阐述所履行尽职调查的情况,在法律意见书中所发表意见或结论的依据、进行有关核查验证的过程、所涉及的必要资料或文件。

第六条法律意见书和律师工作报告的内容应符合本规则的规定。

本规则的某些具体规定确实对发行人不适用的,律师可根据实际情况作适当变更,但应向中国证监会书面说明变更的原因。

本规则未明确要求,但对发行人发行上市有重大影响的法律问题,律师应发表法律意见。

第七条律师签署的法律意见书和律师工作报告报送后,不得进行修改。

如律师认为需补充或更正,应另行出具补充法律意见书和律师工作报告。

第八条律师出具法律意见书和律师工作报告所用的语词应简洁明晰,不得使用“基本符合条件”或“除XXX以外,基本符合条件”一类的措辞。

对不符合有关法律、法规和中国证监会有关规定的事项,或已勤勉尽责仍不能对其法律性质或其合法性作出准确判断的事项,律师应发表保留意见,并说明相应的理由。

科创板IPO申报文件目录

首次公开发行股票并在科创板上市申请文件目录一、招股文件1-1招股说明书(申报稿)二、发行人关于本次发行上市的申请与授权文件2-1关于本次公开发行股票并在科创板上市的申请报告2-2董事会有关本次发行并上市的决议2-3股东大会有关本次发行并上市的决议2-4关于符合科创板定位要求的专项说明三、保荐人和证券服务机构关于本次发行上市的文件3・1保荐人关于本次发行上市的文件3-1-1关于发行人符合科创板定位要求的专项意见3-1-2发行保荐书3-1-3上市保荐书3-1-4保荐工作报告3-1-5关于发行人预计市值的分析报告(如适用)3-1-6保荐机构相关子公司参与配售的相关文件(如有)3-2会计师关于本次发行上市的文件3-2-1财务报表及审计报告3-2-2发行人审计报告基准日至招股说明书签署日之间的相关财务报表及审阅报告(如有)3-2-3盈利预测报告及审核报告(如有)3-2-4内部控制鉴证报告3-2-5经注册会计师鉴证的非经常性损益明细表3-3发行人律师关于本次发行上市的文件3-3-1法律意见书3-3-2律师工作报告3-3-3关于发行人董事、监事、高级管理人员、发行人控股股东和实际控制人在相关文件上签名盖章的真实性的鉴证意见3-3-4关于申请电子文件与预留原件一致的鉴证意见四、发行人的设立文件4-1发行人的企业法人营业执照4-2发行人公司章程(草案)4-3发行人关于公司设立以来股本演变情况的说明及其董事、监事、高级管理人员的确认意见4-4商务主管部门出具的外资确认文件(如有)五、与财务会计资料相关的其他文件5-1发行人关于最近三年及一期的纳税情况及政府补助情况5-1-1发行人最近三年及一期所得税纳税申报表5-1-2有关发行人税收优惠、政府补助的证明文件5-1-3主要税种纳税情况的说明5-1-4注册会计师对主要税种纳税情况说明出具的意见5-1-5发行人及其重要子公司或主要经营机构最近三年及一期纳税情况的证明5-2发行人需报送的其他财务资料5-2-1最近三年及一期原始财务报表5-2-2原始财务报表与申报财务报表的差异比较表5-2-3注册会计师对差异情况出具的意见5-3发行人设立时和最近三年及一期资产评估报告(如有)5-4发行人历次验资报告或出资证明5-5发行人大股东或控股股东最近一年及一期的原始财务报表及审计报告(如有)六、关于本次发行上市募集资金运用的文件6-1发行人关于募集资金运用方向的总体安排及其合理性、必要性的说明6-2募集资金投资项目的审批、核准或备案文件(如有)6-3发行人拟收购资产(或股权)的财务报表、审计报告、资产评估报告、盈利预测报告(如有)6-4发行人拟收购资产(或股权)的合同或合同草案(如有)七、其他文件7-1产权和特许经营权证书7-1-1发行人拥有或使用的对其生产经营有重大影响的商标、专利、计算机软件著作权等知识产权以及土地使用权、房屋所有权等产权证书清单(需列明证书所有者或使用者名称、证书号码、权利期限、取得方式、是否及存在何种他项权利等内容)7-1-2发行人律师就7-1-1清单所列产权证书出具的鉴证意见7-1-3特许经营权证书(如有)7-2重要合同7-2-1对发行人有重大影响的商标、专利、专有技术等知识产权许可使用协议(如有)7-2-2重大关联交易协议(如有)7-2-3重组协议(如有)7-2-4特别表决权股份等差异化表决安排涉及的协议(如有)7-2-5高管员工配售协议(如有)7-2-6其他重要商务合同(如有)7-3特定行业(或企业)的管理部门出具的相关意见(如有)7-4承诺事项7-4-1发行人及其实际控制人、控股股东、持股5%以上股东以及发行人董事、监事、高级管理人员等责任主体的重要承诺以及未履行承诺的约束措施7-4-2有关消除或避免同业竞争的协议以及发行人的控股股东和实际控制人出具的相关承诺7-4-3发行人全体董事、监事、高级管理人员对发行申请文件真实性、准确性、完整性的承诺书7-4-4发行人控股股东、实际控制人对招股说明书的确认意见7-4-5发行人关于申请电子文件与预留原件一致的承诺函7-4-6保荐人关于申请电子文件与预留原件一致的承诺函7-4-7发行人保证不影响和干扰审核的承诺函7-5说明事项7-5-1发行人关于申请文件不适用情况的说明7-5-2发行人关于招股说明书不适用情况的说明7-5-3信息披露豁免申请(如有)7-6保荐协议7-7其他文件。

10472083_股市日历

Copyright©博看网 . All Rights Reserved.

子 奥飞动漫海大集团皇氏乳业 精华制药森源电气永安药业 长青股份棕榈园林中超电缆 新筑股份佳隆股

份通达股份 福瑞股份易华录金信诺上海机场中达股份青山纸业 中科英华长江投资东湖高新 国旅联合

*ST贤成东华实业

复牌黑牡丹

分红股权登记南都电源Байду номын сангаас

11 月 11 日

理财·创富|数据精选

Financial·Wealth

股市日历

复牌城投控股

限售股份上市流通京新药业证通电子佐力药业华新水泥

11 月 10 日

星期一

股东大会股权登记 沈阳机床陕国投A海马汽车 古井贡酒三木集团风华高科 茂化实华北新建材华润锦华 国

风塑业法尔胜银泰资源 *ST精功粤水电沃尔核材 东南网架怡亚通九鼎新材 水晶光电友阿股份宇顺电

极集团中牧股份 南纺股份钱江水利华菱星马 首开股份海越股份龙净环保 豫园商城中航重机钱江生

化 厦华电子

复牌山东路桥光洋股份东软载波鸿利光电

分红除权凤凰传媒

分红派息凤凰传媒

11 月 13 日

星期四

业绩发布会深圳燃气

股东大会股权登记康达尔华锦股份深圳机场柳工渤海股份思达高科嘉凯城福星股份獐子岛金螳螂金

智科技三变科技 汉钟精机北京利尔益生股份 三维工程烟台万润德联集团 金河生物良信电器天赐材料

新研股份通裕重工创意信息 宝色股份兴发集团中国玻纤 新湖中宝国栋建设美克家居 广东明珠红豆股

份涪陵电力 江苏索普北矿磁材中国一重华鼎股份

96

2014 年第 43 期

星期二

限售股份上市流通华西能源德尔家居

股东大会股权登记民生控股粤高速 A华映科技天茂集团武汉中商吉电股份宁波华翔江山化工*ST 新

沪电股份:关于公司首次公开发行人民币普通股股票的补充法律意见书(二)

上海市浦东南路528号证券大厦北塔1901室电话:+86 21 68815499 传真:+86 21 68817393E-mail:l awyers@网址: Suite 1901 North Tower, Shanghai Stock Exchange Building,528 Pudong Nan Road, Shanghai 200120, P.R.CTel: +86 21 68815499 Fax: +86 21 68817393E-mail : lawyers@ website:致:沪士电子股份有限公司关于沪士电子股份有限公司首次公开发行人民币普通股股票的补充法律意见书瑛明法字(2009)第SHE2009003-2号根据上海市瑛明律师事务所与沪士电子股份有限公司(下称“发行人”或“股份公司”)签订的《专项法律顾问聘请合同》,上海市瑛明律师事务所指派律师陈志军、陈婕、陆蕾(下称“本所律师”)以专项法律顾问的身份,参与发行人首次公开发行人民币普通股股票并上市(下称“本次发行上市”)工作,并先后出具了瑛明法字(2009)第SHE2009003号法律意见书和瑛明工字(2009)第SHE2009003号律师工作报告、瑛明法字(2009)第SHE2009003-1号补充法律意见书。

原申报材料经审计的财务报表截止日为2008年12月31日。

发行人聘请的普华永道中天会计师事务所有限公司(下称“普华永道会计师事务所”)对发行人财务会计报表加审至2009年6月30日(以下对两次审计截止日相距的这一段时间称为“加审期间”)。

现本所律师对发行人自瑛明法字(2009)第SHE2009003号法律意见书和瑛明工字(2009)第SHE2009003号律师工作报告签署日至本补充法律意见书签署日(以下对两次法律意见书签署日相距的这一段时间称为“补充核查期间”)是否存在影响本次发行上市申请的情况进行了审慎核查,特出具本补充法律意见书。

九九久:关于公司首次公开发行人民币普通股股票并于深圳证券交易所上市的法律意见书 2010-05-24

关于江苏九九久科技股份有限公司首次公开发行人民币普通股股票并于深圳证券交易所上市的法律意见书上海市联合律师事务所中国上海Shanghai China上海市联合律师事务所关于江苏九九久科技股份有限公司首次公开发行人民币普通股股票并于深圳证券交易所上市的法律意见书(2010)沪联律股字第079-05号致:江苏九九久科技股份有限公司根据《中华人民共和国证券法》(以下简称“《证券法》”)、《中华人民共和国公司法》(以下简称“《公司法》”)、《首次公开发行股票并上市管理办法》(以下简称“《管理办法》”)、《深圳证券交易所股票上市规则(2008年修订)》(以下简称“《上市规则》”)等有关法律、法规和中国证监会、深圳证券交易所的有关规定,上海市联合律师事务所(以下简称“本所”)接受江苏九九久科技股份有限公司(以下简称“发行人”、“公司”)委托,作为发行人首次公开发行股票(以下简称“本次发行”)并于深圳证券交易所上市(以下简称“本次上市”)的专项法律顾问,按照律师行业公认的业务标准、道德规范和勤勉尽责精神,出具本法律意见书。

第一节律师声明事项一、本所律师根据本法律意见书出具日以前已发生或存在的事实和我国现行法律、法规和中国证监会、深圳证券交易所的有关规定发表法律意见。

二、本所律师已严格履行法定职责,遵循了勤勉尽责和诚实信用原则,对发行人的行为以及本次A股股票发行和上市申请的合法、合规、真实、有效进行了充分的核查验证,保证本法律意见书不存在虚假记载、误导性陈述及重大遗漏。

三、发行人向本所出具如下承诺:1、保证如实提供本所律师认为出具法律意见书所必需的一切原始书面材料、副本材料和口头证言等,并保证其真实性、准确性、完整性和有效性。

2、保证有关文件上的印章和签字是真实的,有关文件的影印件与其原件一致;3、保证不向本所律师作虚假或误导性陈述,若有虚假、严重误导性陈述或重大遗漏,愿承担相应的法律责任。

四、对于本法律意见书至关重要而又无法得到独立的证据支持的事实,本所律师依赖于有关政府部门、发行人或其他有关单位出具的证明文件出具本法律意见书。

上市公司定向增发案例

上市公司定向增发案例

以下是一些上市公司定向增发的案例:

- 德方纳米:2022年5月17日开始实施定向增发方案,共有137名投资人报名参加申购,最后有16名投资人中标,定增价为255元/股。

不到两个月的时间,德方纳米股价涨至399元/股,参与定增的16名投资人获得了56.47%的浮盈。

- 宁德时代:2022年6月10日开始实施定向增发方案,包括基金公司、保险机构、投资公司在内的408个投资者争相抢入申请通道,最后有22家中标,定增价为410元/股。

不到一个月的时间,宁德时代股价涨到541元/股,浮盈31.95%。

- 龙蟠科技:2022年5月9日开始定向增发,共有331名投资人提出申购意愿,最终有15名投资人获得配售,定增价为26.51元/股。

至今龙蟠科技股价为36.76元,15名投资人两个月浮盈38.66%。

需要注意的是,定向增发是一种融资方式,存在一定的风险,投资者需要谨慎评估风险和收益,做出适合自己的投资决策。

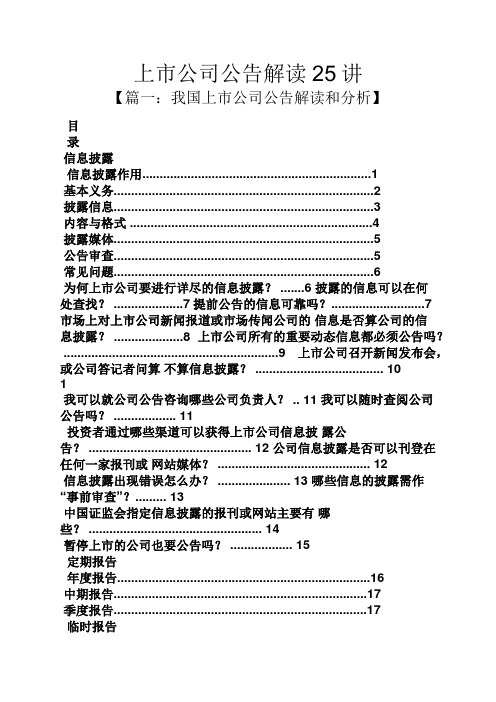

公告书之上市公司公告解读25讲

上市公司公告解读25讲【篇一:我国上市公司公告解读和分析】目录信息披露信息披露作用 (1)基本义务 (2)披露信息 (3)内容与格式 (4)披露媒体 (5)公告审查 (5)常见问题 (6)为何上市公司要进行详尽的信息披露? .......6 披露的信息可以在何处查找? ....................7提前公告的信息可靠吗? (7)市场上对上市公司新闻报道或市场传闻公司的信息是否算公司的信息披露? ....................8 上市公司所有的重要动态信息都必须公告吗? ..............................................................9 上市公司召开新闻发布会,或公司答记者问算不算信息披露? . (10)1我可以就公司公告咨询哪些公司负责人? .. 11 我可以随时查阅公司公告吗? (11)投资者通过哪些渠道可以获得上市公司信息披露公告? ............................................... 12 公司信息披露是否可以刊登在任何一家报刊或网站媒体? .. (12)信息披露出现错误怎么办? ..................... 13 哪些信息的披露需作“事前审查”? (13)中国证监会指定信息披露的报刊或网站主要有哪些? (14)暂停上市的公司也要公告吗? (15)定期报告年度报告 (16)中期报告 (17)季度报告 (17)临时报告董事会、监事会、股东大会决议公告 (18)2关注要点 ............................................... 18 公告时间 ............................................... 20公告形式 (20)对外(含委托)投资公告 (21)关注要点 ............................................... 21 公告内容 ............................................... 22 注意事项 (22)收购、出售资产公告 (23)公告要求 ............................................... 24 公告内容 ............................................... 26关注要点 (28)重大购买、出售、置换资产公告 (29)公告要求 ............................................... 29 公告时间 (30)关联交易公告 (30)公告要求 ............................................... 31 关注要点 ............................................... 32 注意事项 ............................................... 33 公告时间 (34)提示公告 (35)重大诉讼、仲裁事项公告 (36)【篇二:第二讲上市公司公告阅读】第二讲阅读上市公司公告第一节上市公司信息披露一、上市公司信息披露义务(3个方面): 1 .及时披露所有对上市公司股票价格可能产生重大影响的信息;2 .确保信息披露的内容真实、准确、完整而且没有虚假、严重误导性陈述或重大遗漏。

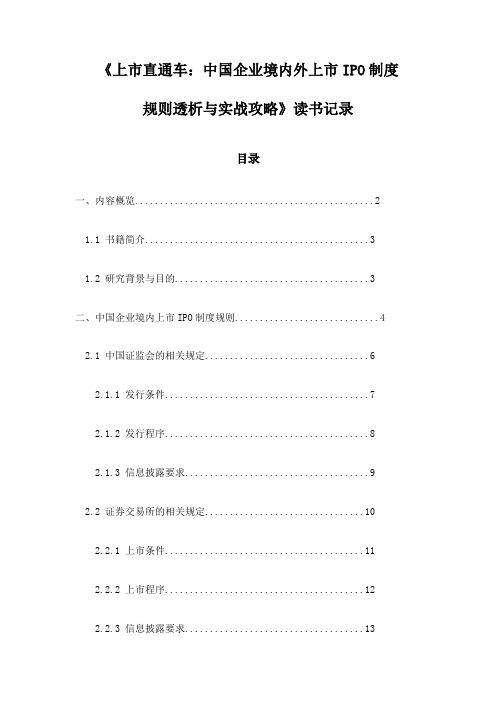

上市直通车:中国企业境内外上市IPO制度规则透析与实战攻略_记录

《上市直通车:中国企业境内外上市IPO制度规则透析与实战攻略》读书记录目录一、内容概览 (2)1.1 书籍简介 (3)1.2 研究背景与目的 (3)二、中国企业境内上市IPO制度规则 (4)2.1 中国证监会的相关规定 (6)2.1.1 发行条件 (7)2.1.2 发行程序 (8)2.1.3 信息披露要求 (9)2.2 证券交易所的相关规定 (10)2.2.1 上市条件 (11)2.2.2 上市程序 (12)2.2.3 信息披露要求 (13)三、中国企业境外上市IPO制度规则 (15)3.1 国际金融市场的规定 (16)3.1.1 注册资本要求 (17)3.1.2 股权结构要求 (18)3.1.3 信息披露要求 (19)3.2 中国香港、美国等地的上市规则 (20)3.2.1 香港联合交易所的规定 (21)3.2.2 美国纳斯达克交易所的规定 (22)四、IPO实战攻略 (23)4.1 准备阶段 (24)4.1.1 企业内部评估 (26)4.1.2 制定上市计划 (27)4.2 执行阶段 (29)4.2.1 选择中介机构 (30)4.2.2 完成股权结构调整 (32)4.2.3 准备申请文件 (32)4.3 后续阶段 (34)4.3.1 上市审核 (34)4.3.2 路演推介 (35)4.3.3 发行与上市 (37)五、总结与展望 (38)5.1 本书总结 (39)5.2 行业发展趋势与展望 (40)一、内容概览《上市直通车:中国企业境内外上市IPO制度规则透析与实战攻略》是一本全面解析企业上市IPO制度规则的权威指南。

本书不仅涵盖了国内上市的相关制度和规定,还涉及到了境外上市的相关规则和趋势,为有意上市的企业提供了全方位的信息和策略建议。

在本书的第一部分,作者详细介绍了中国企业境内外上市的背景和现状,分析了当前上市环境的机遇与挑战。

从政策、法规、市场等多个角度,对企业上市IPO制度规则进行了深入剖析。