个人所得税计算公式大全

个人所得税汇算清缴计算公式

个人所得税汇算清缴计算公式个人所得税是指个人按照一定的比例或额度缴纳给国家的税款,从个人所得中扣除后的收入。

个人所得税的汇算清缴是指在纳税年度结束后,根据个人全年所得情况进行扎实核算,计算个人应纳税额,并填写个人所得税汇算清缴申报表,向税务机关进行申报、缴纳和退税等有关手续。

首先,需要确定个人的全年税收所得额,即个人全年的收入扣除各种费用后的剩余金额。

个人的全年税收所得额可以按照以下公式计算:税收所得额=全年工资、薪金所得+全年劳务报酬所得+全年稿酬所得+全年特许权使用费所得+全年财产租赁所得+全年财产转让所得+全年利息、红利所得+全年股权转让所得+全年偶然所得+全年其他所得-全年减除费用然后,根据个人全年税收所得额,按照不同级别的税率计算个人应纳税额。

个人所得税的税率分为7个级别,分别是3%、10%、20%、25%、30%、35%、45%。

其中,全年税收所得额在36,000元(含)以下的,适用3%的税率;全年税收所得额在36,000元至144,000元(含)之间的,适用10%的税率;全年税收所得额在144,000元至300,000元(含)之间的,适用20%的税率;全年税收所得额在300,000元至420,000元(含)之间的,适用25%的税率;全年税收所得额在420,000元至660,000元(含)之间的,适用30%的税率;全年税收所得额在660,000元至960,000元(含)之间的,适用35%的税率;全年税收所得额超过960,000元的,适用45%的税率。

最后,根据个人应纳税额和已缴纳的个人所得税,可以计算个人的应补(退)税额。

计算公式如下:应补(退)税额=个人应纳税额-已缴纳的个人所得税若个人应纳税额小于已缴纳的个人所得税,则个人有退税的权利;若个人应纳税额大于已缴纳的个人所得税,则个人需要补缴相应的税款。

总结起来,个人所得税汇算清缴计算公式包括税收所得额的计算公式和应补(退)税额的计算公式。

个人所得税计算公式

个人所得税计算公式应纳税所得额= 工资收入金额-各项社会保险费-起征点(3500元)应纳税额= 应纳税所得额x 税率-速算扣除数说明:如果计算的是外籍人士(包括港、澳、台),则个税起征点应设为4800元。

个人所得税计算方法征缴个人所得税的计算方法,个人所得税费用扣除标准原来是2000,十一届全国人大常委会第二十一次会议27日再次审议个人所得税法修正案草案,草案维持一审时“工资、薪金所得减除费用标准从2000元提高至3500元”的规定,同时将个人所得税第1级税率由5%修改为3%.使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数全月应纳税所得额=(应发工资-四金)-3500实发工资=应发工资-四金-缴税2018个税起征点个人所得税是对个人(自然人)取得的各项所得征收的一种所得税。

个人所得税起征点是指国家为了完善税收体制,更好的进行税制改革,而制定的税收制度.2011年4月20日,十一届全国人大常委会第二十次会议召开,个人所得税免征额拟调至3500元。

2011年6月中旬,调查显示,48%的网民要求修改个税起征点。

2011年6月30号十一届全国人大常委会第二十一次会议通过了关于修改《个人所得税法》的决定,并于2011年9月1日起施行.个人所得税税率表小编辛苦精心为各位网友准备了2018年最新个人所得税税率表,个税税率表,3500元起征点,包括工资税率表、年终奖税率表、劳务税率表,个体户税率表等等,简单实用的表格,让您更容易看懂税率表。

一、工资、薪金所得工资、薪金所得,适用七级超额累进税率,税率为百分之三(3%)至百分之四十五(45%).说明:1、本表含税级距中应纳税所得额,是指每月收入金额—各项社会保险金(五险一金) —起征点3500元(外籍4800元)的余额。

2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

案例说明1、张三在2018年一月份税前工资12000元,他需要缴纳各项社会保险金1100元,那么他的税后工资是多少呢?应纳税所得额==(应发工资-四金)-3500 =12000 -1100 -3500 = 7400元,参照上面的工资税率表不含税部分,超过4,155元至7,755元的部分,则适用税率20%,速算扣除数为555.缴费= 应纳税所得额*税率-速算扣除数= 7400*20%-555= 925元.实发工资=应发工资-四金-缴税= 12000 -1100-925 = 9975元。

个税计算公式

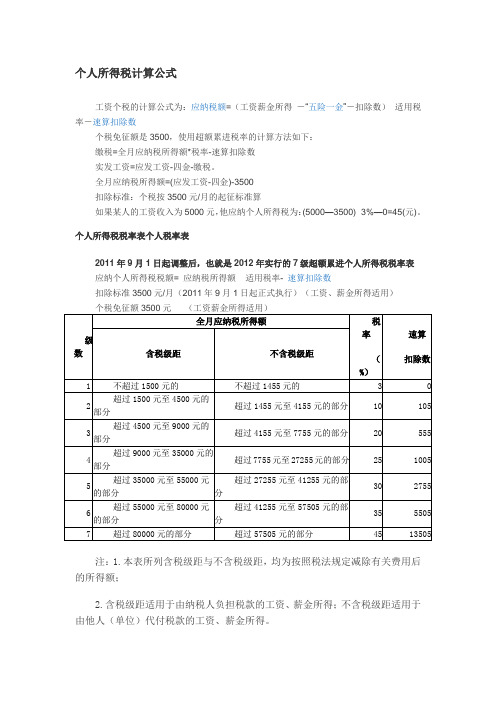

计算公式个人所得税税率表工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)×适用税率-速算扣除数个税起征点是3500,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数实发工资=应发工资-四金-缴税。

全月应纳税所得额=(应发工资-四金)-3500扣除标准:个税按3500元/月的起征标准算如果某人的工资收入为5000元,他应纳个人所得税为:(5000—3500)×3%—0=45(元)。

[2]税率表一2011年9月1日起调整后,也就是2012年实行的7级超额累进个人所得税税率表应纳个人所得税税额= 应纳税所得额× 适用税率- 速算扣除数扣除标准3500元/月(2011年9月1日起正式执行)(工资、薪金所得适用)个税免征额3500元(工资薪金所得适用)级数全月应纳税所得额(含税级距)【税率资讯网提供】全月应纳税所得额(不含税级距)税率(%)速算扣除数1 不超过1,500元不超过1455元的 3 02 超过1,500元至4,500元的部分超过1455元至4155元的部分10 1053 超过4,500元至9,000元的部分超过4155元至7755元的部分20 5554 超过9,000元至35,000元的部分超过7755元至27255元的部分25 1,0055 超过35,000元至55,000元的部分超过27255元至41255元的部分30 2,7556 超过55,000元至80,000元的部分超过41255元至57505元的部分35 5,5057 超过80,000元的部分超过57505元的部分45 13,505 展开改革前与改革后对比注:1、本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

例如:某人某月工资减去社保个人缴纳金额和住房公积金个人缴纳金额后为5500 元,个税计算:(5500-3500)*10%-105=95元税率表二(个体工商户的生产经营所得和对企事业单位的承包经营、承租经营所得适用)级数全年应纳税所得额税率(%) 速算扣除数1 不超过15000元的 5 02 超过15000元至30,000元的部分10 7503 超过30,000元至60,000元的部分20 37504 超过60,000元至100,000元的部分30 97505 超过100,000元的部分35 14750展开注:1、本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2、含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

2024年最新个税公式大全含倒推公式

个人所得税是指个人按照国家规定从其取得的各种居民收入中支付的税费。

2024年起,中国个人所得税有了一系列的,其中最重要的一项是提高了个人所得税的起征点,从每月3500元提高到每月5000元。

根据新的个税政策,个人所得税的计算公式如下:

应纳税所得额(每月)=工资薪金所得-各项社会保险费-个人缴纳的住房公积金-大病医疗费-专项附加扣除-5000元(起征点)

税额(每月)=应纳税所得额×税率-速算扣除数

其中,税率和速算扣除数根据应纳税所得额不同而有所区别,具体如下:

应纳税所得额(每月)税率速算扣除数

不超过3000元3% 0

3.根据税率表中的速算扣除数,我们可以得到速算扣除数为210元。

4.税额=5000×10%-210=290元

所以,该工薪阶层所需缴纳的个人所得税为290元。

根据以上公式和税率表,我们可以计算出不同应纳税所得额的个人所得税额,进而掌握自己的税负情况,合理规划个人财务和开支。

个人所得税的计算公式

个人所得税的计算公式

1、工资薪金

居民:境内工资薪金=(每次收入额—2000)*适用税率—速算扣除数境外工资薪金=(每次收入—2000—2800)*适用税率—速算扣除数非居民的工资薪金=(每次收入—2000—2800)*适用税率—速算扣除数2、个体工商户、个人独资企业、合伙企业

应纳税额=(每年收入总额—成本—费用—损失)*适用税率—速算扣除数3、对企事业单位承包、承租经营

应纳税额=(每年收入总额—2000*12)*适用税率—速算扣除数

4、劳务报酬

每次收入不足4000

应纳税额=(每次收入—800)*20%

=应纳税所得额*适用税率

每次收入大于4000,小于20000

应纳税额=每次收入*(1—20%)*20%

=应纳税所得额*适用税率

每次收入大于20000

应纳税额=每次收入额*(1—20%)*30%--速算扣除数

=应纳税所得额*适用税率—速算扣除数

5、稿酬

每次收入小于4000

应纳税额=(每次收入—800)*20%*(1—30%)

=应纳税所得额*适用税率*(1—30%)

每次收入大于4000

应纳税额=每次收入*(1—20%)*20%*(1—30%)

=应纳税所得额*适用税率*(1—30%)

6、特许权使用费

每次收入小于4000

应纳税额=(每次收入额—800)*20%

=应纳税所得额*适用税率

每次收入大于4000

应纳税额=每次收入*(1—20%)*20%

=应纳税所得额*适用税率

7、财产转让

应纳税额=(每次收入—财产原值—合理费用)*20%

8、利息、股息、红利

应纳税额=每次收入*20%

9、偶然所得

应纳税额=每次所得*20%。

个人所得税计算公式

超过7755元至27255元的部分

25

1005

5

超过35000元至55000元的部分

超过27255元至41255元的部分

30

2755

6

超过55000元至80000元的部分

超过41255元至57505元的部分

35

5505

7

超过80000元的部分

超过57505元的部分

45

13505

注:1.本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;

如果某人的工资收入为5000元,他应纳个人所得税为:(5000—3500)×3%—0=45(元)。

个人所得税税率表个人税率表

2011年9月1日起调整后,也就是2012年实行的7级超额累进个人所得税税率表

应纳个人所得税税额=应纳税所得额×适用税率-速算扣除数

扣除标准3500元/月(2011年9月1日起正式执行)(工资、薪金所得适用)

个税免征额3500元(工资薪金所得适用)

级数

全月应纳税所得额

税率

(%)

速算

扣除数

含税级距

不含税级距

1

不超过1500元的

不超过1455元的

3

0

2

超过1500元至45பைடு நூலகம்0元的部分

超过1455元至4155元的部分

10

105

3

超过4500元至9000元的部分

超过4155元至7755元的部分

20

555

4

超过9000元至35000元的部分

个人所得税计算公式

个人所得税应纳税额计算公式及计算方法

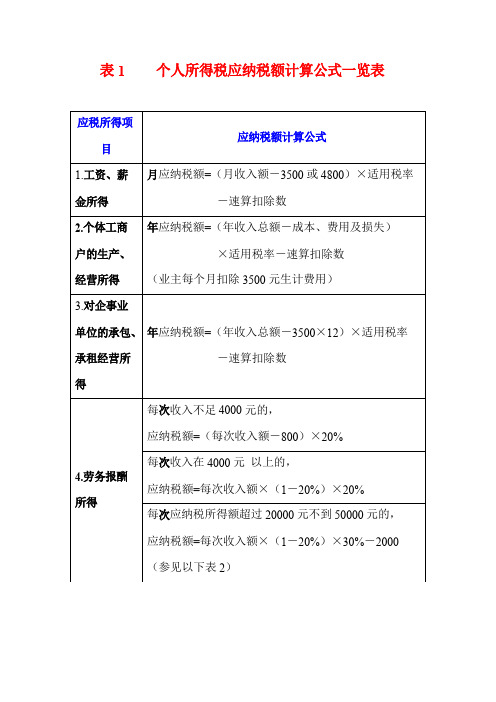

表1 个人所得税应纳税额计算公式一览表2 表工资、薪金所得七级超额累进税率表日执行)年9月1(2011直接乘上最高税率,得计税法中,对计税依据超额累进税率所谓的“速算扣除数”就是:在对于快速到的结果与真实的税额之差,这个差在每一级都是一个常数。

事先推出这个常数,计算税额很有帮助,所以这个数叫“速算扣除数”。

快速计算个税的公式是【速算扣除数-计税依据×最高税率最终税额】。

=税率3%对应速算扣除数为+0=105 )(1500*对应速算扣除数为税率10%10%-3%+105=555 (4500*对应速算扣除数为20%税率20%-10%)+555=1005 9000*对应速算扣除数为25%税率)(25%-20%+1,005=2,775)30%-25%(35,000*对应速算扣除数为30%税率.+2,775=5,505 )税率35%对应速算扣除数为55,000*(35%-30%+5,505=13,505 )80,000*税率45%对应速算扣除数为(45%-35%10,000,怎么计算个税呢?例二:如果某人扣保险后工资10,000-3,500=6,500元。

555 ,速算扣除数之间,使用税率20%6,500介于4,500和9,0006,500*20%-555=745表3 个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得五级超额累进税率表(2011年9月1日执行)表4 劳务报酬所得三级超额累进税率表工资薪3超额累进税率在个人所得税中使用的有个税目,一是个体工商户和企事业承包级超额累进税率,二是的,适用金3-45720-40劳务报酬级超额累进税率,的5-35适用承租所得,5三是,适用工资薪金是按月、而且要注意计税依据的差异,级超额累进税率,的3 劳务报酬按次、个体户及承包承租按年。

+速算扣“而是根据税法推算出来的一个方便计算的系数。

速算扣除数并非税法规定,所谓的直接乘上最高税率,得到的结果与真实计税依据超额累进税率”就是:在计税法中,对除数对于快速计算税额很有帮事先推出这个常数,的税额之差,这个差在每一级都是一个常数。

个人所得税应纳税额计算公式及计算方法

表1个人所得税应纳税额计算公式一览表表2工资、薪金所得七级超额累进税率表(2011年9月1日执行)所谓的“速算扣除数”就是:在超额累进税率计税法中,对计税依据直接乘上最高税率,得到的结果与真实的税额之差,这个差在每一级都是一个常数。

事先推出这个常数,对于快速计算税额很有帮助,所以这个数叫“速算扣除数”。

快速计算个税的公式是【计税依据×最高税率-速算扣除数=最终税额】。

税率3%对应速算扣除数为0税率10%对应速算扣除数为1500*(10%-3%)+0=105税率20%对应速算扣除数为4500*(20%-10%)+105=555税率25%对应速算扣除数为9000*(25%-20%)+555=1005税率30%对应速算扣除数为35,000*(30%-25%)+1,005=2,775税率35%对应速算扣除数为55,000*(35%-30%)+2,775=5,505税率45%对应速算扣除数为80,000*(45%-35%)+5,505=13,505例二:如果某人扣保险后工资10,000,怎么计算个税呢?10,000-3,500=6,500元。

6,500介于4,500和9,000之间,使用税率20%,速算扣除数5556,500*20%-555=745表3个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得五级超额累进税率表(2011年9月1日执行)表4劳务报酬所得三级超额累进税率表在个人所得税中使用超额累进税率的有3个税目,一是工资薪金,适用3-45的7级超额累进税率,二是个体工商户和企事业承包承租所得,适用5-35的5级超额累进税率,三是劳务报酬,适用20-40的3级超额累进税率,而且要注意计税依据的差异,工资薪金是按月、劳务报酬按次、个体户及承包承租按年。

+速算扣除数并非税法规定,而是根据税法推算出来的一个方便计算的系数。

所谓的“速算扣除数”就是:在超额累进税率计税法中,对计税依据直接乘上最高税率,得到的结果与真实的税额之差,这个差在每一级都是一个常数。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一、工资、薪金所得计算公式注:1. 表中所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额。

2. 含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

二、全年一次性奖金计算公式注:1. 表中所列含税级距与不含税级距,均为按照本规定减除费用扣除差额后的所得额。

2. 含税级距适用于由纳税人负担税款的全年一次性奖金所得;不含税级距适用于由他人(单位)代付税款的全年一次性奖金所得。

三、个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营计算公式注:1. 表中所列含税级距与不含税级距,均为按照税法规定减除有关费用(成本、损失)后的所得额。

2. 含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的承包经营、承租经营所得。

四、劳务报酬所得计算公式劳务报酬所得的应纳税所得额为:每次劳务报酬收入不足4000元的,用收入减去800元的费用;每次劳务报酬收入超过4000元的,用收入减去收入额的20%。

劳务报酬所得适用20%的税率。

劳务报酬所得应纳税额的计算公式为:应纳个人所得税税额=应纳税所得额×20%;对劳务报酬所得一次收入畸高(应纳税所得额超过20000元)的,要实行加成征注:1. 表中的含税级距、不含税级距,均为按照税法规定减除有关费用后的所得额。

2. 含税级距适用于由纳税人负担税款的劳务报酬所得;不含税级距适用于由他人(单位)代付税款的劳务报酬所得。

五、财产租赁所得计算公式(1)每次(月)收入不超过4000元的:应纳税所得额=每次(月)收入额一准予扣除项目一修缮费用(800元为限)一800元(2)每次(月)收入超过4000元的:应纳税所得额=[每次(月)收入额一准予扣除项目一修缮费用(800元为限)]×(1—20%) (3)应纳税额=应纳税所得额×适用税率六、财产转让所得计算公式财产转让所得,以一次转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额,适用20%的比例税率。

个人所得税应纳税额= 应纳税所得额×适用税率。

财产原值,是指:(1)有价证券,为买入价以及买入时按照规定交纳的有关费用;(2)建筑物,为建造费或者购进价格以及其他有关费用;(3)土地使用权,为取得土地使用权所支付的金额、开发土地的费用以及其他有关费用;(4)机器设备、车船,为购进价格、运输费、安装费以及其他有关费用;(5)其他财产,参照以上方法确定。

七、全年一次性奖金计算公式全年一次性奖金,是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金,包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税。

实际工作中,雇主对雇员工资薪酬管理方式各有不同。

对雇员全年一次性奖金计算缴纳的个人所得税,雇主一般存在三种处理方式:一是全额扣缴雇员的个人所得税税款,二是为雇员定额负担税款,三是为雇员按一定比例负担税款(包括100%负担税款),本文分别解析以上三种情况的个人所得税计算方法。

一、全额扣缴个人所得税税款的情形1.政策依据根据《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)规定,纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,并按以下计税办法,由扣缴义务人发放时代扣代缴:(一)先将雇员当月取得的全年一次性奖金,除以12,按其商数确定适用税率和速算扣除数。

如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

(二)将雇员个人当月取得的全年一次性奖金,按以上(一)项确定的适用税率和速算扣除数计算征税。

如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公式为:应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数2.举例说明某企业雇员小王,2010年度每月工资收入1800元,2010年12月取得全年一次性奖金20000元。

公司对小王全年一次性奖金全额代扣代缴个人所得税。

第一步:查找税率及速算扣除数经计算小王当月工资薪金所得与费用扣除额的差额为2000-1800=200(元)(20000 - 200)÷12=1650,适用税率为10%,速算扣除为25.第二步:计算应纳税额应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数=(20000 - 200)×10% - 25=1955(元)因此,2010年12月该公司在发放全年一次性奖金时应代扣代缴小王个人所得税1955元。

二、为雇员定额负担税款的情形1.政策依据根据《国家税务总局关于雇主为雇员承担全年一次性奖金部分税款有关个人所得税计算方法问题的公告》(国家税务总局2011年第28号公告)规定,雇主为雇员负担全年一次性奖金部分个人所得税款,属于雇员又额外增加了收入,应将雇主负担的这部分税款并入雇员的全年一次性奖金,换算为应纳税所得额后,按照规定方法计征个人所得税。

雇主为雇员定额负担税款的计算方法为:(一)应纳税所得额=雇员取得的全年一次性奖金+雇主替雇员定额负担的税款-当月工资薪金低于费用扣除标准的差额(二)将应纳税所得额÷12,根据其商数找出对应的适用税率和速算扣除数,据以计算税款。

计算公式为:应纳税额=应纳税所得额×适用税率-速算扣除数雇员实际缴纳税额=应纳税额-雇主为雇员负担的税额2.举例说明假设上例中,公司为小王负担全年一次性奖金的个人所得税1000元,其余个人所得税税款由公司在向小正支付奖金时扣缴。

小王应缴纳的个人所得税计算如下:第一步:计算应纳税所得额应纳税所得额=雇员取得的全年一次性奖金+雇主替雇员定额负担的税款-当月工资薪金低于费用扣除标准的差额=20000+1000 - 200=20800元第二步:查找税率及速算扣扣除数20800÷12=1733,适用税率为10%,速算扣除数为25.第三步:计算应纳税额应纳税额=应纳税所得额×适用税率-速算扣除数=20800×10%-25=2055(元)小王实际缴纳税额=应纳税额-雇主为雇员负担的税额-2055-1000=1055(元)因此,该公司应向税务机关申报扣缴小王个人所得税2055元,其中,公司负担1000元,小王负担1055元。

三、为雇员按一定比例负担税款的情形1.政策依据根据《国家税务总局关于雇主为雇员承担全年—次性奖金部分税款有关个人所得税计算方法问题的公告》(国家税务总局2011年第28号公告)规定,雇主为雇员按一定比例负担税款的计算方法为:(一)计算应纳税所得额1.查找不含税全年一次性奖金的适用税率和速算扣除数未含雇主负担税款的全年一次性奖金收入÷12,根据其商数在《工资,薪金不含税收入适用税率表》找出不含税级距对应的适用税率A和速算扣除数A2.计算含税全年一次性奖金应纳税所得额=(未含雇主负担税款的全年一次性奖金收入-当月工资薪金低于费用扣除标准的差额-不含税级距的速算扣除数A×雇主负担比例)÷(1-不含税级距的适用税率A×雇主负担比例)(二)计算应纳税额将应纳税所得额÷12,根据其商数在《工资、薪金所得适用税率表》中找出对应的适用税率B和速算扣除数B,据以计算税款。

应纳税额=应纳税所得额×适用税率B-速算扣除数B雇员实际缴纳税额=应纳税额×(1-雇主为雇员负担比率)2.举例说明假设上例中,公司发放垒年一次性奖金时承诺为小王负担50%的个人所得税税款。

第一步:查找不含税全年一次性奖金的适用税率和速算扣除数(20000-200)÷12=1650,适用税率A为10%,速算扣除数A为25第二步:计算应纳税所得额应纳税所得额=(未含雇主负担税款的全年一次性奖金收入-当月工资薪金低于费用扣除标准的差额-不含税级距的速算扣除数A×雇主负担比例)÷(1-不含税级距的适用税率A×雇主负担比例)=(20000 - 200 - 25×50%)÷(1 - 10%×50%)=20828.95(元)第三步:确定含税全年一次性奖金的适用税率和速算扣除数20828.95÷12=1735.75,对应的适用税率B为10%,速算扣除数B为25第四步:计算应纳税额应纳税额=应纳税所得额×适用税率B-速算扣除数B=20828.95×10%- 25=2057.9(元)小王实际缴纳税额=2057.9×50%=1028.95(元)因此,该公司应向税务机关申报扣缴小王个人所得税2057.9元,其中,公司为小王负担1028.95元,小王负担1028.95元。

雇主为雇员负担的个人所得税款,属于个人工资薪金的一部分。

凡单独作为企业管理费列支的,在计算企业所得税时不得税前扣除。