《【行业分析】格力电器股票的投资分析报告_(全文)》

格力电器行业分析

格力电器行业分析格力电器是中国领先的家用电器制造商和销售商,也是全球最大的空调制造商之一。

格力电器成立于1991年,总部位于广东省珠海市,主要产品包括空调、冰箱、洗衣机、小家电等,以及智能家居解决方案。

首先,格力电器在空调行业的市场份额处于领先地位。

根据统计数据,格力空调占据中国市场份额超过30%,成为中国最畅销的空调品牌之一。

这得益于格力电器多年来在技术研发和产品创新方面的投入,不断推出符合消费者需求的高品质产品。

同时,格力电器还通过确保产品质量和售后服务的可靠性,树立了良好的品牌形象。

其次,格力电器在国内市场拥有广泛的销售渠道和强大的品牌号召力。

格力电器产品不仅覆盖城市市场,还深入农村市场,满足不同层次消费者的需求。

格力电器通过与各大电商平台合作,建立了强大的线上销售网络,同时通过与家电连锁店、专卖店等渠道合作,拓展了线下销售渠道。

格力电器搭建了全方位的营销网络,提高了销量和市场占有率。

再次,格力电器在智能家居领域具有巨大潜力。

随着智能家居市场的不断发展,格力电器通过推出智能空调、智能家电等产品,加强了在智能家居领域的竞争优势。

格力电器通过智能化技术的运用,提升了产品的用户体验,满足了消费者对智能家居的需求。

随着人们对智能家居产品的接受度逐渐提高,格力电器在智能家居领域有望进一步扩大市场份额。

最后,格力电器面临一些挑战和压力。

近年来,中国家电行业竞争激烈,格力电器需要不断提高自身的技术创新能力和产品质量,才能在激烈的市场竞争中保持领先地位。

此外,格力电器还面临国际市场的竞争挑战。

随着中国家电制造业的发展,越来越多的国际品牌进入中国市场,格力电器需要寻求差异化竞争的策略,以保持自身的市场竞争力。

综上所述,格力电器作为中国领先的家用电器制造商和销售商,在市场份额、销售渠道、品牌影响力和智能家居领域都表现出强大的竞争优势。

然而,格力电器仍然面临市场竞争的挑战和国际市场的压力,需要持续提高技术创新能力和差异化竞争的能力。

000651格力电器2023年三季度财务分析结论报告

格力电器2023年三季度财务分析综合报告一、实现利润分析2023年三季度利润总额为842,700.9万元,与2022年三季度的773,768.53万元相比有所增长,增长8.91%。

利润总额主要来自于内部经营业务。

在营业收入增长的同时,营业利润也有所增长,但这种增长主要是应收账款增长的贡献。

二、成本费用分析2023年三季度营业成本为3,896,527.81万元,与2022年三季度的3,792,243.81万元相比有所增长,增长2.75%。

2023年三季度销售费用为487,576.07万元,与2022年三季度的342,895.28万元相比有较大增长,增长42.19%。

从销售费用占销售收入比例变化情况来看,2023年三季度在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售费用增长明显快于营业收入增长。

2023年三季度管理费用为176,602.67万元,与2022年三季度的149,454.11万元相比有较大增长,增长18.17%。

2023年三季度管理费用占营业收入的比例为3.15%,与2022年三季度的2.86%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

本期财务费用为-110,893.16万元。

三、资产结构分析2023年三季度存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

与2022年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,格力电器2023年三季度是有现金支付能力的,其现金支付能力为15,364,023.53万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析格力电器2023年三季度的营业利润率为15.03%,总资产报酬率为9.24%,净资产收益率为25.28%,成本费用利润率为18.05%。

企业实际投入到企业自身经营业务的资产为36,878,113.1万元,经营资产的收益率为9.14%,而对外投资的收益率为8.71%。

000651格力电器2023年三季度财务风险分析详细报告

格力电器2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供8,414,244.15万元的资金供长期使用。

2.长期资金需求该企业权益资金能够满足长期性投资活动的资金需求,并且还有428,180.23万元的权益资金可供经营活动之用。

3.总资金需求该企业资金富裕,富裕8,842,424.38万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为18,683,870.91万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是21,552,931.9万元,实际已经取得的短期带息负债为4,992,984.76万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为20,118,401.4万元,企业有能力在3年之内偿还的贷款总规模为20,835,666.65万元,在5年之内偿还的贷款总规模为22,270,197.14万元,当前实际的带息负债合计为9,120,685.35万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

但负债率较高,不过在下降。

短期来看,资金链断裂的风险较小。

资金链断裂风险等级为4级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供5,276,642万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动不存在资金缺口。

4.未来一年会不会出现资金问题(1).未来保持当前盈利状况本期营业利润为842,280.44万元,存货为3,358,281.38万元,应收账款为1,666,604.3万元,其他应收款为0万元,应付账款为0万元,货币资金为18,198,934.06万元。

毕业论文-格力电器投资价值分析【范本模板】

2013 届本科毕业论文(设计)论文题目:格力电器投资价值分析学生姓名:所在学院:专业:金融学学号:指导教师:2013 年 3 月2013 年月本科毕业论文(设计)原创性及知识产权声明本人郑重声明:所呈交的毕业论文(设计)是本人在导师的指导下取得的成果。

对本论文(设计)的研究做出重要贡献的个人和集体,均已在文中以明确方式标明。

因本毕业论文(设计)引起的法律结果完全由本人承担。

本毕业论文(设计)成果所有。

特此声明。

毕业论文(设计)作者签名:作者专业:作者学号:________年____月____日本科学生毕业论文(设计)开题报告表摘要股票的发行是企业为发展壮大进行的融资行为,好的企业能获得更多的资金融入。

投资者一般通过股票走势分析或行业利好政策调整选择投资目标,但当前由于我国市场发展尚不完善,股票价格受到外界的影响因素很多,仅凭股票分析不能有效反映出企业的投资价值,投资者应通过多种方法进行综合分析,选出真正具有增值潜力的企业作为投资目标。

本文以我国家电行业中的龙头企业格力电器作为案例,首先对价值投资和评估内在价值选取的方法进行介绍,通过企业的财务数据分析,资本资产定价模型和股利增长模型对企业投资价值进行综合评估。

评估结论对于投资决策具有较强指导意义和应用价值。

关键词:价值评估投资价值股利增长模型CAPMAbstractIssuance of shares is the financing behavior of enterprises for the development and expansion of the enterprise,can get more funds into the。

Investors through the stock trend analysis or good industry policy adjustment in choosing investment objectives, but because of the current development of China’s market is still not perfect, the stock price is influenced by many factors outside influence, only stock analysis cannot effectively reflect enterprise's investment value,investors should be analyzed through a variety of methods,choose real with value-added potential business as an investment target。

(完整版)格力战略分析

格力战略分析一、行业分析(五力模型)(一)已有的和潜在的竞争程度竞争力一:当前市场上的公司竞争1.行业增长率2016 年我国城镇/农村空调每百户保有量分别为 123.7/47.6 台,远低于日本等发达国家。

同时,就区域结构来看,一线城市空调保有量水平(2015 年上海 191 台/百户)高于中西部地区(河北/河南/湖北/广西分别为 118/136/128/121 台/百户),城镇地区高于农村地区。

(中国产业信息网)剩余市场依然存在,但需要随着经济发展、城镇化推进和人民收入水平的不断提高逐渐开发,需要一定的时间。

2.企业集中度和竞争者平衡程度目前空调行业三巨头格力、美的、海尔三家的市场占有率加总超过整个市场的70%,其他企业如奥克斯、海信科龙、LG等市场占比3%到7%不等。

总体上企业较为集中,竞争者之间也相对平衡。

3.差异化程度和转换成本鉴于目前空调技术发展日趋成熟,基础功能上已经没有什么区别,只是在一些细节设计上更具人文关怀。

另外,智能家电是未来的趋势,这本身就是一种差异化。

但就目前而言,总体上差异化程度低,转换成本也较低。

4.规模/学习经济和固定资产与流动资产的比率目前市场上现存的企业已经形成了规模经济,以美的、格力、海尔三家独大,其他一些企业瓜分剩余市场。

制造业性质导致固定资产占比也较高。

5.产能过剩虽然寡头市场占有率高,但空调行业产能过剩现象严重,加之第二梯队企业紧追不舍,三家之间的竞争也同样激烈,并没有形成价格协同机制,反而打了多年的价格战。

竞争力二:新进入者的威胁1.规模经济国内空调市场已经基本被格力、海尔等几大品牌所占据,品牌集中度越来越高,作为行业内的领军企业,他们在产品研发、市场销售、售后服务方面早已形成了比较完善的产业链。

对新进入者而言,如果前期规模投入太大会导致高额的成本,并且短期内难以充分利用这些投入,如果投入太小则不能实现最佳的规模经济。

况且对于白色家电制造业而言,这笔投入将会是非常巨大的。

格力电器风险分析

格力电器风险分析报告一.格力电器公司简介:珠海格力电器股份有限公司成立于1991年,是目前全球最大的集研发、生产、销售、服务于一体的专业化空调企业,2008年前三季度实现销售收入351.12亿元,全年预计实现净利润19。

50亿元,连续八年上榜美国《财富》杂志“中国上市公司100强"。

格力电器旗下的“格力"品牌空调,是中国空调业唯一的“世界名牌"产品,业务遍及全球90多个国家和地区。

1995年至今,格力空调连续14年产销量、市场占有率位居中国空调行业第一;2005年至今,家用空调产销量连续4年位居世界第一;2008年,格力全球用户超过8800万。

2009年,在出口总额下滑的情况下,格力电器依然完成了出口净利润同比增长30%的目标。

2010年,随着全球经济的复苏,海外空调市场逐步回暖。

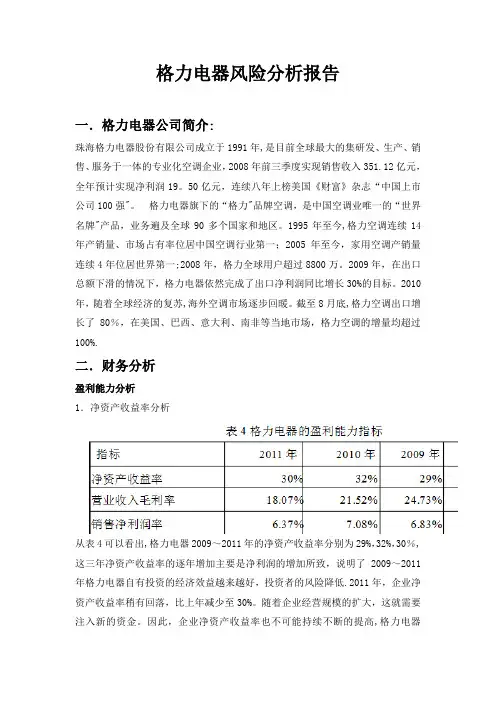

截至8月底,格力空调出口增长了80%,在美国、巴西、意大利、南非等当地市场,格力空调的增量均超过100%.二.财务分析盈利能力分析1.净资产收益率分析从表4可以看出,格力电器2009~2011年的净资产收益率分别为29%,32%,30%,这三年净资产收益率的逐年增加主要是净利润的增加所致,说明了2009~2011年格力电器自有投资的经济效益越来越好,投资者的风险降低.2011年,企业净资产收益率稍有回落,比上年减少至30%。

随着企业经营规模的扩大,这就需要注入新的资金。

因此,企业净资产收益率也不可能持续不断的提高,格力电器2011年因企业规模大幅扩张,在厂房、原料、人员等的投入也大幅增加。

净资产收益率降低也实属正常现象。

2.营业收入毛利率、销售净利润率分析从表4可以看出,格力电器2009年的营业收入毛利率为24。

73%比2008年的20。

14%上升了4。

59%,主要是由于营业收入的增加且营业成本下降所致;2010年比2009年下降了3。

21%主要是由于营业成本增加了;2011年的营业收入毛利率继续下降到18。

2018-2019-格力电器财务分析报告-精选word文档(16页)

2018-2019-格力电器财务分析报告-精选word文档(16页)!格力电器财务分析报告企业财务分析报告是对企业经营状况、资金运作的综合概括和高度反映。

有关格力电器财务分析报告,小编整理了以下资料,欢迎参考珠海格力电器股份有限公司20xx年财务【1】一. 公司背景珠海格力电器股份有限公司前身为珠海市海利冷气工程股份有限公司,1989 年经珠海市工业委员会、中国人民银行珠海分行批准设立,1994 年经珠海市体改委批准更名为珠海格力电器股份有限公司,1996 年11 月18 日经中国证券监督管理委员会证监发字(1996)321 号文批准于深圳证券交易所上市,统一社会信用代码91440400192548256N,注册资本为6,015,730,878.00 元。

格力属家电行业,主要产品或服务为生产销售空调器及其配件和小家电及其配件。

营业范围包括:货物、技术的进出口(法律、行政法规禁止的项目除外;法律、行政法规限制的项目须取得许可后方可经营);制造、销售:泵、阀门、压缩机及类似机械,风机、包装设备等通用设备,电机,输配电及控制设备,电线、电缆、光缆及电工器材,家用电力器具;批发:机械设备、五金交电及电子产品;零售:家用电器及电子产品。

一. 财务分析 (一) 获利能力分析1. 销售获利能力分析反映销售获利能力的指标有销售毛利率,销售净利率和营业利润率.营业利润率是营业利润与营业收入之比,是说明企业获利能力质量高低的重要依据由上表可知,201X-201X年营业利润率是逐年增长的,说明格力电器的获利能力增强.201X年格力电器的营业利润率13.44远远高于行业均值4.40,说明格力电器的营业利润率水平较高,进一步说明了企业经营活动盈利能力较强.销售净利率是净利润占销售收入的百分比.该指标反映了每一元销售收入带来的净利润的多少.由上表知,格力电器在201X-201X年逐年增长,说明企业获利能力增强.受整体经济下行压力影响,销售净利润在201X年仍然呈上升趋势,究其原因在于企业营业费用的减小,说明格力电器在成本控制上取得成效.201X年格力的销售净利率为12.91远远高于行业均值5.16,说明它的销售净利率比较高,进一步说明企业的整体盈利能力较强.销售毛利率在201X-201X年是持续增长的,但201X-201X年是下跌的.但是201X年毛利率是32.46高于行业平均水平27.79,说明企业的生产(销售)过程盈利能力较强。

格力近两年财务报告分析(3篇)

第1篇一、引言格力电器(股票代码:000651)是中国家电行业的领军企业,主要从事空调、暖通设备、生活电器、中央空调等产品的研发、生产和销售。

近年来,随着我国经济的持续增长和消费水平的不断提高,格力电器在市场竞争中占据了一定的优势。

本文将对格力电器近两年的财务报告进行分析,以揭示其经营状况和财务风险。

二、格力电器近两年财务报告概况1. 2019年财务报告2019年,格力电器实现营业收入2010.15亿元,同比增长8.54%;归属于上市公司股东的净利润为255.11亿元,同比增长16.97%。

其中,空调业务收入占比最高,达到88.64%。

2. 2020年财务报告2020年,格力电器实现营业收入1981.15亿元,同比增长-1.89%;归属于上市公司股东的净利润为246.72亿元,同比增长-4.01%。

尽管营业收入出现下滑,但格力电器在面临新冠疫情等不利因素影响下,仍保持了良好的盈利能力。

三、格力电器近两年财务报告分析1. 盈利能力分析(1)毛利率分析2019年,格力电器毛利率为22.25%,较2018年上升0.36个百分点;2020年,毛利率为21.19%,较2019年下降1.06个百分点。

毛利率的下降主要受到原材料价格上涨、市场竞争加剧等因素的影响。

(2)净利率分析2019年,格力电器净利率为12.64%,较2018年上升0.64个百分点;2020年,净利率为12.43%,较2019年下降0.21个百分点。

尽管净利率略有下降,但总体保持稳定,显示出格力电器较强的盈利能力。

2. 运营能力分析(1)存货周转率分析2019年,格力电器存货周转率为5.01次,较2018年上升0.54次;2020年,存货周转率为4.86次,较2019年下降0.15次。

存货周转率的下降表明格力电器存货管理能力有所下降,可能存在一定的库存风险。

(2)应收账款周转率分析2019年,格力电器应收账款周转率为6.15次,较2018年下降0.01次;2020年,应收账款周转率为6.10次,较2019年下降0.05次。

格力电器筹资案例分析

格力电器筹资案例分析(2008-2012)一,公司基本情况珠海格力电器股份有限公司成立于1991年(辛未年)的珠海格力电器股份有限公司是目前全球最大的集研发、生产、销售、服务于一体的专业化空调企业,2009年销售收入亿元,连续9年上榜美国《财富》杂志“中国上市公司100强”。

公司系由珠海经济特区工业发展总公司于1989年12月发起设立,始将其属下三家公司净资产及对其的债权折价入股780万股,定向募集职工股万股,经1991年3月和1992年3月两次增发法人股、公众股、职工股,上市时总股份7500万股。

1989年12月,经珠海市工业委员会珠工复(1989)033号文批准, 由珠海经济特区工业发展总公司作为发起人以其属下珠海经济特区冷气工程有限公司空调器厂、珠海经济特区塑胶工业公司、珠海经济特区冠英贸易公司的净资产及对其的债权折价入股,折股数780万股,每股面值1元。

同时,经珠海市人行珠银管(1989)141号文批准, 向社会及内部职工公开募股420万股,每股面值1元,平价发行。

至此, 公司总股本为1200万股。

其中:法人股780万股,社会公众股(含职工股)420万股。

1990年2月,珠海市体改委以珠体改(1990)36号文对该股本结构及是次超发的万股股份进行了确认。

同年三月,珠海经济特区会计师事务所以珠特会验字(1990)第414号文对上述股本进行了验证。

1991年3月,珠海市体改委珠体改(1991)47号文及珠海市人行珠银管(1991)56号文批准本公司扩股万股,每股面值1元,平价发行。

其中:新增法人股1236万股,由发起人珠海经济特区工业发展总公司增持900万股, 同时吸纳国际银行家(珠海)俱乐部和珠海华声实业(集团)股份有限公司为法人股东,分别以现金入股280 万股和56万股;增发社会公众股万股。

经珠海经济特区会计师事务所珠特会验字(1991)第477号验证,此次扩股后,公司总股本为2800 万股。

格力电器审计报告

格力电器2011年财务报表综合分析目录一、背景分析 (1)二、关注审计报告的类型和措辞 (2)三、基本的财务比率分析 (2)四、结合报表附注中关于报表主要项目的详细披露资料,对四张报表进行项目质量和整体质量分析 (4)(一)对利润表及利润质量的分析 (4)(二)对现金流量表及现金流量的质量进行分析 (7)(三)对资产负债表的总体状况、项目质量、资产结构和资本结构质量进行分析··············································································· 8(四)所有者权益变动表与财务状况质量 (12)五、对合并报表与企业财务状况质量的分析 (12)六、对企业状况质量的整体评价........................................................ 15 附录. (16)一、背景分析1、企业提供的年度报告的详略程度。