生产企业出口的四类视同自产产品的范围和申报注意事项

出口货物视同内销纳税申报操作指引

出口货物视同内销计提销项税额或征收增值税申报操作指引出口企业出口国家税务总局《关于出口货物退(免)税若干问题的通知》(国税发[2006]102号)文第一条所列的货物,应当填写《应征税出口货物明细表》一式三份(见附件),到主管税务分局申报计提销项税额或缴纳增值税。

有关操作方式如下:一、出口企业出口的下列货物,除另有规定者外,视同内销货物计提销项税额或征收增值税。

(一)国家明确规定不予退(免)增值税的货物;1.国家规定出口退税率为0的货物;2.经税务机关审核决定不予办理出口退(免)税的出口货物;3.其他按规定不予退(免)税的出口货物。

(二)出口企业未在规定期限内申报退(免)税的货物;1.自营出口或委托出口的出口企业未能在货物报关出口之日(以出口报关单〈出口退税专用〉上注明的出口日期为准,下同)起90日后的首个申报期之前向税务机关申报出口退(免)税的出口货物(已申请延期申报并获批准的除外)。

2.虽在规定限期内向税务机关申报出口退(免)税,但不符合税务机关受理申报条件的出口货物。

(三)出口企业虽已申报退(免)税但未在规定期限内向税务机关补齐有关凭证的货物;1.自营出口或委托出口的生产企业已向税务机关申报出口退(免)税,但未能在货物报关出口之日(以出口报关单上注明的出口日期为准)起90日后的首个申报期之前,向税务机关提供以下单证的出口货物(已申请延期申报并获批准的除外)。

①出口货物报关单(出口退税专用);②出口发票;③《代理出口货物证明》。

2.出口企业已向税务机关申报出口退(免)税,但未能按有关规定按期收汇核销的出口货物。

(四)出口企业未在规定期限内申报开具《代理出口货物证明》的货物;1.受托出口的纳税人未能在货物报关出口之日(以出口报关单上注明的出口日期为准)起60天内向税务机关申报开具《代理出口货物证明》的出口货物(已申请延期申报并获批准的除外)。

2.虽在规定限期内向税务机关申报开具《代理出口货物证明》,但不符合税务机关受理申报条件的出口货物(但已在国内完税的出口货物除外)。

生产企业出口的四类视同自产产品的范围和申报注意事项

生产企业出口的四类视同自产产品的范围和申报注意事项(二)四类视同自产产品的管理规定2002年1月1日生产企业全面实行“免、抵、退”税管理办法后,对视同自产产品能否执行“免、抵、退”税政策、是否纳入“免、抵、退”税管理总局没有明确。

后来,总局下发了国税发[2002]152号文,正式明确生产企业出口视同自产产品实行“免、抵、退”税办法。

但由于对生产企业外购出口的允许退税的四类视同自产的产品,实际执行中各地理解和掌握不尽统一,为便于各地准确执行出口退税政策,总局又下发了国税函[2002]1170号文,对生产企业出口的四类视同自产产品进行了明确的界定。

对外购货物(非自产产品)不能纳入视同自产产品管理的,不得按“免、抵、退”税管理办法执行。

1、对生产企业出口的四类视同自产产品的范围,国税函[2002]1170号文作了明确的界定:第一类生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税。

(一)与本企业生产的产品名称、性能相同;(二)使用本企业注册商标或外商提供给本企业使用的商标;(三)出口给进口本企业自产产品的外商。

第二类生产企业外购的与本企业所生产的产品配套出口的产品,若出口给进口本企业自产产品的外商,符合下列条件之一的,可视同自产产品办理退税。

(一)用于维修本企业出口的自产产品的工具、零部件、配件;(二)不经过本企业加工或组装,出口后能直接与本企业自产产品组合成成套产品的。

第三类凡同时符合下列条件的,主管出口退税的税务机关可认定为集团成员,集团公司(或总厂,下同)收购成员企业(或分厂,下同)生产的产品,可视同自产产品办理退(免)税。

(一)经县级以上政府主管部门批准为集团公司成员的企业,或由集团公司控股的生产企业;(二)集团公司及其成员企业均实行生产企业财务会计制度;(三)集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关。

第四类生产企业委托加工收回的产品,同时符合下列条件的,可视同自产产品办理退税。

2019-出口视同自产货物情况说明-word范文模板 (3页)

本文部分内容来自网络整理,本司不为其真实性负责,如有异议或侵权请及时联系,本司将立即删除!== 本文为word格式,下载后可方便编辑和修改! ==出口视同自产货物情况说明篇一:生产企业出口的四类视同自产产品的范围和申报注意事项(二)四类视同自产产品的管理规定201X年1月1日生产企业全面实行“免、抵、退”税管理办法后,对视同自产产品能否执行“免、抵、退”税政策、是否纳入“免、抵、退”税管理总局没有明确。

后来,总局下发了国税发[201X]152号文,正式明确生产(来自: : 出口视同自产货物情况说明 )企业出口视同自产产品实行“免、抵、退”税办法。

但由于对生产企业外购出口的允许退税的四类视同自产的产品,实际执行中各地理解和掌握不尽统一,为便于各地准确执行出口退税政策,总局又下发了国税函[201X]1170号文,对生产企业出口的四类视同自产产品进行了明确的界定。

对外购货物(非自产产品)不能纳入视同自产产品管理的,不得按“免、抵、退”税管理办法执行。

1、对生产企业出口的四类视同自产产品的范围,国税函[201X]1170号文作了明确的界定:第一类生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税。

(一)与本企业生产的产品名称、性能相同;(二)使用本企业注册商标或外商提供给本企业使用的商标;(三)出口给进口本企业自产产品的外商。

第二类生产企业外购的与本企业所生产的产品配套出口的产品,若出口给进口本企业自产产品的外商,符合下列条件之一的,可视同自产产品办理退税。

(一)用于维修本企业出口的自产产品的工具、零部件、配件;(二)不经过本企业加工或组装,出口后能直接与本企业自产产品组合成成套产品的。

第三类凡同时符合下列条件的,主管出口退税的税务机关可认定为集团成员,集团公司(或总厂,下同)收购成员企业(或分厂,下同)生产的产品,可视同自产产品办理退(免)税。

(一)经县级以上政府主管部门批准为集团公司成员的企业,或由集团公司控股的生产企业;(二)集团公司及其成员企业均实行生产企业财务会计制度;(三)集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关。

生产企业出口货物免、抵、退税相关政策规定.doc

生产企业自营或委托外贸企业代理出口的自产货物和视同自产货物,除另有规定者外,增值税一律实行免、抵、退税管理办法。

生产企业是指独立核算,经主管国税机关认定为增值税一般纳税人,并且具有实际生产能力的企业和企业集团。

增值税小规模纳税人出口自产货物实行免征增值税的办法。

视同自产货物包括以下4种:一是外购的与本企业所生产的产品名称、性能相同,且使用本企业注册商标的产品;二是外购的与本企业所生产的产品配套出口的产品;三是收购经主管出口退税的税务机关认可的集团公司(或总厂)成员企业(或分厂)的产品;四是委托加工收囚的产品。

对上述4类视同自产货物的界定,现行规定是:①生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税:与本企业所生产的产品名称、性能相同;使用本企业注册商标或外商提供给本企业使用的商标;出口给进口本企业自产货物的外商。

②生产企业外购的与本企业生产的产品配套出口的产品,若出口给进口本企业自产货物的外商,符合下列条件之一的,可视同自产货物办理退税:用于维修本企业出口的自产货物的工具、零部件、配件;不经过本企业加工或组装,出口后能直接与本企业自产货物组合成成套产品的。

③凡同时符合下列条件的,主管出口退税的税务机关可认定为集团成员,集团公司(或总厂)收购成员企业(或分厂)生产的货物,可视同自产货物办理退(免)税:经县级以上政府主管部门批准为集团公司成员的企业,或由集团公司控股的生产企业;集团公司及其成员企业均实行生产企业财务会计制度;集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关。

④生产企业委托加工收回的货物,同时符合下列条件的,可视同自产货物办理退(免)税:必须与本企业所生产的产品名称、性能相同,或者是用本企业生产的货物再委托深加工收回的货物;出口给进口本企业自产货物的外商;委托方执行的是生产企业财务会计制度;委托方与受托方必须签订委托加工协议,主要原材料必须由委托方提供,受托方不垫付资金,只收取加工费,开具加工费(含代垫的辅助材料)的增值税专用发票。

财税实务:视同自产产品出口可享退税

视同自产产品出口可享退税

一出口企业的办税人员询问:最近公司购买的一批用于维修本企业出口自产产品的工具、配件,这些产品能否给予出口退税?

《国家税务总局关于明确生产企业出口视同自产产品实行免、抵、退税办法的通知》(国税发〔2002〕152号)文件及《国家税务总局关于出口退税若干问题的通知》(国税发〔2000〕165号)规定,生产企业出口的下列四类产品,视同自产产品给予退(免)税。

(一)生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税:与本企业生产的产品名称、性能相同;使用本企业注册商标或外商提供给本企业使用的商标;出口给进口本企业自产产品的外商。

(二)生产企业外购的与本企业自产产品配套出口给进口本企业产品外商的产品,符合下列条件之一的,可视同自产产品办理退税:用于维修本企业出口的自产产品的工具、零配件、配件;不经过本企业加工或组装,出口后能直接与本企业自产产品组合成套产品的。

(三)集团公司收购成员企业生产的产品,同时符合下列条件的,可视同自产产品办理出口退税:经县以上政府主管部门批准为集团公司成员的企业,或由集团公司控股的生产企业;集团公司及其成员企业均实行生产企业财务会计制度;集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关。

(四)生产企业委托加工收回的产品,同时符合下列条。

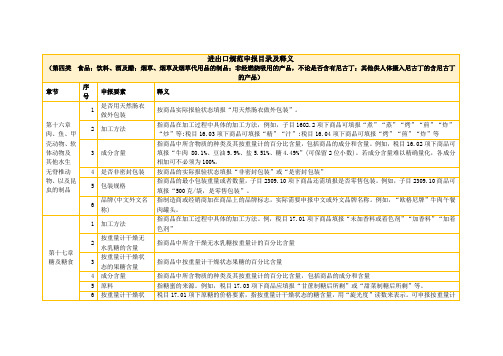

2023年 进出口规范申报目录及释义 第四类 食品;饮料、酒及醋;烟草……

蔬菜、水果、坚果或植物其他部分的制品

1

加工方法

指商品在加工过程中所用的具体方法。例如,税目20.01项下商品填报“用醋制作或保藏”或“用醋酸制作或保藏”;税则号列2002.1010项下商品填报“整个”“切片”等;税目20.04项下商品填报“冻”等;税则号列2005.1000项下商品填报“未冷冻”等;税目20.06项下商品填报“沥干”“糖渍”“裹糖”;税目20.07 项下商品填报“烹煮”;税目20.09项下商品填报是否经过发酵、是否添加酒精,以及“冷冻”“非冷冻”“混合”等

第二十一章

杂项食品

1

成分含量

指商品中所含物质的种类及其按重量计的百分比含量,包括商品的成分和含量。例如,税则号列2103.9020项下料理酒,可填报“水65%、盐2.1%、米和米长麴30.4%、酒精0.3%、酸味料0.2% 果汁 2%”(可保留2位小数)。若成分含量难以精确量化,各成分相加可不必须为100%

指商品中所含物质的种类及其按重量计的百分比含量,包括商品的成分和含量。例如,18.06下商品可填报“白砂糖50%、葡萄糖30.1%、麦芽糊精9.9%、香兰素5.51%、可可粉4.49%”(可保留2位小数)。若成分含量难以精确量化,各成分相加可不必须为 100%。

6

形状

指商品的形态。例如,税则号列 1806.2000 项下商品可填报“条状”“块状”等。

13

麦芽浓度

表示麦芽酿造的啤酒的度数,用“°P”表示。例如,税目22.03项下啤酒可填报“12°P”

14

级别

酒类的等级划分,一般按质量和产区划分。例如,AOC为法国葡萄酒的最高等级,AOC 级葡萄酒只能采用指定产区内种植的葡萄酿制,且使用的葡萄品种等都受到最严格的监控。例如,税则号列2204.1000项下意大利“Prosecco(普罗赛柯)牌”汽酒填报“DOCG”级;子目2208.2项下干邑白兰地可填报“VS”“VSOP”“XO”“无级别”,雅文邑白兰地可填报“Blanche”“Napoleon”“Age indicated” “vintages”

生产企业出口视同自产货物及列名生产企业出口非自产货物申报免抵退税

生产企业出口视同自产货物及列名生产企业出口非自产货物申报免抵退税1、业务概述生产企业出口视同自产货物(具体范围见财税〔2012〕39号附件4),以及列名生产企业(具体范围见财税〔2012〕39号附件5)出口非自产货物,在办理出口退(免)税资格认定后,可以在规定的退(免)税申报期内按规定申报增值税退(免)税及消费税退(免)税。

2、报送资料(1)《免抵退税申报汇总表》及其附表3份。

(2)《生产企业出口货物免抵退税申报明细表》3份。

(3)出口货物退(免)税正式申报电子数据。

(4)出口货物报关单(出口退税专用,保税区内的出口企业可提供中华人民共和国海关保税区出境货物备案清单)。

(5)出口发票。

(6)委托出口的货物,应提供受托方税务机关签发的代理出口货物证明。

(7)生产企业出口的视同自产货物以及列名生产企业出口的非自产货物,属于消费税应税消费品,应提供:——《生产企业出口非自产货物消费税退税申报表》2份。

——消费税专用缴款书或分割单、海关进口消费税专用缴款书、委托加工收回应税消费品的代扣代收税款凭证原件或复印件。

(8)《免抵退税申报资料情况表》。

(9)属于收汇重点管理企业的,还应报送《出口货物收汇申报表》及电子数据,并提供该货物银行结汇水单等出口收汇凭证(跨境贸易人民币结算的为收取人民币的收款凭证‚原件和盖有企业公章的复印件);(10)需要认定为可按收购视同自产货物申报免抵退税的集团公司,集团公司总部必须将书面认定申请及成员企业的证明材料报送主管税务机关,并由集团公司总部所在地的地级以上(含本级)税务机关认定。

集团公司总部及其成员企业不在同一地区的,或不在同一省(自治区、直辖市,计划单列市)的‚由集团公司总部所在地的省级国家税务局认定;总部及其成员不在同一个省的,总部所在地的省级国家税务局应将认定文件抄送成员企业所在地的省级国家税务局。

3、纳税人办理时限企业应在货物报关出口之日(以出口货物报关单〈出口退税专用〉上的出口日期为准)次月起至次年4月30日前的各增值税纳税申报期内收齐有关凭证,向主管税务机关申报办理出口货物增值税免抵退税及消费税退税。

3.生产企业出口视同自产货物业务类型对照表

附件3:

生产企业出口视同自产货物业务类型对照表

说明:《国家税务总局关于<出口货物劳务增值税和消费税管理办法>有关问题的公告》(国家税务总局公告2013年第12号)附件21第19项“收购视同自产货物申报免抵退税的集团公司的出口货物”退(免)税货物标识作废。

说明:《国家税务总局关于<出口货物劳务增值税和消费税管理办法>有关问题的公告》(国家税务总局公告2013年第12号)附件21第19项“收购视同自产货物申报免抵退税的集团公司的出口货物”退(免)税货物标识作废。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

(二)四类视同自产产品的管理规定

2002年1月1日生产企业全面实行“免、抵、退”税管理办法后,对视同自产产品能否执行“免、抵、退”税政策、是否纳入“免、抵、退”税管理总局没有明确。

后来,总局下发了国税发[2002]152号文,正式明确生产企业出口视同自产产品实行“免、抵、退”税办法。

但由于对生产企业外购出口的允许退税的四类视同自产的产品,实际执行中各地理解和掌握不尽统一,为便于各地准确执行出口退税政策,总局又下发了国税函[2002]1170号文,对生产企业出口的四类视同自产产品进行了明确的界定。

对外购货物(非自产产品)不能纳入视同自产产品管理的,不得按“免、抵、退”税管理办法执行。

1、对生产企业出口的四类视同自产产品的范围,国税函[2002]1170号文作了明确的界定:

第一类生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税。

(一)与本企业生产的产品名称、性能相同;

(二)使用本企业注册商标或外商提供给本企业使用的商标;

(三)出口给进口本企业自产产品的外商。

第二类生产企业外购的与本企业所生产的产品配套出口的产品,若出口给进口本企业自产产品的外商,符合下列条件之一的,可视同自产产品办理退税。

(一)用于维修本企业出口的自产产品的工具、零部件、配件;

(二)不经过本企业加工或组装,出口后能直接与本企业自产产品组合成成套产品的。

第三类凡同时符合下列条件的,主管出口退税的税务机关可认定为集团成员,集团公司(或总厂,下同)收购成员企业(或分厂,下同)生产的产品,可视同自产产品办理退(免)税。

(一)经县级以上政府主管部门批准为集团公司成员的企业,或由集团公司控股的生产企业;

(二)集团公司及其成员企业均实行生产企业财务会计制度;

(三)集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关。

第四类生产企业委托加工收回的产品,同时符合下列条件的,可视同自产产品办理退税。

(一)必须与本企业生产的产品名称、性能相同,或者是用本企业生产的产品再委托深加工收回的产品;

(二)出口给进口本企业自产产品的外商;

(三)委托方执行的是生产企业财务会计制度;

(四)委托方与受托方必须签订委托加工协议。

主要原材料必须由委托方提供。

受托方不垫付资金,只收取加工费,开具加工费(含代垫的辅助材料)的增值税专用发票。

对生产企业收购出口的超过上述四种产品范围的其他非自产产品不得实行“免、抵、退”税办法。

2、视同自产产品的申报和审核审批

生产企业自2003年1月1日起报关出口的视同自产产品,在按规定进行“免、抵、退”税申报时,应在《生产企业出口货物免、抵、退税申报明细表》的备注栏中注明“视同自产”字样(注意该备注栏是出口退税申报系统出口货物申报明细录入的备注栏,要在系统录入),并在《生产企业出口货物免、抵、退税申报明细表》退税部门意见上一空行处注明“视同自产产品出口额元”及“占当月自产产品出口额的比例 %”;并同时填报以下表格:

(1)《视同自产产品(分品种)明细表》(详见附表一);

(2)《视同自产产品(分报关单)明细表》(详见附表二);

(3)《视同自产产品比例表》(详见附表三);

(4)视同自产产品情况说明。