金融理财第四章投资规划思考题答案

罗斯公司理财第九版第四章课后答案

23题:This question is asking for the present value of an annuity, but the interest rate changes during the life of the annuity. We need to find the present value of the cash flows for the last eight years first. The PV of these cash flows is:PVA2 = $1,500 [{1 – 1 / [1 + (.09/12)]⌒96} / (.09/12)] = $102,387.66Note that this is the PV of this annuity exactly seven years from today. Now, we can discount this lump sum to today. The value of this cash flow today is:PV = $102,387.66 / [1 + (.13/12)]⌒84 = $41,415.70Now, we need to find the PV of the annuity for the first seven years. The value of these cash flows today is:PVA1 = $1,500 [{1 – 1 / [1 + (.13/12)]⌒84} / (.13/12)] = $82,453.99The value of the cash flows today is the sum of these two cash flows, so:PV = $82,453.99 + 41,415.70 = $123,869.9924题The monthly interest rate is the annual interest rate divided by 12, or:Monthly interest rate = .104 / 12 Monthly interest rate = .00867Now we can set the present value of the lease payments equal to the cost of the equipment, or $3,500. The lease payments are in the form of an annuity due, so:PV Adue = (1 + r) C({1 – [1/(1 + r)]⌒t } / r )$3,500 = (1 + .00867) C({1 – [1/(1 + .00867)]⌒24 } / .00867 ) C = $160.7625题Here, we need to compare to options. In order to do so, we must get the value of the two cash flow streams to the same time, so we will find the value of each today. We must also make sure to use the aftertax cash flows, since it is more relevant. For Option A, the aftertax cash flows are:Aftertax cash flows = Pretax cash flows(1 – tax rate)Aftertax cash flows = $175,000(1 – .28)Aftertax cash flows = $126,000The aftertax cash flows from Option A are in the form of an annuity due, so the present value of the cash flow today is:PV Adue = (1 + r) C({1 – [1/(1 + r)]⌒t } / r )PV Adue = (1 + .10)$126,000({1 – [1/(1 + .10)]⌒31 } / .10 )PV Adue = $1,313,791.22For Option B, the aftertax cash flows are:Aftertax cash flows = Pretax cash flows(1 – tax rate)Aftertax cash flows = $125,000(1 – .28)Aftertax cash flows = $90,000The aftertax cash flows from Option B are an ordinary annuity, plus the cash flow today, so the present value:PV = C({1 – [1/(1 + r)]⌒t } / r ) + CF0PV = $90,000{1 – [1/(1 + .10)]⌒30 } / .10 ) + $530,000PV = $1,378,422.3026题The cash flows for this problem occur monthly, and the interest rate given is the EAR. Since the cash flows occur monthly, we must get the effective monthly rate. One way to do this is to find the APR based on monthly compounding, and then divide by 12. So, the pre-retirement APR is: EAR = .11 = [1 + (APR / 12)]⌒12– 1; APR = 12[(1.11)1/12 – 1] = 10.48%And the post-retirement APR is:EAR = .08 = [1 + (APR / 12)]⌒12 – 1; APR = 12[(1.08)1/12 – 1] = 7.72%First, we will calculate how much he needs at retirement. The amount needed at retirement is the PV of the monthly spending plus the PV of the inheritance. The PV of these two cash flows is:PV A = $20,000{1 – [1 / (1 + .0772/12)⌒12*20]} / (.0772/12) = $2,441,554.61PV = $1,000,000 / (1 + .08)20 = $214,548.21So, at retirement, he needs: $2,441,554.61 + 214,548.21 = $2,656.102.81He will be saving $1,900 per month for the next 10 years until he purchases the cabin. The value of his savings after 10 years will be:FV A = $1,900[{[ 1 + (.1048/12)]⌒12*10– 1} / (.1048/12)] = $400,121.62After he purchases the cabin, the amount he will have left is: $400,121.62 – 320,000 = $80,121.62 He still has 20 years until retirement. When he is ready to retire, this amount will have grown to: FV = $80,121.62[1 + (.1048/12)]⌒12*20 = $646,965.50So, when he is ready to retire, based on his current savings, he will be short:$2,656,102.81 – 645,965.50 = $2,010,137.31This amount is the FV of the monthly savings he must make between years 10 and 30. So, finding the annuity payment using the FVA equation, we find his monthly savings will need to be: FVA = $2,010,137.31 = C[{[ 1 + (.1048/12)]⌒12*20 – 1} / (.1048/12)]C = $2,486.1227题To answer this question, we should find the PV of both options, and compare them. Since we are purchasing the car, the lowest PV is the best option. The PV of the leasing is simply the PV of the lease payments, plus the $1. The interest rate we would use for the leasing option is the same as the interest rate of the loan. The PV of leasing is:PV = $1 + $520{1 – [1 / (1 + .08/12)⌒12*3]} / (.08/12) = $16,595.14The PV of purchasing the car is the current price of the car minus the PV of the resale price. The PV of the resale price is:PV = $26,000 / [1 + (.08/12)]⌒12*3 = $20,468.62The PV of the decision to purchase is:$38,000 – 20,468.62 = $17,531.38In this case, it is cheaper to lease the car than buy it since the PV of the leasing cash flows is lower. To find the breakeven resale price, we need to find the resale price that makes the PV of the tw o options the same. In other words, the PV of the decision to buy should be:$38,000 – PV of resale price = $16,595.14PV of resale price = $21,404.86The resale price that would make the PV of the lease versus buy decision is the FV of this value, so:Breakeven resale price = $21,404.86[1 + (.08/12)]⌒12*3 = $27,189.2528题First, we will find the APR and EAR for the loan with the refundable fee. Remember, we need to use the actual cash flows of the loan to find the interest rate. With the $2,100 application fee, you will need to borrow $202,100 to have $200,000 after deducting the fee. Solving for the payment under these circumstances, we get:PV A = $202,100 = C {[1 – 1/(1.00567)⌒360]/.00567} where .00567 = .068/12 C = $1,317.54 We can now use this amount in the PV A equation with the original amount we wished to borrow, $200,000. Solving for r, we find:PV A = $200,000 = $1,317.54[{1 – [1 / (1 + r)]⌒360}/ r]Solving for r with a spreadsheet, on a financial calculator, or by trial and error, gives:r = 0.5752% per monthAPR = 12(0.5752%) = 6.90% EAR = (1 + .005752)⌒12– 1 = .0713 or 7.13%With the nonrefundable fee, the APR of the loan is simply the quoted APR since the fee is not considered part of the loan. So:APR = 6.80% EAR = [1 + (0.068/12)]⌒12– 1 = .0702 or 7.02%29题Here, we need to find the interest rate that makes us indifferent between an annuity and a perpetuity. To solve this problem, we need to find the PV of the two options and set them equal to each other. The PV of the perpetuity is:PV = $20,000 / rAnd the PV of the annuity is:PVA = $35,000[{1 – [1 / (1 + r)]⌒10 } / r ]Setting them equal and solving for r, we get:$20,000 / r = $35,000[{1 – [1 / (1 + r)]⌒10 } / r ]$20,000 / $35,000 = 1 – [1 / (1 + r)]⌒10 .057141/10 = 1 / (1 + r)r = 1 / .5714⌒1/10 – 1 r = .0576 or 5.76%30题。

曹龙骐《金融学》(第2版)课后习题详解第4章 金融机构

第4章金融机构本章思考题1.试述金融机构的功能。

答:金融机构通常提供以下一种或多种金融服务:(1)金融中介机构的基本功能:在市场上筹资从而获得货币资金,将其改变并构建成不同种类的更易接受的金融资产。

这构成金融机构的负债和资产业务。

(2)金融机构的经纪和交易功能:代表客户交易金融资产,提供金融交易的结算服务;自营交易金融资产,满足客户对不同金融资产的需求。

(3)金融机构的承销功能:提供承销的金融机构一般也提供经纪或交易服务,帮助客户创造金融资产,并把这些金融资产出售给其他市场参与者。

(4)金融机构的咨询和信托功能:为客户提供投资建议,保管金融资产,管理客户的投资组合。

2.试述金融机构的基本类型。

答:按照不同的标准,金融机构可划分为不同的类型:(1)按照金融机构的管理地位,可划分为金融监管机构与接受监管的金融企业。

(2)按照是否能够接受公众存款,可划分为存款性金融机构与非存款性金融机构。

存款性金融机构主要通过存款形式向公众举债而获得其资金来源;非存款性金融机构则不得吸收公众的储蓄存款。

(3)按照是否担负国家政策性融资任务,可划分为政策性金融机构和非政策性金融机构。

政策性金融机构是指由政府投资创办、按照政府意图与计划从事金融活动的机构。

非政策性金融机构则不承担国家的政策性融资任务。

(4)按照是否属于银行系统,可划分为银行金融机构和非银行金融机构。

(5)按照出资的国别属性,又可划分为内资金融机构、外资金融机构和合资金融机构。

(6)按照所属的国家,还可划分为本国金融机构、外国金融机构和国际金融机构。

3.西方国家的中央银行有哪几种制度形式?答:西方国家的中央银行制度主要有四种形式:(1)单一的中央银行制度。

即在一国范围内单独设立一家中央银行,通过总分行制,集中行使金融管理权,多数西方国家采取这种制度。

(2)二元的中央银行制度。

即在一国范围内建立中央和地方两级相对独立的中央银行机构,分别行使金融管理权,如美国、德国。

罗斯公司理财第九版课后习题第四章答案汇编

1.当你增加时间的长度时,终值会发生什么变化,现值会发生什么变化?答:当增加时间长度时根据公司PV=C/(1+r)^t得到现值会减少(dwindle,diminish),而终值FV=C*(1+r)^t会增加。

2.如果利率增加,年金的终值会有什么变化?现值会有什么变化?答:当利率增加时,终值增大,现值FV=C(1/r-1/(r*(1+r)^t))得现值会减小分析这两道题都考察了对终值和现值的概念的理解:终值:一笔资金经过一个时期或者多个时期的以后的价值,如果考察终值就是在现在或将来我得到一笔资金C那么这笔资金在更远的未来将会价值多少,如果考察现值则是将来我得到一笔钱那么它现在的价值是多少(在某个固定的折现率下)3.假设有两名运动员签署了一份10年8000万的合同,一份是每年支付800万,一份是8000万分十次,支付金额每年递增5%,哪种情况最好答:计算过程如下图:u由上图的应该选第一种4.贷款法是否应该要求贷款者报告实际利率而不是名义利率?为什么?答:他们应该报告实际利率,名义利率的优势只是在于它们方便计算,可是在计算机技术发达的今天,计算已经不再是一个问题5.有津贴的斯坦福联邦贷款是为大学生提供帮助的一种普遍来源,直到偿还贷款才开始付息。

谁将收到更多的津贴,新生还是高年级的学生?请解释答:新生将获得跟多的津贴,因为新生使用无息贷款的时间比高年级学生长。

详细数据如下:由此可见新生的津贴=22235-20000=2235;而高年级的学生为1089根据下面的信息回答接下去的5个题:6.由计算得到如果500美金若在30年后要变成10000则实际年利率是10.5%,我想应该是GMAC的决策者认为公司的投资收益率大于10.5%7.如果公司可以在30年内的任意时间内以10000元的价格购买该债券的话,将会使得该债券更具有吸引力8.1)这500元不能影响我后面30年的正常生活,也就是我说我是否有500元的多余资金;2)该公司是否能够保证在30年后我能收到10000元3)当前我认为的投资收益率是否高于10.5%,若高于10.5%则不应该考虑投资该债券我的回答是:是取决的承诺偿还的人9.财政部的发行该种债券的价格较高因为财政部在所有的债券发行者中信用最好10.价格会超过之前的500美元,因为如果随着时间的推移,该债券的价值就越接近10000美元,如果在2010年的看价格有可能会更高,但不能确定,因为GMAC有财务恶化的可能或者资本市场上的投资收益率提高。

最全的财务管理习题集及答案

财务管理习题集第一章总论·复习思考题1、什么是企业财务管理?它的研究对象是什么?2、简要论述企业资金运动存在的客观必然性。

3、什么是企业的资金运动?它包括哪几个阶段?4、企业的财务关系主要有哪些?如何处理好企业与各方面的财务关系?5、企业的三种组织形式各有哪些特点和优缺点?6、企业财务管理的目标是什么?利润最大化与股东财富最大化的本质区别是什么?7、为什么股东与经营者、股东与债权人会产生冲突?如何协调他们的冲突?8、什么是企业的理财环境?研究企业的理财环境有何意义?·练习题一、填空题1、企业的资金运动分为、、等三个阶段。

2、企业财务管理的目标主要包括、、、。

3、金融市场上利率的构成要素包括、、、、。

4、企业财务管理的环境主要包括、、。

二、单项选择题1、资金的实质是()A、商品的价值表现B、货币资金C、财产物资的价值表现D、再生产过程中运动着的价值2、在资本市场上向投资者出售金融资产,比如发行股票和债券等,从而取得资本的活动,属于()A、筹资活动B、投资活动C、收益分配活动D、扩大再生产活动3、作为财务管理的目标,每股收益最大化目标与利润最大化目标相比,其优点在于()A、能够避免企业的短期行为B、考虑了资本时间价值因素C、反映了创造利润与投入资本之间的关系D、考虑了风险价值因素4、反映公司价值最大化目标实现程度的指标是()A、销售收入B、市盈率C、每股市价D、净资产收益率5、委托代理矛盾是由于()之间目标不一致产生的。

A、股东与监事会B、股东与顾客C、股东与董事会D、股东与经营者三、判断题1、财务管理的目标取决于企业的总目标.()2、企业财务管理是一种实物管理。

()3、资金的分配是筹资的目的和归宿,也是筹资的实现和保证。

()4、以企业价值最大化作为财务管理的目标有利于社会资源的合理配置,从而实现社会效益最大化。

()5、以每股收益最大化最为财务管理的目标,考虑了货币的时间价值,但没有考虑投资的风险价值。

罗斯公司理财第九版课后习题第四章答案

1. 当你增加时间的长度时,终值会发生什么变化,现值会发生什么变化?答:当增加时间长度时根据公司PV=C/(1+r)A t得到现值会减少(dwindle,diminish),而终值FV=C*(1+r)At会增加。

2. 如果利率增加,年金的终值会有什么变化?现值会有什么变化?答:当利率增加时,终值增大,现值FV=C(1/r-1/(r*(1+rFt))得现值会减小分析这两道题都考察了对终值和现值的概念的理解:终值:一笔资金经过一个时期或者多个时期的以后的价值,如果考察终值就是在现在或将来我得到一笔资金C那么这笔资金在更远的未来将会价值多少,如果考察现值则是将来我得到一笔钱那么它现在的价值是多少(在某个固定的折现率下)3. 假设有两名运动员签署了一份10年8000万的合同,一份是每年支付800万,一份是8000万分十次,支付金额每年递增 5% ,哪种情况最好答:计算过程如下图:u12. 5T733354舉一忡t*况*■二沖耆况63S. <4e>3& 04年1667. M Oflfc-蠹ML D虽百嘶fiOQi m.sa49& 97sao TSh.294沮0鼻1115m.^6髯& 29SzaSr 钿亍晒L弊TT E颐 d 72監BL EB审60496th 70191. 23IQ 旦计9CW0, 003H 也69由上图的应该选第一种4. 贷款法是否应该要求贷款者报告实际利率而不是名义利率?为什么?答:他们应该报告实际利率,名义利率的优势只是在于它们方便计算,可是在计算机技术发达的今天,计算已经不再是一个问题5. 有津贴的斯坦福联邦贷款是为大学生提供帮助的一种普遍来源,直到偿还贷款才开始付息。

谁将收到更多的津贴,新生还是高年级的学生?请解释答:新生将获得跟多的津贴,因为新生使用无息贷款的时间比高年级学生长。

详细数据如下:输入变童APR 6. 25%备朗金额5000期限<1) 4期眼(2) 3实師利率8. 57%借款总瓠< 1 >20000借款总颔< 2 > 15000输出变崖终值(1) 贮厶235. 67终值(2)¥1® 089. 51由此可见新生的津贴=22235-20000=2235 ;而高年级的学生为1089根据下面的信息回答接下去的5个题:6. 由计算得到如果500美金若在30年后要变成10000则实际年利率是10.5%,我想应该是GMAC的决策者认为公司的投资收益率大于10.5%7. 如果公司可以在 30年内的任意时间内以 10000元的价格购买该债券的话,将会使得该债券更具有吸引力8. 1)这500元不能影响我后面 30年的正常生活,也就是我说我是否有 500元的多余资金;2)该公司是否能够保证在30年后我能收到10000元3)当前我认为的投资收益率是否高于10.5%,若高于10.5%则不应该考虑投资该债券我的回答是:是取决的承诺偿还的人9. 财政部的发行该种债券的价格较高因为财政部在所有的债券发行者中信用最好10•价格会超过之前的500美元,因为如果随着时间的推移,该债券的价值就越接近10000 美元,如果在2010年的看价格有可能会更高,但不能确定,因为GMAC有财务恶化的可能或者资本市场上的投资收益率提高。

理财规划师基础知识部分各章习题集带答案

基础知识部分第1 页(共56 页)第一章理财规划基础一、单项选择题1、财务自由主要体现在()。

①是否有适当、收益稳定的投资②是否有充足的现金准备③投资收入是否完全覆盖个人或家庭发生的各项支出④是否有稳定、充足的收入2、在财务安全的模式下,收入曲线一直在支出曲线的()。

①平行②下方③上方④右方3、单个家庭为了应对重大疾病、意外灾难、犯罪事件、突发事件等的开支,预防某些重大的事故对家庭的短期冲击所需的现金储备称作()。

①日常生活储备②意外现金储备③家族支援现金储备④追加投资储备4、下属于客户非财务信息的是()。

①社会保障情况②风险管理信息③投资偏好④工资、薪金5、单身期的理财优先顺序是()。

①职业规划、现金规划、投资规划、大额消费规划②现金规划、职业规划、投资规划、大额消费规划③投资规划、职业规划、现金规划、大额消费规划④大额消费规划、职业规划、现金规划、投资规划6、理财规划师对客户现行财务状况的分析不包括()。

①客户家庭资产负债表分析②客户家庭现金流量表分析③财务比率分析④客户婚姻、子女状况7、持续理财服务不包括()。

①定期对理财方案进行评估②不定期的信息服务③不定期的方案调整④定期到客户单位做收入调查8、客户进行理财规划的目标通常为财产的保值和增值,下列哪一项规划的目标更倾向于实现客户财产的增值()。

①现金规划②风险管理与保险规划③投资规划④财产分配与传承规划9、以下哪一项属于客户的财务信息()①客户下女情况②客户收入状况③客户理财目标④客户理财需求10、下列关于理财规划步骤正确的是()。

①建立客户关系、收集客户信息、分析客户财务状况、制定理财计划、实施理财计划、持续理财服务②收集客户信息、建立客户关系、分析客户财务状况、制定理财计划、实施理财计划、持续理财服务③建立客户关系、收集客户信息、制定理财计划、分析客户财务状况、实施理财计划、持续理财服务④建立客户关系、分析客户财务状况、收集客户信息、制定理财计划、实施理财计划, 持续理财服务基础知识部分第2 页(共56 页)11、按照最新«理财规划师国家职业标准»的规定,理财规划师所要遵循的执业原则不包括()。

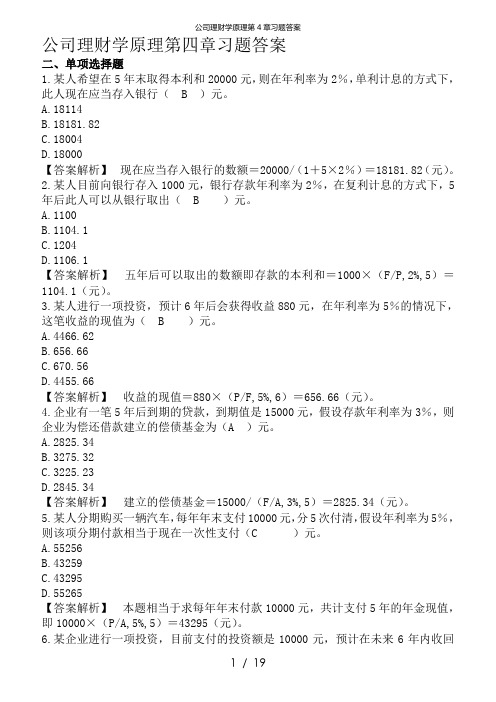

公司理财学原理第4章习题答案

公司理财学原理第四章习题答案二、单项选择题1.某人希望在5年末取得本利和20000元,则在年利率为2%,单利计息的方式下,此人现在应当存入银行( B )元。

A.18114B.18181.82C.18004D.18000【答案解析】现在应当存入银行的数额=20000/(1+5×2%)=18181.82(元)。

2.某人目前向银行存入1000元,银行存款年利率为2%,在复利计息的方式下,5年后此人可以从银行取出( B )元。

A.1100B.1104.1C.1204D.1106.1【答案解析】五年后可以取出的数额即存款的本利和=1000×(F/P,2%,5)=1104.1(元)。

3.某人进行一项投资,预计6年后会获得收益880元,在年利率为5%的情况下,这笔收益的现值为( B )元。

A.4466.62B.656.66C.670.56D.4455.66【答案解析】收益的现值=880×(P/F,5%,6)=656.66(元)。

4.企业有一笔5年后到期的贷款,到期值是15000元,假设存款年利率为3%,则企业为偿还借款建立的偿债基金为(A )元。

A.2825.34B.3275.32C.3225.23D.2845.34【答案解析】建立的偿债基金=15000/(F/A,3%,5)=2825.34(元)。

5.某人分期购买一辆汽车,每年年末支付10000元,分5次付清,假设年利率为5%,则该项分期付款相当于现在一次性支付(C )元。

A.55256B.43259C.43295D.55265【答案解析】本题相当于求每年年末付款10000元,共计支付5年的年金现值,即10000×(P/A,5%,5)=43295(元)。

6.某企业进行一项投资,目前支付的投资额是10000元,预计在未来6年内收回投资,在年利率是6%的情况下,为了使该项投资是合算的,那么企业每年至少应当收回( D )元。

金融理财师考试《投资规划》试题(网友回忆版)一

金融理财师考试《投资规划》试题(网友回忆版)一[单选题]1.某资产组合由一年期国债(视为无风险资产)与沪深300指数基金(视为市(江南博哥)场组合)构成,该资产组合的P系数是0.72,则该组合中一年期国债的权重为A.72%B.50%C.28%D.16%参考答案:C参考解析:假设该组合中国债的权重为w0,则该组合的P系数=(1-w0)P M=0.72,已知P M=1,可求出w0=28%。

[单选题]2.已知无风险资产收益率为5%,市场组合的预期收益率为15%。

理财师测算某股票组合的预期收益率为20%,该组合的P系数为1.3。

根据资本资产定价模型,理财师的以下判断正确的是()。

A.该股票组合价值被高估B.该股票组合价值被低估C.该股票组合的定价是合理的D.该股票组合不存在套利机会参考答案:B参考解析:根据资产定价模型求该组合的预期收益率,r=r f+P(r M-r f),且P=1.3,r f=5%,r M=15%,可求出该组合的预期收益率=15%<20%,因此在该理财师看来,此股票组合的价值被低估了,该定价是不合理的,且目前存在套利机会。

[单选题]3.以下不属于构造套利组合需要满足的条件是()。

A.不需要投资者追加任何额外投资B.组合的系统性风险为零C.组合的收益不为零D.组合中的各项资产处于均衡状态参考答案:D参考解析:套利投资组合需要满足以下3个条件:①不需要追加额外投资;②投资组合的因素风险(或者说系统风险)为0;③投资组合的收益不等于0。

而组合的各项资产处于均衡状态不属于构造套利组合需要满足的条件。

[单选题]4.关于套利定价理论(APT)和资本资产定价模型(CAPM)之间的关系,以下说法错误的是()。

A.CAPM只能用P系数解释风险的大小,而APT可以解释风险的来源B.因为APT没有对投资者偏好做出假定,所以其适用范围更广C.根据APT,投资者可根据自己对待风险的态度,回避掉自己不愿意承担的风险D.CAPM假定了投资者对待风险的态度,即属于风险中性参考答案:D参考解析:CAPM假定了投资者都是风险规避者,当面临其他条件相同的两种选择时,他们将选择具有较小标准差的投资组合。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第四章投资规划作业

2、下面给出了每种经济状况的概率和各个股票的收益:

(1)请分别计算这两只股票的期望收益率、方差和标准差;

E(Ra)=% б2a=% бa=%

E(Rb)=% б2b=% бb=%

(2)请计算这两只股票的协方差和相关系数;

Cov(Ra, Rb)=

ρ=

(3)请用变异系数评估这两只股票的风险;

CV(a)=%/%=

CV(b)=%/%=

结论:与A股票相比,投资B股票获得的每单位收益要承担更大的投资风险(4)制作一个类似表的表格,确定在这两只股票不同投资比重(A股票比重从0%开始,每次增加10%)时,投资组合的收益、方差和标准差。

证券的组合收益与风险

(5)在风险/收益图中标出(4)计算的结果,并找出方差最小时两只股票各自的投资

比重;

方差最小:A 股票投资比重100%,B 股票投资比重0% (6)你会用怎样的投资比重来构建一个资产组合?请做出讨论。

全部资金投资A 股票

3、假定3只股票有如下的风险和收益特征:

股票A 和其他两只股票之间的相关系数分别是:,0.35A B ρ=,,0.35A C ρ=-。

(1)根据投资组合理论,判断AB 组合和AC 组合哪一个能够获得更多的多样化好处?请解释为什么?

AC 组合能够获得更多的多样化好处,因为相关程度越低,投资组合分散风险程度越大。

(2)分别画出A 和B 以及A 和C 的投资可能集;

A 和

B 的组合:

(3)AB 中有没有哪一个组合相对于AC 占优?如果有,请在风险/收益图上标出可能的投资组合。

从图中可见,AB 中任意一组合都不优于AC

5、有一项投资,其有关财务分析指标如下:

求该项目所要求的内部报酬率。

解答: 根据公式:

0120

1

2

0(1)

(1)

(1)

(1)

(1)

n

n t n

t

t CF CF CF CF CF IRR IRR IRR IRR IRR =+

+

++

==+++++∑

L

用EXCEL,求得IRR=36%:

6、李小姐采取固定投资组合策略,设定股票与定存之比率均为50%。

若股价上升后,股票市值为40万元,定存为36万元,则应采取什么调整操作以合乎既定策略?

解答: V=40+36=76 股票:76×50%=38 定存:76×50%=38

因此:卖出股票2万,增加定期存款2万。

7、黄先生总资产市值为100万元,可接受的总资产市值下限为70万元,可承担风险系数为3,依投资组合保险策略投资股票,若所投资之股票价值下跌10万元,则应如何调整?

解答:

期初投资金额V=100万元,F=70万元,m=3。

股票初始头寸为:3×(100-70)/100=90%

现在,股票价值下跌10万元,则有V=90万元,从而V-F=20万元,E=60万元,股票头

寸应为60÷90×100%=%,股票资产应由80万元调整为60万元,即应卖出股票20万元。

8、刘先生夫妇同龄,35岁。

有一个8岁的小孩。

刘先生家庭目前有可用金融资产25万,年收入15,每年支出6万。

刘先生夫妇的财务目标如下:(1)、首先是购房

由于和父母住在一起,老人的开销不用夫妇俩负担,但总价20万元的旧房显得偏小,不能满足一家五口的居住需求。

当前房价偏高,刘先生夫妇打算在2年后买一个价值40万的两房一厅的房子自住(旧房子归父母),首付3成,准备按揭15年。

(2)、其次是准备小孩的教育基金

正常情况下,刘先生的小孩将在18岁上大学。

让小孩完成大学教育,目前至少需要8万元,假设大学费用的年增长率是2%,刘先生希望10年后能攒够小孩的大学费

(3)、再次是退休金的储备

刘先生夫妇准备在55岁退休。

退休后刘先生夫妇的合计社保退休金是每月2000元。

刘先生希望达到于退休前的生活水准的80%。

[刘先生夫妇预期寿命85岁]

(4)最后目标是买车

刘先生夫妇喜爱出游,有车则出外旅游更加便捷。

如果有可能,刘先生希望买一辆10万的车子。

根据理财师的了解和分析,刘先生是较稳健的投资者,他愿意根据理财目标进行资产配置:

1、紧急备用金:存放方式是活期存款

2、刘先生的短期目标-购房,配置在定期存款,年收益率是2%

1、中期目标-子女教育金,投资在平衡式基金,预期收益率是5%

2、长期目标-养老,投资于蓝筹股,预期收益率8%

3、剩余资金,进行个股操作,获取额外收益。

4、银行房贷利率估计是6%,车贷利率是5%。

在不考虑通货膨胀下,根据材料,为刘先生做一份投资规划,尽可能实现刘先生的财务目标。

解答:

(1)紧急备用金=3~6个月的开支

6÷12×3=万 6÷12×6=3万

为刘先生准备2万元的紧急备用金

(2)购房目标:

首付款项:40×30%=12万

贷款期限15年,贷款金额28万,利率6%,采用

等额本息还款法,每年末偿还金额:

A=PV÷(P/A,i,n)=28÷(P/A,6%,15)=万元

(3)10年后需要子女教育金额度

FV= PV×(F/ P,i,n)=8×(F/ P,2%,10)=万元

(4)养老目标:

退休前刘先生年支出6万元,退休后年支出=6×80%=万元

年退休金=×12=万元

每年退休金缺口=万元

退休时,刘先生需额外准备退休养老金为:

PV=A×[(PV/A,i,n-1)+1]= ×[(PV/A,8%,29)+1]=万元

(*注意,生活支出的准备发生在年初,应是预付年金,年金现值系数表是普通年金,所以要做相应调整)

(5)当前买车费用10万元

针对刘先生理财目标进行配置:

刘先生已有金融资产25万元,未来每年年末可节余9万元[15万-6万]

配置说明:

(1)从当前金融资产中拿出2万元存在在活期存款上,作为紧急备用金的准备

(2)从当前金融资产中拿出10万元用于买车

(3)从当前金融资产拿出万元,存放在定期存款上,年利率2%,2年后可实现购房首付款12

万元;2年后向银行申请购房贷款28万元,

从每年储蓄节余9万元中,拿出万元用于银

行按揭还款,共还15年

(4)建议子女教育金采用定期定额投入方式实现,从现在起10年,每年年末投入万元于平衡式

基金,10年后可实现教育投资目标

(5)建议退休目标采用定期定额投入方式实现,从现在起20年,每年年末投入万元于蓝筹股,

20年后可实现退休目标

(6)从上述配置可见,客户的理财目标实现比较轻松,剩余金融资产万元、购房前两年剩余

储蓄万元[+万元]及购房后剩余储蓄万元均

可用于个股投资,获取更高的收益。

建议:(1)如果刘先生未来个股投资回报率不高,则可考虑缩短贷款年限,先偿还银行贷款,

再考虑个股投资

(2)刘先生小孩尚幼,而当前已有金融资产

额度并不大,理财目标实现主要依赖未来工

作收入,因此在已有保险基础上,应适当考

虑购买商业保险,来防范不测风险,如重大

疾病保险、定期寿险。

(3)刘先生可以考虑提高理财目标标准,从

而更大程度体高生活质量。