保险中介机构经营情况分析

中国保险中介行业市场现状与发展前景分析-监管趋严推动规范化

一文了解中国保险中介行业市场现状与发展前景分析-监管趋严推动规范化全国保费收入中保险中介占比高两者呈现正相关关系现代保险业中,保险中介包括:保险专业中介、保险兼业代理、保险营销员;而保险专业中介又包括保险代理人、保险经纪人和保险公估人。

保险中介是保险市场精细分工的结果。

保险中介的出现推动了保险业的发展,使保险供需双方更加合理、迅速地结合,减少了供需双方的辗转劳动,既满足了被保险人的需求,方便了投保人投保,又降低了保险企业的经营成本。

保险中介渠道是我国保险行业的主要渠道,特别是寿险行业。

我国寿险公司以个人代理和银行邮政为主,公司直销占比较少。

而财产保险公司的营销渠道是代理、经纪和直销三大渠道为主,其中代理渠道包括专业代理公司、兼业代理和个人代理。

截至2019年底我国共有保险中介集团5个,保险专业代理机构1760家,保险经纪公司496家,保险公估公司381家。

从保险中介保费收入与保险公司总保费收入的变化趋势来看,两者均实现了收入的逐年上涨趋势,呈现较强的正相关性。

保险中介保费收入的增长促进了保险公司总保费收入的增长,而保险公司保费的增长和保险产品的不断丰富和优化又扩张了保险中介机构的经营范围和规模,佣金、代理等中介收入随之上升,保险公司与保险机构相互促进、相互影响,保险中介在保险行业的作用越来越突出。

保费结构中营销员渠道占比最大从保险中介三大类型保费收入占总保费收入的比例分析,2013-2018年,我国中介渠道保费贡献程度最高的依然是保险公司营销员渠道,其次是兼业代理机构,最后为专业中介机构。

但专业中介机构的发展迅速,2013年至2018年间,其保费收入在全国总保费收入中占比从6.7%提升至12.7%。

根据2013-2018年我国保险中介行业保费收入结构,初步估计2019年,我国总保费收入中专业中介机构、兼业代理机构、营销员渠道保费收入占比分别为15.5%、25.34%、50.4%。

未来随着“产销分离”加速的趋势,保险专业中介机构的保费收入占比有望继续保持大幅提升的势头。

保险中介行业市场现状以及未来发展前景分析讲解

目录CONTENTS第一篇:我国保险中介行业市场发展竞争分析 --------------------------------------------------------- 1第二篇:保险中介市场现状分析保监会摸底整顿 ------------------------------------------------------ 2第三篇:保险中介业最大挑战来自去中介化趋势 ------------------------------------------------------ 2第四篇:保险中介市场发展趋势分析---------------------------------------------------------------------- 4①专业化发展趋势 ---------------------------------------------------------------------------------------------- 5②集团化发展趋势 ---------------------------------------------------------------------------------------------- 5③综合化趋势----------------------------------------------------------------------------------------------------- 5第五篇:前瞻资讯针对保险中介行业研究报告分析特点--------------------------------------------- 5第六篇:2014年保险中介行业发展趋势------------------------------------------------------------------ 7第七篇:中国保险中介行业市场前瞻与投资规划分析报告------------------------------------------ 8第八篇:保险中介准入门槛大幅提高注册资本不得低于五千万------------------------------------ 9本文所有数据出自于《2015-2020年中国保险中介行业市场前瞻与投资战略规划分析报告》第一篇:我国保险中介行业市场发展竞争分析保险中介是指介于保险经营机构之间的或保险经营机构与投保人之间的,专门从事保险业务咨询与招揽、风险管理与安排、价值衡量与评估、损失鉴定与理算等中介服务活动,并从中依法获取佣金或手续费的单位或个人。

保险中介机构违规经营现象及对策分析

目前 , 国保 险 中介 市 场 仍 长 、 经理 、 我 总 法定 代表人 等直接 负 保 险 中介机 构 提 供 的财 务 数据 、

处于发 展 的起 步 阶段 , 很不 成熟 , 责人达 2 7名 。 与保 险业发展 和经济 社会需 要还 问题 , 一 定程 度 上 制约 了保 险 在 有很 大差 距 , 还存 在 不少 突 出 的 为 的主要表现

当事人 委托办理 有关保 险业务 的 性有 待提 高 , 险 中介 市 场 秩序 提交 的任职 资格 审核请示 补正材 保 保 险公估 等机构 。保 险 中介是 连 亟待进一 步规范 。

接 保险公 司和广 大投保 人 的桥 梁

口。但 在 中国保 险业快 速发 展的

料中, 毕业 证 书及 毕 业学 院证 明 立 分支机 构或变 更高管 。如江 苏

主要 与保 费收 入挂钩 , 售后 服 务 台账 。 保 险代理 业务 。如广 西某保 险代 付 、

理 有限 责任 公 司 , 向从 事 保 险 务与其 收 入 关 系 不 大 , 观 上 使 仅 客 4 .保 险 中介 机 构 合 规 意 识 个 人代理 业 务 的 9 7人 发 放 了执 其重 眼前 利 益 、 长远 发 展 。有 薄弱 。中介机 构 内部 还没 有建立 轻

益, 代替 被保 险人领取 赔款 , 自 场秩 序混 乱 , 违 规 经 营 提 供 了 求保 费规 模 的迅 速增 长 , 的保 擅 为 有

修 改保 险单证 。

可能 和动机 。现行 营销佣 金 提取 险公 司甚 至利用兼 业代理 机构 违

通 5 .无证经 营 或委 托无 证 、 非 机制 在一定 程度上 也可 能引 发 中 规走账 , 过 支 付 手续 费 等 形式 不 法 从事保 险经纪业 务 的个人 开展 介机构 的短期 行为 。佣金 递减 支 违 规退 费 , 建 立 专 门 的 代 理业

2024年保险中介行业深度分析报告

一、行业概况保险中介行业作为保险市场中的重要一环,起到了保险销售、服务和理赔等多方面的中介作用。

随着中国保险市场的快速发展,保险中介行业也取得了长足的发展。

2024年是该行业发展的重要一年。

二、市场规模根据行业数据统计,2024年保险中介行业的总体规模有所扩大。

全国各地的保险中介机构数量持续增长,中介渠道的拓展也在推动市场规模的扩大。

尤其是互联网保险中介的快速崛起,对整个行业发展起到了积极的促进作用。

三、互联网保险中介互联网保险中介是保险中介行业的新兴力量。

通过互联网平台,保险中介机构能够以更高效、更便捷的方式进行保险销售和客户服务。

互联网保险中介的发展为传统保险中介带来了巨大的冲击和变革。

同时,互联网保险中介也面临着监管的挑战,需要加强信息安全和风险控制。

四、市场竞争保险中介行业的市场竞争非常激烈。

不仅有传统保险代理机构之间的竞争,还有互联网保险中介与传统保险中介之间的竞争。

在消费者需求多样化、渠道多元化的背景下,保险中介机构需要不断提升服务质量和效率,以保持竞争优势。

五、监管政策为了规范保险市场秩序,保护保险消费者的权益,监管部门加大了对保险中介行业的监管力度。

加强了对中介销售行为的监管,加强了对中介机构资质和经营行为的审核,加大了对互联网保险中介的监管力度。

这些监管政策将对保险中介行业的发展产生积极的影响。

六、发展趋势随着保险市场竞争的不断加剧和消费者需求的不断提升,保险中介行业将会面临新的发展趋势。

首先,中介机构需要加强技术创新,提升互联网保险中介的服务能力。

其次,中介机构需要更加注重产品创新,打造独特的销售竞争力。

此外,加强企业文化建设和人才队伍培养也是行业发展的关键。

七、结论总体来说,2024年保险中介行业保持了良好的发展势头。

互联网保险中介的快速发展和监管政策的不断完善,为行业发展带来了新的机遇和挑战。

要想在激烈的市场竞争中立于不败之地,保险中介机构需要不断创新,提高服务水平,以适应市场发展的变化,才能够在行业中占据领先地位。

保险中介市场分析报告

保险中介市场分析报告市场概况保险中介是指专门从事保险产品销售、咨询和服务的机构或个人,是保险行业中重要的一环。

随着我国保险市场的不断发展壮大,保险中介市场也呈现出迅猛的增长态势。

根据最新数据显示,截至2020年底,我国的保险中介机构达到近2.5万家,其中线上保险中介占比近40%。

市场竞争态势保险中介市场竞争激烈,主要表现在以下几个方面:1. 线上保险中介的兴起:互联网技术的快速发展使得保险中介行业也发生了重大变革,许多在线保险中介平台迅速崛起,如平安好医生、大象保险等。

这些平台通过线上渠道销售保险产品,大大提高了销售效率,给传统中介机构带来了压力。

2. 保险公司自建渠道:为了掌握更多的销售渠道和更好地控制保险销售环节,一些大型保险公司开始自建中介渠道,推出自己的线下中介机构。

这些机构通常具备较强的品牌影响力和销售实力,对其他中介机构形成了一定的竞争压力。

3. 行业准入门槛提高:为了规范市场秩序,保护消费者权益,我国对保险中介市场准入条件和资质进行了一系列严格的规定。

这些规定使得新进入市场的中介机构面临更高的准入门槛,对市场竞争形成了一定的限制。

市场机遇和挑战1. 民众保险意识提升:随着国民经济的不断发展,人民收入水平不断提高,人们对保险的认识和需求也逐渐增加。

这为保险中介市场提供了巨大的机遇,中介机构可以通过销售各类保险产品来满足广大人民群众的保险需求。

2. 互联网技术创新:互联网技术的发展为保险中介市场创造了新的发展机遇。

通过互联网,中介机构可以将各类保险产品推广给更多的潜在客户,提高销售和服务效率。

同时,互联网技术还可以帮助中介机构提供更多的保险咨询和服务,增强客户黏性。

3. 面临的挑战:与机遇并存的是一些挑战。

首先,由于市场竞争激烈,中介机构需要不断提升自身的服务质量和专业能力,以与其他竞争对手区别开来。

其次,中介机构还需要应对监管政策的不断变化,合规经营将是中介机构稳定发展的关键。

此外,一些新兴的商业模式和科技手段,如智能合约、区块链等,也可能对保险中介市场产生影响,中介机构需要及时了解和适应这些变化。

保险经营分析报告完整

险的大小,

制定风险

控制措施

风险处置:

保险公司

应制定风

险处置预

案,应对

突发事件

04

政府监管与行业风险防范

政府监管:政府应加强对保

险行业的监管,防范金融风

险

行业自律:保

信息披露:保

险行业应加强

险公司应加强

自律,规范市

信息披露,提

场秩序

高行业透明度

风险防范:保

险公司应加强

风险防范,提

高风险应对能

力

05

• 通过服务差异化,提高客户满意度,提高客户忠诚度

• 通过服务创新,提高保险产品的服务品质,提高客户满

• 通过品牌差异化,提高保险公司的品牌形象,提高市场

意度

竞争力

渠道拓展与资源整合

渠道拓展

• 通过线上线下相结合的方式,拓展保险销售渠道

• 通过合作伙伴,拓展保险销售渠道,提高市场覆盖能力

• 通过直销渠道,提高保险公司的市场渗透率,提高市场份额

保险行业发展的挑战与应对策略

挑战

应对策略

• 市场竞争:市场竞争加剧,保险公司面临压力

• 产品创新:保险公司应加大产品创新力度,提高竞争力

• 法规变化:法规变化对保险行业产生影响

• 渠道拓展:保险公司应拓展销售渠道,提高市场份额

• 风险防范:保险公司面临风险防范的压力

• 风险管理:保险公司应加强风险管理,提高风险应对能

• 行业发展不均衡:人寿保险发展较快,财产保险发展较慢

• 产品创新不足:保险产品同质化严重,缺乏差异化竞争

• 市场竞争激烈:保险公司数量多,市场竞争激烈,手续费竞争激烈

02

保险经营的各个环节分析

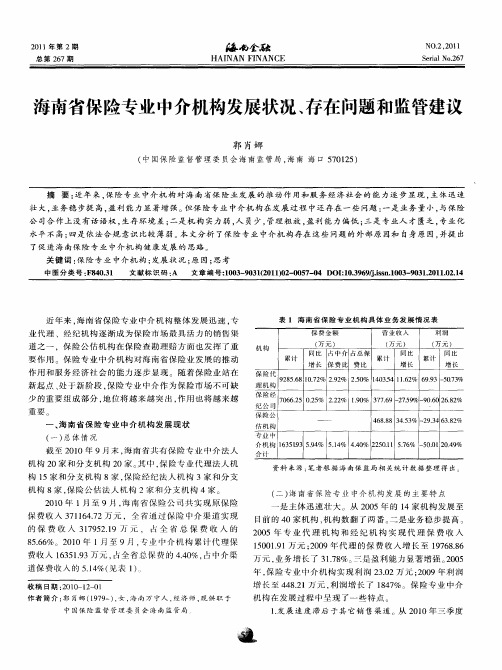

海南省保险专业中介机构发展状况、存在问题和监管建议

兼 业 代 理 机 构 17 3 .9 9.2 2 47 50 % 5

保 险 营销 员 合 计 1 4 6 . 4 9 4 3 54 7 0 % 6 3 7 5 .9 6 . % 9 2 1 00 l 4

公 司合 作 上 没 有 话 语 权 , 存 环 境 差 ; 是 机 构 实 力 弱 , 员 少 , 理 粗 放 , 利 能 力 偏 低 ; 生 二 人 管 盈 三是 专 业人 才 匮乏 , 业化 专 水 平 不 高 : 是依 法 合 规 意 识 比较 薄 弱 。 文 分 析 了保 险 专 业 中介 机 构 存 在 这 些 问题 的 外部 原 因和 自身原 因 , 四 本 并提 出

92 5. 0 7 % . 2 8 68 1 . 2 2 9 % 2.0 5 % 1 0 54 1 . 2 4 3 】6 % 6 . 3 — 07 9 9 9 5 .3 l

理 机 构 保 险 经

7 6 2 O 2 % 2 2 % 19 % 3 7 6 2 .9% 9 . 0 2 馏2 0 6.5 . 5 .2 .0 7 . 9 - 75 - 0 6 6 %

( 单位 : 元 ) 万

保 费 收 入 同 比增 长 占全 省 I I lp介渠 道 总保 赀 比重 保 费 收 入 比 重 专、 世中介 机 构 1 3 1 3 65. 9 59 % . 4 44 % 5 1 % .4

于海南省整 个保险市场 和快速发 展的全省保 费收 入, 保

纪 公 司 保 险 公

、

海 南省 保 险 专 业 中 介 机 构 发 展 现 状

46 . 8 4. 3 - 9 3 3 8 % 8 8 3 5 % 2 . 4 6 . 2

2022年行业分析上海2022年保险中介市场概况

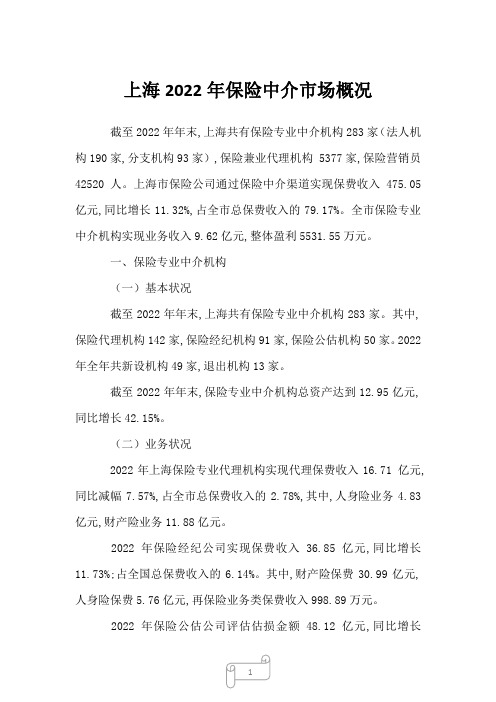

上海2022年保险中介市场概况截至2022年年末,上海共有保险专业中介机构283家(法人机构190家,分支机构93家),保险兼业代理机构 5377家,保险营销员42520人。

上海市保险公司通过保险中介渠道实现保费收入475.05 亿元,同比增长11.32%,占全市总保费收入的79.17%。

全市保险专业中介机构实现业务收入9.62亿元,整体盈利5531.55万元。

一、保险专业中介机构(一)基本状况截至2022年年末,上海共有保险专业中介机构283家。

其中,保险代理机构142家,保险经纪机构91家,保险公估机构50家。

2022年全年共新设机构49家,退出机构13家。

截至2022年年末,保险专业中介机构总资产达到12.95亿元,同比增长42.15%。

(二)业务状况2022年上海保险专业代理机构实现代理保费收入16.71 亿元,同比减幅7.57%,占全市总保费收入的2.78%,其中,人身险业务4.83亿元,财产险业务11.88亿元。

2022年保险经纪公司实现保费收入36.85 亿元,同比增长11.73%;占全国总保费收入的6.14%。

其中,财产险保费30.99亿元,人身险保费5.76亿元,再保险业务类保费收入998.89万元。

2022年保险公估公司评估估损金额48.12亿元,同比增长53.15%。

(三)经营状况2022年上海市保险代理公司共实现代理手续费收入2.76亿元,同比增长21.05%。

其中,财产险手续费收入2.06亿元,人身险手续费收入0.7亿元。

全市保险代理公司全年亏损1830.72万元。

2022年上海市保险经纪公司共实现营业收入4.51亿元,同比增长22.89%。

其中,财产险佣金收入3.36亿元,人身险佣金收入0.33亿元,再保险佣金收入117.71万元,询问类收入0.8亿元。

全市保险经纪机构全年实现盈利5760.78万元。

2022年上海市保险公估公司实现业务收入2.35亿元,同比增长50.64%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2010年保险中介机构经营情况分析》

2011-04-02 12:49:20 来源:i美股作者:陈群超

(i美股讯)目前,老百姓购买保险主要有两个渠道:一个是向保险公司直接购买,如平安人寿、太平洋人寿等;另一个是通过保险中介渠道购买保险产品。

其中,保险中介渠道可划分为保险专业中介机构、兼业代理机构、营销员三类。

近年来,兼业代理机构和营销员占据着全国总保费收入半壁江山,并进一步扩张;保险专业中介机构的保费收入仅占全国总保费收入的5.82%。

众所周知,泛华保险是一家保险专业中介机构。

通过分析中国保险专业中介机构的业务经营情况,有助于投资者进一步了解泛华保险的行业背景。

一、保险中介市场运行情况

1. 保险市场有哪些中介渠道?

在保险市场中,有三类保险中介渠道:保险专业中介机构、兼业代理机构、营销员。

截至2010年底,全国共有保险专业中介机构2550家,兼业代理机构18.99万家,营销员330余万人。

2. 保险公司通过中介渠道实现了多少保费收入?

全国保险公司通过保险中介渠道实现保费收入10991.14亿元,同比增长19.98%,占全国总保费收入的75.80%。

由此可见,保险中介渠道是销售保险产品的首要渠道。

但与2009年相比,份额缩水已经是不争的事实。

注:如无特别说明,本文所有图表均根据中国保险监督管理委员会数据绘制。

2006、2007年,保险中介渠道对保险公司保费收入的贡献度大幅上升;2007-2009年,该比例均保持在82.2%左右;2010年,保险中介渠道保费贡献度降低了6.46%至75.80%。

对于保险中介渠道保费贡献度的降低,我们有两种假设:一是中介渠道的保费缩水,二是保险公司直销的保费增加。

根据保监会统计数据,2010年除了保险专业中介机构数量较上年减少20家外,营销员增加了近40万人,兼业代理机构增加了近4.09万家。

按理说,营销员和兼业代理机构数量的增加会带来更多的保费收入,但事实并非如此。

专业中介机构对全国总保费的贡献度仅5.82%,小幅的机构萎缩不太可能带来如此大的影响。

那么,我们是否可以排除第一种假设,认为保险公司的直销业务突起挤占了不少市场份额?

3. 保险中介渠道赚了多少业务收入?

2010年,全国中介共实现业务收入970.81亿元,同比增长10.08%;2008、2009年,全国保险中介收入较上年的增长幅度分别是19.88%、22.49%。

二、保险专业中介机构运行情况

1.近几年保险专业中介机构的扩张情况

截至2010年底,全国共有保险专业中介机构2550家,比上年度末减少20家。

2006年-2009年,全国保险专业中介机构数量较上年分别增加了11.82%、20.47%、4.89%、5.11%。

由此可见,保险中介在2006、2007两年间经历了较大规模的机构扩张,此后两年的扩张速度大幅放缓,甚至在2010年出现机构数量萎缩的情况。

保险专业中介机构分为三类:保险代理公司、保险经纪公司和保险公估公司。

其中,保险代理公司1853家,保险经纪公司392家,保险公估公司305家,分别占72.67%、15.37%和11.96%。

全国保险专业中介机构注册资本达到90.80亿元,同比增长24.33%;总资产达到135.91亿元,同比增长26.77%。

2.业务情况

注:上图保险专业中介机构保费收入不包含保险公估公司收入。

在三类中介渠道中,保险兼业代理和营销员的保费收入超过70%,并有进一步扩张的趋势。

保险专业中介机构中,2010年保险代理公司和保险经纪公司实现保费收入844.64亿元,同比增长47.27%;占全国总保费收入5.82%,同比上升0.67个百分点。

保险代理公司实现代理保费收入481.68亿元,同比增长46.50%,占全国总保费收入的3.32%;保险经纪公司实现保费收入313.07亿元,同比增长27.96%,占全国总保费收入的2.13%,比去年同期降低0.7个百分点;保险公估公司实现评估估损金额195.41亿元,同比减少12.52%。

从业务结构来看,保险代理公司实现财产险保费收入342.80亿元,人身险保费收入138.88亿元,分别占全部代理保费收入的71.20%和28.80%;保险经纪公司实现财产险保费收入261.58亿元,占全部经纪保费收入的86.20%,占同期全国财产险保费收入的6.71%;实现人身险保费收入43.02亿元,占全部经纪保费收入的11.50%,占全国人身险保费收入的0.41%。

同时,实现再保险业务类经纪保费收入8.47亿元。

3.经营情况

截至2010年底,保险专业中介机构实现业务收入118.40亿元,同比增长32.69%;实现净利润8.15亿元,同比增长71.94%。

保险代理公司实现佣金收入63.09亿元,同比增长40.76%。

其中,实现财产险佣金收入42.57亿元,同比增长70.14%,占全部代理佣金收入的67.48%;实现人身险佣金收入20.52亿元,同比增长50.33%,占全部代理佣金收入的31.52%。

保险代理公司实现净利润1.99亿元,同比增长134.12%,占保险专业中介机构全部净利润的24.42%。

保险经纪公司共实现业务收入43.96亿元,同比增长32.81%。

其中,实现财产险佣金收入34.10亿元,同比增长36.29%,占全部经纪业务收入的77.57%;实现人身险佣金收入4.77亿元,同比增长25.53%,占经纪业务收入的10.85%;实现再保险佣金收入6332万元、咨询费收入4.46亿元,占经纪业务收入的10.15%。

保险经纪公司实现净利润5.71亿元,同比增长62.22%,占保险专业中介机构全部净利润的70.01%。

保险公估公司实现业务收入11.62亿元,同比增长2.74%。

实现财产险公估服务费收入11.31亿元,其中在2010年财产险公估费收入中,机动车辆险6.31亿元,企业财产险2.31亿元,家庭财产保险315.71万元,货运、船舶险1.47亿元,工程险8070万元。

人身险公估服务费收入约607.51万元,其他收入1595.98万元。

保险公估公司实现净利润0.45亿元,同比增长18.42%,占保险专业中介机构全部净利润的5.52%。

三、保险专业中介机构排名情况

1.2010年保险代理公司业务收入前20名排名情况

本表来源:中国保监会。

2.2010年保险经纪公司业务收入前20名排名情况

本表来源:中国保监会。

3.2010年保险公估公司业务收入前20名排名情况

本表来源:中国保监会。

【1】含以下公司:

河南大童保险代理有限公司3473.51万元、四川大童保险代理有限公司1876.98万元、河北大童保险代理有限公司1750.25万元、广州大童保险代理有限公司1617.06万元、山东大童保险代理有限公司1444.25万元、云南大童保险代理有限公司1105.29万元、江苏大童保险代理有限公司702.39万元、陕西大童保险代理有限公司385.95万元、湖南大童保险代理有限公司306.47万元、辽宁大童保险代理有限公司253.19万元、

海南大童保险代理有限公司59.34万元、大童保险销售服务有限公司7521.82万元。

(i美股陈群超)

(本资料素材和资料部分来自网络,仅供参考。

请预览后才下载,期待您的好评与关注!)。