福布斯2013年中国财富管理市场报告

2013福布斯中国富豪榜

男

53

海澜集团

51

滨江集团

服装服饰 房地产

56

天瑞集团

多元化

52

杰瑞股份

油田矿山设备制造

51

巨星科技

工具制造

69

江苏阳光集团

纺织、太阳能

48

爱尔眼科

专科医院

50

高德红外

电子元器件制造

51

贵州百灵

医药、房地产

53

广东华美国际投资集团 教育、投资

42

安踏体育

运动服饰及体育用品

45

合景泰富地产

房地产

/

合生元

巨人集团

保健品、网络游戏、投资

恒安集团 长峰房地产 新奥集团

个人护理用品 房地产 能源、房地产

37

170.8

许连捷(许自 连)

男

38

167.8

黄如论

男

38

167.8

叶澄海家族

男

40

164.7

潘政民夫妇

男

41

161.7

吕向阳

男

42

158.6

蔡奎

男

42

158.6

祝义材夫妇

男

44

155.6

张力

男

45

152.5

130

70.2

周晓光夫妇

女

131

69.5

文一波夫妇

男

131

69.5

杨铿夫妇

男

133

68.9

雷菊芳

女

133

68.9

刘革新

男

135

68.3

霍庆华

男

135

68.3

2013胡润财富报告

2011

431,344

2012

303,096 198,963

502,059

2013

352,258 230,821

583,079

2014

408,610 267,679

676,289

老年疾病年轻化,每3名成人就有1人患高血压 生活改善了,身体却亮起红灯

现代工业化、都市化带来的人口集中,居住和交通拥 挤,生活紧张、忙碌,社会关系复杂多变,导致人们的行为 和生活方式发生变化。这时,影响人类健康的主要疾病已由 传染病逐步转变为非传染性疾病。 中产阶层在过去20年间经历的生活习惯变化,使得高血 压、高血脂、糖尿病等传统意义上的老年疾病逐渐年轻化。世 界银行 2010 年报告,中国至少 5.8 亿人具有至少一种或以上与 慢性病有关的危险因素 ,70%—85% 发生在 65 岁以下人群。 去 年 , 中 国 已 有 超 过 9,000 万 的 2 型 糖 尿 病 患 者 , 预 计 2030 年将增加到 1.297 亿。在今年 5 月 17 日 “ 世界高血压日 ” 前 夕,世界高血压联盟主席、中国医学科学院阜外医院刘力生 教授也曾公开指出,我国高血压患者人数已突破 3.3 亿,每 3 名成人中有1人患高血压。卫生部2012年公开通报中国心脑 血管病死亡已占总死亡构成的41%,每年200万人的死因与 高血压有关。伴随工业化、城镇化、老龄化进程加快,我国 高血压患病率从 1959 年的 5.9% 上升到 2002 年的 18.8% 。 上述市场演变进程将直接推动中国医疗相关的支出。艾 美仕市场研究预测到 2016 年,中国医药市场将达到超 9,000 亿 元的规模,较 2011 年增长一倍有余,未来五年复合年增长率

中国拥有上千年的健康养生文化和中医中药历史,此刻 正在掀起新一轮的健康养生热潮,从专业的医药产品到传统 滋补保健品、营养食品,从医疗器械、休闲养生,到健康管 理、健康咨询,与人类健康福祉紧密相关的专业生产和服 务,正在不断丰富着这个市场,中国保健品市场显露出巨大 的发展潜能。 自2008年以来,三聚氰胺牛奶、地沟油、违法食品添 加剂等一系列食品安全事件频繁地出现在公共视线中,促 使消费者不仅更关心日常食用的食品成分,更开始重视它 们的生产流程。过去,人们依靠体育锻炼来增强体质.靠药 物来治病。如今,人们发现健康品能补充体育锻炼不能带 给人体的营养物质、通过纠正饮食失衡、调节人体机能来 达 到 防 患 于 未然的目的;与药物相比,又不会有一般治疗性 药物的副作用。

2013年中国理财行业分析报告

2013年中国理财行业分析报告2013年4月目录一、中国理财市场的现状 (4)1、中国现无统一、公认的“理财”概念 (4)2、中国理财市场的结构 (4)3、增长迅速的中国理财市场 (5)4、理财市场间发展差异明显 (5)二、中国理财市场的问题 (6)1、中国理财市场分割严重原因 (6)2、中国理财金融工具发展极端不平衡 (6)3、理财成为融资手段之一 (7)4、“内控、监管”双不足下的理财商业乱象:飞单 (7)5、理财市场繁荣催生影子银行壮大 (8)6、理财产品的非市场化——收益固定化 (8)三、中国理财市场的趋势 (9)1、中国经济增长伴随货币深化度快速提高 (9)2、收入增长和财富积累奠定理财需求基础 (10)3、中国居民的金融资产结构仍然比较单一 (10)5、中国居民对理财产品需求增加 (10)6、中国经济正处货币化向金融化过渡的阶段 (11)7、中国居民资产配置有调整需求 (12)8、中国理财产品的多元化发展趋势 (12)四、中国理财市场的机会 (13)1、参与者众,自律、监管不完善 (13)2、理财市场发展为金融机构带来机遇 (13)3、中国理财服务机会:市场容量和投资门款 (14)4、中国社会融资多元化发展迅速 (14)5、理财的融资功能:投资能力和杠杆特征 (15)一、中国理财市场的现状1、中国现无统一、公认的“理财”概念“理财”:打理财产≠打理钱财≠投资组合(1)理财在中国是近几年才新兴的概念;理财是商业银行发展中间业务等非利差业务的重点,商业银行是“理财”这一概念的主要使用者,但它并不做界定。

(2)券商、保险、信托、基金等非银机构各有各的叫法,虽然实质也是替客户打理财产。

2、中国理财市场的结构3、增长迅速的中国理财市场2012年12月,信托受托管理资产余额74705.55亿,证券受托管理资金本金余额18900亿。

中国市场无统计标准;最大市场银行体系并无一致公布。

4、理财市场间发展差异明显机构间规模差异;行业内发展差异;品种间发展差异;差距不是一点点。

福布斯2013年度全球富豪榜(包含总表、中国大陆、台湾、香港排名榜)

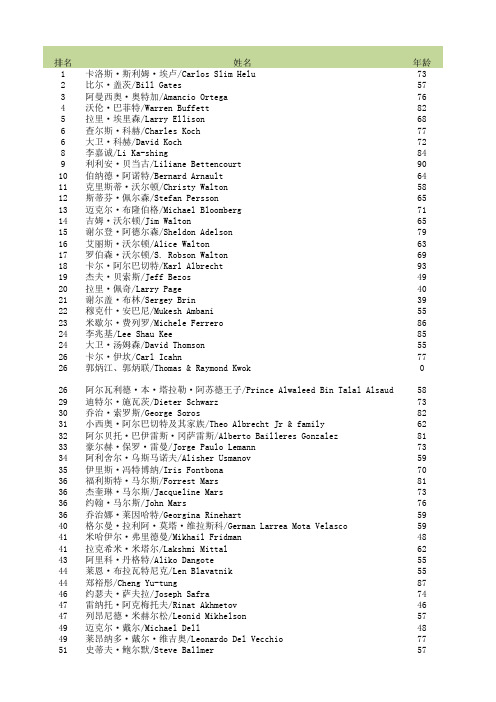

排名姓名年龄1卡洛斯·斯利姆·埃卢/Carlos Slim Helu73 2比尔·盖茨/Bill Gates57 3阿曼西奥·奥特加/Amancio Ortega76 4沃伦·巴菲特/Warren Buffett82 5拉里·埃里森/Larry Ellison68 6查尔斯·科赫/Charles Koch77 6大卫·科赫/David Koch72 8李嘉诚/Li Ka-shing84 9利利安·贝当古/Liliane Bettencourt90 10伯纳德·阿诺特/Bernard Arnault64 11克里斯蒂·沃尔顿/Christy Walton58 12斯蒂芬·佩尔森/Stefan Persson65 13迈克尔·布隆伯格/Michael Bloomberg71 14吉姆·沃尔顿/Jim Walton65 15谢尔登·阿德尔森/Sheldon Adelson79 16艾丽斯·沃尔顿/Alice Walton63 17罗伯森·沃尔顿/S. Robson Walton69 18卡尔·阿尔巴切特/Karl Albrecht93 19杰夫·贝索斯/Jeff Bezos49 20拉里·佩奇/Larry Page40 21谢尔盖·布林/Sergey Brin39 22穆克什·安巴尼/Mukesh Ambani55 23米歇尔·费列罗/Michele Ferrero86 24李兆基/Lee Shau Kee85 24大卫·汤姆森/David Thomson55 26卡尔·伊坎/Carl Icahn77 26郭炳江、郭炳联/Thomas & Raymond Kwok0 26阿尔瓦利德·本·塔拉勒·阿苏德王子/Prince Alwaleed Bin Talal Alsaud58 29迪特尔·施瓦茨/Dieter Schwarz73 30乔治·索罗斯/George Soros82 31小西奥·阿尔巴切特及其家族/Theo Albrecht Jr & family62 32阿尔贝托·巴伊雷斯·冈萨雷斯/Alberto Bailleres Gonzalez81 33豪尔赫·保罗·雷曼/Jorge Paulo Lemann73 34阿利舍尔·乌斯马诺夫/Alisher Usmanov59 35伊里斯·冯特博纳/Iris Fontbona70 36福利斯特·马尔斯/Forrest Mars81 36杰奎琳·马尔斯/Jacqueline Mars73 36约翰·马尔斯/John Mars76 36乔治娜·莱因哈特/Georgina Rinehart59 40格尔曼·拉利阿·莫塔·维拉斯科/German Larrea Mota Velasco59 41米哈伊尔·弗里德曼/Mikhail Fridman48 41拉克希米·米塔尔/Lakshmi Mittal62 43阿里科·丹格特/Aliko Dangote55 44莱恩·布拉瓦特尼克/Len Blavatnik55 44郑裕彤/Cheng Yu-tung87 46约瑟夫·萨夫拉/Joseph Safra74 47雷纳托·阿克梅托夫/Rinat Akhmetov46 47列昂尼德·米赫尔松/Leonid Mikhelson57 49迈克尔·戴尔/Michael Dell48 49莱昂纳多·戴尔·维吉奥/Leonardo Del Vecchio77 51史蒂夫·鲍尔默/Steve Ballmer57 52维克多·维克塞尔伯格/Viktor Vekselberg55 53保罗·艾伦/Paul Allen6053弗朗索瓦·皮诺特/Francois Pinault76 55瓦吉特·阿列克佩罗夫/Vagit Alekperov62 56菲尔·耐特/Phil Knight75 56安德烈·梅尔尼琴科/Andrey Melnichenko41 58谢国民/Dhanin Chearavanont73 58苏珊娜·克拉腾/Susanne Klatten50 58弗拉基米尔·波塔宁/Vladimir Potanin52 61迈克尔·奥托/Michael Otto69 62弗拉基米尔·利辛/Vladimir Lisin56 62格纳迪·季姆琴科/Gennady Timchenko60 64路易斯·卡洛斯·萨米恩托/Luis Carlos Sarmiento80 65穆罕默德·阿毛迪/Mohammed Al Amoudi68 66柳井正/Tadashi Yanai64 66马克·扎克伯格/Mark Zuckerberg28 68施至成/Henry Sy88 69唐纳德·布伦/Donald Bren80 69塞尔日·达索/Serge Dassault87 69李健熙/Lee Kun-Hee71 69米哈伊尔·普罗霍罗夫/Mikhail Prokhorov47 73阿列克谢·莫尔达索夫/Alexey Mordashov47 74安东尼奥·艾尔米里奥·德莫拉埃斯/Antonio Ermirio de Moraes84 74阿比盖尔·约翰逊/Abigail Johnson51 76雷伊·达里奥/Ray Dalio63 76郭鹤年/Robert Kuok89 78缪西娅·普拉达/Miuccia Prada63 79罗纳德·佩雷尔曼/Ronald Perelman70 80安妮·考克斯·钱伯斯/Anne Cox Chambers93 81斯特芬·科万特/Stefan Quandt46 82阿南达·克里斯南/Ananda Krishnan74 82亚历杭德罗·桑托·多明戈·达维拉/Alejandro Santo Domingo Davila36 82詹姆斯·西蒙斯/James Simons74 82苏旭明/Charoen Sirivadhanabhakdi68 86宗庆后/Zong Qinghou67 87德斯·纳瓦罗·德卡马戈/Dirce Navarro De Camargo0 87约翰·弗雷德里克森/John Fredriksen68 89杰拉尔德·卡文迪什·格罗夫纳/Gerald Cavendish Grosvenor61 90哈罗德·哈姆/Harold Hamm67 91鲁珀特·默多克/Rupert Murdoch82 91约翰·保尔森/John Paulson57 91阿齐姆·普莱姆基/Azim Premji67 94埃内斯托·贝尔塔雷利/Ernesto Bertarelli47 94夏琳·德卡瓦略·海内肯/Charlene de Carvalho-Heineken58 94汉斯·劳辛/Hans Rausing87 94杰克·泰勒/Jack Taylor90 98呂志和/Lui Che Woo83 98劳伦娜·鲍威尔·乔布斯/Laurene Powell Jobs49 100埃克·巴蒂斯塔/Eike Batista56 100查尔斯·厄尔根/Charles Ergen60 100乔安娜·科万特/Johanna Quandt86 103格尔曼·汗/German Khan51 103帕朗吉·密斯特里/Pallonji Mistry83 103大卫·鲁宾和西蒙·鲁宾/David & Simon Reuben70 106皮特·凯尔纳/Petr Kellner48 107罗曼·阿布拉莫维奇/Roman Abramovich46108黄志祥与黄志达兄弟/Robert & Philip Ng0 109菲利浦·安舒茨/Philip Anschutz73 109乔治·凯泽/George Kaiser70 111里卡多·萨利纳斯·普里戈/Ricardo Salinas Pliego57 112理查德·金德/Richard Kinder68 112蔡衍明/Tsai Eng-Meng56 114霍斯特·鲍尔曼/Horst Paulmann78 115米高·嘉道理/Michael Kadoorie72 116迪利普·桑哈维/Dilip Shanghvi57 117史蒂夫·科恩/Steve Cohen57 118安东尼娅·约翰逊/Antonia Johnson69 119德米特里·雷波诺列夫/Dmitry Rybolovlev46 119马塞尔·赫尔曼·泰列斯/Marcel Herrmann Telles63 121克劳斯-迈克尔·库恩/Klaus-Michael Kuhne75 122哈索·普拉特纳/Hasso Plattner69 123伊斯坎德尔·马克穆多夫/Iskander Makhmudov49 123若昂·罗伯托·马里尼奥/Joao Roberto Marinho59 123罗伯托·伊尔埃努·马里尼奥/Roberto Irineu Marinho65 123皮埃尔·奥米迪亚/Pierre Omidyar45 123汉斯约格·魏斯/Hansjoerg Wyss78 128何塞·罗伯托·马里尼奥/Jose Roberto Marinho57 128孙正义/Masayoshi Son55 128王健林/Wang Jianlin58 131乔治·阿玛尼/Giorgio Armani78 131安德鲁·比尔/Andrew Beal60 131奥列格·德里帕斯卡/Oleg Deripaska45 131黄惠忠/R. Budi Hartono72 131沙希·鲁雅、拉维·鲁雅兄弟/Shashi & Ravi Ruia0 136斯瑞钱德·欣杜贾与格皮根·欣杜贾/Srichand & Gopichand Hinduja77 136哈罗德·西蒙斯/Harold Simmons81 138谢尔盖·加利茨基/Sergei Galitsky45 138黄惠祥/Michael Hartono73 138阿列克谢·库兹米切夫/Alexei Kuzmichev50 138埃里克·施密特/Eric Schmidt57 138奥古斯特·冯·芬克/August von Finck83 143里奥纳德·劳德/Leonard Lauder80 143塞缪尔·纽豪斯/Samuel Newhouse85 145伊莲·马歇尔/Elaine Marshall70 145陈颂雄/Patrick Soon-Shiong61 145阿兰·韦特海默和杰拉德·韦特海默/Alain & Gerard Wertheimer0 145盖伦·韦斯顿/Galen Weston72 145吴光正/Peter Woo67 150库玛尔·博拉/Kumar Birla45 150卡洛斯·阿尔贝托·斯库彼拉/Carlos Alberto Sicupira65 150安德列·斯科奇/Andrei Skoch47 153蔡万才/Tsai Wan-Tsai83 154詹姆斯·古德纳特/James Goodnight70 155萨维特里·金达尔/Savitri Jindal63 156克劳斯·茨奇拉/Klaus Tschira72 157查尔斯·巴特/Charles Butt75 158克伊尔德·科尔克·克里斯蒂安森/Kjeld Kirk Kristiansen65 158梁稳根/Liang Wengen56 158唐纳德·纽豪斯/Donald Newhouse83 161迪特尔·斯纳贝尔/Dieter Schnabel67162列昂尼德·费顿/Leonid Fedun56 162苏莱曼·克里莫夫/Suleiman Kerimov47 162迪特里希·梅特舒兹/Dietrich Mateschitz68 162路德维希·默克尔/Ludwig Merckle48 166穆罕默德·本·伊萨·埃尔贾比尔/Mohamed Bin Issa Al Jaber54 166爱德华·约翰逊/Edward Johnson82 166刘銮雄/Joseph Lau61 166拉尔夫·劳伦/Ralph Lauren73 166约翰·默纳德/John Menard73 166大卫·泰珀/David Tepper55 172李彦宏/Robin Li44 173马化腾/Ma Huateng41 173苏尼尔·米塔尔/Sunil Mittal55 175帕吉欧·贝尔特利/Patrizio Bertelli67 175费拉瑞特·加尔切夫/Filaret Galchev49 175伊凡·格拉森伯格/Ivan Glasenberg56 175弗拉基米尔·叶夫图申科夫/Vladimir Yevtushenkov64 179伊娃·贡达·里维拉及其家族/Eva Gonda Rivera and family54 179泽维尔·尼尔/Xavier Niel45 179约翰·鲁伯特/Johann Rupert62 182迪特马·霍普/Dietmar Hopp72 182希夫·纳达/Shiv Nadar67 182伊丹·奥佛/Idan Ofer57 182尼基·奥本海默/Nicky Oppenheimer67 182伊拉·雷纳尔特/Ira Rennert78 182纳塞夫·萨维里斯/Nassef Sawiris52 182史蒂夫·施瓦茨曼/Stephen Schwarzman66 189斯德法诺·佩斯纳/Stefano Pessina71 189海因茨·赫尔曼·蒂勒/Heinz Hermann Thiele71 191艾利·布罗德/Eli Broad79 191郑梦九/Chung Mong-Koo75 191库夏·帕尔·辛格/Kushal Pal Singh81 194西尔维奥·贝卢斯科尼/Silvio Berlusconi76 195爱德华多·贝尔蒙/Eduardo Belmont0 195罗撒丽亚·麦拉/Rosalia Mera69 195保罗&吉安菲利斯·马里奥·洛卡/Paolo & Gianfelice Mario Rocca0 198苏莱曼·拉吉哈/Sulaiman Al Rajhi93 198大卫·格芬/David Geffen70 198吉姆·肯尼迪/Jim Kennedy65财富变化国籍净资产(亿美元)行业上升墨西哥730通信运营上升美国670计算机应用上升西班牙570零售,纺织服装上升美国535金融,投资上升美国430计算机应用上升美国340多元化经营上升美国340多元化经营上升中国香港310多元化经营上升法国300零售,日用化学产品下降法国290奢侈品上升美国282零售上升瑞典280零售,纺织服装上升美国270传媒,网络服务上升美国267零售上升美国265博彩上升美国263零售上升美国261零售上升德国260零售,纺织服装上升美国252网络服务上升美国230网络服务上升美国228网络服务下降印度215石油化工,石油开采,天然气上升意大利204食品加工制造上升中国香港203多元化经营上升加拿大203传媒,网络服务上升美国200金融,杠杆收购上升中国香港200房地产开发上升沙特阿拉伯200金融,投资回归榜单德国195零售下降美国192金融,对冲基金上升德国189零售上升墨西哥182有色金属,矿业上升巴西178饮料制造下降俄罗斯176钢铁,通信运营,金融,投资下降智利174有色金属,矿业上升美国170食品加工制造上升美国170食品加工制造上升美国170食品加工制造下降澳大利亚170钢铁 ,矿业上升墨西哥167有色金属,矿业上升俄罗斯165石油开采,银行,通信运营下降印度165钢铁上升尼日利亚161建筑材料,食品加工上升美国160多元化经营持平中国香港160多元化经营上升巴西159银行下降乌克兰154钢铁,煤炭开采上升俄罗斯154其他采掘,天然气,化学制品下降美国153计算机应用上升意大利153零售下降美国152计算机应用上升俄罗斯151石油开采,有色金属上升美国150计算机应用,投资上升法国150零售上升俄罗斯148石油开采持平美国144零售,纺织服装上升俄罗斯144煤炭开采,化学制品,化肥上升泰国143食品加工制造,零售上升德国143汽车整车,化学制药下降俄罗斯143有色金属下降德国142零售,房地产开发下降俄罗斯141钢铁,交通运输上升俄罗斯141石油开采,其他采掘,天然气上升哥伦比亚139银行上升沙特阿拉伯135石油开采,多元化经营上升日本133零售下降美国133网络服务上升菲律宾132多元化经营上升美国130房地产开发上升法国130飞机制造,非汽车交运设备上升韩国130综合下降俄罗斯130金融,投资下降俄罗斯128钢铁,金融,投资上升巴西127多元化经营上升美国127金融,资金管理上升美国125金融,对冲基金上升马来西亚125多元化经营上升意大利124零售,纺织服装上升美国122金融,杠杆收购下降美国120传媒上升德国119汽车整车上升马来西亚117通信运营上升哥伦比亚117饮料制造上升美国117金融,对冲基金上升泰国117饮料制造上升中国大陆116饮料制造回归榜单巴西115建筑建材上升塞浦路斯115航运上升英国114房地产开发上升美国113石油开采,其他采掘,天然气上升美国112传媒下降美国112金融,对冲基金下降印度112计算机应用上升瑞士110生物制品,金融,投资上升荷兰110饮料制造上升瑞典110包装印刷上升美国110服务上升中国香港107博彩上升美国107计算机应用,传媒下降巴西106石油开采,矿业上升美国106传媒上升德国106汽车整车上升俄罗斯105石油开采,银行,通信运营上升爱尔兰105建筑建材上升英国105金融,投资,房地产开发上升捷克共和国104银行,保险下降俄罗斯102钢铁,金融,投资新入榜新加坡101房地产开发上升美国100金融,投资持平美国100石油开采,天然气,银行下降墨西哥99零售,传媒上升美国98采掘服务,石油天然气管道上升中国台湾98食品加工制造上升智利97零售上升中国香港95多元化经营上升印度94化学制药上升美国93金融,对冲基金上升瑞典92多元化经营上升俄罗斯91化学制品,化肥上升巴西91饮料制造下降德国90航运上升德国89计算机应用上升俄罗斯87有色金属,矿业,非汽车交运设备新入榜巴西87传媒新入榜巴西87传媒上升美国87网络服务上升瑞士87医疗器械新入榜巴西86传媒上升日本86网络服务,通信运营上升中国大陆86房地产开发上升意大利85零售,纺织服装上升美国85银行,房地产开发下降俄罗斯85有色金属,公用事业上升印尼85银行,食品加工制造,烟草上升印度85多元化经营回归榜单英国83多元化经营下降美国83金融,投资上升俄罗斯82零售上升印尼82食品加工制造,烟草上升俄罗斯82石油开采,银行,通信运营上升美国82网络服务上升德国82金融,投资上升美国81化学制品上升美国81传媒新入榜美国80继承上升美国80化学制药上升法国80零售,化学制品,纺织服装上升加拿大80零售上升中国香港80房地产开发下降印度79大宗商品,贸易,有色金属,建筑材料上升巴西79饮料制造上升俄罗斯79钢铁上升中国台湾78金融,保险上升美国77计算机应用下降印度76钢铁上升德国75计算机应用上升美国74零售,超市上升丹麦73家用轻工,玩具制造下降中国大陆73工程机械,专用设备上升美国73传媒上升德国72化学制品上升俄罗斯71石油开采,天然气上升俄罗斯71金融,投资上升奥地利71饮料制造上升德国71化学制药持平沙特阿拉伯70房地产开发,酒店上升美国70金融,投资上升中国香港70房地产开发下降美国70零售,纺织服装上升美国70零售上升美国70金融,共同基金下降中国大陆69网络服务上升中国大陆68网络服务下降印度68通信运营上升意大利67零售,纺织服装,奢侈品上升俄罗斯67建筑建材,食品加工下降澳大利亚67大宗商品,贸易,有色金属,煤炭采掘上升俄罗斯67通信运营新入榜墨西哥66饮料制造上升法国66网络服务,通信运营上升南非66零售,纺织服装,奢侈品上升德国65计算机应用上升印度65计算机用户上升以色列65多元化经营,继承下降南非65珠宝首饰上升美国65金融,投资上升埃及65建筑建材上升美国65金融,私募股权上升意大利64医药商业上升德国64汽车零部件,制动系统持平美国63金融,投资上升韩国63汽车整车下降印度63房地产开发上升意大利62传媒新入榜秘鲁61零售,日用化学产品,化妆品上升西班牙61零售,纺织服装上升意大利61建筑建材,管道上升沙特阿拉伯60银行上升美国60传媒下降美国60传媒。

2013年基金业绩排行

2013年基金业绩排行:各类前十与后十名(表)

2014年01月02日 10:55 新浪财经微博我有话说(60人参与)

新浪财经讯基金2013年度业绩正式出炉。

中邮战略新兴产业股票夺得2013年度股票型基金和所有基金冠军,全年上涨80.38%。

根据银河证券基金研究中心数据,股票基金全年平均上涨10.39%,混合基金平均上涨11.87%,均大幅跑赢大盘。

债券基金平均上涨0.13%,货币市场基金平均上涨3.92%。

>>查询:各类基金业绩排名详细数据

相关:2013年基金公司资产管理规模排名(表)

一般股票型基金业绩

前10名

业绩后10名

指数型基金业绩前10名

后10名

混合型基金业绩前10名

后10名

债券型基金业绩前10名

后10名

货币基金业绩

前10名

后10名

QDII基金业绩(截止12月30日) 前10名

后10名。

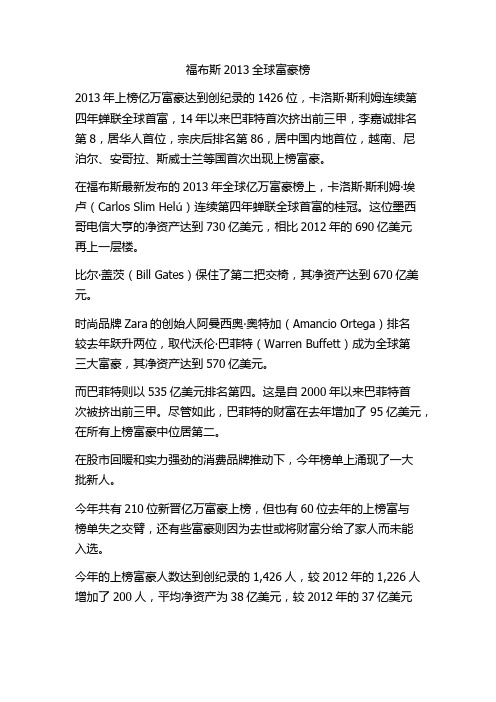

福布斯2013全球富豪榜

福布斯2013全球富豪榜2013年上榜亿万富豪达到创纪录的1426位,卡洛斯·斯利姆连续第四年蝉联全球首富,14年以来巴菲特首次挤出前三甲,李嘉诚排名第8,居华人首位,宗庆后排名第86,居中国内地首位,越南、尼泊尔、安哥拉、斯威士兰等国首次出现上榜富豪。

在福布斯最新发布的2013年全球亿万富豪榜上,卡洛斯·斯利姆·埃卢(Carlos Slim Helú)连续第四年蝉联全球首富的桂冠。

这位墨西哥电信大亨的净资产达到730亿美元,相比2012年的690亿美元再上一层楼。

比尔·盖茨(Bill Gates)保住了第二把交椅,其净资产达到670亿美元。

时尚品牌Zara的创始人阿曼西奥·奥特加(Amancio Ortega)排名较去年跃升两位,取代沃伦·巴菲特(Warren Buffett)成为全球第三大富豪,其净资产达到570亿美元。

而巴菲特则以535亿美元排名第四。

这是自2000年以来巴菲特首次被挤出前三甲。

尽管如此,巴菲特的财富在去年增加了95亿美元,在所有上榜富豪中位居第二。

在股市回暖和实力强劲的消费品牌推动下,今年榜单上涌现了一大批新人。

今年共有210位新晋亿万富豪上榜,但也有60位去年的上榜富与榜单失之交臂,还有些富豪则因为去世或将财富分给了家人而未能入选。

今年的上榜富豪人数达到创纪录的1,426人,较2012年的1,226人增加了200人,平均净资产为38亿美元,较2012年的37亿美元有所提高。

全部上榜富豪的总净资产达到5.4万亿美元,高于去年的4.6万亿美元。

从各地区的富豪看,美国以442位亿万富豪居首位,亚太地区以386人紧随其后,欧洲则有366位富豪上榜。

不包括美国在内的美洲国家有129位富豪上榜,中东及非洲则有103位。

李嘉诚排名第8,居华人首位。

宗庆后排名第86,居中国内地首位。

在今年的榜单上,共有138位女性富豪,较去年增加了34位。

2013-2014年证券行业分析报告

2013-2013年证券行业分析报告2013年11月目录一、经济转型过程中券商应有大作为 (3)1、19世纪到20世纪初(铁路及军费) (3)2、20 世纪上半叶(汽车工业及零售) (4)3、20世纪50年代(电子科技) (5)4、20世纪60、70年代(企业并购) (6)5、20世纪70、80年代(利率市场化及财富管理) (8)6、20 世纪90年代以后(新经济) (11)7、2000年以后(次贷风波) (12)二、中期行业将由贷款提供者向资本中介过渡 (16)三、2014 年30%的行业增速可期待 (23)四、投资策略及建议 ..............................................................................291、创新无忧,Alpha为正 (29)312、重点公司.........................................................................................................31五、主要风险 ..........................................................................................311、市场大幅下跌风险.........................................................................................2、创新进程不达预期风险 (32)一、经济转型过程中券商应有大作为伴随着党的十八届三中全会的成功召开,中国表现出了坚持改革的决心。

综合改革方案的提出有望在多领域加速中国经济转型。

但正如中国新领导人所言,中国经济已进入改革深水区。

在转型的攻坚期,证券公司应该起到怎样的作用呢?相信这一问题的答案可能将深刻影响到中国证券业未来5-10 年的发展。

2013最新福布斯全球亿万富豪榜

34

上升

迈克尔?奥托及其家族/Michael Otto & family

德国

汉堡

德国

68

继承和发展

时装和零售

176

35

下降

大卫.汤姆森/David Thomson & family

加拿大

多伦多

加拿大

54

继承

媒体

175

35

上升

马克.扎克伯格/Mark Zuckerberg

美国

帕洛阿尔托

加利福尼亚

美国

奥马哈

内布拉斯加

美国

81

白手起家

投资

440

4

持平

伯纳德.阿诺特/Bernard Arnault

法国

巴黎

法国

63

继承和发展

时装和零售

410

5

上升

阿曼西奥.奥特加/Amancio Ortega

西班牙

拉科鲁尼亚

西班牙

75

白手起家

时装和零售

375

6

下降

拉里.埃里森/Larry Ellison

美国

伍德赛德

澳大利亚

珀斯

澳大利亚

58

继承和发展

金属和矿业

180

32

上升

贝特霍尔德?阿尔布莱希特、西奥.阿尔布莱希特/Berthold & Theo Jr. Albrecht

德国

德国

0

继承和发展

时装和零售

178

32

下降

伊里斯?冯特博纳及其家族/Iris Fontbona & family

智利

圣地亚哥

智利

2013年福布斯中国富豪榜全榜单

2013年福布斯中国富豪榜全榜单2013排名姓名性别年龄公司2013财富(亿元人民币)1 王健林男59 大连万达集团860.12 宗庆后男68 娃哈哈集团683.23 李彦宏男44 百度677.14 李河君男46 汉能控股集团664.95 马化腾男42 腾讯622.26 魏建军男49 长城汽车5497 杨惠妍女32 碧桂园439.28 马云男49 阿里巴巴433.19 何享健男71 美的集团414.810 刘永行男65 东方希望集团372.111 陈丽华家族女72 富华国际集团36612 许荣茂男63 世茂集团335.513 许家印男55 恒大集团329.414 梁稳根男56 三一集团30515 姜滨夫妇男47 歌尔声学292.816 张近东男50 苏宁云商集团268.417 龚虹嘉夫妇男48 海康威视262.318 王文银男45 正威国际259.319 丁磊男42 网易256.220 吴亚军女49 龙湖地产250.121 傅利泉夫妇男46 大华股份24422 王卫男42 顺丰速运237.923 雷军男43 金山软件、UCWEB 234.924 张欣夫妇女48 SOHO中国231.825 张志东男41 腾讯228.826 孙广信男50 新疆广汇实业投资(集团) 225.727 王传福男47 比亚迪219.628 张士平家族男66 中国宏桥集团、山东魏桥创业集团213.529 鲁冠球父子男68 万向集团207.430 刘永好家族男62 新希望集团201.331 郭广昌男46 复星国际198.332 卢志强男61 泛海集团195.233 史玉柱男51 巨人集团189.134 施文博男63 恒安集团176.935 童锦泉男58 长峰房地产173.9 35 王玉锁夫妇男49 新奥集团173.9 37 许连捷(许自连)男60 恒安集团170.838 黄如论男62 世纪金源集团167.8 38 叶澄海家族男70 信立泰167.840 潘政民夫妇男43 AAC声学科技164.741 吕向阳男50 融捷投资、比亚迪股份161.742 蔡奎男50 龙湖地产158.6 42 祝义材夫妇男49 雨润集团158.644 张力男60 富力集团155.645 王长田夫妇男48 光线传媒152.546 邱光和家族男61 森马服饰149.547 陈发树男52 新华都实业集团146.448 杨凯男55 辉山乳业143.449 马建荣男49 申洲国际集团140.3 49 徐镜人男69 扬子江药业140.351 蒋仁生父子男60 智飞生物139.752 李锂夫妇男49 海普瑞137.353 刘忠田男49 忠旺集团131.254 李书福男50 吉利集团125.155 朱兴良男54 金螳螂124.456 傅梅城家族男56 华策影视122 56 沈国军男51 银泰集团12258 梁允超男44 汤臣倍健120.859 宋作文男66 山东南山集团120.260 姚巨货家族男82 美锦集团119.661 黄伟(微博)夫妇男54 新湖集团11962 周鸿祎男43 奇虎360112.963 孙伟杰男50 杰瑞股份109.8 63 严彬男59 华彬国际集团109.865 朱共山男55 协鑫控股10866 陈宁宁(微博)家族女42 香港嘉鑫控股集团107.467 谢炳男61 中国生物制药106.868 王俊民男44 西藏海思科药业105.569 王文学男46 华夏幸福104.9 69 吴以岭家族男63 以岭药业104.9 69 杨爱华男52 宝信汽车集团104.9 72 高德康(微博)家族男61 波司登103.7 72 何巧女夫妇女47 东方园林103.7 72 朱林瑶女43 华宝国际103.775 魏少军男50 隆基泰和103.176 薛向东家族男54 东华软件101.977 孙飘扬男55 恒瑞医药100.778 张宏伟男58 北京东方集团98.879 张志熔男44 恒盛地产、熔盛重工97.6 79 朱孟依父子男53 合生创展97.6 81 黄联禧男51 中国联塑集团96.482 丁欣欣夫妇男55 亚厦控股95.883 陈天桥夫妇男40 盛大网络94.684 周成建男48 美邦服饰93.985 陈建华夫妇男42 恒力集团91.5 85 马兴田家族男44 康美药业91.587 黄世再男62 大中华国际90.988 刘志强夫妇男48 广东香江集团90.389 文剑平男51 碧水源89.790 邵根伙男48 大北农88.591 刘学景家族男62 新凤祥控股87.892 蔡东青男44 奥飞动漫86.6 92 张桂平父子男62 苏宁环球集团86.694 王靖男40 信威通信85.495 曹克坚男51 开山集团84.2 95 黄绍武男42 爱施德84.297 阎志男40 卓尔发展8398 黄毅男51 中升集团82.4 98 刘强东(微博) 男39 京东商城82.4 100 顾伟男48 兆驰股份81.1 101 熊续强夫妇男57 宁波银亿集团80.5 102 方威男40 辽宁方大集团79.3 102 黄文仔男60 星河湾79.3 102 林立男50 深圳立业集团79.3 102 倪召兴家族男57 中融集团79.3 102 张长虹男55 大智慧79.3 107 黄晞家族女51 福信集团78.1 108 刘宝林男60 九州通77.5 109 黄光裕夫妇男44 鹏润投资76.3 110 吴光明父子男51 鱼跃医疗75.6 111 陈金霞女45 涌金集团75 111 李仲初家族男50 石基信息75 111 刘晓萌女58 苏宁云商集团75 111 王坤晓男44 杰瑞股份75 115 曹德旺夫妇男67 福耀集团73.2 115 黄振达家族男66 广东联泰集团73.2 115 梁信军男45 复星国际73.2 115 莫天全男49 搜房73.2 115 徐宇男/ 赫基国际集团73.2 115 周奕丰家族男44 鸿达兴业集团73.2 121 姜照柏男50 鹏欣集团72.6 122 贾跃亭男40 乐视网72 122 沈文荣男67 江苏沙钢集团72 122 涂建华男50 隆鑫控股72 125 陈卓林夫妇男51 雅居乐地产71.4125 耿建明男51 荣盛控股71.4 127 阙文彬夫妇男50 独一味、西部资源70.8 127 薛光林男45 光汇石油70.8 127 叶成男51 山东岚桥集团70.8 130 周晓光夫妇女51 新光控股集团70.2 131 文一波夫妇男48 桑德集团69.5 131 杨铿夫妇男52 四川蓝光69.5 133 雷菊芳女60 奇正藏药68.9 133 刘革新男62 科伦药业68.9 135 霍庆华男52 中国庆华集团68.3 135 柯希平夫妇男53 恒兴实业68.3 135 林秀成家族男58 福建三安集团68.3 138 刘振国男48 碧水源67.1 138 缪寿良男58 富源集团67.1 138 谢宏夫妇男48 贝因美67.1 138 闫希军家族男60 天士力67.1 142 黄炳文家族男59 东风股份65.9 142 黄泽兰夫妇男58 章源钨业65.9 142 王忠军男53 华谊兄弟65.9 142 张中能夫妇男50 东阳光集团65.9 146 陈妙林男61 开元旅业集团64.7 146 李新炎夫妇男63 中国龙工集团64.7 146 罗韶宇夫妇男43 重庆东银集团64.7 146 王木清男62 正通汽车64.7 146 俞敏洪男51 新东方教育64.7 151 傅光明家族男60 圣农实业64.1 151 黄红云家族男47 金科实业64.1 153 叶远西父子男50 广田股份63.4 154 南存辉男50 正泰集团62.8 155 陈泽民家族男70 三全食品62.2 156 车冯升男50 四环医药控股集团61 156 杜江涛夫妇男43 内蒙君正、博晖创新61 156 高振东男48 苏州宝时得电动工具61 156 何俊明夫妇男55 四川科创集团61 156 黄其森男48 泰禾集团61 156 李水荣男57 浙江荣盛控股集团61 156 林刚男49 康哲药业控股61 156 牛宜顺家族男58 华勤橡胶工业集团61 156 齐向东男43 奇虎360 61 156 王清涛男51 山东焦化集团61 156 王勇家族男63 西王集团61 156 周泽荣男59 侨鑫集团61 156 朱文臣男47 辅仁药业集团61 169 黄怒波男57 中坤集团60.4170 安康男64 华兰生物59.8 170 周建平家族男53 海澜集团59.8 172 戚金兴父子男51 滨江集团59.5 173 李留法家族男56 天瑞集团59.2 173 刘贞峰男52 杰瑞股份59.2 175 仇建平夫妇男51 巨星科技58.9 175 陆克平家族男69 江苏阳光集团58.9 177 陈邦男48 爱尔眼科58.6 177 黄立家族男50 高德红外58.6 177 姜伟男51 贵州百灵58.6 177 张克强男53 广东华美国际投资集团58.6 181 丁世忠男42 安踏体育58 181 孔健岷男45 合景泰富地产58 181 罗飞男/ 合生元58 181 阮水龙家族男77 浙江龙盛58 185 张茵女56 玖龙纸业57.6 186 胡柏藩男51 新和成控股集团57.3 187 黄茂如夫妇男48 茂业集团56.7 187 李银会男47 青青稞酒56.7 187 刘建民夫妇男60 甘肃建新实业集团56.7 187 刘载望家族男41 江河幕墙56.7 187 尹明善家族男75 力帆集团56.7 192 范秀莲女49 西藏海思科药业56.4 193 任正非男69 华为技术56.1 194 丁世家男49 安踏体育55.8 194 徐明波男49 双鹭药业55.8 194 徐其明男50 徐龙集团55.8 197 胡凯军男/ 中国远大集团55.5 197 尤小平父子男55 华峰集团55.5 199 俞培俤家族男53 大名城55.2 200 江南春男40 分众传媒54.9 200 李华男47 卓越集团54.9 200 刘沧龙男58 四川宏达集团54.9 200 刘益谦男49 新理益集团54.9 200 荣智健男71 中信泰富54.9 200 修涞贵男59 修正药业集团54.9 200 张跃男53 远大空调54.9 200 赵步长父子男70 步长集团54.9 208 陈金凤女50 苏宁云商集团54.3 208 董现君家族男50 江苏华厦融创置地集团54.3 208 冯海良男53 海亮集团54.3 211 韩国龙家族男58 香港冠城集团53.7 211 吴雄男/ 合生元53.7 211 郑元豹男55 人民电器集团53.7214 曹龙祥家族男56 济川药业集团53.4 214 王金书男56 山东玉皇化工集团53.4 214 姚新义男48 盾安集团53.4 217 贺正刚男59 和邦股份53.1 217 苏增福父子男72 苏泊尔集团53.1 217 杨贰珠男62 碧桂园53.1 220 王来春女46 立讯精密52.5 220 王来胜男48 立讯精密52.5 220 于泳男52 上海鸿商产业控股集团52.5 220 袁志敏家族男52 金发科技52.5 224 姚新泉男46 盾安集团52.2 225 陈建强男55 华地国际51.9 225 杨卫东家族男45 浙江卫星石化51.9 225 张志祥男46 北京建龙重工集团51.9 228 吕莉家族女37 安洁科技51.5 228 宋卫平夫妇男55 绿城集团51.5 230 刘满世家族男64 内蒙古满世煤炭集团51.2 230 孙平范男43 慈星股份51.2 230 周耀庭家族男70 红豆集团51.2 233 阮加根家族男53 浙江闰土50.9 234 洪天祝男45 天虹纺织50.3 234 欧宗荣男49 正荣集团50.3 236 车建新男47 红星美凯龙50 236 陈鸿道家族男/ 加多宝集团50 236 崔志祥男50 东营方圆有色金属50 236 黄楚龙男/ 星河集团50 236 李国强男49 中升集团50 236 牟金香女59 联化科技50 236 其实家族男43 东方财富50 236 王文良男58 日林实业集团50 244 李振江男57 神威药业49.7 244 林聪颖男52 九牧王49.7 246 缪汉根家族男48 盛虹集团49.4 246 孙喜双男60 大连一方集团49.4 246 田明男59 美亚光电49.4 246 王文京男48 用友软件49.4 250 高彦明男56 河北远洋运输集团48.8 250 蒋业华男50 重庆华宇集团48.8 250 李登海男64 登海种业48.8 250 梁昭贤男48 格兰仕48.8 250 曲乃杰男53 海昌集团48.8 250 沈南鹏(微博) 男44 红杉资本48.8 250 王超斌男57 中陆物流48.8 250 吴征男47 阳光媒体集团48.8250 杨元庆男49 联想集团48.8 250 叶立培家族男69 仲盛集团48.8 250 易小迪男49 阳光100 48.8 250 赵长甲男55 长甲集团48.8 250 朱新礼男61 汇源果汁48.8 263 朱保国家族男51 健康元药业48.5 264 傅军男56 新华联集团48.2 264 李喜朋夫妇男49 盛润控股48.2 264 柳长庆家族男60 聚龙股份48.2 264 王建(微博)沂男50 富通集团48.2 264 许晓明男50 南国置业48.2 264 昝圣达男50 综艺集团48.2 270 盛百椒男61 百丽47.6 270 唐修国男50 三一集团47.6 270 张道才家族男63 三花集团47.6 273 吴冠江男44 智飞生物47.3 273 徐子泉夫妇男55 捷成世纪科技47.3 275 李兆会男32 海鑫实业47 275 汪立平家族男47 恒立油缸47 275 杨卓舒男60 卓达集团47 278 陈奇星男53 长盈精密46.7 278 寿柏年男59 绿城集团46.7 280 朱吉满夫妇男49 誉衡药业46.4 281 岑钊雄男43 时代地产45.8 281 陈大年男35 盛大网络45.8 281 陈荣男55 中路集团45.8 281 洪肇明家族男78 劲霸男装45.8 281 蒋卫平夫妇男58 天齐锂业45.8 281 金惠明家族男60 上海大华集团45.8 281 李贤义男61 信义玻璃45.8 281 杨休男52 江苏天地集团45.8 281 张秀根家族男/ 华泰汽车45.8 290 郝镇熙夫妇男45 和佳股份45.1 290 刘长乐男62 凤凰卫视45.1 290 孙寿宽男64 嘉晨集团45.1 293 徐传化父子男78 传化集团44.8 294 张文中男51 物美集团44.5 295 蔡荣军男40 欧菲光科技44.2 296 姜龙男39 歌尔声学43.9 296 王以廷男63 内蒙古太西煤集团43.9 296 徐万茂男68 宁波华茂43.9 296 周亚仙夫妇女54 神冠控股43.9 300 朱志平男51 同方联合控股43.6 301 陈建成家族男54 卧龙电气集团43.3301 王伟(微博) 林夫妇男51 华丽家族43.3 303 成清波男51 深圳中技实业43 303 黄俊康夫妇男58 莱蒙国际43 305 陈义红夫妇男55 中国动向42.7 305 邓伟男50 亿阳集团42.7 305 丁佐宏男51 月星集团42.7 305 杜厦男66 天津家世界集团42.7 305 李德文男63 金帝集团42.7 305 李西廷男62 迈瑞医疗国际42.7 305 林中男45 旭辉集团42.7 305 楼忠福家族男59 广厦集团42.7 305 毛中吾男51 三一集团42.7 305 孙荫环男64 亿达集团42.7 305 王振滔父子男48 奥康国际42.7 305 向文波(微博) 男51 三一集团42.7 305 虞阿五父子男71 日月首饰42.7 305 张朝阳男49 搜狐42.7 305 郑永刚男54 杉杉集团42.7 320 高仕军家族男46 高力集团42.1 320 刘德建家族男42 网龙网络42.1 320 陆永华夫妇男50 林洋电子42.1 320 王永红男41 中弘集团42.1 320 张祥青夫妇男44 荣程联合钢铁42.1 325 陈隆基男57 利嘉国际41.5 325 陈学利男62 威高集团41.5 325 范朝霞夫妇女46 京运通41.5 325 胡成中男52 中国德力西集团41.5 325 潘慰女58 味千(中国)41.5 325 姚文彬男43 掌趣科技41.5 331 刘绍喜父子男49 宜华企业集团41.2 331 王义政男45 福佳集团41.2 333 何亚民家族男56 利君股份40.9 333 孟庆南家族男55 凡谷电子40.9 333 徐航男51 迈瑞医疗国际40.9 336 戴志康男49 证大集团40.6 336 黄巧灵男54 宋城集团40.6 336 任元林男60 扬子江造船40.6 336 涂国身男48 安防技术40.6 336 邢利斌男46 联盛能源40.6 336 杨志茂家族男50 锦龙发展40.6 342 梁社增家族男81 世荣兆业40.3 342 罗云男/ 合生元40.3 342 吕中楼男47 沁和能源40.3 342 王填夫妇男45 步步高商业连锁40.3342 邹节明家族男70 桂林三金40.3 347 敖小强男49 雪迪龙39.7 347 华勇男49 顺网科技39.7 347 林龙安夫妇男49 禹洲地产39.7 347 刘金成家族男49 亿纬锂能39.7 347 刘水男44 铁汉生态39.7 347 任建华男57 老板电器39.7 347 许健康家族男61 宝龙集团39.7 347 杨绍鹏男55 海丰国际39.7 347 杨雪岗家族男48 旭阳煤化工集团39.7 347 张剑男/ 远大住工39.7 347 张开元男59 国电清新39.7 347 张小明夫妇男/ 爱施德39.7 347 张轩松男42 永辉超市39.7 347 左宗申家族男61 宗申产业集团39.7 361 陈锦石家族男50 中南控股集团39 361 陈丽芬女54 江苏阳光39 361 康宝华男60 远大中国控股、博林特39 361 刘国本男69 骆驼集团39 361 郑伟男43 西藏海思科药业39 366 钟玉男63 康得新38.7 367 陈夏鑫夫妇男51 西子电梯集团38.4 367 沈锦华男46 焦点科技38.4 367 万连步男48 金正大38.4 367 徐建刚夫妇男44 刚泰集团38.4 371 黄焕明男50 厦门明发集团38.1 371 庞庆华男58 庞大集团38.1 371 苏汝波男58 碧桂园38.1 371 叶仙玉家族男55 中国星星集团38.1 371 张宝全夫妇男56 今典集团38.1 376 侯建芳男46 雏鹰农牧37.8 376 胡杨忠男48 海康威视37.8 376 李彬兰女/ 新一佳超市37.8 376 梁亮胜男62 丝宝集团37.8 376 马鸿男45 搜于特37.8 376 徐新建家族男49 日出东方37.8 382 李勤夫男51 九龙山37.2 382 缪双大家族男62 双良集团37.2 382 袁富根家族男62 苏州东山精密37.2 385 杨文龙夫妇男51 仁和集团36.9 386 冯小华男/ 广西洋浦南华糖业集团36.6 386 胡季强男52 康恩贝36.6 386 孟庆山家族男64 梅花集团36.6 386 区学铭男64 碧桂园36.6386 王柏兴父子男57 中利科技36.6 386 吴良定家族男67 万丰奥威36.6 386 夏佐全男51 比亚迪36.6 386 易大盛男52 湖南富兴集团36.6 386 张成飞男46 玖龙纸业36.6 386 张军男45 海隆石油36.6 386 张耀垣男67 碧桂园36.6 386 郑效东男49 东富龙36.6 386 周国辉男48 怡亚通36.6 386 周庆治男58 南都电源36.6 386 朱江明男46 大华股份36.6。

2013福布斯世界富豪榜

姓名年龄财富变化国籍净资产(亿美元)行业卡洛斯·斯利姆·埃73 上升墨西哥730 通信运营卢/Carlos Slim Helu比尔·盖茨/Bill Gat57 上升美国670 计算机应es阿曼西奥·奥特加/A76 上升西班牙570 零售,纺织mancio Ortega沃伦·巴菲特/Warre82 上升美国535 金融,投n Buffett拉里·埃里森/Larry68 上升美国430 计算机应Ellison查尔斯·科赫/Charl77 上升美国340 多元化经es Koch大卫·科赫/David K72 上升美国340 多元化经och李嘉诚/Li Ka-shing84 上升中国香港310 多元化经利利安·贝当古/Lilia90 上升法国300 零售,日用化ne Bettencourt伯纳德·阿诺特/Ber64 下降法国290 奢侈品nard Arnault克里斯蒂·沃尔顿/C58 上升美国282 零售hristy Walton斯蒂芬·佩尔森/Stef65 上升瑞典280 零售,纺织an Persson迈克尔·布隆伯格/M71 上升美国270 传媒,网络ichael Bloomberg吉姆·沃尔顿/Jim W65 上升美国267 零售alton谢尔登·阿德尔森/S79 上升美国265 博彩heldon Adelson艾丽斯·沃尔顿/Alic63 上升美国263 零售e Walton罗伯森·沃尔顿/S.69 上升美国261 零售Robson Walton卡尔·阿尔巴切特/K93 上升德国260 零售,纺织arl Albrecht杰夫·贝索斯/Jeff B49 上升美国252 网络服务ezos拉里·佩奇/Larry Pa40 上升美国230 网络服务ge。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

福布斯2013中国家族企业调查报告来源:2013年9月18日福布斯中文网福布斯中文版连续第四年对中国上市家族企业进行调查。

走向前台接班的二代人数出现明显飞跃,交接班进入高发期。

多数中国家族企业正同时面临交接班与产业转型两大挑战。

由于经济低迷等原因,由二代接管的企业经营业绩普遍不如由一代掌控的企业。

新希望蝉联A股最大的100家上市家族企业榜首。

国美电器蝉联香港上市的50家最大的中国内地家族企业榜首。

尽管仍然以一代为主的大陆家族企业的业绩优于台湾家族企业,但台湾家族企业的传承优于大陆家族企业。

2013年9月,上海《福布斯》中文版发布“中国现代家族企业调查报告”。

调查范围包括沪深两地上市的民营家族企业、港交所上市的内地民营家族企业,以及由台湾董事学会提供的台湾地区上市柜家族企业。

这也是福布斯中文版连续第四年对中国上市家族企业进行调查。

中国越来越多家族企业的发展,遇到了交接班、经济增长放缓以及产业转型升级三重挑战,如何在顺利交接班的同时,应对危机与波动的风险,实现企业的持续成长,已经成为当下中国家族企业面临的“时代课题”。

我们所认定的家族企业是企业所有权或控制权归家族所有,以及至少有两名或以上的家族成员在实际参与经营管理的企业。

“所有权”强调,企业实际控制权属于某个以血缘、姻亲关系为联结的家族所有;“家族”则强调,对于仅一人控股或无亲属关系的几人(无论是否为一致行动人)共同控股的、且无控股股东的亲属持股或任职的情况,也不将该企业视为属某个家族所有。

福布斯中文版还同时发布了A股最大的100家上市家族企业及在香港上市的50家最大的中国内地家族企业两份榜单。

截至2013年7月31日,共有2,470家A股上市公司,其中1,039家为国有公司,1,431家为民营公司,后者占比超过一半达到57.94%。

通过统计,我们又将民营企业划分为家族企业和非家族企业,在统计中共有711家民营上市的家族企业,占比为49.7%。

由于区域发展及开放政策的不同,两岸三地的中国家族企业在行业发展、经营业绩及代际传承方面均有所差异;但其在企业文化、组织架构及思维价值观方面又存在极为相似的特性。

随着近年来家族企业的传承与发展日益受到关注,代际交接班也正式进入热潮期。

尽管自去年年末开始A股IPO遭遇暂停,但从当年下半年的上市企业数量来看,家族企业在其中所占比例仍呈上升趋势,家族企业的整体数量和实力无疑是民营企业的重要支柱,但在经济疲软的环境下,已交由二代掌管的企业业绩普遍不如一代亲自掌舵的企业,对于目前交接班步入高峰期的企业而言,交班人和继任者都需要做好充分的准备。

相比之下,占台湾民营经济总市值70%的台湾地区家族企业已走过更久的发展历程,普遍已进入二至三代传承经营。

在抵御危机与波动方面,家族企业的净利润率表现也较非家族企业更优。

福布斯中文版2013年中国家族企业调查报告有以下重点发现:一、A股上市家族企业中二代数量明显增多二、抵御危机与波动能力,接班二代尚不如掌权一代三、赴港上市趋缓,如何逆势而上成挑战四、台湾民企支柱,行业集中,传承阶段多与产业相关五、A股上市家族企业全面超越台湾上市柜家族企业,两岸共治业绩成鲜明对比一、A股上市家族企业中二代数量明显增多通过我们4年对中国家族企业的跟踪调查发现,家族企业中的主要亲属关系变化几乎可以说是中国家族企业发展的缩影,在调查中显示,2010年时,兄弟关系在企业家族成员中尚处于首要地位;而随后两年中,创业板的诞生刺激了大批中小家族企业的集体上市,“夫妻档”的比例也同时呈直线上升,而随着第一代企业家年龄的增长,子女等二代们开始进入企业并扮演日益重要的角色,今年父(母)子(女)的关系数量首次超越了兄弟关系,以将近4成的比例成为第二大亲属关系。

子女等二代们已经越来越多地参与到家族企业的经营管理当中,除了比例呈直线上升的父子/母子关系数量,父女/母女关系也增长到17.7%,女婿/儿媳的数量超过去年的两倍,此外甥舅/叔侄和二代姻亲数量亦有显著增长,家族企业两代人交接班的态势已日益明朗化。

二、抵御危机与波动能力,接班二代尚不如掌权一代家族企业大多为中小型企业,在转型升级的过程中面临资金压力,而过去一年中,受到经济增长转慢和政策调控的影响,许多家族企业上市进程放缓,融资困难直接导致了企业经营状况的下滑。

在家族企业中,一代掌权的企业有645家,占比超过九成;二代完成接班的为66家,较去年上升了21家,占比接近10%。

可以看出,A股上市家族企业的交接班步伐开始加快。

然而,二代接管的家族企业经营业绩普遍不如一代掌权的企业。

尽管企业规模仍能扩张,主营业务收入复合增长率几乎达到一代掌管的两倍,但是2.5%的净利润复合增长率远低于一代操控大局的9.9%。

3年平均的净利润率、ROE和ROA也均低于一代主导的企业,说明二代对于企业的掌控和发展盈利能力较一代逊色,尤其是在经济增长放缓、经济转型期风险增大和经营环境难如人意的情况下,如何能够带领企业转型发展,是接班二代们需要思考的问题。

三、赴港上市趋缓,如何逆势而上成挑战目前,在香港联交所上市的企业共有1,590家,其中约有500家企业为中资民营企业。

根据我们的家族企业定义,截至2013年6月30日,在香港上市的内地家族企业共计有194家。

内地在香港上市的家族企业大多比较年轻,所以家族关系也相对清晰简单,其中夫妻关系依旧是香港上市的内地家族企业主流,目前已占到40%的比例。

这和海外市场的上市规则也有一定关系,他们大多通过海外注册的代持公司共同享有家族企业的股权。

此外,父子/母子关系的数量也在增加,且儿子进入家族企业任职的比例要远大于女儿。

可以看出香港上市的内地家族企业交接班序幕已然拉开。

尤其值得注意的是一、二代姻亲关系的数量都在增加,增幅都达到50%。

对于受到独生子女政策影响的内地家族企业来说,姻亲关系是不可忽视的选择。

和去年相比,在香港上市的内地家族企业中由家族成员担任CEO的比例有所下降,职业经理人相对于内地而言更受青睐。

然而,通过分析我们看到,管理者为家族成员的129家内地赴港上市家族企业的经营业绩要普遍好于职业经理人掌管的公司。

由家族成员掌管的企业各项指标均明显高出由职业经理人管理的企业,尤其是净利润3年复合增长率是其3倍。

或许,职业经理人和家族企业之间的磨合还需要更久的时间,家族成员的放权与职业经理人自身的责任感提高都还有待增强。

家族创业第一代掌管的企业业绩要明显优于交班二代的企业,业绩中的净利润复合增长率要高出二代接班的近20%。

对比两个市场上的二代接管的家族企业经营业绩,香港上市的二代接班者们仍需努力。

尽管与过去一年的业绩颓势和在香港上市的内地民营企业中二代接班数量相关较弱,但面对重重阻力,接班二代们需要更好地适应国际化资本市场。

四、台湾民企支柱,行业集中,传承阶段多与产业相关家族企业是台湾的主要经济核心。

在1442家上市柜的民营企业中,家族企业共占了76%,家族企业的总市值则占民营企业总市值的70%,足见家族企业在台湾的重要性。

高科技与制造业为台湾创造了经济奇迹,电子零组件、光电与建材营造业为台湾前三大上市柜家族企业所从事行业。

其中75%的电子零组件公司为家族企业。

而电机机械、建材营造与纺织纤维业三大行业的90%以上都是家族企业。

台湾上市柜家族企业平均成立超过30年,其中最早成立的是在1946年,已有67年历史。

由于部分企业成立已久,有超过1/3的企业都传至二代以后。

各产业也因发展时期不同而在企业传承的阶段上有所差异,电子高科技等发展较晚的产业,主要仍由第一代掌权。

上市柜家族企业中有45%的总经理或CEO是由家族成员担任,其中总经理由职业经理人治理的公司则占55%。

这些由职业经理人管理的企业,在净利润率和净利润复合增长率的水平上,其绩效表现亦不逊色于家族CEO。

随着公司传承至下一代,家族成员如何与职业经理人共同让企业永续经营,将是一大课题。

五、A股上市家族企业全面超越台湾上市柜家族企业,两岸共治业绩成鲜明对比我们可以看到,台湾上市柜家族企业在发展历史和数量上均胜于A股上市家族企业,前者数量占台湾所有上市柜民营企业的76%,而后者数量则占A股上市民营企业的49.7%。

而从业绩上看,A股上市家族企业几乎全面超越台湾上市柜家族企业,尽管内地家族企业净利润增长率有所减缓,但要高出台湾地区-23.5%的3年净利润复合增长率近3成。

作为“岛型经济”的代表,台湾企业以出口型为主导,危机时期中小型企业受到的冲击也更明显。

有意思的是,在A股上市的家族企业中,两代同时任职的企业业绩要逊于两代无同时任职的企业,这与台湾家族企业的情况正好相反,说明台湾家族企业在代际传承上要明显优于内地上市家族企业。

两岸上市(柜)家族企业中目前两代无同时任职的企业数量均高于两代同时任职的企业数量,但二代进入企业的比例逐年递增,交接班的序幕早已拉开,在这样的背景之下,如何促进家族与企业的双轨传承和管理磨合,是内地家族企业需要前进的方向。

家族企业的特色中国家族企业:蓄力扬新帆截至2013 年7 月31 日,共有2,470 家A股上市公司,其中1,039 家为国有公司,1,431 家为民营公司,后者占比超过一半达到57.94%。

通过统计,我们又将民营企业划分为家族企业和非家族企业,在统计中共有711 家民营上市的家族企业,占比为49.7%,与去年基本持平。

通过我们 4 年对中国家族企业的跟踪调查发现,家族企业中的主要亲属关系变化几乎可以说是中国家族企业发展的缩影,带有民营企业发展过程中典型的时代烙印。

夫妻、兄弟与父(母)子(女)可谓企业创立与发展的三大动力来源和力量保障。

事实上大多数家族企业便是由“兄弟档”或“夫妻档”搭档创立的。

他们大多出生于40 年代与60 年代之间,勤奋与机遇促使了企业的壮大。

在调查中显示,2010 年时,兄弟关系在企业家族成员中尚处于首要地位;而随后两年中,创业板的诞生刺激了大批中小家族企业的集体上市,“夫妻档”的比例也同时呈直线上升,而随着第一代企业家年龄的增长,子女等二代们开始进入企业并扮演日益重要的角色,例如世贸股份许荣茂的子女许薇薇、许世坛姐弟,雅戈尔集团李如成之女李寒穷和三一重工梁稳根之子梁治中。

家族企业遭遇逆流,二代接班步伐加快受到去年IPO 禁令的影响,A 股市场在过去一年中新增上市公司数量较少,同时由于全球经济危机的持续影响,民营家族企业的上市热情与速度均受到遏制。

在所有A 股上市的家族企业中,在中小板与创业板上市的企业占75.9% ;其中中小板块为49.6%,创业板为26.3% ;在主板上市的企业数量比去年上升了0.3 个百分点,这与部分企业转主板上市有关。

而创业板尽管在初推出时期引发了大批中小企业的上市热,但由于之后的融资发展情况并不理想,多数家族企业还是转而回归到中小板寻求资本。