流动资产结构分析表

公司财务分析之资产负债表分析

公司财务分析之资产负债表分析一、资产负债表结构分析1.资产结构分析表2:资产结构表单位:万元从表2我们可以看出,公司流动资产合计占资产总计的比例为68.86%,非流动资产总计占资产总计的比例为31.41%,公司流动资产比重较高,非流动资产比重较低。

流动资产比重较高会占用大量资金,降低流动资产周转率,从而影响企业的资金利用效率。

非流动资产比例过低会影响企业的获利能力,从而影响企业未来的发展。

2.负债与权益结构分析表3:资本结构表单位:万元从表2中我们可以看出公司流动负债占资本总计的18.02%,长期负债占资本总计的18.44%,所有者权益占资本总计的63.54%。

由此我们得出,公司的债务资本比例为36.46%,权益资本比例为63.54%,公司负债资本较低,权益资本较高。

低负债资本、高权益资本可以降低企业财务风险,减少企业发生债务危机的比率,但是会增加企业资本成本,不能有效发挥债务资本的财务杠杆效益。

3.资产与负债匹配分析通过公司资产与负债匹配结构图我们可以看出,公司资产与负债的匹配方式为稳健型的匹配结构,在这一结构形式中,企业长期资产的资金需要依靠长期资金来解决,短期资产的资金需要则使用长期资金和短期资金共同解决(见表3)。

在稳健型的匹配结构下,公司融资风险相对较小,融资成本较高,因此股东的收益水平也就不高。

二、资产构成要素分析企业总资产为65089万元,其中流动性资产为44820万元,占资产总额的比例为68.86%;非流动资产为20269万元,占据的资产份额为31.14%。

通过对企业资产各要素的数据仔细分析可以发现,企业的资产构成要素存在以下问题:1.现金金额较大企业货币资金的金额为8437万元,占资产总额的12.96%。

这个表明企业的货币资金持有规模偏大。

过高的货币资金持有量会浪费企业的投资机会,增加企业的筹资资本、企业持有现金的机会成本和管理成本。

2.应收账款、坏账准备比例较高公司2007年应收账款为5424万元,占资产总额的8.33%。

大公司的财务分析报告(3篇)

第1篇一、前言随着市场经济的发展,企业间的竞争日益激烈。

财务分析作为企业管理的重要组成部分,对于企业的经营决策、风险控制、资源配置等方面具有重要意义。

本报告以某大型企业为例,对其财务状况进行深入分析,旨在揭示其财务风险、盈利能力、偿债能力等方面的状况,为企业的未来发展提供参考。

二、公司概况某大型企业成立于20XX年,主要从事XX行业的生产和销售。

经过多年的发展,公司已成为该行业领军企业之一,拥有丰富的市场资源和较强的品牌影响力。

公司总部位于XX市,并在全国多个省份设有分支机构。

三、财务报表分析(一)资产负债表分析1. 资产结构分析表1:资产负债表主要数据| 项目 | 金额(万元) || ---------- | ------------ || 流动资产 | 100,000 || 非流动资产 | 200,000 || 负债总额 | 150,000 || 所有者权益 | 100,000 |从表1可以看出,公司流动资产占比较高,说明公司具有较强的短期偿债能力。

同时,非流动资产占比较高,表明公司长期资产规模较大,有利于企业的长期发展。

2. 负债结构分析表2:负债结构分析| 项目 | 金额(万元) || ---------- | ------------ || 流动负债 | 80,000 || 长期负债 | 70,000 |表2显示,公司流动负债占比较高,短期偿债压力较大。

长期负债占比较低,有利于企业降低财务风险。

(二)利润表分析1. 收入结构分析表3:收入结构分析| 项目 | 金额(万元) || ---------- | ------------ || 主营业务收入 | 500,000 || 其他业务收入 | 50,000 || 营业外收入 | 10,000 |表3表明,公司主营业务收入占比较高,是公司盈利的主要来源。

其他业务收入和营业外收入占比较低,说明公司收入来源相对单一。

2. 成本费用分析表4:成本费用分析| 项目 | 金额(万元) || ---------- | ------------ || 销售成本 | 300,000 || 期间费用 | 100,000 |表4显示,公司销售成本占比较高,说明公司产品毛利率较低。

财务报告资产质量分析(3篇)

第1篇摘要:资产质量是企业财务状况的重要体现,直接关系到企业的盈利能力和偿债能力。

本文通过对企业财务报告中的资产质量进行分析,探讨资产质量对企业经营的影响,并提出提高资产质量的措施。

本文以某企业为例,结合财务报告数据,对资产质量进行分析。

一、引言资产质量是企业财务状况的核心内容,它反映了企业在经营过程中资产的使用效率、盈利能力和偿债能力。

良好的资产质量是企业稳健经营的基础,也是企业实现可持续发展的重要保障。

本文通过对某企业财务报告中的资产质量进行分析,旨在揭示资产质量对企业经营的影响,并提出相应的改进措施。

二、资产质量分析1. 资产结构分析(1)流动资产分析流动资产是企业资产中最为活跃的部分,主要包括货币资金、应收账款、存货等。

流动资产质量的好坏直接影响到企业的短期偿债能力。

以某企业为例,其流动资产构成如下:表1:某企业流动资产构成项目金额(万元)占比(%)货币资金 500 20.00应收账款 1500 60.00存货 1000 40.00从上表可以看出,某企业的流动资产中,应收账款占比最高,达到60.00%,其次是存货,占比为40.00%,货币资金占比最低,为20.00%。

这说明某企业的流动资产结构存在一定的问题,应收账款和存货占比较高,可能导致企业面临较大的流动性风险。

(2)非流动资产分析非流动资产是企业长期资产,主要包括固定资产、无形资产等。

非流动资产质量的好坏直接影响到企业的长期盈利能力。

以某企业为例,其非流动资产构成如下:表2:某企业非流动资产构成项目金额(万元)占比(%)固定资产 3000 60.00无形资产 1000 20.00长期投资 500 10.00其他长期资产 500 10.00从上表可以看出,某企业的非流动资产中,固定资产占比最高,达到60.00%,其次是无形资产,占比为20.00%,长期投资和其他长期资产占比分别为10.00%。

这说明某企业的非流动资产结构较为合理,固定资产和无形资产占比较高,有利于企业实现长期盈利。

资产负债表分析表(模板)

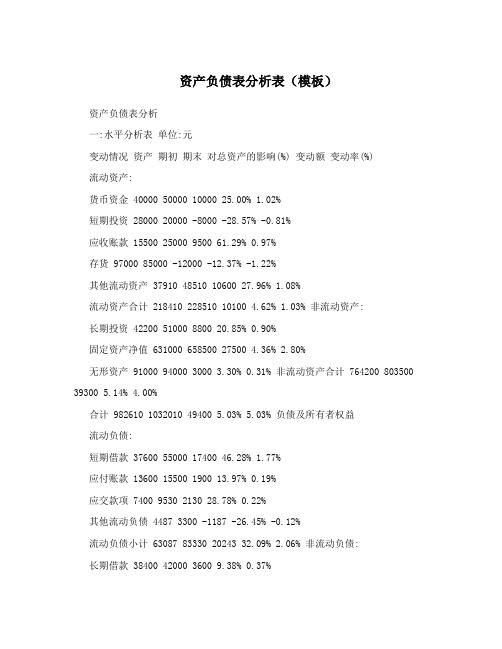

资产负债表分析表(模板)资产负债表分析一:水平分析表单位:元变动情况资产期初期末对总资产的影响(%) 变动额变动率(%)流动资产:货币资金 40000 50000 10000 25.00% 1.02%短期投资 28000 20000 -8000 -28.57% -0.81%应收账款 15500 25000 9500 61.29% 0.97%存货 97000 85000 -12000 -12.37% -1.22%其他流动资产 37910 48510 10600 27.96% 1.08%流动资产合计 218410 228510 10100 4.62% 1.03% 非流动资产:长期投资 42200 51000 8800 20.85% 0.90%固定资产净值 631000 658500 27500 4.36% 2.80%无形资产 91000 94000 3000 3.30% 0.31% 非流动资产合计 764200 803500 39300 5.14% 4.00%合计 982610 1032010 49400 5.03% 5.03% 负债及所有者权益流动负债:短期借款 37600 55000 17400 46.28% 1.77%应付账款 13600 15500 1900 13.97% 0.19%应交款项 7400 9530 2130 28.78% 0.22%其他流动负债 4487 3300 -1187 -26.45% -0.12%流动负债小计 63087 83330 20243 32.09% 2.06% 非流动负债:长期借款 38400 42000 3600 9.38% 0.37%应付债券 181000 181000 0 0.00% 0.00% 非流动负债小计 219400 223000 3600 1.64% 0.37%负债合计 282487 306330 23843 8.44% 2.43% 股东权益:股本 500000 500000 0 0.00% 0.00%资本公积 107000 102600 -4400 -4.11% -0.45%盈余公积 82423 85320 2897 3.51% 0.29%未分配利润 10700 37720 27020 252.52% 2.75%股东权益合计 700123 725680 25557 3.65% 2.60% 合计 982610 1032010 49400 5.03% 5.03%评价:1. 从资产角度本公司总资产本期增加49400万元,增长幅度为5.03%,说明公司本年资产规模有一定的增长。

流动资产结构与变动分析

财务分析报告目录一、整体财务状况 (3)二、资产负债分析 (3)1、资产结构与变动分析 (3)2、流动资产结构与变动分析 (4)3、应收款项变动分析 (5)4、存货变动分析 (6)5、存货明细变动分析 (7)6、固定资产结构与变动分析 (9)7、投资结构分析与变动分析 (10)8、资本结构分析与变动分析 (11)9、流动负债结构与变动分析 (13)10、长期资本结构与变动分析 (14)11、资本来源与资本运用适应性分析 (15)三、利润分析 (16)1、利润总额情况 (16)2、营业利润分析 (17)3、收入情况分析 (18)四、成本分析 (19)1、成本结构分析 (19)2、营业成本分析 (20)3、期间费用分析 (21)4、营业费用明细分析 (22)5、管理费用明细分析 (23)6、财务费用明细分析 (25)五、经营风险 (26)1、经营风险分析 (26)2、利润敏感性分析 (27)六、经营效率 (28)1、经营效率分析 (28)2、资金需求分析 (28)七、现金流量分析 (29)1、现金流量表整体分析 (29)2、现金流入结构分析 (30)3、现金支出结构分析 (31)4、现金流入流出比分析 (32)5、现金偿债能力分析 (32)6、获取现金能力分析 (34)7、财务弹性分析 (35)8、收益质量分析 (35)八、财务效益分析 (36)九、资产运营分析 (37)十、偿债能力分析 (39)十一、发展能力分析 (40)1、发展能力分析 (40)2、趋势变动分析 (41)十二、杜邦综合分析 (42)1、整体状况分析 (42)2、利润情况分析 (44)3、资产情况分析 (44)十三、财务危机预警分析判别模型 (45)十四、用户自定义指标分析 (46)样板公司财务分析报告一、整体财务状况2018年12月,实现营业收入为19,205.51万元;营业利润为434.03万元;净利润为2,111.06万元;资产总计为27,500.76万元,其中:货币资金为2,529.78万元,应收账款为3,461.82万元,存货为4,318.43万元;负债合计为17,079.35万元;所有者权益(或股东权益)合计为10,421.41万元。

一汽资产资本结构分析

负债结构分析 负债类别结构分析 负债项目结构分析 流动负债项目结构分析 非流动负债项目结构分析

负债类别结构分析表

项目 2011 2010 2009 2011比重 2010比重 2009比重

流动负债合计

7,459,071,43 5.18

8,431,693,5 15.82

6,624,863 ,408.20

2,484,572,4 73.91

2,488,351,94 8.45

0.2955

0.2831

0.3213

盈余公积

997,234,912. 68

997,234,912 .68

841,082,766. 28

0.1184

0.1136

0.1086

未分配利润

3,248,866,60 0.79

3,534,688,1 95.17

公司的负债以流动负债为主,占的比重 高达约95%。但是流动负债的偿还期短 ,还款压力大,所以公司面临的财务风 险也较大。

非流动负债项目结构分析表

2011 2010 2009 2011比重 2010比重 2009比重 长期借款

34,975,379. 58

长期应付款

34,975,379.5 8

34,975,379.5 8

流动负债类别结构分析表

2011 短期借款 应付票据 应付账款 预收款项 应付职工薪酬

1,500,000,00 0.00 19,135,000.0 0 4,042,231,31 4.09 876,121,319. 90 20,514,690.7 6 498,037,124. 14 2,597,466.67

0.949

0.948

0.993

康师傅偿债能力分析和资产负债表结构分析

偿债能力分析:下面表格所给数据来自于康师傅控股的公司年报,简单整合,如图所示:单位:千美元主要数据分析如下:偿债能力分析:1、短期偿债能力短期偿债能力是企业用流动资产与营业利润归还一年内到期或超过一年的各营业周期内盗窃流动负债的能力。

主要是指流动资产各项目的变现能力,下面就它其中的两个指标来分析:(1)流动比率=流动资产÷流动负债09年:1,024,618/1,307,959≈0..7808年:818,796/1,235,683≈0.6607年:646,746/924,668≈0.70(2)速动比率=速动资产/流动负债(速动资产=流动资产-存货-预付账款)09年:639,,806/1,307,959≈0.4908年:515,458/1,235,683≈0.4207年:378,722/924,668≈0.41分析:我们知道,流动比率的值越高,代表短期偿债能力越强,它的经验值是“2”,它要考虑存货、应收账款的的影响。

它是用来衡量企业的流动资产在短期内可以变换为现金用于偿还流动负债的能力。

用流动比率来衡量资产活动性大小,要求企业的流动资产在清偿流动负债以后还有余力去应付日常经营活动中其他资金的需要。

由上面的相关数据可以看出,这三年的流动比率基本上呈上升趋势,08年的时候比率有所下降,基本上三年的比率均小于1,说明流动比率不是太好,企业偿债能力相对行业标准来说较不稳定。

从整合的简易表可以看出,从07年到09年,流动资产与负债都在逐年上升,但是每年的流动资产均小于流动负债,所以初步认为康师傅的偿债能力不是很稳定。

速动比率分析:企业该指标与流动比率指标大致相似,均说明企业的短期偿债能力的强弱。

07年到09年,速动比率基本维持在0.40~0.50之间,每年均呈上升趋势,说明其偿债能力,总体虽然不强,但是逐年都有增加,这说明康师傅还是有发展前景的。

2、长期偿债能力长期偿债能力是企业偿还长期负债的现金保障制度。

财务分析作业报告(3篇)

第1篇一、引言财务分析是企业管理的重要环节,通过对企业财务报表的分析,可以了解企业的财务状况、经营成果和现金流量,为企业的决策提供依据。

本报告以某公司为例,对其财务报表进行深入分析,旨在揭示公司的财务状况、经营成果和现金流量,并对其未来发展提出建议。

二、公司概况某公司成立于20XX年,主要从事XX行业的生产与销售。

公司成立以来,凭借优质的产品和良好的服务,在市场上赢得了良好的口碑。

经过多年的发展,公司已发展成为该行业的领军企业。

三、财务报表分析(一)资产负债表分析1. 资产结构分析表1:某公司资产负债表(单位:万元)| 项目 | 20XX年 | 20XX年 || ------------ | ------ | ------ || 流动资产 | 1000 | 1200 || 非流动资产 | 2000 | 2200 || 总资产 | 3000 | 3400 || 流动负债 | 800 | 900 || 非流动负债 | 1000 | 1100 || 股东权益 | 1200 | 1300 || 总负债 | 1800 | 2000 |从表1可以看出,某公司资产结构较为稳定,流动资产占总资产的比例逐年上升,表明公司短期偿债能力较强。

同时,非流动资产占比相对稳定,说明公司长期资产投资较为合理。

2. 负债结构分析表2:某公司负债结构表(单位:万元)| 项目 | 20XX年 | 20XX年 || ------------ | ------ | ------ || 短期借款 | 500 | 600 || 长期借款 | 500 | 500 || 应付账款 | 300 | 400 || 预收账款 | 100 | 100 || 其他负债 | 200 | 200 |从表2可以看出,某公司负债结构以短期借款和应付账款为主,长期借款占比相对稳定。

这表明公司短期偿债压力较大,需加强资金管理。

(二)利润表分析1. 收入分析表3:某公司利润表(单位:万元)| 项目 | 20XX年 | 20XX年 || ------------ | ------ | ------ || 营业收入 | 3000 | 3200 || 营业成本 | 2000 | 2100 || 销售费用 | 100 | 120 || 管理费用 | 80 | 90 || 财务费用 | 50 | 60 || 利润总额 | 850 | 890 |从表3可以看出,某公司营业收入逐年增长,表明公司产品市场需求良好。