发工资,计提保险会计分录

(完整word版)计提工资和发放工资的会计分录

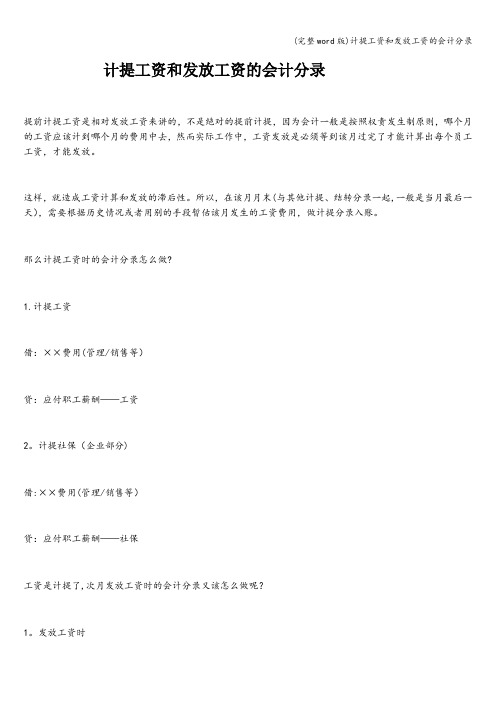

计提工资和发放工资的会计分录

提前计提工资是相对发放工资来讲的,不是绝对的提前计提,因为会计一般是按照权责发生制原则,哪个月的工资应该计到哪个月的费用中去,然而实际工作中,工资发放是必须等到该月过完了才能计算出每个员工工资,才能发放。

这样,就造成工资计算和发放的滞后性。

所以,在该月月末(与其他计提、结转分录一起,一般是当月最后一天),需要根据历史情况或者用别的手段暂估该月发生的工资费用,做计提分录入账。

那么计提工资时的会计分录怎么做?

1.计提工资

借:××费用(管理/销售等)

贷:应付职工薪酬——工资

2。

计提社保(企业部分)

借:××费用(管理/销售等)

贷:应付职工薪酬——社保

工资是计提了,次月发放工资时的会计分录又该怎么做呢?

1。

发放工资时

借:应付职工薪酬-—工资

贷:应付职工薪酬——社保(个人部分)

应交税费——应交个人所得税

库存现金/银行存款

2.上交杜保

借:应付职工薪酬-—社保(企业部分+个人部分)

贷:库存现金/银行存款

3。

上交个人所得税

借:应交税费--应交个人所得税

贷:银行存款

注意事项:

社会保险没办理之前不能计提,“五险一金"计提比例各地不一样。

企业按劳动保障部门规定比例缴纳部分,可列入“管理费用”。

计提和发放工资分录

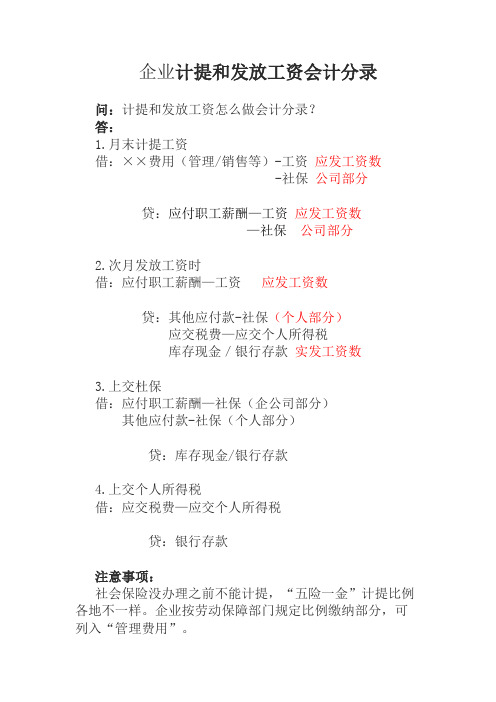

企业计提和发放工资会计分录

问:计提和发放工资怎么做会计分录?

答:

1.月末计提工资

借:××费用(管理/销售等)-工资应发工资数

-社保公司部分

贷:应付职工薪酬—工资应发工资数

—社保公司部分

2.次月发放工资时

借:应付职工薪酬—工资应发工资数

贷:其他应付款-社保(个人部分)

应交税费—应交个人所得税

库存现金/银行存款实发工资数

3.上交杜保

借:应付职工薪酬—社保(企公司部分)

其他应付款-社保(个人部分)

贷:库存现金/银行存款

4.上交个人所得税

借:应交税费—应交个人所得税

贷:银行存款

注意事项:

社会保险没办理之前不能计提,“五险一金”计提比例各地不一样。

企业按劳动保障部门规定比例缴纳部分,可列入“管理费用”。

工资计提和发放账务处理例题

工资计提和发放账务处理例题

假设企业为一个制造业企业,员工工资作为生产成本的一部分进行计提和发放。

以下是两个不同的例题:

例题 1:计提工资的账务处理

1. 月初计提工资时,会计分录为:

借:生产成本

贷:应付职工薪酬

2. 支付工资时,会计分录为:

借:应付职工薪酬

贷:库存现金

例题 2:发放工资的账务处理

1. 月初计提工资时,会计分录为:

借:生产成本

贷:应付职工薪酬

2. 支付工资时,会计分录为:

借:应付职工薪酬

贷:库存现金

3. 缴纳社会保险费时,会计分录为:

借:应付职工薪酬

贷:银行存款

4. 计算个人所得税时,会计分录为:

借:应交税费

贷:银行存款

需要注意的是,不同企业在工资计提和发放方面的账务处理可能存在差异,具体应根据企业的实际情况进行调整。

同时,为了保障会计信息的真实性、准确性和完整性,企业应当建立健全的内部控制制度,遵循会计规范和法律法规,确保会计账务处理的正确性和及时性。

计提发放工资、社保和工资个税会计分录

计提/发放工资、社保和工资个税会计分录

计提工资、社保时

借:生产成本、制造费用、管理费用、销售费用等—工资

生产成本、制造费用、管理费用、销售费用等—住房公积金

生产成本、制造费用、管理费用、销售费用等—社保

贷:应付职工薪酬—工资应付职工薪酬—住房公积金(企业承担部分)应付职工薪酬—社保(企业承担部分)

发放工资时

借:应付职工薪酬—工资

贷:银行存款其他应付款—社保(个人承担部分)

其他应付款—住房公积金(个人负担部分)

应交税费—应交个人所得税

缴纳社保和申报个税

借:应交税费-应交个人所得税

应付职工薪酬—住房公积金(企业承担部分)

应付职工薪酬—社保(企业承担部分)

其他应付款—住房公积金(个人负担部分)

其他应付款—社保(个人承担部分)

贷:银行存款。

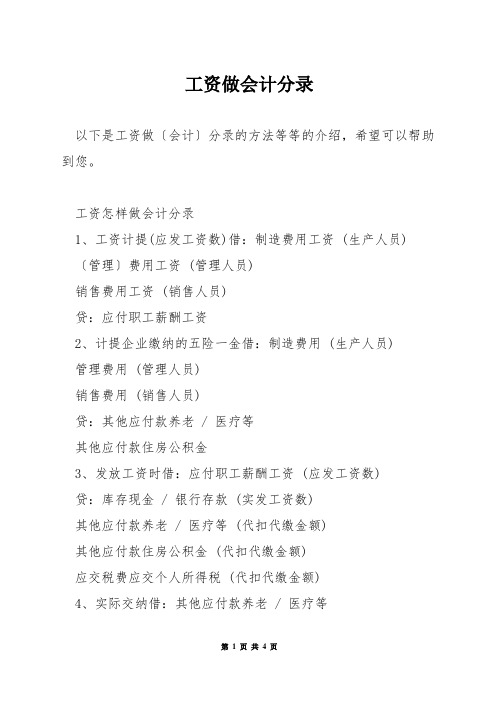

工资做会计分录

工资做会计分录以下是工资做〔会计〕分录的方法等等的介绍,希望可以帮助到您。

工资怎样做会计分录1、工资计提(应发工资数)借:制造费用工资 (生产人员)〔管理〕费用工资 (管理人员)销售费用工资 (销售人员)贷:应付职工薪酬工资2、计提企业缴纳的五险一金借:制造费用 (生产人员)管理费用 (管理人员)销售费用 (销售人员)贷:其他应付款养老 / 医疗等其他应付款住房公积金3、发放工资时借:应付职工薪酬工资 (应发工资数)贷:库存现金 / 银行存款 (实发工资数)其他应付款养老 / 医疗等 (代扣代缴金额)其他应付款住房公积金 (代扣代缴金额)应交税费应交个人所得税 (代扣代缴金额)4、实际交纳借:其他应付款养老 / 医疗等其他应付款住房公积金应交税费应交个人所得税贷:银行存款如何做计提工资会计分录1.短期职工薪酬计提时关于短期职工薪酬,应当按实际发生的金额确认为负债,并计入当期损益或资产成本。

其中,生产工人的短期职工薪酬应记入生产成本,假设是采纳计件工资,则应直接计入有关产品的成本;假设是采纳计时工资,关于只生产一种产品的也直接计入相应的产品成本,生产多种产品的应该按分配标准分配计入产品成本,如果是生产车间管理者,计提工资记入制造费用,如果是行政部门管理人员,则是管理费用,如果是销售部门销售人员工资计入销售费用,假设是由在建工程、无形资产负担的短期职工薪酬,计入建造固定资产或无形资产成本。

2.发放时发放工资时,应按规定结算相关费用社保会计分录应付职工薪酬可按工资、职工福利、社会保险费、住房公积金、工会经费、职工教育经费、非货币性福利、辞退福利、股份支付等进行明细核算在我们计提本月工资时分录为:1 借:管理费用社保(企业部分) 销售费用工资销售费用社保(企业部分) 贷:应付职工薪酬工资社保(企业部分)2 在申报当月社保过后进行账务处理分录为:借:应付职工薪酬社保(企业部分) 其他应收款社保(个人部分) 贷:银行存款3 在下个月或月底发工资时分录为:借:应付职工薪酬工资等(依据上月计提发放) 贷:其他应收款社保(个人部分) 银行存款个人借款用工资抵扣怎么做会计分录员工借出款项时:借:应收账款-员工借款贷:库存现金抵扣时:借:库存现金(也可以是银行存款)看是发现金还是发卡里了贷:应收账款-员工借款做到有借必有贷,借贷数额等就可以了。

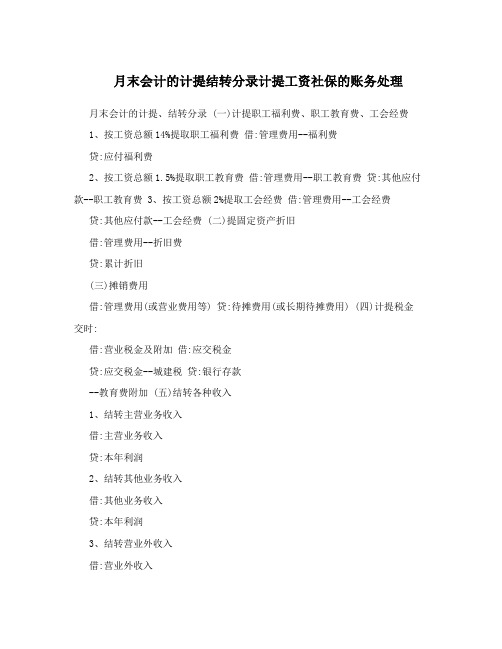

月末会计的计提结转分录计提工资社保的账务处理

月末会计的计提结转分录计提工资社保的账务处理月末会计的计提、结转分录 (一)计提职工福利费、职工教育费、工会经费1、按工资总额14%提取职工福利费借:管理费用--福利费贷:应付福利费2、按工资总额1.5%提取职工教育费借:管理费用--职工教育费贷:其他应付款--职工教育费3、按工资总额2%提取工会经费借:管理费用--工会经费贷:其他应付款--工会经费 (二)提固定资产折旧借:管理费用--折旧费贷:累计折旧(三)摊销费用借:管理费用(或营业费用等) 贷:待摊费用(或长期待摊费用) (四)计提税金交时:借:营业税金及附加借:应交税金贷:应交税金--城建税贷:银行存款--教育费附加 (五)结转各种收入1、结转主营业务收入借:主营业务收入贷:本年利润2、结转其他业务收入借:其他业务收入贷:本年利润3、结转营业外收入借:营业外收入贷:本年利润(六)结转成本、支出、税金 1、结转成本借:本年利润贷:主营业务成本2、结转其他业务支出借:本年利润贷:其他业务支出3、结转营业外支出借:本年利润贷:营业外支出4、结转税金借:本年利润贷:营业税金及附加1(七)结转各项费用1、结转管理费用借:本年利润贷:管理费用2、结转财务费用借:本年利润贷:财务费用3、结转营业费用借:本年利润贷:营业费用(八)季度计提所得税1、提取时借:所得税贷:应交税费--所得税 2、结转所得税借:本年利润贷:所得税3、上缴所得税借:应交税费--所得税贷:银行存款或现金1、计提工资时借:管理费用--工资贷:应付职工薪酬--职工工资2、发放工资时,要代扣个税、养老保险、医疗保险和失业保险借:应付职工薪酬--职工工资贷:其他应付款--社会保险贷:应交税费--个人所得税贷:库存现金3、企业负担保险提取时借:管理费用--劳动保险费贷:应付职工薪酬--社会保险4、上缴保险时借:其他应付款--社会保险(个人) 借: 应付职工薪酬--社会保险(企业) 贷:银行存款工资、社保、个税的计提与发生的会计处理问题1、计提时:借:管理费用营业费用等费用科目贷:应付职工薪酬——工资应付职工薪酬——养老保险(单位承担部分) 2应付职工薪酬——医疗保险(单位承担部分) 应付职工薪酬——失业保险(单位承担部分) 应付职工薪酬——生育保险(单位承担部分) 应付职工薪酬——工伤保险(单位承担部分) 应付职工薪酬——其他保险(单位承担部分) 2、分配个人承担部分:借:应付职工薪酬——工资贷:应付职工薪酬——养老保险(个人)应付职工薪酬——医疗保险(个人)应付职工薪酬——失业保险(个人)应交税费——个人所得税3、实际支付时:借:应付职工薪酬——工资应付职工薪酬——养老保险(个人)应付职工薪酬——医疗保险(个人)应付职工薪酬——失业保险(个人)应交税费——个人所得税贷:银行存款等借:应付职工薪酬——养老保险(单位)应付职工薪酬——医疗保险(单位)应付职工薪酬——失业保险(单位)应付职工薪酬——生育保险(单位)应付职工薪酬——工伤保险(单位)应付职工薪酬——其他保险(单位)贷:银行存款等1、计提工资时借:管理费用--工资 e 贷:应付职工薪酬——工资 e 2、工资发放(1)扣回个人承担的社保、公积金借:应付职工薪酬——工资 c+d 贷:其他应付款——个人承担社保 c——个人承担公积金 d(2)发放工资借:应付职工薪酬——工资 e-(c+d)其他应付款——代扣代缴个人所得税 f贷:现金/银行存款 e-(c+d)-f 3、缴纳社保费时借:管理费用——社会保险费(单位承担部分) a——公积金(单位承担部分) b其他付收款——个人承担社保 c——个人承担公积金 d 贷:现金/银行存款 a+b+c+d 4、代缴个人所得税3借:其他应付款——代扣代缴个人所得税 f 贷:现金/银行存款 f 代扣代缴个人所得税、代扣代缴个人承担的社保、公积金,是在发放工资时代扣的,提取时无需代扣分录。

缴纳五险一金会计分录

缴纳五险一金会计分录五险是指企业按国家规定为本单位职工缴纳的养老保险、医疗保险、失业保险、生育保险、工伤保险。

一金是指企业为职工缴纳的住房公积金。

其中由个人负担的保险是:养老保险、医疗保险和失业保险;住房公积金单位、个人各负担一半。

新会计制度下五险一金如何做会计分录?请看下面的详细介绍。

下面介绍相关的会计分录:1.分配工资借:××费用(管理/销售等)贷:应付职工薪酬——工资2.计提社保(企业部分)借:××费用(管理/销售等)贷:应付职工薪酬——社保3.次月发放工资时借:应付职工薪酬——工资贷:应付职工薪酬——社保(个人部分)应交税费——应交个人所得税库存现金/银行存款4.上交杜保借:应付职工薪酬——社保(企业部分+个人部分)5.上交个人所得税借:应交税费——应交个人所得税贷:银行存款注意事项:社会保险没办理之前不能计提,“五险一金”计提比例各地不一样。

企业按劳动保障部门规定比例缴纳部分,可列入“管理费用”。

一、五险的会计账务处理(一)个人负担部分发放工资时(按个人缴纳比例,从中扣除)借:应付职工薪酬--工资贷:其他应付款--社会保险费(代扣职工应交纳的部分)贷:库存现金(实际发放的金额)(二)企业负担部分提取时借:管理费用--社会保险费贷:其他应付款--社会保险费(养老、医疗、事业、工伤、生育保险)(三)交纳时借:其他应付款--社会保险费(单位+代扣个人应缴的金额)贷:银行存款(总交纳的金额)二:住房公积金的账务处理1.单位负担部分(按工资总提取,各地方提取比例不一样)提取时:学会计论坛借:管理费用--住房公积金贷:其他应付款--住房公积金上交时:借:其他应付款--住房公积金贷:银行存款或库存现金2.个人部分付工资时扣除:借:应付职工薪酬--工资三、养老保险的会计核算养老保险是按职工工资的一定比例缴纳到社会保险机构的,其中,单位承担一部分,个人承担一部分,个人承担的部分由单位代扣代交,一般在当期缴纳,因此,在缴纳时,职工应交的那部分应由单位先承付。

会计实务:计提工资和发放工资的会计分录

计提工资和发放工资的会计分录提前计提工资是相对发放工资来讲的,不是绝对的提前计提,因为会计一般是按照权责发生制原则,哪个月的工资应该计到哪个月的费用中去,然而实际工作中,工资发放是必须等到该月过完了才能计算出每个员工工资,才能发放的。

这样,就造成工资计算和发放的滞后性。

所以,在该月月末(与其他计提、结转分录一起,一般是当月最后一天),需要根据历史情况或者用别的手段暂估该月发生的工资费用,做计提分录入账。

那么计提工资时的会计分录怎么做呢?1.计提工资借:××费用(管理/销售等)贷:应付职工薪酬——工资2.计提社保(企业部分)借:××费用(管理/销售等)贷:应付职工薪酬——社保工资是计提了,次月发放工资时的会计分录又该怎么做呢?1.发放工资时借:应付职工薪酬——工资贷:应付职工薪酬——社保(个人部分)应交税费——应交个人所得税库存现金/银行存款2.上交杜保借:应付职工薪酬——社保(企业部分+个人部分)贷:库存现金/银行存款3.上交个人所得税借:应交税费——应交个人所得税贷:银行存款注意事项:社会保险没办理之前不能计提,“五险一金”计提比例各地不一样。

企业按劳动保障部门规定比例缴纳部分,可列入“管理费用”。

小编寄语:会计学是一个细节致命的学科,以前总是觉得只要大概知道意思就可以了,但这样是很难达到学习要求的。

因为它是一门技术很强的课程,主要阐述会计核算的基本业务方法。

诚然,困难不能否认,但只要有了正确的学习方法和积极的学习态度,最后加上勤奋,那样必然会赢来成功的曙光。

天道酬勤嘛!。