个人所得税纳税申报表(适用于年所得12万元以上的纳税人

Removed_IIT filing return 个人所得税纳税申报表(中英文版)

个人房屋转让所得 Income from transfer of personal estate

10、偶然所得 Incidental income

:50 45. 44. 43. by 42.41.— 4—0.— 3—9.—3—8.by 37@.—— 36.35. —34—. ——33.3312..1.2.3.43.05..6—.—29.by28.by@ 27.26.—— 25. 24. 23. 22. by 21.20. — 1—9.by:18.by:17.— 1—6.— 1—5.—1—4.—— 13. 12. 111.0.“ ”by:M9.“OOOKN”b8y. :——7.——6.——5.——4.——3.——2.——1.——

税务机关受理人(签字): (盖章):

应纳税额 Tax

payable

身份证照 号码

ID number

职务 Title

职业 Profession

境内有效联 系地址邮编

Post code

联系电话 Tel number

经营单位 纳税人名称 Name of the

business

已缴(扣) 税额

Tax pre-paid and withheld

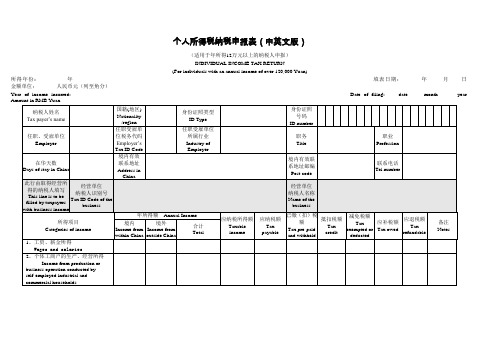

个人所得税纳税申报表(中英文版)

所得年份: 金额单位:

年 人民币元(列至角分)

(适用于年所得12万元以上的纳税人申报) INDIVIDUAL INCOME TAX RETURN

(For individuals with an annual income of over 120,000 Yuan)

填表日期:

抵扣税额 Tax credit

年所得12万元以上纳税申报个人所得税自行申报有关问题的解答

年所得12万元以上纳税申报个人所得税自行申报有关问题的解答一、“年所得12万元以上的”应如何样把握?都包括哪些内容?答:《个人所得税自行纳税申报方法(试行)》(以下简称《方法》)规定,年所得12万元以上的,是指一个纳税年度内以下11项所得合计达到12万元:“工资、薪金所得”、“个体工商户的生产、经营所得”、“对企事业单位的承包经营、承租经营所得”、“劳务酬劳所得”、“稿酬所得”、“特许权使用费所得”、“利息、股息、红利所得”、“财产租赁所得”、“财产转让所得”、“偶然所得”、以及“其他所得”。

二、哪些所得能够不运算在年所得中?答:在运算12万元年所得时,对个人所得税法及事实上施条例中规定的免税所得以及承诺在税前扣除的有关所得,能够不运算在年所得中。

要紧包括以下三项:(一)个人所得税法第四条第一项至第九项规定的免税所得,即:1.省级人民政府、国务院部委、中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境爱护等方面的奖金;2.国债和国家发行的金融债券利息;3.按照国家统一规定发给的补贴、津贴,即个人所得税法实施条例第十三条规定的按照国务院规定发放的政府专门津贴、院士津贴、资深院士津贴以及国务院规定免纳个人所得税的其他补贴、津贴;4.福利费、抚恤金、救济金;5.保险赔款;6.军人的转业费、复员费;7.按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费;8.依照我国有关法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得;9.中国政府参加的国际公约、签订的协议中规定免税的所得。

(二)个人所得税法实施条例第六条规定能够免税的来源于中国境外的所得。

(三)个人所得税法实施条例第二十五条规定的按照国家规定单位为个人缴付和个人缴付的差不多养老保险费、差不多医疗保险费、失业保险费、住房公积金(简称“三费一金”)。

三、各个所得项目的年所得如何样运算呢?答:《方法》依照2005年个人所得税法修订的精神,将“年所得”界定为纳税人在一个纳税年度内取得须在中国境内缴纳个人所得税的11项应税所得的合计数额;同时,从方便纳税人和简化运算的角度动身,在不违抗上位法的前提下,明确了各个所得项目所得的具体运算方法:(一)工资,薪金所得,是指未减除费用及附加减除费用的收入额。

IIT-filing-return-个人所得税纳税申报表(中英文版)教学文稿

个人所得税纳税申报表(中英文版)(适用于年所得12万元以上的纳税人申报)INDIVIDUAL INCOME TAX RETURN(For individuals with an annual income of over 120,000 Yuan)所得年份: 年填表日期:年月日金额单位:人民币元(列至角分)Year of income incurred: Date of filing: date month year Amount in RMB Yuan章):Signature of responsible tax officer : Filing date: Time: Year/Month/Date Responsible tax offic填表须知一、本表根据《中华人民共和国个人所得税法》及其实施条例和《个人所得税自行纳税申报办法(试行)》制定,适用于年所得12万元以上纳税人的年度自行申报。

二、负有纳税义务的个人,可以由本人或者委托他人于纳税年度终了后3个月以内向主管税务机关报送本表。

不能按照规定期限报送本表时,应当在规定的报送期限内提出申请,经当地税务机关批准,可以适当延期。

三、填写本表应当使用中文,也可以同时用中、外两种文字填写。

四、本表各栏的填写说明如下:(一)所得年份和填表日期:申报所得年份:填写纳税人实际取得所得的年度;填表日期,填写纳税人办理纳税申报的实际日期。

(二)身份证照类型:填写纳税人的有效身份证照(居民身份证、军人身份证件、护照、回乡证等)名称。

(三)身份证照号码:填写中国居民纳税人的有效身份证照上的号码。

(四)任职、受雇单位:填写纳税人的任职、受雇单位名称。

纳税人有多个任职、受雇单位时,填写受理申报的税务机关主管的任职、受雇单位。

(五)任职、受雇单位税务代码:填写受理申报的任职、受雇单位在税务机关办理税务登记或者扣缴登记的编码。

(六)任职、受雇单位所属行业:填写受理申报的任职、受雇单位所属的行业。

个体工商户怎么报税

个体工商户怎么报税个体户怎么报税法律常识:个体户报税的流程如下:1、申报无征税、补税、退税、抵税该申报流程适用于纳税人在纳税年度内已足额缴纳个人所得税,年度终了后年度纳税申报时,纳税人只需要办理申报事宜,不需要另行办理征税、补税、退税、抵税等事宜。

(1)纳税人到主管税务机关办税服务厅领取纸质《个人所得税纳税申报表(适用于年所得12万元以上纳税人申报)》;(2)纳税人按照填表要求填写申报表一式两份;(3)纳税人直接将申报表、身世分量证件复印件提交给主管税务机关办税服务厅;(4)纳税人留存一份申报表备查。

2、申报征税、补税该申报流程适用于纳税人在纳税年度内没有足额缴纳个人所得税,年度终了后年度纳税申报时,纳税人还需要办理征税、补税事宜。

(1)纳税人到主管税务机关办税服务厅领取纸质《个人所得税纳税申报表(适用于年所得12万元以上纳税人申报)》;(2)纳税人按照填表要求填写申报表一式两份;(3)纳税人直接将申报表、身世分量证件复印件提交给主管税务机关办税服务厅;(4)纳税人留存一份申报表备查。

(5)申报退税、抵税该申报流程适用于纳税人在纳税年度内多缴个人所得税,年度终了后年度纳税申报时,纳税人可选择申请当期退税或是申请多缴税金留作下期缴纳个人所得税时抵减。

(1)纳税人到主管税务机关办税服务厅领取纸质《个人所得税纳税申报表(适用于年所得12万元以上纳税人申报)》;(2)纳税人按照填表要求填写申报表一式两份。

(3)纳税人提交以下资料给主管税务机关:当期个人所得税申报表、个人有效身世分量证件复印件;多缴税款属自行申报的,多缴税款所属时期的纳税申报表复印件;多缴税款属代扣代缴的,扣缴义务人对纳税人多缴税款所属时期实际应税收入情况的书面证明;证明已纳税的个人所得税完税凭证(含税收缴款书、完税证明、代扣代收税款凭证等)原件及复印件(税务机关核对原件与复印件无误后,将原件退回纳税人);《退(抵)税申请审批表》;主管税务机关规定的其他资料。

所得12万元以上个人所得税自行申报指南

所得12万元以上个⼈所得税⾃⾏申报指南2017年所得12万元以上个⼈所得税⾃⾏申报指南 根据我国税法规定,每年1⽉1⽇⾄3⽉31⽇,上年年所得超过12万元的个⼈要向主管税务机关办理个⼈所得税⾃⾏申报。

地税机关提醒相关纳税⼈及时办理个⼈所得税⾃⾏申报。

下⾯是yjbys⼩编为⼤家带来的关于年所得12万元以上个⼈所得税⾃⾏申报指南的知识,欢迎阅读。

尊敬的纳税⼈: 按《个⼈所得税⾃⾏纳税申报办法》第⼆条的规定,凡在中国境内负有个⼈所得税纳税义务的纳税⼈,具有以下五种情形之⼀的,应当按照规定⾃⾏向税务机关办理纳税申报: (⼀)年所得12万元以上的; (⼆)从中国境内两处或两处以上取得⼯资、薪⾦所得的; (三)从中国境外取得所得的; (四)取得应税所得,没有扣缴义务⼈的; (五)国务院规定的其他情形。

以上五种情形中,第⼀种和第五种情形是修订后的个⼈所得税法新增加的规定。

第⼀种情形的纳税⼈,不包括在中国境内⽆住所,且在⼀个纳税年度中在中国境内居住不满1年的个⼈。

在此,⼩税恭喜您的收⼊超过⼤多数,并整理编辑《年所得12万元以上个⼈所得税⾃⾏申报指南》奉上,提醒您在2017年3⽉31⽇前⾃⾏申报哦~ 年所得12万元以上个⼈所得税⾃⾏申报指南 ⼀、 “年所得12万元以上”是指什么? 年所得12万元以上,是指纳税⼈在⼀个纳税年度取得以下各项所得的合计数额达到12万元,具体为: (⼀)⼯资、薪⾦所得:是指未减除费⽤(每⽉3500元)及附加减除费⽤(每⽉1300元)的收⼊额。

上述减除费⽤,是指在⼯资薪⾦所得个⼈所得税计算过程中的扣除标准,⼈们常说的“⽉收⼊3500元以上才要缴个⼈所得税”,实际上指的就是这个。

附加减除费⽤主要适⽤于外籍个⼈、华侨和⾹港、澳门、台湾同胞以及在中国境内有住所⽽在中国境外任职或者受雇取得⼯资、薪⾦所得的个⼈。

实践中最常见的情况是,中⽅员⼯计算个⼈所得税时扣除的是3500元,⽽外籍员⼯则是扣除4800元(3500+1300=4800)。

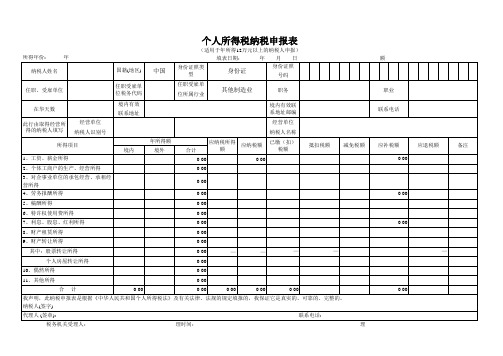

2015个人所得税纳税申报表模板

中国

身份证照类 型 任职受雇单 位所属行业

身份证 其他制造业

身份证照 号码 职务 境内有效联 系地址邮编 经营单位 纳税人名称 已缴(扣) 税额 抵扣税额 减免税额 应补税额 0.00 应退税额 备注 职业 联系电话

任职、受雇单位 在华天数 此行由取得经营 所得的纳税人填 写

Hale Waihona Puke 所得项目 1、工资、薪金所得 2、个体工商户的生产、经营所得 3、对企事业单位的承包经营、承租经 营所得 4、劳务报酬所得 5、稿酬所得 6、特许权使用费所得 7、利息、股息、红利所得 8、财产租赁所得 9、财产转让所得 其中:股票转让所得 个人房屋转让所得 10、偶然所得 11、其他所得

个人所得税纳税申报表

所得年份: 纳税人姓名 年 国籍(地区) 任职受雇单 位税务代码 境内有效 联系地址 经营单位 纳税人识别号 年所得额 境内 境外 合计 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 合 纳税人(签字) 代理人 (签章): 税务机关受理人: 税务机关受理时间: 年 月 日 联系电话: 受理申报税务机关名称(盖章): 计 0.00 0.00 0.00 0.00 0.00 0.00 — — — — — 0.00 0.00 应纳税所得 应纳税额 额 0.00 (适用于年所得12万元以上的纳税人申报) 填表日期: 年 月 日 金额单位: 人民币元(列至角分)

我声明,此纳税申报表是根据《中华人民共和国个人所得税法》及有关法律、法规的规定填报的,我保证它是真实的、可靠的、完整的。

列至角分)

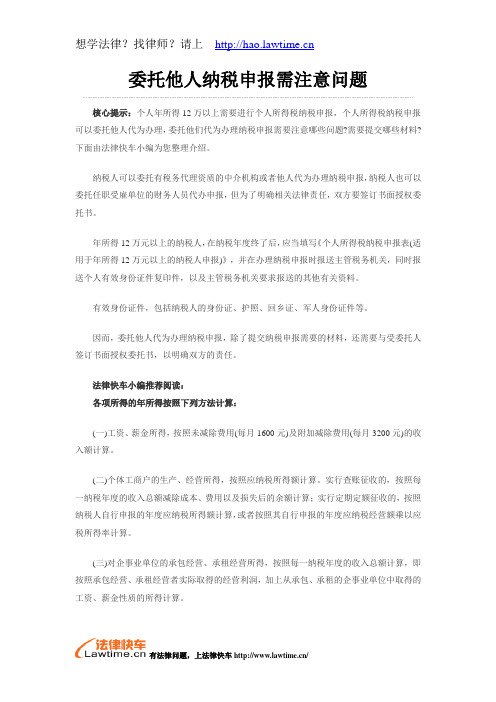

委托他人纳税申报需注意问题

委托他人纳税申报需注意问题核心提示:个人年所得12万以上需要进行个人所得税纳税申报,个人所得税纳税申报可以委托他人代为办理,委托他们代为办理纳税申报需要注意哪些问题?需要提交哪些材料?下面由法律快车小编为您整理介绍。

纳税人可以委托有税务代理资质的中介机构或者他人代为办理纳税申报,纳税人也可以委托任职受雇单位的财务人员代办申报,但为了明确相关法律责任,双方要签订书面授权委托书。

年所得12万元以上的纳税人,在纳税年度终了后,应当填写《个人所得税纳税申报表(适用于年所得12万元以上的纳税人申报)》,并在办理纳税申报时报送主管税务机关,同时报送个人有效身份证件复印件,以及主管税务机关要求报送的其他有关资料。

有效身份证件,包括纳税人的身份证、护照、回乡证、军人身份证件等。

因而,委托他人代为办理纳税申报,除了提交纳税申报需要的材料,还需要与受委托人签订书面授权委托书,以明确双方的责任。

法律快车小编推荐阅读:各项所得的年所得按照下列方法计算:(一)工资、薪金所得,按照未减除费用(每月1600元)及附加减除费用(每月3200元)的收入额计算。

(二)个体工商户的生产、经营所得,按照应纳税所得额计算。

实行查账征收的,按照每一纳税年度的收入总额减除成本、费用以及损失后的余额计算;实行定期定额征收的,按照纳税人自行申报的年度应纳税所得额计算,或者按照其自行申报的年度应纳税经营额乘以应税所得率计算。

(三)对企事业单位的承包经营、承租经营所得,按照每一纳税年度的收入总额计算,即按照承包经营、承租经营者实际取得的经营利润,加上从承包、承租的企事业单位中取得的工资、薪金性质的所得计算。

(四)劳务报酬所得,稿酬所得,特许权使用费所得,按照未减除费用(每次800元或者每次收入的20%)的收入额计算。

(五)财产租赁所得,按照未减除费用(每次800元或者每次收入的20%)和修缮费用的收入额计算。

(六)财产转让所得,按照应纳税所得额计算,即按照以转让财产的收入额减除财产原值和转让财产过程中缴纳的税金及有关合理费用后的余额计算。

税务-个人所得税纳税申报表填写样例 精品

0

10、偶然所得Incidental ine

20000.00

——

20000.00

4000.00

4000.00

0

0

11、其他所得other ine

10000.00

——

10000.00

2000.00

2000.00

0

0

合计Total

699160.00

——

699160.00

104738.00

104738.00

Place of residence

××××××××

中国境内有效联系地址

Address in China

×市×区×路×小区×号楼×号

邮编

Post code

××××××

联系电话

Tel. number

××××××××

所得项目

Categories of ine

年所得额Annual Ine

应纳税额

Tax payable

0

0

8、财产租赁所得

Ine from lease of property

42000.00

——

42000.00

3000.00

3000.00

0

0

9、财产转让所得

Ine from transfer of property

177000.00

(股票:60000.00)

——

177000.00

23400.00

23400.00

110000.00Biblioteka ——110000.00

25030.00

25030.00

0

0

4、劳务报酬所得

Remuneration for providing services

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

0

0

0

注:1.绿色处为需写内容 2.境内金额与合计金额一样填应发金额 3.应纳税额与已缴(扣)税额一样 4.纳税人(签字)需本人签名,但可以代签纳税人名字, 5.代理人(签章)需签填表人

应退税额 备注 0 包括科 研奖励

2、个体工商户的生产、经营所得 3、对企事业单位的承包经营、承租 经营所得 4、劳务报酬所得 5、稿酬所得 6、特许权使用费所得 7、利息、股息、红利所得 8、财产租赁所得 9、财产转让所得 其中:股票转让所得 个人房屋转让所得 10、偶然所得 11、其他所得 合计 0 我声明,此纳税申报是根据《中华人民共和国个人所得税法》及有关法律、法规的规定填写的,我保证它是真实的、可靠的、完整的。 纳税人(签字): 代理人(签章): 联系电话: 税务机关受理人(签字) 税务机关受理时间: 年 月 日 受理申报税务机关名称(盖章):

任职受雇单位 4601004282 任职受雇单位 税务代码 00732 所属行业 境内有效联系Hale Waihona Puke 地址在华天数联系电话

经营单位 此行由取得经营所得的纳 纳税人识 460100428200732 税人填写 别号 年所得额 所得项目 境内 境外 1、工资、薪金所得

海南大学

已缴(扣) 抵扣税额 减免税额 应补税额 税额 0 0 0

个人所得税纳税申报表(适用于年所得12万元以上的纳税人申报)

所得年份:2010 年 纳税人姓名 任职、受雇单位 国籍(地区) 填表日期2011年 3月 21日 身份证照类型 教学 金额单位: 身份证照号 职务 境内有效联 系地址邮编 经营单位纳 税人名称 应纳税所得额 应纳税额 合计 职业 人民币(列至角分)