2018财务报表分析

贵州茅台酒股份有限公司2018年度财务报表分析报告

贵州茅台酒股份有限公司2018年度财务报表分析报告贵州茅台酒股份有限公司2018年度财务报表分析报告1财务报表数据1.1资产负债表 (1)1.2利润表 (3)1.3现金流量表 (5)1.4所有者权益变动表 (6)2会计报表分析2.1资产负债表分析 (8)2.1.1水平趋势分析 (8)2.1.2垂直结构分析 (13)2.2利润表分析 (17)2.2.1水平趋势分析 (17)2.2.2垂直结构分析 (20)2.3现金流量表分析 (23)2.3.1水平趋势分析 (23)2.3.2垂直结构分析 (25)2.4所有者权益变动表分析 (27)2.4.1水平趋势分析 (27)2.4.2垂直结构分析 (27)3财务指标分析3.1偿债能力分析 (28)3.1.1短期偿债能力分析 (28)3.1.2长期偿债能力分析 (30)3.2营运能力分析 (33)3.2.1流动资产周转分析 (33)3.2.2固定资产周转分析 (35)3.2.3总资产周转分析 (36)3.3盈利能力分析 (36)3.3.1资产经营盈利能力分析 (36)3.3.2资本经营盈利能力分析 (37)3.3.3商品经营盈利能力分析 (39)3.3.4盈利质量分析 (45)3.4发展能力分析 (46)3.4.1资产资本成长分析 (46)3.4.2营业收益成长分析 (47)3.4.3每股净资产分析 (48)4杜邦分析4.1杜邦分析表 (49)4.2杜邦分析图 (49)5数据来源及计算说明5.1数据来源 (51)5.2计算说明 (51)11.1 资产负债表表格 1 2016-2018 年度资产负债表贵州茅台酒股份有限公司,简称贵州茅台,所属的行业是白酒,公司总部位于贵州省。

2018年,贵州茅台的资产总计是15,984,667.47万元,负债合计是4,243,818.68万元,所有者权益合计是11,740,848.79万元。

从资产的角度看贵州茅台的资产负债表,2016-2018年最近三年的资产总计分别是11,293,453.83万元、13,461,011.69万元、15,984,667.47万元,其中,2018年的流动资产合计为13,786,183.53万元,包括11,207,479.14万元的货币资金和2,350,695.08万元的存货;非流动资产合计为2,198,483.94万元,其中的固定资产占到了1,524,855.66万元。

2018财务报表分析 格力-财务报表综合分析

《财务报表分析》作业4:财务报表综合分析所谓财务综合分析,就是将企业偿债能力、营运能力和获利能力、发展能力等各专项或专题方面的分析纳入到一个有机的分析系统之中,系统、综合、全面的对企业财务状况,经营状况进行解剖、分析和评价,从而对企业整体财务状况和经济效益做出较为准确、客观的评价与判断。

财务报表综合分析方法有很多,主要有杜邦分析法、综合系数分析法、雷达图分析法等,我们采用杜邦分析法对格力电器进行财务报表综合分析。

一、杜邦分析法的核心比率杜邦分析法,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财务比率指标间的内在联系,对企业财务状况及经济利益进行综合系统分析评价的方法。

该体系以净资产收益率为龙头,以资产净利率和权益乘数为核心,重点揭示企业获利能力,资产投资收益能力及权益乘数对净资产收益率的影响,以及各相关指标间的相互影响作用关系。

杜邦分析法中涉及的几种主要财务指标关系为:净资产收益率=总资产收益率*平均权益乘数因为:总资产收益率=销售净利率*总资产周转率所以:净资产收益率=销售净利率*总资产周转率*平均权益乘数=(净利润/营业收入)*(营业收入/平均总资产)*(平均总资产/平均净资产)从公式可以看出,销售净利率是利润表的概括,净利润与营业收入两者相除是企业全部经营成果的概括,权益乘数是资产负债表的概括。

总资产周转率把利润表和资产负债表联系起来,是净资产收益率可以综合整个企业经营活动和财务活动业绩。

二、杜邦分析法的基本框架利用杜邦分析法进行综合分析时,我们可以把各项财务指标之间的关系绘制成杜邦分析图,编制格力电器2014-2016年度的基本框架如下:2014年度格力电器杜邦分析图2015年度格力电器杜邦分析图2016年度格力电器杜邦分析图以上杜邦分析图通过几种主要财务比率之间的相互关系,全面系统直观的对格力电器2014-2016年三年来的财务状况进行了直观的反映。

综合分析,格力电器近三年来净资产收益率及其他驱动因素的变化趋势如下:运用杜邦分析法能够全面、系统、直观的反映出企业的整体财务状况,大大提升了财务报表分析者的分析效率和效果。

2018最新财务报表分析 格力-偿债能力分析

《财务报表分析》作业1:偿债能力分析偿债能力是指企业用其资产清偿到期债务的现金保障程度也就是偿还各种到期债务的能力。

债务存在短期和长期两种形式,因此偿债能力也分为短期偿债能力和长期偿债能力。

企业偿债能力是企业能否健康发展的关键,通过对企业偿债能力的分析研究,对企业具有重要指导意义。

本文根据格力电器2014、2015、2016年的年度报告数据,对该公司的相关数据进行分析。

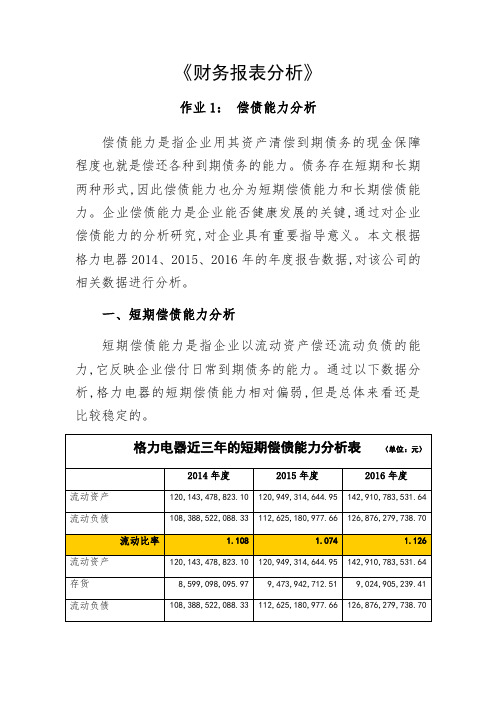

一、短期偿债能力分析短期偿债能力是指企业以流动资产偿还流动负债的能力,它反映企业偿付日常到期债务的能力。

通过以下数据分析,格力电器的短期偿债能力相对偏弱,但是总体来看还是比较稳定的。

1、流动比率分析:流动比率=流动资产/流动负债流动比率是流动资产对流动负债的比率,用来衡量企业流动资产在短期债务到期之前,可以变为现金用以偿还负债的能力。

流动比率越高说明企业偿还流动负债的能力越强,流动负债得到偿还的保障越大。

但是比率过高的话,说明企业滞留了过多的资金在流动资产上,不能有效利用会影响企业的盈利能力。

从数据来看,格力电器2014年、2015年、2016年三年来的流动比率分别为1.108、1.074和1.126,说明该公司流动比率相对稳定在1.0-1.13之间,这表示格力电器的短期偿债能力并不强。

2、速动比率分析:速动比率=速动资产/流动负债=(流动资产-存货)/流动负债速动比率是速动资产对流动负债的比率,用来衡量企业流动资产中可以立即变现用于偿还流动负债的能力。

因为排开了变现能力较差的存货,所以通过速动比率来判断企业短期偿债能力比流动比率更好一点。

速动比率越高说明企业短期偿债能力越强。

格力电器2014年、2015年、2016年三年来的速动比率分别为1.029、0.99、1.055,从以往经验来看,该公司所从事的家电行业速动比率在1是比较合适的,这三年来格力公司的速动比率数据一直都在1左右,可见格力电器处于较为稳定的状态,偿债能力和盈利能力是处于一个平衡的状态。

2018年财务报表分析苏宁任务1:偿债能力分析

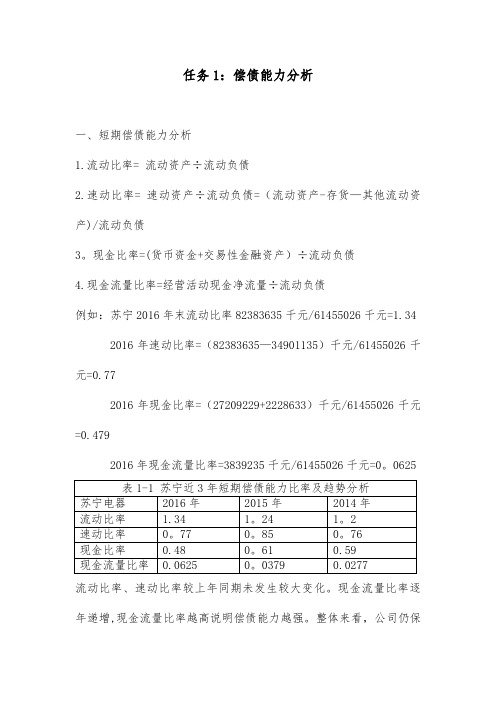

任务1:偿债能力分析一、短期偿债能力分析1.流动比率= 流动资产÷流动负债2.速动比率= 速动资产÷流动负债=(流动资产-存货—其他流动资产)/流动负债3。

现金比率=(货币资金+交易性金融资产)÷流动负债4.现金流量比率=经营活动现金净流量÷流动负债例如:苏宁2016年末流动比率82383635千元/61455026千元=1.34 2016年速动比率=(82383635—34901135)千元/61455026千元=0.772016年现金比率=(27209229+2228633)千元/61455026千元=0.4792016年现金流量比率=3839235千元/61455026千元=0。

0625流动比率、速动比率较上年同期未发生较大变化。

现金流量比率逐年递增,现金流量比率越高说明偿债能力越强。

整体来看,公司仍保持较好的偿债能力。

二、长期偿债能力1。

资产负债率= 负债总额/资产总额×100%2.股东权益比率=股东权益总额/资产总额×100%如:2016年资产负债率=67245263千元/137167241千元=49.02%2016年股东权益比率=69921978千元/137161241千元=50。

98%苏宁2014年和2015年资产负债率和股东权益比率趋于平稳,变化不大。

2016年资产负债率变低,总的来说长期偿债能力变强。

三、利息保障倍数利息保障倍数=(利润总额+利息费用)/利息费用如:2016年利息保障倍数=(900887+41040)千元/41040千元=22。

95利息保障倍数连续三年较为平稳,倍数变化不大,说明偿债能力比较均衡,公司发展较为稳健.。

2018最新财务报表分析格力-偿债能力分析

《财务报表分析》作业1:偿债能力分析偿债能力是指企业用其资产清偿到期债务的现金保障程度也就是偿还各种到期债务的能力。

债务存在短期和长期两种形式, 因此偿债能力也分为短期偿债能力和长期偿债能力。

企业偿债能力是企业能否健康发展的关键, 通过对企业偿债能力的分析研究, 对企业具有重要指导意义。

本文根据格力电器2014、2015、2016 年的年度报告数据, 对该公司的相关数据进行分析。

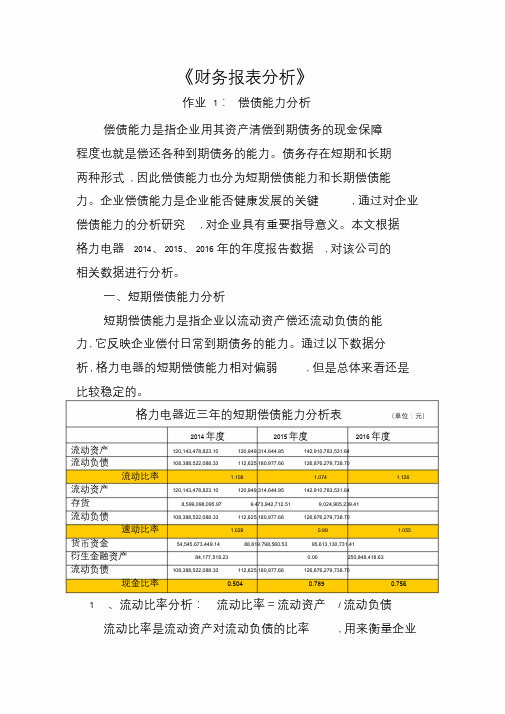

一、短期偿债能力分析短期偿债能力是指企业以流动资产偿还流动负债的能力, 它反映企业偿付日常到期债务的能力。

通过以下数据分析, 格力电器的短期偿债能力相对偏弱, 但是总体来看还是比较稳定的。

格力电器近三年的短期偿债能力分析表(单位:元)2014 年度2015 年度2016 年度流动资产120,143,478,823.10 120,949,314,644.95 142,910,783,531.64流动负债108,388,522,088.33 112,625,180,977.66 126,876,279,738.70流动比率 1.108 1.074 1.126流动资产120,143,478,823.10 120,949,314,644.95 142,910,783,531.64存货8,599,098,095.97 9,473,942,712.51 9,024,905,239.41流动负债108,388,522,088.33 112,625,180,977.66 126,876,279,738.70速动比率 1.029 0.99 1.055货币资金54,545,673,449.14 88,819,798,560.53 95,613,130,731.41衍生金融资产84,177,518.23 0.00 250,848,418.63流动负债108,388,522,088.33 112,625,180,977.66 126,876,279,738.70现金比率0.504 0.789 0.7561 、流动比率分析:流动比率=流动资产/ 流动负债流动比率是流动资产对流动负债的比率, 用来衡量企业流动资产在短期债务到期之前, 可以变为现金用以偿还负债的能力。

贵州茅台2018年财务报表分析

贵州茅台2018年财务报表分析

一. 主要报表分析

我们先从贵州茅台的合并资产负债表上看。

其流动资产十分庞大,货币资金和应收账款及应收票据,以及应收利息,加起来占了流动资产的一大半。

可以说其抗风险能力十分强大。

我们再来看一下流动负债。

从总数上看,流动负债与流动资产,完全不成比例。

大量应交税费,也说明企业确实创收高。

交多些税也是合理。

那么通过其资产负债表,我们可以比较一下,净资产收益率近些年的情况。

我们发现,2016-2017年这两年期间,净资产收益率涨幅最大。

2018年与2017年相比,增速放缓。

不过最为白马蓝筹股,有30%以上的净资产收益率,已十分惊人。

我们再来比较一下近几年,贵州茅台的资产负债率的情况。

从2016年开始,资产负债率呈现逐年下滑的态势,这对企业而言。

包袱就越来越少了,经营更加高效。

企业扩张中,但是资产负债结构良好。

二. 贵州茅台股价分析

从贵州茅台的K线图中,我们可以看到。

整个2018年股价表现十分平稳,可以说打了个探底回升,不过由于同期整个股市表现一般,其表现已属难得。

2019

年开始发力上攻。

通过今天分析就知道了,贵州茅台的经营情况十分良好,与前几年相比,资产负债结构更加合理,净利润增速在白马股中,都位于前列。

自然就形成了机构抱团买买买的现象,所以股价不用等年报公布,就已经开始起飞了!。

乐视2018年财务报表分析

乐视2018年财务报表分析乐视网信息技术(北京)股份有限公司2018年度财务决算报告经立普通合伙)审计,对乐视网信息技术(北京)股份有限公司(以下简称“2018年度财务报告出具了审计报告。

现将决算情况报告如下:一、2018元项目2018年度2017年度增减变动幅度(%)营业收入1,557,777,97,025,215,802.22 -77.83% 归属于上市公司股东的净-4,095,619,370.9170.49% 利润归属于上市公司股东的扣-4,106,796,846.36 -13,732,850,常性损益的净利润经营活动产生的现金流量-1,074,788,919.41 -2,640,5额总资产8,450,006,617.06 17,897,649,137.08 -52.79% 归属于上市公-3,026,109,742.91 662,986,974.53 -556.44% 资产二、2018年主要财务2017年度增减变动幅度(%)基本每股收益(元/股)-1.0266 -3.4815(元/股)-1.0266 -3.4815 70.51% 加权平均净资产收益率(%)- -21况、经营成果和现金流量情况分析单位:元年末余额年初余额增减变动(%)金额占比(%)(%)货币资金537,675,352.47 6.36% 853,11-36.97% 应收账款及应收1,108,424,977.83 13.12% 3,616,408,001.33其他应收款69,619,068.41 0.82% 1,244,721,434.09 6.95% -94.41% 存5.67% 653,157,850.57 3.65% -26.69% 其他流动资产217,164,622.825.43% -77.66% 长期股权投资2,960,296,150.35 35.03% 2,089,964,46定资产344,541,503.56 4.08% 546,878,880.96 3.06% -37.00% 无形资4.52% 4,567,035,177.61 25.52% -91.64% 开发支出- 0.00% 148,085,2流动资产503,523,790.36 5.96% 971,834,613.56 5.43% -48.19% 1)货币资金余额较2017年末减少主要系报告期归还并表基金优先级合伙人本金票据:2018年末应收账款及应收票据余额较2017年末减少,主要系报告期报表;3)其他应收款:2018年末其他应收款余额较2017年末减少,主要新合并报表;4)存货:2018年末存货余额较2017年末减少,主要系报告报表;5)其他流动资产:2018年末其他流动资产余额较2017年末减少,融致新合并报表;6)长期股权投资:2018年末长期股权投资余额较2012018年末固定资产余额较2017年末增加,主要系报告期内处置部分固定资2018年末无形资产余额较2017年末减少,主要系报告期内影视版权等无形发支出:2018年末开发支出余额较2017年末减少,主要系报告期内研发项其他非流动资产:2018年末其他非流动资产余额较2017年末减少。

2018万科房地产公司财务报表分析(完整版)

长期偿债能力

资产负债率越小,企业的偿债能力越高,国际上通常认

为资产负债率不应该高于60%,所以对于长期偿债的安全性

不是很高;而资产负债率的上升使万科财务风险加大。而

产权比率高于了100%,更加说明了万科的自有资产对偿债

风险的承受能力不高。企业的财务风险较大。

万科作为中国房地产发展的龙头企业,近几年偿债能力的

速动比率

0.5 0.45

0.4 0.35

0.3 0.25

0.2 0.15

0.1 0.05

0 2012

2013

2014

2015

2016

速动比率

近五年公司的速动比率呈现增长趋势,截止到到2016年是0.43。正常情况下速动比 率1:1是最好的,但是由于万科是房地产公司的特殊性,开发成本较高,近五年公司 速动比率逐年增加,截止到到2016年是0.43。说明公司可变现用于偿还负债的资产 增多,所以短期偿债能力较好。

偏低和偿债保障程度的降低很可能会成为万科的长远发展

的瓶颈。

5

补充 房地产行业的资产负债率

目前,我国的房地产企业主要依靠银行借贷及购房者付款来进行融资, 也就是说,其有息负债的比例非常大。即使在土地出让公开化、越来 越多的房地产企业登陆股市后,它们的负债率还是跌不下来,原因就 在于房地产企业为了发展,要将在资本市场里所获得的收益再投入到 土地市场。我们可以发现,今年以来上市公司在拿地方面相当活跃, 土地是开发商的生存根本也是最大支出,更何况地价越来越高,这种 局面都“逼”得开发商高负债经营。因此,在房地产行业,高负债率 是普遍现象。事实上,去年国家统计局的统计数据就指出,中国房地 产企业的负债率平均为72%。而从2007年不少房地产上市公司的半年 报来看,负债率依然很高,这给依附于银行贷款的房地产企业带来很 大被动。尤其是在我国步入加息周期以后,房地产企业的财务压力越

三只松鼠2018年财务报表分析

安徽工业经济职业技术学院财经学院毕业论文论文选题:专业:班级:学号:姓名:二〇一九年五月三只松鼠2018年财务状况分析一、引言二、财务报表概述及公司简介(一)财务报表概述(二)三只松鼠简介三、三只松鼠财务报表分析及存在的问题(一)三只松鼠财务报表具体分析1.资产负债表分析2.利润表分析3.现金流量表分析4.财务比率分析(二)三只松鼠财务存在问题1.企业资本结构不合理2.营运资金流动性较差3.缺乏有效的财务危机预警机制四、改进三只松鼠财务的具体措施(一)调整企业资本结构(二)加强营运资金流动性(三)完善财务危机预警机制五、总结三只松鼠2018年财务报表分析【摘要】随着我国经济体制的不断改革,资本市场得到了快速的发展,市场经济已经占据了主导地位,企业财务报表分析在企业财务管理中的地位越来越重要。

本文选取三只松鼠2018年的财务报表,先后进行了总体分析和具体指标分析。

通过财务报表分析,可以更加系统地了解该企业的财务状况和经营成果。

在具体指标分析部分对三只松鼠连续三年的财务报表进行数量结构分析、偿债能力分析、营运能力分析以及获利能力分析,并在分析基础上,发现企业存在的比较突出的若干财务问题,针对这些问题提出了相应的解决对策。

【关键词】三只松鼠财务报表财务报表分析一、引言随着改革开放的不断深入,市场竞争日益激烈,财务管理在推进企业转换经营机制,提高企业经济效益,加速市场经济发展中的战略地位日益明显。

财务报表分析,作为企业财务管理的主要环节,其地位也越发重要。

财务报表分析是指以财务报表和其它资料为依据和起点,采用专门方法,分析和评价企业的过去和现在的经营成果、财务状况及其变动,目的是了解过去、评价现在、预测未来、帮助利益关系集团改善决策。

编制财务报表的目的,就是向报表的使用者提供有关的财务信息,从而为他们的决策提供依据。

但是财务报表是通过一系列的数据资料来全面地、概括地反映企业的财务状况、经营成果和现金流量情况。

海底捞2018财务报表分析

(1)、年报基本情况业绩表现:公司2018年营业收入达人民币169.7亿元,YOY+59.5%,增速较上年同期提升23.3个百分点。

归母净利润16.46亿元,YOY+60.3%。

其中,餐厅餐饮收入164.9亿元,YOY+58.8%,占总收入比为97.2%。

外卖业务收入3.2亿元,YOY+47.9%,增速去上年同期基本持平。

调味品及食材销售业务收入1.5亿元,YOY+超过400%的增长。

成本费用:在成本费用方面,原材料及易耗品成本为69.35亿元,占收入比例为40.9%,较上年微增0.3个百分点,主要是因为2018年新开店前期爬坡以及餐厅职工薪酬水平的提升导致。

员工成本为50.2亿元,占收入比例为29.6%,较上年微增0.3个百分点,主要是因为2018年开店较多,一般在新开餐厅之前的1-3个月,海底捞会提前招聘员工培训,因此员工的成本略有上升。

物业租金相对较低为6.9亿人民币,占收入比例为4%,较上年微增0.1个百分点,主要是因为海底捞的品牌能够有效吸引客流,有助于其控制物业租金一直保持在较低的水平。

最终公司实现净利润人民币16.5亿元,同比增长38.1%,净利率9.7%,净利率较上一财年下滑1.5个百分点。

门店数量:公司2018年新开餐厅200家,关店7家,餐厅净增加193家,达成上市时计划的180-220家的开店计划。

截至18年末全球共有餐厅466家,其中430家位于中国大陆109个城市,36家门店位于台湾、香港以及海外。

2018年公司在一线、二线、三线及以下城市分别新增41家、87家、48家餐厅,截至年末分别有106家、207家、117家餐厅,餐厅数量同比增速分别达63.1%、72.5%、69.6%,另外大陆以外地区新增17家餐厅至36家。

未来的开店空间,是海底捞能否保持高速增长的关键因素。

公司高管是这样表示的“目前没有哪一个城市,已经看到了瓶颈不用再发展了。

以北京为例,17年是40多家店,18年开了90家店,开店方式就是在之前的三公里范围之内布的店,即我们认为比较好的地段,再去尝试着探一下,到底它能开了多少,现在短到一点几公里的时候,整个的翻台率其实是依然没有下降的。