乐视2018年财务报表分析

乐视网2018年财务分析详细报告-智泽华

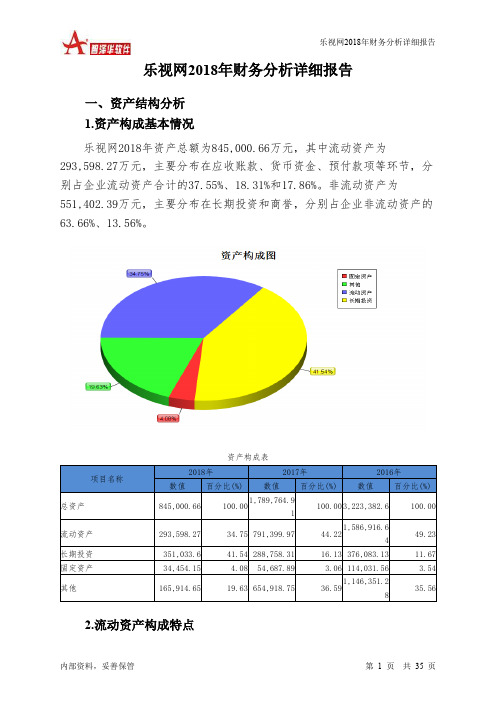

乐视网2018年财务分析详细报告一、资产结构分析1.资产构成基本情况乐视网2018年资产总额为845,000.66万元,其中流动资产为293,598.27万元,主要分布在应收账款、货币资金、预付款项等环节,分别占企业流动资产合计的37.55%、18.31%和17.86%。

非流动资产为551,402.39万元,主要分布在长期投资和商誉,分别占企业非流动资产的63.66%、13.56%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的39.87%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为845,000.66万元,与2017年的1,789,764.91万元相比有较大幅度下降,下降52.79%。

4.资产的增减变化原因以下项目的变动使资产总额增加:长期投资增加62,275.29万元,应收票据增加400万元,共计增加62,675.29万元;以下项目的变动使资产总额减少:长期待摊费用减少22万元,应收利息减少2,289.43万元,预付款项减少5,013.39万元,递延所得税资产减少5,150.62万元,开发支出减少14,808.52万元,存货减少17,431.14万元,固定资产减少20,233.74万元,货币资金减少31,543.48万元,其他非流动资产减少46,831.08万元,其他流动资产减少75,505.16万元,其他应收款减少115,220.81万元,应收账款减少251,198.3万元,无形资产减少418,503.52万元,共计减少1,003,751.18万元。

增加项与减少项相抵,使资产总额下降941,075.89万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况与2017年相比,2018年其他应收款占收入的比例下降。

乐视2018年财务报表分析

乐视2018年的详细财务分析报告为内部信息,乐视2018年的详细财务分析报告已妥善保存。

1.资产结构分析1.资产构成的基本信息。

乐视乐2018年总资产为845066万元,其中流动资产293笔,598.27万元,主要分布在应收账款,货币资金,预付款等环节,分别占应收账款总资产的37.55%,18.31%和17.86%。

企业。

非流动资产551402.39万元,主要分布于长期投资和商誉中,分别占企业非流动资产的63.66%和13.56%。

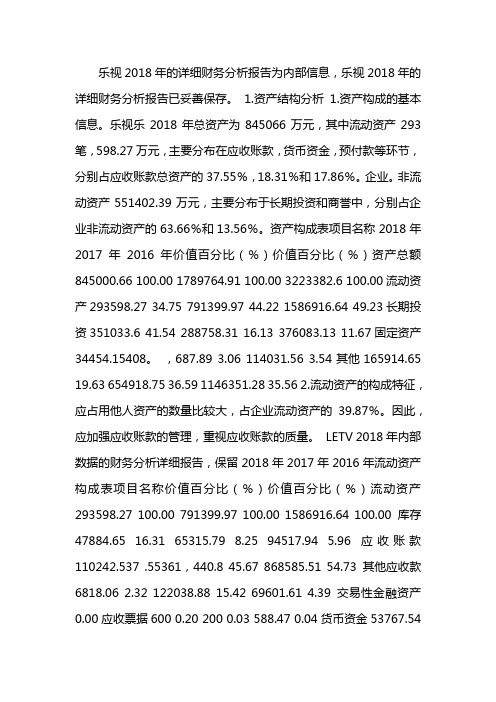

资产构成表项目名称2018年2017年2016年价值百分比(%)价值百分比(%)资产总额845000.66 100.00 1789764.91 100.00 3223382.6 100.00流动资产293598.27 34.75 791399.97 44.22 1586916.64 49.23长期投资351033.6 41.54 288758.31 16.13 376083.13 11.67固定资产34454.15408。

,687.89 3.06 114031.56 3.54其他165914.65 19.63 654918.75 36.59 1146351.28 35.56 2.流动资产的构成特征,应占用他人资产的数量比较大,占企业流动资产的39.87%。

因此,应加强应收账款的管理,重视应收账款的质量。

LETV 2018年内部数据的财务分析详细报告,保留2018年2017年2016年流动资产构成表项目名称价值百分比(%)价值百分比(%)流动资产293598.27 100.00 791399.97 100.00 1586916.64 100.00库存47884.65 16.31 65315.79 8.25 94517.94 5.96应收账款110242.537 .55361,440.8 45.67 868585.51 54.73其他应收款6818.06 2.32 122038.88 15.42 69601.61 4.39交易性金融资产0.00应收票据600 0.20 200 0.03 588.47 0.04货币资金53767.5418.31 85311.02 10.78 366914.64 23.12其他74285.53 25.30 157093.49是26.30 157093.49。

乐视网2018年财务分析结论报告-智泽华

乐视网2018年财务分析综合报告一、实现利润分析2018年实现利润为负567,827.08万元,与2017年负1,746,172.95万元相比亏损有较大幅度减少,减少67.48个百分点。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入有所下降,亏损也相应地下降,企业所采取的减亏政策取得了一定效果,但却带来了营业收入下降的不利影响。

二、成本费用分析2018年营业成本为219,274.7万元,与2017年的970,671万元相比有较大幅度下降,下降77.41%。

2018年销售费用为42,988.2万元,与2017年的171,457.07万元相比有较大幅度下降,下降74.93%。

2018年销售费用大幅度下降的同时营业收入也有较大幅度的下降,但收入下降快于投入下降,经营业务开展得不太理想。

2018年管理费用为43,645.79万元,与2017年的140,273.36万元相比有较大幅度下降,下降68.89%。

2018年管理费用占营业收入的比例为28.02%,与2017年的19.97%相比有较大幅度的提高,提高8.05个百分点。

2018年财务费用为68,714.83万元,与2017年的87,271.05万元相比有较大幅度下降,下降21.26%。

三、资产结构分析与2017年相比,2018年其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,乐视网2018年是有现金支付能力的。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析乐视网2018年的营业利润率为-366.08%,总资产报酬率为-37.89%,净资产收益率为276.18%,成本费用利润率为-151.47%。

企业实际投入到企业自身经营业务的资产为493,908.4万元,经营资产的收益率为-115.46%,而对外投资的收益率为49.68%。

乐视2018年财务报表分析

乐视信息技术(北京)有限公司是一家致力于互联网视频和移动电视的研究,开发和应用的公司。

公司主要为互联网用户提供网络高清视频服务,网络标清视频服务,个人电视服务,企业电视服务和网络超清广播服务,为手机用户提供手机电视服务,提供视频平台广告发布服务。

为广告商提供服务,并为合作伙伴提供网络版权分发服务,为具有相关用户群的网站提供视频平台用户流媒体服务。

乐视网于2010年8月在深圳证券交易所挂牌交易。

按照上市首日收盘价计算,截至2012年6月15日,乐视网的股价上涨了126%,互联网视频行业迅猛发展。

企业的不断扩张支撑着其股价。

但是,在其繁荣背后,支撑高昂的运营成本和财务约束变得越来越困难。

2,行业竞争和主要竞争对手。

目前,国内主要视频网站运营商的信息概况和各企业2011年的核心财务指标如下:基本信息比较乐视优酷6、2011纳斯达克上市年,深圳证券交易所2011,纳斯达克2010,纳斯达克网络高高清视频服务,在线视频版权发行和在线视频平台广告视频平台广告的主要业务是提供超清晰的广播服务;视频平布,移动视频行业发布,网络视频平台广告发布站广告发布,视频平台服务频率版权分配,用户转移。

用户视频,电视用户视频,电视主要资源电视剧,电影用户视频,电影戏曲,电影1000.00 897.05百万800.00 598.56 600.00 511.87 400.00收入200.00 130.88 120.91净利润0.00 LETV优酷200.00(171.99)-400.00(310.37)-600.00 (510.84)2每个视频网站在2011年的收入构成比流媒体收入高清视频广告0.00%20.25%19.12%高清视频超清视频版权分配1.12%超清视频广告LETV版权分配收入59.50%版权子手机,其他,销售,频率业务,2.15%5.20%11.28%广告收入广告收入手机视频业务版权分配其他广告收入优酷,土豆网,94.80%86.57%从上表可以看出,优酷占据了最大的市场份额,目前,其主要收入来自广告业务。

财务报表案例分析 乐视

2017年6月30日目录课程设计(论文) (1)1公司简介 (2)2战略分析 (3)2.1SWOT分析 (3)2.2网络视频行业分析 (4)2.3乐视网竞争战略分析 (4)3会计分析 (5)3.1识别关键会计政策和会计估计 (5)3.2分析关键会计政策和会计估计 (7)4财务分析 (10)4.1资产负债表分析 (10)4.1.1资产负债表结构分析 (10)4.1.2资产负债表各项目分析 (12)4.1.3短期偿债能力分析 (14)4.1.4长期偿债能力分析 (15)4.2利润表分析 (15)4.2.1根据收入来分析企业的盈利能力 (15)4.2.2分析股份公司的盈利保障 (16)4.3现金流量表分析 (18)4.3.1现金流量总体分析 (18)4.3.2经营活动现金流量分析 (19)5前景分析 (21)基于哈佛分析框架的财务报表分析——以乐视网为例摘要:乐视网作为唯一一家在境内上市的视频网站,近年来的发展十分迅速,而2016年,乐视网“欠款门”风波愈演愈烈,占据了各大财经版块头条。

哈佛分析框架是对传统财务分析的补充和完善,以战略分析为起点,从发展战略、会计政策、财务分析、前景预测四个角度对企业进行全面分析。

本文以乐视网为例,以2013~2016年乐视网的财务报表为基本研究资料,将哈佛分析框架运用到新兴互联网行业,全面分析乐视网财务状况,对其近3年的财务状况、经营成果、现金流量状况进行分析,发现其繁荣发展的背后,资本结构、成本控制、无形资产管理等方面均存在着一些问题与隐患,并据此提出了一些建议。

关键词:哈佛分析框架;互联网行业;上市公司;财务分析1公司简介乐视公司成立于2004年11月北京中关村高科技产业园区,2010年8月12日在中国创业板上市,股票代码300104,是行业内全球首家IPO上市公司,是目前中国A股唯一上市的视频公司,还是全球第一家IPO上市的视频网站。

乐视开创了其独特的发展模式:“平台+内容+终端+应用”的乐视生态。

浅析乐视网财务问题

浅析乐视网财务问题作者:薛雅娴来源:《中国乡镇企业会计》 2018年第7期摘要:本文从乐视网财务报表出发,运用理论分析、实证分析、财务分析和规范研究等方法,探寻乐视网财务迷局。

文章建立委托代理理论、信号传递理论、公司治理理论等理论基础,从关联方交易对收益的影响、所得税费用与递延所得税的处理、少数股东权益巨亏等方面对乐视网财务魔术的“财技”进行分析,最后提出对策与建议。

关键词:乐视;委托代理;关联交易;递延所得税一、乐视公司简介乐视公司成立于2004 年11 月,2010 年8 月12 日在中国创业板上市,股票代码300104,是全球第一家IPO上市的视频网站。

乐视开创了其独特的发展模式“: 平台+内容+ 终端+ 应用”的乐视生态,即公司为顾客提供,从资源、平台到应用、终端的一体化服务。

乐视网的广告业务、终端业务、会员及发行业务和其他业务主要覆盖了整个网络视频行业。

同时也不断推出终端产品,例如乐视超级电视、乐视盒子等。

在乐视生态战略的引领下,公司已成为基于一云多屏构架、实现全终端覆盖的网络视频服务商。

二、理论基础1.委托代理理论委托代理理论建立在信息不对称理论基础上,即一些人能够得到另一些人不具有的信息。

委托代理理论的主体是委托代理关系,委托人通过合同等形式的约定授予代理人一定的权利,并提供一定的报酬。

随着专业化分工的出现,企业控制权和所有权逐渐分离,出现越来越多的专业代理人,逐渐形成稳定的委托代理关系。

与此同时,这种关系中的利益冲突问题也显现出来,代理人和委托人关注都关注于自身利益最大化,二者追求的目标存在极大差异,导致利益冲突进而引发企业出现问题,例如代理人会出现道德风险、敲诈等机会主义行为,委托人对代理人信任降低。

因此,委托代理问题主要研究委托人对代理人的行为所产生的结果承担风险的条件下,两者的关系与行为的调整。

2.信号传递理论信号传递指通过可观察的行为传递商品价值或质量的准确信息。

上市公司需要披露给外部投资者公司经营状况、盈利情况等公司财务信息,供投资者据此做出决策。

乐视2018年财务报表分析

乐视2018年财务报表分析乐视网信息技术(北京)股份有限公司2018年度财务决算报告经立普通合伙)审计,对乐视网信息技术(北京)股份有限公司(以下简称“2018年度财务报告出具了审计报告。

现将决算情况报告如下:一、2018元项目2018年度2017年度增减变动幅度(%)营业收入1,557,777,97,025,215,802.22 -77.83% 归属于上市公司股东的净-4,095,619,370.9170.49% 利润归属于上市公司股东的扣-4,106,796,846.36 -13,732,850,常性损益的净利润经营活动产生的现金流量-1,074,788,919.41 -2,640,5额总资产8,450,006,617.06 17,897,649,137.08 -52.79% 归属于上市公-3,026,109,742.91 662,986,974.53 -556.44% 资产二、2018年主要财务2017年度增减变动幅度(%)基本每股收益(元/股)-1.0266 -3.4815(元/股)-1.0266 -3.4815 70.51% 加权平均净资产收益率(%)- -21况、经营成果和现金流量情况分析单位:元年末余额年初余额增减变动(%)金额占比(%)(%)货币资金537,675,352.47 6.36% 853,11-36.97% 应收账款及应收1,108,424,977.83 13.12% 3,616,408,001.33其他应收款69,619,068.41 0.82% 1,244,721,434.09 6.95% -94.41% 存5.67% 653,157,850.57 3.65% -26.69% 其他流动资产217,164,622.825.43% -77.66% 长期股权投资2,960,296,150.35 35.03% 2,089,964,46定资产344,541,503.56 4.08% 546,878,880.96 3.06% -37.00% 无形资4.52% 4,567,035,177.61 25.52% -91.64% 开发支出- 0.00% 148,085,2流动资产503,523,790.36 5.96% 971,834,613.56 5.43% -48.19% 1)货币资金余额较2017年末减少主要系报告期归还并表基金优先级合伙人本金票据:2018年末应收账款及应收票据余额较2017年末减少,主要系报告期报表;3)其他应收款:2018年末其他应收款余额较2017年末减少,主要新合并报表;4)存货:2018年末存货余额较2017年末减少,主要系报告报表;5)其他流动资产:2018年末其他流动资产余额较2017年末减少,融致新合并报表;6)长期股权投资:2018年末长期股权投资余额较2012018年末固定资产余额较2017年末增加,主要系报告期内处置部分固定资2018年末无形资产余额较2017年末减少,主要系报告期内影视版权等无形发支出:2018年末开发支出余额较2017年末减少,主要系报告期内研发项其他非流动资产:2018年末其他非流动资产余额较2017年末减少。

(完整版)乐视公司财务报表分析

运用杜邦分析法分析企业财务状况—基于2013年至2015年乐视网财务报表的分析***名:***学号:*************专业:工商管理1.乐视网简介乐视网成立于2004年11月北京中关村高科技产业园区,享有国家级高新技术企业资质,并于2010年8月12日在中国创业板上市,股票简称乐视网,股票代码300104,是行业内全球首家IPO上市公司,目前中国A股唯一上市的视频公司,目前流通市值643亿元,是创业板指数的重要股份,在传媒数字行业中是领头公司。

乐视网连续三年获得德勤"中国高科技高成长50强""亚太500强"、《互联网周刊》"2008年度成长最快的视频网站"、计算机世界传媒集团"09中国互联网优秀项目奖"等等一系列奖项与荣誉。

乐视网公司主要从事基于整个网络视频行业的广告业务、终端业务、会员及发行业务以及其他业务。

伴随着智能终端产品的推出,公司目前已成为唯一一家基于一云多屏构架、实现全终端覆盖的网络视频服务商。

公司在领先的发展战略指引下,不断夯实“平台+内容+终端+应用”的生态模式,涵盖了互联网视频、影视制作与发行、智能终端、大屏应用市场、电子商务、生态农业等。

持续提升品牌知名度、扩大用户规模,推动各主营业务快速发展。

(注:广告业务即视频平台广告发布业务;终端业务即公司销售的终端产品的收入,不包含缴纳的服务费;其他业务指的是目前收入相对较小、尚未形成规模的业务,如云视频平台业务、技术开发服务等。

)乐视网是中国第一影视剧视频网站,并在2005年就率先进行影视剧网络版权的购买,通过6年的积累,乐视网已经拥有国内最大的正版影视剧版权库,超70000多集电视剧、4000多部电影,几乎覆盖了国内所有的影视剧网络版权。

乐视网在国内首创"收费+免费"模式,截至2011年12月31日已拥有60多万收费用户。

公司向收费用户提供清晰度已达720P 以及1080P的高清和超高清视频,且无广告干扰的视频资源,以满足用户观赏体验。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

乐视2018年财务报表分析

一直在关注的乐视,终于有了一个结局。

乐视成立于2004年,创始人贾跃亭,乐视致力打造基于视频产业、内容产业和智能终端的“平台+内容+终端+应用”完整生态系统,被业界称为“乐视模式”。

从2015年开始,到2018年。

差不多前后三年的时间,出于财务职业好奇心,便对乐视的持续财务情况进行了解和分析。

以下是各个阶段对不同主题的关注,每个部分都会进行数据比较和研究。

这些内容,最早分享在一个由众多互联网行业小伙伴加入组成的微信群里。

【主题一】创业者学点会计报表,从中读出一家公司的若干信息

以往我们习惯说的会计三大表,包括资产负债表、损益表、现金流量表,其实从08年或者更早时间开始已经升级成四大表,随着资本投资带来的股权交易越来越频繁,因而在原来三大报表基础上又增加了一个权益变动表。

前三个报表反应企业的经营和现金流情况,第四个表反应股东权益的

变化,包括实收资本和资本公积怎么变动。

【报表分析】杜邦分析,是最系统的会计报表分析,对一个企业进行财务分析基本就是这个了。

它涵盖了所有报表纬度的各种分析。

总的比例是权益净利率,由销售利润率和资本结构两个比例构成。

请原谅财务的人不懂设计,标准的杜邦分析就是上面的这个图。

如果大家买股票,很多股票的年度报告分析里面都有这些个比率。

乐视的2014年财务报告,第58页有详细的会计报表。

曾几何时,我曾经在会计师事务所的工作的时候,主要工作就是出这个审计报告的。

以上面的报表数据来看,2014年收入翻倍,利润却只有2013年的1/4。

利润从2.4亿变成7千万。

核心原因是成本增加巨大,2014年终端成本40亿,而2013年只有6.8亿。

企业货币从2013年的6亿资金减少到5亿,存货从1.4亿增加到7.3亿。

公司现金收入从2013年14亿增加到58亿,增加了44亿。

现金流量净额从2103年1.7亿到2014年2.3亿。

仅增加了6千万。

收入来源,广告15亿,终端27亿,会员24亿。

2015年的预计收入150亿。

综合以上数据来看,公司通过增加收入,增加终端现金流来展示业绩成长,但最终并没有获得相应的利润。

进而可以思考一下,为什么很多互联网公司上市融资以后都转移了策略,开始大力发展传统产业,从好的方向来看,互联网屌丝逆袭,而从资本使用来说,资金并没有投入到高利润的创新业务之中。

从而收入增长的只是一些低毛利的业务,而这种业务占用了大量的现金流,公司不但要承担应收账款的回款风险,实际上也是资金成本的增加,说的再小白一点,就是变相的放贷给客户,最终的结果就是不断压缩企业的利润空间,只是随着时间的推移,这种影响才会慢慢的表现出来。