中国古代几种重要的税收制度

中国古代的税收结构

中国古代的税收结构古代的税收制度,简单来说,是向老百姓征收三种税。

其一是“徭役”,就是征用体力,去建个宫殿、挖条运河、修个城池。

其二是"赋”,拿“贝”去“武”,就是花钱、花装备支持军队;其三是“税”,这字跟“禾”有关,国家要在农作物上收钱(农业税)。

其总体发展趋势是从“人头税”转向“财产税”;从“实物税”转向“货币税”。

一、夏商周时期贡赋制:是我国赋税制度的雏形。

周王将土地分封给诸侯,各诸侯必须向周王交纳一定的财物作为贡赋。

二、春秋时期 1.相地而衰征:是管仲提出的按照土地不同情况分等征收农业税的财政思想。

2.初税亩:是鲁国在鲁宣公十五年(公元前594年)实行的按亩征税的田赋制度,它是承认土地私有合法化的开始。

三、两汉时期编户齐民:规定凡政府控制的户口都必须按姓名、年龄、籍贯、身份、相貌、财富情况等项目一一载入户籍,被正式编入政府户籍的平民百姓,称为“编户齐民”。

编户齐民具有独立的身份,依据资产多少承担国家的赋税和徭役、兵役。

四、三国两晋南北朝时期 1.租调制:以定额田租代替汉代的定率田租,以户税代替汉代的人头税。

2.屯田制:汉以后历代政府为取得军队给养或税粮,利用士兵和无地农民垦种荒地的制度。

有军屯、民屯和商屯三种。

五、北魏至唐朝前期均田制:即封建王朝将无主土地按人口数分给小农耕作,土地为国有制,耕作一定年限后归其所有。

六、唐朝时期 1.租庸调制:凡是均田人户,不论其家授田是多少,均按丁交纳定额的赋税并服一定的徭役。

租庸调的制定和实施须均田制的配合,一旦均田被破坏,租庸调法则会随之失败。

2.两税法:以原有的地税和户税为主,统一各项税收而制定的新税法。

由于分夏、秋两季征收,所以称为“两税法”。

七、宋朝时期方田均税法:对各州县耕地进行清查丈量,核定各户占有土地的数量,然后按照地势、土质等条件分成五等编制地籍及各项簿册,并确定各等地的每亩税额。

八、明朝时期一条鞭法:把各州县的田赋、徭役以及其他杂征总为一条,合并征收银两,按亩折算缴纳。

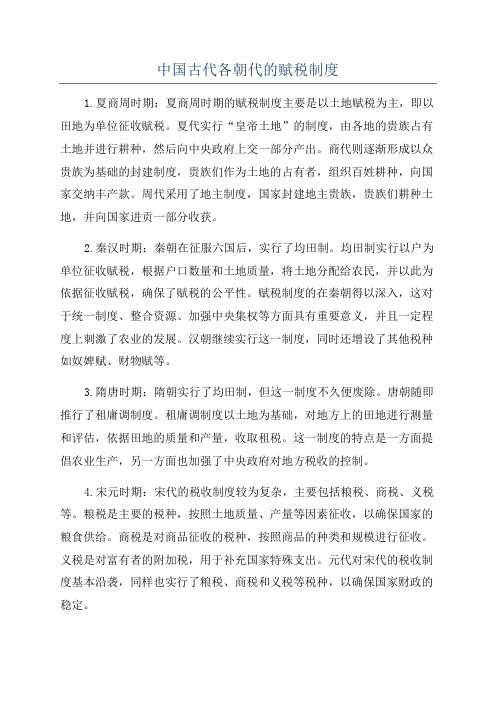

中国古代各朝代的赋税制度

中国古代各朝代的赋税制度1.夏商周时期:夏商周时期的赋税制度主要是以土地赋税为主,即以田地为单位征收赋税。

夏代实行“皇帝土地”的制度,由各地的贵族占有土地并进行耕种,然后向中央政府上交一部分产出。

商代则逐渐形成以众贵族为基础的封建制度,贵族们作为土地的占有者,组织百姓耕种,向国家交纳丰产款。

周代采用了地主制度,国家封建地主贵族,贵族们耕种土地,并向国家进贡一部分收获。

2.秦汉时期:秦朝在征服六国后,实行了均田制。

均田制实行以户为单位征收赋税,根据户口数量和土地质量,将土地分配给农民,并以此为依据征收赋税,确保了赋税的公平性。

赋税制度的在秦朝得以深入,这对于统一制度、整合资源、加强中央集权等方面具有重要意义,并且一定程度上刺激了农业的发展。

汉朝继续实行这一制度,同时还增设了其他税种如奴婢赋、财物赋等。

3.隋唐时期:隋朝实行了均田制,但这一制度不久便废除。

唐朝随即推行了租庸调制度。

租庸调制度以土地为基础,对地方上的田地进行测量和评估,依据田地的质量和产量,收取租税。

这一制度的特点是一方面提倡农业生产,另一方面也加强了中央政府对地方税收的控制。

4.宋元时期:宋代的税收制度较为复杂,主要包括粮税、商税、义税等。

粮税是主要的税种,按照土地质量、产量等因素征收,以确保国家的粮食供给。

商税是对商品征收的税种,按照商品的种类和规模进行征收。

义税是对富有者的附加税,用于补充国家特殊支出。

元代对宋代的税收制度基本沿袭,同样也实行了粮税、商税和义税等税种,以确保国家财政的稳定。

5.明清时期:明清时期实行了两税法,即户口税和田产税。

户口税主要以人头数为依据,按照户口数量征收的税种,对百姓而言较为公平。

田产税是以土地面积为计算依据的税种,按照田地的质量和产量进行征收。

明朝时期的税收制度比较简明,并设置了多种特殊税种,如草料税、良田税等。

清朝在明朝的基础上进行了一些,加大了商业税收的力度,同时减轻了农业税收的压力。

总体来说,中国古代各朝代的赋税制度在对农业赋税的基础上,逐渐增加了对商业和精细加工业的税收。

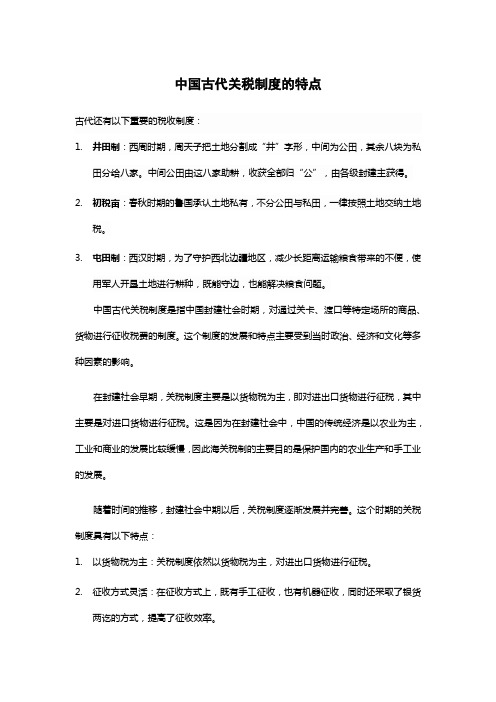

中国古代关税制度的特点

中国古代关税制度的特点古代还有以下重要的税收制度:1.井田制:西周时期,周天子把土地分割成“井”字形,中间为公田,其余八块为私田分给八家。

中间公田由这八家助耕,收获全部归“公”,由各级封建主获得。

2.初税亩:春秋时期的鲁国承认土地私有,不分公田与私田,一律按照土地交纳土地税。

3.屯田制:西汉时期,为了守护西北边疆地区,减少长距离运输粮食带来的不便,使用军人开垦土地进行耕种,既能守边,也能解决粮食问题。

中国古代关税制度是指中国封建社会时期,对通过关卡、渡口等特定场所的商品、货物进行征收税费的制度。

这个制度的发展和特点主要受到当时政治、经济和文化等多种因素的影响。

在封建社会早期,关税制度主要是以货物税为主,即对进出口货物进行征税,其中主要是对进口货物进行征税。

这是因为在封建社会中,中国的传统经济是以农业为主,工业和商业的发展比较缓慢,因此海关税制的主要目的是保护国内的农业生产和手工业的发展。

随着时间的推移,封建社会中期以后,关税制度逐渐发展并完善。

这个时期的关税制度具有以下特点:1.以货物税为主:关税制度依然以货物税为主,对进出口货物进行征税。

2.征收方式灵活:在征收方式上,既有手工征收,也有机器征收,同时还采取了银货两讫的方式,提高了征收效率。

3.管理严格:清朝政府对海关税制的管理非常严格,不仅对海关人员进行了考核,还制定了一系列的规章制度,确保了海关制度的正常运行。

4.关税率较低:在税率方面,前中期的关税率相对较低。

这是因为清政府认为关税是国家财政的重要来源之一,不能过多地征税,以免加重人民的负担。

同时,清政府还通过实行优惠政策,鼓励外国商人到中国贸易,以增加海关税收。

总的来说,中国古代关税制度及对应的特点在不同的历史时期各有差异,但总体上都是为了维护当时的社会经济秩序和国家的财政利益。

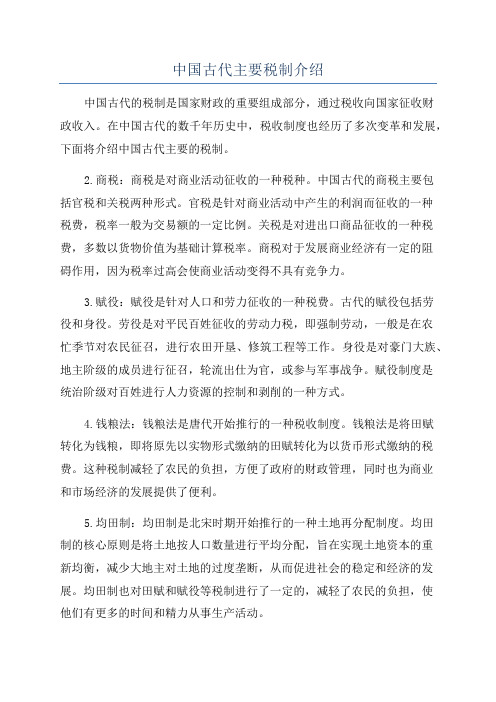

中国古代主要税制介绍

中国古代主要税制介绍中国古代的税制是国家财政的重要组成部分,通过税收向国家征收财政收入。

在中国古代的数千年历史中,税收制度也经历了多次变革和发展,下面将介绍中国古代主要的税制。

2.商税:商税是对商业活动征收的一种税种。

中国古代的商税主要包括官税和关税两种形式。

官税是针对商业活动中产生的利润而征收的一种税费,税率一般为交易额的一定比例。

关税是对进出口商品征收的一种税费,多数以货物价值为基础计算税率。

商税对于发展商业经济有一定的阻碍作用,因为税率过高会使商业活动变得不具有竞争力。

3.赋役:赋役是针对人口和劳力征收的一种税费。

古代的赋役包括劳役和身役。

劳役是对平民百姓征收的劳动力税,即强制劳动,一般是在农忙季节对农民征召,进行农田开垦、修筑工程等工作。

身役是对豪门大族、地主阶级的成员进行征召,轮流出仕为官,或参与军事战争。

赋役制度是统治阶级对百姓进行人力资源的控制和剥削的一种方式。

4.钱粮法:钱粮法是唐代开始推行的一种税收制度。

钱粮法是将田赋转化为钱粮,即将原先以实物形式缴纳的田赋转化为以货币形式缴纳的税费。

这种税制减轻了农民的负担,方便了政府的财政管理,同时也为商业和市场经济的发展提供了便利。

5.均田制:均田制是北宋时期开始推行的一种土地再分配制度。

均田制的核心原则是将土地按人口数量进行平均分配,旨在实现土地资本的重新均衡,减少大地主对土地的过度垄断,从而促进社会的稳定和经济的发展。

均田制也对田赋和赋役等税制进行了一定的,减轻了农民的负担,使他们有更多的时间和精力从事生产活动。

总结起来,中国古代的主要税制包括田赋、商税、赋役等。

这些税制在古代社会中发挥了重要的财政和经济作用,同时也是统治阶级对百姓进行剥削的手段之一、随着历史的发展和社会变迁,中国古代的税制也经历了多次变革和,以适应当时社会经济的需要和政权的统治。

税收制度发展历程

税收制度发展历程

税收制度是国家财政收入的重要来源,历经多年的发展和变革。

在中国,税收制度发展经历了以下几个阶段:

一、古代税收制度

在古代,中国实行了徭役和赋税制度,徭役是一种强制劳动,赋税是一种强制缴纳物品和货币的制度。

徭役和赋税主要用于维护贵族阶级的生活和维护国家安全。

二、清朝税收制度

清朝实行了地租、房产税、商业税等税种,其中地租是主要税种。

地租税是按照土地的收益来计算的,税率为百分之三,税收主要用于军费支出和官员薪水。

三、民国税收制度

民国时期,实行了印花税、商品税、关税等税种,其中商品税是主要税种。

商品税的税率根据商品类型而定,税收主要用于政府支出和军费开支。

四、新中国税收制度

新中国成立后,实行了个人所得税、企业所得税、营业税、消费税、关税等税种。

其中企业所得税是主要税种。

税收用于国家建设和社会保障。

五、改革开放以来税收制度

改革开放以来,中国税制经历了多次变革和调整。

实行了增值税、资源税、房产税等新税种,同时取消了营业税、增设了环保税等新税

种。

税收用于国家基础设施建设和社会保障。

温故知新:中国古代几种重要的税收制度

温故知新:中国古代几种重要的税收制度一、春秋战国时的初税亩二、汉代的编户制度三、北魏的租调和徭役制四、隋唐的租庸调制五、唐后期的两税法六、明后期的一条鞭法七、清朝实行摊丁入亩制一、初税亩初税亩是中国古代春秋时期鲁国在宣公十五年(公元前594年)实行的按亩征税的田赋制度,它是承认私有土地合法化的开始。

从字面上来看,初,就是“开始”,税亩是指“按土地亩数对土地征税”。

具体方法是:“公田之法,十足其一;今又履其余亩,复十取一。

”原来“井田制”,是九百亩中取一百亩,而“初税亩”之后,公田之外再收十分之一的税,也就变成了约十分之二。

背景:在实行“初税亩”田赋制度之前,鲁国施行按井田征收田赋的制度,私田不向国家纳税,因此国家财政收入占全部农业产量的比重不断下降。

鲁国实行初税亩,即履亩而税,按田亩征税,不分公田、私田,凡占有土地者均按土地面积纳税,税率为产量的10%。

初税亩的实行,增加了财政收入,适应和促进了新生的封建土地占有关系。

二、编户制度编户制度是一种赋税制度,同时也是一种户口登记制度(行政管理制度)。

西汉政权建立后,为加强对劳动人民的管理、控制和剥削,下令进行人口登记,把民户的人口、年龄、性别、土地财产等情况,详细登记在户籍上,建立周密的户籍制度。

根据土地和人口多少征收赋税和徭役,这种造册登记户口的办法称为编户制度。

编户农民对国家的负担主要有三项:一是田租,即土地税;二是算赋口赋,即人口税;三是更赋,即徭役和兵役的代役税。

一般来说,编户制度的田租较轻,但人口税很重。

编户制度对西汉的经济恢复起到过重要作用。

背景:西汉政权建立,统治要进一步加强;统一后,人口众多,不利于管理和控制。

三、租调租调制是北魏孝文帝改革时期和均田制配套的税收法令。

北魏租调制规定:受田农民承担定额租调,一夫一妇每年纳粟2石、调帛或布1匹。

丁男还要负担一定的徭役。

背景:北魏前期租调很重,每户调帛二匹、絮二斤、丝一斤、粟二十石;每人又征税帛一匹二丈,以供调外之费,农民负担相当沉重。

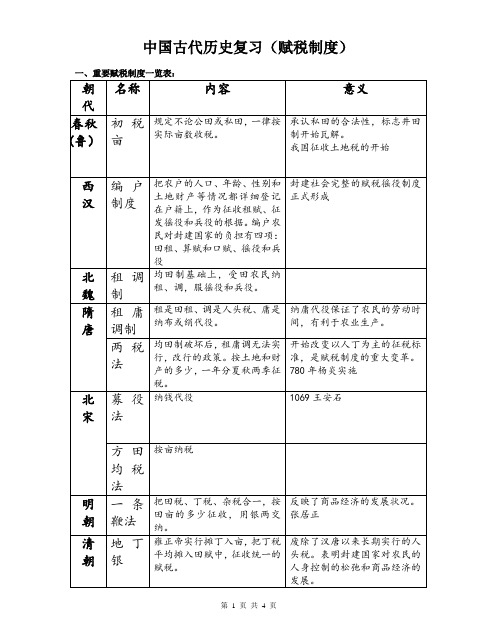

中国古代赋税制度(表格形式,分类清楚)

中国古代历史复习(赋税制度)一、重要赋税制度一览表:

主要赋税制度的社会意义:

例题练习:

一、试归纳赋税制度的类型:

建赋税的形式,可以分为三种:劳役、实物、货币。

㈠以征税标准分类:

1、以人丁为主要征税标准的制度:

编户制度、租调制、租庸调制

2、以土地和财产为主要征税标准的制度:

初税亩、两税法、方田均税法、一条鞭法、地丁银。

㈡以税收的类型(实物、劳役、货币)分类:

1征收实物税、劳役税的制度:

编户制度、租调制、租庸调制、初税亩、两税法、方田均税法、地丁银。

2、征收货币税的制度:

募役法、一条鞭法、摊丁入亩、

二、试总结古代赋税制度发展的方向和趋势:

1、征税标准的变化:

由主要以人丁为主逐渐向以田亩为主过渡,人头税的比例越来越少。

以两税法为标志。

2、税收类型的变化:

由实物地租逐渐向货币地租发展。

以一条鞭法为标志。

3、征税时间的变化:

由不定时向定时发展。

以两税法为标志。

4、征收的税种的变化:

税种由多到少。

以一条鞭法为标志。

5、其他:

①由必须服一定时间的徭役和兵役发展到可以纳庸代役。

以“庸”为标志。

②随着商品经济的发展,开始对商品征收重税。

以上变化使我们可以看到的趋势:

①从人丁为主向财产为主的征税方式变化,说明封建国家对

农民的人身控制逐渐松弛;

②以财产和土地为征税依据,对贫困人群相对公平;

③从服劳役到纳庸代役,照顾到了生产时间;

④从实物税到货币税,反映了商品经济的发展;。

我国古代的税收制度

我国古代的税收制度

我国古代的税收制度可以追溯到商周时期,随着历史的演变,不

断发展完善。

本文将从层次、种类和征收方式三个方面来探讨古代税

收制度的变迁。

一、层次

在古代,税收制度是由中央政府和地方政府共同实行的。

中央政

府实行“天下一统”的制度,通过朝廷设立的社稷、太庙、大宗、自

然等层级,征收田赋、商税、度量衡税等多种税种。

而地方政府则征

收地税、盐铁税、榷税等本地的专业商品税。

二、种类

1.田赋:又称地税,是古代社会的一种针对土地所征收的税种。

在秦汉时期,田赋以黄金衡数为单位,按照一定的比例进行征收。

到

了唐代,田赋不再使用黄金衡数为单位,改用布帛、农具等物品代替,此时田赋便成为了实物赋税。

2.商税:商税是古代对商业征收的税种,主要包括交易税、门市税、市井税、货币税等。

在唐代,商税由数种衡数的比例计算得出,

随后改为将商品中的一部分作为税款。

明清时期,商税成为了灰点子,即在商品的基础上按一定的比例加重税金。

3.盐铁税:盐铁税是古代的一种行业税,主要征收盐和铁的生产

和销售。

唐朝时期,盐铁税规定为国家专卖,依靠专卖来获取税收。

三、征收方式

古代税收主要通过实物流通的方式征收,例如田赋和地税就是以

农作物和土地面积为单位,征收到粮食和农具等实物。

此外,商税、

盐铁税等也分别按照税负征收。

总的来说,古代税收制度经历了漫长的发展过程,从田赋到商税、盐铁税,从黄金衡数到实物交换,一步步推进着税收的现代化。

这些

发展不仅是经济的成果,更是历史文化的积淀。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国古代几种重要的税收制度

一、春秋战国时的初税亩

二、汉代的编户制度

三、北魏的租调和徭役制

四、隋唐的租庸调制

五、唐后期的两税法

六、明后期的一条鞭法

七、清朝实行摊丁入亩制

一、初税亩

初税亩是中国古代春秋时期鲁国在宣公十五年(公元前594年)实行的按亩征税的田赋制度,它是承认私有土地合法化的开始。

从字面上来看,初,就是“开始”,税亩是指“按土地亩数对土地征税”。

具体方法是:“公田之法,十足其一;今又履其余亩,复十取一。

”原来“井田制”,是九百亩中取一百亩,而“初税亩”之后,公田之外再收十分之一的税,也就变成了约十分之二。

背景:在实行“初税亩”田赋制度之前,鲁国施行按井田征收田赋的制度,私田不向国家纳税,因此国家财政收入占全部农业产量的比重不断下降。

鲁国实行初税亩,即履亩而税,按田亩征税,不分公田、私田,凡占有土地者均按土地面积纳税,税率为产量的10%。

初税亩的实行,增加了财政收入,适应和促进了新生的封建土地占有关系。

二、编户制度

编户制度是一种赋税制度,同时也是一种户口登记制度(行政管理制度)。

西汉政权建立后,为加强对劳动人民的管理、控制和剥削,下令进行人口登记,把民户的人口、年龄、性别、土地财产等情况,详细登记在户籍上,建立周密的户籍制度。

根据土地和人口多少征收赋税和徭役,这种造册登记户口的办法称为编户

制度。

编户农民对国家的负担主要有三项:一是田租,即土地税;二是算赋口赋,即人口税;三是更赋,即徭役和兵役的代役税。

一般来说,编户制度的田租较轻,但人口税很重。

编户制度对西汉的经济恢复起到过重要作用。

背景:西汉政权建立,统治要进一步加强;统一后,人口众多,不利于管理和控制。

三、租调

租调制是北魏孝文帝改革时期和均田制配套的税收法令。

北魏租调制规定:受田农民承担定额租调,一夫一妇每年纳粟2石、调帛或布1匹。

丁男还要负担一定的徭役。

背景:北魏前期租调很重,每户调帛二匹、絮二斤、丝一斤、粟二十石;每人又征税帛一匹二丈,以供调外之费,农民负担相当沉重。

实行“班禄”制后,又增加帛三匹,粟二百九斗,作为官吏的俸禄开支。

而且在实行过程中,士族豪强多向普通民户转嫁负担,农民往往被逼得“弃卖田宅,漂居异乡”。

这样的赋役制度只能使国家编户齐民大量减少,政府的税源随之萎缩。

为了吸引广大隐附和流散的人口重新成为国家编户,同时也为了适应均田制实施后的新情况,北魏政府制定和推行了“新租调制”。

规定:受田农民承担定额租调,一夫一妇每年纳粟2石、调帛或布1匹。

丁男还要负担一定的徭役。

与此前的租调额相较明显下降,大致只有均田制之前租调额的1/2左右,属于轻徭薄赋的政策。

四、租庸调制

租庸调制的内容是:每丁每年要向国家交纳粟二石,称做租;交纳绢二丈、绵三两或布二丈五尺、麻三斤,称做调;服徭役二十天,是为正役,国家若不需要其服役,则每丁可按每天交纳绢三尺或布三尺七寸五分的标准,交足二十天的数额以代役,这称做庸,总体而言,“纳绢代役即为庸”,也叫“输庸代役”。

国家若需

要其服役,每丁服役二十天外,若加役十五天,免其调,加役三十天,则租调全免。

若出现水旱等严重自然灾害,农作物损失十分之四以上免租,损失十分之六以上免调,损失十分之七以上,赋役全免。

制度不夺农时,合理解决就业问题,是建立在均田制基础之上的制度。

背景:1.唐太宗即位后,吸取隋朝灭亡的教训。

2.均田制的实行。

五、两税法

两税法,是指由征收谷物、布匹等实物为主的租庸调法,改为征收金钱为主,一年两次征税。

两税法改变了“租庸调”据丁征税的作法,实行以财产多少为征税标准,于唐德宗建中元年(780年)开始实行。

背景:唐朝建国以后,土地兼并便在逐步发展,失去土地而逃亡的农民增多。

农民逃亡,政府往往责成邻保代纳租庸调,结果迫使更多的农民逃亡,租庸调制的维持已经十分困难。

[3] 与此同时,按垦田面积征收的地税和按贫富等级征收的户税逐渐重要起来。

安史之乱以后,国家失去有效地控制户口及田亩籍帐的能力,土地兼并更是剧烈,加以军费急需,各地军政长官都可以任意用各种名目摊派,无须获得中央批准,于是杂税林立,中央不能检查诸使,诸使不能检查诸州,赋税制度非常混乱。

六、一条鞭法

“一条鞭法”是明代嘉靖时期确立的赋税及徭役制度,由张居正于万历九年(1581年)推广到全国。

“一条鞭法”的内容是:“总括一县之赋役,量地计丁,一概征银,官为分解,雇役应付。

”就是把各州县的田赋、徭役以及其他杂征总为一条,

合并征收银两,按亩折算缴纳,大大简化了征收手续,同时使地方官员难于作弊。

实行这种办法,使没有土地的农民可以解除劳役负担,有田的农民能够用较多的时间耕种土地,对于发展农业生产起了一定作用。

同时,把徭役改为征收银两,

农民获得了较大的人身自由,比较容易离开土地,这就给城市手工业提供了更多的劳动力来源。

没有土地的工商业者可以不纳丁银,这对工商业的发展也有积极作用。

但是由于封建制度本身的局限,此法虽有良好初衷,却最终残民害民,一定程度上加速了明朝的灭亡。

背景:中国明代徭役原有里甲正役、均徭和杂泛差役。

其中以里甲为主干,以户为基本单位,户又按丁粮多寡分为三等九则,作为编征差徭的依据。

丁指十六至六十岁的合龄男丁,粮指田赋。

粮之多寡取决于地亩,因而徭役之中也包含有一部分地亩税。

这种徭役制的实行,以自耕农小土地所有制广泛存在及地权相对稳定为条件。

明中叶后,土地兼并剧烈,地权高度集中,加以官绅包揽、大户诡寄、徭役日重、农民逃徙,里甲户丁和田额已多不实,政府财政收入减少。

针对这种现象,不少人提出改革措施,国家从保证赋役出发,遂逐渐把编征徭役的重心由户丁转向田亩。

商品经济的发展,货币作用的上升,也为推行“一条鞭法”这一变革创造了条件。

七、摊丁入亩

摊丁入亩,又称作摊丁入地、地丁合一,草创于明代,是清朝政府将历代相沿的丁银并入田赋征收的一种赋税制度。

清朝康熙、雍正、乾隆年间普遍实行。

其主要内容为废除人头税,客观上是对最底层农民人身控制的放松,是中国封建社会后期赋役制度的一次重要改革,将中国实行两千多年的人头税(丁税)废除,而并入土地税。

背景:清朝建立初期,战火不断,百姓死伤流亡者很多。

登记在册的人口与耕地剧减。

且国内阶级矛盾严重,起义、暴动时常发生。

清政府为了安抚流亡的百姓,回

复和发展社会经济,缓和阶级矛盾,也为了巩固自己的政权,实行了“摊丁入亩”制度。

此外,自康熙二十年平定“三藩之乱”后,清王朝在中原的军事威胁已不存在,但

是其入主中原的政治合法性仍屡遭怀疑,这就是来自那些意图复辟明王朝的“遗老”们的非议与讥诋。

要彻底孤立他们,就需要政治、经济双管齐下,政治上高压震慑,即后人熟知的兴文字狱;经济上迂回徐进,先是频繁蠲免钱粮,继则“永不加赋”,借助宽松优容的赋税政策来固结中下层民众,瓦解“遗老”们的社会基础。