回归结果小盘股投资策略

看懂股票的蓝筹股和小盘股选股技巧揭秘

看懂股票的蓝筹股和小盘股选股技巧揭秘股票投资是一项复杂而又具有风险的投资方式,许多投资者对于如何选择潜力股票时感到困惑。

在股票市场中,蓝筹股和小盘股是两种常见的投资选择。

本文将揭秘如何看懂股票的蓝筹股和小盘股选股技巧,以帮助投资者做出更明智的投资决策。

没有使用网址链接。

一、蓝筹股的定义及特点蓝筹股是指那些在市场上具有较强市值、较长历史、较高知名度及业绩稳定的大型上市公司股票。

这类公司通常在行业中处于领导地位,具有较高的市场份额和较稳定的盈利能力。

蓝筹股的特点主要包括:1. 高市值:蓝筹股公司市值通常较大,投资者容易获得流通性更强的股票;2. 低波动性:蓝筹股公司相对稳定,不容易受市场风险的影响;3. 可观的长期回报:蓝筹股公司通常具有较高的收益潜力,投资者长期持有能够获得可观的回报。

二、蓝筹股选股技巧在选择蓝筹股时,投资者应注意以下几点技巧:1. 了解公司基本面:投资者需要仔细研究蓝筹股公司的财务状况、盈利能力、市场地位等基本面数据,判断其是否具有稳定的盈利能力和长期增长潜力;2. 考虑市场地位:选择市场份额较高、有竞争优势的蓝筹股公司,能够获得持续增长的机会;3. 分散投资:在选择蓝筹股时,投资者应尽量分散投资,选择多个行业的蓝筹股,以降低投资风险;4. 技术分析:投资者可以运用技术分析方法,观察蓝筹股股价走势及交易量,判断买入或卖出时机。

三、小盘股的定义及特点小盘股是指市值较小,相对较年轻的上市公司股票。

这类公司通常在市场中处于成长阶段,具有快速增长潜力。

小盘股的特点主要包括:1. 成长性:小盘股公司通常处于成长阶段,具有较高的成长空间和增长速度;2. 高波动性:相对于蓝筹股,小盘股公司的股价波动较大,风险相对较高;3. 高收益潜力:小盘股公司具有较高的收益潜力,但同时也伴随着较高的风险。

四、小盘股选股技巧在选择小盘股时,投资者应注意以下几点技巧:1. 研究公司业务模式:投资者需要了解小盘股公司所在行业的发展趋势,分析其业务模式是否具备成长潜力;2. 财务分析:投资者需仔细研究小盘股公司的财务报表,判断其盈利能力和财务状况;3. 关注新闻事件:小盘股公司常常受到市场热点的影响,投资者需要关注相关行业及公司的新闻动态,并结合自己的判断做出决策;4. 风险控制:投资者在选择小盘股时,应注意控制风险,避免过度集中投资,要根据自身风险承受能力合理分配资金。

深度好文:谈谈小市值选股策略!(经典文章收藏!)

深度好文:谈谈小市值选股策略!(经典文章收藏!)展开全文小市值是A股长期成长的一个优势策略,优质的小市值类股票往往表现活跃,容易引发炒作风潮。

“首先问什么是小市值?”其实这个定义很主观,业内没有明确说法,但让我拍个脑袋的话,50亿总市值就是一道坎,当然有人说我要选40亿以下的,我也反驳不了你,39亿和390亿的两家公司是有本质区别,但39亿和41亿其实都一样。

接下来问的最多的是两个让我有些恼火的问题,一个问是流通市值还是总市值?一个问怎么查看总市值?之所以恼火,因为这两个问题如果我出价50元问一次,基本上都不会来问我,99%都能自己百度找到答案。

我之所以不能有效的利用时间解答,就是因为这类问题太多。

霍金都残疾成那样了还整天替人类操心,诸位炒股不能这么懒。

市值小的都是次新股,怎么办?次新股等你能买到它们市值都不小了。

小市值因子选股轮动是A股过去十年最牛的策略,根据策略的不同(加入换手率、价格等因子),年化可高达80%-100%,α轻松超过60%(中证500年化13%),β在0.9左右,虽然标准差(波动/回撤)和指数差不多35%左右,但依靠绝对高收益夏普比高的惊人,这背后既有IPO管制的原因(大量排队企业选择借壳),也有市场风险偏好提升的原因(市场恶性循环越来越偏爱小市值)。

ST要不要选?这个就值的回答了,小市值你选不选ST其实是有利弊两面的。

非ST股有利的地方是比较安全,没有退市风险,而且壳比较干净,真正有实力的大公司会考虑借壳,比如360和万达,他们无论如何都不太会看的上ST股。

那ST的优势呢,就是公司有退市压力,时间紧迫,操作谈判时主动性很强,重组和卖壳比较果断。

比较形象的例子,非ST就是24岁的美女,ST就是34岁的大龄女,谈对象时的心态不一样,对结婚的紧迫性也不一样。

你不是推崇趋势交易吗?那为什么涨上去就卖了?因为买小市值本来就不是趋势交易的理念,是纯粹的制度投机,和技术面一丁点关系都没有。

小盘股标准(一)

小盘股标准(一)

小盘股标准

引言

•小盘股是指股票的市值相对较小的股票,一般来说,小盘股的市值在10亿美元以下。

•小盘股具有较高的投资回报潜力,但也带来较高的投资风险。

小盘股的定义

•小盘股一般是指市值较小的股票,市值指的是公司的总市值,即股票的发行股份数乘以股票的价格。

•小盘股的市值标准通常会因国家和不同的金融机构而有所不同。

小盘股的特点

•投资小盘股具有较高的投资回报潜力,因为小盘股在成长阶段通常能够带来较高的增长率。

•小盘股相对于大盘股来说更容易受到市场波动的影响,投资风险较高,投资者需要有较高的风险承受能力。

•小盘股相对于大盘股来说更具有独立性,受到市场关注较少,投资者需要进行更深入的研究才能找到潜力股。

小盘股的投资策略

1.对小盘股公司的基本面进行分析,包括公司的盈利能力、财务状

况、管理层能力等指标。

2.关注小盘股公司的成长潜力,例如公司是否处于行业的高速成长

阶段,是否有独特的竞争优势等。

3.注意小盘股的市值和流动性,市值过小或者流动性过低的小盘股

往往更容易受到市场操控或者投资者难以买卖。

4.分散投资,投资者可以选择投资多只小盘股,以分散风险。

5.定期跟踪和调整,小盘股的情况变动较快,投资者需要定期跟踪

公司的发展情况,并根据需要调整投资组合。

小结

•小盘股具有较高的投资回报潜力,但也伴随着较高的投资风险。

•投资者在选择小盘股时,需要进行充分的研究和分析,注意市值和流动性等因素,并定期跟踪和调整投资组合。

股市回暖如何抓住投资机会

股市回暖如何抓住投资机会股市是投资者追求财富增长的重要领域之一。

当股市经历了一段时间的疲软后,回暖的机会常常是投资者所关注的。

本文将探讨如何抓住股市回暖时机,获取投资机会。

第一,分析市场趋势在股市回暖时,准确分析市场的趋势是至关重要的。

投资者可以通过研究并分析股市的历史数据、经济形势、政策变化等因素,以确定当前市场的整体趋势。

通过对市场趋势的准确判断,投资者可以更好地把握投资机会。

第二,选择具备投资潜力的行业股市回暖时,不同行业的复苏速度和潜力也会存在差异。

投资者应该选择那些具备投资潜力的行业进行投资。

例如,随着人们的生活水平提高,消费类行业可能获得更多关注和投资机会。

而新兴科技行业也常常成为吸引投资者眼球的热门行业。

因此,投资者需要通过深入研究各个行业的发展趋势,以选择最具潜力的行业进行投资。

第三,挑选优质个股在股市回暖时,优质个股的机会大大增加。

投资者可以通过研究个股的基本面、财务状况以及未来的发展前景,来挑选出具备投资价值的个股。

同时,投资者还应该关注个股的市场表现和投资者情绪,以判断个股的买卖时机。

第四,控制风险,合理配置资金在股市回暖时,虽然投资机会增加,但风险也相应增加。

投资者应该注意控制风险,合理配置资金。

不要将所有的资金都投入到股市,而应该根据自身的风险承受能力来进行规划和配置。

分散投资也是降低风险的一种有效方式,可以选择投资多个行业或个股,从而分散风险,提高投资回报。

第五,长期投资,把握市场机会股市回暖虽然能给投资者带来短期的投资机会,但长期投资仍然是获取稳定回报的重要方式。

投资者应该树立长期投资的理念,避免盲目追求短期利润。

同时,投资者也应该保持耐心和定力,把握住市场的机会,长期坚持投资计划,实现财富增长的目标。

总结起来,抓住股市回暖的投资机会需要投资者具备准确的分析能力和判断力,选择优质的行业和个股,合理控制风险,并坚持长期投资的理念。

通过科学的投资策略和耐心等待,投资者将能够在股市回暖时抓住投资机会,实现财富增长的目标。

小盘股投资策略的优缺点是什么?

小盘股投资策略的优缺点是什么?小盘股投资策略的优缺点是什么?小盘股投资策略的优缺点是什么小盘股一般是指那些流通盘小于1亿的个股。

投资者购买小盘股既能带来好处,也会带来一定的坏处。

好处:小盘股其流通盘较小,投资者拉升该股需要的资金较少,控盘比较容易,会吸引主力的介入,拉升股价,使投资者在短期内获取可观的收益。

坏处:小盘股伴随着市场的热点炒作而拉升,市场热点过后之后,小盘股会出现大幅的下跌,导致投资者出现巨亏现象;同时小盘股其流通盘面较小,主力砸盘也比较容易,卖出一部分股票,就能达到股价大幅下跌的目的。

投资者在进行小盘股操作时,尽量选择那些业绩较好的小盘股,同时需要注意以下几种情况的小盘股:1、高价位除权后的小盘股。

2、累计涨幅极为可观的高位小盘股。

3、高位破位的小盘股。

股票跌的很厉害怎么办股票跌的很厉害是需要分析是什么原因导致的亏损,然后再决定是赎回止损还是空仓观望,也可以考虑以购买一些权重股、蓝筹股,或者食品股来规避大盘大跌带来的风险。

其次要分析是熊市来临还是技术性的调整,如果是熊市,那么就要果断割肉出局,避免后面更大的损失,及时止损,如果是技术性的调整,那么是可以通过波段操作,高抛低吸的方式降低成本。

比如说:投资者持有500股,当日股票上涨1%之后,则卖掉250股。

随后震荡向下,当日跌幅为1%又买回250股,这样就能赚取2%的振幅。

高抛低吸后,当日的持股数量没变,但是赚了高抛低吸的价差。

选股的基本原则有哪些买跌原则对于个股来说,如果你已经有一只看好的股票,或者身边有人给你了一支股票,不要着急下单,先打开股票的行情走势看看,如果这是一支绩优股,要选择在股票下跌的过程中买入,而不要在股票已经上涨了一大截的时候才追高。

涨的越多,风险越高。

买大原则如果你完全不知道买什么样的股票,那么你一定要记住,买大不买小,宁愿买大盘蓝筹股,不要买小盘股,或者没有业绩的股票。

买低原则如果的市场出现了一个投资热点,或者你看好这个热点的长期投资潜力,想在这一类或者相关概念的股票中选择,尽量选择价值还处于低位的个股,而不是已经处于高位的个股。

股市投资策略(5篇)

股市投资策略(5篇)股市投资策略(5篇)股市投资策略范文第1篇【关键词】行为异象;行为金融;认知偏差我国股市以个人投资者为主,心态和行为都不成熟,目的不纯,存在肯定程度的过度自信;常常反应不足和反应过度;存在着严峻的噪音交易和羊群效应;政策依靠心理普遍;心情周期变化较快。

因此,建立在传统标准金融理论上的投资策略,往往不能给股民带来真正的投资收益。

基于现资组合理论的分散化投资策略可以降低非系统风险,但不能降低系统风险。

而且,投资分散化程度存在某一“有效”区域,过度分散化可能会带来延迟决策失误、增加讨论成本和交易成本的负效应。

特殊在我国,股市非系统性风险较小,投资分散化策略作用不大。

关于我国股市的系统性风险,波涛(1999)讨论表明高达66.7%,施东晖(2021)讨论得出81.37%的结论,而西方股市一般为25%左右。

CAPM投资策略在国外并不适用、在我国几乎无效。

CAPM的应用原理是利用β系数可以衡量系统风险,利用资本资产定价模型可以推断证券价格的合理性,从而制定投资策略。

关于CAPM的有效性,格罗斯曼――斯蒂格利茨悖论首先提出挑战;Fama和Macbeth(1992)实证检验无效;我国学者杨朝军1998年对上海股市实证结论为不明显;陈小悦和孙爱军(2000)、阮涛和林少宫(2000)对上海股市检验结论为无效。

行为金融学是对传统标准金融学理论的革命.行为金融投资策略放弃了基本面分析、技术分析结合了心理心情分析、强调投资者的行为掌握。

美国的共同基金利用行为金融投资策略取得了复合年收益率25%的良好投资业绩。

中国证券市场只是接近弱有效,导致采纳传统投资策略的广阔投资者亏损严峻,而少数懂得并利用行为金融投资策略的投资者则能保持盈利。

一、反向投资策略就是买进过去表现差、涨得慢、可能价值低估的股票,而卖出过去表现好、涨势快、可能价值高估的股票来进行套利的投资策略。

由于我国股市存在一种“轮涨效应”或“补涨效应”,即一般前期内涨幅较小的股票在后期的表现会比前期内涨幅较高的股票表现更为良好。

四招精选小盘股

第二招 : 挑选前景值得期待

的小 盘股

筛 选 标 的 :第 一 轮 筛 选 留 下 的 2 6 8

只。

第四招 : 挑选 股 东 最 牛 的 小 盘 股

是 小 市 值 公 司 ;低 市 净 率 也 可 看做 股本 扩 张 的 一

种保证。 筛 选 结 果 : 有 2 6只股 票 “ 榜 ” 共 8 上 。其 中 , 主

板公 司有 7 0只 , 中 小 板 和 创 业 板 公 司 共 有 2 6 1

只。

如 今 创 业 板 和 中小 板 是 小 盘 股 的 “ 中 营 ” 集 , 也是“ 虎踞 龙盘 ” 地 , 业 细 分 龙 头 比 比 皆 是 。 之 行 超 过 8 % 以上 的是 民 营 企 业 , 括 家族 企 业 。 民 营 0 包

四招 。

第 一 招 : 选 股 本 小 、 价 最 低 的 遴 股

小 盘 股

筛Байду номын сангаас选 标 的 : 有 A股 。 所

筛 选 条 件 : 股 本 在 3亿 股 以 内 , 净率 在 6 总 市 倍 以下 , 价 在 2 股 0元 以下 。 筛 选 理 由 :近 两 年 来 , A股 市 场 上 的 牛 股 , 均

除 了股 本 不 大 以外 , 绩 持 续 增 长 是 业

大 筛选 标 的 : 二轮 筛 选 留下 的 4 第 0只 。 其 中 , 部 分 公 司 尚 未 获得 机 构 投 资 者 的

前 筛选 条 件 : 司处 于 国 家 政 策 扶 持 的 关 注 , 十 大 流 通股 股东 仍 旧 以个 人 投 资 公 者 为 主 . 有 些 股 票 的前 十 大 流 通 股 股 东 而 中 小盘 个 股 ,再 加 上其 高 成 长 性 , 一 行业 , 七 大 新兴 产 业 、 如 消费 等 。 虽然也是机 构云集 , 但除去一 家私募 直 是 市 场追 捧 的热 点 之 一 。 曾经 的苏 宁 电 筛选 理 由 : 国股 市 每 年 的 炒 作 主 题 中 , 中 基金新进加仓外 , 他基金 在 2 1 其 0 三 0年 器 , 是 这 类 个 股 的最 好 代 表 ,0 4年 7 都 与 当年 政 策 相 关 , 年 是 “ 二 五 ” 局 就 20 今 十 开

投资策略价值与成长并重大盘小盘股兼顾

投资策略:价值与成长并重大盘小盘股兼顾ﻫ■山东神光ﻫ中国股市将经历至少周期为三年的慢牛行情。

牛市短期催化剂是政策正向刺激和资金面宽松,而中长期催化剂是经济结构优化且增长质量稳定,企业估值全面提升ﻫ。

2015年是牛市的初期阶段, 主要矛盾是"钱"-—各路资金涌入股市并加杠杆。

自上ﻫ而下地看,股市承担着经济转型的宏观使命,中小企业融资,地方债务风险化解仍需ﻫ要借助资本市场完成;自下而上地看,国内居民风险偏好从房地产,黄金,信托等领域ﻫ继续向股市转移,沪港通,以及未来的深港通,A股纳入全球基金配置范畴,将为A股提供源源不断的资金增量.从大类资产表现上,股市是核心,投资策略大小兼顾,价值与ﻫ成长并重。

慢牛行情周期至少三年ﻫ首先,A股当前格局类似于1996-1999年。

经济进入通缩阶段,利率水平降低.目前ﻫA股已经筑底完成.1996年上证指数见到512点之后震荡上行,并在1999年中期见到1756点,上涨3倍。

随着2000年政策放松及经济复苏,A股最终进入了快牛阶段.2013年A股在1849点驻足, 随后经过一年的反复,最终在年初的1974点确立了底部的完成,随后进入上涨阶段,年内涨幅达到40%,牛市格局确立。

其次,改革奠定了牛市基础。

2013-2014年以来,中央出台了20多项重大改革举措ﻫ,涉及全面深化农村改革,深化财税体制改革,深化文化体制改革,推进户籍制度改革ﻫ,司法体制改革试点,上海自贸区试验区,农村土地集体以及宅基地改革试点等.资本市场上,清理了各种不合规交易所,建立和完善了新三板,推出了沪港通试点,开始筹备新股发行注册制改革,完善了退市制度。

这些举措为股市提供了长期投资的土壤.2015年市场核心变量是资金面2015年资金面是股市的主要矛盾, 是核心变量,政策持续回暖是次要矛盾,是附ﻫ加变量.定性分析看,今年就是资金牛市,同时也是政策牛市或者改革牛市,资金牛市ﻫ是本质。

一定要认清楚这一点,这是大格局.至于小格局,主要看风向变化和风力大小ﻫ,这对股市小级别行情有影响,是中短期内判断拐点的基本要素.大格局正确,就能取ﻫ得与指数同步的收益,大格局和小格局都正确,就能取得超越市场平均水平的超额收ﻫ益.ﻫ首先,看懂格局者先富起来。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

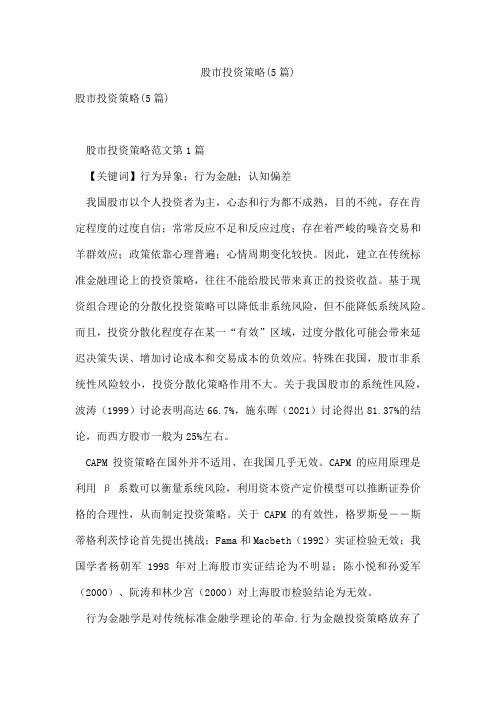

Correlated Random Effects - Hausman Test Pool: UntitledTest cross-section random effectsTest Summary Chi-Sq.Statistic Chi-Sq. d.f. Prob.Cross-section random 0.108473 1 0.7419 ** Warning: estimated cross-section random effects variance is zero.Cross-section random effects test comparisons:Variable Fixed Random Var(Diff.) Prob.RSCH? 0.967936 0.967653 0.000001 0.7419Cross-section random effects test equation:Dependent Variable: RSYH?Method: Panel Least SquaresDate: 07/04/10 Time: 12:17Sample: 11/02/2009 6/08/2010Included observations: 157Cross-sections included: 4Total pool (balanced) observations: 628Variable Coefficient Std. Error t-Statistic Prob.C 0.000681 0.000338 2.012784 0.0446RSCH? 0.967936 0.020887 46.34245 0.0000BZ? NA NA NA NAEffects SpecificationCross-section fixed (dummy variables)R-squared 0.776033 Mean dependent var -0.000360 Adjusted R-squared 0.774233 S.D. dependent var 0.017801 S.E. of regression 0.008458 Akaike info criterion -6.697859 Sum squared resid 0.044498 Schwarz criterion -6.655414 Log likelihood 2109.128 F-statistic 431.0387 Durbin-Watson stat 1.781260 Prob(F-statistic) 0.000000Dependent Variable: RSYH_SHXPMethod: Least SquaresDate: 07/01/10 Time: 14:39Sample: 11/02/2009 6/08/2010Included observations: 157Variable Coefficient Std. Error t-Statistic Prob.C 0.000950 0.000851 1.116543 0.2659RSCH_SHXP 1.056604 0.057890 18.25180 0.0000R-squared 0.682461 Mean dependent var -3.57E-05 Adjusted R-squared 0.680412 S.D. dependent var 0.018820 S.E. of regression 0.010639 Akaike info criterion -6.235840 Sum squared resid 0.017546 Schwarz criterion -6.196907 Log likelihood 491.5134 F-statistic 333.1283 Durbin-Watson stat 1.783377 Prob(F-statistic) 0.000000Dependent Variable: RSYH_SHDPMethod: Least SquaresDate: 07/01/10 Time: 14:40Sample: 11/02/2009 6/08/2010Included observations: 157Variable Coefficient Std. Error t-Statistic Prob.C -0.000448 0.000394 -1.137595 0.2570RSCH_SHDP 1.064592 0.026788 39.74181 0.0000R-squared 0.910633 Mean dependent var -0.001441 Adjusted R-squared 0.910056 S.D. dependent var 0.016416 S.E. of regression 0.004923 Akaike info criterion -7.777057 Sum squared resid 0.003757 Schwarz criterion -7.738124 Log likelihood 612.4990 F-statistic 1579.412 Durbin-Watson stat 1.730409 Prob(F-statistic) 0.000000Dependent Variable: RSYH_SZXPMethod: Least SquaresDate: 07/01/10 Time: 14:41Sample: 11/02/2009 6/08/2010Included observations: 157Variable Coefficient Std. Error t-Statistic Prob.C 0.002006 0.000915 2.192854 0.0298RSCH_SZXP 0.833763 0.052071 16.01198 0.0000R-squared 0.623223 Mean dependent var 0.000990 Adjusted R-squared 0.620792 S.D. dependent var 0.018568 S.E. of regression 0.011434 Akaike info criterion -6.091777 Sum squared resid 0.020264 Schwarz criterion -6.052844 Log likelihood 480.2045 F-statistic 256.3835 Durbin-Watson stat 1.738163 Prob(F-statistic) 0.000000Dependent Variable: RSYH_SZDPMethod: Least SquaresDate: 07/01/10 Time: 14:42Sample: 11/02/2009 6/08/2010Included observations: 157Variable Coefficient Std. Error t-Statistic Prob.C 0.000230 0.000247 0.930462 0.3536RSCH_SZDP 0.972285 0.014078 69.06377 0.0000R-squared 0.968527 Mean dependent var -0.000955 Adjusted R-squared 0.968324 S.D. dependent var 0.017369 S.E. of regression 0.003091 Akaike info criterion -8.707763 Sum squared resid 0.001481 Schwarz criterion -8.668830 Log likelihood 685.5594 F-statistic 4769.805 Durbin-Watson stat 1.925003 Prob(F-statistic) 0.000000Null Hypothesis: Unit root (individual unit root process)Date: 07/01/10 Time: 12:41Sample: 11/02/2009 6/08/2010Series: RSCH_SHDP, RSCH_SHXP, RSCH_SZDP, RSCH_SZXP,RSYH_SHDP, RSYH_SHXP, RSYH_SZDP, RSYH_SZXP Exogenous variables: Individual effectsAutomatic selection of maximum lagsAutomatic selection of lags based on SIC: 0Total (balanced) observations: 1248Cross-sections included: 8Method Statistic Prob.** ADF - Fisher Chi-square 709.040 0.0000 ADF - Choi Z-stat -25.6643 0.0000** Probabilities for Fisher tests are computed using an asympotic Chi-square distribution. All other tests assume asymptoticnormality.Intermediate ADF test results RSCH? RSYH?Series Prob. Lag Max Lag Obs RSCH_SHDP 0.0000 0 13 156 RSCH_SHXP 0.0000 0 13 156 RSCH_SZDP 0.0000 0 13 156 RSCH_SZXP 0.0000 0 13 156 RSYH_SHDP 0.0000 0 13 156 RSYH_SHXP 0.0000 0 13 156 RSYH_SZDP 0.0000 0 13 156 RSYH_SZXP 0.0000 0 13 156Dependent Variable: RSYH?Method: Pooled Least SquaresDate: 07/01/10 Time: 12:48Sample: 11/02/2009 6/08/2010Included observations: 157Cross-sections included: 4Total pool (balanced) observations: 628Variable Coefficient Std. Error t-Statistic Prob.C -0.000157 0.000478 -0.328523 0.7426RSCH? 0.967653 0.020877 46.34934 0.0000BZ? 0.001675 0.000675 2.482263 0.0133R-squared 0.775133 Mean dependent var -0.000360 Adjusted R-squared 0.774414 S.D. dependent var 0.017801 S.E. of regression 0.008455 Akaike info criterion -6.703403 Sum squared resid 0.044677 Schwarz criterion -6.682181 Log likelihood 2107.869 F-statistic 1077.211 Durbin-Watson stat 1.774096 Prob(F-statistic) 0.000000。