投资组合答案整理2.0

证券从业资格证中的投资组合题

证券从业资格证中的投资组合题在证券投资领域,投资组合是指由不同种类的资产构成的一揽子投资。

通过将不同的资产进行合理配置,可以实现风险的分散和收益的最大化。

投资组合构建是证券从业人员非常重要的一项技能。

本文将详细介绍证券从业资格证中的投资组合题以及解题技巧。

一、投资组合的基本概念在开始解答投资组合题目之前,我们首先要了解投资组合的基本概念。

投资组合可以包括股票、债券、基金、期货等各种金融工具,目的是在风险可控的前提下实现收益最大化。

投资组合的构建需要根据个人投资者的风险偏好、时间偏好、投资目标等因素进行选择和配置。

二、投资组合题目类型在证券从业资格考试中,关于投资组合的题目主要包括选择最佳组合、计算组合收益率和风险等几个方面,下面将对每种类型进行详细论述。

1. 选择最佳组合在这种类型的题目中,通常会给出若干种不同的资产和其对应的预期收益率、风险等信息,要求选出一个最佳的投资组合。

解答这类题目时,我们需要计算每一种资产的预期回报率和风险,然后结合个人的投资偏好进行选择。

2. 计算组合收益率和风险这种类型的题目要求计算给定投资组合的收益率和风险。

计算收益率时,需要根据不同资产的权重和其对应的收益率进行加权平均,而计算风险时,需要结合资产之间的相关性来考虑。

三、解题技巧与注意事项在解答证券从业资格证中的投资组合题时,以下技巧和注意事项可以帮助我们更好地完成题目。

1. 理解题意和知识点在开始解答之前,要仔细阅读题目,理解题目要求和所涉及的知识点。

只有明确了题意,才能正确进行计算和分析。

2. 精确计算收益率和风险计算投资组合的收益率和风险时,需要注意选择适当的计算方法,并确保计算的准确性。

在计算加权平均时,权重需要正确设置;在计算风险时,需要合理考虑资产之间的相关性。

3. 注意风险与收益的关系在进行投资组合选择时,要注意风险与收益之间的关系。

一般而言,收益越高,风险也会相应增加。

根据自身的风险承受能力,选择适当的收益水平。

投资组合答案整理2.0

名词解释5个1 两基金定理:整个证券组合前沿证券可以由任意两个不同的前沿证券线性组合而成。

两基金分离定理:为了获得风险和回报的最优组合,每个投资者以无风险利率借或者贷,再把所有资金按相同百分比投资到风险资产上。

2 市场组合概念:是由所有证券构成的组合,在这个组合中,投资于每一种证券的比例等于该证券的相对市值。

市场组合中每种证券的瞬时市价都是均衡价格。

3 套利概念:就是在两个不同的市场上以两种不同的价格同时买入和卖出某证券。

通过在一个市场上以较低的价格买进并同时在另一市场上以较高的价格卖出,套利者就能在没有风险的情况下获利。

套利投资组合:是无风险无成本,就能赚取利润的投资组合,是在自由市场较不健全下产生的情形,但当市场达到均衡时,所有套利机会都会消失。

4 凸度概念:是指债券价格变动率与收益率变动关系曲线的曲度。

作用:当收益率变动幅度较大时,用久期近似计算的价格变动率就不准确,需要考虑凸度调整及描述的性质:1)若其他条件相同,通常到期期限越长,久期越长,凸度越大。

2)给定收益率和到期期限,息票率越低,债券的凸度越大。

如相同期限和收益率的零息票债券的凸度大于附息票的凸度。

3)给定到期收益率和修正久期,息票率越大,凸度越大。

4)久期增加时,债券的凸度以增速度增长。

5)与久期一样,凸性也具有可加性。

即一个资产组合的凸度等于组合中单个资产的凸度的加权平均和。

5 免疫策略的概念:免疫策略是指通过资产负债的适当组合,规避资产负债的利率风险,使资产负债组合对利率风险实现免疫。

子弹策略(bullet strategies):将组合中的债券集中在某一个期限范围,对应的投资目标债券有较为集中的久期哑铃策略(barbell strategies):债券的期限集中到两个极端的范围内,对应的投资目标债券有极端的久期梯形策略(ladder strategies):债券权重相同,久期分配均匀6 期权概念:是一种选择权,指是一种能在未来某特定时间以特定价格买入或卖出一定数量的某种特定商品的权利。

2023年《投资组合管理》必考公式全部汇总

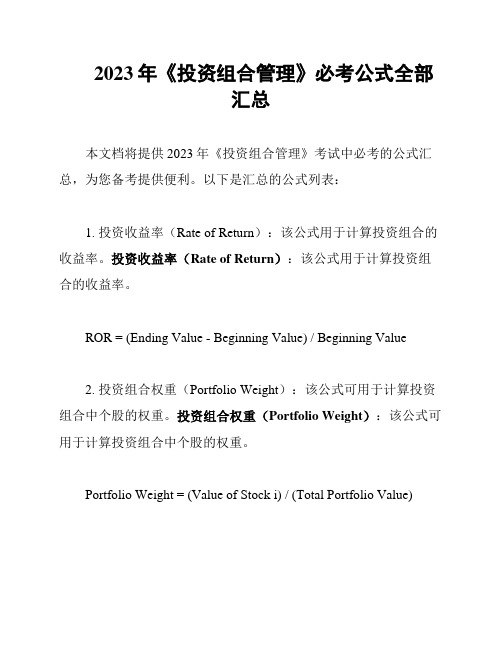

2023年《投资组合管理》必考公式全部汇总本文档将提供2023年《投资组合管理》考试中必考的公式汇总,为您备考提供便利。

以下是汇总的公式列表:1. 投资收益率(Rate of Return):该公式用于计算投资组合的收益率。

投资收益率(Rate of Return):该公式用于计算投资组合的收益率。

ROR = (Ending Value - Beginning Value) / Beginning Value2. 投资组合权重(Portfolio Weight):该公式可用于计算投资组合中个股的权重。

投资组合权重(Portfolio Weight):该公式可用于计算投资组合中个股的权重。

Portfolio Weight = (Value of Stock i) / (Total Portfolio Value)3. 个股预期收益率(Expected Return):该公式可用于计算个股的预期收益率。

个股预期收益率(Expected Return):该公式可用于计算个股的预期收益率。

Expected Return = (Probability of State 1 * Return in State 1) + (Probability of State 2 * Return in State 2) + ... + (Probability of State n * Return in State n)4. 投资组合预期收益率(Portfolio Expected Return):该公式可用于计算投资组合的预期收益率。

投资组合预期收益率(Portfolio Expected Return):该公式可用于计算投资组合的预期收益率。

Portfolio Expected Return = (Weight of Stock 1 * Expected Return of Stock 1) + (Weight of Stock 2 * Expected Return of Stock 2) + ... + (Weight of Stock n * Expected Return of Stock n)5. 投资组合方差(Portfolio Variance):该公式可用于计算投资组合的方差。

投资期末复习题目与答案二

第七章资本资产定价模型复习题目与答一)单项选择题1.假设无风险利率为6%,最优风险资产组合的期望收益率为14%,标准差为22%,资本市场线的斜率是()A.0.64 B.0.14 C.0.08 D.0.33 E.0.362.资本资产定价模型中,风险的测度是通过()进行的A.个别风险 B.β C.收益的标准差D.收益的方差 E.以上各项均不正确3.市场资产组合的β值为()A.0 B.1 C.-1 D.0.5 E.以上各项均不正确4.对市场资产组合,哪种说法不正确?()A.它包括所有证券 B.它在有效边界上C.市场资产组合中所有证券所占比重与他们的市值成正比D.它是资本市场线和无差异曲线的切点5.关于资本市场线,哪种说法不正确?()A.资本市场线通过无风险利率和市场资产组合两个点B.资本市场线是可达到的最好的市场配置线C.资本市场线也叫做证券市场线D.以上各项均不正确6.证券X期望收益率为0.11,β值为1.5,无风险收益率为0.05,市场期望收益率为0.09。

根据资本资产定价模型,这个证券()A.被低估 B.被高估 C.定价公平D.无法判断 E.以上各项均不正确7.无风险收益率为0.07,市场期望收益率为0.15,证券X期望收益率为0.12,β值为1.3。

那麽你应该()A.买入X,因为它被高估了 B.卖出X,因为它被高估了C.卖出X,因为它被低估了 D.买入X,因为它被低估了E.以上各项均不正确,因为它的定价公平8.APT是1976年由()提出的。

A.林特纳 B.莫迪格利安尼和米勒 C.罗斯D.夏普 E.以上各项均不正确9.利用证券定价错误获得无风险收益称作()A.套利 B.资本资产定价 C.因素 D.基本分析10.下面哪个因素不属于系统风险()A.经济周期 B.利率 C.人事变动D.通货膨胀率 E.汇率(二)多项选择题1.假设证券市场上的借贷利率相同,那么有效组合具有的特性包括:()A.具有相同期望收益率水平的组合中,有效组合的风险水平最低B.在有相同风险水平的组合中,有效组合的期望收益率水平最高C.有效组合的非系统风险为零D.除无风险证券外,有效组合与市场组合之间呈完全正相关关系E.有效组合的α系数大于零2.反映证券组合期望收益水平和风险水平之间均衡关系的模型包括:()A.证券市场线方程 B.证券特征线方程C.资本市场线方程 D.套利定价方程 E.因素模型3.下列结论正确的有:()A.同一投资者的偏好无差异曲线不可能相交B.特征线模型是均衡模型C.由于不同投资者偏好态度的具体差异,他们会选择有效边界上不同的组合D.因素模型是均衡模型E.APT模型是均衡模型4.证券市场线与资本市场线在市场均衡时:()A.基本一致,但有所区别 B.二者完全一致C.资本市场线有效组合落在线上,非有效组合落在线下D.证券市场线有效组合落在线上,非有效组合落在线下E.证券市场线反映整个市场系统性风险5.套利定价理论的假设有()A.资本市场处于竞争均衡状态 B.投资者喜爱更多财富C.资产收益可用资本资产定价模型表示D.投资者对于各种资产的收益率、标准差、协方差具有齐性预期E.其它条件相同时投资者选择具有较高预期收益的证券6.资本资产定价模型的假设条件包括()A.资本市场没有摩擦 B.不允许卖空C.投资者对证券的收益和风险及证券间的关联性具有完全相同的预期D.投资者都依据组合的期望收益率和方差选择证券组合(三)简答题1.叙述CAPM的假设。

投资组合理论与应用例题和知识点总结

投资组合理论与应用例题和知识点总结投资组合理论是现代金融学的重要组成部分,它旨在帮助投资者通过合理配置资产来降低风险、提高收益。

接下来,让我们一起深入探讨投资组合理论的相关知识点,并通过一些具体的例题来加深理解。

一、投资组合理论的基本概念投资组合是指投资者同时持有多种不同的资产,以实现风险分散和收益优化的目的。

投资组合的核心思想是,不同资产的收益和风险特征各不相同,通过将它们组合在一起,可以在一定程度上降低整个投资组合的风险。

风险可以分为系统性风险和非系统性风险。

系统性风险是无法通过分散投资来消除的,例如宏观经济波动、政策变化等;非系统性风险则可以通过增加投资组合中资产的种类来降低,比如单个公司的经营风险、行业风险等。

在投资组合中,资产的权重是指每种资产在投资组合中所占的比例。

通过调整资产的权重,可以改变投资组合的风险和收益特征。

二、投资组合理论的关键指标1、预期收益率预期收益率是指投资组合在未来一段时间内可能获得的平均收益率。

它是通过对每种资产的预期收益率进行加权平均计算得出的。

例如,投资组合中有资产 A 和资产 B,资产 A 的预期收益率为10%,权重为 40%;资产 B 的预期收益率为 15%,权重为 60%。

则该投资组合的预期收益率为:(10%×40%)+(15%×60%)= 13%2、方差和标准差方差和标准差是衡量投资组合风险的常用指标。

方差是每个资产的收益率与投资组合预期收益率之差的平方的加权平均值,标准差则是方差的平方根。

方差越大,说明投资组合的收益波动越大,风险越高;标准差越大,同样表示投资组合的风险越大。

3、协方差和相关系数协方差用于衡量两种资产之间收益率的相互关系。

如果两种资产的协方差为正,说明它们的收益率倾向于同时上升或下降;如果协方差为负,说明它们的收益率倾向于反向变动。

相关系数是协方差标准化后的结果,取值范围在-1 到 1 之间。

相关系数为 1 表示两种资产完全正相关,相关系数为-1 表示完全负相关,相关系数为 0 表示不相关。

2023年国开电大02105《投资组合》终考答案

2023年国开电大02105《投资组合》终考

答案

一、选择题

1. D

2. A

3. C

4. B

5. A

6. D

7. C

8. B

9. A

10. C

二、简答题

1. 投资组合的优点包括分散风险、提高收益等。

投资组合的缺点包括难以评估、复杂等。

2. 投资者的风险偏好、可承受的风险水平、资产组合的投资标的、投资标的的预期收益率与风险等因素。

3. 市场组合是指投资于市场上所有可投资标的的组合。

它是在风险资产之间按市场比例分配投资权重而构成的组合。

例如,投资市场指数基金等。

4. 动态投资策略包括市场定时模型、趋势跟随策略和增强指数策略等。

三、论述题

投资组合是指在不同的投资标的之间进行分配的资产组合,以达到最大化收益和最小化风险的目的。

在投资组合的构建中,考虑到投资者的风险偏好、可承受的风险水平、投资标的的预期收益率与风险等因素。

建议投资者利用动态投资策略,如市场定时模型、趋势跟随策略和增强指数策略等,通过不断对市场形势的研判和分析,调整投资组合的构成,从而达到最好的投资效果。

投资组合的风险与报酬(2)

=====【结论】==0.5)该组合的标准差=12.65%【有关结论】在图3-10中以粗线描出的部分,称为有效集或有效边界。

它位于机会集的顶部,从最小方差组合点起到最高期望报酬率点止。

投资者应在有效集上寻找投资组合。

有效集以外的投资组合与有效边界上的组合相比,有三种情况:相同的标准差和较低的期望报酬率;相同的期望报酬率和较高的标准差;较低的期望报酬率和较高的标准差。

这些投资组合都是无效的。

【例题·多选题】(2005年)A证券的期望报酬率为12%,标准差为15%;B证券的期望报酬率为18%,标准差为20%。

投资于两种证券组合的机会集是一条曲线,有效边界与机会集重合,以下结论中正确的有()。

A.最小方差组合是全部投资于A证券B.最高期望报酬率组合是全部投资于B证券C.两种证券报酬率的相关性较高,风险分散化效应较弱D.可以在有效集曲线上找到风险最小、期望报酬率最高的投资组合【答案】ABC【解析】因为两种证券组合的机会集是一条曲线,有效边界与机会集重合,所以在机会集上没有向左凸出的部分,即整个机会集曲线就是从最小方差组合点到最高报酬率点的有效集。

由此说明两种证券报酬率的相关性较高,风险分散化效应较弱,选项C正确;本题中A证券的标准差小,B证券期望报酬率大,所以,最小方差组合是全部投资于A证券,最高期望报酬率组合是全部投资于B证券,选项AB正确,选项D错误。

(六)资本市场线(如图3-11)1.含义如图3-11所示,从无风险资产的报酬率(Y轴的R f)开始,做有效边界的切线,切点为M,该直线被称为资本市场线。

【提示】资本市场线描述的是由风险资产和无风险资产构成的投资组合的有效边界。

2.存在无风险资产时的组合期望报酬率和标准差的计算公式总期望报酬率=Q×(风险组合的期望报酬率)+(1-Q)×(无风险报酬率)总标准差=Q×风险组合的标准差其中:Q代表投资者投资于风险组合M的资金占自有资本总额的比例;(1-Q)代表投资于无风险资产的比例。

【免费下载】投资组合课后题及答案

投资组合课后题及答案P62Q9. Mr. Franklin is 70 years of age, is in excellent health, pursues a simple but active lifestyle, and has no children. He has interest in a private company for $90 million and has decided that a medical research foundation will receive half the proceeds now; it will also be the primary beneficiary of his estate upon his death. Mr. Franklin is committed to the foundation’s well-being because he believes strongly that, through it, a cure will be found for the disease that killed his wife. He now realizes that an appropriate investment policy and asset allocations are required if his goals are to be met through investment of his considerable assets. Currently, the following assets are available for use in building an appropriate portfolio:$45.0 million cash (from sale of the private company interest, net of pending;$45 million gift to the foundation);10.0 million stocks and bonds ($5 million each);9.0 million warehouse property (now fully leased);1.0 million Franklin residence;$65.0 million total available assetsa. Formulate and justify an investment policy statement setting forth the appropriate guidelines within which future investment actions should take place. Your policy statement must encompass all relevant objective and constraint considerations.b. Recommend and justify a long-term asset allocation that is consistent with the investment policy statement you created in Part a. Briefly explain the key assumptions you made in generating your allocation.答案a.由以上可知,Mr. Franklin丧偶、无子、70岁、身体健康、拥有大笔流动性较好资产、愿意将其部分现金资产捐献给医学研究基金会、在其去世后其房产也留给这家基金会、无负债、处在较高的纳税等级、缺乏资产管理技术、当前没有特定的支出负担、当前对于资产的流动性没有特殊要求。

投资学习题及其答案

《投资学》习题及答案题1- 4考察的是“均值-方差分析”1.(1) 股票K 和L 的预期收益分别是多少? (2) 股票K 和L 的标准差分别是多少? (3) 股票K 和L 的协方差是多少? (4) 股票K 和L 的相关系数是多少?(5) 如果投资人在股票K 和L 上的投资分别是35%和65%,那么其投资组合的预期收益是多少?(6) 如果投资人在股票K 和L 上的投资分别是35%和65%,那么其投资组合的标准差是多少?源自博迪习题集P31 (1)r̅=∑r i p i n i=1E (r K )=0.1×10% +0.2×11% +0.4×12% +0.2×13% +0.1×14% =12% E (r L )=0.1×9% +0.2×8% +0.4×7% +0.2×6% +0.1×9% =7.4%(2)σi =[ ∑p i (r i −r̅)2n i=1 ]12⁄ σK =[0.1×(10%-12%)2 +0.2×(11%-12%)2 +0.4×(12%-12%)2 +0.2×(13%-12%)2 +0.1×(14%-12%)2 ]1/2 =1.0954%σL =[0.1×(9%-7.4%)2 +0.2×(8%-7.4%)2 +0.4×(7%-7.4%)2 +0.2×(6%-7.4%)2 +0.1×(9%-7.4%)2 ]1/2 =1.0198%(3)cov ij =∑p n (r i,n −r̅i )(rj,n −r̅j )m n=1 cov (r K ,r L )=0.1×(10%-12%)×(9%-7.4%)+0.2×(11%-12%)×(8%-7.4%)+0.4×(12%-12%)×(7%-7.4%)+0.2×(13%-12%)×(6%-7.4%)+0.1×(14%-12%)×(9%-7.4%)=-0.00004(4)ρij =σij σi σj ⁄ρK,L = -0.00004 / (0.010954×0.010198) = -0.3581 (5)E(R p )=R ̅p =∑w i n i r̅i E(R p )=0.35×12% +0.65×7.4% =9.01%(6)σp =[w A 2σA 2+w B 2σB 2+2w A w B σA,B ]1/2σp = [0.352×0.0109542 +0.652×0.0101982 +2×0.35×0.65×(-0.00004)]1/2 =0.6359% 由于负的协方差或相关系数,组合标准差比组合中任意一个证券的标准差都小。

投资组合管理第二版课后答案

投资组合管理第二版课后答案1、有效前沿是由全部()构成的集合。

[单选题] *A、有价证券B、资产组合C、可投资资产D、有效投资组合(正确答案)答案解析:有效前沿是由全部【有效投资组合】构成的集合2、在下列情况中,对投资组合风险分散效果最好的是()。

[单选题] *A、投资组合内成分证券的方差增加B、投资组合内成分证券的协方差增加C、投资组合内成分证券的相关程度降低(正确答案)D、投资组合内成分证券的期望收益率降低答案解析:相关系数值越小,投资组合的风险越低,风险分散效果越好3、投资组合理论认为,投资收益是对承担风险的补偿,因此承担风险越大,要求的收益()。

[单选题] *A、先低后高B、不变C、降低D、越高(正确答案)答案解析:投资组合理论的基本假设是投资者是厌恶风险的,这意味着投资者若接受高风险的话,则必定要求高收益率来进行补偿,即所谓的高风险对应的高收益。

4、当视全体投资者所持有的最优投资组合为一个整体组合时,该组合与最优投资组合在结构上(),在规模上()全体投资者所持有的风险资产的总和。

[单选题] *A、相同,等于(正确答案)B、不同,不等于C、相同,不等于D、不同,等于答案解析:由于每个投资者都持有相同的风险投资组合M,而市场投资组合是所有投资者持有的风险资产组合的加总,因此风险资产组合M中各资产的比例恰好与市场投资组合一致,或者说M就是市场投资组合。

5、在不能买空卖空的情况下,构造的投资组合不可能达到的效果是() [单选题] *A、使得组合投资收益的波动变小B、某些情形下,组合中的某资产的收益抵消C、使得组合投资预期收益比组合中的任一资产各自的预期收益都大(正确答案)D、降低整个投资组合的非系统性风险答案解析:不能买空卖空的情况下,投资组合的预期收益必定介于组合的最高收益与最低收益之间,故C的表述达不到预期效果。

6、以下风险中属于系统性风险的是()a、央行加息导致国债价格下跌 b、汇率波动导致海外资产价格波动 c、局部冲突导致冲突国金融市场动荡 d、央行采取紧缩性财政政策调整经济结构,导致经济增速放缓 [单选题] *B、abcd(正确答案)C、abdD、abc答案解析:系统性风险是由系统性因素引起的,系统性因素一般为宏观层面的因素,主要包含政治因素、宏观经济因素、法律因素以及某些不可抗力因素。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

名词解释5个1 两基金定理:整个证券组合前沿证券可以由任意两个不同的前沿证券线性组合而成。

两基金分离定理:为了获得风险和回报的最优组合,每个投资者以无风险利率借或者贷,再把所有资金按相同百分比投资到风险资产上。

2 市场组合概念:是由所有证券构成的组合,在这个组合中,投资于每一种证券的比例等于该证券的相对市值。

市场组合中每种证券的瞬时市价都是均衡价格。

3 套利概念:就是在两个不同的市场上以两种不同的价格同时买入和卖出某证券。

通过在一个市场上以较低的价格买进并同时在另一市场上以较高的价格卖出,套利者就能在没有风险的情况下获利。

套利投资组合:是无风险无成本,就能赚取利润的投资组合,是在自由市场较不健全下产生的情形,但当市场达到均衡时,所有套利机会都会消失。

4 凸度概念:是指债券价格变动率与收益率变动关系曲线的曲度。

作用:当收益率变动幅度较大时,用久期近似计算的价格变动率就不准确,需要考虑凸度调整及描述的性质:1)若其他条件相同,通常到期期限越长,久期越长,凸度越大。

2)给定收益率和到期期限,息票率越低,债券的凸度越大。

如相同期限和收益率的零息票债券的凸度大于附息票的凸度。

3)给定到期收益率和修正久期,息票率越大,凸度越大。

4)久期增加时,债券的凸度以增速度增长。

5)与久期一样,凸性也具有可加性。

即一个资产组合的凸度等于组合中单个资产的凸度的加权平均和。

5 免疫策略的概念:免疫策略是指通过资产负债的适当组合,规避资产负债的利率风险,使资产负债组合对利率风险实现免疫。

子弹策略(bullet strategies):将组合中的债券集中在某一个期限范围,对应的投资目标债券有较为集中的久期哑铃策略(barbell strategies):债券的期限集中到两个极端的范围内,对应的投资目标债券有极端的久期梯形策略(ladder strategies):债券权重相同,久期分配均匀6 期权概念:是一种选择权,指是一种能在未来某特定时间以特定价格买入或卖出一定数量的某种特定商品的权利。

及基本类型:1)看涨期权、看跌期权2)欧式期权、美式期权、百慕大期权3)场内期权、场外期权计算分析3个1 均值方差计算2 麦考利久期计算例:三种不同类型的债券,期限均为三年,到期收益率10%,价格1000。

A :零息债券,三年后偿还1331B :抵押债券,三年中每年偿还400C :息票债券,票面利率10%例:有一个息票利率9%,20年期,以134.6722美元价格交易的债券,久期为10.66,。

如果收益率上升10个基点,该债券的近似价格变化百分比是多少?近似价格变化的百分比= - 10.66 x (0.001)x 100 = - 1.066%3 期权买卖平价公式S 标的资产价格+P 看跌期权=C 看涨期权+PV(x )执行价格现值(课中例题)suppose we know that the risk-free rate is 0.5 percent per month. A call with a strike price of $40 sells for $4, and a put with the same strike price sells for $3. Both have a three-month maturity. What ’s the stock price?S=C-P+PV(E)= $ 4-3+40/1.0053= $40.41已知月无风险利率为0.5%,一个看涨期权的执行价格为40美元,期权费为4美元,一个具有相同执行价格的看跌期权的期权费为3美元。

两个期权期限都为三个月。

求标的资产执行价格。

S+P=C+PV(x)简答1 SML 、CML 两条线的区别与联系联系:都是组合的收益与风险之间关系的函数区别:1)SML 对任意证券组合包括单个证券成立,CML 仅对前沿证券组合成立。

2)横坐标不同:CML 为标准差,SML 为β值3)CML 给出有效组合的和预期收益率与标准差之间的关系;SML 同时给出单个证券和有效组合的期望收益与β值之间线性关系4)CML 包括所有风险SML 只包括系统风险5)SML 是均衡模型,当点不在线上时可以套利;CML 帮助投资者做不同风险下的投资决∑∑∑=≠==+=n i n j i j ij j i n i i i p w w w 111222σσσ()()()1111/1[][] (6)P T t t t T T t t t t t c t y c y PV c D t t P P ===⨯++==⨯=⨯∑∑∑100-⨯∆⨯=y 久期近似价格变化的百分比策。

2 有效市场的基本概念:市场价格充分反映了所有相关的信息,投资者无法获得超额收益相关假设:第一,完全竞争市场;第二,理性投资者主导市场;第三,信息发布渠道畅通,第四,交易无费用,市场不存在磨察;第五,资金可以在资本市场中自由流动。

相关内容:1,弱式有效市场:如果市场价格充分反映了市场中的一切历史信息,或者说一切历史信息都已经反映到了当前的价格之中,那么这个市场就称为弱式有效市场。

2,半强式有效市场:如果市场价格除了充分地反映了市场中一切历史信息,同时还充分地反映了除了历史信息之外的其它一切公开信息。

3,强式有效市场:如果市场价格除了充分地反映了市场中的一切公开信息,还充分地反映了一切内幕信息,则这个市场就是达到了强式有效。

否定观点1)假设不成立2)不可检验3 利率期限结构的3种解释理论1)无偏期望理论:远期利率反映了广大投资者对将来现货利率的某种预期。

随着期限增加而增加的现货利率,说明了大部分投资者预期将来的现货利率将上涨;相反,随着时间的增加而递减的现货利率,说明了大部分投资者预期将来利率会下跌。

2)流动性偏好理论:投资者再举测试都偏好于流动性比较强的债券,所以长期利率必须含流动性补偿,从而高于短期利率3)市场分割理论:认为现货利率是有每个市场中的供需条件决定的。

每个投资者不会离开他所在的市场而进入下一个别的市场,即使这种投资能够给他带来更高的回报率。

4 影响期权价格的5个影响因素是什么?如何影响?对看涨、看跌期权影响是否相同1)期权的敲定价格X和其基础资产的市场价格SA对内在值的影响:a)敲定价格一定时:看涨期权,S大于X越大,内在价值越大;S小于或等于X内在价值为0。

对看跌期权,则反之。

b)市场价格一定时:对看涨期权,X上升,内在价值减少;对看跌期权,X上升,内在价值提高;B对时间价值的影响a)X与S差距大时间价值小b)期权处于极度实值或极度虚值时时间价值趋于0c)期权处于平价时,时间价值最大2)基础资产价格的波动性基础资产价格的波动性越大,期权价格越高;波动性越小,期权价格越低。

3)期权合约的有效期限有效期限越大,期权的价格越高;有效期限越短,期权的价格越低。

4)利率市场利率与看涨期权呈正相关性,对看跌期权的价格有反向影响。

(货币时间价值,标的物,期权费机会成本)5)期权有效期基础资产的收益标的资产收益率高,由于除息的影响,现货市场价格会降低,看涨期权价格降低,看跌期权价格提升。

论述1个论述CAPM与APT的联系与区别(假设—思路—论述)CAPM与APT区别1、对风险的解释度不同CAPM中,证券的风险只用某一证券和对于市场组合的β系数来解释。

它只能告诉投资者风险的大小,但无法告诉投资者风险来自何处,他只允许存在一个系统风险银子,那就是投资者对市场投资组合的敏感度。

ATP中,投资的风险由多个因素来共同解释。

说明ATP不仅能告诉投资者风险的大小,还能告诉他风险来自何处,影响程度多大。

2、假设不同相比CAPM,APT的假设中不包含:1)投资者可以无限制借贷无风险资产2)投资者选择投资组合依赖投资收益的均值和方差3)市场组合可以包含所有风险资产3、市场保持平衡的均衡原理不同CAPM中基本假定了投资者对每种证券的收益和风险的预期都相同,都为理性投资者。

他们在选择投资或投资组合的过程中,所有人都会选择高收益、低风险的组合,而放弃低收益、高风险的投资项目,知道被所有投资者放弃的投资项目的预期收益达到或超高市场平均水平为止ATP中,并没有假定所有投资者对每项资产的风险和收益预期相同,它允许投资者为各种类型的人,所以他们选择各自投资项目的观点不尽相同,但是由于部分合理性的投资者会使用无风险套利机会使市场恢复到均衡状态。

4、应用性不同CAPM是通过对现实经济过程进行各种各样的限制和假设经过理论推导得出的模型,但在实际应用中受到很多限制。

APT是从实证中得出的理论,放宽了CAPM的很多假设,所以其在实际应用中现实性与实用性都比CAPM要好。

5、适用范围不同CAPM适用于各种企业,尤其适合于对资本成本数额的精确度要求较低,管理者自主测算风险能力较弱的企业;APT适用于对资本成本数额的精确度要求较高的企业,其理论自身的负载型又决定了其仅适用于有能力对各自风险因素、风险值进行测量的较大型企业。

CAPM与APT联系1、两者都认为证券或证券组合的超额收益的期望值与风险系数成一定比例,两者都是对风险和收益的线性描述。

2、二者假设上有相同之处,都假定了资本市场上不存在交易成本或交易税,或者都认为如果存在交易成本、交易税,则对所有的投资者而言都是相同的。

3、而这都将风险划分为系统风险和非系统风险,都认为投资者通过合理多元化投资都可以消除非系统性风险4、在某些条件下CAPM和APT 所描述的均衡关系是相同的。