杜邦财务分析体系(DOC 5页)

TCL公司杜邦财务分析体系.doc

TCL公司杜邦财务分析体系学院:旅游学院专业:12级资源环境与城乡规划管理主题:TCL公司杜邦财务分析姓名:张婉婷学号:1223211048➢TCL公司财务分析相关数据:TCL公司2013年杜邦财务分析体系:总资产周转率=销售收入÷资产平均总额=85 324 085 862÷(78 080 636 656+79 744 795 037)/2=1.08销售净利率=净利润÷销售收入=2 884 689 065÷85 324 085 862=3.38%资产净利率=销售净利率×总资产周转率=3.38%×1.08= 3.65%平均权益乘数=平均总资产÷平均股东权益=(78 080 636 656+79 744 795 037)/2 ÷(19 958 093 639+20 232 881 823)/2=3.93股东权益报酬率=资产净利率×平均权益乘数=3.65%×3.93=14.33%杜邦财务分析体系图:➢连环替代法对该TCL公司2012年与2013年的ROE的比较:2012年ROE:N0=1.83%×0.903×3.89=6.428%2013年ROE:N1=3.38%×1.081×3.93=14.359%差值=14.359%—6.428%=7.931%1)第一次替代销售净利率:N2=3.38%×0.903×3.89=11.873%销售净利率的影响值=N2—N0=11.873%—6.428%=5.445%2)第二次替换总资产周转率:N3=3.38%×1.081×3.89=14.213%总资产周转率的影响值=N3—N2=14.213%—11.873%=2.34%3)第三次替代权益乘数:N1=3.38%×1.081×3.93=14.359%权益乘数的影响值=N1—N3=14.359%—14.213%=0.146%结论:由比较结果可知,对净资产收益率的影响程度由大到小依次为:销售净利率、总资产周转率、权益乘数。

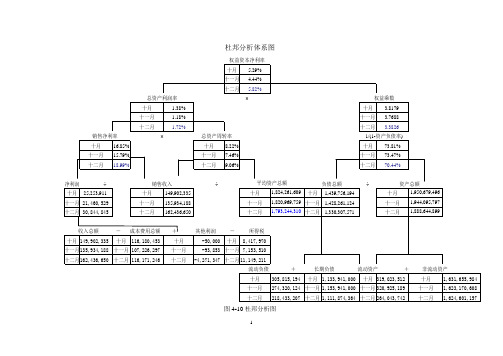

杜邦财务分析体系图

1杜邦分析体系图十月 5.29%十一月 4.44%十二月5.82%十月 1.38%十月 3.8179十一月 1.18%十一月 3.7688十二月1.72%十二月 3.3826十月16.85%十月8.22%十月73.81%十一月15.79%十一月7.46%十一月73.47%十二月18.99%十二月9.06%十二月70.44%净利润÷十月25,253,911十月149,902,335十月1,824,261,609十月1,439,756,194十月1,950,679,496十一月21,460,529十一月135,934,188十一月1,820,969,759十一月1,428,261,124十一月1,944,095,797十二月30,844,845十二月162,436,650十二月1,793,244,310十二月1,330,307,571十二月1,888,644,899十月149,902,335十月116,180,453十月-50,000十月8,417,970十一月135,934,188十一月107,226,297十一月-93,853十一月7,153,510十二月162,436,650十二月116,171,246十二月-4,271,347十二月11,149,211流动负债+ 长期负债流动资产+ 非流动资产十月305,815,194十月1,133,941,000十月319,023,512十月1,631,655,984十一月274,320,124十一月1,153,941,000十一月320,925,189十一月1,623,170,608十二月218,433,207十二月1,111,874,364十二月264,043,742十二月1,624,601,157收入总额- 成本费用总额+ 其他利润总资产利润率×权益乘数销售净利率×总资产周转率÷销售收入÷平均资产总额权益资本净利率- 所得税1/(1-资产负债率)负债总额资产总额图4-10杜邦分析图2。

杜邦财务分析体系

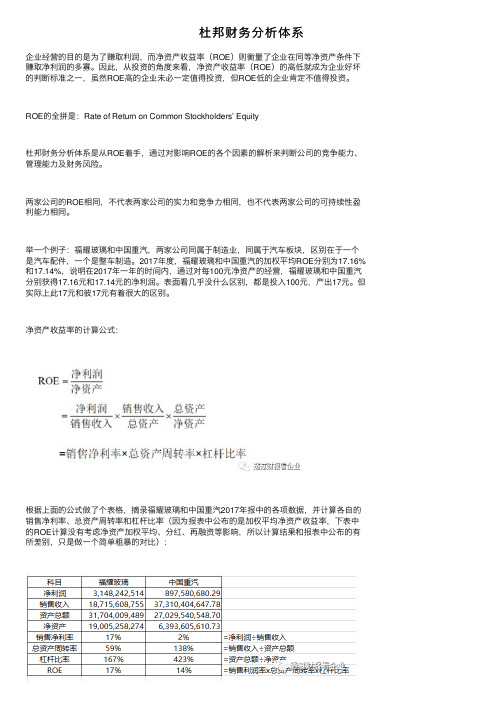

杜邦财务分析体系企业经营的⽬的是为了赚取利润,⽽净资产收益率(ROE)则衡量了企业在同等净资产条件下赚取净利润的多寡。

因此,从投资的⾓度来看,净资产收益率(ROE)的⾼低就成为企业好坏的判断标准之⼀,虽然ROE⾼的企业未必⼀定值得投资,但ROE低的企业肯定不值得投资。

ROE的全拼是:Rate of Return on Common Stockholders’ Equity杜邦财务分析体系是从ROE着⼿,通过对影响ROE的各个因素的解析来判断公司的竞争能⼒、管理能⼒及财务风险。

两家公司的ROE相同,不代表两家公司的实⼒和竞争⼒相同,也不代表两家公司的可持续性盈利能⼒相同。

举⼀个例⼦:福耀玻璃和中国重汽,两家公司同属于制造业,同属于汽车板块,区别在于⼀个是汽车配件,⼀个是整车制造。

2017年度,福耀玻璃和中国重汽的加权平均ROE分别为17.16%和17.14%,说明在2017年⼀年的时间内,通过对每100元净资产的经营,福耀玻璃和中国重汽分别获得17.16元和17.14元的净利润。

表⾯看⼏乎没什么区别,都是投⼊100元,产出17元。

但实际上此17元和彼17元有着很⼤的区别。

净资产收益率的计算公式:根据上⾯的公式做了个表格,摘录福耀玻璃和中国重汽2017年报中的各项数据,并计算各⾃的销售净利率、总资产周转率和杠杆⽐率(因为报表中公布的是加权平均净资产收益率,下表中的ROE计算没有考虑净资产加权平均、分红、再融资等影响,所以计算结果和报表中公布的有所差别,只是做⼀个简单粗暴的对⽐):从每100元的销售收⼊中,福耀玻璃能获取17元净利润,⽽中国重汽只能获得2元净利润。

为什么福耀玻璃的销售净利润率⽐中国重汽⾼?换句话说,在核算了所有成本及税费之后,同样是成本为100元的产品,为什么福耀玻璃能卖到120元,⽽中国重汽只能卖102元?这可能是因为福耀玻璃⽐中国重汽多了⼀些⽆法计⼊资产负债表的资产,包括但不限于管理层能⼒、专利保护、技术壁垒、品牌效应、规模效应等等。

杜邦财务分析体系

杜邦财务分析体系杜邦财务分析体系是一种用于评估公司财务状况的工具,它通过将财务指标分解为几个关键的组成部分,帮助分析师和投资者更好地理解公司的盈利能力、资产利用率和财务杠杆等方面的情况。

本文将详细介绍杜邦财务分析体系的基本原理、计算方法和应用案例。

一、杜邦财务分析体系的基本原理杜邦财务分析体系基于杜邦方程式,该方程式将公司的净利润率、总资产周转率和资产负债比率等关键财务指标相乘,得出公司的综合收益率。

基于这个原理,杜邦财务分析体系将财务指标分解为以下几个组成部分:1. 净利润率:反映公司每一单位销售收入所产生的净利润,是衡量公司盈利能力的重要指标。

2. 总资产周转率:衡量公司每一单位资产所产生的销售收入,反映了公司资产的利用效率。

3. 资产负债比率:衡量公司财务杠杆的程度,即公司通过借债融资的比例。

二、杜邦财务分析体系的计算方法杜邦财务分析体系的计算方法如下:1. 计算净利润率:净利润率 = 净利润 / 销售收入2. 计算总资产周转率:总资产周转率 = 销售收入 / 总资产3. 计算资产负债比率:资产负债比率 = 总负债 / 总资产4. 计算综合收益率:综合收益率 = 净利润率 ×总资产周转率 ×资产负债比率三、杜邦财务分析体系的应用案例下面以一家制造业公司为例,展示杜邦财务分析体系的应用案例。

假设该公司的财务数据如下:- 净利润:1000万元- 销售收入:5000万元- 总资产:10000万元- 总负债:4000万元首先,计算净利润率:净利润率 = 1000万元 / 5000万元 = 0.2接下来,计算总资产周转率:总资产周转率 = 5000万元 / 10000万元 = 0.5然后,计算资产负债比率:资产负债比率 = 4000万元 / 10000万元 = 0.4最后,计算综合收益率:综合收益率 = 0.2 × 0.5 × 0.4 = 0.04根据计算结果,该公司的综合收益率为0.04,表示每一单位资产所产生的综合收益率为4%。

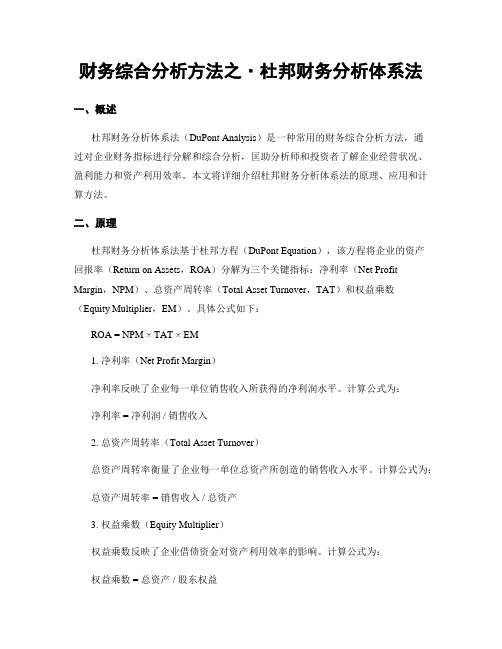

财务综合分析方法之·杜邦财务分析体系法

财务综合分析方法之·杜邦财务分析体系法一、概述杜邦财务分析体系法(DuPont Analysis)是一种常用的财务综合分析方法,通过对企业财务指标进行分解和综合分析,匡助分析师和投资者了解企业经营状况、盈利能力和资产利用效率。

本文将详细介绍杜邦财务分析体系法的原理、应用和计算方法。

二、原理杜邦财务分析体系法基于杜邦方程(DuPont Equation),该方程将企业的资产回报率(Return on Assets,ROA)分解为三个关键指标:净利率(Net Profit Margin,NPM)、总资产周转率(Total Asset Turnover,TAT)和权益乘数(Equity Multiplier,EM)。

具体公式如下:ROA = NPM × TAT × EM1. 净利率(Net Profit Margin)净利率反映了企业每一单位销售收入所获得的净利润水平。

计算公式为:净利率 = 净利润 / 销售收入2. 总资产周转率(Total Asset Turnover)总资产周转率衡量了企业每一单位总资产所创造的销售收入水平。

计算公式为:总资产周转率 = 销售收入 / 总资产3. 权益乘数(Equity Multiplier)权益乘数反映了企业借债资金对资产利用效率的影响。

计算公式为:权益乘数 = 总资产 / 股东权益三、应用杜邦财务分析体系法可应用于以下方面:1. 经营绩效评估通过分解和综合分析财务指标,可以评估企业的经营绩效。

净利率反映了企业的盈利能力,总资产周转率反映了企业的资产利用效率,权益乘数反映了企业的财务杠杆水平。

通过比较这些指标的变化趋势和与行业平均水平的对照,可以判断企业的经营状况和竞争力。

2. 盈利能力分析杜邦财务分析体系法可以匡助分析师和投资者深入了解企业的盈利能力。

通过计算净利率,可以评估企业的盈利水平和盈利能力的稳定性。

同时,通过分析净利率的变化原因,可以找出影响盈利能力的关键因素,为制定改进措施提供依据。

财务综合分析方法之·杜邦财务分析体系法

财务综合分析方法之·杜邦财务分析体系法杜邦财务分析体系法(DuPont Analysis)是一种常用的财务综合分析方法,用于评估公司的财务状况和绩效。

该方法通过将财务指标分解为不同的组成部份,匡助分析师深入了解公司的盈利能力、资产利用效率和财务杠杆水平。

本文将详细介绍杜邦财务分析体系法的原理、计算公式以及如何解读结果。

一、原理及计算公式杜邦财务分析体系法的核心原理是利润率、资产周转率和财务杠杆对公司绩效的影响。

具体而言,杜邦分析将公司的净利润率(Net Profit Margin)、总资产周转率(Total Asset Turnover)和权益乘数(Equity Multiplier)三个指标相乘,得到公司的净资产收益率(Return on Equity,ROE)。

1. 净利润率(Net Profit Margin):用于衡量公司每一销售额的净利润。

计算公式为净利润除以销售收入。

净利润率 = 净利润 / 销售收入2. 总资产周转率(Total Asset Turnover):用于衡量公司每一资产单位的销售额。

计算公式为销售收入除以总资产。

总资产周转率 = 销售收入 / 总资产3. 权益乘数(Equity Multiplier):用于衡量公司通过借入资金来增加资产规模的程度。

计算公式为总资产除以净资产。

权益乘数 = 总资产 / 净资产4. 净资产收益率(Return on Equity,ROE):用于衡量公司股东权益的回报率。

计算公式为净利润率乘以总资产周转率乘以权益乘数。

净资产收益率 = 净利润率 ×总资产周转率 ×权益乘数二、解读结果通过杜邦财务分析体系法计算得到的净资产收益率(ROE)可以匡助分析师评估公司的盈利能力、资产利用效率和财务杠杆水平。

1. 净利润率(Net Profit Margin):净利润率越高,说明公司在销售过程中能够更有效地控制成本和费用,实现更高的利润水平。

杜邦财务分析体系

杜邦财务分析体系杜邦财务分析体系是一种常用的财务分析方法,旨在匡助投资者和分析师评估企业的财务健康状况和经营绩效。

该体系由美国杜邦公司于20世纪20年代提出,并被广泛应用于企业财务分析领域。

杜邦财务分析体系主要通过将财务指标分解为不同的组成部份,从而揭示企业经营状况的各个方面。

它基于杜邦公司的核心思想,即企业的绩效取决于三个关键因素,即资产利用率、利润率和财务杠杆。

首先,资产利用率是指企业通过有效利用其资产来创造销售收入的能力。

常用的指标包括总资产周转率和存货周转率。

总资产周转率是指企业每年销售收入与其平均总资产之比,反映了企业资产的利用效率。

存货周转率则是指企业每年销售收入与其平均存货之比,反映了企业存货的周转速度。

高资产利用率通常意味着企业能够有效地利用其资源,提高经营效率。

其次,利润率是指企业每一单位销售收入所获得的利润。

常用的指标包括毛利率、净利率和运营利润率。

毛利率是指企业销售收入减去直接成本后所剩下的利润与销售收入之比,反映了企业产品或者服务的盈利能力。

净利率则是指企业净利润与销售收入之比,反映了企业在考虑所有费用和税收后的盈利能力。

运营利润率是指企业运营利润与销售收入之比,反映了企业在考虑除税前利润之外的费用后的盈利能力。

高利润率通常意味着企业能够有效地控制成本,提高盈利能力。

最后,财务杠杆是指企业通过借入资本来增加投资回报率的能力。

常用的指标包括权益乘数和资产负债比率。

权益乘数是指企业总资产与净资产之比,反映了企业通过借入资金来扩大业务规模的能力。

资产负债比率则是指企业总负债与总资产之比,反映了企业依赖借入资本的程度。

高财务杠杆通常意味着企业能够通过借入资金来增加投资回报率,但也存在着债务风险。

综合考虑资产利用率、利润率和财务杠杆,可以得出杜邦财务分析体系的综合指标,如杜邦综合利润率。

杜邦综合利润率是通过将利润率与资产利用率相乘得到的指标,反映了企业综合经营状况的绩效。

高杜邦综合利润率通常意味着企业能够有效地利用其资产,提高盈利能力。

杜邦财务分析评价体系(The

杜邦财务分析评价体系(The Du Pont System)预置众多分析决策模型-杜邦分析模型今天参加我们这个会议来宾有不少是在企业里面从事着财务工作。

那我们知道在企业的管理里面,被利用最多的最有用的分析指标及模型是什么?那就是大家所熟知的杜邦分析体系。

杜邦财务分析评价体系(The Du Pont System)是由美国杜邦公司创造的财务分析方法。

同时杜邦财务分析体系也是一种系统的企业绩效评价体系,它通过将企业绩效评价核心指标“净资产收益率(ROE,Return of Equity)〔ROE,又叫权益净利率,它是所有比率中综合性最强、最具有代表性的一个指标〕,不断地向下层层分解至企业最基本生产要素的使用、成本与费用的构成和企业风险,揭示指标变动的原因和趋势,为企业经营决策和投资决策指明方向。

通过揭示分析“树根状”财务指标体系各种财务比率之间的层次关系,达到综合评价企业绩效和为改进企业绩效指明方向的目的。

杜邦财务分析体系的作用是解释指标变动的原因和变动趋势,为采取措施指明方向。

要利用杜邦财务分析体系帮助我们企业进行决策,首先要结合企业经营实际,分析影响企业净资产收益率(ROE)的最主要的财务指标,进而分析其产生原因。

例如;我国近来服装行业净资产收益率(ROE)较低,究其原因销售净利率较低。

销售净利率反映了企业利润总额与销售收入的关系,从这个意义上看提高销售净利率是提高企业盈利能力的关键所在。

要提高企业销售净利率,一是要提高企业销售收入;二是降低成本费用。

〔销售收入=销售价格×销售数量〕。

通过市场分析我们知道,国内服装与国际品牌服装相比,主要差距在销售价格上,另外,由于缺少品牌很难进入国际高档市场,无法提高在国际高档市场上的销售数量。

结合我国实际,再靠“薄利多销”扩大低档服装数量很难大幅度提高销售收入,反而会降低总资产周转率、加大管理成本。

因此,必须做出创造品牌的决策。

所以近些年来我们发现一些服装、制鞋等企业纷纷实行品牌战略,打造自己的品牌。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

杜邦财务分析体系(DOC 5页)企业绩效评价的利器-杜邦财务分析体系—杜邦财务分析体系财务管理是公司管理的核心之一,而如何实现股东财富最大化或公司价值最大化又是财务管理的中心目标。

任何一个公司的生存与发展都依赖于该公司能否创造价值。

公司的经理们负有实现企业价值最大化的责任。

出于向投资者(股东)解释经营成果和提高经营管理水平的需要,他们需要一套实用、有效的财务指标体系,以便据此评价和判断企业的经营绩效、经营风险、财务状况、获利能力和经营成果。

杜邦财务分析体系(The Du Pont System)就是一种比较实用的财务比率分析体系。

这种分析方法首先由美国杜邦公司的经理创造出来,故称之为杜邦财务分析体系。

这种财务分析方法从评价企业绩效最具综合性和代表性的指标——权益净利率出发,层层分解至企业最基本生产要素的使用,成本与费用的构成和企业风险,从而满足经营者通过财务分析进行绩效评价需要,在经营目标发生异动时能及时查明原因并加以修正。

图1:杜邦分析图其中:权益净利率= 净利/ 净资产权益净利率= 权益乘数资产净利率权益乘数= 1/ (1- 资产负债率)资产负债率= 负债总额/ 资产总额资产净利率= 销售净利率总资产周转率销售净利率= 净利/ 销售收入总资产周转率= 销售收入/资产总额净利= 销售收入–全部成本+ 其它利润–所得税全部成本= 制造成本+ 管理费用+ 销售费用+ 财务费用资产总额= 长期资产+ 流动资产流动资产= 现金有价证券+ 应收账款+ 存货+ 其它流动资产权益净利率= 权益乘数销售净利率总资产周转率权益净利率反映公司所有者权益的投资报酬率,具有很强的综合性。

由公式可以看出:决定权益净利率高低的因素有三个方面——权益乘数、销售净利率和总资产周转率。

权益乘数、销售净利率和总资产周转率三个比率分别反映了企业的负债比率、盈利能力比率和资产管理比率。

这样分解之后,可以把权益净利率这样一项综合性指标发生升降的原因具体化,定量地说明企业经营管理中存在的问题,比一项指标能提供更明确的,更有价值的信息。

权益乘数主要受资产负债率影响。

负债比率越大,权益乘数越高,说明企业有较高的负债程度,给企业带来较多地杠杆利益,同时也给企业带来了较多地风险。

资产净利率是一个综合性的指标,同时受到销售净利率和资产周转率的影响。

销售净利率高低的分析,需要从销售额和销售成本两个方面进行。

这方面的分析是有关盈利能力的分析。

这个指标可以分解为销售成本率、销售其它利润率和销售税金率。

销售成本率还可进一步分解为毛利率和销售期间费用率。

深入的指标分解可以将销售利润率变动的原因定量地揭示出来,如售价太低,成本过高,还是费用过大。

当然经理人员还可以根据企业的一系列内部报表和资料进行更详尽的分析。

总资产周转率是反映运用资产以产生销售收入能力的指标。

对总资产周转率的分析,则需对影响资产周转的各因素进行分析。

除了对资产的各构成部分从占用量上是否合理进行分析外,还可以通过对流动资产周转率、存货周转率、应收账款周转率等有关资产组成部分使用效率的分析,判明影响资产周转的问题出在哪里。

杜邦财务分析体系的作用是解释指标变动的原因和变动趋势,为采取措施指明方向。

下面以一九九六至一九九八年我国汽车制造业的三家上市公司为例,说明杜邦财务分析体系的运用。

公司名称A股代码注册地址经营范围上海汽车600104 上海汽车、摩托车等整车、总成及零部件一汽轿车0>800 吉林长春开发、制造、销售小轿车及其配件一汽金杯600609 辽宁沈阳汽车及汽车配件的生产和销售上海汽车一汽轿车一汽金杯年度96 97 98 96 97 98 96 97 980.61 0.14 0.17 0.23 0.12 0.10 0.03 0.13 0.20 权益净利率权益乘数2.43 1.22 1.20 2.62 1.49 1.28 2.95 2.92 2.89资产负债率0.59 0.18 0.17 0.62 0.33 0.22 0.66 0.660.65资产净利率0.25 0.12 0.15 0.09 0.08 0.08 0.01 0.04 0.07销售净利率0.27 0.27 0.36 0.05 0.08 0.11 0.02 0.08 0.11销售成本率0.68 0.71 0.69 0.93 0.91 0.87 1.04 0.96 0.92销售其它利润率0.00260.02260.10840.00090.00060.004 0.06790.05150.0456销售税金率0.0480.04640.05340.0230.01310.01990.00340.01080.0145毛利率0.46 0.44 0.45 0.20 0.22 0.20 0.16 0.18 0.24销售期间费用率0.14 0.15 0.14 0.13 0.13 0.07 0.20 0.14 0.16总资产周转率0.92 0.44 0.40 1.85 1.08 0.70 0.42 0.54 0.62固定资产周转率1.64 1.17 1.23 4.27 4.302.68 2.08 4.903.38流动资产周转率2.31 0.74 1.213.46 1.49 1.02 0.82 0.65 0.83应收账款周转率17.15 29.73 25.39 64.32 26.41 10.73 3.64 10.23 16.39存货周转率4.485.346.06 6.67 10.85 5.37 3.147.12 5.95一、首先分析权益净利率权益净利率指标是衡量企业利用资产获取利润能力的指标。

权益净利率充分考虑了筹资方式对企业获利能力的影响,因此它所反映的获利能力是企业经营能力、财务决策和筹资方式等多种因素综合作用的结果。

表3:权益净利率分析表上海汽车权益净利率= 权益乘数×资产净利率九六年0.61 = 2.43 ×0.25九七年0.14 = 1.22 ×0.12九八年0.17 = 1.20 ×0.15一汽轿车九六年0.23 = 2.62 ×0.09九七年0.12 = 1.49 ×0.08九八年0.10 = 1.28 ×0.08一汽金杯九六年0.03 = 2.95 ×0.01九七年0.13 = 2.92 ×0.04九八年0.20 = 2.89 ×0.07 上海汽车和一汽轿车的权益净利率在九六年至九八年间出现了一定程度的恶化,分别从九六年的0.61和0.23降至九八年的0.17和0.10;与此同时一汽金杯的权益净利率在上升,从九六年的0.03上升至九八年0.20。

企业的投资者在很大程度上依据这个指标来判断是否投资或是否转让股份,考察经营者业绩和决定股利分配政策。

这些指标对公司的管理者也至关重要。

公司经理们为改善财务决策而进行财务分析,他们可以将权益净利率分解为权益乘数和资产净利率,以说明问题产生的原因。

通过分解可以看出,上海汽车权益净利率的变动在于资本结构(权益乘数)变动和资产利用效果(资产净利率)变动两方面共同作用的结果。

一汽轿车的资产净利率比较稳定,他们变动的原因主要在于权益净利率的下降。

一汽金杯权益净利率变动主要是由于资产净利率变动引起的,因为一汽金杯的权益乘数相对变化不大。

二、下面进行权益乘数的分析上海汽车权益乘数= 1 ÷1 - 资产负债率)九六年 2.43 = 1 ÷(1 - 0.59 )九七年 1.22 = 1 ÷(1 - 0.18 )九八年 1.20 = 1 ÷(1 - 0.17 )一汽轿车九六年 2.62 = 1 ÷(1 - 0.62 )九七年 1.49 = 1 ÷(1 - 0.33 )九八年 1.28 = 1 ÷(1 - 0.22 )一汽金杯九六年 2.95 = 1 ÷(1 - 0.66 )九七年 2.92 = 1 ÷(1 - 0.66 )九八年 2.89 = 1 ÷(1 - 0.55 )权益乘数越大,企业负债程度越高,偿还债务能力越差,财务风险程度越高。

这个指标同时也反映了财务杠杆对利润水平的影响。

财务杠杆具有正反两方面的作用。

在收益较好的年度,它可以使股东获得的潜在报酬增加,但股东要承担因负债增加而引起的风险;在收益不好的年度,则可能使股东潜在的报酬下降。

当然,从投资者角度而言,只要资产报酬率高于借贷资本利息率,负债比率越高越好。

企业的经营者则应审时度势,全面考虑,在制定借入资本决策时,必须充分估计预期的利润和增加的风险,在二者之间权衡,从而作出正确决策。

由表4可知,在九六至九八年一汽金杯公司的资产负债率始终高于同行业的平均水平,从而使权益乘数局高不下。

这个指标显示出一汽金杯非凡的融资能力。

上海汽车和一汽轿车一直在下降的权益乘数,说明他们的资本结构在九六至九八年发生了变动。

实际上,从九六年至九八年上海汽车和一汽轿车的长、短期借款确实降低了很多。

三、在对权益乘数分析之后,进行资产净利率的分析资产净利率把企业一定期间的净利与企业的资产相比较,表明企业资产利用的综合效果。

上海汽车资产净利率= 销售净利率×总资产周转率九六年0.25 = 0.27 ×0.92 九七年0.12 = 0.27 ×0.44 九八年0.15 = 0.36 ×0.40。