顺鑫农业2018年财务分析详细报告-智泽华

大北农2018年财务指标报告-智泽华

65,563.93 -58.16 156,713.63

40.21 111,773.8

0

63,075

-60 157,702.68

53.17 102,957.29

0

31,718.89

5.9 29,952.99 251.54 8,520.48

0

2,488.92 351.65 -989.05 -111.22 8,816.51

内部资料,妥善保管

第1页 共4页

业务的资产为1,440,441.73万元,经营资产的收益率为4.38%,而对外投资 的收益率为9.60%。

2018年营业利润为63,075万元,与2017年的157,702.68万元相比有较 大幅度下降,下降60.00%。以下项目的变动使营业利润增加:公允价值变 动收益增加716.98万元,营业收入增加56,032.81万元,管理费用减少 37,601.19万元,销售费用减少15,447.61万元,共计增加109,798.59万元; 以下项目的变动使营业利润减少:营业税金及附加增加391.8万元,财务费 用增加8,977.86万元,资产减值损失增加9,464.22万元,营业成本增加 148,125.31万元,共计减少166,959.19万元。增加项与减少项相抵,使营 业利润下降57,160.59万元。

2016年 311.11 75.97 161.36 48.41

大北农2018年总资产周转次数为1.03次,比2017年周转速度放慢,周 转天数从331.50天延长到348.34天。企业资产规模有较大幅度的扩大,但 营业收入没有相应的增长,致使企业总资产的周转速度下降。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

大北农2018年财务指标报告

中华企业2018年经营成果报告-智泽华

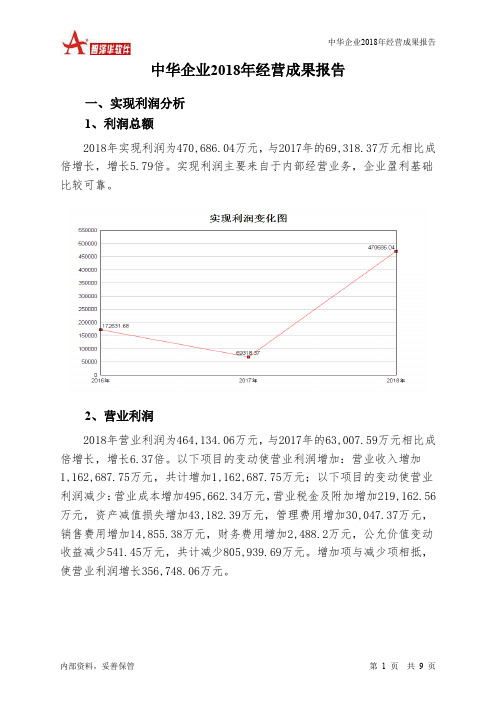

中华企业2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为470,686.04万元,与2017年的69,318.37万元相比成倍增长,增长5.79倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为464,134.06万元,与2017年的63,007.59万元相比成倍增长,增长6.37倍。

以下项目的变动使营业利润增加:营业收入增加1,162,687.75万元,共计增加1,162,687.75万元;以下项目的变动使营业利润减少:营业成本增加495,662.34万元,营业税金及附加增加219,162.56万元,资产减值损失增加43,182.39万元,管理费用增加30,047.37万元,销售费用增加14,855.38万元,财务费用增加2,488.2万元,公允价值变动收益减少541.45万元,共计减少805,939.69万元。

增加项与减少项相抵,使营业利润增长356,748.06万元。

3、投资收益2018年投资收益为47,041.44万元,与2017年的4,489.26万元相比成倍增长,增长9.48倍。

4、营业外利润2018年营业外利润为6,551.98万元,与2017年的6,310.78万元相比有所增长,增长3.82%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为1,928,584.78万元,比2017年的765,897.03万元增长151.81%,营业成本为1,098,400.96万元,比2017年的602,738.62万元增加82.24%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年中华企业成本费用总额为1,511,598.53万元,其中:营业成本为1,098,400.96万元,占成本总额的72.66%;销售费用为27,049.57万元,占成本总额的1.79%;管理费用为55,786.09万元,占成本总额的3.69%;财务费用为53,765.39万元,占成本总额的3.56%;营业税金及附加为262,824.93万元,占成本总额的17.39%。

顺利办2018年财务指标报告-智泽华

0

15,331.59

45.33 10,549.3

141.24 4,372.96

0

22,107.93

156.85 8,607.3

88.86 4,557.53

0

11,017.47

-49.93 22,003.91

644.82 2,954.26

0

-6,776.34 -448.94

1,942 1,152.19 -184.57

第3页 共4页

顺利办2018年财务指标报告

幅度增长的基础上取得的。说明营业收入的增长是有基础的。 从这三年来看,顺利办的净利润一直保持增长态势,但2018年的增长

速度比上一年有所下降。2018年的净利润为11,104.87万元,比2017年增长 43.12%,低于2017年88.44%的增长速度。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2018年

2017年

0.44

34.05

30.51

34.5

54.84 34.15 84.89 88.99

2016年

107.47 48.4

118.53 155.87

顺利办2018年营业周期为34.50天,2017年为88.99天,2018年比2017 年缩短54.49天。

0

2018年实现利润为15,331.59万元,与2017年的10,549.3万元相比有较 大增长,增长45.33%。实现利润主要来自于内部经营业务,企业盈利基础 比较可靠。

项目名称

营业收入 营业成本 营业税金及附加 销售费用 管理费用 财务费用

成本构成变动情况表(占营业收入的比例)

2018年

新希望2018年财务分析结论报告-智泽华

新希望2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 新希望2018年财务分析综合报告一、实现利润分析2018年实现利润为299,068.47万元,与2017年的321,101.19万元相比有所下降,下降6.86%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析2018年营业成本为6,303,332.88万元,与2017年的5,746,820.27万元相比有所增长,增长9.68%。

2018年销售费用为164,972.8万元,与2017年的154,076.66万元相比有较大增长,增长7.07%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为205,164.74万元,与2017年的193,830.33万元相比有较大增长,增长5.85%。

2018年管理费用占营业收入的比例为2.97%,与2017年的3.1%相比变化不大。

管理费用与营业收入同步增长,但销售利润有所下降,管理费用增长不算超常,但要注意其他成本费用项目的不合理增长。

2018年财务费用为34,126.14万元,与2017年的30,046.99万元相比有较大增长,增长13.58%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,新希望2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析新希望2018年的营业利润率为4.69%,总资产报酬率为7.37%,净资产。

中国神华2018年财务分析结论报告-智泽华

中国神华2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国神华2018年财务分析综合报告一、实现利润分析2018年实现利润为7,006,900万元,与2017年的7,033,300万元相比变化不大,变化幅度为0.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润也有所增长,企业经营业务在稳步发展。

二、成本费用分析2018年营业成本为15,550,200万元,与2017年的14,384,200万元相比有所增长,增长8.11%。

2018年销售费用为72,500万元,与2017年的61,200万元相比有较大增长,增长18.46%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,987,900万元,与2017年的1,939,400万元相比有所增长,增长2.5%。

2018年管理费用占营业收入的比例为7.53%,与2017年的7.8%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2018年财务费用为408,600万元,与2017年的345,700万元相比有较大增长,增长18.19%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中国神华2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国神华2018年的营业利润率为27.70%,总资产报酬率为12.85%,净资产收益率为13.87%,成本费用利润率为36.83%。

企业实际投入到企业自身经营业务的资产为50,455,500万元,经营资产的收益率为14.50%,而对外投资的收益率为5.94%。

从企业内外部资产的盈利情况来看,对外投资的。

北京顺鑫农业发展集团有限公司拟转让北京顺鑫佳宇房地产开发有限公司股权项目资产评估报告书

北京顺鑫农业发展集团有限公司拟转让北京顺鑫佳宇房地产开发有限公司股权项目资产评估报告书天兴评报字(2013)第646号(第壹册,共壹册)北京天健兴业资产评估有限公司二〇一三年九月二十日北京顺鑫农业发展集团有限公司拟转让北京顺鑫佳宇房地产开发有限公司股权项目资产评估报告书天兴评报字(2013)第646号目录注册资产评估师声明 (1)资产评估报告书摘要 (2)资产评估报告书 (4)一、委托方、被评估单位概况 (4)二、评估目的 (7)三、评估对象和评估范围 (7)四、价值类型及其定义 (9)五、评估基准日 (10)六、评估依据 (10)七、评估方法 (12)八、评估程序实施过程和情况 (16)九、评估假设 (18)十、评估结论 (19)十一、特别事项的说明 (19)十二、评估报告的使用限制说明 (20)十三、评估报告日 (21)资产评估报告书附件 (23)一、与评估目的相对应的经济行为文件二、被评估单位专项审计报告三、委托方和被评估单位法人营业执照四、评估对象涉及的主要权属证明资料五、委托方和相关当事方的承诺函六、签字注册资产评估师的承诺函七、评估机构资格证书八、评估机构法人营业执照副本九、签字注册资产评估师资格证书和评估人员名单注册资产评估师声明一、我们在执行本资产评估业务中,遵循相关法律法规和资产评估准则,恪守独立、客观和公正的原则。

根据我们在执业过程中收集的资料,评估报告陈述的内容是客观的,并对评估报告的合理性承担相应的法律责任。

二、评估对象涉及的资产负债清单是由委托方、被评估单位申报并经其签章确认;提供必要资料保证所提供资料的真实性、合法性、完整性和恰当使用评估报告是委托方和相关当事方的责任。

三、我们与评估报告中的评估对象没有现存或者预期的利益关系;与相关当事方没有现存或者预期的利益关系,对相关当事方不存在偏见。

四、我们已对评估报告中的评估对象及其涉及资产进行现场调查;我们已对评估对象及其涉及资产的法律权属状况给予必要的关注,对评估对象及其涉及资产法律权属资料进行查验,并对已经发现的问题进行了如实披露,且已提请委托方及相关当事方完善产权以满足出具评估报告的要求。

顺鑫财务报告分析(3篇)

第1篇一、前言顺鑫农业(000860.SZ)作为中国知名的农业产业化企业,主要从事肉食品、种子、粮食、饮料等产品的生产和销售。

本文将对顺鑫农业2021年度财务报告进行分析,旨在全面了解其财务状况、经营成果和未来发展潜力。

二、财务状况分析1. 资产结构分析根据顺鑫农业2021年度财务报告,公司总资产为96.81亿元,较上一年增长8.5%。

其中,流动资产为54.39亿元,占比56.1%;非流动资产为42.42亿元,占比43.9%。

流动资产中,货币资金占比最高,达到20.6%,表明公司短期偿债能力较强。

2. 负债结构分析顺鑫农业2021年度负债总额为42.92亿元,较上一年增长3.8%。

其中,流动负债为32.21亿元,占比74.9%;非流动负债为10.71亿元,占比25.1%。

流动负债中,短期借款占比最高,达到16.2%,表明公司短期偿债压力较大。

3. 盈利能力分析顺鑫农业2021年度实现营业收入126.81亿元,较上一年增长9.2%;实现净利润6.54亿元,较上一年增长15.8%。

公司毛利率为23.4%,较上一年提高1.2个百分点,表明公司盈利能力有所提升。

4. 偿债能力分析顺鑫农业2021年度资产负债率为44.2%,较上一年下降3.8个百分点,表明公司偿债能力有所增强。

流动比率为1.3,速动比率为0.7,表明公司短期偿债能力良好。

三、经营成果分析1. 营业收入分析顺鑫农业2021年度营业收入增长主要得益于肉食品业务的稳健发展和种子业务的快速增长。

其中,肉食品业务收入为90.98亿元,占比71.6%;种子业务收入为17.83亿元,占比14.0%。

2. 净利润分析顺鑫农业2021年度净利润增长主要得益于以下几点:(1)肉食品业务盈利能力提升:公司通过优化产品结构、提高产品附加值,使得肉食品业务毛利率较上一年提高1.2个百分点。

(2)种子业务快速增长:公司加大种子研发投入,推出一系列优质种子产品,使得种子业务收入较上一年增长21.3%。

庄园牧场2018年财务分析详细报告-智泽华

庄园牧场2018年财务分析详细报告一、资产结构分析1.资产构成基本情况庄园牧场2018年资产总额为204,810.9万元,其中流动资产为55,762.95万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的72.29%、15.95%和6.54%。

非流动资产为149,047.95万元,主要分布在固定资产和生产性生物资产,分别占企业非流动资产的63.01%、18.14%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的72.32%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

流动资产构成表3.资产的增减变化2018年总资产为204,810.9万元,与2017年的180,371.77万元相比有较大增长,增长13.55%。

4.资产的增减变化原因以下项目的变动使资产总额增加:固定资产增加31,342.16万元,生产性生物资产增加9,448.82万元,其他非流动资产增加6,553.37万元,商誉增加5,869.05万元,无形资产增加5,414.89万元,存货增加1,784.24万元,应收账款增加1,207.12万元,预付款项增加722.01万元,长期待摊费用增加649.22万元,递延所得税资产增加255.95万元,应收票据增加20万元,共计增加63,266.84万元;以下项目的变动使资产总额减少:其他流动资产减少35.53万元,其他应收款减少43.08万元,在建工程减少280.51万元,长期投资减少3,372.07万元,货币资金减少34,455.12万元,共计减少38,186.31万元。

增加项与减少项相抵,使资产总额增长25,080.54万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

北大荒2018年财务分析详细报告-智泽华

北大荒2018年财务分析详细报告一、资产结构分析1.资产构成基本情况北大荒2018年资产总额为797,346.67万元,其中流动资产为304,563.54万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的71.23%、10.29%和8.09%。

非流动资产为492,783.12万元,主要分布在固定资产和长期投资,分别占企业非流动资产的64.63%、14.96%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的10.37%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为797,346.67万元,与2017年的764,695.79万元相比有所增长,增长4.27%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加167,691.32万元,其他非流动资产增加49,219.11万元,长期待摊费用增加835.84万元,应收利息增加354.19万元,共计增加218,100.46万元;以下项目的变动使资产总额减少:无形资产减少194.68万元,应收票据减少338.56万元,在建工程减少1,675.96万元,应收账款减少2,899.55万元,预付款项减少4,671.08万元,长期投资减少5,359.39万元,其他应收款减少6,592.11万元,固定资产减少7,690.47万元,存货减少53,975.74万元,货币资金减少102,052.05万元,共计减少185,449.58万元。

增加项与减少项相抵,使资产总额增长32,650.87万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例过高。

存货所占比例基本合理。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况与2017年相比,2018年存货占营业收入的比例明显下降。

双汇发展2018年财务分析详细报告-智泽华

目录双汇发展2018年财务分析详细报告 (3)一、资产结构分析 (3)1.资产构成基本情况 (3)2.流动资产构成特点 (3)3.资产的增减变化 (4)4.资产的增减变化原因 (5)5.资产结构的合理性评价 (6)6.资产结构的变动情况 (7)二、负债及权益结构分析 (7)1.负债及权益构成基本情况 (7)2.流动负债构成情况 (8)3.负债的增减变化情况 (10)4.负债的增减变化原因 (11)5.权益的增减变化情况 (11)6.权益的增减变化原因 (12)三、实现利润分析 (12)1.利润总额 (12)2.营业利润 (13)3.投资收益 (14)4.营业外利润 (14)5.经营业务的盈利能力 (14)6.结论 (15)四、成本费用分析 (15)1.成本构成情况 (15)2.总成本变化情况及原因分析 (15)3.营业成本控制情况 (16)4.销售费用变化及合理性评价 (16)5.管理费用变化及合理性评价 (17)6.财务费用变化情况 (18)五、现金流量分析 (18)1.现金流入结构分析 (18)2.现金流出结构分析 (19)3.现金流动的稳定性 (20)4.现金流动的协调性 (21)5.现金流量的变化情况 (21)6.现金流量的充足性评价 (21)7.现金盈利情况分析 (22)8.现金流动的有效性评价 (22)9.自由现金流量分析 (22)六、偿债能力分析 (23)1.支付能力及还债期 (23)2.流动比率 (23)3.速动比率 (23)4.短期偿债能力变化情况 (24)5.短期付息能力 (24)6.长期付息能力 (25)7.负债经营可行性 (25)七、盈利能力分析 (25)1.盈利能力基本情况 (25)2.内部经营资产和对外长期投资的盈利能力 (26)3.对外投资的盈利能力 (26)4.内外部资产盈利能力比较 (26)5.净资产收益率 (26)6.净资产收益率变化原因 (26)7.总资产报酬率 (27)8.总资产报酬率变化原因 (27)9.成本费用利润率变化情况 (27)10.成本费用利润率变化原因 (27)八、营运能力分析 (27)1.存货周转天数 (27)2.存货周转天数变化原因 (28)3.应收账款周转天数变化情况 (28)4.应收账款周转天数变化原因 (29)5.应付账款周转天数变化情况 (29)6.应付账款周转天数变化原因 (30)7.现金周期 (30)8.营业周期 (30)9.营业周期结论 (31)10.流动资产周转天数 (31)11.流动资产周转天数变化原因 (31)12.总资产周转天数 (31)13.总资产周转天数变化原因 (32)14.固定资产周转天数 (32)15.固定资产周转天数变化原因 (32)九、发展能力分析 (33)1.营业收入增长率 (33)2.净利润增长率 (33)3.资本增长性 (33)4.可动用资金总额 (34)5.挖潜发展能力 (34)十、经营协调性分析 (34)1.投融资活动的协调情况 (34)2.营运资本变化情况 (34)3.经营协调性及现金支付能力 (35)4.营运资金需求的变化 (36)5.现金支付情况 (36)6.整体协调情况 (37)十一、经营风险分析 (37)1.经营风险 (37)2.财务风险 (37)双汇发展2018年财务分析详细报告一、资产结构分析1.资产构成基本情况双汇发展2018年资产总额为2,234,791.43万元,其中流动资产为976,107.28万元,主要分布在存货、货币资金、交易性金融资产等环节,分别占企业流动资产合计的43.32%、26.82%和19.16%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

目录

顺鑫农业2018年财务分析详细报告 (3)

一、资产结构分析 (3)

1.资产构成基本情况 (3)

2.流动资产构成特点 (3)

3.资产的增减变化 (4)

4.资产的增减变化原因 (5)

5.资产结构的合理性评价 (6)

6.资产结构的变动情况 (7)

二、负债及权益结构分析 (7)

1.负债及权益构成基本情况 (7)

2.流动负债构成情况 (8)

3.负债的增减变化情况 (10)

4.负债的增减变化原因 (11)

5.权益的增减变化情况 (11)

6.权益的增减变化原因 (12)

三、实现利润分析 (12)

1.利润总额 (12)

2.营业利润 (13)

3.投资收益 (14)

4.营业外利润 (14)

5.经营业务的盈利能力 (14)

6.结论 (15)

四、成本费用分析 (15)

1.成本构成情况 (15)

2.总成本变化情况及原因分析 (16)

3.营业成本控制情况 (16)

4.销售费用变化及合理性评价 (17)

5.管理费用变化及合理性评价 (17)

6.财务费用变化情况 (18)

五、现金流量分析 (18)

1.现金流入结构分析 (18)

2.现金流出结构分析 (19)

3.现金流动的稳定性 (20)

4.现金流动的协调性 (21)

5.现金流量的变化情况 (21)

6.现金流量的充足性评价 (21)

7.现金盈利情况分析 (22)

8.现金流动的有效性评价 (22)

9.自由现金流量分析 (22)

六、偿债能力分析 (23)

1.支付能力及还债期 (23)

2.流动比率 (23)

3.速动比率 (23)

4.短期偿债能力变化情况 (24)

5.短期付息能力 (24)

6.长期付息能力 (25)

7.负债经营可行性 (25)

七、盈利能力分析 (25)

1.盈利能力基本情况 (25)

2.内部经营资产和对外长期投资的盈利能力 (26)

3.对外投资的盈利能力 (26)

4.内外部资产盈利能力比较 (26)

5.净资产收益率 (26)

6.净资产收益率变化原因 (27)

7.总资产报酬率 (27)

8.总资产报酬率变化原因 (27)

9.成本费用利润率变化情况 (27)

10.成本费用利润率变化原因 (28)

八、营运能力分析 (28)

1.存货周转天数 (28)

2.存货周转天数变化原因 (28)

3.应收账款周转天数变化情况 (29)

4.应收账款周转天数变化原因 (29)

5.应付账款周转天数变化情况 (29)

6.应付账款周转天数变化原因 (30)

7.现金周期 (30)

8.营业周期 (30)

9.营业周期结论 (31)

10.流动资产周转天数 (31)

11.流动资产周转天数变化原因 (31)

12.总资产周转天数 (32)

13.总资产周转天数变化原因 (32)

14.固定资产周转天数 (32)

15.固定资产周转天数变化原因 (33)

九、发展能力分析 (33)

1.营业收入增长率 (33)

2.净利润增长率 (33)

3.资本增长性 (33)

4.可动用资金总额 (34)

5.挖潜发展能力 (34)

十、经营协调性分析 (34)

1.投融资活动的协调情况 (34)

2.营运资本变化情况 (35)

3.经营协调性及现金支付能力 (35)

4.营运资金需求的变化 (36)

5.现金支付情况 (37)

6.整体协调情况 (37)

十一、经营风险分析 (38)

1.经营风险 (38)

2.财务风险 (38)

顺鑫农业2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

顺鑫农业2018年资产总额为1,985,083.13万元,其中流动资产为

1,532,071.69万元,主要分布在存货、货币资金、其他流动资产等环节,分别占企业流动资产合计的53.61%、40.29%和2.81%。

非流动资产为453,011.44万元,主要分布在固定资产和无形资产,分别占企业非流动资产的69.02%、16.58%。

资产构成表

2.流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的53.61%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切

关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的41.75%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表

3.资产的增减变化

2018年总资产为1,985,083.13万元,与2017年的1,841,203.71万元相比有所增长,增长7.81%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加107,665.12万元,存货增加39,598.9万元,其他流动资产增加15,001.49万元,其他非流动资产增加5,164.95万元,递延所得税资产增加5,100.9万元,其他应收款增加64.61万元,共计增加172,595.97万元;以下项目的变动使资产总额减少:长期投资减少118.14万元,生产性生物资产减少488.66万元,应收账款减少1,871.03万元,无形资产减少2,042.44万元,长期待摊费用减少2,282.33万元,固定资产减少2,615.36万元,预付款项减少3,473.6万元,在建工程减少6,846.98万元,应收票据减少8,978万元,共计减少28,716.55万元。

增加项与减少项相抵,使资产总额增长143,879.42万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2017年相比,资产结构趋于改善。

主要资产项目变动情况表

项目名称

2018年2017年2016年

数值增长率(%)数值增长率(%)数值增长率(%)

流动资产1,532,071.6910.691,384,064.2 5.651,309,994.590长期投资8,889.49-1.319,007.63-30.813,017.30固定资产312,667.77-0.83315,283.13-3.97328,329.920存货821,305.39 5.07781,706.490.23779,886.970应收账款7,378.68-20.239,249.71-48.8418,080.330货币性资产639,644.4818.24540,957.3525.7430,352.830

二、负债及权益结构分析

1.负债及权益构成基本情况

顺鑫农业2018年负债总额为1,212,209.59万元,资本金为57,059万元,所有者权益为772,873.54万元,资产负债率为61.07%。

在负债总额中,流动负债为875,581.11万元,占负债和权益总额的44.11%;短期借款为200,000万元,非流动负债为336,628.48万元,金融性负债占资金来源总额的27.03%。

负债及权益构成表

项目名称

2018年2017年2016年

数值百分比(%)数值百分比(%)数值百分比(%)

负债及权益总额1,985,083.13100.001,841,203.71100.001,783,458.09100.00所有者权益772,873.5438.93712,717.3338.71682,152.9838.25流动负债875,581.1144.11817,351.0844.39770,865.5643.22非流动负债336,628.4816.96311,135.316.90330,439.5518.53

2.流动负债构成情况

企业经营活动派生的负债资金数额较多,约占流动负债的67.52%,资金成本相对较低。

企业短期融资性负债所占比例较大,约占流动负债的22.84%。