廊坊市纳税信用等级A级纳税人名单(国地税共管户532户)

纳税服务股工作总结3篇

纳税服务股工作总结3篇纳税服务股工作总结第1篇20xx年度,纳税服务股在市局党组的正确领导下,在各项相关部门的支持帮助下,坚持"为国聚财、为民收税"理念,加强纳税服务工作,取得了实实在在的成效,现将一年来的工作着如下总结:(一)加强纳税服务工作纳税服务科始终坚持"始于纳税人需求、基于纳税人满意、终于纳税人遵从"的服务理念,从办税环境、制度建设等方面入手,全面提升服务质量。

一是结合税务部门体制改革国地税合并后,科室实际情况,根据干部自身的能力特点,合理配置窗口人员,加强窗口人员互学国地税收业务、税收政策、金三系统操作、网上办税等操作业务培训。

二是不断健全和完善税务部门改革国地税合并后内部管理制度,全面落实首问责任制、一次性告知制、办税限时制、制定办税大厅应急方案,开展办税大厅应急演练等配套措施和服务制定。

三是强化法制宣传教育和税收政策宣传工作,增强办税大厅工作人员法制意识,严格政策,优质服务,及时化解办税服务中不稳定因素,及时排除办税期间与纳税人之间产生的矛盾与摩擦,杜绝一切上访与投诉事件的发生。

同时,通过办税大厅led显示屏、税企qq群、公告栏以及税务部门印制的各类税收政策资料的宣传,及时向纳税人发放、辅导、讲解使得纳税人能更快了解到各类税收政策,起到了排忧解难的成效。

(二)优化营商环境,推动便民办税服务出新招。

一是税务部门体制改革国地税合并后,为避免纳税人两个办税大厅来回跑,多次跑等办税不方便问题,通过局领导集体研究、实地调研、认真分析、果断决策,抓好优化营商环境重点工作为着力点,积极化解矛盾,优化纳税服务,大力推动下,把两个办税大厅整合成一个综合办税大厅,给纳税人办税提供了更加便捷的服务。

二是把车购税申报征收窗口迁至到市公安局交警大队车管所大厅,设置两个申报征收窗口,更加方便各类纳税人进一个厅,办完税务业务同时还可以办完其他部门的业务,办税更加人性化,窗口设置更加科学化。

三是大力推广"非接触式"办税,让纳税人"多走网路、少走马路"切实方便纳税人,同时减轻办税大厅排队等候的压力。

秦皇岛市人民政府关于表彰2008年度“亿元纳税企业”的决定-秦政[2009]12号

![秦皇岛市人民政府关于表彰2008年度“亿元纳税企业”的决定-秦政[2009]12号](https://img.taocdn.com/s3/m/a7c50ce0951ea76e58fafab069dc5022aaea4605.png)

秦皇岛市人民政府关于表彰2008年度“亿元纳税企业”的决定正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 秦皇岛市人民政府关于表彰2008年度“亿元纳税企业”的决定(秦政[2009]12号)2008年,全市上下坚持以科学发展观为指导,紧紧围绕科学发展、富民强市中心任务,积极应对各种困难和挑战,开拓进取,奋勇拼搏,圆满完成了协办奥运、服务暑期和经济社会发展各项任务,全市全部财政收入首次突破百亿元大关。

这些成绩的取得,与全市各行各业各类企业的努力和贡献密不可分。

一年来,全市广大企业开拓进取、奋发图强,克服国际金融危机等不利因素的影响,努力提高经营质量和效益,自觉依法经营,诚信纳税,为壮大我市经济实力,促进全市经济社会又好又快发展做出了积极贡献。

特别是面对协办奥运、支援灾区等繁重任务,广大企业积极响应市委市政府号召,顾全大局、不计得失,积极参与,为我市圆满完成各项急难险重任务贡献了力量。

为大力宣传依法纳税的优秀典型,激励企业又好又快发展,营造全市上下尊重企业、尊重企业家的良好氛围,经市政府研究,决定对秦皇岛首秦金属材料有限公司等13户纳税超亿元的企业予以通报表彰,并授予“亿元纳税企业”荣誉称号。

希望受表彰的企业继续发扬守法经营、诚信纳税、支持发展、服务社会的优良作风,向国际、国内同行业领军企业看齐,抢抓机遇,注重创新,壮大规模,提高效益。

希望广大功率企业以受表彰的企业为榜样,抓经营,强管理,提质量,增效益,为促进全市经济社会又好又快发展做出新的更大贡献。

附件:2008年度亿元纳税企业名单二00九年二月四日附件:2008年度亿元纳税企业名单1、秦皇岛首秦金属材料有限公司2、秦皇岛港务集团有限公司3、青龙满族自治县安胜矿业有限责任公司4、河北远洋运输集团股份有限公司5、秦皇岛发电有限责任公司6、华北电网有限公司秦皇岛电力公司7、秦皇岛海三金屋房地产开发集团有限公司8、秦皇岛兴龙投资控股有限公司9、秦皇岛安丰钢铁有限公司10、秦皇岛首钢板材有限公司11、中粮华夏长城葡萄酒有限公司12、河北省烟草公司秦皇岛市公司13、唐钢矿业有限公司庙沟铁矿——结束——。

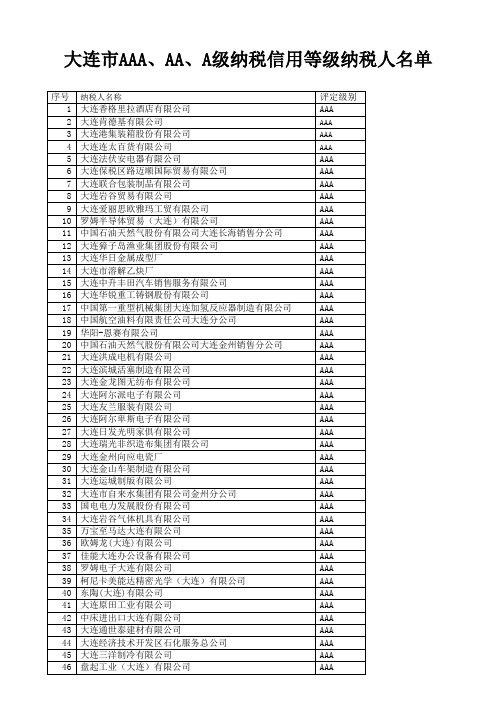

纳税人名称

AA

267

大连三洋空调机有限公司

AA

268

莫莱克斯(大连)有限公司

AA

269

大连中远物流有限公司

AA

270

大连经济技术开发区汇远经贸有限公司

AA

271

汉拿空调(大连)有限公司

AA

272

大连顺泽船舶电器工程有限公司

AA

273

大连重型机械制造公司

AA

274

大连宏顺重工有限公司

AA

275

大连大通服装有限公司

AA

276

普兰店市成达磷肥化工有限公司

AA

277

大连普兰店市宏伟精密铸造有限公司

AA

278

普兰店市农电局

AA

279

大连市勘察测绘研究院有限公司

AA

280

AAA

125

安利(中国)日用品有限公司大连分公司

AAA

126

大连沃尔玛百货有限公司

AAA

127

大连新海航运有限责任公司

AAA

128

东北电业管理局第二工程公司

AAA

129

大连华信计算机技术股份有限公司

AAA

130

大连市盐业公司

AAA

131

大连三星五洲化工有限公司

AAA

132

亿达日平机床有限公司

AAA

133

107

富士工业(大连)有限公司

AAA

108

瓦房店冶矿轴承制造有限公司

AAA

109

瓦房店冶金轴承集团有限公司

AAA

110

大连斯凯孚瓦轴轴承有限公司

AAA

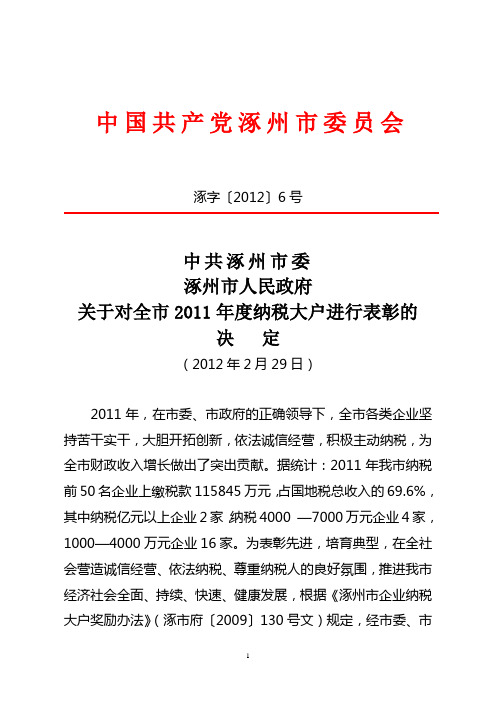

关于对全市2011年度纳税大户进行表彰的决定

中国共产党涿州市委员会涿字…2012‟6号中共涿州市委涿州市人民政府关于对全市2011年度纳税大户进行表彰的决定(2012年2月29日)2011年,在市委、市政府的正确领导下,全市各类企业坚持苦干实干,大胆开拓创新,依法诚信经营,积极主动纳税,为全市财政收入增长做出了突出贡献。

据统计:2011年我市纳税前50名企业上缴税款115845万元,占国地税总收入的69.6%,其中纳税亿元以上企业2家,纳税4000 —7000万元企业4家,1000—4000万元企业16家。

为表彰先进,培育典型,在全社会营造诚信经营、依法纳税、尊重纳税人的良好氛围,推进我市经济社会全面、持续、快速、健康发展,根据《涿州市企业纳税大户奖励办法》(涿市府…2009‟130号文)规定,经市委、市政府研究,决定对中石油东方地球物理公司等50家2011年度纳税大户进行表彰并给予奖励:中国石油集团东方地球物理勘探有限责任公司、河北凌云工业集团有限公司、鹏渤房地产开发有限公司、河北省涿州市建筑安装工程公司、华北铝业有限公司、天保建设集团有限公司为2011年度纳税总量前六名企业。

其中,第一名奖励奔驰汽车一辆;第二、第三名分别奖励奥迪汽车一辆;第四至六名分别奖励帕萨特汽车一辆;第七至十名分别奖励长城哈弗汽车一辆;第十一至二十二名分别奖励长城皮卡汽车一辆;第二十三至五十名分别奖励笔记本电脑一台。

市委、市政府希望受表彰的企业珍惜荣誉、再接再厉,不断开拓市场,进一步提高企业经济效益和运行质量,为全市经济社会又好又快发展做出更大贡献。

全市各类企业要向受表彰的纳税大户学习,借鉴他们的成功经验,不断开拓创新,把企业做大做强。

各级各部门要坚持“服务和保护”两大主题,大力营造关爱企业家、支持创业者、保护纳税人的社会氛围,优化企业发展环境。

市委、市政府号召全市各条战线、各行各业要以50家纳税大户为榜样,在新的一年里抢抓机遇,迎接挑战,开拓创新,锐意进取,为建设“毗邻北京的明星城市”做出新的更大贡献。

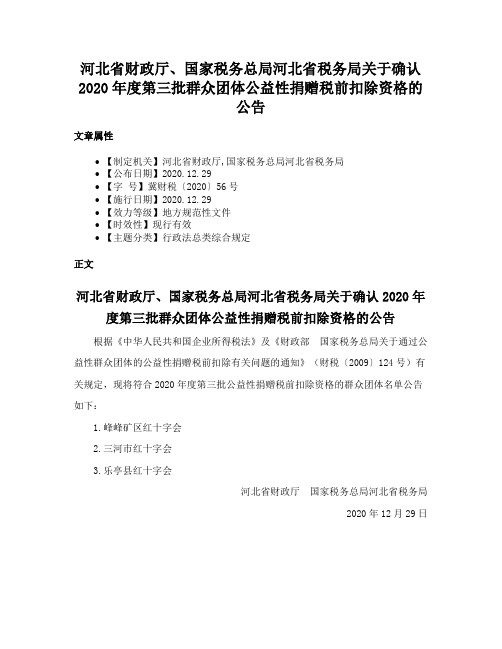

河北省财政厅、国家税务总局河北省税务局关于确认2020年度第三批群众团体公益性捐赠税前扣除资格的公告

河北省财政厅、国家税务总局河北省税务局关于确认2020年度第三批群众团体公益性捐赠税前扣除资格的

公告

文章属性

•【制定机关】河北省财政厅,国家税务总局河北省税务局

•【公布日期】2020.12.29

•【字号】冀财税〔2020〕56号

•【施行日期】2020.12.29

•【效力等级】地方规范性文件

•【时效性】现行有效

•【主题分类】行政法总类综合规定

正文

河北省财政厅、国家税务总局河北省税务局关于确认2020年度第三批群众团体公益性捐赠税前扣除资格的公告根据《中华人民共和国企业所得税法》及《财政部国家税务总局关于通过公益性群众团体的公益性捐赠税前扣除有关问题的通知》(财税〔2009〕124号)有关规定,现将符合2020年度第三批公益性捐赠税前扣除资格的群众团体名单公告如下:

1.峰峰矿区红十字会

2.三河市红十字会

3.乐亭县红十字会

河北省财政厅国家税务总局河北省税务局

2020年12月29日。

2007-2008年度南京市纳税信用等级A级纳税人名单

上海梅山钢铁股份有限公司

南京天华化工设备研究所

南京中山制药有限公司

南京格灵化工有限公司

南京清江石化经销有限公司

江苏雨田广宏汽车销售服务有限公司

南京梅山冶金发展有限公司

南京汪海投资发展集团有限公司

南京梅山能源有限公司

南京华润热电有限公司

南京安运机电有限公司

南京鑫三强科技实业有限公司

南京朗坤软件有限公司

中国黑色金属材料江苏公司

南京中商金润发龙江超市有限公司

南京华士电子科技有限公司

爱可信(南京)技术有限公司

南京鹏力系统工程研究所

中交第三航务工程局有限公司南京分公司

南京化学工业园热电有限公司

惠生(南京)化工有限公司

中建八局工业设备安装有限责任公司

南京凯德实业有限公司

江苏省送变电公司

南京栖霞房地产开发有限公司

南京方圆置业有限公司

江苏双龙(集团)有限公司

中国石化集团第二建设公司

南京凯燕电子有限公司

南京迪威尔实业有限公司

南京扬子检修安装有限责任公司

南京扬子塑料化工有限责任公司

南京钢铁四通运输有限责任公司

荣盛记地产发展股份有限公司南京分公司

南京福基置业有限公司大厂分公司

塞拉尼斯(南京)化工有限公司

南京汽车锻造有限公司

南京银茂铅锌矿业有限公司

江苏省电力公司

江苏省电力设计院

南京石油化工股份有限公司

苏宁电器股份有限公司

江苏省电力公司南京供电公司

南京蓝星电力仪表研究所

南京南汽进出口有限公司

江苏弘辉房地产开发有限公司

河北省国家税务局

廊坊市国家税务局文件廊坊市地方税务局廊国税发〔2008〕97号廊坊市国家税务局廊坊市地方税务局转发关于2005-2006年度A级纳税信用等级纳税人名单的通知各县(市、区)国家税务局、地方税务局,市地方税务局各直属单位:现将《河北省国家税务局河北省地方税务局关于发布2005-2006年度A级纳税信用等级纳税人名单的通知》(冀国税发〔2008〕71号)转发给你们,请各县(市、区)国家税务局、地方税务局代市国税局、市地税局联合为国、地税共管户授牌、核发证书,各县(市、区)地方税务局为地税纯管户授牌、核发证书,各级主管税务机关按规定要求对纳税人的纳税信用等级实施动态管理。

廊坊市国家税务局廊坊市地方税务局二○○八年七月七日廊坊市国家税务局办公室 2008年7月7日封发打印:魏淑华校对:征管科田延辉-2-河北省国家税务局文件河北省地方税务局冀国税发〔2008〕71号河北省国家税务局河北省地方税务局关于发布2005—2006年度A级纳税信用等级纳税人名单的通知各市国家税务局、地方税务局:根据《国家税务总局关于纳税信用等级评定管理试行办法》规定,省国税局、省地税局对全省纳税人2005—2006年度纳税信用等级进行了评定,现将全省A级纳税信用等级纳税人名单公布(名单附后,排名不分先后)。

请各市国家税务局、地方税务局代省国税局、省地税局授牌、核发证书。

各级主管税务机关应当按规定对纳税人的纳税信用等级实施动态管理。

-3-附件:河北省A级纳税信用等级纳税人名单二〇〇八年四月二十九日河北省国家税务局办公室 2008年5月4日封发校对:省国税局征收管理处郭哲省地税局征收管理处牛立军-4-附件:河北省A级纳税信用等级纳税人名单(国地税共管户532户)-5--6--7--8--9--10--11--12--13--14--15--16--17--18--19--20--21--22--23--24--25--26--27--28--29--30--31--32--33--34--35--36--37--38--39--40--41--42--43--44--45--46--47--48--49--50-。

廊坊市人民政府办公室关于2016年社会信用体系建设工作情况的通报-廊政办〔2017〕23号

廊坊市人民政府办公室关于2016年社会信用体系建设工作情况的通报正文:----------------------------------------------------------------------------------------------------------------------------------------------------廊坊市人民政府办公室关于2016年社会信用体系建设工作情况的通报廊政办〔2017〕23号各县(市、区)人民政府,廊坊开发区管委会,市政府各部门:2016年,全市社会信用体系建设工作紧紧围绕全市中心工作,以“抓基础、强应用、促共享”为重点,扎实落实“突出正面引领,突出反面失信,突出易发高发,突出制度性公开性”的具有廊坊特点特色的信用建设任务,狠抓征信平台建设,力推信用信息共享和应用,着力探索守信联合激励失信联合惩戒机制,积极培育信用服务市场,优质高效地完成了省政府明确的年度重点工作任务,多项工作走在全省前列。

一、2016年工作完成情况(一)率先完成与省信用平台联网。

按照年初全省信用平台建设专题会议及《省委督查室关于切实加快信用信息平台建设的函》(冀机〔21908〕号)要求,我市于2016年6月底率先完成与省级平台的联网对接,向省平台报送数据26万余条。

同时,全力推进廊坊社会信用监管平台升级改造工作,并于年底前完成项目验收。

“信用廊坊”新版网站和“廊坊市公共信用信息共享平台”已于2016年12月15日正式上线运行。

目前,我市平台征信工作基础扎实、机制完善、运转高效,各类应用充分落地,建设和应用均处于全省领先水平。

(二)“双公示”信息报送工作列全省第一。

在各级各部门的共同努力下,全年共归集上报行政许可和行政处罚“双公示”信用记录72668条,涵盖42个部门和11个县(市、区),归集报送总量列全省第一。

(三)红黑名单建设位于全省前列。

按照省统一要求,我市安全生产、环境保护、食药安全、劳动保障等重点领域领域均出台了红黑名单管理办法,建立了联动奖惩机制。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

廊坊市纳税信用等级A级纳税人名单(国地税共管户12户)

法人代表

序号纳税人识别号纳税人名称

经营地址登记注册类型

(负责人)

1 131002798443176 富士康精密电子(廊坊)有限公司李哲生廊坊市安次区工业园区外资企业

2 131002601179245 青岛啤酒(廊坊)有限公司卢绪军廊坊市安次区光明西道218号其他有限责任公司

3 131025723379085 廊坊市全振汽车配件有限公司陈振国大城县新城区东环路私营有限责任公司

4 131081109453417 霸州市天益彩板门窗有限公司顾国强霸州市太平桥东112国道(津保公路)南其他有限责任公司

5 13108169758341X 廊坊梅花生物科技有限公司王爱军霸州市东段经济技术开发区(廊大路东侧)其他有限责任公司

6 131011663670945 华为技术服务有限公司胡厚崑廊坊经济技术开发区望京大道西侧其他有限责任公司

7 131082741527133 三河市长城橡胶有限公司刘荣三河市工业新区贤人西大街其他有限责任公司

8 131082601237062 三河市巨阳节能设备有限公司张怀良三河市城南其他有限责任公司

9 131003718367100 中国移动通信集团河北有限公司廊坊分公司张动河北省廊坊市和平路与广阳道交叉口南侧63号外资企业

10 131082743400750 住达房地产开发有限公司李怀三河市燕郊开发区其他有限责任公司

11 131003109261001 河北省烟草公司廊坊市公司马宝平廊坊市广阳区和平路169号国有企业

12 131003109261423 国网冀北电力有限公司廊坊供电公司杨秀岐廊坊市广阳区新华路105号国有企业

廊坊市纳税信用等级A级纳税人名单(纯地税户1户)

法人代表

序号纳税人识别号纳税人名称

经营地址登记注册类型

(负责人)

1 131081601349750 霸州茗汤温泉水疗养生度假村有限公司徐庆春河北省霸州市益津北路45号外资企业。