化工行业平均值 - 副本

中国石化2020-行业比较分析报告

中国石油化工股份有限公司2020年年报与行业分析报告一、总评价从客户最近一期报表(202012)来看,企业整体财务能力为“能力较高”,上年同期财务能力为“能力较高”,企业能力和上年同期持平。

具体各项能力评价,请查看本文第二部分。

二、详细报告(一) 盈利能力分析盈利能力能力较高(和上年同期能力一致)。

与行业比较发现,企业的净资产收益率为4.74%,行业平均值为3.50%,高于行业平均值,说明企业利用自有资本的效率不错,盈利能力强。

企业成本费用利润率为2.31%,行业平均值为1.60%,高于行业平均值,企业成本费用管控表现较好。

纵向分析发现,企业当年净资产收益率为4.74%,历年来看无明显变化。

企业当年成本费用利润率为2.31%,历年来看无明显变化。

企业当年销售(营业)利润率为2.39%,历年来看无明显变化。

(二) 偿债能力分析短期偿债能力能力中等(和上年同期能力一致)。

长期偿债能力能力高(和上年同期能力一致)。

速动比率(%)当期值为 58.12%,行业平均值为 64.00%,处于行业中等偏下水平,较去年为逐步上升趋势。

还需要考虑应收账款的占比以及应收账款的变现能力。

如果应收账款占比较高且变现能力较弱,则企业实际的短期偿债能力要比数值上显示出来的更弱一些。

现金流动负债比率(%)当期值为 32.08%,行业优秀值为37.90%,处于行业中等偏上水平,较去年为逐步上升趋势。

资产负债率(%)当期值为 49.02%,行业优秀值为 48.30%,处于行业中等偏上水平,较去年同期有所下降。

(三) 营运能力分析营运能力能力高(和上年同期能力一致)。

与行业比较发现,企业的存货周转率为9.81,行业平均值为10.50,低于行业平均值,说明企业存货周转速度有待提高,资金使用效率应进一步加强。

企业应收账款周转率为46.57,行业优秀值为26.20,高于行业优秀值,企业应收账款周转率较高,说明企业资金回收的效率比较高,但也同时关注是否有虚假刷流水行为或企业隐瞒应收账款的风险。

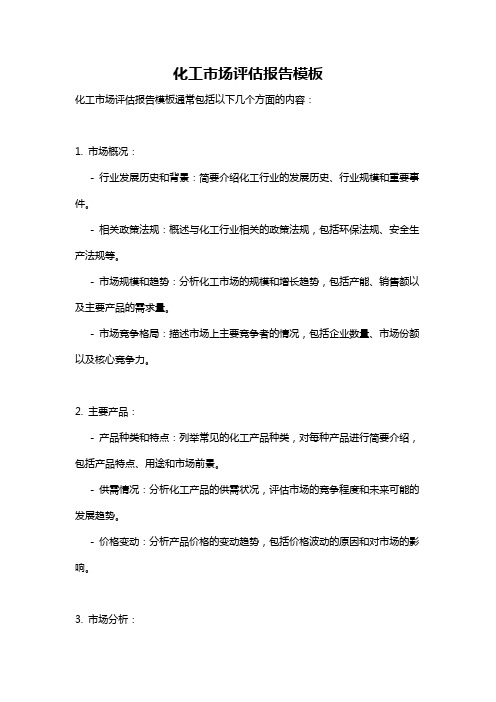

化工市场评估报告模板

化工市场评估报告模板化工市场评估报告模板通常包括以下几个方面的内容:1. 市场概况:- 行业发展历史和背景:简要介绍化工行业的发展历史、行业规模和重要事件。

- 相关政策法规:概述与化工行业相关的政策法规,包括环保法规、安全生产法规等。

- 市场规模和趋势:分析化工市场的规模和增长趋势,包括产能、销售额以及主要产品的需求量。

- 市场竞争格局:描述市场上主要竞争者的情况,包括企业数量、市场份额以及核心竞争力。

2. 主要产品:- 产品种类和特点:列举常见的化工产品种类,对每种产品进行简要介绍,包括产品特点、用途和市场前景。

- 供需情况:分析化工产品的供需状况,评估市场的竞争程度和未来可能的发展趋势。

- 价格变动:分析产品价格的变动趋势,包括价格波动的原因和对市场的影响。

3. 市场分析:- 客户群体:描述化工产品的主要客户群体,包括行业分布、规模和需求特点。

- 市场需求因素:分析影响市场需求的主要因素,包括国内经济状况、消费水平、环境保护要求等。

- 市场增长驱动力:列举推动市场增长的主要因素,如新技术应用、产品更新换代、政策支持等。

- 市场风险和挑战:评估市场发展过程中面临的风险和挑战,如竞争加剧、原材料价格波动、环保限制等。

4. 市场前景:- 发展趋势预测:根据已有数据和市场分析,对化工市场未来的发展趋势进行预测,包括市场规模、产品结构等方面的变化。

- 市场机遇:评估当前市场中存在的机会,如新兴市场、新技术应用等。

- 发展战略建议:针对市场前景和机遇,提出相应的发展战略建议,包括产品研发、流通渠道、市场推广等方面。

以上仅为化工市场评估报告模板的基本内容,具体的报告要根据实际情况进行分析和撰写。

化工行业资产负债率行业平均值

化工行业资产负债率行业平均值化工行业资产负债率行业平均值是指化工行业企业在特定时间段内所拥有的所有资产与负债之间的比例关系。

它可以度量该行业企业的融资结构和财务稳定性,从而提供投资者和分析师对该行业整体风险和盈利能力的洞察。

本文将重点探讨化工行业资产负债率的定义、计算方法以及其影响因素。

首先,了解资产负债率的定义是非常重要的。

资产负债率是一个反映企业杠杆度的指标,计算公式为总负债/总资产。

它衡量了企业通过借债方式筹集资金的比例,以及企业资产配置的效率和财务业绩。

从宏观角度来看,化工行业作为一个重要的基础行业,在经济社会发展中扮演着重要的角色。

它包括石油化工、化学制品、橡胶和塑料制品等多个细分行业。

这些行业通常需要巨大的资本投入和长周期的产业链,因此其资产负债率往往较高。

要计算化工行业的平均资产负债率,我们需要收集行业企业的财务数据并加以分析。

化工行业的企业通常会公开披露其年度财务报表,包括资产负债表、损益表和现金流量表等。

我们可以通过这些报表中的数据来计算资产负债率,并得出行业平均值。

然而,需要指出的是,化工行业的资产负债率会因为企业规模、所处市场环境和经营策略等多个因素的影响而有所不同。

较大规模的企业通常更容易获取融资渠道,因此其资产负债率可能较高;而较小规模的企业由于融资渠道有限,其资产负债率可能相对较低。

此外,化工行业的市场环境也会对资产负债率产生影响。

如果行业市场需求稳定,企业就可以更容易获得融资,并增加资本投资,从而提高资产负债率。

然而,如果行业市场需求不稳定,企业可能更加保守,减少融资和资本投资,从而降低资产负债率。

另外一个重要的因素是经营策略。

化工行业的企业在经营过程中,可能会选择更多使用自有资本,减少债务融资,这将导致资产负债率的降低;相反,企业也可以通过增加债务来扩大规模和生产能力,从而提高资产负债率。

经营策略的选择将直接影响企业的资产负债率水平。

最后,化工行业的资产负债率还受到行业发展阶段的影响。

关于化工行业资产负债率行业平均值的文章

关于化工行业资产负债率行业平均值的文章化工行业资产负债率行业平均值近年来,化工行业一直是我国经济发展的重要支柱之一。

然而,随着市场竞争的加剧和环境监管的加强,化工企业面临着越来越大的挑战。

其中一个重要指标——资产负债率,成为了衡量企业健康程度和经营风险的重要指标之一。

资产负债率是指企业负债总额与资产总额之比。

它反映了企业通过借款等方式融资的程度,也是衡量企业财务风险和偿债能力的重要指标。

在化工行业中,由于其特殊性和高投入性质,资产负债率往往较高。

根据最新统计数据显示,我国化工行业的平均资产负债率约为60%左右。

这一数据相对较高,主要原因有以下几点:首先,化工行业具有较高的固定资产投入。

由于生产过程中需要大量设备、厂房等固定资产投入,因此导致了企业在初始阶段就面临较高的资本压力。

其次,化工行业的研发投入较大。

为了保持竞争力和技术领先地位,化工企业需要不断进行研发和创新。

这些研发投入往往需要大量的资金支持,进一步增加了企业的负债。

此外,化工行业受到环境监管的影响较大。

近年来,我国对环境保护的要求越来越高,对化工企业的排放标准也提出了更高要求。

为了达到这些标准,企业需要进行设备升级和改造,这也进一步增加了企业的负债。

然而,高资产负债率也带来了一定的风险和挑战。

首先,高负债率意味着企业面临着更大的偿债压力。

如果经营不善或市场环境变化导致收入下降,企业可能无法按时偿还债务,进而面临破产风险。

其次,高负债率也会限制企业的融资能力。

银行和其他金融机构在考虑向企业提供贷款时会关注其负债率水平。

如果负债率过高,银行可能会担心企业无法按时偿还债务,从而不愿意提供融资支持。

为了降低资产负债率,化工企业可以采取一些措施。

首先,企业可以通过优化资产结构来降低负债率。

例如,通过出售闲置资产或租赁设备等方式来减少固定资产投入。

其次,企业可以加强内部管理,提高运营效率。

通过优化生产流程、降低成本和提高产品质量,企业可以增加收入和利润,从而减少对外借款的需求。

中华人民共和国化工行业标准概要

中华人民共和国化工行业标准H G/T 3249.4—××××代替HG/T 3249—2001橡 胶 工 业 用 重 质 碳 酸 钙Calcium carbonate for rubber industrial use(草 案)(征 求 意 见 稿)20××-××-×× 发布 20××-××-×× 实施中华人民共和国国家发展和改革委员会发布ICS 71.060.50 G 12前言本标准代替HG/T 2567—1994《工业重质碳酸钙》。

本标准与HG/T 2567—1994的主要技术差异如下:——取消了原标准中的等级,根据产品性质分为两类:Ⅰ类为助磨用,Ⅱ类为普通用。

——根据橡胶工业的需求,取消了pH值、105℃下挥发物、盐酸不溶物、铁含量、筛余物五项指标;增设了比表面积、粒径、铅、六价铬、汞、砷、镉七项指标要求(1994年版3.2,本版4.2)。

——分析方法中删去了取消的技术要求的检测方法,增加了新增项目的检验方法(1994年版4.6和4.7,本版4.8和4.9)。

本标准由中国石油和化学工业协会提出。

本标准由全国化学标准化技术委员会无机化工分会(SAC/TC63/SC1)归口。

本标准起草单位:天津化工研究设计院、广西贺州市科隆粉体有限公司、德市钦堂精细钙业有限公司本标准主要起草人:本标准所代替标准的历次版本发布情况为:HG/T 2567—1994。

橡胶工业用重质碳酸钙1范围本标准规定了橡胶工业用重质碳酸钙的要求,试验方法,检验规则,标志、标签,包装、运输、贮存。

本标准适用于以方解石、大理石或石灰石为原料经研磨制得的工业重质碳酸钙和经表面处理制得的工业活性重质碳酸钙。

本产品主要用于涂料等工业中作填充剂。

分子式:CaCO3相对分子质量:100.09(按2001年国际相对原子质量)2 规范性引用文件下列文件的条款通过本标准中引用而成为本标准的条款。

化工行业的产能利用率数据分析报告

化工行业的产能利用率数据分析报告一、引言在经济全球化和市场竞争日益激烈的背景下,化工行业作为重要的基础产业,对国民经济的发展起着举足轻重的作用。

而产能利用率则是衡量化工企业生产效率和经营状况的重要指标。

本文将对化工行业的产能利用率数据进行详细的分析,旨在为化工企业提供参考和决策依据。

二、产能利用率概述产能利用率是指企业实际产出与理论最高产出的比值。

它反映了企业在一定时期内实际利用的产能与总产能之间的关系,是衡量企业生产效率和资源利用效率的重要指标。

通常以百分比的形式进行表示。

三、数据分析根据最新的统计数据,化工行业的产能利用率呈现出以下几个特点:1.总体水平稳步提升自去年开始,化工行业的产能利用率呈现出稳步提升的趋势。

据统计数据显示,去年全国化工行业的平均产能利用率为76%,而今年上半年已经达到了82%,创下了历史新高。

这表明化工行业正处于高质量发展的阶段,生产效率不断提升。

2.不同子行业差异明显在化工行业内部,不同子行业的产能利用率存在较大的差异。

以有机化工为例,其产能利用率达到了90%,高于整个化工行业的平均水平。

而在无机化工领域,产能利用率相对较低,仅为70%左右。

这种差异主要受到市场需求、技术水平等因素的影响。

3.地区间差异明显化工行业的产能利用率在不同地区之间也存在明显的差异。

沿海地区的产能利用率普遍较高,这与其丰富的资源、较高的技术水平和便捷的交通条件有关。

而内陆地区的产能利用率相对较低,受到市场需求和运输成本等因素的制约。

4.外部环境影响显著化工行业的产能利用率还受到外部环境的显著影响,特别是国内外经济形势的变化。

在经济形势好转的情况下,化工行业的产能利用率通常会上升;而在经济放缓或不景气时,产能利用率则会下降。

四、问题与建议通过对化工行业产能利用率数据的分析,我们可以发现存在以下问题:1.某些子行业的产能利用率较低,影响了整体水平。

2.地区间的差异较大,发展不平衡。

3.受外部环境的影响较大,存在一定的风险。

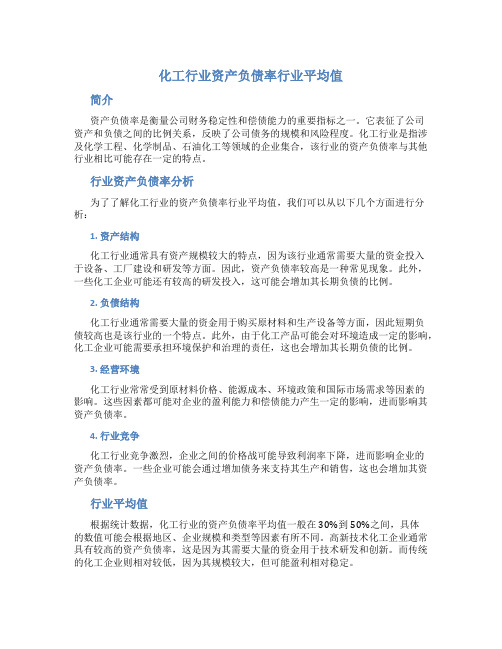

化工行业资产负债率行业平均值

化工行业资产负债率行业平均值简介资产负债率是衡量公司财务稳定性和偿债能力的重要指标之一。

它表征了公司资产和负债之间的比例关系,反映了公司债务的规模和风险程度。

化工行业是指涉及化学工程、化学制品、石油化工等领域的企业集合,该行业的资产负债率与其他行业相比可能存在一定的特点。

行业资产负债率分析为了了解化工行业的资产负债率行业平均值,我们可以从以下几个方面进行分析:1. 资产结构化工行业通常具有资产规模较大的特点,因为该行业通常需要大量的资金投入于设备、工厂建设和研发等方面。

因此,资产负债率较高是一种常见现象。

此外,一些化工企业可能还有较高的研发投入,这可能会增加其长期负债的比例。

2. 负债结构化工行业通常需要大量的资金用于购买原材料和生产设备等方面,因此短期负债较高也是该行业的一个特点。

此外,由于化工产品可能会对环境造成一定的影响,化工企业可能需要承担环境保护和治理的责任,这也会增加其长期负债的比例。

3. 经营环境化工行业常常受到原材料价格、能源成本、环境政策和国际市场需求等因素的影响。

这些因素都可能对企业的盈利能力和偿债能力产生一定的影响,进而影响其资产负债率。

4. 行业竞争化工行业竞争激烈,企业之间的价格战可能导致利润率下降,进而影响企业的资产负债率。

一些企业可能会通过增加债务来支持其生产和销售,这也会增加其资产负债率。

行业平均值根据统计数据,化工行业的资产负债率平均值一般在30%到50%之间,具体的数值可能会根据地区、企业规模和类型等因素有所不同。

高新技术化工企业通常具有较高的资产负债率,这是因为其需要大量的资金用于技术研发和创新。

而传统的化工企业则相对较低,因为其规模较大,但可能盈利相对稳定。

影响因素除上述所提到的资产结构、负债结构、经营环境和行业竞争外,资产负债率还受到以下因素的影响:1. 市场需求化工产品的需求量和价格对企业的盈利能力和资产负债率有直接影响。

当市场需求增加时,企业可能会增加产能和投资,从而增加负债规模。

化工行业平均值-副本

27.28921 126.1383 54.39902 36.65532

32.42436 32.2561 129.38053 5.65662 1.96766 0.60776 834.9434 1.60917 394.71156 1.27312

2.21694 1.54947 90.81839 1738.90886 3.04286 56.1676

每股净资产_调整后(元)1 1 -0 0 0 1 -0 1 1 -0

每股经营性现金流(元) 1 0 2 1 1 2 3 1 10 4 每股资本公积金(元) 2 1 0 0 0 2 1 1 3 1

每股未分配利润(元) -- -- -- -- -- -- 0 -- -- -调整后的每股净资产(元)

盈利能力

资本固定化比率(%) ## ## ## 93 40 ## ## 97 48 54

产权比率(%)

## ## ## ## 7 ## 32 54 53 48

清算价值比率(%)

## ## ## ## -- ## ## ## ## ##

固定资产比重(%)

49 37 41 21 -- 54 21 47 24 20

资产负债率(%)

52 72 51 57 6 68 28 35 35 33

总资产(元)

## ## ## ## ## ## ## ## ## ##

现金流量

经营现金净流量对销售收0 入0比率-0(%0) 0 0 -0 0 0 -0

资产的经营现金流量回报0 率0(%)-0 0 0 0 -0 0 0 -0

经营现金净流量与净利润3 的7比率-3(%3) 0 2 ## 2 1 -0

利息支付倍数()

## ## ## ## ## ## ## ## ## ##

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

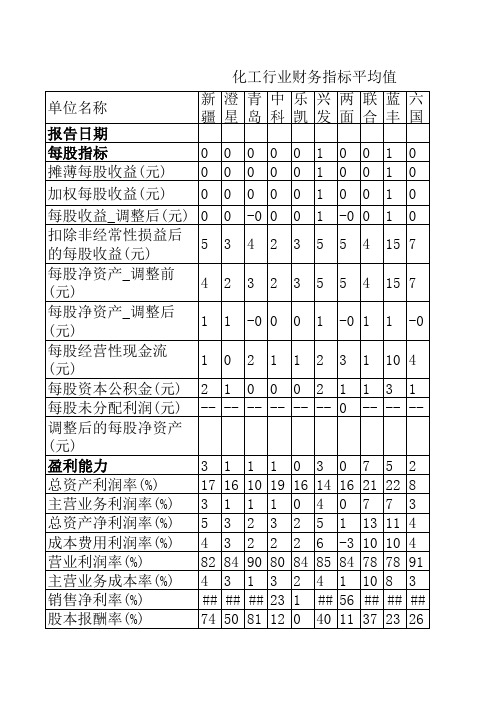

单位名称 新疆天业 澄星股份 青岛碱业 中科英华 乐凯胶片 兴发集团 两面针 联合化工 蓝丰生化 六国化工 (600075) (600078) (600229) (600110) (600135) (600141) (600249) (002217) (002513) (600470) 平均值

扣除非经常性损益后的每股收益(元) 4.9905

369.6216 130.1047 297.5614 22.7316

216.4753 56.2633

139.1623 333.4365 180.9 -0.88 0.88 --1.46 1.69

-13.1024 1441.24 0.009 -10.83 13.03 0.8843 -0.49 0.42

2133.966 378.2705 1420.118 503.8488 454.7751 366.8977 834.9434 302.2163 199.4128 275.9467 215.1823 394.7116

204.7432 459.4181 172.9356 715.9905 1324.991 76.2793

278.1379 158.7394 211.9053 204.0214 9853.218 270.6655 186.9265 3413.047 696.5339 2115.893 1738.909

118.9634 201.1827 ----39.7657

341.2864 136.3971 266.6984 333.6041 162.9453

1.03E+08 49676212 -4.6E+07 24656395 --

2.14E+08 -8.2E+07 73623172 75439998 75367684 48848454

124.3953 41.1753

108.3913 597.5104 36.7775

841.5147 469.6673 1296.83

303.4476 16.1831 -93.5445 -30.2466 31.8099 46.7761 59.0388

207.9231 121.329 0.2127 65.124 9.262 53.5532 41.8801 12.4513 70.3974 47.8364 53.0892 0.0202 67.3804 0.6461 48.4111 53.8051 0.9497 57.4301 54.321 47.683

报告日期 每股指标 摊薄每股收益(元) 加权每股收益(元) 每股收益_调整后(元) 每股净资产_调整前(元) 每股净资产_调整后(元) 每股经营性现金流(元) 每股资本公积金(元) 每股未分配利润(元) 调整后的每股净资产(元) 盈利能力 总资产利润率(%) 主营业务利润率(%) 总资产净利润率(%) 成本费用利润率(%) 营业利润率(%) 主营业务成本率(%) 销售净利率(%) 股本报酬率(%) 净资产报酬率(%) 资产报酬率(%) 销售毛利率(%) 三项费用比重() 非主营比重() 主营利润比重() 股息发放率(%) 主营业务利润(元) 净资产收益率(%) 加权净资产收益率(%) 扣除非经常性损益后的净利润(元) 成长能力 主营业务收入增长率(%) 净利润增长率(%) 净资产增长率(%) 总资产增长率(%) 营运能力 应收账款周转率(次) 应收账款周转天数(天) 存货周转天数(天) 存货周转率(次) 固定资产周转率(次) 总资产周转率(次) 总资产周转天数(天) 流动资产周转率(次) 流动资产周转天数(天) 股东权益周转率(次) 偿债及资本结构 流动比率(%) 速动比率(%) 现金比率(%) 利息支付倍数() 长期债务与营运资金比率(%) 股东权益比率(%) 长期负债比率(%) 股东权益与固定资产比率(%) 负债与所有者权益比率(%) 长期资产与长期资金比率(%) 资本化比率(%) 固定资产净值率(%) 资本固定化比率(%) 产权比率(%) 0.8769 0.2855 13.7366 -0.2854 47.6962 1.7433 97.8931 0.9084 0.6708 45.321 -1.021 27.6249 5.6271 74.3887 0.8543 0.6795 39.7902 -0.1422 48.6061 1.0066 1.6752 1.4717 66.4147 0.7952 43.1889 19.2361 9.7923 5.969 1.0845 0.6792 1.1252 0.8371 44.8525 0.2163 71.978 0.6047 1.1189 0.9431 49.1861 0.3862 64.7231 1.5304 54.5043 94.6535 2.31 73.4716 53.8541 2.72 2.4545 2.0137 1.5043 2.21694 1.54947 90.81839 3.04286 56.1676 8.64324 102.5598 82.81271 12.93586 62.85495 109.0376 97.32356 15.3982 23.3794 159.102 2.2627 1.5082 0.7445 483.546 1.7583 1.6162 13.4998 26.6671 2.894 1.1444 0.4278 0.7836 1.5146 19.782 18.1984 8.7431 1.9071 0.7665 2.0817 1.5472 5.6277 63.9693 3.3213 1.4647 0.2776 0.5028 0.6 4.0894 88.0325 0.6025 -0.1687 0.2717 0.1795 20.5932 17.4815 9.7886 1.7624 0.9517 4.7195 2.8775 8.6499 41.619 85.4701 4.212 1.3578 0.2535 1.1912 0.3395 57.836 6.2245 34.0735 10.5654 2.0896 0.7145 1.8053 1.0857 10.3294 34.852 41.5148 8.6716 4.5243 0.7916 1.3046 1.3843 168.438 2.1373 65.3951 5.505 3.9181 0.9812 1.673 1.5867 32.42436 32.2561 129.3805 5.65662 1.96766 0.60776 1.60917 1.27312 6.0331 5.9984 -1.2053 -1.8041 3.5008 8.3199 30.6808 -6.9403 11.2825 56.8547 85.166 43.295 70.9555 6.2195 0.574 0.7387 53.6611 53.6437 70.1157 31.3325 50.5174 45.6649 343.527 -6.2678 99.2982 27.28921 126.1383 54.39902 36.65532 916.1329 11.3919 217.3402 33.7164 -57.1199 8.7157 -24.0823 11.2951 -18.9286 15.3179 -22.3291 68.3689 152.7934 57.1635 2.6414 17.0222 2.6254 4.663 4.0358 82.1649 3.5264 74.0645 35.3259 17.8351 12.2185 17.1612 --6.51 6.73 1.1907 15.7711 1.2383 2.9968 2.5421 83.5732 2.8948 50.4829 13.9458 16.4268 12.631 -3.305 --3.09 3.13 1.0184 9.6267 1.0728 2.036 1.9011 89.9896 1.3996 81.3009 39.5172 10.0104 11.3236 0.6849 19.1333 0.8643 2.9416 2.3734 80.4864 3.1136 11.8404 5.1137 19.5136 16.2641 0.2635 15.915 0.2651 1.7245 1.6153 83.5103 1.5716 0.8198 0.2817 0.2635 16.4897 15.0441 45.3166 --0.22 0.216 3.0251 13.9279 3.8104 5.425 6.1372 84.7628 4.0039 40.1706 12.7782 15.2372 7.9391 0.2093 15.8558 0.1874 1.0302 -2.6569 83.8629 0.7393 10.6347 7.6546 16.1371 30.7999 6.612 21.2438 7.0824 13.3753 10.4055 78.2386 9.9121 36.6878 23.7455 21.7614 10.7626 13.2049 --10.24 10.78 4.6422 22.1275 6.6527 11.0023 9.7459 77.8657 8.404 22.8954 14.9104 22.1343 12.3076 1.7738 --7.13 22.21 2.3562 8.268 2.8799 3.9655 3.5421 91.3877 2.935 25.7162 17.3277 8.6123 4.348 5.6664 --3.71 5.52 4.456 6.4606 0.2764 0.254 0.254 0.236 3.9 0.7481 0.5545 1.9137 -0.1111 0.083 0.074 0.076 2.5772 2.41 0.7367 0.4266 0.7951 -0.0767 0.03 0.03 -0.12 3.66 3.27 -0.2593 1.8709 0.0778 -0.0304 0.0274 0.0274 0.0225 1.9198 1.7812 0.1018 0.6202 0.1057 -0.0082 0.006 0.006 0.0036 2.9106 2.887 0.0032 0.9973 0.4874 -0.5125 0.5086 0.5086 0.5943 5.3889 4.63 1.0558 1.666 1.6039 -0.0154 0.0241 0.0241 -0.1814 5.2905 4.9 -0.2891 2.7245 0.7042 0 0.3875 0.38 0.38 0.33 3.7931 3.73 0.9396 1.0885 1.3907 -1.0381 1.36 1.36 1.33 14.5635 14.56 0.953 9.9819 3.0118 -0.2461 0.32 0.32 0.29 7.0381 6.75 -0.0076 4.4732 1.0203 -0.27024 0.29931 0.29841 0.2581 5.21322 4.88182 0.39822 2.44036 1.11106 0 0 2.26437 15.88913 2.66787 4.91602 3.96415 83.58421 3.85003 174.717 35.40751 17.05825 16.41579 13.36385 170.3872 0.09446