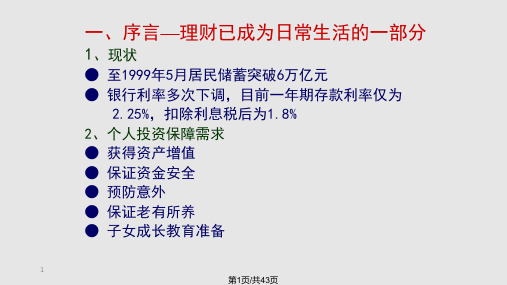

保险理财产品善用五个理财观念PPT课件

合集下载

投资理财知识PPT课件

以记帐方式记录债权,通过证券交易所

•记帐式债券 的交易系统发行和交易。由于记帐式国

债发行和交易均无纸化,所以交易效率

16

高,成本低,是未来债券发展的趋势。

第16页/共43页

按付息方式分类

•附息债券

指债券券面上附有息票,定期(一 年或半年)按息票利率支付利息。 我国自1993年第一次发行附息国债 以来,它已成为我国国债的一个重 要品种。

22

第22页/共43页

影响债券收益的因素

•债券的利率

债券利率越高,债券收益也 越高。反之,收益下降。

•债券的期限

还本期限越长,票面利息率越

高。

•市场利率

市场利率上升,债券价格下 跌市场利率下降,债券价上

•通货膨胀率

升。 通货膨胀升高,债券的实际收 益率降低;反之,实际收益率

上升。

23

第23页/共43页

投资策略

基金单位数不变,资本不会 为应付投资者赎回兑现,必须保

减少,宜长期投资。

持一定的资产流动性。

28

第28页/共43页

(5)保险

● 储蓄型的保险产品(传统非分红产品)

● 分红类保险产品

● 投资结产品

保障型保险产品 是指人们为了应付无法预测的意外 事故,采取由投保人向保险公司交纳保费,保险公司在 人们蒙受损失时给予赔偿的一种经济补偿制度。

2) 债券

•债券的定义 •债券的分类 •影响债券收益的因素 •影响债券投资风险的因素 •债券投资应考虑的主要因素

11

第11页/共43页

债券的定义

定义

特征

指政府、金融机构、工 •安全性好 商企业等社会各类经济主 •收益比银行存款高 体为筹措资金而向投资者 •流动性强

保险理财观念通用版ppt课件

2015年中国财富报告

——保障财富安全为首要目标

注重收益 创业/资本市场

注重风险控制

注重生活质量,医疗

股票、基金、投连险、寿险、房

地产、企业、银行理财产品

保险理财观念通用版 资料来源金融界

遗嘱、保险、信托

理财型保险优势——安全性

安全性:

1.从法律法规来看;

《中华人民共和国保险法》第二十三条:任何单位和个人不得非法干预保险人履行赔偿或者给付保险金的义务 ,也不得限制被保险人或者受益人取得保险金的权利。 《中华人民共和国保险法》第九十条:经营有人寿保险业务的保险公司,除因分立、合并或者被依法撤销外, 不得解散。 《中华人民共和国合同法》第七十三条:债务人怠于行使其到期债权,对债权人造成损害的,债权人可以向人 民法院行使债权,但该债权专属于债务人自身的除外。 最高人民法院关于《合同法》若干问题解释12条:合同法第七十三条第一款规定的专属于债务人自身的债权, 是指基于抚养关系、赡养关系、继承关系产生的给付请求权和劳动报酬、退休金、养老金、抚恤金、安置费、 人寿保险、人身伤害赔偿请求权等权利。 《中华人民共和国个人所得税法》第十三条:允许在税前扣除的有关所得,均可不计入年所得。---福利费、抚 恤金、救济金、保险赔款;---军人的转业费、复员费;

期限较长, 至少一年

单向上涨 趋势收益

通胀率较高时风险 增大

有期限, 变现较慢

交易税千分 之一加手续费

保险资产的优势——持续性

好

20% 现

金

流

不好

人生很多的不确定因素可能让我们失去财富,从而影响到我们的子女教育,养老,财富的传 承。就如巴菲特所说:成功并不是看好的时候有多风光,而是看不好的时候谁能坚持住。只有当 潮水褪去的时候才知道谁在裸泳。

理财ppt课件

评估个人资产和负债

包括现金、存款、房产、车辆、贷款 等。

评估风险承受能力

根据个人财务状况、年龄、职业等因 素,评估自己对风险的承受能力。

分析收入和支出

了解每月固定支出和变动支出,计算 可支配收入。

2024/1/28

8

制定个目标

如购买家电、旅游、应急 资金等。

2024/1/28

数字货币

了解数字货币的原理、风险和投资机会,谨 慎参与数字货币投资。

19

05

风险管理与保险规划

2024/1/28

20

风险识别与评估

2024/1/28

风险识别

01

识别个人或家庭面临的各种潜在风险,如疾病、意外、财产损

失等。

风险评估

02

对识别出的风险进行量化和定性评估,确定风险的大小、发生

概率和可能造成的损失。

中期目标

如购房、购车、子女教育 等。

长期目标

如退休养老、财富传承等 。

9

选择合适理财工具

债券

风险较低,收益稳定,适合中 期目标和稳健型投资者。

基金

风险与收益因基金类型而异, 适合不同目标和风险承受能力 的投资者。

储蓄存款

风险低,收益稳定,适合短期 目标和保守型投资者。

2024/1/28

股票

风险较高,收益波动大,适合 长期目标和积极型投资者。

信用保证保险

以信用风险为保险标的的保险,保证 被保险人因信用风险而遭受的经济损 失得到补偿。

22

选择合适保险产品

了解自身需求

比较不同产品

根据个人或家庭的实际需求和经济状况, 选择适合的保险产品。

了解不同保险公司的产品特点、保障范围 、保费等,进行比较分析。

附1:新常态下的理财观2345保险理念18页PPT

▪

26、要使整个人生都过得舒适、愉快,这是不可能的,因为人类必须具备一种能应付逆境的态度。——卢梭

▪

27、只有把抱怨环境的心情,化为上进的力量,才是成功的保证。——罗曼·罗兰

▪

28、知之者不如好之者,好之者不如乐之者。——孔子

▪

29、勇猛、大胆和坚定的决心能够抵得上武器的精良。——达·芬奇

▪

30、意志是一个强壮的盲人,倚靠在明眼的跛子肩上。——叔本华

谢谢!

18

附1:新常态下的理财观2345保险理 念

16、自己选择的路、跪着也要把它走 完。 17、一般情况下)不想三年以后的事, 只想现 在的事 。现在 有成就 ,以后 才能更 辉煌。

18、敢于向黑暗宣战的人,心里必须 充满光 明。 19、学习的关键--重复。

、懦弱的人只会裹足不前,莽撞的 人只能 引为烧 身,只 有真正 勇敢的 人才能 所向披 靡。

《理财产品》PPT课件

·国库券:金融市场风险最小的信用工具,可以为其他凭证

在收益波动时提供套期保值,期限最短1年(中国) •

万一网制作收集整理,未经授权请勿转载转发,

违者必究

·公司债券 :记名和不记名;可提前赎回和不可提前赎回

精选课件ppt

12

QDII 基金挂钩类理财产品

(1)概念:在一国境内设立,经中国有关部门 批准从事境外证券市场的股票、债券等有价证 券业务的证券投资基金。

股票投资和基金投资

两者最主要的区别在于:

股票是一种所有权凭证

基金是一种受益凭证

高风险、高收益 风险相对适中,收益相对稳健

精选课件ppt

23

基金收益来源和分配

➢ 收益来源 (1)投资标的(股票、债券等)的分红和利息; (2)资本利得,一般通过持有的金融产品价格的上

涨实现。 (3)其他收入,因基金资产带来的成本或费用的节

• •

万一网制作收集整理,未经授权请勿转载转发, 违者必究

万一网制作收集整理,未经授权请勿转载转发, 违者必究精选课件ppt Nhomakorabea14

另类理财产品

定义:

另类资产是指除传统股票、债券和现金之外的金 融资产和实物资产,如房地产、证券化资产、对 冲基金、私募股权基金、大宗商品、巨灾债券、 低碳产品和艺术品等

(2)挂钩标的

·基金

·交易所上市基金:

本质是开放式基金、ETF的三个特征。 •

万一网制作收集整理,未经授权请勿转载转发,

违者必究

•

万一网制作收集整理,未经授权请勿转载转发,

违者必究

精选课件ppt

13

结构性理财产品的主要风险

(1)挂钩标的物的价格波动 (2)本金风险 (3)收益风险 (4)流动性风险

三个理财法则五个理财理念四大基本原则PPT5张课件

专家理财的优势

信息来源广

专家理财在信息上的优势

例:**保险集团投资管理中心租用路透、彭博、钱龙、汇金等系统的高端、专业、昂贵的资讯服务。

有专门的人员和技术进行信息收集 信息渠道更宽、信息量大 对信息的统计、分析更全面、专业

专家理财的优势

资金规模大

专家理财在资金规模上的优势

例:根据中国人民银行1999年10月份颁发的351号文件,商业保险公司可进行银行大额协议存款,最低金额限制为3000万元。如:余额宝等。

理财法则三 4321法则—资产配置

金融学投资4321法则

4321定律家庭资产合理配置的比例是,家庭收入的40%用于供房及其他方面投资;30%用于家庭生活开支;20%用于银行存款以备应急之需;10%用于保险。这么安排资产,既可满足家庭生活的日常需要,又可以通过投资保值增值,还能够为家庭提供基本的保险保障。 例: 李先生共有家庭资产800万,800*40%=320万用于供房,增值,保值等作用;800*30%=240万,用于家庭各种开支、费用;800*20%=160万,用于银行存款等以备应急之需;800*10%=80万,用于购买保险,保障家庭整体安全。 当然,如果家庭收入稳定,可以考虑变化一下参考,稳中求进型可以配置为5221,激进型可以配置为6211,保守型可以配置为3232。主要看各自家庭的实际情况,做出最佳参数配置。

实际回报率=名义回报率-通货回报率

可怕的通货膨胀

钱存入银行 钱会慢慢变少 钱放在银行就是贬值 就是风险!

理财观念二 投资理财可以致富

理财致富的三个基本条件

固定的投资

稳定的回报

足够的时间

投资理财可以致富

(美)《邻居家的百万富翁》——每年存1000元,平均每年升值8%,四十年后你将拥有28万元。4万=28万?

信息来源广

专家理财在信息上的优势

例:**保险集团投资管理中心租用路透、彭博、钱龙、汇金等系统的高端、专业、昂贵的资讯服务。

有专门的人员和技术进行信息收集 信息渠道更宽、信息量大 对信息的统计、分析更全面、专业

专家理财的优势

资金规模大

专家理财在资金规模上的优势

例:根据中国人民银行1999年10月份颁发的351号文件,商业保险公司可进行银行大额协议存款,最低金额限制为3000万元。如:余额宝等。

理财法则三 4321法则—资产配置

金融学投资4321法则

4321定律家庭资产合理配置的比例是,家庭收入的40%用于供房及其他方面投资;30%用于家庭生活开支;20%用于银行存款以备应急之需;10%用于保险。这么安排资产,既可满足家庭生活的日常需要,又可以通过投资保值增值,还能够为家庭提供基本的保险保障。 例: 李先生共有家庭资产800万,800*40%=320万用于供房,增值,保值等作用;800*30%=240万,用于家庭各种开支、费用;800*20%=160万,用于银行存款等以备应急之需;800*10%=80万,用于购买保险,保障家庭整体安全。 当然,如果家庭收入稳定,可以考虑变化一下参考,稳中求进型可以配置为5221,激进型可以配置为6211,保守型可以配置为3232。主要看各自家庭的实际情况,做出最佳参数配置。

实际回报率=名义回报率-通货回报率

可怕的通货膨胀

钱存入银行 钱会慢慢变少 钱放在银行就是贬值 就是风险!

理财观念二 投资理财可以致富

理财致富的三个基本条件

固定的投资

稳定的回报

足够的时间

投资理财可以致富

(美)《邻居家的百万富翁》——每年存1000元,平均每年升值8%,四十年后你将拥有28万元。4万=28万?

银行金融理财保险知识培训PPT讲课演示

着绚丽 着一段

的色彩 华丽的

,似乎 倾城绝

在舞动 舞。

着一段

华丽的

倾城绝

舞。

清晨的薄雾漂浮在眼前,空气中弥漫 着一股 淡淡的 幽香, 一阵微 风悄悄 的吹过 ,尽情 的翻滚 着。娇 艳的玉 兰花微 微的触 动着, 余留下 一片残 影闪动 着绚丽 的色彩 ,似乎 在舞动 着一段 华丽的 倾城绝 舞。

清晨的薄雾漂浮在眼前,空气中弥漫 清晨的薄雾漂浮在眼前,空气中弥漫 着一股 淡淡的 幽香, 一阵微

保险知识

·

保

险

清晨的薄雾漂浮在眼前,空气中弥漫 着一股 淡淡的 幽香, 一阵微 风悄悄 的吹过 ,尽情 的翻滚 着。娇 艳的玉 兰花微 微的触 动着, 余留下 一片残 影闪动 着绚丽 的色彩 ,似乎 在舞动 着一段 华丽的 倾城绝 舞。

清晨的薄雾漂浮在眼前,空气中弥漫 清晨的薄雾漂浮在眼前,空气中弥漫 着一股 淡淡的 幽香, 一阵微

着一段

华丽的

倾城绝

舞。

清晨的薄雾漂浮在眼前,空气中弥漫 清晨的薄雾漂浮在眼前,空气中弥漫 着一股 淡淡的 幽香, 一阵微

保险知识

金

融

理

财

保

险 知 识 清晨的薄雾漂浮在眼前,空气中弥漫着一股淡淡的幽香,一阵微风悄悄的吹过,尽情的翻滚着。娇艳的玉兰花微微的触动着,余留下一片残影闪动着绚丽的色彩,似乎在舞动着一段华丽的倾城绝舞。

清晨的薄雾漂浮在眼前,空气中弥漫 着一股 淡淡的 幽香, 一阵微 风悄悄 的吹过 ,尽情 的翻滚 着。娇 艳的玉 兰花微 微的触 动着, 余留下 一片残 影闪动 着绚丽 的色彩 ,似乎 在舞动 着一段 华丽的 倾城绝 舞。 清晨的薄雾漂浮在眼前,空气中弥漫 着一股 淡淡的 幽香, 一阵微 风悄悄 的吹过 ,尽情 的翻滚 着。娇 艳的玉 兰花微 微的触 动着, 余留下 一片残 影闪动 着绚丽 的色彩 ,似乎 在舞动 着一段 华丽的 倾城绝 舞。

树立正确的理财观念PPT课件

李嘉诚

理财规划

就是家庭或企业通过制定并履行完善的 财税规划,在家庭或企业发展的各个阶段,适 时得到财务支援,以达家庭或成企业发展的各 种目标,包括家庭或企业财富累积和企业的资 产转移。

收益性

安全性

理财规划的

三要素

流动性

理财的三个环节

• 1、攒钱:挣一个花两个一辈子都是穷人。一个月强制拿出10%的钱存 在银行里,很多人说做不到。那么如果你的公司经营不好,老总要削 减开支,给你两个选择,第一是把你开除,补偿两个月工资,第二是 把你一千元的工资降到九百元,你能接受哪个方案?99%的人都能接 受第二个方案。那么你给自己做个强制储蓄,发下钱后直接将10%的 钱存入银行,不迈出这一步,你就永远没有钱花。

六个问题如果有两个以上有疑问,就不大可信。

• 3、勿要让债务缠住一生

当前信贷消费已经成为了越来越普遍的现象,越来越多的人加入了信贷 消费的行列。 “花明天的钱享受今天的生活”这种消费方式得到了不少人的 认同,成为了房奴、车奴和卡奴,使自己的生活陷入了困境。

• 4、一夫一妻一个孩

结婚不是最大的财就是最大的债。所以不要轻易结婚与轻易离婚。

理财优先顺序:

购置住房 > 购置硬件 > 节财计划 > 应急基金

阶段三:家庭成长期

指从小孩出生直到上大学,一般为1-18年。

特点: 在这一阶段里,家庭成员不再增加,家庭成员的年龄都

在增长,家庭的最大开支是保健医疗费、学前教育、智力 开发费用。同时,随着子女的自理能力增强,父母精力充 沛,又积累了一定的工作经验和投资经验,投资能力大大 增强。在投资方面鼓励可考虑以创业为目的,如进行风险 投资等。购买保险应偏重于教育基金、父母自身保障等。

阶段一:单身期 阶段二:家庭形成期 阶段三:家庭成长期 阶段四:子女大学教育期 阶段五:家庭成熟期 阶段六:退休期

理财规划

就是家庭或企业通过制定并履行完善的 财税规划,在家庭或企业发展的各个阶段,适 时得到财务支援,以达家庭或成企业发展的各 种目标,包括家庭或企业财富累积和企业的资 产转移。

收益性

安全性

理财规划的

三要素

流动性

理财的三个环节

• 1、攒钱:挣一个花两个一辈子都是穷人。一个月强制拿出10%的钱存 在银行里,很多人说做不到。那么如果你的公司经营不好,老总要削 减开支,给你两个选择,第一是把你开除,补偿两个月工资,第二是 把你一千元的工资降到九百元,你能接受哪个方案?99%的人都能接 受第二个方案。那么你给自己做个强制储蓄,发下钱后直接将10%的 钱存入银行,不迈出这一步,你就永远没有钱花。

六个问题如果有两个以上有疑问,就不大可信。

• 3、勿要让债务缠住一生

当前信贷消费已经成为了越来越普遍的现象,越来越多的人加入了信贷 消费的行列。 “花明天的钱享受今天的生活”这种消费方式得到了不少人的 认同,成为了房奴、车奴和卡奴,使自己的生活陷入了困境。

• 4、一夫一妻一个孩

结婚不是最大的财就是最大的债。所以不要轻易结婚与轻易离婚。

理财优先顺序:

购置住房 > 购置硬件 > 节财计划 > 应急基金

阶段三:家庭成长期

指从小孩出生直到上大学,一般为1-18年。

特点: 在这一阶段里,家庭成员不再增加,家庭成员的年龄都

在增长,家庭的最大开支是保健医疗费、学前教育、智力 开发费用。同时,随着子女的自理能力增强,父母精力充 沛,又积累了一定的工作经验和投资经验,投资能力大大 增强。在投资方面鼓励可考虑以创业为目的,如进行风险 投资等。购买保险应偏重于教育基金、父母自身保障等。

阶段一:单身期 阶段二:家庭形成期 阶段三:家庭成长期 阶段四:子女大学教育期 阶段五:家庭成熟期 阶段六:退休期

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

8

4、将来一定要用的钱放进保险账户

生、老、病、死谁都无法回避。第四个账户——保险账户,就是用来 解决未来我们无法确定的养老、重疾、意外的风险问题的账户。

根据交通部统计资料显示,2009年全国共发生交通事故238351起, 造成67759人死亡、275125人受伤,平均每天发生交通事故就多达653起, 每一天因交通事故受伤人数为754人,每天因交通事故死亡人数超过186人。 这些人中绝大多数是25-50岁的人,他们都是家庭的顶梁柱。一个人倒下, 一个家庭也就随之倒下。

现在假设我们选择一个理财账户,每年的收益假设都在4.5%,45年 后,这每天20元就变成了1010718元,从花掉30多万元到留下100多万 元,一加一减之中就有一个百万富翁消失掉了!

3

二、留住财富比创造财富更重要

经历了1997-1998年的亚洲金融风暴,闯过2008-2009年的全球 金融海啸,很多人突然从改革开放三十年的激情澎湃中意识到:如果 我们辛辛苦苦赚来的钱留不下来的话,那么今天辛辛苦苦地去赚钱又 是为了什么?

6

2020/1/8

7

3、一直不用钱放进投资理财账户

有这一笔钱,我们的家庭生活会更美好,没有这笔钱,家人也不会挨 饿受罪,这样的一部分钱我们把它叫做“一直不用的钱”。

这笔钱可做些收益比较大的投资,比如做生意、搞些实业投资、购买 一些门面、买点股票等等。既可以在资本市场好的情况下额外得到一些收 益,即使是有些亏损,也不人担心自己的家庭生活受到影响。

4

三、分流比集中更重要

“鸡蛋不要放在一个篮子里” 的道理我们都知道,但面对投资收 益的诱惑,我们真的能够把握住分 流的原则吗?

理财应该体现个性化上,每个 人对生活质量的要求是不一样的, 对于在子女教育方面的投入也不一 样,所以在资金分流上只要控制好 以下四个账户,就可以实现分散风 险、保全资产的目的。

5

1、将要花掉的钱放在储蓄账户

即我们常说的未来6个月的生活费。未来6个月中无论我们有没有收 入,都要能保证家人的生活品质不发生变化就可以了。比如说老人的保 健费、子女的教育费、日常的生活开支等等,把这些钱计划好存进我们 的储蓄账户中,随时需要使用随时进行支取。

2、暂时不用的钱放在国债、定投账户

暂时不用就意味着未来的某一个时间一定要用的钱,比如说几年后 孩子上重点中学的学费、几年后孩子上大学或留学的钱等等。这些钱要 及早准备,我们可以拟定一个国债、基金或保险定投计划,从而实现聚 沙成塔的目标。

保险理财产品 善用五个理财观念

1

目录

一、习惯比金额更重要 二、留住财富比创造财富更重要 三、分流比集中更重要 四、未来比现在更重要 五、选择比努力更重要

2

一、习惯比金额更重要

什么样的理财习惯决定什么样的理财结果。不要等有了很多钱才去 考虑理财,也不要说钱已经够用,不用去做什么理财计划。

生活中一个小小的生活习惯会为我们带来多大的财富呢?就拿抽烟 这件事来说,一个年轻人从20岁开始抽烟,每天按照一盒烟、一盒烟20 元的消费标准来计算,每月要花掉600元,一年要消费7300元,如果一 直抽到65岁,将消费掉328500元。

依靠儿女养老、社会养老是不可能完全解决老有所养、老有所医 的事情。所以,我们还是趁国家形式好,趁自己年轻能赚钱的时候为 自己未来的养老做好规划。

10

五、选择比努力更重要

作为家庭理财的根本,就是选择合理的理财工具来帮助我们规避风

险,提高收益,保全资产。作为在2007年度中国十大经济年度人物颁

奖典礼上,获得ห้องสมุดไป่ตู้度特殊贡献奖的华人首富李嘉诚,就曾经说过:“别

很多人,尤其是年轻人有这样的观念:会花钱的人就会赚钱,会 赚钱就不所钱花完,因为天生我才必有用,千金散尽还复来!可现实 生活却不是这样的,就拿著名拳王泰森来说,21-37岁总讲赚了4亿美 元,这是一个普通美国公民要用7600年才能赚到的钱,可是现在的泰 森却落得一无所有,甚至还欠下一堆的债等待偿还。这凸显了家庭理 财的核心应该是:留住财富!

人都说我很富有,其实我真正的财富就是为自己和家人购买了足够的人

寿保险。”

可见选择什么样的理财工具更能够帮助我们规避风险,更加合理、

合法地守住财富是家庭理财的核心所在。

•圈中人寿险资源网收集整理制作,未经圈中人寿险资源网授权请勿转载转发,违者必究

保险就是守住财富的必备理财工具!

11

2020/1/8

12

9

四、未来比现在更重要

当全球进入老龄化的时代,中国也不例外,遗憾的是我们“未富 先老”。全世界平均寿命未来将超过90岁,按照我国现行的60岁退休, 假如我们长寿而没有稳定的经济来源,那么漫长的老年生活将怎么度 过?

一对老夫妻30年需要多少生活费?按照基础的衣食住行来计算, 两个老人30年的花费要在92.85万元,略微加上一点通货膨胀的客观因 素,基本上不能少于100万。

就算一个的一生,可能不会生病也不会发生意外,但一定会变老。我 国从70年代开始实行计划生育以来,家庭结构的改变已经发生了翻天覆地 的变化,两个年轻人除了要负担孩子的成长教育,要应对激烈的社会竞争, 还要负担4-12个老人的生活、医疗等费用问题,所以养老问题是我们这个 时代下,每个人都要认真对待的问题。

4、将来一定要用的钱放进保险账户

生、老、病、死谁都无法回避。第四个账户——保险账户,就是用来 解决未来我们无法确定的养老、重疾、意外的风险问题的账户。

根据交通部统计资料显示,2009年全国共发生交通事故238351起, 造成67759人死亡、275125人受伤,平均每天发生交通事故就多达653起, 每一天因交通事故受伤人数为754人,每天因交通事故死亡人数超过186人。 这些人中绝大多数是25-50岁的人,他们都是家庭的顶梁柱。一个人倒下, 一个家庭也就随之倒下。

现在假设我们选择一个理财账户,每年的收益假设都在4.5%,45年 后,这每天20元就变成了1010718元,从花掉30多万元到留下100多万 元,一加一减之中就有一个百万富翁消失掉了!

3

二、留住财富比创造财富更重要

经历了1997-1998年的亚洲金融风暴,闯过2008-2009年的全球 金融海啸,很多人突然从改革开放三十年的激情澎湃中意识到:如果 我们辛辛苦苦赚来的钱留不下来的话,那么今天辛辛苦苦地去赚钱又 是为了什么?

6

2020/1/8

7

3、一直不用钱放进投资理财账户

有这一笔钱,我们的家庭生活会更美好,没有这笔钱,家人也不会挨 饿受罪,这样的一部分钱我们把它叫做“一直不用的钱”。

这笔钱可做些收益比较大的投资,比如做生意、搞些实业投资、购买 一些门面、买点股票等等。既可以在资本市场好的情况下额外得到一些收 益,即使是有些亏损,也不人担心自己的家庭生活受到影响。

4

三、分流比集中更重要

“鸡蛋不要放在一个篮子里” 的道理我们都知道,但面对投资收 益的诱惑,我们真的能够把握住分 流的原则吗?

理财应该体现个性化上,每个 人对生活质量的要求是不一样的, 对于在子女教育方面的投入也不一 样,所以在资金分流上只要控制好 以下四个账户,就可以实现分散风 险、保全资产的目的。

5

1、将要花掉的钱放在储蓄账户

即我们常说的未来6个月的生活费。未来6个月中无论我们有没有收 入,都要能保证家人的生活品质不发生变化就可以了。比如说老人的保 健费、子女的教育费、日常的生活开支等等,把这些钱计划好存进我们 的储蓄账户中,随时需要使用随时进行支取。

2、暂时不用的钱放在国债、定投账户

暂时不用就意味着未来的某一个时间一定要用的钱,比如说几年后 孩子上重点中学的学费、几年后孩子上大学或留学的钱等等。这些钱要 及早准备,我们可以拟定一个国债、基金或保险定投计划,从而实现聚 沙成塔的目标。

保险理财产品 善用五个理财观念

1

目录

一、习惯比金额更重要 二、留住财富比创造财富更重要 三、分流比集中更重要 四、未来比现在更重要 五、选择比努力更重要

2

一、习惯比金额更重要

什么样的理财习惯决定什么样的理财结果。不要等有了很多钱才去 考虑理财,也不要说钱已经够用,不用去做什么理财计划。

生活中一个小小的生活习惯会为我们带来多大的财富呢?就拿抽烟 这件事来说,一个年轻人从20岁开始抽烟,每天按照一盒烟、一盒烟20 元的消费标准来计算,每月要花掉600元,一年要消费7300元,如果一 直抽到65岁,将消费掉328500元。

依靠儿女养老、社会养老是不可能完全解决老有所养、老有所医 的事情。所以,我们还是趁国家形式好,趁自己年轻能赚钱的时候为 自己未来的养老做好规划。

10

五、选择比努力更重要

作为家庭理财的根本,就是选择合理的理财工具来帮助我们规避风

险,提高收益,保全资产。作为在2007年度中国十大经济年度人物颁

奖典礼上,获得ห้องสมุดไป่ตู้度特殊贡献奖的华人首富李嘉诚,就曾经说过:“别

很多人,尤其是年轻人有这样的观念:会花钱的人就会赚钱,会 赚钱就不所钱花完,因为天生我才必有用,千金散尽还复来!可现实 生活却不是这样的,就拿著名拳王泰森来说,21-37岁总讲赚了4亿美 元,这是一个普通美国公民要用7600年才能赚到的钱,可是现在的泰 森却落得一无所有,甚至还欠下一堆的债等待偿还。这凸显了家庭理 财的核心应该是:留住财富!

人都说我很富有,其实我真正的财富就是为自己和家人购买了足够的人

寿保险。”

可见选择什么样的理财工具更能够帮助我们规避风险,更加合理、

合法地守住财富是家庭理财的核心所在。

•圈中人寿险资源网收集整理制作,未经圈中人寿险资源网授权请勿转载转发,违者必究

保险就是守住财富的必备理财工具!

11

2020/1/8

12

9

四、未来比现在更重要

当全球进入老龄化的时代,中国也不例外,遗憾的是我们“未富 先老”。全世界平均寿命未来将超过90岁,按照我国现行的60岁退休, 假如我们长寿而没有稳定的经济来源,那么漫长的老年生活将怎么度 过?

一对老夫妻30年需要多少生活费?按照基础的衣食住行来计算, 两个老人30年的花费要在92.85万元,略微加上一点通货膨胀的客观因 素,基本上不能少于100万。

就算一个的一生,可能不会生病也不会发生意外,但一定会变老。我 国从70年代开始实行计划生育以来,家庭结构的改变已经发生了翻天覆地 的变化,两个年轻人除了要负担孩子的成长教育,要应对激烈的社会竞争, 还要负担4-12个老人的生活、医疗等费用问题,所以养老问题是我们这个 时代下,每个人都要认真对待的问题。