苏宁云商财务分析报告(某某年-某某年)(ppt 43页)

苏宁云商的财务分析报告

苏宁云商的财务分析报告题目:苏宁云商的财务分析分析报告学院:商学院姓名:张俊楠专业:财务管理10-1学号:201012041056指导老师:徐竞2013年6月29日1摘要财务分析也就是财务报表分析,通过对企业财务报表所提供的会计数据的分析,评估企业价值,对企业的发展前景进行预测,从而做出合理决策。

财务报表全面、系统、综合的记录了企业经纪业务发生的轨迹,相关利益人对它的分析越来越关注。

本课题通过对苏宁云商有限公司10-12年三年的年报进行分析,通过横向对比近三年数据中各项体现财务状况的指标,从中得出企业近几年财务状况的变动情况及发展能力。

首先,在浅层次上对企业的财务状况进行综合分析。

其次,通过对企业偿债能力、营运能力、盈利能力、发展能力,并结合杜邦分析对企业各项能力进行具体分析。

让阅读者能深层次地了解企业的经济状况。

同时,通过对各项数据的对比分析,我们可以发现企业在某些方面的不足之处,结合社会经济趋势,对这些不足之处提出一些合理化建议。

关键词:财务状况,经济危机,偿债能力,营运能力,杜邦分析2目录摘要...................................................................... . (2)1.1企业概况 ..................................................................... ................................................5 1.2企业所在行业基本情况...................................................................... .................5 1.3企业近年来业务概要...................................................................... . (6)1.4公司近年来财务状况及证券市场表现概要 (6)2会计数据和财务指标摘要...................................................................... .. (7)2.1分析的目的...................................................................... .. (7)2.2分析的基本框架...................................................................... .. (8)2.3分析步骤...............................................................................................................9 2.4主要会计数据和财务指标...................................................................... ............10 2.5经营结果及原因概述...................................................................... ....................12 2.6资产、负债状况分析...................................................................... .. (13)3 公司的比率分析...................................................................... .............................16 3.1偿债能力分...................................................................... ...................................16 3.2营运能力分...................................................................... ..................................16 3.3盈利能力分...................................................................... ..................................17 3.4发展能力分析...................................................................... (17)4其他分析...................................................................... .........................................17 4.1资本结构分析...................................................................... ..............................17 4.2股票投资价格分析............................................................................................18 4.3杜邦财务分析...................................................................... (18)5.1分析结论...................................................................... .. (19)35.2现金流量表分析...................................................................... . (21)6公司存在的财务问题...................................................................... .. (22)7 对公司财务状况有重大影响的关联方交易 (23)8公司业务重组对财务状况的影响 (23)9 公司的成长性及投资价值...................................................................... (23)10 对苏宁云商的建议...................................................................... (25)参考文献...................................................................... .. (27)附录一...................................................................... . (28)附录二...................................................................... .. (35)4公司简介苏宁电器1990年创立于江苏南京,是中国3C(家电、电脑、通讯)家电连锁零售企业的领先者,国家商务部重点培育的“全国15家大型商业企业集团”之一。

苏宁电器财务分析报告幻灯片

苏宁2021年资产负债表水平分析表

资产负债表垂直分析

• 资产构造分析〔静态、动态〕 • 1.经营资产和非经营资产构造分析 • 2.流动资产内部构造分析 • 资本构造分析〔静态、动态〕 • 负债构造分析 • 股东权益构造分析

苏宁2021年经营资产和非经营资产构造分析表 单位:千元

苏宁电器2021年度流动资产内部构造分析表

资产负债表分析小结 • 1.货币资金 • 2.固定资产 • 3.在建工程 • 4.无形资产 • 5.存货 • 重点负债工程 • 1.应付债券 • 2.应付票据 • 3.应付账款

重点变化资产工程

负债工程重点变化

货币资金

固定资产

在 建 工 程

无形资产

存货

应付债券

应付票据

应付账款

苏宁电器财务分析报告幻 灯片

本课件PPT仅供大家学习使用 学习完请自行删除,谢谢! 本课件PPT仅供大家学习使用 学习完请自行删除,谢谢!

资产负债表水平分析

• 资产变动分析 • 1.整体变动情况 • 2.引起资产变动的主要工程 • 3.资产变动的合理性与效益性 • 权益变动分析 • 1.整体变动情况 • 2.引起总权益变动的主要工程 • 3.总权益变动的合理性与效益性

苏宁电器财务分析报告-PPT文档资料

应付款项(应付票据、应付账款)

应付票据

应付帐款 合计

996523676. 3182959451 6 1770812741 1905222084

2767336417 5088181535

由于拥有全国性的销售渠道网络,苏宁能够如同银行吸收存款一样,可以通过“账期” 来占用供应商资金,将获得的周期性无成本短期融资投入企业的日常经营,或通过变相 手段转做他用。 苏宁“吃供应商”的一个核心是,一方面与消费者进行现金交易,另一方面在对供应商 付款上通常采取延期付款、滚动压批结算等方式,占用供应商资金。

存货

2019

2019437859

2019

3494630953

存货期末数比年初数增长73.22%,主要为随着连锁 店数量的增加、连锁网络规模的扩大,为了保证存 货的正常周转,存货库存也相应增加。

固定资产

2019 2019

288277086.6

519147879.2

固定资产原价期末数比年初数增长70.48%,主要为本公司规模的扩 大,为满足管理的需要,购置了办公用房;为了保证连锁网络的高 效运行继续加大了信息系统的投资建设,使得物流的配送更加合理, 减少物流方面的成本。这种由公司自己建设物流系统的方式,在销 售量足够大的时侯,将提升企业的存货周转能力,使得资产周转率 增加。同时,也使得物流方面的成本降低,为今后企业进军其它商 品市场奠定了基础.

应收账款

205791034.5

90521487.19

应收账款期末数比年初数下降55.81%,主 要为本期团体、单位等欠款金额的减少。

预付账款

2019 2019

774360968.6

1014318275

预付账款期末数比年初数增长30.99%,主要为随 着连锁店数量的增加、连锁网络规模的扩大,为 了保证库存商品的正常周转和供货渠道的畅通, 预付供应商货款相应增加。

苏宁云商集团股份有限公司财务分析报告

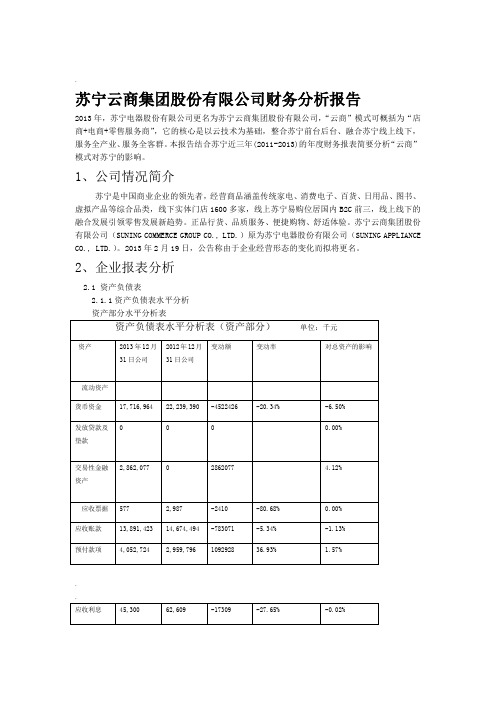

.苏宁云商集团股份有限公司财务分析报告2013年,苏宁电器股份有限公司更名为苏宁云商集团股份有限公司,“云商”模式可概括为“店商+电商+零售服务商”,它的核心是以云技术为基础,整合苏宁前台后台、融合苏宁线上线下,服务全产业、服务全客群。

本报告结合苏宁近三年(2011-2013)的年度财务报表简要分析“云商”模式对苏宁的影响。

1、公司情况简介苏宁是中国商业企业的领先者,经营商品涵盖传统家电、消费电子、百货、日用品、图书、虚拟产品等综合品类,线下实体门店1600多家,线上苏宁易购位居国内B2C前三,线上线下的融合发展引领零售发展新趋势。

正品行货、品质服务、便捷购物、舒适体验。

苏宁云商集团股份有限公司(SUNING COMMERCE GROUP CO., LTD.)原为苏宁电器股份有限公司(SUNING APPLIANCE CO., LTD.)。

2013年2月19日,公告称由于企业经营形态的变化而拟将更名。

2、企业报表分析2.1 资产负债表2.1.1资产负债表水平分析资产部分水平分析表....69,527,30577,040,676资产总 10.81% 10.81%7513371权益部分水平分析表. ...分析2013年苏宁云商总资产与2012年相比增加了7,513,371千元,增幅达10.81%。

进一步分析可以发现:(1)流动资产总体增加量4,829,292千元,增长幅度为9.26%,这一增加对总资产的影响是使总资产增加了6.95%。

流动资产的增加使公司的资产流动性上升,对于企业的偿债能力以及满足资产流动性的影响都是有利的。

(2)流动资产中的存货增加了3,902,627千元,增幅高达32.34%,使总资产规模上升了5.61%,是影响资产规模上升最主要的原因,这主要是因为公司在2013增加了1,007,416千元的房地产开发项目成本。

(3)货币资金相对于2012年减少了4,522,426千元。

降幅高达20.34%,使得总资产下降了6.50%,是所有流动资产中降幅最大的一项,其原因也与苏宁的规模扩张有关,但其降幅之大依然值得关注。

苏宁云商的财务报表分析

9/18/2006

(3)总资产报酬率 苏宁云商的净利润在 2009 年至 2011 年 持续平稳上升,而在2012年及 2013 年急剧 下降,2014 年略有回升。苏宁自 2012 年以 来的调整战略,扩大投资,其在转型阶段初 期涉猎的金融、百货等行业尚未形成规模经 济。特别是 2013 年,利润总额仅为 1.44亿 人民币,同比下降了 95.5%。同时增发股票, 贷款以筹集资金,满足其大幅度投资的需求, 总资产随所有者权益及负债的增多而增多。

9/18/2006

苏宁云商的存货周转率逐渐呈下降趋势,从 2009 的 8.58 下降为 2013 年的 5.03,2014 年上 半年为 2.52,说明苏宁的存货流动性逐步下降, 企业的变现能力逐渐降低。 从苏宁云商的存货情况来看 , 发现 2009 年 至 2013 年的存货数量逐年上升 ,2009 年为6, 326,995,000,上升为 2013 年 18,258,355,000。 这与苏宁云商近几年来大量投资建立物流基地 , 增 加存储能力有关。因此,当苏宁物流基地全面建 成 , 快递业务全面投入使用之后 , 其存货周转率将 会达到一个正常状态。苏宁总资产周转率近几年 也呈下降趋势 ,2014 年上半年为0.63,而2009年为 2.03 ,资产运营水平有待强化。

9/18/2006

THANK YOU FOR YOUR ATTENTION!

9/18/2006

此外,苏宁云商的利息保障倍数区间在 0.97 倍至 22.7 倍之间。2012 年以前其利息 保障倍数,超过行业均值的 6 倍,说明此期 间苏宁的经营利润用于偿还利息的能力非常 好。但此指标仅能说明苏宁能够保证偿还每 年负债所带来的利息,2013 年由于苏宁易购 发生亏损,致使这一指标降到仅为0.97 倍, 偿债能力不断下降。 结合此三指标,苏宁大量举债并占用供应 商资金,带来了巨大的财务风险。

苏宁易购财务分析报告ppt

138620

-7190.4 83855.2 86506.5 64981.3

700000 600000 500000 400000 300000 200000 100000 0 2009年 2010年 2011年 2012年 2013年 7、营业利润 8、利润总额 9、净利润

• 从中可以看出,2009到2011年净利润、利润 总额和营业利润都是增长状态,2011年值点 最大,而后有下降趋势。

-11.03

股东权益比率(%)

41.64

42.92

38.52

38.22

38.26

180 160 140 120 100 80 60 40 20 0 -20 -40

资产负债率(%) 产权比率(%) 利息保障倍数 股东权益比率(%)

2009年

2010年

2011年

2012年

2013年

• 从长期偿债能力来看,资产负债率、产权比率,利 息保障倍数,股东权益比率。资产负债率国际上一 般公认60%较好,从图表可以看出苏宁近几年基本 保持在60%,说明苏宁的资产负债率保持在一个良 好的水平而且还呈现上升的趋势。从产权比率上可 以看出苏宁的相对的稳定,虽然2012年年末较上一 年有所下降,说明负债受股东权益保护的程度有所 提高。而从图可以看出苏宁的利息支付倍数从2009 到2013年上半年一直为负数,说明企业筹资较少, 主要靠投资取得利润。

苏宁云商财务分析报告

3.长期负债与营运资金的比率=长期负债÷营运资金 2010年长期负债与营运资金比率=5.28÷100×100%=5.28% 2011年长期负债与营运资金比率=11.2÷78×100%=14.36% 2012年长期负债与营运资金比率=58÷122×100%=47.54%

在上升,并且公司的资产负债率已经超出国际公认范围内,说明公司财务 风险在增加,长期负债能力较弱。

路漫漫其悠远

长期偿债能力分析

2. 产权比率=负债总额÷所有权权益×100% 2010年年末产权比率=251÷188×100%=133.51% 2011年年末产权比率=368÷230×100%=160% 2012年年末产权比率=368÷230×100%=161.51%

路漫பைடு நூலகம்其悠远

短期偿债能力分析

2.短期偿债能力分析

•(1)流动比率=流动资产÷流动负债 •2010年年末流动比率=345 ÷245=1.41 •2011年年末流动比率=434 ÷356=1.22 •2012年年末流动比率=534 ÷412=1.30 •从上面计算结果可以表明2011年年末流动比率比2010年年末流动比率下 降了,从债权人的角度看,债务的保障程度下降了。从经营者的角度看, 短期偿债能力下降了,其财务风险提高了,企业筹集到资金的难度提高了 。2012年年末流动比率比2011年年末流动比率上升了,从债权人的角度看 ,债务的保障程度上升了。从经营者的角度看,短期偿债能力上升了,其 财务风险下降了,企业筹集到资金的难度下降了。 路漫•漫。其悠远

路漫漫其悠远

长期偿债能力分析

•1. 资产负债率=负债总额÷资产总额×100%

苏宁云商)财务报表分析

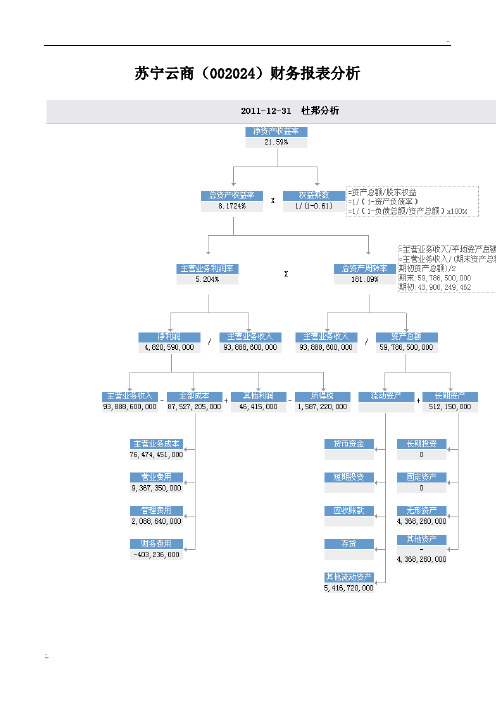

苏宁云商(002024)财务报表分析杜邦分析法,又称杜邦财务综合分析体系,简称杜邦体系,是利用各主要财务指标间的内在联系,对企业财务状况及经济效益进行综合系统分析评价的方法。

杜邦分析图是对企业财务状况的综合分析。

它通过几种主要的财务比率之间的相互关系,全面、系统、直观地反映出企业的财务状况,从而大大提升了财务表报分析者的分析效率和效果。

正因为此,运用杜邦分析法进行综合分析时,应该着重注意以下四方面:(1)净资产收益率是综合性最强的财务分析指标,是杜邦分析系统的核心。

财务管理及会计核算的目标之一是使股东财务最大化,净资产收益率反映企业所有者投入资本的获利能力,说明企业筹资、投资、资产运营等各项财务及管理活动的效率,不断提高净资产收益率是使所有者权益最大化的基本保证。

决定净资产收益率高低的因素主要有三个方面,即销售净利率、总资产周转率和权益乘数。

从上面数据可以看出,苏宁云商的净资产收益率从2011年-2013年逐年降低,且降低幅度较大,降低的主要原因是销售净利率、总资产周转率都处在下降的趋势,而权益乘数却呈增大的趋势,说明了企业的财务风险也在逐渐增大。

(2)销售净利率反映企业净利润与营业收入的关系,它的高低取决于企业销售收入与成本总额的高低。

要想提高销售净利率,一是要扩大销售收入,二是要降低成本费用。

扩大销售收入具有重要意义,它既有利于提高销售净利率,又可提高总资产周转率。

降低成本费用是提高销售净利率的一个重要手段。

从上面数据可以看出,苏宁云商的销售净利率在这两年间有所下降,说明了该企业的盈利能力有所下降。

(3)影响总资产周转率的一个重要因素是资产总额。

资产总额由流动资产和非流动资产组成,它们的结构合理与否将直接影响资产的周转速度。

一般来说,流动资产直接体现企业的偿债能力和变现能力,而非流动资产则体现企业的经营规模,发展潜力。

两者之间有一个合理的比率关系。

如果发现某项资产比重过大,影响资产周转,就应深入分析其原因。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

苏宁云商财务分析模块

偿债能力分析 盈利能力分析 营运能力分析 发展能力分析

杜邦分析

偿债能力

短期偿债能力分析

2.短期偿债能力分析

(1)流动比率=流动资产÷流动负债 2010年年末流动比率=345 ÷245=1.41 2011年年末流动比率=434 ÷356=1.22 2012年年末流动比率=534 ÷412=1.30 从上面计算结果可以表明2011年年末流动比率比2010年年末流动比率下降 了,从债权人的角度看,债务的保障程度下降了。从经营者的角度看,短 期偿债能力下降了,其财务风险提高了,企业筹集到资金的难度提高了。 2012年年末流动比率比2011年年末流动比率上升了,从债权人的角度看, 债务的保障程度上升了。从经营者的角度看,短期偿债能力上升了,其财 务风险下降了,企业筹集到资金的难度下降了。 。

苏宁云商

——财务分析报告(2010年-2012年) 第四小组

一、基本简介

苏宁是中国商业企业的领先者,经营商品涵盖传统家电、消费 电子、百货、日用品、图书、虚拟产品等综合品类,线下实体 门店1700多家,线上苏宁易购位居国内B2C前三,线上线下的 融合发展引领零售发展新趋势。正品行货、品质服务、便捷购 物、舒适体验。苏宁云商集团股份有限公司(SUNING COMMERCE GROUP CO., LTD.)原为苏宁电器股份有限公司 (SUNING APPLIANCE CO., LTD.),2013年2月19日,公告称 由于企业经营形态的变化而拟将更名,更名为“苏宁云商”。

2011年以来,苏宁持续推进新十年“科技转型、智慧服务”的 发展战略,云服务模式进一步深化,逐步探索出线上线下多渠 道融合、全品类经营、开放平台服务的业务形态,我们认为未 来中国的零售模式将是“店商+电商+零售服务商”,称之为 “云商”模式。

二、经营转型

苏宁将在2013年迎来跨越式的发展。苏宁董事长张近东在工 作部署会议中表示,苏宁要做“店商+电商+零售服务商”的云商 苏宁,并将通过新模式服务全行业、全社会。未来十年苏宁电 器将不再是传统家电连锁企业,而要做中国的“沃尔玛+亚马逊 ”。苏宁此次变革,其电商平台苏宁易购地位也得到明显提升 和重视,张近东的电商战略已经非常明显。在苏宁的变革背后 ,可以看到的是电商时代的崛起,网购规模逐年提升,网络交 易额占社会消费品零售总额的比例也在大幅上升。此外,电商 已经开始冲击传统零售业,导致百货、超市、家电连锁、家居 建材等各行业都纷纷涉足电商。

——第四小组

动负债总额后的剩余部分,也称净营 运资本,它意味着企业的流动资产在偿还全部流动负债后还有多少剩余。

营运资金=流动资产总额-流动负债总额(单位:亿元)

2010年营运资金=345-245=100 2011年营运资金=434-356=78 2012年营运资金=534-412=122

短期偿债能力分析

(2)速动比率=(流动资产-存货)÷流动负债 2010年年末速动比率=(345-94.7)÷245=1.02 2011年年末速动比率=(434-134)÷356=0.84 2012年年末速动比率=(534-172)÷412=0.88

速动比率的指标由2010年的1.02下降到了2011年的0.84,表明企业的 短期偿债能力有所下降,导致速动比率下降的原因可能是由于在这一 年中流动资产和流动负债增加了,但是相比之下存货增加的更多,说 明企业的存货变现速度变慢了和存货积 压多了。从而使企业的变现速 度下降了。速动比率的指标由2011年的0.84上升到了2012年的0.88, 表明企业的短期偿债能力有所上升,导致速动比率上升的原因可能是 由于在这一年中流动负债减少了,虽然存货也有所增加,企业的存货 变现速度依旧受存货积压的影响。但是,企业的变现速度回升了。

3.长期负债与营运资金的比率=长期负债÷营运资金 2010年长期负债与营运资金比率=5.28÷100×100%=5.28% 2011年长期负债与营运资金比率=11.2÷78×100%=14.36% 2012年长期负债与营运资金比率=58÷122×100%=47.54%

公司的长期负债与营运资金比率有较大幅度增大,同时公司的长期负 债与营运资金都是小于1,表明公司的长期负债在营运资金之下,这 样对公司的长期债权人的自己安全影响增大,也会使短期债权人的借 款保障低。表明,苏宁公司的偿债能力不容乐观。

长期偿债能力分析

2. 产权比率=负债总额÷所有权权益×100% 2010年年末产权比率=251÷188×100%=133.51% 2011年年末产权比率=368÷230×100%=160% 2012年年末产权比率=368÷230×100%=161.51%

苏宁电器股份有限公司的产权比率在持续上升,并且超过了国际公认 标准1:1,这说明公司的负债偏高,公司的长期负债能力弱。

长期偿债能力分析

1. 资产负债率=负债总额÷资产总额×100%

2010年年末资产负债率=251÷188×100%=57.18% 2011年年末资产负债率=368÷230×100%=61.53% 2012年年末资产负债率=470÷291×100%=61.68% 苏宁电器股份有限公司的资产负债率一直是上升趋势的,表明公司负债 在上升,并且公司的资产负债率已经超出国际公认范围内,说明公司财务 风险在增加,长期负债能力较弱。

苏宁电器股份有限公司的营运资金2010年年末为100亿元,2011年年末 为78亿元,2012年年末为122亿元。它是流动资产偿债后的剩余。2010, 2011,2012年的流动资产都大于流动负债,说明公司的营运资金有溢余, 企业有足够偿债能力。2012年公司的营运资金比2010年增加了22亿元,通 过该指标说明企业的偿债能力有所提高。