江淮汽车偿债能力分析表

江淮汽车财务报告分析

江淮轿车股份有限公司财务报表分析公司简介安徽江淮汽车股份有限公司(简称“江淮汽车”),是一家集商用车、乘用车及动力总成研发、制造、销售和服务于一体的综合型汽车厂商。

公司前身是创建于1964年的合肥江淮汽车制造厂。

1999年9月改制为股份制企业,隶属于安徽江淮汽车集团有限公司。

2001年在上海证券交易所挂牌上市,股票代码为600418。

公司占地面积460多万平方米,拥有员工16000余人,具有年产63万辆整车、50万台发动机及相关核心零部件的生产能力。

2012年,公司销售各类汽车近45万辆,实现了连续22年以平均增长速度达40%的超快发展。

目前公司主导产品有:6~12米客车底盘,0.5~50吨重、中、轻、微卡车,星锐多功能商用车,6~12座瑞风商务车(MPV),瑞鹰越野车(SRV),C级宾悦、B级和悦及和悦RS、A级同悦及同悦RS、A0级悦悦轿车,爱意为电动车,锐捷特发动机。

公司1990年开发出的填补国内空白的客车专用底盘改写了中国客车由货车底盘改装的历史,其后开发的各系列产品均取得成功,并在各细分市场占据领先地位。

6~9米客车专用底盘连续17年保持国内同类底盘市场销量第一;轻型卡车销量位居国内第二,出口量已连续11年居全国第一;HFC1048KR、HFC1061KR型载货汽车于2009年7月成功通过了国家出口免验审核;瑞风商务车连续多年荣获“年度最佳MPV”并稳居销量冠军;同悦上市第一年销量便突破6万辆,成为同档次车型新车首年上市销量冠军,并以优异的品质被全球权威汽车测评机构J.D.Power评为高档紧凑型轿车魅力指数第一名,也是所有获第一名的车型中唯一的自主品牌轿车;和悦被意大利宾法公司誉为“十年最美车型”,并以优异成绩通过了C-NCAP碰撞五星测试;自主研发和量产的VVT发动机在国内处于领先水平、在国际处于先进水平,多款发动机获得“中国心”十佳发动机荣誉称号。

目前,江淮汽车已出口到南美、欧洲、非洲、亚洲等区域,与全球100多个国家建立了良好的合作关系,拥有近100家海外4S店,并在海外建立了13家KD工厂。

江淮汽车财务报表分析

53.50 68.60

9.73 236.72

41.44 9.75

146.44 20.11

166.55

12.85

13.61 10.92

变动率

16.06

25.18%

0.28

18.39%

-0.54

-41.54%

1.12

9.24%

16.99

13.60%

3.33

52.61%

8.82

16.49%

LAST

变化显著的项目重点分析 1)预收账款: 年江淮汽车预收账款较上年上涨114.56%,说明企业 产品供不应求使企业自有资金得到补充,提高了抗风险能力。 2)其他应收款: 年江淮汽车应收账款较上年下降-41.54%,下降幅 度较大,说明公司降低使用赊销手段提高收入。

三利润表分析

利润表 营业收入(亿元) 营业成本(亿元) 销售费用(亿元) 财务费用(亿元) 管理费用(亿元) 资产减值损失(亿元) 投资收益(亿元) 营业利润(亿元) 利润总额(亿元) 所得税(亿元) 归属母公司所有者净利润(亿元)

瑞风S3首创网络发布,上市不到40天订单突破2万辆,上市3个月登顶小型SUV销量冠军,目前仍供不应求。

江淮汽车 年度存货周转率23.

-825,439,859.

6考8虑万到辆江,淮同汽比车下,降企9. 业资在产宏中观流动经资济产下比重行较、低汽,结车合排同放行业升其级他、企业行同业期增指标速分减析缓认为、,竞公争司 加年较剧上等年的短期偿债能力下降了,没

(1)驱动业务收入变化的因素分析: 年度,公司销售各类汽车及底盘44.

(2)股东权益比率与权益乘数

四 现金流量表变动分析

7538,说明延华智能的短期偿债能力较弱。

江淮汽车财报分析.(DOC)

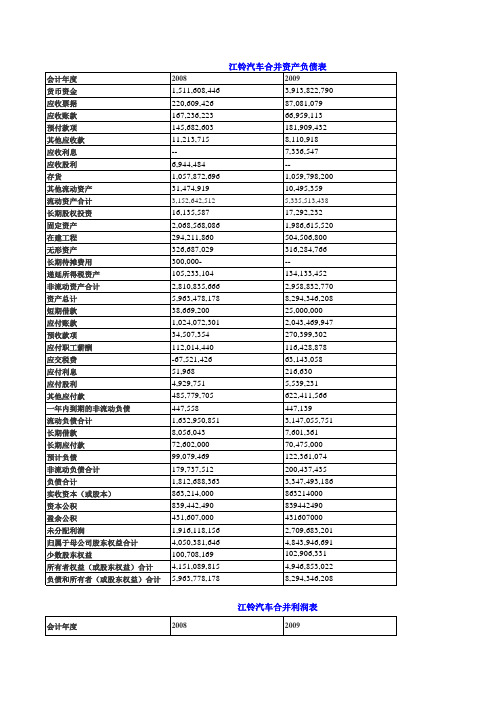

偿债能力分析一、短期偿债能力分析1、从江铃汽车2007年、2008年、2009年和2010年的资产与负债情况进行分析其短期偿债能力:2007年末流动负债=165383.27万元,2008年末流动负债=108614.41万元,2009年末流动负债=207450.76万元,2010年末流动负债=327493.58万元从以上数据可以看出,江铃汽车流动负债逐年呈增加的趋势;但2008年有所减少2005年末货币资金=163035.48万元,2006年末货币资金=112547.33万元,2007年末货币资金=281791.85万元,2008年末货币资金=437216.89万元,从以上数据可以看出,江铃汽车货币资金逐年呈增大的趋势,但2008年有所减少。

2、从江铃汽车2007年、2008年、2009年2010年的应收账款情况分析其短期偿债能力:2007年末应收账款=25250.50万元,2008年末应收账款=16163.84万元,2009年末应收账款=33010.58万元,2010年末应收账款=42936.68万元从以上数据可以看出,徐工科技应收账款逐年不断增加,企业资金回收较慢,短期资金不足,短期偿付能力较差。

3、从江铃汽车2007年、2008年、2009年2010年的流动比率、速动比率分析其短期偿债能力:2007年末流动比率=1.7404,2008年末流动比率=2.27552009年末流动比率=1.9959,2010年末流动比率=1.9554从以上数据可以看出,江铃汽车流动比率在2上下徘徊,其短期偿债能力好。

从制造业指标角度来看,制造业合理的流动比率最低为2。

其理由是制造业流动性最差的存货金额通常占流动资产总额的一半左右,剩下的流动性大的流动资产至少要等于流动负债,企业的短期偿债能力才会有保证。

2007年末速动比率=1.3446,2008年末速动比率=1.5126,2009年末速动比率=1.64132010年末速动比率=1.6580从以上数据可以看出,江铃汽车速动比率指标不断增大,虽然其比率从2007年的01.3446到2010年的1.6580,其比率一直都大于1,因此该企业短期偿债能力较强.长期偿债能力分析1、从江铃汽车2007年、2008年、2009年2010年的资产负债率分析其长期偿债能力:2007年末资产负债率=33.92%,2008年末资产负债率=23.48%,2009年末资产负债率=30.00%,2010年末资产负债率=36.36%,从以上数据看出,江铃汽车资产负债率较小。

东风汽车与江淮汽车财务报表分析

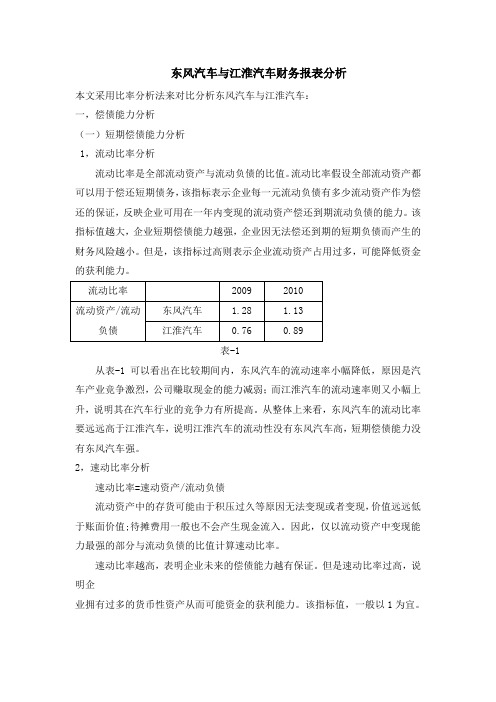

东风汽车与江淮汽车财务报表分析本文采用比率分析法来对比分析东风汽车与江淮汽车:一,偿债能力分析(一)短期偿债能力分析1,流动比率分析流动比率是全部流动资产与流动负债的比值。

流动比率假设全部流动资产都可以用于偿还短期债务,该指标表示企业每一元流动负债有多少流动资产作为偿还的保证,反映企业可用在一年内变现的流动资产偿还到期流动负债的能力。

该指标值越大,企业短期偿债能力越强,企业因无法偿还到期的短期负债而产生的财务风险越小。

但是,该指标过高则表示企业流动资产占用过多,可能降低资金的获利能力。

表-1从表-1可以看出在比较期间内,东风汽车的流动速率小幅降低,原因是汽车产业竞争激烈,公司赚取现金的能力减弱;而江淮汽车的流动速率则又小幅上升,说明其在汽车行业的竞争力有所提高。

从整体上来看,东风汽车的流动比率要远远高于江淮汽车,说明江淮汽车的流动性没有东风汽车高,短期偿债能力没有东风汽车强。

2,速动比率分析速动比率=速动资产/流动负债流动资产中的存货可能由于积压过久等原因无法变现或者变现,价值远远低于账面价值;待摊费用一般也不会产生现金流入。

因此,仅以流动资产中变现能力最强的部分与流动负债的比值计算速动比率。

速动比率越高,表明企业未来的偿债能力越有保证。

但是速动比率过高,说明企业拥有过多的货币性资产从而可能资金的获利能力。

该指标值,一般以1为宜。

表-2从表-2可以看出,东风汽车的速动比率在比较期间内呈下降趋势,江淮汽车的速动比率在比较期间则呈上升趋势。

东风汽车的速动比率大于同期江淮汽车的速动比率,前者的偿债能力高于后者。

(二)长期偿债能力分析长期偿债能力主要用资产负债率来分析。

资产负债率是负债总额除以资产总额的百分比,也就是负债总额与资产总额的比例关系。

资产负债率反映在总资产中有多大比例是通过借债来筹资的,也可以衡量企业在清算时保护债权人利益的程度。

资产负债率越低,企业偿债越有保证,贷款越安全。

资产负债率还代表企业的举债能力。

江淮汽车2020年上半年财务指标报告

- 2,700,010

- 12,776.07 - 29,314.98 - 12,115.16 - -16,538.91

13.88 2,494,122.8 6

125.61 -25,463.06 484.13 -25,916.09

16.16 11,498.32 -2,666.6 453.03

本期亏损,利息支出没有保障。 四、营运能力分析

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2018年上半年

2019年上半年

352.16

323.24

91.91

85.67

187.72 -40.36

172.51 -29.63

2020年上半年 330.77 86.13 175.48 -29.87

内部资料,妥善保管

第2页 共4页

三、偿债能力分析

项目名称 流动比率 速动比率 利息保障倍数 资产负债率(%)

偿债能力指标表

2018年上半年

2019年上半年

0.96

0.88

0.89 1.86

0.82 1.77

68.59

71.93

2020年上半年 0.95 0.86 -0.77

70.56

2020年上半年流动比率为0.95,与2019年上半年的0.88相比略有增 长。2020年上半年流动比率比2019年上半年提高的主要原因是:2020年 上半年流动资产为2,431,487.02万元,与2019年上半年的2,691,651.87万 元相比有所下降,下降9.67%。2020年上半年流动负债为2,555,086.15万 元,与2019年上半年的3,049,169.79万元相比有较大幅度下降,下降 16.20%。流动资产下降速度慢于流动负债的下降速度,致使流动比率提高。

江淮汽车财务分析

一,公司简介

公司名称: 安徽江淮汽车股份有限公司 股票代码 :600418 安徽江淮汽车股份有限公司1999年9月30日成立,前身为合 肥江淮汽车制造厂,始建于1964年。公司占地面积460多万平 方米,总资产53亿元,员工总数17000余人 。 这是一家集商用车、乘用车及动力总成研发、制造、销售和 服务及相关多元业务于一体的综合型汽车厂商。目前,包含江 淮和安凯两大整车品牌。 公司现有主导产品包括:重、中、轻、微型卡车、多功能商 用车、MPV、SUV、轿车、客车、专用底盘及变速箱、发动机、 车桥等核心零部件。 公司现有国内销售服务网点超过2000家,遍布全国各省、 自治区、直辖市及县区。国外100多家经销商遍布全球130多个 国家及地区。

二,江淮股份财务报表分析

——资产负债表 ——利润表 ——现金流量表

1)由资产负债表摘要可得知,2014年江淮股份的总资产最高,其中

主要的贡献部分来自于交易性金融资产和流动负债,交易性金融资产 的市场溢价和流动负债的增加是其总资产增长的一个主要力量,而前 三年则没有这部分的增长。 2)由资产负债表的明细可知,货币资金和应收账款也是2014年最高, 初步分析得出2014年江淮的市场坏境最好,销售收入和利润增长最快。

总资产报酬率表示企业 全部资产获取收益的水 平,全面反映了企业的 获利能力和投入产出状 况。通过对该指标的深 入分析,可以增强各方 面对企业资产经营的关 注,促进企业提高单位 资产的收益水平

一般情况下,企业可据此指标与市场资本利率进行 比较,如果该指标大于市场利率,则表明企业可以 充分利用财务杠杆,进行负债经营,获取尽可能多 的收益。 该指标越高,表明企业投入产出的水平 越好,企业的资产运营越有效 。

发展能力分析

江铃汽车财务报表综合分析

江铃汽车合并利润表(一)杜邦分析法:1、销售净利率:公式:销售净利率=净利润/营业收入×100%2、总资产周转率:公式:总资产周转次数=营业收入/总资产平均余额其中:总资产平均余额 =(期初总资产余额 +期末总资产余额)/2公式:总资产收益率=销售净利率×总资产周转率单位:元单位:元5、总资产收益率:平均资产总额 =(期初资产总额 +期末资产总额)/23、平均资产负债率:公式:平均资产负债率=平均负债总额/平均资产总额其中:平均负债总额 =(期初负债总额 +期末负债总额)/2单位:公式:平均权益乘数=1/(1-平均资产负债率)单位:元4、平均权益乘数:总资产收益率13.19%15.15%6、净资产收益率:(以上数据来源于江铃汽车股份有限公司2008、2009、2010年度报告)公式:净资产收益率=总资产收益率×平均权益乘数单位:元从江铃汽车总资产收益率可以发现,2008年总资产收益率从13.19%到2010年17.89%,主要是由销售净利率(从0总资产周转率(从08年1.42次上升到10年的1.61次)的提高,而江铃汽车净资产收益率的提高,是由于总资产收益17.89%),平均权益乘数(从2008年的1.56次升到2010年的1.75次)。

从资产营运效率分析可知,总资产的周转率提高如应收账款周转率、存货周转率等。

总之,江铃汽车无论是从偿债能力,营运能力还是获利能力,2010年都比2009年和2008年从上图中可以发现,江铃汽车、江淮汽车两家公司杜邦分析中的各自指标从2008年至2010年期间都呈现上升趋势江淮汽车相比时,发现尽管江铃汽车2008年至2010年的销售净利率、总资产收益率和净资产收益率都比江淮汽车高,周转率、平均资产负债率和平均权益乘数都比江淮汽车低,除平均资产负债率外,其他两个指标的差距在慢慢得扩比,获利空间在缩小,营运能力在不断地提高,财务杠杆能力较弱于江淮汽车。

江铃汽车偿债能力分析、营运能力分析、获利能力分析、财务报表综合分析

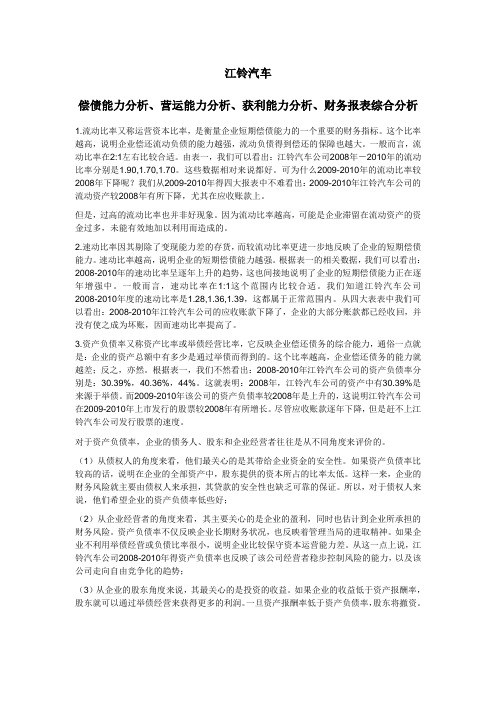

江铃汽车偿债能力分析、营运能力分析、获利能力分析、财务报表综合分析1.流动比率又称运营资本比率,是衡量企业短期偿债能力的一个重要的财务指标。

这个比率越高,说明企业偿还流动负债的能力越强,流动负债得到偿还的保障也越大。

一般而言,流动比率在2:1左右比较合适。

由表一,我们可以看出:江铃汽车公司2008年-2010年的流动比率分别是1.90,1.70,1.70。

这些数据相对来说都好。

可为什么2009-2010年的流动比率较2008年下降呢?我们从2009-2010年得四大报表中不难看出:2009-2010年江铃汽车公司的流动资产较2008年有所下降,尤其在应收账款上。

但是,过高的流动比率也并非好现象。

因为流动比率越高,可能是企业滞留在流动资产的资金过多,未能有效地加以利用而造成的。

2.速动比率因其剔除了变现能力差的存货,而较流动比率更进一步地反映了企业的短期偿债能力。

速动比率越高,说明企业的短期偿债能力越强。

根据表一的相关数据,我们可以看出:2008-2010年的速动比率呈逐年上升的趋势,这也间接地说明了企业的短期偿债能力正在逐年增强中。

一般而言,速动比率在1:1这个范围内比较合适。

我们知道江铃汽车公司2008-2010年度的速动比率是1.28,1.36,1.39,这都属于正常范围内。

从四大表表中我们可以看出:2008-2010年江铃汽车公司的应收账款下降了,企业的大部分账款都已经收回,并没有使之成为坏账,因而速动比率提高了。

3.资产负债率又称资产比率或举债经营比率,它反映企业偿还债务的综合能力,通俗一点就是:企业的资产总额中有多少是通过举债而得到的。

这个比率越高,企业偿还债务的能力就越差;反之,亦然。

根据表一,我们不然看出:2008-2010年江铃汽车公司的资产负债率分别是:30.39%,40.36%,44%。

这就表明:2008年,江铃汽车公司的资产中有30.39%是来源于举债。

而2009-2010年该公司的资产负债率较2008年是上升的,这说明江铃汽车公司在2009-2010年上市发行的股票较2008年有所增长。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

江淮汽车偿债能力分析

一、短期偿债能力分析

根据公司相关资料编制短期偿债能力分析表1-1:

江淮汽车短期偿债能力分析表单位:亿元

项目2011年末2010年末2009年末

流动资产6883.6 54.3

速动资产53.6 63.6 41.5

经营活动现金净流

-7.28 15.6 33.6

量

流动负债79.2 94.1 71.7

流动比率0.86 0.89 0.74

速动比率0.68 0.68 0.58

经营现金比率-0.09 0.17 0.47

根据表1-1可以看出,江海汽车2011年流动比率为0.86,2010年流动比率为0.89,较2009年的0.74有所升高。

考虑到江淮汽车,企业资产中流动资产比重较低,结合同行业其他企业同期指标分析认为,公司2011年较上年的短期偿债能力下降了,没有流动负债的流动资产保障程度下降,公司短期偿债能力也降低了。

2011年公司的速动比率为0.68,2010年速动比率为0.68比2009年的0.58大有所提高,考虑到公司2011年流动负债的速动资产保障程度较上年有提升,公司的短期偿债能力下降了。

经营现金比率同样较2009年与2010年有下降,2011年该指标为-9%,比上年17%降低了8个百分点,说明公司经营活动产生的现金净流量对流动负债的保障程度下降了,且也反映了短期偿债能力的下降。

二、长期偿债能力分析

全面分析企业的偿债能力,除了分析短期偿债能力以外,还要对企业的长期偿债能力进行分析和评价,以便于债权人和投资者做出正确的信贷决策和投资决策。

对企业长期偿债能力进行分析通常采用比率分析的方法,主要财务指标有:资产负债率、股东权益比率、产权比率和利息保障倍数。

根据公司相关资料编制如下长期偿债能力分析表1-2:

表1-2 江淮汽车长期偿债能力分析表单位:亿元

项目2011年末2010年末2009年末

资产147155 124

负债88.5 100 79.4

股东权益58.8 54.9 44.3

总利润7.06 13.6 4.24

利息费用-0.8645 -0.2891- -0.0374

资产负债率0.60 0.65 0.64

股东权益比率0.40 0.35 0.36

产权比率/净资产负债率 1.51 1.82 1.79

利息保障倍数-7.17 -46.04 -112.37

注:由于资料限制,利息费用由利润表中所列的财务费用代替。

由表1-2可以看出,江淮汽车2011年资产负债率为60%,2010年资产负债率为65%于2009年的64%变动不大,说明公司的长期债务比率变动不大,公司保持了以往的资产负债率,负债的物质保障程度较高,财务风险较低,但不利于公司利用财务杠杆的提高股东权益报酬率。

股东权益比率较上年变动不大,2009年是36%,指标较高,说明公司资本中所有者出自比率较高,债权人物质保障程度较高,财务风险较小。

产权比率由2009年的1.79提高到1.82,说明与上年相比,公司负债比中略有提高,但变动不大,公司负债比重较小,长期偿债能力较强。

此外利息保障倍数的大幅增加也说明了公司长期偿债能力提高了。