税收筹划(第三章增值税)PPT课件

合集下载

增值税的税收筹划(PPT 82页)

第二节增值税计税依据的税收筹划

一、 计税依据的法律界定 (一)一般纳税人应纳税额的计算 应纳税额=当期销项税额—当期进项税额 1.销项税额 销项税额是按税率计算并向购买方收取的增值税税额。 销项税额=销售额X税率。

(1)销售额

销售额是纳税人销售货物和应税劳务从购买方收取的全部价款 和价外费用。价外费用是指价外向购买方收取的手续费、补贴、基 金、集资费、返还利润、奖励费、违约金(延期付款利息)、包装费、 包装物租金、储备费、优质费、运输装卸费、代收款项、代垫款项 及其他各种性质的价外收费。上述价外费用无论其会计制度如何核 算,均应并入销售额计税。但下列项目不包括在内:

(2)进项税额是增值税专用发票或海关完税凭证上注明 的,而不是计算的,但下面二种情况除外:

第一,一般纳税人向农业生产者或者向小规模纳税人购 买的农产品,准予按照买价和13%的扣除率计算进项税额, 并可从当期销项税额中扣除。其计算公式为:

进项税额=买价X扣除率 第二,一般纳税人外购货物所支付的运输费用,以及一 般纳税人销售货物所支付的运输费用,根据运费结算单据所 列运费金额依7%的扣除率计算进项税额准予扣除。

(2)在外地采购一批原材料,由于两地间没有合适的铁路 和水运线路,故选择公路运输,运输方为个体运输户,惠顿 公司支付运费20000元,对方出具的发票为货运定额发票。

(3)纳税人因兼营免税项目或非应税项目而无法明确划 分进项税额的,经税务机关同意按下列公式计算不得抵扣的 进项税额:

不得抵扣的进项税额=

思考题

某商场每销售100元(含税价,下同)的商品其成本为70元, 商场为增值税一般纳税人,购进货物有增值税专用发票,为 促销而采用以下四种方式:

(1)商品8折销售; (2)购物满100元,赠送20元购物券,可在商场购物; (3)购物满100元者返还现金20元; (4)购物满100元者可再选20元商品,销售价格不变,仍 为100元。 假定企业销售100元的商品,这四种方式哪一种最节税 (由于城建税和教育费附加对结果影响较小,因此计算时可 不予考虑)?

《筹划增值税的税收》课件

通过各种手段,从税前、税中、 税后方面实现企业降低税负的 目标。

筹划增值税的税收PPT课 件大纲

我们希望这份课件对您的了解 增值税税收筹划提供帮助。

增值税发票的管理规定

应按照规定保存、使用、销售,并接受税务机关的监督检查。

增值税的纳税申报

1

增值税申报的周期

按季度、月度报送,以及一年的最后一个月,对全年进行汇算清缴。

2

增值税申报的方式

网络申报、纸质申报、手机短信申报等多种申报方式。

3

增值税申报的注意事项

注意纳税人资格、税务登记、环节发票等细节问题,以避免不必要的罚款。

通过适当的生产布局和 成本控制等手段,在生 产环节降低成本和税负。

通过优化销售价格的策 略,减少税负,提升企 业的市场竞争力。

3 增值税的税后筹划

通过充分利用各项政策, 如抵扣、减免等,降低 企业在税后的税负。

增值税发票管理

增值税发票的种类

普通发票、专用发票、电子发票等

增值税发票的填发要求

包括格式要求、内容要求和报送规定等。

增值税税率与税基

增值税税率的不同级别

增值税税率分为17%、11%、 6%三个级别。

增值税税基的计算方法

增值税税基的计算方法是扣除 销售额中符合条件的成本、费 用后的留存额。

增值税特殊税率

增值税特殊税率应用于金融、 租赁、财务和保险业务等特定 领域。

增值税的税务筹划

1 增值税的税前筹划 2 增值税的税中筹划

增值税的税务风险及应对

增值税的风险提示

存在虚开发票、漏报税款、 逃税等多种风险。

增值税的稽查与查 处

要建立完善的信用评价制度, 提高税务稽查的科学性和有 效性。

增值税的应对措施

筹划增值税的税收PPT课 件大纲

我们希望这份课件对您的了解 增值税税收筹划提供帮助。

增值税发票的管理规定

应按照规定保存、使用、销售,并接受税务机关的监督检查。

增值税的纳税申报

1

增值税申报的周期

按季度、月度报送,以及一年的最后一个月,对全年进行汇算清缴。

2

增值税申报的方式

网络申报、纸质申报、手机短信申报等多种申报方式。

3

增值税申报的注意事项

注意纳税人资格、税务登记、环节发票等细节问题,以避免不必要的罚款。

通过适当的生产布局和 成本控制等手段,在生 产环节降低成本和税负。

通过优化销售价格的策 略,减少税负,提升企 业的市场竞争力。

3 增值税的税后筹划

通过充分利用各项政策, 如抵扣、减免等,降低 企业在税后的税负。

增值税发票管理

增值税发票的种类

普通发票、专用发票、电子发票等

增值税发票的填发要求

包括格式要求、内容要求和报送规定等。

增值税税率与税基

增值税税率的不同级别

增值税税率分为17%、11%、 6%三个级别。

增值税税基的计算方法

增值税税基的计算方法是扣除 销售额中符合条件的成本、费 用后的留存额。

增值税特殊税率

增值税特殊税率应用于金融、 租赁、财务和保险业务等特定 领域。

增值税的税务筹划

1 增值税的税前筹划 2 增值税的税中筹划

增值税的税务风险及应对

增值税的风险提示

存在虚开发票、漏报税款、 逃税等多种风险。

增值税的稽查与查 处

要建立完善的信用评价制度, 提高税务稽查的科学性和有 效性。

增值税的应对措施

增值税的税务筹划培训(PPT 87页)

一项销售行为如果既涉及货物又涉及非增值税应税劳务, 为混合销售行为。

一般情况,从事货物的生产、批发或零售的企业、企业 性单位和个体工商户的混合销售行为,视为销售货物,应 当缴纳增值税;其他单位和个人的混合销售行为,视为销 售非增值税应税劳务,缴纳营业税。

纳税人的下列混合销售行为,应当分别核算货物的销售 额和非增值税应税劳务的营业额,并根据其销售货物的销 售额计算缴纳增值税,非增值税应税劳务的营业额缴纳营 业税;未分别核算的,由主管税务机关核定其货物的销售 额:

要求:采用“免、抵、退”法计 算企业2010年2月份应纳(或应 退)的增值税。

加工、修理修配劳务,以及进口货物的单位 和个人,就其取得的货物或应税劳务的销售 额,以及进口货物的金额计算税款,并实行 税款抵扣制度的一种流转税。

我国现行的类型是消费型增值税。 三种类型的增值税及其含义?

2

从事货物销售以及提供应税劳务的纳税人, 要根据货物或应税劳务销售额,按照规定的 税率计算税款,然后从中扣除上一道环节已 纳增值税税款,其余额即为纳税人应缴纳的 增值税税款。

2.从海关取得的税收缴款书 上注明的增值税税额。

1.外购免税农产品; 进项税额=买价×13% 2.外购运输劳务; 进项税额=运输费用×7%

20

新变化:进项税额的抵扣时限

(1)增值税一般纳税人取得2010年1月1日以后开具的 增值税专用发票、公路内河货物运输业统一发票和机动车 销售统一发票,应在开具之日起180日内到税务机关办理 认证,并在认证通过的次月申报期内,向主管税务机关申 报抵扣进项税额。

(2)取得海关开具的进口增值税专用缴款书应在开具之 日起180日内向主管税务机关报送《海关完税凭证抵扣清 单》申请稽核比对;未实行海关缴款书“先比对后抵扣” 管理办法的,应在开具之日起180日后的第一个纳税申报 期结束以前,向主管税务机关申报抵扣进项税额。

一般情况,从事货物的生产、批发或零售的企业、企业 性单位和个体工商户的混合销售行为,视为销售货物,应 当缴纳增值税;其他单位和个人的混合销售行为,视为销 售非增值税应税劳务,缴纳营业税。

纳税人的下列混合销售行为,应当分别核算货物的销售 额和非增值税应税劳务的营业额,并根据其销售货物的销 售额计算缴纳增值税,非增值税应税劳务的营业额缴纳营 业税;未分别核算的,由主管税务机关核定其货物的销售 额:

要求:采用“免、抵、退”法计 算企业2010年2月份应纳(或应 退)的增值税。

加工、修理修配劳务,以及进口货物的单位 和个人,就其取得的货物或应税劳务的销售 额,以及进口货物的金额计算税款,并实行 税款抵扣制度的一种流转税。

我国现行的类型是消费型增值税。 三种类型的增值税及其含义?

2

从事货物销售以及提供应税劳务的纳税人, 要根据货物或应税劳务销售额,按照规定的 税率计算税款,然后从中扣除上一道环节已 纳增值税税款,其余额即为纳税人应缴纳的 增值税税款。

2.从海关取得的税收缴款书 上注明的增值税税额。

1.外购免税农产品; 进项税额=买价×13% 2.外购运输劳务; 进项税额=运输费用×7%

20

新变化:进项税额的抵扣时限

(1)增值税一般纳税人取得2010年1月1日以后开具的 增值税专用发票、公路内河货物运输业统一发票和机动车 销售统一发票,应在开具之日起180日内到税务机关办理 认证,并在认证通过的次月申报期内,向主管税务机关申 报抵扣进项税额。

(2)取得海关开具的进口增值税专用缴款书应在开具之 日起180日内向主管税务机关报送《海关完税凭证抵扣清 单》申请稽核比对;未实行海关缴款书“先比对后抵扣” 管理办法的,应在开具之日起180日后的第一个纳税申报 期结束以前,向主管税务机关申报抵扣进项税额。

第3章 增值税的税收筹划

1、将商品以7折销售; 2、凡是购物满100元者,均可获赠价值30元的商品 (成本为18元)

– (以上价格均为含税价格)

该选择哪个方案呢?

结算方式的税收筹划

• 纳税义务发生时间的筹划

– 应收货款一时无法收回的情况下,选择分期收 款结算方式 – 选择委托代销方式

• 经销方式的税收筹划

• 渤兴啤酒厂是辽西地区纳税数额较大的国有企业之 一,主要生产葫芦岛牌啤酒,年产量3万吨,属于增值税 一般纳税人。该厂在 2010 年初,为了扩大啤酒销售量, 在本地区设立了5个啤酒经销处,负责该厂在本地区47个 乡镇、办事处的啤酒销售工作。其中渤兴啤酒厂与新所啤 酒经销处最先签订啤酒经销协议,下面就以此协议为例, 把协议中与税收筹划有关的内容简要介绍如下: • 渤兴啤酒厂在本地区南部设立新所啤酒经销处,负责 本地区南部11个乡镇的销售工作。 • 经销处采取自行提货的方式。为了维护葫芦岛牌啤酒 价格的稳定,进行正当竞争,经销处在经销本厂啤酒过程 中,不得低于本厂在本地区统一确定的销售价格 (每箱29 元 ) 。同时,为解决经销处流动资金不足问题,经销处在 首次提货时(以20吨为限)可暂欠货款,但在以后每次提货 时都要把上一次所欠啤酒款偿还完毕。

无差别平衡点抵扣率

一般纳税人税率 营业税纳税人税率 无差别平衡点抵扣 率 65.59% 79.35% 56.54% 73.92%

17% 17% 13% 13%

5% 3% 5% 3%

销售方式的税收筹划

折扣销售 还本销售 以旧换新 以物易物

案

例

• 某商场商品销售利润率为40%,即销售100 元商品,其成本为60元,商场是增值税一 般纳税人,购货均能取得增值税专用发票, 为促销欲采用三种方式:

• 增值税纳税人身份的选择(1) • 某食品零售企业年零售含税销售额为150 万元,会计核算制度比较健全,符合一般 纳税人条件,适用 17% 的税率。该企业 年购货金额为 80 万元(不含税),可取 得增值税专用发票。 • 该企业如何进行增值税纳税人身份 的筹划?

– (以上价格均为含税价格)

该选择哪个方案呢?

结算方式的税收筹划

• 纳税义务发生时间的筹划

– 应收货款一时无法收回的情况下,选择分期收 款结算方式 – 选择委托代销方式

• 经销方式的税收筹划

• 渤兴啤酒厂是辽西地区纳税数额较大的国有企业之 一,主要生产葫芦岛牌啤酒,年产量3万吨,属于增值税 一般纳税人。该厂在 2010 年初,为了扩大啤酒销售量, 在本地区设立了5个啤酒经销处,负责该厂在本地区47个 乡镇、办事处的啤酒销售工作。其中渤兴啤酒厂与新所啤 酒经销处最先签订啤酒经销协议,下面就以此协议为例, 把协议中与税收筹划有关的内容简要介绍如下: • 渤兴啤酒厂在本地区南部设立新所啤酒经销处,负责 本地区南部11个乡镇的销售工作。 • 经销处采取自行提货的方式。为了维护葫芦岛牌啤酒 价格的稳定,进行正当竞争,经销处在经销本厂啤酒过程 中,不得低于本厂在本地区统一确定的销售价格 (每箱29 元 ) 。同时,为解决经销处流动资金不足问题,经销处在 首次提货时(以20吨为限)可暂欠货款,但在以后每次提货 时都要把上一次所欠啤酒款偿还完毕。

无差别平衡点抵扣率

一般纳税人税率 营业税纳税人税率 无差别平衡点抵扣 率 65.59% 79.35% 56.54% 73.92%

17% 17% 13% 13%

5% 3% 5% 3%

销售方式的税收筹划

折扣销售 还本销售 以旧换新 以物易物

案

例

• 某商场商品销售利润率为40%,即销售100 元商品,其成本为60元,商场是增值税一 般纳税人,购货均能取得增值税专用发票, 为促销欲采用三种方式:

• 增值税纳税人身份的选择(1) • 某食品零售企业年零售含税销售额为150 万元,会计核算制度比较健全,符合一般 纳税人条件,适用 17% 的税率。该企业 年购货金额为 80 万元(不含税),可取 得增值税专用发票。 • 该企业如何进行增值税纳税人身份 的筹划?

第3章 企业及其分支机构设立中的税收筹划 《税收筹划》PPT课件

3.2

企 业 设 立 的设 一立 般形 规式 律与 税 收 筹 划

增值率=(销售收入-购进项目价值)/购进项目价值

一般纳税人应纳税额 =销售收入×17%-可抵扣项目×17%

小规模纳税人应纳税额=销售收入×3%

可抵扣项目金额 销售收入

>82.4% 一般纳税人税负轻 =82.4% 税负相等 <82.4% 小规模纳税人税负轻

亏互抵,子公司可加入该集团得 到好处 ⑸向母公司支付的特许权使用费、利 息、其他间接费等,更易得到税 务当局认可 ⑹在东道国只负有限债务责任,母公 司无连带责任 ⑺可得到更多东道国客户 ⑻无形资产的税务处理可以分期摊销

⑴便于经营,财务会计制度要求比较 简单

⑵设立和经营的成本低于子公司 ⑶总公司拥有分公司资本,在东道国

地

开具《外出经营活

销 售 机 构

外设的临 时性办事

机构

动税收管理证明》, 回总机构纳税;否则 回纳税人核算 在销售地按6%纳税, 地或所在地缴纳 并处1万元以下罚款

与总公司合

的

并缴纳

形 式 选

非独立核 算的分公

司

不向购货方开具发票,

也不向购货方收取货 在生产应税消

款的,则可以汇总纳 费品的分支机构

税

2008年起实施 的企业所得税 法及其实施条 例,改变了过 去内资企业所 得税以“独立 核算”的三个 条件来判定纳 税人标准的做 法。

将以公司制和非公司制形式存在 的企业和取得收入的组织确定为 企业所得税纳税人,具体包括:

国有企业、集体企业、私营企业、 联营企业、股份制企业、中外合 资经营企业、中外合作经营企业、 外国企业、外资企业、事业单位、 社会团体、民办非企业单位和

企 业

“以产业优惠为主,区域优惠为辅” »高新技术企业:15%

企 业 设 立 的设 一立 般形 规式 律与 税 收 筹 划

增值率=(销售收入-购进项目价值)/购进项目价值

一般纳税人应纳税额 =销售收入×17%-可抵扣项目×17%

小规模纳税人应纳税额=销售收入×3%

可抵扣项目金额 销售收入

>82.4% 一般纳税人税负轻 =82.4% 税负相等 <82.4% 小规模纳税人税负轻

亏互抵,子公司可加入该集团得 到好处 ⑸向母公司支付的特许权使用费、利 息、其他间接费等,更易得到税 务当局认可 ⑹在东道国只负有限债务责任,母公 司无连带责任 ⑺可得到更多东道国客户 ⑻无形资产的税务处理可以分期摊销

⑴便于经营,财务会计制度要求比较 简单

⑵设立和经营的成本低于子公司 ⑶总公司拥有分公司资本,在东道国

地

开具《外出经营活

销 售 机 构

外设的临 时性办事

机构

动税收管理证明》, 回总机构纳税;否则 回纳税人核算 在销售地按6%纳税, 地或所在地缴纳 并处1万元以下罚款

与总公司合

的

并缴纳

形 式 选

非独立核 算的分公

司

不向购货方开具发票,

也不向购货方收取货 在生产应税消

款的,则可以汇总纳 费品的分支机构

税

2008年起实施 的企业所得税 法及其实施条 例,改变了过 去内资企业所 得税以“独立 核算”的三个 条件来判定纳 税人标准的做 法。

将以公司制和非公司制形式存在 的企业和取得收入的组织确定为 企业所得税纳税人,具体包括:

国有企业、集体企业、私营企业、 联营企业、股份制企业、中外合 资经营企业、中外合作经营企业、 外国企业、外资企业、事业单位、 社会团体、民办非企业单位和

企 业

“以产业优惠为主,区域优惠为辅” »高新技术企业:15%

税收筹划(计)第3章-增值税税收筹划ppt课件

2022年4月5日星期二

一、增值税纳税人的税收筹划

2.筹划思路

由于不同类别纳税人的税率和征收方法不同,产生了进行纳税人 筹划的空间。纳税人可以根据自己的具体情况,在一般纳税人或小 规模纳税人之间做出选择。针对两类纳税人,增值税法分别规定了 两类计税方法:一般计税方法和简易计税方法。一般来说,一般纳 税人发生应税交易时适用一般计税方法,即当期增值税应纳税额= 当期销项税额-当期进项税额;但在某些特殊情况下,税法允许一般 纳税人选择适用小规模纳税人适用的简易计税方法,即该应税交易 增值税应纳税额=销售额×适用税率(征收率)。 一般纳税人与小规模纳税人的适用税率和计税方法是不同的。 那么,在销售收入相同的情况下,究竟是一般纳税人比小规模纳税 人多纳税,还是小规模纳税人比一般纳税人多纳税呢?这里有两个 关键因素:增值率和抵扣率,即纳税人销售应税货物或服务的附加 值增长率和应税销售额中购进货物、服务金额所占比率。

2022年4月5日星期二

一、增值税纳税人的税收筹划

无差别平衡点增值率判别法及其运用

(1)不含税销售额无差别平衡点增值率的确定

假定纳税人不含税销售额增值率为D,不含税销售额为S,不含税购进额为P,一般纳 税人适用的税率为13%,小规模纳税人的征收率为3%,则

a:一般纳税人的不含税销售额增值率D=(S-P)/ S ×100% 应纳的增值税为S×13%×D

无差别平衡点增值率判别法的运用 纳税人可以计算企业产品的增值率,按适用的税率及销售

额是否含税查表。若实际增值率高于无差别平衡点增值率,可 以通过企业分立选择成为小规模纳税人;若实际增值率低于无 差别平衡点增值率,可以通过合并选择成为一般纳税人。

2022年4月5日星期二

一、增值税纳税人的税收筹划

一、增值税纳税人的税收筹划

2.筹划思路

由于不同类别纳税人的税率和征收方法不同,产生了进行纳税人 筹划的空间。纳税人可以根据自己的具体情况,在一般纳税人或小 规模纳税人之间做出选择。针对两类纳税人,增值税法分别规定了 两类计税方法:一般计税方法和简易计税方法。一般来说,一般纳 税人发生应税交易时适用一般计税方法,即当期增值税应纳税额= 当期销项税额-当期进项税额;但在某些特殊情况下,税法允许一般 纳税人选择适用小规模纳税人适用的简易计税方法,即该应税交易 增值税应纳税额=销售额×适用税率(征收率)。 一般纳税人与小规模纳税人的适用税率和计税方法是不同的。 那么,在销售收入相同的情况下,究竟是一般纳税人比小规模纳税 人多纳税,还是小规模纳税人比一般纳税人多纳税呢?这里有两个 关键因素:增值率和抵扣率,即纳税人销售应税货物或服务的附加 值增长率和应税销售额中购进货物、服务金额所占比率。

2022年4月5日星期二

一、增值税纳税人的税收筹划

无差别平衡点增值率判别法及其运用

(1)不含税销售额无差别平衡点增值率的确定

假定纳税人不含税销售额增值率为D,不含税销售额为S,不含税购进额为P,一般纳 税人适用的税率为13%,小规模纳税人的征收率为3%,则

a:一般纳税人的不含税销售额增值率D=(S-P)/ S ×100% 应纳的增值税为S×13%×D

无差别平衡点增值率判别法的运用 纳税人可以计算企业产品的增值率,按适用的税率及销售

额是否含税查表。若实际增值率高于无差别平衡点增值率,可 以通过企业分立选择成为小规模纳税人;若实际增值率低于无 差别平衡点增值率,可以通过合并选择成为一般纳税人。

2022年4月5日星期二

一、增值税纳税人的税收筹划

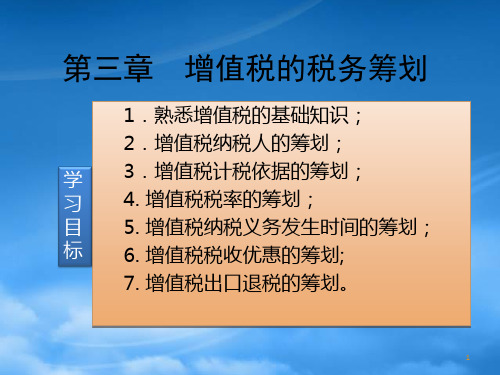

税务筹划课件 第三章 增值税税务筹划

第三章

增值税的税务筹划

学习目的和要求

在熟悉现行增值税税收法律法规 的基础上,通过本章的学习使学习者 能够掌握增值税税收筹划的基本方法 与技巧,为从事税收实务工作打下坚 实的基础。

主要内容

第一节 第二节 第三节 第四节 第五节 第六节

增值税纳税人的税务筹划 增值税销项税额的税务筹划 增值税进项税额的税务筹划 增值税税收优惠的税务筹划 增值税出口退税的税务筹划 增值税征收管理的税务筹划

分析:

商场让利=(574+616)÷O.7×0.3=510(万元) 不让利应纳增值税销项税额 =(574+616+510)÷(1+17%)×17%=247.01(万元) 折扣销售后应纳增值税销项税额 =(574+616)÷(1+17%)×17%=172.91(万元) 折扣销售后共节减增值税销项税额 =247.01—172.91=74.1(万元) 折扣销售后共节减企业所得税 =[(574+616+510)÷(1+17%)(574+616)÷(1+17%)]×25%=108.97(万元) 该商场实际让利=510—74.1—108.97=326.93(万元)

(三)代销方式选择的税收筹划

代销有收取手续费方式和视同买断方式,其

会计核算方式不同,其缴纳的税收也不同。 税法规定:将货物交付他人代销,销售代销 货物,视同销售货物,征收增值税。对受托 方提供代销货物业务的劳务所取得的手续费 按“服务业---代理业”征收营业税。也就是 说,收取手续费方式既要缴纳增值税,又要 缴纳营业税;而视同买断方式只缴纳增值税, 不缴纳营业税。

第二节 增值税销项税额的税务筹划

增值税的税务筹划

学习目的和要求

在熟悉现行增值税税收法律法规 的基础上,通过本章的学习使学习者 能够掌握增值税税收筹划的基本方法 与技巧,为从事税收实务工作打下坚 实的基础。

主要内容

第一节 第二节 第三节 第四节 第五节 第六节

增值税纳税人的税务筹划 增值税销项税额的税务筹划 增值税进项税额的税务筹划 增值税税收优惠的税务筹划 增值税出口退税的税务筹划 增值税征收管理的税务筹划

分析:

商场让利=(574+616)÷O.7×0.3=510(万元) 不让利应纳增值税销项税额 =(574+616+510)÷(1+17%)×17%=247.01(万元) 折扣销售后应纳增值税销项税额 =(574+616)÷(1+17%)×17%=172.91(万元) 折扣销售后共节减增值税销项税额 =247.01—172.91=74.1(万元) 折扣销售后共节减企业所得税 =[(574+616+510)÷(1+17%)(574+616)÷(1+17%)]×25%=108.97(万元) 该商场实际让利=510—74.1—108.97=326.93(万元)

(三)代销方式选择的税收筹划

代销有收取手续费方式和视同买断方式,其

会计核算方式不同,其缴纳的税收也不同。 税法规定:将货物交付他人代销,销售代销 货物,视同销售货物,征收增值税。对受托 方提供代销货物业务的劳务所取得的手续费 按“服务业---代理业”征收营业税。也就是 说,收取手续费方式既要缴纳增值税,又要 缴纳营业税;而视同买断方式只缴纳增值税, 不缴纳营业税。

第二节 增值税销项税额的税务筹划

增值税纳税筹划 ppt课件

一、兼营税种相同、税率不同货物税务筹划(B.不分开核算) 方案1:未分别核算 应纳增值税额=(11000+8000)/(1+13%)X13%—2210=-24.16(万元) 会计处理: 销售货物: 借:银行存款 19000 贷:主营业务收入 16814.16 应交税费——应交增值税(销项税额) 2185.84 购买生产化肥的原材料: 借:原材料 13000 应交税费——应交增值税(进项税额) 2210 贷:银行存款 15210 ppt课件

ppt课件 7

案例分析2—1

无差别平衡点增Βιβλιοθήκη 率不含税:销售额X增值税税率X增值率=销售额X征收率

二者 税负 相等 时

含税:含税销售额/(1+增值税率)X增值率X增值税税 率=含税销售额/(1+征收率)X征收率

小规模纳税人征收率 3% 不含税平衡点的增值率 17.65% 含税平衡点的增值率 20.05%

方案1:分别核算。 销售百货应纳税额=234÷(1+17%)×17%=34(万元) 销售粮油应纳税额=226÷(1+13%)×13%=26(万元)

方案2:未分别核算。 应纳税额=(234+226)÷(1+17%)×17%=66.84(万元) 可见,分别核算可以避免从高适用税率,合计缴纳增值税款60万元,较未分别核算 为企业减轻6.84万元税收负担。通过以上分析可知,兼营税种相同、税率不同货物的情况 下,应当严格按照税法规定,分别核算不同税率货物或者应税劳务的销售额,才可以减轻 13 ppt课件 企业税负。

一般纳税人

ppt课件

可以开具增值 税专用发票, 转嫁13%— 17%的增值税; 企业竞争力较 6 强

案例分析2—1

光明化肥生产有限责任公司生产销售农用化肥,年不含税销售收入为200万元,销 售货物适用税率13%。不含税可抵扣购进金额140万元,购货适用税率13%,年应纳税 额7.8万元,请分析该企业是作为一般纳税人划算还是作为小规模纳税人划算。 解析: 该企业的增值率为30%[(200-140)/200],大于23.08%,企业选择作为小规模纳税人 税负较轻。因此,企业可以通过分设为4—5个独立核算的企业,使其销售额都在50万元 以下,符合小规模纳税人的标准。分设后纳税为6万元(200 ×3%),可节税1.8万元。 企业通过无差别平衡点增值率进行判定,小规模纳税人可通过联合的方式使销售额符 合一般纳税人的标准,进而转变成一般纳税人;而一般纳税人则可以通过分立的方式, 分立后缩小销售额,使其具备小规模纳税人的条件而转变为小规模纳税人,从而取得节 税利益。当进行纳税人身份筹划时,还要考虑国家对纳税人认定的要求,客户索取发票 的情况、分立和合并的差别及法律手续等,只有综合考虑,才能有利于纳税人利益最大 化目标的实现。

ppt课件 7

案例分析2—1

无差别平衡点增Βιβλιοθήκη 率不含税:销售额X增值税税率X增值率=销售额X征收率

二者 税负 相等 时

含税:含税销售额/(1+增值税率)X增值率X增值税税 率=含税销售额/(1+征收率)X征收率

小规模纳税人征收率 3% 不含税平衡点的增值率 17.65% 含税平衡点的增值率 20.05%

方案1:分别核算。 销售百货应纳税额=234÷(1+17%)×17%=34(万元) 销售粮油应纳税额=226÷(1+13%)×13%=26(万元)

方案2:未分别核算。 应纳税额=(234+226)÷(1+17%)×17%=66.84(万元) 可见,分别核算可以避免从高适用税率,合计缴纳增值税款60万元,较未分别核算 为企业减轻6.84万元税收负担。通过以上分析可知,兼营税种相同、税率不同货物的情况 下,应当严格按照税法规定,分别核算不同税率货物或者应税劳务的销售额,才可以减轻 13 ppt课件 企业税负。

一般纳税人

ppt课件

可以开具增值 税专用发票, 转嫁13%— 17%的增值税; 企业竞争力较 6 强

案例分析2—1

光明化肥生产有限责任公司生产销售农用化肥,年不含税销售收入为200万元,销 售货物适用税率13%。不含税可抵扣购进金额140万元,购货适用税率13%,年应纳税 额7.8万元,请分析该企业是作为一般纳税人划算还是作为小规模纳税人划算。 解析: 该企业的增值率为30%[(200-140)/200],大于23.08%,企业选择作为小规模纳税人 税负较轻。因此,企业可以通过分设为4—5个独立核算的企业,使其销售额都在50万元 以下,符合小规模纳税人的标准。分设后纳税为6万元(200 ×3%),可节税1.8万元。 企业通过无差别平衡点增值率进行判定,小规模纳税人可通过联合的方式使销售额符 合一般纳税人的标准,进而转变成一般纳税人;而一般纳税人则可以通过分立的方式, 分立后缩小销售额,使其具备小规模纳税人的条件而转变为小规模纳税人,从而取得节 税利益。当进行纳税人身份筹划时,还要考虑国家对纳税人认定的要求,客户索取发票 的情况、分立和合并的差别及法律手续等,只有综合考虑,才能有利于纳税人利益最大 化目标的实现。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2020/9/27

14

二、纳税人身份的税收筹划

(二)具体案例

2. 案例解析

第一种情况:

➢ 该企业含税销售额增值率为 :(100-90)/100×100%=10% 由于10%<20.05%(一般纳税人平衡点),所以该企业申请成为一般纳税人有利 节税。

➢企业作为一般纳税人应纳增值税额为: (100-90)/(1+17%)×17%=1.453(万元)

2020/9/27

13

二、纳税人身份的税收筹划

(二)具体案例

1.具体案例

【案例一】某锅炉生产企业,年含税销售额在100万元左 右,每年购进含增值税价款的材料大致在90万元左右,该 企业会计核算制度健全,在向主管税务机关申请纳税人资 格时,既可以申请成为一般纳税人,也可以申请为小规模 纳税人,请问企业应申请哪种纳税人身份对自己更有利? 如果企业每年购进的含税材料大致在50万元左右,其他条 件相同,又应该作何选择?

如果一般纳税人适用13%的 低税率,含税、不含税抵扣 率点又是多少?

12

二、纳税人身份的税收筹划

(一)政策依据与筹划思路

(2)无差别平衡点抵扣率判别法的运用

如果仅从增值税角度考虑,当一个企业的抵扣率小于节 税点时, 应选择作为小规模纳税人;相反,如果一个企 业的增值率大于节税点时,应选择作为一般纳税人。

4

二、纳税人身份的税收筹划

(一)政策依据与筹划思路

1.政策依据

我国将增值税纳税人划分为一般纳税人和小规模纳税人。小规 模纳税人销售货物不得使用增值税专用发票,统一适用3%的征 收率,没有税款抵扣权;而一般纳税人按规定税率17%或13%计 算税额,并享有税款抵扣权;

要想成为小规模纳税人,

工业企业和商业企业应分

那么,该书店的涉税行为是否符合在合法范围内缴税最少 的利润最大化目标呢?

2020/9/27

2

第三章 增值税的税收筹划

混合销售的 税收筹划

兼营行为的 税收筹划

几种特殊销售 的税收筹划

2020/9/27

增值税的 税收筹划

纳税人身份的 税收筹划

利用优惠政策 的税收筹划

利用销项税 额和进项税 额延缓纳税

销售已用 固定资产的

以增值税税率17%,征收率3%为例,分别计算无差别平衡点抵扣率P/S与Pt/St

由无差别平衡点增值率的计算可知: 17%×(1-P/S)=3%,

17%/(1+17%)×(1-Pt/St)=3%/(1+3%),

则含税及不含税抵扣率节税点分别为P/S=82.35%,Pt/St=79.95%

2020/9/27

假定纳税人不含税销售额增值率为D,不含税销售额为S,不含税购进额为P,一般纳 税人适用的税率为17%,小规模纳税人的征收率为3%,则

a:一般纳税人的不含税销售额增值率D=(S-P)/ S ×100% 应纳的增值税为S×17%×D

b:小规模纳税人应纳的增值税为S×3%

要使两类纳税人税负相等,则要满足: S×17%×D=S×3%,

第三章 增值税纳税筹划

2020/9/27

1

案例导入

某书店属增值税一般纳税人,除销售一般图书外,还从事 免税项目古旧图书的销售。2009年,该书店共实现销售额 100万元(不含税),进项税额为6万元(均属于购入一般 图书进项税额)。经内部核算,其中免税项目的销售额为 30万元。因财务管理原因,该书店未能准确划分应税和免 税项目的销售额。按照书店现实的情况,当年其所缴纳的 增值税为11万元(100×17%-6)。

(3)无差别平衡点增值率判别法的运用

如果仅从增值税角度考虑,当一个企业的增值率小于节税 点时, 应选择作为一般纳税人;相反,如果一个企业的增值 率大于节税点时,应选择作为小规模纳税人。

2020/9/27

10

二、纳税人身份的税收筹划

(一)政策依据与筹划思路

无差别平衡点抵扣率判别法及其运用

(1)抵扣率节税点的确定

a:一般纳税人的含税销售额增值率Dt=(St-Pt)/ St×100% 应纳的增值税=St/(1+17%)×17%-Pt/(1+17%)×17%=St/(1+17%)×17%×Dt

b:小规模纳税人应纳的增值税为St/(1+3%)×3%

要使两类纳税人税负相等,则要满足: St /(1+17%)×17%×Dt= St /(1+3%)×3%

税收筹划

3

一、增值税筹划的政策要点

增值税的税收筹划主要围绕下列税收政策进行:

(一)一般纳税人和小规模纳税人的征税规定;

2020/9/27

(二)混合销售行为的征税规定; (三)兼营行为的征税规定;

(四)几种特殊销售方式的征税规定; (五)纳税人销售已使用过的固定资产的征税规定; (六)有关销项税额确定和进项税额抵扣的税收规定; (七)有关增值税优惠政策的税收规定。

解得,一般纳税人无差别平衡点增值率E=D=17.65%

如果一般纳税人适用 13%的低税率,节税 点又是多少?

2020/9/27

7

二、纳税人身份的税收筹划

(一)政策依据与筹划思路

(2)含税销售额无差别平衡点增值率的确定

假定纳税人含税销售额增值率为Dt,含税销售额为St,含税购进额为Pt,一般纳税人适 用的税率为17%,小规模纳税人的征收率为3%,则

别符合哪些标准呢?

2020/9/27

5

二、纳税人身份的税收筹划(一Biblioteka 政策依据与筹划思路2.筹划思路

通过对企业增值率和抵扣率的分析,确定最适 合的纳税人身份,以达到最低的税收负担。

2020/9/27

6

二、纳税人身份的税收筹划

(一)政策依据与筹划思路

无差别平衡点增值率判别法及其运用

(1)不含税销售额无差别平衡点增值率的确定

D=(S-P)/S×100%=(1-P/S)×100%=1-不含税可抵扣 购进额占销售额的比重

Dt=(St-Pt)/St×100%=(1-Pt/St)×100%=1-含税可抵扣 购进额占销售额的比重

2020/9/27

11

二、纳税人身份的税收筹划

(一)政策依据与筹划思路

(1)无差别平衡点抵扣率的确定

解得,一般纳税人无差别平衡点增值率Et=Dt=20.05%

如果一般纳税人适用 13%的低税率,节税 点又是多少?

2020/9/27

8

一般纳税人税率

17% 13%

小规模纳税人 征收率 3%

3%

无差别平衡点增 值率 20.05%

25.32%

2020/9/27

9

二、纳税人身份的税收筹划

(一)政策依据与筹划思路