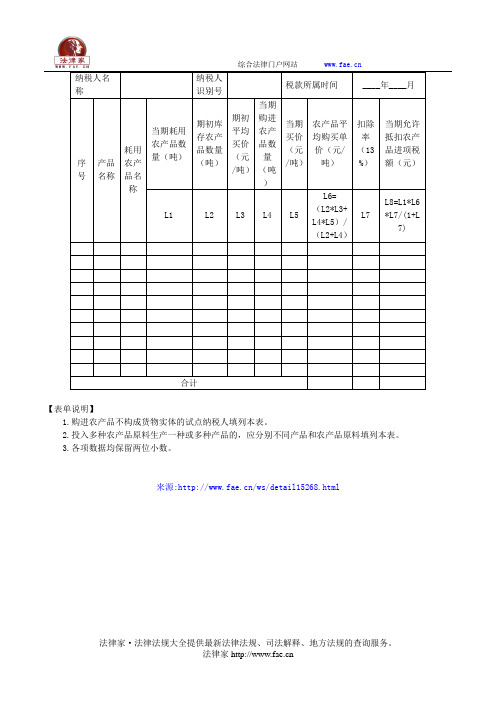

成本法核定农产品增值税进项税额计算表

购进农产品用于生产经营且不构成货物实体核定农产品增值税进项税额计算表——(工商税务)

纳税人识别号

税款所属时间

____年____月

序号

产品名称

耗用农产品名称

当期耗用农产品数量(吨)

期初库存农产品数量(吨)

期初平均买价(元/吨)

当期购进农产品数量(吨)

当期买价(元/吨)

农产品平均购买单价(元/吨)

扣除率(13%)

当期允许抵扣农产品进项税额(元)

L1

L2

L3

L4

L5

L6=(L2*L3+L4*L5/(L2+L4)L7

L8=L1*L6*L7/(1+L7)

合计

【表单说明】

1.购进农产品不构成货物实体的试点纳税人填列本表。

2.投入多种农产品原料生产一种或多种产品的,应分别不同产品和农产品原料填列本表。

3.各项数据均保留两位小数。

来源:/ws/detail15268.html

超重点!增值税核算—农产品进项税额抵扣核算及申报(下)

超重点!增值税核算—农产品进项税额抵扣核算及申报(下)农产品进项税额抵扣的详细税会核算及申报(下)——进项税额加计扣除报表填列接前文……说明:由于增值税率调整的具体时间还未给出,税率调整之后,农产品进项税额抵扣能否按现在政策平移也未具体明确,暂按现行政策进行报表填列。

若能平移现行政策的话,农产品按9%的税率扣除,生产委托加工13%税率的货物,可以加扣2%,按11%的扣除率扣除。

三、农产品进项税额抵扣的申报表填列1.凭票抵扣的申报表填列(1)一般纳税人购入农产品用于生产或委托加工非16%货物(以下简称非深加工业务)例如购入后继续生产10%税率的货物,或购入后用于6%税率的服务(餐厅购入农产品),其进项税额抵扣执行以下政策:①从一般纳税人处购入取得增值税专用发票或进口取得海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额(10%税率)为进项税额,纳税申报时,勾选确认后填入《增值税纳税申报表附列资料(二)》(本期进项税额明细)第2栏'本期认证相符且本期申报抵扣'栏或稽核比对相符后填入第5栏'海关进口增值税专用缴款书'栏。

若取得增值税普通发票,其进项税额无法抵扣。

②从小规模纳税人处购入,取得按3%征收率开具的增值税专用发票的,以增值税专用发票上注明的金额和10%的扣除率计算进项税额,取得普通发票照样不得抵扣进项税额。

此处纳税申报也有特殊之处,根据国家税务总局公告2017年第19号的规定,从小规模纳税人处购进农产品,即使取得增值税专用发票按照仍要按10%的扣除率计算当期可抵扣的进项税额,填入《增值税纳税申报表附列资料(二)》(本期进项税额明细)第6栏'农产品收购发票或者销售发票'栏。

与此同时,虽然文件并没有指明,但是取得增值税专用发票,需要勾选确认认证,要同时按小规模纳税人所代开的3%的增值税专用发票填写第2栏'本期认证相符且本期申报抵扣'栏,并同时在第23栏'其他应作进项税额转出的情形'栏做进项税额转出处理。

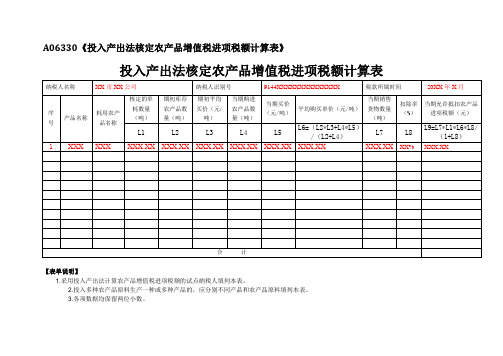

《投入产出法核定农产品增值税进项税额计算表》(填写样例)

【表单说明】

1.采用投入产出法计算农产品增值税进项税额的试点纳税人填列本表。

2.投入多种农产品原料生产一种或多种产品的,应分别不同产品和农产品原料填列本表。

3.各项数据均保留两位小数。

当期销售货物数量(吨)

扣除率(%)

当期允许抵扣农产品进项税额(元)

L1

L2

L3

L4

L5

L6=(L2*L3+L4*L5)/(L2+L4)

L7

L8

L9=L7*L1*L6*L8/(1+L8)

1

XXX

XXX

XXX.XX

XXX.XX

XXX.XX

XXX.XX

XXX.XX

XXX.XX

XXX.XX

XX%

XXX.XX

A06330

投入产出法核定农产品增值税进项税额计算表

纳税人名称

XX市XX公司

纳税人识别号

9144XXXXXXXXXXXXXX

税款所属时间

20XX年X月

序号

产品名称

耗用农产品名称

核定的单耗数量(吨)

期初库存农产品数量(吨)

期初平均买价(元/吨)

当期购进农产品数量(吨)

当期买价(元/吨)

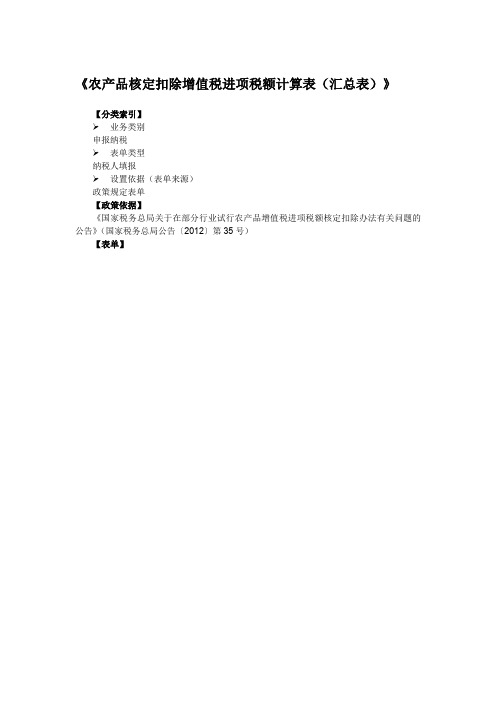

《农产品核定扣除增值税进项税额计算表(汇总表)》

【分类索引】

申报纳税

纳税人填报

政策规定表单

【政策依据】

《国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法有关问题的公告》(国家税务总局公告〔2012〕第35号)

【表单】

农产品核定扣除增值税进项税额计算表(汇总表)

税款所属时间 年 月

纳税人识别号

纳税人名称(公章)

序号

核定方法

当期允许抵扣农产品增值税进项税额(元)

备注

1

以购进农产品为原料生产货物

投入产出法

成本法

2

购进农产品直接销售

3

购进农产品用于生产经营且不构成货物实体

合 计

【表单

农产品核定扣除试点纳税人期初库存情况及其应转出农产品进项税额计算表

农产品核定扣除试点纳税人期初库存情况及其应转出农产品进项税额计算表

1.本表一式两份,一份交给企业,一份主管税务机关留存。

2.“期初库存”是纳税人2017年8月1日的库存。

3.“应转出期初库存农产品或耗用农产品进项税额”是指这些库存农产品买价对应的进项税额以及在产品、库存半成品、产成品耗用农产品买价对应的进项税额。

4.“其他不属于原料的农产品”是指购进用于生产经营且不构成货物实体的农产品(包括包装物、辅助材料、燃料、低值易耗品等)。

5.半成品(在产品)、产成品耗用农产品买价对应的进项税额的填列,由纳税人利用其会计核算尤其是成本核算数据依据合理的方法进行计算确定。

购进农产品用于生产经营且不构成货物实体核定农产品增值税进项税额计算表

附件5

购进农产品用于生产经营且不构成货物实体核定农产品增值税进项税额计算表纳税人名称纳税人识别号税款所属时间年月

序号产品名称耗用农产

品名称

当期耗用农产品数

量(吨)

期初库存农产

品数量(吨)

期初平均

买价(元/

吨)

当期购进

农产品数

量(吨)

当期买价

(元/吨)

农产品平均购买单

价(元/吨)

扣除率

(13%)

当期允许抵扣农产品

进项税额(元)L1 L2 L3 L4 L5

L6=(L2*L3+L4*L5)

/(L2+L4)

L7 L8=L1*L6*L7/(1+L7) 合计

注:1.购进农产品不构成货物实体的试点纳税人填列本表。

2.投入多种农产品原料生产一种或多种产品的,应分别不同产品和农产品原料填列本表。

3.各项数据均保留两位小数。

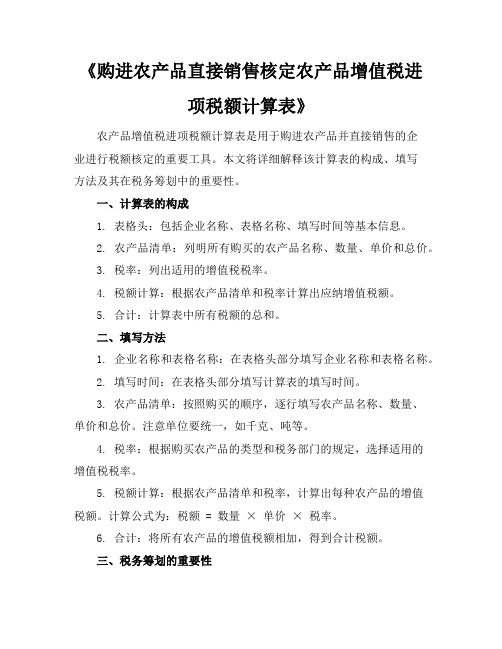

《购进农产品直接销售核定农产品增值税进项税额计算表》

《购进农产品直接销售核定农产品增值税进项税额计算表》农产品增值税进项税额计算表是用于购进农产品并直接销售的企业进行税额核定的重要工具。

本文将详细解释该计算表的构成、填写方法及其在税务筹划中的重要性。

一、计算表的构成1. 表格头:包括企业名称、表格名称、填写时间等基本信息。

2. 农产品清单:列明所有购买的农产品名称、数量、单价和总价。

3. 税率:列出适用的增值税税率。

4. 税额计算:根据农产品清单和税率计算出应纳增值税额。

5. 合计:计算表中所有税额的总和。

二、填写方法1. 企业名称和表格名称:在表格头部分填写企业名称和表格名称。

2. 填写时间:在表格头部分填写计算表的填写时间。

3. 农产品清单:按照购买的顺序,逐行填写农产品名称、数量、单价和总价。

注意单位要统一,如千克、吨等。

4. 税率:根据购买农产品的类型和税务部门的规定,选择适用的增值税税率。

5. 税额计算:根据农产品清单和税率,计算出每种农产品的增值税额。

计算公式为:税额 = 数量× 单价× 税率。

6. 合计:将所有农产品的增值税额相加,得到合计税额。

三、税务筹划的重要性1. 合理合规:通过填写农产品增值税进项税额计算表,确保企业的税务筹划合理合规,避免因税务问题而产生的法律风险。

2. 降低税负:通过计算表,企业可以清晰地了解购买农产品的增值税额,合理利用税收政策,降低税负。

3. 提高财务管理水平:填写计算表的过程也是企业对财务进行梳理和分析的过程,有助于提高财务管理水平。

农产品增值税进项税额计算表是购进农产品并直接销售的企业进行税务筹划的重要工具。

通过合理填写计算表,企业可以确保税务合规、降低税负,并提高财务管理水平。

重点和难点解析:1. 农产品名称、数量、单价和总价的填写:在农产品增值税进项税额计算表的清单部分,企业需要详细填写购买的农产品名称、数量、单价和总价。

这些信息的准确性直接影响到税额的计算结果。

企业应确保购买的农产品名称与税务部门的要求一致,数量和单价要精确到小数点后两位,总价要正确计算。

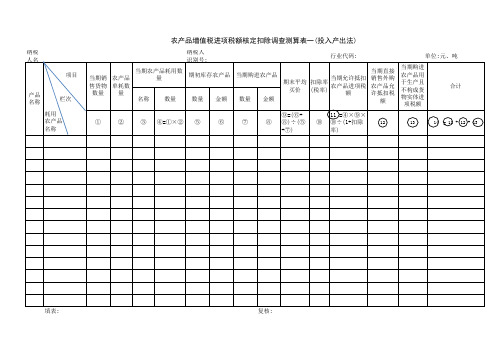

农产品增值税进项税额核定扣除调查测算表

纳税人名称:(公章) 项目 产品 名称 纳税人识别号: 行业代码: 当期直接 销售外购 农产品允 许抵扣税 额 当期购进 农产品用 于生产且 不构成货 物实体进 项税额

13 14

单位:元、吨

栏次 耗用 农产品 名称

当期农产品耗用数 期初库存农产品 当期购进农产品 当期销 农产品 量 当期允许抵 期末平均 扣除率 售货物 单耗数 扣农产品进 买价 (税率) 数量 量 项税额 名称 数量 数量 金额 数量 金额 ⑨=(⑥+ ⑧)÷(⑤ +⑦) 11 =④×⑨ ×⑩÷(1+扣 除率)

合计

①

②

③

④①×②

⑤

⑥

⑦

⑧

⑩

12

= 11 + 12 + 13

填表:

复核: