经济法基础各种税税率及计算方法

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

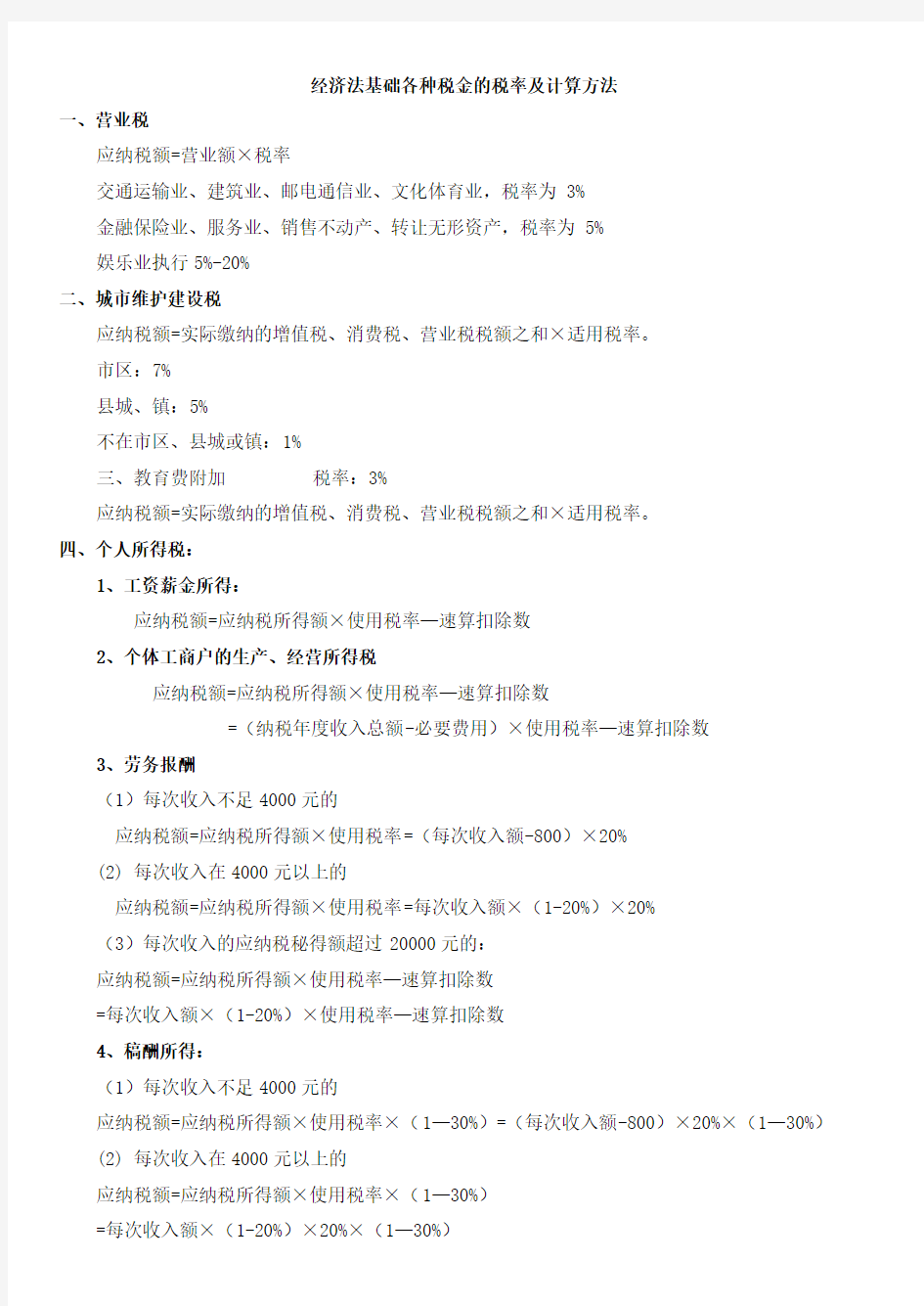

经济法基础各种税金的税率及计算方法

一、营业税

应纳税额=营业额×税率

交通运输业、建筑业、邮电通信业、文化体育业,税率为3%

金融保险业、服务业、销售不动产、转让无形资产,税率为5%

娱乐业执行5%-20%

二、城市维护建设税

应纳税额=实际缴纳的增值税、消费税、营业税税额之和×适用税率。

市区:7%

县城、镇:5%

不在市区、县城或镇:1%

三、教育费附加税率:3%

应纳税额=实际缴纳的增值税、消费税、营业税税额之和×适用税率。

四、个人所得税:

1、工资薪金所得:

应纳税额=应纳税所得额×使用税率—速算扣除数

2、个体工商户的生产、经营所得税

应纳税额=应纳税所得额×使用税率—速算扣除数

=(纳税年度收入总额-必要费用)×使用税率—速算扣除数

3、劳务报酬

(1)每次收入不足4000元的

应纳税额=应纳税所得额×使用税率=(每次收入额-800)×20%

(2)每次收入在4000元以上的

应纳税额=应纳税所得额×使用税率=每次收入额×(1-20%)×20%

(3)每次收入的应纳税秘得额超过20000元的:

应纳税额=应纳税所得额×使用税率—速算扣除数

=每次收入额×(1-20%)×使用税率—速算扣除数

4、稿酬所得:

(1)每次收入不足4000元的

应纳税额=应纳税所得额×使用税率×(1—30%)=(每次收入额-800)×20%×(1—30%)

(2)每次收入在4000元以上的

应纳税额=应纳税所得额×使用税率×(1—30%)

=每次收入额×(1-20%)×20%×(1—30%)

5、特许权使用费

(1)每次收入不足4000元的

应纳税额=应纳税所得额×使用税率=(每次收入额-800)×20%

(2)每次收入在4000元以上的

应纳税额=应纳税所得额×使用税率=每次收入额×(1-20%)×20%

6、利息、股息、红利所得应纳税额

应纳税额=应纳税所得额×使用税率=每次收入额×使用税率

注:(1)上市公司的股息减半征收

(2)2007年8月15日起,储蓄存款利息减按5%征收,2008年10月9日起暂免征收储蓄存款利息所得税

7、财产租赁所得

(1)每次收入不足4000元的

应纳税额=【每次(月)收入额-准予扣除项目-修缮费用(800元为限)-800元】×20%

(2)每次收入在4000元以上的

应纳税额=【每次(月)收入额-准予扣除项目-修缮费用(800元为限)】×(1-20%)×20%注:2008年3月1日起,对个人出租住房减按10%征收

8、财产转让所得

应纳税额=应纳税所得额×使用税率=(收入总额-财产原值-合理费用)×20%

9、偶然所得

应纳税额=应纳税所得额×使用税率=每次收入额×20%

※全年一次资金:

计算方法:

(一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

(二)将雇员个人当月内取得的全年一次性奖金,按本条第(一)项确定的适用税率和速算扣除数计算征税,计算公式如下:

1.如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公式为:

应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数

2.如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:

应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数

※个人与用人单位解除劳动关系而取得的一次补偿收入征税

计算方法为:个人取得的一次性补偿收入,减去当地上年职工平均工资3倍数额以内的部分,再减去按国家和地方政府规定比例实际缴纳的住房公积金、医疗保险金、基本养老保险金、失业保险费,用此余额除以个人在本企业的实际工作年限数,以其商数作为个人的月工资、薪金收入,按照工资、薪金所得项目计算出应纳的个人所得税,然后再乘以年限数,就是应纳个人所得税税额.个人在该企业的工作年限数按实际工作年限数计算,超过12年的按12年计算.

注:其收入在当地上年职工平均工资3倍数额以内的部分,免征个人所得税。

其他税收

一、房地产税

年应纳税额=应税房产原值×(1—扣除比例)×1.2%

或年应纳税额=租金收入×12%

二、契税应纳税额计税依据×税率

三、车船税

(1)载客汽车和摩托车的应纳税额=辆数×适用年税额

(2)载货汽车、三轮汽车、低速货车的应纳税额=自重吨位数×适用年税额

(3)船舶的应纳税额=净吨位数×适用年税额

(4)拖船和非机动驳船的应纳税额=净吨位数×适用年税额×50%

四、城镇土地使用税年应纳税额=实际占用应税土地面积(平方米)×使用税率

五、印花税

(1)比例税率应纳税额=应税凭证计税金额×比例税率

(2)定额税率应纳税额=应税凭证件数×定额税率

(3)营业账簿中记载资金的账簿:应纳税额=(实收资本+资本公积)×0.5‰

(4)其他账簿按件贴花,每件5元

比例税率:

(1)借款合同0.05‰

(2)购销合同、建筑安装工程承包合同、技术合同等0.3‰

(3)加工承揽合同、建设工程勘察设计合同、货物运输合同、产权转移书据合同、记载资金数额的营业账簿等0.5‰

(4)财产租赁合同、仓储保管合同、财产保险合同等1‰

(5)因股票买卖、继承、赠与而书立“股权转让书据”(包括A股和B股)1‰

六、资源税

应纳税额=课税数量×适用的单位税额

代扣代缴应纳税额=收购未税矿产品的数量×适用的单位税额