(使用股票价格计算违约机率)

债券发行的信用风险评估如何评估债券的违约概率

债券发行的信用风险评估如何评估债券的违约概率在债券市场中,债券发行的信用风险评估是非常重要的,投资者需要了解债券的违约概率,以便做出合理的投资决策。

本文将从几个方面介绍如何评估债券的违约概率。

一、债券发行主体的评估债券违约的首要因素是债券发行主体的信用状况。

评估债券发行主体的违约概率需要考虑以下几个方面:1.1 信用评级信用评级是债券发行主体信用状况的重要衡量指标之一。

通常由国际评级机构根据债券发行主体的财务状况、市场地位、行业竞争力等因素进行评估。

高等级的评级代表着较低的违约概率,低等级的评级则表示较高的违约概率。

1.2 财务状况债券发行主体的财务状况也是评估违约概率的重要考虑因素。

投资者可以通过分析债券发行主体的财务报表,了解其资产负债状况、盈利能力、现金流等情况,评估其偿债能力和违约风险。

1.3 行业竞争力债券发行主体所处的行业竞争力也会对其违约概率产生影响。

行业竞争激烈,市场前景不明朗的行业,其违约风险可能相对较高;而相对来说,市场稳定且行业地位较强的发行主体,其违约风险可能较低。

1.4 宏观经济环境宏观经济环境对债券发行主体的违约概率也具有重要影响。

例如,经济不景气、市场波动剧烈等因素可能增加债券发行主体的违约风险;相反,经济发展稳定、市场繁荣的时期,债券发行主体的违约概率可能较低。

二、债券特征的评估除了债券发行主体的评估外,债券本身的特征也会对其违约概率产生影响。

以下是一些常见的债券特征:2.1 债券类型不同类型的债券具有不同的违约概率。

例如,政府债券通常违约概率较低,因为政府具有相对较高的偿付能力和信用可靠性;而高收益债券(如高收益债券、信用违约互换等)由于风险较高,其违约概率相对较高。

2.2 债券期限债券期限也会对违约概率产生影响。

通常情况下,较短期限的债券相对违约概率较低,因为短期内债券发行主体的资金需求更容易满足;而较长期限的债券则面临着更多的不确定性和风险,违约概率相对较高。

违约概率计算公式

违约概率计算公式违约概率计算公式是用于衡量借款人未来付款能力的一种金融分析工具。

它可以帮助投资者筛选高风险投资,并对贷款风险进行评估。

违约概率计算公式总结了贷款风险,例如借款人信用历史、财务状况和当前经济状况,以及借款人偿还贷款的能力。

违约概率计算公式可以被简单地定义为:违约概率=借款人违约的可能性/所有借款人的总人数。

可以将违约概率看作是一种把借款人的可能性转换成定量比例的工具。

违约概率计算公式主要受借款人信用历史、财务状况和当前经济状况等因素影响。

信用历史反映了借款人过去的偿还情况,是评估其未来还款能力的重要依据。

财务状况包括借款人的收入、负债状况和财产,用于判断借款人是否有能力偿还贷款。

当前经济状况反映了借款人的就业情况、物价水平、利率水平和金融市场的波动等,影响着借款人的还款能力。

具体来说,违约概率计算公式可以分为以下几步:1. 评估借款人的信用历史。

要评估借款人的信用历史,需要了解借款人过去的还款状况,并结合当前的经济状况,对借款人的信用状况进行评估。

2. 评估借款人的财务状况。

要评估借款人的财务状况,需要了解借款人的收入、负债状况和财产状况,以及借款人的生活费用,以判断其能否按时偿还贷款。

3. 评估当前经济状况。

要评估当前经济状况,需要了解当前的就业情况、物价水平、利率水平和金融市场的波动等,以判断借款人的还款能力。

4. 对收集的数据进行分析。

根据上述信息,对借款人的违约概率进行评估,并得出最终的结论。

5. 将结果转化为可用的违约概率指标。

根据最终评估结果,将违约概率转换成可用的百分比指标,以便投资者对借款人的违约风险进行评估。

违约概率计算公式是一种有用的工具,可以帮助投资者筛选高风险投资,并对贷款风险进行评估。

违约概率计算公式可以将借款人的可能性转换成定量比例,并受到借款人信用历史、财务状况和当前经济状况等因素影响。

kmv模型的计算违约概率的公式推导

KMV模型是一种用于计算企业违约概率的模型,其推导过程涉及到金融、数学和统计等多个学科的知识。

本文将针对KMV模型的计算违约概率的公式进行详细的推导和解释,以帮助读者更好地理解这一模型。

一、模型假设1.1 假设一:资产价值服从对数正态分布。

假设企业的资产价值服从对数正态分布,即ln(V)~N(μ,σ^2),其中V为资产价值,μ为均值,σ^2为方差。

1.2 假设二:企业违约边界。

假设企业的违约边界为D,当资产价值V 小于违约边界D时,企业将违约。

1.3 假设三:债务和股权。

假设企业的资产价值由债务和股权组成,其中债务的价值为E,股权的价值为V-E。

二、模型公式2.1 KMV模型的核心公式是Black-Scholes-Merton公式,用于计算违约边界D。

Black-Scholes-Merton公式的表达式为:\[D = V \times N(d_1) - E \times N(d_2)\]其中,N(d)为标准正态分布函数,d_1=(ln(V/E) + (r+σ^2/2)×T) / (σ×√T),d_2=d_1 - σ×√T。

2.2 公式中的参数含义解释如下:V为企业资产总价值;E为企业的债务价值;r为无风险利率;σ为资产价格的波动率;T为债务的剩余期限。

2.3 通过Black-Scholes-Merton公式,我们可以计算出企业的违约边界D。

当企业的资产价值低于违约边界D时,企业将违约。

三、计算违约概率3.1 一旦得到了企业的违约边界D,我们就可以利用统计学的方法来计算企业的违约概率。

3.2 违约概率可以通过标准正态分布函数N(d2)来计算,即:\[P = N(d_2)\]3.3 违约概率P表示了企业在未来一段时间内违约的概率。

在金融风险管理中,违约概率是一个非常重要的指标,可以帮助投资者和金融机构评估企业的信用风险。

四、结论KMV模型是一种常用的企业违约概率计算模型,其核心是Black-Scholes-Merton公式。

信用风险评估中的信用违约概率计算

信用风险评估中的信用违约概率计算信用风险评估是金融机构和投资者进行信用决策的重要工具,其中信用违约概率计算是评估一个借款人、债券或其他信用工具发生违约的可能性。

本文将介绍信用违约概率计算的一些常见方法和模型。

一、经济衰退模型经济衰退模型是基于历史数据和宏观经济指标来评估信用违约概率的一种方法。

该模型通常使用借款人的历史数据,如财务报表和贷款违约记录,以及宏观经济因素,如GDP增长率、失业率等来进行建模。

经济衰退模型可以帮助评估在不同经济环境下发生违约的概率,并可以用于预测未来违约的可能性。

二、违约概率评级模型违约概率评级模型是根据借款人的信用评级来评估其违约概率的方法。

信用评级机构会根据借款人的信用状况和风险特征,将其分为不同的评级等级。

每个评级等级对应着一定的违约概率。

违约概率评级模型可根据历史违约数据、借款人财务数据和宏观经济因素等进行建模,以便为借款人分配适当的信用评级。

三、结构化模型结构化模型是一种基于数学和统计方法评估信用违约概率的模型。

最常见的结构化模型是基于随机过程的模型,如Merton模型和Vasicek模型。

Merton模型基于借款人的债务结构和资产价值等因素来计算违约概率。

Vasicek模型则基于借款人的违约触发因素和市场风险因素。

结构化模型依赖于数学和统计方法的计算,需要较多的数据和参数估计,但其评估结果较为准确和可靠。

四、机器学习模型随着大数据和人工智能技术的发展,机器学习模型在信用风险评估中扮演了越来越重要的角色。

机器学习模型通过对大量数据的学习和训练,能够自动提取特征和规律,并进行预测和分类。

在信用违约概率计算中,机器学习模型可以通过对历史违约数据和借款人的风险特征进行学习和训练,来预测未来的违约概率。

机器学习模型的优势在于其能够处理大量的非线性、高维度和复杂的数据,提高了信用风险评估的准确性和效率。

总结:信用风险评估中的信用违约概率计算是金融机构和投资者进行决策的重要工具。

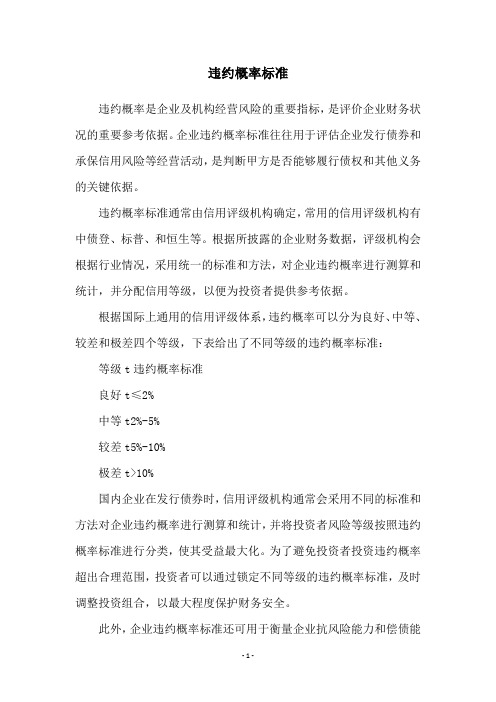

违约概率标准

违约概率标准

违约概率是企业及机构经营风险的重要指标,是评价企业财务状况的重要参考依据。

企业违约概率标准往往用于评估企业发行债券和承保信用风险等经营活动,是判断甲方是否能够履行债权和其他义务的关键依据。

违约概率标准通常由信用评级机构确定,常用的信用评级机构有中债登、标普、和恒生等。

根据所披露的企业财务数据,评级机构会根据行业情况,采用统一的标准和方法,对企业违约概率进行测算和统计,并分配信用等级,以便为投资者提供参考依据。

根据国际上通用的信用评级体系,违约概率可以分为良好、中等、较差和极差四个等级,下表给出了不同等级的违约概率标准:等级t违约概率标准

良好t≤2%

中等t2%-5%

较差t5%-10%

极差t>10%

国内企业在发行债券时,信用评级机构通常会采用不同的标准和方法对企业违约概率进行测算和统计,并将投资者风险等级按照违约概率标准进行分类,使其受益最大化。

为了避免投资者投资违约概率超出合理范围,投资者可以通过锁定不同等级的违约概率标准,及时调整投资组合,以最大程度保护财务安全。

此外,企业违约概率标准还可用于衡量企业抗风险能力和偿债能

力,这对企业和金融机构起着重要作用。

企业违约概率标准是由财务状况、市场和经济环境等多种因素共同决定的,因此,违约概率标准的设定应综合考虑各种因素,以确保企业的健康运营。

从以上分析可知,企业违约概率标准是对企业发行债券和承保风险等经营活动的重要参考依据。

违约概率标准不仅可用于评估企业的财务状况,而且可以作为企业抗风险能力和偿债能力的评价依据,及时调整投资组合,为投资者提供可靠参考依据。

债券发行的信用违约风险如何评估违约概率

债券发行的信用违约风险如何评估违约概率债券市场作为金融市场中重要的一部分,扮演着为企业和政府筹集资金的重要角色。

然而,债券发行存在着信用违约风险,即债券发行人无法按时支付本金和利息的风险。

为了评估债券发行的信用违约风险,债券市场需要采取各种手段评估违约概率,以及寻找避免违约的方法。

本文将探讨债券发行的信用违约风险评估及概率计算的方法。

一、信用违约风险评估的重要性评估信用违约风险是债券市场中的核心问题之一。

对于投资者而言,投资债券时需要了解债券发行人的信用状况以及违约概率,以便做出明智的投资决策。

对于银行和保险公司等金融机构而言,评估债券发行人的信用违约风险则是确保资本安全和风险控制的重要手段。

而对于债券发行人而言,评估信用违约风险可以帮助他们了解市场对其信用状况的认可程度,从而更好地制定策略和控制风险。

二、评估信用违约风险的方法1. 定性评估方法:定性评估方法主要通过对债券发行人的信用状况进行综合评估,包括了解债券发行人的财务状况、经营情况、行业竞争力、市场地位等。

这些评估指标可以帮助评估机构了解债券发行人违约的可能性,并对其信用等级进行评定。

定性评估方法虽然主观性较大,但对于一些新兴行业或没有公开财务数据的企业而言,是一种较为常用的评估方法。

2. 定量评估方法:定量评估方法主要通过使用统计模型和数据分析来计算违约概率。

这些模型使用历史数据和市场指标来构建违约概率模型,从而预测未来违约的可能性。

一些常用的定量评估方法包括评级模型、默认概率模型、违约预测模型等。

这些模型可以根据不同的数据和市场情况进行调整,以提高其准确性。

三、信用评级及违约概率计算方法1. 信用评级:信用评级是评估债券发行人信用状况的重要指标,也是投资者判断债券信用风险的依据。

常用的信用评级机构包括标准普尔、穆迪和惠誉等。

评级机构根据对债券发行人的定性和定量评估,将其信用状况分为不同等级,如AAA级、BBB级等,其中AAA级表示最低违约风险,而CCD级则表示较高违约风险。

金融风险管理习题答案-第4章 信用风险

第4章 信用风险8. 某企业持有A 、B 、C 三种债券(相互独立),其面值和违约率见下表,假定违约的(1) 计算各种可能的信用损失及其分布。

(2) 求出预期损失和给定置信度为95%时的未预期损失。

违约概率:P(A)=0.05*(1-0.1)*(1-0.2)=0.036;以此类推。

预期损失(万元)由信用损失分布可知给定置信度为95%时的未预期损失=50-16=34(万元)9. 某公司当前资产的市值为2500万元,资产的增长率预计为每年20%,公司资产波动率预计为14%,公司1年后的违约临界值为870万元。

求违约距离。

答:第132页公式(4-30)应修改为:T DEFT V V DD V σ-=⋅,其中T V 为T 时刻的预期资产价值;DEF V 为T 时刻的违约临界值;σ是资产波动率。

所以可得出违约距离2500*1.28705.0712500*1.2*0.14TDEF T V V DD V σ--===⋅10. 一张A 级债券的面值为10万元,三年后到期,年利率为6%,违约回收率及其标准差分别为38.52%、23.81%。

求该债券一年后的价值分布。

(信用等级转移见表4-4,远期利率见表4-5)=200.108+300.068+500.165+700.027+800.017+1000.003=16⨯⨯⨯⨯⨯⨯答:首先计算当债券一年后由A 级上升为AAA 级后的价值为()20.610.60.610.965610.040610.0406AAA V =++=++(万元)按此方法依次求得一年后债券变换为不同信用等级(AA~CCC )后的价值。

违约时的价值为(万元)11. 某机构有10笔相互独立的贷款,假定风险暴露频段值为L =3(万元),可将10笔贷款分为两个频段级,其中4笔位于频段,其余位于频段,在每个频段内,贷款违约的平均数目为,违约数服从泊松分布。

(1) 求、频段级内,对应于不同违约数目的违约率及违约损失分布。

上市公司违约概率的实证研究

上市公司违约概率的实证研究内部评价法分为初级法和高级法,初级法是当前国内研究的重点。

而初级内部评级法的核心部分就是违约概率的计算,其中模型化的计算方法是当今研究的主流。

本文利用EDF模型对我国上市公司的最新数据作了实证分析,结果显示,虽然理论预期违约率值较穆迪公司公布的参考区间偏小,但还是具有一定的风险预警作用。

关键词:内部评级法违约概率EDF模型巴塞尔新资本协议于2004年6月公布,作为其核心内容的内部评级法(Internal Ratings-Based Approach),该方法允许管理水平较高的商业银行采用银行内部对客户和贷款的评级结果来确定风险权重、计提资本,从而将资本充足率与信用风险的大小有机结合起来。

但是在很长一段时间内,我国商业银行不具备条件实施巴塞尔新资本协议中的高级内部评级法,所以目前的研究重点应该是内部评级的初级法。

在内部评级初级法中,违约概率(PD)由银行自己提供估计值,而违约损失率(LGD)、违约风险暴露(EAD)和期限(M)等是由委员会规定的监管指标。

因此,违约概率的测度就是当前内部评级系统建立过程中研究的重点和热点问题。

早期的研究违约的模型有判别分析和Logistic回归等,但它们也只是二分类问题,对应的是判别概率而不是真正的违约概率。

现代的违约概率测度模型主要有KMV的EDF模型、JP Morgan的Credit Metrics模型、McKinsey的CreditPortfolio View模型、CSFP的CreditRisk+模型以及应用保险精算方法的死亡率模型等,这些模型是当今研究的主流。

本文主要利用KMV的EDF模型应用我国上市公司的数据作一些实证分析,以验证模型化的方法在中国市场中的适用性。

EDF模型的原理公司股权价值与资产市值之间的关系可用Black-Scholes公式表示为:公司股权价值波动率和资产价值波动率之间的关系式为:。

式中,E 为公司的股权价值,σE 为股权价值波动率,V 为资产市值,σV 为资产市值的波动率,r 为无风险利率,T 为距离债务到期日的时间长度,N (·)为累积正态分布函数。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

option

So the Black-Scholes formula gives the value of the equity today as E0=V0N(d1) - De-rTN(d2) ---- (20.3) where d1= ln(V0/D)+(r+σv2/2)T σv√T

In case 2. the max(fi ,0) if always fi .

vi is the present value of fi, it always equals f0

20.8 Credit Risk Mitigation (減緩信 用風險)

Netting (類似貨品抵押) 假如一家公司原持有 +10,+30,-25的契約 當對方倒閉,此契約價值變 -10,-30,+25 若是沒有此條約,則損失會計為 -40, 但若是有此條約, 則損失會便-40+25=-15

qi:the risk-neutral default probability R:recovery rate

ui :qi(1-R)

vi :the value today of the instrument

In case 1. fi is always negative , so the expected loss is zero

σEE0dZE = σVV0 EvdZV = σVV0 N(d1) dZV σEE0 = N(d1) σVV0 (設dZE = dZV )

We can get V0 , σ0 by equations (20.3) and (20.4) *

* To solve F(x,y)=0 and G(x,y)=0. we can use the Solver routine in Excel to find the values of x and y that minimize [F(x,y)]2 + [G(x,y)]2

We can distinguish three situations: 1. Contract is a liability (負債) 2. Contract is an asset 3. Contract can become either an

asset or a liability

Example 1. a short option position 2. a long option position 3. a forward contract

d2= d1 - σv√T

The risk-neutral default probability is N(-d2) (seems N (d2) like the live probability (當VT>D))

To caculate N(-d2), we need V0 , σ0 but we only know σE 、E0 and equation(20.3)

Adjusting Derivatives’ Valuations for Counterparty Default Risk

The expected loss at ti: qi(1-R)E[max(fi,0)]

-> Σuivi

---(20.5)

fi:the value of the derivative to the financial institution

•

4、越是无能的人,越喜欢挑剔别人的 错儿。 02:01:4 902:01: 4902:0 1Tuesday, May 19, 2020

•

5、知人者智,自知者明。胜人者有力 ,自胜 者强。 20.5.19 20.5.19 02:01:4 902:01: 49May 19, 2020

20081017 paper report

R96072 黃源鱗

20.6 Using Equity Prices to Estimate Default Probabilities (使用股票價格計算違約機率)

More up-to-date The value of the equity at time T as

Collateralization (類似保證金)

當契約價值隨市價改變時,受益方需給另一 方現值和原值的價差. (ex: $10 -> $10.5

it can ask for $0.5 of collateral ) Downgrade Triggers (降級觸發)

當對方信用等級評比下降到某種等級,可以 規定馬上以市價直接清算掉此契約,不用等 到到期日

From Ito’s Lemma , we can get

σEE0 = N(d1) σVV0 ----(20.4)

Ito’s Lema

dV / V = uVdt+ σVdZV ---(1) dE / E = uEdt+ σEdZE ---(2) -> dE = EvdV+ ½ Evv(dV)2 + Etdt -> dE = (½ EvvσV2V2 + σVVEv + Et)dt + σVVEvdZV ----(3) 由(2)(3)比照係數 ->

•

1、有时候读书是一种巧妙地避开思考 的方法 。20.5. 1920.5. 19Tues day, May 19, 2020

•

2、阅读一切好书如同和过去最杰出的 人谈话 。02:49 AM

•

3、越是没有本领的就越加自命不凡。 20.5.19 02:01:4 902:01 May-20 19-May -20

* see also the keyword “ Merton’s Model”

20.7 Credit Risk in Derivatives Transactions (衍生性金融商品交易的 信用風險)

Because the claim that will be made in the event of a default is more uncertain