牛市市盈率对照

市盈率法估值公式

市盈率法估值公式市盈率法是一种在金融和投资领域中常用的估值方法。

它的基本公式是:市盈率 = 股票价格 / 每股收益。

先来说说这个公式里的每股收益。

每股收益呢,就像是一家公司给每个股东发的“小成绩单”,反映了公司每一股股票在一定时期内赚了多少钱。

比如说,一家公司今年赚了 1000 万元,总股数是 500 万股,那每股收益就是 2 元。

咱们再看股票价格。

这就好比是你去菜市场买菜,不同的菜有不同的价格,股票也是一样,在市场上有它自己的标价。

假如有一家公司,股票价格是 50 元,每股收益是 5 元,那市盈率就是 10 倍。

这 10 倍意味着什么呢?简单来说,就是按照当前的盈利水平,投资者需要 10 年才能收回成本。

不过,市盈率法也不是完美的。

比如说,有些公司可能处于快速发展阶段,前期投入大,盈利还不明显,这时候市盈率可能就很高。

还有些公司可能通过一些财务手段来美化每股收益,导致市盈率看起来很漂亮,但实际情况并非如此。

我记得有一次,我和一个朋友讨论股票投资。

他特别迷信市盈率,看到一家市盈率低的公司就觉得是宝贝,毫不犹豫地买入。

结果呢,那家公司虽然市盈率低,但却是因为行业前景暗淡,公司竞争力下降,导致股价一直不涨。

我朋友这才明白,不能仅仅看市盈率这一个指标,还得综合考虑公司的发展前景、行业竞争格局等等。

另外,不同行业的市盈率水平也有很大差异。

像新兴的高科技行业,市盈率往往比较高,因为大家对它们的未来发展充满期待。

而一些传统的行业,比如钢铁、煤炭,市盈率可能就相对较低。

在实际运用市盈率法进行估值时,我们还得注意市场的整体情况。

如果整个市场处于牛市,股票价格普遍偏高,市盈率也会相应上升;反之,在熊市中,市盈率可能会下降。

总之,市盈率法是一个有用的工具,但不能盲目依赖。

我们得结合多种因素,深入分析公司的基本面,才能做出更准确的投资决策。

希望通过我的这些讲解,能让您对市盈率法估值公式有更清晰的理解和认识。

各行业市盈率参考标准

各行业市盈率参考标准

各行业市盈率参考标准因市场情况而异。

一般来说,市盈率水平小于0,指该公司盈利为负;0-13被认为价值被低估;14-20属于正常水平;21-28反映股市出现投机性泡沫;大于28则说明市场存在较大的泡沫。

然而,这只是一个大致的参考标准,具体市盈率水平还需要结合行业特性、市场环境、公司质地等因素进行考量。

例如,一些成长性较高、处于发展阶段的新兴产业,其市盈率可能相对较高;而一些传统制造业、成熟行业等,其市盈率可能相对较低。

此外,还需要注意的是,市盈率并不是越低越好,低估至正常水平比较好。

如果市盈率过低,可能是由于市场对该公司的未来发展前景过于悲观,导致股价被低估。

而如果市盈率过高,则可能是由于市场对该公司的未来发展前景过于乐观,导致股价被高估。

因此,在选择投资目标时,需要结合市盈率、公司质地、行业前景等多种因素进行综合考虑。

最后,需要强调的是,股票投资存在风险,投资者需要根据自身的风险承受能力和投资目标进行投资决策。

建议在进行投资决策前,充分了解相关投资产品的市场情况、风险收益特征等相关信息,并在必要时寻求专业的投资顾问建议。

牛市、熊市和懦弱的狮子市

断 裂 似 乎 会持 续几 十年 。

图1 :联邦基金模型有用吗?

I联 邦 基 金 模 型 隐 含P E /

计 算 。 图 2 示 出 以 往 几 轮 牛 市 、 区 间 震 荡 市 和 熊 市 中 的价 显

l l l

;

58 %

1 3 % 7

知道市场将如何波动 .尤其是预测如此遥远 的未来 7尽 管如

此 ,还 是 想 简 要 解 释 一 下为 何 我 敢 作 出如 此 预 测 。我 告 诉 你

们一 个小小 的事 实 :2 0 0 年来 .伴 随着每一轮 长时间超级 大

牛市 之 后 的 都 是 长 达 1 年 左 右 的 区 间震 荡 市 ( 们 刚 刚经 历 5 我 了 1 8 年 至 2 0 年 期 间 的 超 级 大 牛 市 ) 是 的 ,过 去 两 个 世 2 9 00 。 纪来 每 次 都 是 如 此 ,除 了大 萧 条 时 期 。 尽 管 我 们 倾 向 于 用 牛 市 ( 涨 市 ) 熊 市 ( 跌 市 ) 维 来 上 和 下 思 思 考 市 场 周 期 ,但 从 长 期 走 势 看 ,市 场 更 多 呈 现 出 牛 市 走 势

推动牛市 的是超高速的经济增长 n7 区间震荡市是 由欠 4 - ' - 佳的经济增长所造成的 ̄ 7欠佳的市场表现可能与低通胀或 4 - '

者高通胀有关 ̄7 4 - '

这 些 问 题 的 答 案 显 然 是 否 定 的 。尽 管 难 以 听 到 股 票 市 场 上每 天 的 噪音 但 从 长 期 看 ,股 价 受 以 下 两 个 因 素 驱 动— —

格 上 涨 源 自于 哪 里 。

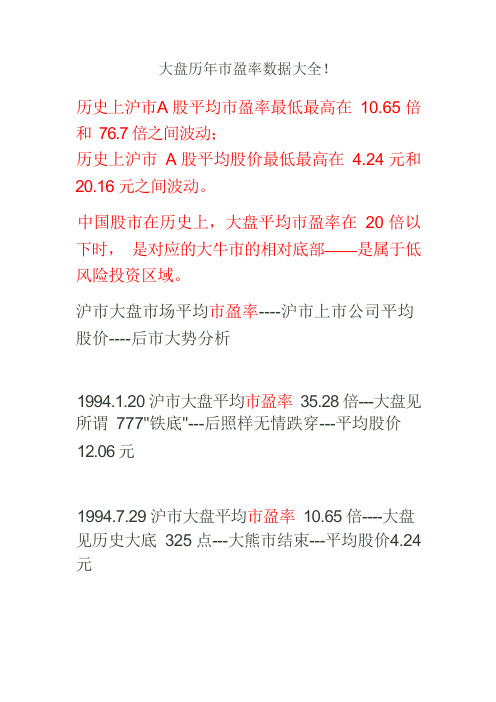

大盘历年市盈率数据大全

大盘历年市盈率数据大全!历史上沪市A 股平均市盈率最低最高在10.65 倍和76.7 倍之间波动;历史上沪市A 股平均股价最低最高在4.24 元和20.16 元之间波动。

中国股市在历史上,大盘平均市盈率在20 倍以下时,是对应的大牛市的相对底部——是属于低风险投资区域。

沪市大盘市场平均市盈率----沪市上市公司平均股价----后市大势分析1994.1.20 沪市大盘平均市盈率35.28 倍---大盘见所谓777"铁底"---后照样无情跌穿---平均股价12.06 元1994.7.29 沪市大盘平均市盈率10.65 倍----大盘见历史大底325 点---大熊市结束---平均股价4.24 元1994.9.13 沪市大盘平均市盈率33.56 倍---大盘见阶段顶1052 点---平均股价13.911995.2.7 沪市大盘平均市盈率18.97 倍---大盘见阶段顶926 点---平均股价7.14 元1996.1.19 沪市大盘平均市盈率19.44 倍---大盘见历史大底512 点---大牛市开始---平均股价6.17 元1996.12.11 平均市盈率47.89 倍---大盘见短期阶段顶1258 点---平均股价13.1 元1996.12.25 平均市盈率33.62 倍---大盘见历史大底855 点---平均股价9.44 元1997.5.12 平均市盈率59.64 倍----大盘见阶段大顶1510 点---大熊市开始---15.16 元1997.7.8 平均市盈率38.17 倍---大盘见阶段大底1025 点---平均股价10.43 元1998.6.4 平均市盈率46.27 倍---大盘见阶段顶1422 点---平均股价13.13 元1998.8.18 平均市盈率38.83 倍----大盘见阶段大底1043 点---平均股价9.96 元1998.11.17 平均市盈率47.04 倍---大盘见阶段顶1300 点---平均股价11.97 元1999.5.17 平均市盈率38.09 倍----大盘见阶段大底1047 点---5.19 行情爆发---大牛市开始---平均股价9.26 元1999.6.30 平均市盈率63.08 倍---大盘见中级调整顶1756 点---平均股价14.1 元1999.12.27 平均市盈率48.75 倍---大盘见大底1341 点---2.14 行情1 爆发---大牛市开始---平均股价10.96 元2000.2.17 平均市盈率58.42 倍----大盘见1770 创出1756 历史新高---平均股价13.68 元2000.8.22 平均市盈率63,73 倍----大盘见2114 阶段短期的顶---平均股价16.4 元2000,9.25 平均市盈率57.37 倍----大盘见阶段低点1874 点---平均股价15.06 元2001.1.11 平均市盈率63.01 倍----大盘见阶段高点2131.98 点2001.2.22 平均市盈率56.83 倍----大盘见阶段低点1893 点2001.6.14 平均市盈率66.16 倍----大盘见历史大顶2245 点---大牛市结束---大熊市开始---平均股价17.51 元2002.1.29 平均市盈率40.68 倍---大盘见阶段低点1339 点2002.6.25 平均市盈率76.7 倍----大盘见阶段高点1748 点----平均股价12.69 元2003.1.6 平均市盈率42.18 倍----大盘见阶段低点1311 点2003.4.16 平均市盈率36.14 倍----大盘见阶段高点1649 点2003.11.13 平均市盈率39.91 倍----大盘见阶段底1307 点---平均股价7.46 元2004.4.7 平均市盈率38.81 倍----大盘见阶段中级顶顶1783 点---熊市开始---平均股价10.17 元2005.6.6 平均市盈率15.42 倍----大盘见历史大底998 点----大牛市开始---大熊市结束---平均股价4.77 元2022.7.5 平均市盈率23.31 倍----大盘位于1757 点2022.2.27 平均市盈率35.25 倍---大盘位于3049 点---平均股价9.91 元2022.5.29 平均市盈率36.4 倍----大盘见阶段高点4335 点---平均股价18.31 元2022.6.5 平均市盈率31.1 倍---大盘阶段性大底3404 点---平均股价14.55 元2022.10.16 沪市大盘平均市盈率47.04 倍----大盘位于6124 点---平均股价20.16 元2022.11.6 沪市大盘平均市盈率44.53 倍---大盘位于5536 点---平均股价17.9 元【2】从历史行情的顶和底,以及相应的市盈率和历史平均股价的对照大盘平均市盈率的高低,股票平均股价的高低,和大盘指数的顶与底确实有一定的关系。

各行业市盈率参考值

各行业市盈率参考值虽然市盈率是一个未来收益贴现的指标,但其受到当前市场现状的影响。

根据研究成果发现,市盈率还受利率、GDP增长率和国家系统风险的影响。

只有把这些因素考虑进去,才能得出我国证券市场的总体市盈率。

采用经典的AswathDamodaran的回归式:市场市盈率=33.52-103.5×利率+103.85×GDP增长率-0.143×国家风险。

公式中的利率采用长期利率,目前我们利率水平逐步抬高,取值为5%;同时我国持续保持强劲的经济长率,近年来平均水平达到了8%左右,因此GDP增长率取8%;国家风险取值范围为10-70,国家系统风险越大取值越小,目前我国属于新兴国家,其系统风险比东亚国家(国家风险为15-25)较好,因此,取值40。

由此,得出我国的市场市盈率为30.93倍。

中国股票的内在价值是多少呢?将沪深所有股票看着一个大公司,我们姑且称之为"中国公司","中国公司"的内在价值是多少呢?换句话说,'中国公司"的合理市盈率是多少呢?目前我国长期国绩利率为3.5%,取4%则期础市盈率为1/0.04=25倍,保守预期10年内经济成长率7%,即增长1.97倍,4%的折现系数为0.676,则目前中国公司的合理高中盈率为:25*1.97*0.676=33倍.中国股市将在很长一段时间内沿着33加减20即13-53之间波动,当中国股市盈率达到50-60倍时将是牛市的顶部.到10-13倍区间是将是长期底部.石化行业石化行业目前全球范围内代表性公司的定价水平为14倍,动态市盈率在10-11倍左右。

龙头公司的定价水平高于行业水平约15-20%。

钢铁行业目前全球范围内钢铁行业代表性公司的平均市盈率为11.49倍,动态市盈率在8倍左右。

龙头公司的定价水平高于行业水平约5-15%。

有色金属行业目前平均市盈率为16.5倍左右。

龙头公司因盈利水平较高而具有更低的市盈率,动态市盈率将逐步下降至04年的12.69倍和05年的9.69倍煤炭行业煤炭行业目前的行业平均市盈率高达34倍,参考意义不大;行业龙头兖煤的A、H股市盈率分别在8.5倍和13倍之间,可作为定价基准。

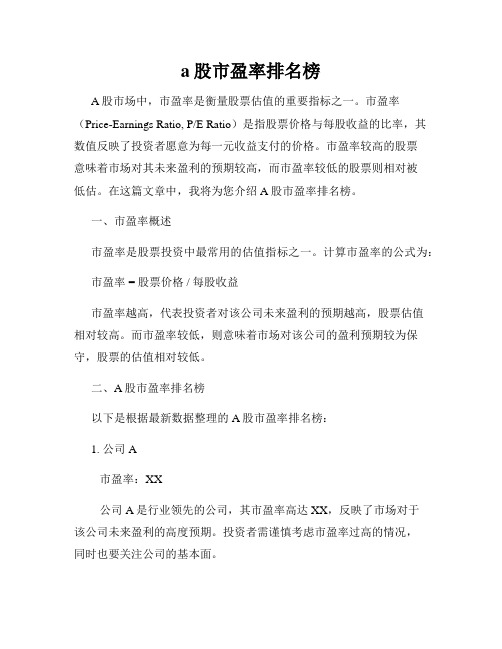

a股市盈率排名榜

a股市盈率排名榜A股市场中,市盈率是衡量股票估值的重要指标之一。

市盈率(Price-Earnings Ratio, P/E Ratio)是指股票价格与每股收益的比率,其数值反映了投资者愿意为每一元收益支付的价格。

市盈率较高的股票意味着市场对其未来盈利的预期较高,而市盈率较低的股票则相对被低估。

在这篇文章中,我将为您介绍A股市盈率排名榜。

一、市盈率概述市盈率是股票投资中最常用的估值指标之一。

计算市盈率的公式为:市盈率 = 股票价格 / 每股收益市盈率越高,代表投资者对该公司未来盈利的预期越高,股票估值相对较高。

而市盈率较低,则意味着市场对该公司的盈利预期较为保守,股票的估值相对较低。

二、A股市盈率排名榜以下是根据最新数据整理的A股市盈率排名榜:1. 公司A市盈率:XX公司A是行业领先的公司,其市盈率高达XX,反映了市场对于该公司未来盈利的高度预期。

投资者需谨慎考虑市盈率过高的情况,同时也要关注公司的基本面。

2. 公司B市盈率:XX公司B的市盈率较为稳定,市场对其盈利预期保持了一定的中庸态度。

投资者可以根据自己的风险承受能力来决定是否投资。

3. 公司C市盈率:XX公司C的市盈率较低,可能反映了市场对其未来盈利预期的保守态度,但也可能是由于公司出现了一定的风险或挑战。

投资者在考虑投资公司C时需更加审慎。

4. 公司D市盈率:XX公司D的市盈率居于较低水平,可能意味着市场对其未来盈利的预期较低或存在一定的风险。

投资者在进行投资决策时需更加谨慎,对公司的基本面进行充分了解。

三、市盈率分析市盈率榜单的排序并不是唯一的投资指导,投资者在参考市盈率时还需结合其他因素进行分析。

1. 行业比较不同行业的市盈率水平可能存在较大差异,一些高成长行业(如科技行业)的市盈率普遍较高,而一些传统行业(如制造业)的市盈率相对较低。

投资者需要将所投资公司的市盈率与其所属行业相比较,以了解行业的整体估值水平。

2. 基本面分析市盈率只是股票估值的一个指标,对于投资者而言,还需综合考虑公司的财务状况、竞争力、发展前景等基本面因素。

不同板块市盈率差异的原因

不同板块市盈率差异的原因:为啥有的“金子”闪光,有的却“黯淡无光”?咱们平时啊,总爱聊聊股市,说说哪个板块涨得好,哪个板块又跌了。

在股市里啊,有个词儿叫“市盈率”,它就像是咱们看股票的“望远镜”,能帮咱们瞧瞧这股票值不值当买。

但你有没有发现,不同板块的市盈率啊,那差别可大了去了。

有的板块,市盈率高高在上,像天上的星星一样闪亮;有的板块呢,市盈率却低得可怜,像是被乌云遮住了光芒。

这到底是为啥呢?今天啊,咱们就来聊聊这个话题。

首先啊,咱们得明白啥是市盈率。

市盈率啊,简单来说,就是股票的价格除以它每年的盈利。

这个数值啊,就像是咱们买一件衣服的价格除以这件衣服的成本,要是价格高成本低,那咱们就觉得这衣服买得值;要是价格低成本高,那咱们可能就觉得这衣服买亏了。

市盈率也是这样,要是股票价格高但盈利也高,那市盈率就高,说明这股票可能“物有所值”;要是股票价格低但盈利也低,那市盈率就低,可能这股票就“不太划算”了。

但是啊,为啥不同板块的市盈率会有差异呢?原因啊,可多了去了。

第一个原因啊,就是板块的成长性。

有的板块啊,就像是刚发芽的小树苗,虽然现在还不起眼,但未来有可能长成参天大树,这样的板块啊,投资者们就愿意给它更高的估值,市盈率自然就高了。

比如说啊,像新能源汽车、生物科技这些新兴行业,它们的发展前景好,投资者们觉得它们未来能赚大钱,所以市盈率就高。

而有的板块呢,就像是已经长成的大树,虽然现在还枝繁叶茂,但未来的成长空间可能就不太大了。

这样的板块啊,投资者们就觉得它们“已经过了青春期”,给它们的估值自然就低了,市盈率也就低了。

比如说啊,像钢铁、煤炭这些传统行业,它们的发展可能已经比较稳定了,未来的增长空间有限,所以市盈率就相对较低。

第二个原因啊,就是板块的风险性。

有的板块啊,就像是走在崎岖不平的山路上,虽然有可能遇到美丽的风景,但也有可能摔个大跟头。

这样的板块啊,投资者们就得小心翼翼地看待,给它们的估值就不能太高了,市盈率也就低了。

上交所股票平均市盈率历史数据

上交所股票平均市盈率历史数据上交所股票平均市盈率是指上交所(上海证券交易所)所有上市公司的股票的平均市盈率。

市盈率(Price-to-Earnings Ratio,简称P/E Ratio)是投资者常用的一个衡量公司股票价格相对于每股收益的指标,它反映了投资者对公司未来盈利能力的期望和对公司发展前景的信心。

市盈率越高,投资者认为该公司的发展前景越好,愿意为其股票支付更高价格。

上交所股票平均市盈率的历史数据是投资者分析市场趋势、评估估值的重要参考依据。

通过观察上交所股票平均市盈率的历史变化,我们可以了解市场的估值水平,判断市场的热度和风险偏好。

接下来,我将简要介绍上交所股票平均市盈率的历史走势以及对市场的影响。

2001年以来,上交所股票平均市盈率经历了多轮波动。

在2001年至2005年间,上交所股票平均市盈率持续下降,主要受到国内宏观经济疲软、企业盈利能力不佳等因素的影响。

在2006年至2007年的股市繁荣期,上交所股票平均市盈率迅速上升,创下了历史新高。

然而,2008年的全球金融危机爆发,导致上交所股票平均市盈率迅速下滑。

2009年至2014年间,随着政府实施一系列经济刺激政策,上交所股票平均市盈率再度上升。

尤其是2014年市场繁荣期,A股市场上演了一波巨幅上涨,上交所股票平均市盈率一度超过了50倍,被外界形容为“牛市”。

然而,2015年6月以来,A股市场经历了一轮大幅下跌,上交所股票平均市盈率也大幅回落。

这一波市场调整主要受到多种因素的影响,包括中国经济增长放缓、股市泡沫化、股权质押破裂等。

市场情绪逐渐恢复后,上交所股票平均市盈率开始回升。

2019年以来,受到外部不确定因素和内部结构性问题的双重影响,上交所股票平均市盈率持续下滑。

外部因素主要包括中美贸易摩擦、全球经济放缓等,而内部结构性问题主要包括中国经济结构转型带来的影响。

此外,在2019年末发生的新冠疫情也对市场造成了一定的冲击。

需要注意的是,上交所股票平均市盈率只是一个宏观指标,不能代表每一只个股的估值情况。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

历史牛市中市盈率对照

目前,市场上有一类人投资特别看重市盈率,甚至把市盈率作为选股的第一标准。

他们认为,市盈率越低股票越安全,股票越安全投资价值越高,潜在的投资回报越大。

事实真的如此吗?

近期,笔者统计研究了1998年以来,我国股市的大部分牛股的PE和股价走势,发现了以下两个显著的现象。

1、弱周期型牛股的历史市盈率普遍在20-40倍,极端情况在50-80倍,跌破20倍的情况极为罕见。

如云南白药除2003年到2005年市盈率在23-30倍外,其余时间都在30倍以上;东阿阿胶除2003年到2005年市盈率在25-30倍外,其余时间也都在30倍以上;贵州茅台除2003年和2004年市盈率低于20倍,其余时间都在20倍以上;苏宁电器除2008年10月和2011年9月市盈率约为18倍,其余时间都在20倍以上;伊利股份除2004年第2季度、2005年第3季度、2008年第3季度和2011年市盈率跌破20倍外,其余时间都在20倍以上;天士力除2006年1月市盈率跌破20倍外,其余时间都在20倍以上;片仔癀除2008年10月市盈率跌破20倍外,其余时间都在20倍以上。

这些年来绝大部分的弱周期型超级大牛股,它们的市盈率一直较高,投资回报也很好。

如果你一直想等PE20倍以下的机会,那云南白药、东阿阿胶、苏宁电器这种翻数十倍的大牛股就与你无缘了。

而贵州茅台、伊利股份、天士力和片仔癀,PE20倍以下的时间很短暂,转瞬即逝,一旦错过将不会再有。

如果你坚持奉行低市盈率的选股准则,那这类又安全回报又高的股票,你一只都无法抓住。

你只能一直感叹:估值太高了,太危险了,我PE几倍的股票怎么就不涨?A股真不适合价值投资......

弱周期型的牛股为何市盈率一直高居不下呢?笔者认为,主要原因还在于它们盈利水平稳定,业绩持续快速增长,投资者几乎不用担心宏观经济风险和公司经营风险等。

短期看它们的回报也许不是很出色,但长期累积的回报则相当惊人。

这类股票,市场会给予较高的风险折价,从而一直享受高市盈率。

2、周期型牛股的历史市盈率普遍不高,绝大多数时间低于25倍,极端情况在30-50倍,股价的主升期市盈率一般高于15倍。

如万科A绝大多数时间市盈率低于25倍,只有极少数的大牛市在25倍以上。

而股价主升期的市盈率基本高于15倍;三一重工绝大多数时间市盈率也低于25倍,只有2007年的大牛市才在25倍以上,股价主升期的市盈率几乎都高于15倍;深发展A 1997年以来的市盈率倒是普遍在30-50倍,但很可惜,深发展A 1997年以来阴跌了整整8年,直到2005年才重新起来;中集集团2000年以前也是只大牛股,2000年后市盈率基本在20倍以下,且很多时候跌破15倍,最低时只有5倍。

市盈率低是不是意味着回报要高呢?如果你在2005年10月中集集团PE5倍的时候买入,到2007年大牛市的最高回报也只有328%,到现在六年的回报仅121%。

这与云南白药、苏宁电器、贵州茅台、东阿阿胶等高市盈率股票动辄十倍数十倍的回报,根本无法相提并论。

而你如果过于追求安全边际,连万科A、三一重工这种15倍市盈率的牛股都看不上,那几乎可以肯定,你投资再多年都不太可能有很好的回报。

周期型的牛股为何市盈率一直不高呢?笔者认为,周期型的牛股几乎都是重资产型企业,投入高见效慢,需要有雄厚的资金和技术实力,盈利水平不稳定,业绩波动大,与宏观经济形势和国家政策密切相关,经营风险远高于弱周期型的股票。

这类股票市场往往会给予较高的风险溢价,无法获得高市盈率支持。

所以说,市盈率并不应该成为选择股票的理由,尤其是低市盈率的选股标准,很可能会让你步入只投周期型股票的误区。

而且,如果你奉行越低越好的标准,很容易就会看上中集集团这类估值极低,长期回报很差的“价值陷阱股”。

过去是大牛股,不代表未来也是,尤其是当这些曾经的大牛股脱去光鲜的外衣,被市场抛弃的时候。

历史的经验告诉我们,被市场抛弃的曾经的牛股和“白马”,往往会变成未来的鸡肋和“死马”。

投资这些所谓的家喻户晓的股票,回报不可能很好。

真正的价值投资者,应该寻找那些有潜力成为未来家喻户晓的股票,这才是真正的投资价值所在。

过去的牛股都是浮云,抓住未来的大牛股才是关键!。