MACD形态:背离的化解和消化

潮汐千年基本技术

分时图浪型结构在当日分时图上,要直接分辨浪型会有些误差,为了精确定义,我们用5分钟K线和1分钟K线来分别表示当日分时浪型和当日分时子浪。

这样浪型定义就很清晰了,也便于我们今后区分应用。

浪型结构区分主要是为今后分时形态分析打基础,本身的实战意义仅限于文中黑体字部分。

先定义以下几个概念:当日分时浪型:以5分钟K线来看,连续3根或3根以上同方向的K线可以定义为某种浪型,例如攻击浪、回调浪等。

攻击浪和下跌浪这两种不一定需要3根以上连续同向K线,只要力度很强,创新高或新低的,也可以作为一个浪型。

当日分时子浪:当日分时浪型的子级别。

在某个当日分时浪型中,以1分钟K线来看,连续3根或3根以上同方向的K线可以定义为某种子浪。

子浪通常应用在攻击浪或下跌浪中,例如攻击子浪、下跌子浪等。

攻击子浪或下跌子浪不一定需要3根以上连续同向K线,只要力度很强的创新高或新低的,也可以作为一个子浪。

攻击浪:创出新高的3根以上同方向连续K线;或者不足3根连续K线,但力度很强,创新高;底部反转形态,力度很强的连续上涨,超过前个下跌浪高点,也称为攻击浪。

回调浪:连接攻击浪之间,连续3根以上的下跌或横盘的K线。

下跌浪:创出新低的3根以上同方向连续K线;或者不足3根连续K线,但力度很强,创新低;顶部反转形态,力度很强的连续下跌,超过前个攻击浪低点,也称为下跌浪。

反弹浪:连接下跌浪之间,连续3根以上上涨K线;或者回调浪后,不创新高的上涨,也叫反弹浪。

中继浪:比较特殊的浪型,有两种情况。

在大的上涨趋势中,出现弱下跌趋势,在反弹浪后,连接创新高的攻击浪和反弹浪之间,连续3根以上下跌或横盘的K线。

或者在大的下跌趋势中,出现弱上涨趋势,在回调浪后,连接创新低的下跌浪和回调浪之间,连续3根以上上涨的K线。

有了以上概念,我们可以得到一下应用:一、至少2个的同向浪型构成一个趋势。

攻击浪或者下跌浪通常是连续2个以上,构成上涨趋势或下跌趋势。

二、子浪只是存在于某个当日分时浪型中。

指标之王MACD背离的运用+均线+波浪理论+形态

MACD+均线+波浪理论+形态趋势在一段时间内是可以把握的,每个指标都有有效的时候,没有指标会始终有效,你的作用是搞清楚指标何时有效。

言归正传.先从MACD指标的公式开始:第一句:DIFF=当日离差=短期(12天)均线的平滑均价 - 长期(26天)均线的平滑均价,当均线以多头形式排列时,DIFF会出现上涨,否则将出现下跌。

第二句:DEA=平均离差=(9天)当日离差的平滑均价第三句:MACD=柱状线= (当日离差-平均离差)X放大3倍在这个公式里,短期趋势指12天,长期趋势指26天。

他们的每天的当日离差平滑均价连成白线DIFF,再将9天的当日离差平滑均价连成黄线DEA。

由于是用均线原理做出来的,那么多头排列与空头排列是确定多空趋势的根据。

0轴是多空平衡线。

DIFF和DEA在零轴上方是多头行情。

在零轴下方是空头行情。

在零轴附近是振荡盘整行情。

也就是平衡市。

平衡市是为突破后的单边市做前期准备工作。

MACD其实质是改良了的均线系统,经过多次平滑,淡化了单根K线的跳动,指示了当前趋势方向。

其主要特点是稳健性。

这种不过度灵敏的特征对短线而言有过于缓慢的特点,所以短线操作不在本讨论范围之内。

但正是如此MACD可以过滤掉市场的无序噪音,使其在周期较大,K线数目较多的行情中给出相对稳定的趋势指向。

MACD对趋势明显的市场行情发出的信号可靠性较高,而对盘整市场发出的信号可靠性较低。

MACD图解1MACD图解2MACD有两大用法:一、顺势操作---金叉/死叉战法,就是追涨杀跌,在多头市场时金叉买入,在空头市场时死叉卖出。

二、逆市操作---顶底背离战法就是逃顶抄底,在顶背离时卖空,在底背离时买多。

在一轮多头行情中,价格是创新高后还有新高,均线是完美的多头排列,光看价格和均线似乎上涨行情会没完没了。

然而,当市场情绪完全被当前趋势所感染的时候,市场往往已经运行在第五浪了。

这时侯上涨空间有限,而下行空间无限。

而用MACD的头肩顶模式(右肩背离)是一帖有效的清醒剂,往往可以提醒投机者行情随时有结束的可能性。

第五讲-MACD底背离和顶背离的操作方法

MACD底背离和顶背离的操作方法2012年2月15日我们在运用MACD指标时,经常发现有些股票与指标出现背离现象.对操作上带来一些困难,那么我们通过股价与指标之间的背离从而研究一套应对方法。

今晚的重点是“MACD两大背离的操作方法”。

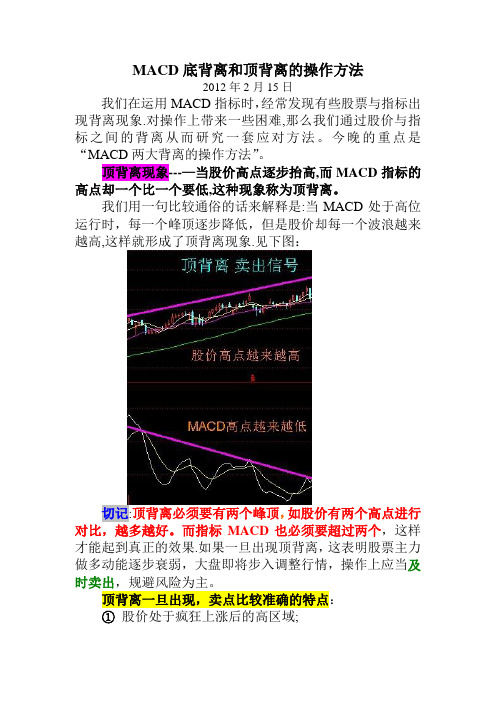

顶背离现象---—当股价高点逐步抬高,而MACD指标的高点却一个比一个要低,这种现象称为顶背离。

我们用一句比较通俗的话来解释是:当MACD处于高位运行时,每一个峰顶逐步降低,但是股价却每一个波浪越来越高,这样就形成了顶背离现象.见下图:切记:顶背离必须要有两个峰顶,如股价有两个高点进行对比,越多越好。

而指标MACD也必须要超过两个,这样才能起到真正的效果.如果一旦出现顶背离,这表明股票主力做多动能逐步衰弱,大盘即将步入调整行情,操作上应当及时卖出,规避风险为主。

顶背离一旦出现,卖点比较准确的特点:①股价处于疯狂上涨后的高区域;②形成顶背离后时间越长越好;③股票和指标峰顶越多,这表明调整信号越强烈。

其实,分辨顶背离很简单,无非是股票的高点一个比一个高,而MACD高点一个比一个低,自然就形成了顶背离.大家看到广电信息600637,2009年6月12号-8月11号的走势和MACD的动态:我们看到该股在09年6月12号股价高点(参考高点),MACD第一个高点就是参考高点,这是(第一次比较);而在2009年7月16号股价再次创出新高,但大家发现没,当天MACD并没有突破前面那个峰顶,而是开始低于前面峰顶,这是第二次比较;此后是2009年8月11号,当天股价突破前面7月16号的高点,而MACD高点继续下降,这是第三次比较,这样就产生了顶背离,这个时候就应该要卖出,强烈的卖出信号,如果你不卖出,之后就是一波大跌,大家对比就可以看出来。

有朋友问,那是不是会卖早了,如果你贪心,你不想依据技术处理股票,那么你就只能按照以前那种赌博方式继续持股。

一般在第三次背离时,可以考虑卖出.,不要总认为卖早了,这是技术控制风险的要求,除非你不按照技术处理股票。

看图学MACD顶底背离

看图学MACD顶底背离(普通用法和高端用法)看图学MACD顶底背离分开学习,分为:看图学MACD顶背离(普通用法)和看图学MACD底背离(普通用法)以及看图学MACD顶背离(高端用法)和看图学MACD底背离(高端用法)。

1.看图学MACD顶背离(普通用法)MACD顶背离是逃顶的方法。

一般地,抄底宜慢,逃顶宜快。

根据这一思路,当MACD在高位出现背离迹象时,宜快速出逃,而不管它此后还有可能要来的最后一段利润。

这也就是“会卖是师傅,会买是徒弟”的一种体现。

所谓MACD顶背离,就是股价在高位了还能再创新高,与此同时MACD这个指标却不能再创新高,最多只是横着,一般都是走下行之路。

这样,股价与MACD走势方向就背离了,这叫做MACD顶背离。

股价在上行,MACD在下行,是一种明显的顶背离。

股价在上行,MACD在横着,或是股价在前高附近横着,而MACD在下行,这两种情况,其实是MACD顶背离的一种变化形式,本质上,还是MACD顶背离。

注意,有时MACD与股价现了顶背离后,股价并未立即见顶,MACD在下行,而股价还略有上冲。

但总体上,这种情况只能当作强弩之末看待,或者是主力的一种诱多行为。

作为散户,还是学会把最后一段利润让给别人为好。

下面以实战图例对MACD的顶背离情况加以说明。

当你掌握了这个方法,并结合其他技术分析方法,相信你的逃顶水平又进了一层。

2.看图学MACD底背离(普通用法)MACD底背离是抄底的信号,特别是当MACD 在低位出现第三次金叉时,是抄底的最佳时机。

一般地,抄底宜慢,逃顶宜快。

这一招若学透了,我们就会成为大赢家了。

信不信由你了。

所谓MACD底背离,就是MACD由跌转升,形成了一个向上倾斜的小趋势,而与此同时,股价却不断在下跌,由此构成MACD与股价底背离。

背离的强弱与时间有关,背离时间越长,则股价见底回升可能性越大。

一般地,当MACD在低位时出现三次金叉或欲三次金叉状时,是介入的最佳机会。

MACD--顶背离、底背离、卷土重来、5日变值

MACD--顶背离、底背离、卷土重来、5日变值Ⅰ顶背离 -- 指数不断上涨(或连续与上次上涨最高点基本持平),而MACD不断向下。

顶背离一旦形成,那么股价在后期就必然是下跌的三打白骨精:是一个顶部操盘的办法。

适用的形态是中线震荡顶部,对于短线不会起到什么作用,只有在中线震荡顶部,这个方法才可以帮助投资者规避风险。

技术核心:指数与MACD指标出现了背离技术特征:1、要求MACD在某一区间之内形成三次死叉(帮助投资者看清楚指数下跌的面目)2、要求死叉形成的时间段死叉的位置依次降低,形成一个下降的趋势(不能形成上升趋势)3、股价在MACD指标形成不断向下走势的时候,死叉的位置一次比一次低。

随着指标死叉不断的形成,股价的高点却不断出现,股价呈现了持续向上的走势。

利用三大白骨精,我们就不会受到价格连续创新高的诱惑;只要看MACD指标就会发现形成背离。

实战操作的时候并不鼓励大家直到第三次出现死叉才交易。

因为可能股价形成两次顶部就下跌了,如果还等着第三次顶部,他是不会到来了。

所以一般来讲只要中线形成了顶背离(几次死叉趋势向下,而股价的高点却不断出现),大家就要提高风险意识。

实际上只要是在顶背离时间段内,无论我们卖在哪里,都是正确的。

Ⅱ底背离 -- 股价下跌的时候,MACD出现三金叉底背离一旦出现,那么后期价格上涨的可能性就会是非常大的。

黄金买点的技术特征:正好与三大白骨精相反,三打白骨精是说在中线股价的高位震荡,MACD形成三次死叉的走势。

黄金买点是指股价在底部下跌的徒中MACD 出现了三次金叉,最后一次金叉的时候股价见到了真正的底部,随后展开上涨。

买点特征:下跌的徒中,第一次金叉出现,先等一等;第2次金叉,如果下跌还没结束就再等一下。

第三次金叉就可以不用等了直接买进。

往往第一次金叉还没跌到底,第2次是下跌徒中,第三次就是底部已经来了。

第三次一定要即时买进。

技术特征:第一次金叉提醒人底部快来了,第2次金叉又提醒底部快来了,第三次大概意思就是出现底部Ⅲ卷土重来 -- 股价的下跌让我们以为大势可能以去了,但是随后股价再一次上涨,说明此时股价上涨行情又来了,所以这个方法称为卷土重来。

【干货】五分钟学习MACD高抛低吸技巧

【干货】五分钟学习MACD高抛低吸技巧底背离、顶背离:底背离就是股价比前一波低,但是DIF比前一波高。

顶背离就是股价比前一波高,但是DIF比前一波低。

底背离是买入的信号,顶背离是卖出的信号。

实战案例:背离的化解:指顶背离(最近红柱小于次近红柱)发生后,用微弱的下跌来缓解跌势,也即是最近绿柱小于次近绿柱,其后可以继续维持上升,直到发生新的背离。

背离的消化:指顶背离(最近红柱小于次近红柱)发生后,下跌幅度较大,最近绿柱大于次近绿柱,则需要通常通过同级别底背离来缓解跌势,以重新走入上升。

MACD“将金不金”买进法:特征:MACD两条曲线数值相同、刚触碰或两条曲线非常接近将要死叉,然后DIF开口上行,红柱线重新拉长。

MACD“将死不死”买入法还要同时满足下列条件:①当天股价刚突破20天均线或已在20天均线上方运行时再出现放量阳线。

②当天成交量至少大于5天均量,5天均量要大于10天均量。

MACD“将死不死”买入法有两种类型:①标准型:MACD两条曲线数值相同、两曲线刚触碰,然后,DIF开口上行。

买入时机:DIF刚开口上行,红柱线重新拉长,当天出现放量阳线。

②接近型:DIF勾头下行接近MACD,然后,DIF开口上行。

买入时机:DIF刚开口上行,红柱线重新拉长,当天出现放量阳线。

需要说明的是:MACD“将死不死”买入信号在0线下方出现与在0线上方出现是有不同市场意义的。

MACD在0线下方出现“将死不死”买入信号时,股价仍在60天均线下方运行,因此,MACD在0线下方出现“将死不死”买入信号时,可先看作是反弹。

MACD在0线上方出现“将死不死”买入信号时,股价已在60天均线上方运行,由此可知:MACD在0线上方出现“将死不死”买入信号是强势的特征,可积极买入,尤其在0线上方附近第一次出现MACD“将死不死”买入信号时更应积极买入。

两招制胜选股:一次金叉选股:选股条件:(1)市场处于上升趋势,股价底部抬高,而MACD底部缓慢降低。

MACD的顶背离化解

MACD的顶背离化解MACD顶背离是一个很好的卖出技术,30分钟、60分钟发生的顶背离是短线的卖出时机,日线上的顶背离是中长线的卖出时机。

在上涨趋势中发生的顶背离,一般往往经过较小幅度的调整把顶背离化解掉,然后股价再次上涨,还会形成顶背离,那么怎么看顶背离之后依旧上涨的股票呢?又怎么防范顶背离之后的大幅调整呢?顶背离的化解要利用MACD指标的多空力量对比技术。

如图,MACD的绿柱面积变少,绿柱变短为空头削弱,红柱面积增大,红柱变高为多头占优,以上就是MACD多空力量对比技术,多头占优之后的的金叉往往产生买点,要是水上金叉则更优。

MACD顶背离化解就是顶背离之后在股价调整的过程中,股价没有大幅下跌,但是绿柱的面积和力度越来越小,而红柱开始越来越大的时候,顶背离即被化解,如果有量的配合则更好。

关注:20日和60日均线是选股很好的参考点,在上涨趋势中,这两个支撑位置一般是一个相当好的介入。

观察下图股形态,发现是个典型的顶背离形态,股价一路走高,但是MACD指标却一路走低,发生了几次确认的顶背离。

仔细观察一下多空力量对比,MACD绿柱却一路变小,特别是最近的一次调整,绿柱已经相当小了,空头力量感觉已经消耗殆尽。

从趋势上来看,此股完全走在上升多头趋势,目前回踩20日均线,如果未来两个交易日收阳,macd可能会形成一个水上金叉,这个金叉是有调整到位的感觉的。

观察买入:确认股价回抽到20日均线企稳后,MACD水上金叉完全形成。

卖出:卖出: 30分钟或者60分钟MACD出现顶背离。

总结:要特别注意顶背离化解的有效性,多观察MACD多空力量对比,要是股票没有按照自己的设想走,需要坚决止损。

短线操作仓位要轻。

背离的本质及使用注意点

背离的本质及使⽤注意点⼀般来说买股票有2个⽅向,1个是追涨,另⼀个就是买跌。

追涨是很多⼈喜欢做的事,杀跌也容易形成习惯,但是买跌则是很多⼈少做的事情,因为不符合⼈性,另外⼀个很重要的因素是没有掌握买跌的⽅法。

个⼈⽐较喜欢的⼀种买跌的⽅法是利⽤背离。

⼀、背离的本质和定义背离的本质是⼀种趋势的过头,⽐如顶背离就是没有经过充分调整涨过了头,底背离就是没有经过充分反弹跌过了头,因此背离的出现往往意味着⼀个阶段性的反弹或者回调。

说到这⾥,或许很多⼈都还不理解背离的概念。

所谓的背离是在⼀段趋势中,指标的⽅向与价格变动的⽅向不⼀致。

为了⽅便理解,以下的表述以下跌阶段和macd指标来描述,标的物是⼤盘指数。

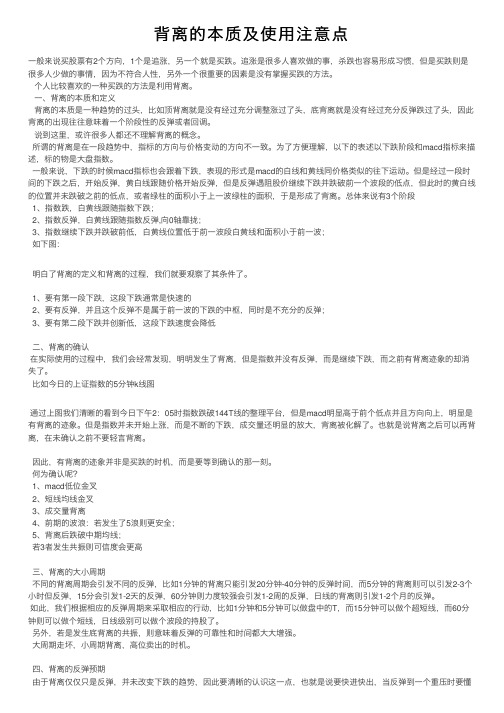

⼀般来说,下跌的时候macd指标也会跟着下跌,表现的形式是macd的⽩线和黄线同价格类似的往下运动。

但是经过⼀段时间的下跌之后,开始反弹,黄⽩线跟随价格开始反弹,但是反弹遇阻股价继续下跌并跌破前⼀个波段的低点,但此时的黄⽩线的位置并未跌破之前的低点,或者绿柱的⾯积⼩于上⼀波绿柱的⾯积,于是形成了背离。

总体来说有3个阶段1、指数跌,⽩黄线跟随指数下跌;2、指数反弹,⽩黄线跟随指数反弹,向0轴靠拢;3、指数继续下跌并跌破前低,⽩黄线位置低于前⼀波段⽩黄线和⾯积⼩于前⼀波;如下图:明⽩了背离的定义和背离的过程,我们就要观察了其条件了。

1、要有第⼀段下跌,这段下跌通常是快速的2、要有反弹,并且这个反弹不是属于前⼀波的下跌的中枢,同时是不充分的反弹;3、要有第⼆段下跌并创新低,这段下跌速度会降低⼆、背离的确认在实际使⽤的过程中,我们会经常发现,明明发⽣了背离,但是指数并没有反弹,⽽是继续下跌,⽽之前有背离迹象的却消失了。

⽐如今⽇的上证指数的5分钟k线图通过上图我们清晰的看到今⽇下午2:05时指数跌破144T线的整理平台,但是macd明显⾼于前个低点并且⽅向向上,明显是有背离的迹象。

但是指数并未开始上涨,⽽是不断的下跌,成交量还明显的放⼤,背离被化解了。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

• 先明确两个概念,化解和消化。 • 背离的化解:指顶背离(最近红柱小于次近红柱)发生后,用微弱的 下跌来缓解跌势,也即是最近绿柱小于次近绿柱,其后可以继续维持 上升,直到发生新的背离。 • 背离的消化:指顶背离(最近红柱小于次近红柱)发生后,下跌幅度 较大,最近绿柱大于次近绿柱,则需要通常通过同级别底背离来缓解 跌势,以重新走入上升。 • 对于普通的顶背离,如果最近红柱和次近红柱两者相差不是很大,这 种情况出现之后,化解走势的概率往往大于消化走势的概率;如果两 者相差较大,则消化走势的概率会大于化解走势的概率。

• 但对于彻底顶背离而言,化解走势很少出现,这要求杀跌力量非常弱, 产生新的绿最近小于绿次近,新的红最近大于红次近,则之前的彻底 顶背离化解。

• 彻底顶背离的大多数情况,是通过消化来完成的。也就是彻底顶背离 发生后,经历一波较大的杀跌,其后必须用底背离(不一定是彻底底 背离)来缓解跌势,从而有重新走入上升的可能。 • 需要说明的是,有一种特殊的背离——隐形顶背离,从红绿柱不好看 出来,但结合黄白线没有随红柱降低而回落,而是维持高位后突然向 下扭头,拐点包住的红柱很小或没有,这种也等同于彻底顶背离,具 有一样的杀伤力。

• 注意两种特殊情况: • 一种是没有底背离发生,绿最近非常大,但向上力度非常强,产生的 红最近大于绿最近,则回调后,不一定会有绿柱产生,也可以完成底 背离,这是底背离的超强完成式。 • 还有一种情况,就是没有任何顶背离发生,但是回杀力度过大,造成 绿最近大于红最近,这种时候往往需要背离的消化来重新走入升势。 当然,也有一些情况是属于挖坑启动形态,这就需要结合BOLL来进 行判断分析。 • 总之,多看图,你就会不断有收获。