2017-2020年铜行业分析报告

中国铜行业发展概况及行业的发展

中国铜行业发展概况及行业的发展一、铜行业发展现状分析铜是人类最早使用的金属。

早在史前时代,人们就开始采掘露天铜矿,并用获取的铜制造武器、式具和其他器皿,铜的使用对早期人类文明的进步影响深远。

铜是一种存在于地壳和海洋中的金属。

铜在地壳中的含量约为0.01%,在个别铜矿床中,铜的含量可以达到3%~5%。

自然界中的铜,多数以化合物即铜矿物存在。

铜矿物与其他矿物聚合成铜矿石,开采出来的铜矿石,经过选矿而成为含铜品位较高的铜精矿。

是唯一的能大量天然产出的金属,也存在于各种矿石(例如黄铜矿、辉铜矿、斑铜矿、赤铜矿和孔雀石)中,能以单质金属状态及黄铜、青铜和其他合金的形态用于工业、工程技术和工艺上。

我国铜矿分布由原五大基地为主,逐渐扩展到向西部地区延伸,如内蒙古、新疆、西藏等。

铜冶炼行业除了在四大资源基地分布外,在沿海地区(山东、广西)在铜冶炼分布的比重在加大。

铜加工行业分布部分由发达省份地区向中部地区转移和上游生产基地转移。

1、铜行业产量分析2018年的铜冶炼和精矿供需,一季度现货加工费基本都在76-80美元/吨,二季度初甚至有少数成交在70美元/吨以下,此刻反应了当时2017年高罢工扰动给铜矿供需带来的冲击。

市场也预期充满劳资谈判的2018年仍会保持这种高扰动。

2019年铜精矿金属含量163万吨,同比增长4.1%,精炼铜、铜材产量分别为978万吨、2017万吨,分别同比增长10.2%、12.6%。

铜冶炼总回收率98.6%,同比提高0.1个百分点,铜冶炼综合能耗226千克标煤/吨,同比下降2%。

2、铜行业实现利润情况分析3、铜行业产量进出口分析2019年铜产品进出口贸易总额753亿美元,同比下降13.2%,其中进口额、出口额分别为692亿美元、60.5亿美元,同比下降13.2%、13%。

2019年废铜进口量149万吨,同比下降38.4%;2019年粗铜进口量76万吨,同比下降15.4%;2019年精炼铜进口量355万吨,同比下降5.4%,2019年铜精矿进口实物量2199万吨,同比增长11.6%。

2020年先进铜基材料行业分析报告

2020年先进铜基材料行业分析报告2020年6月目录一、行业管理及行业政策 (4)1、行业主管部门及监管体制 (4)2、行业法律法规及政策 (4)二、行业发展现状和发展趋势 (6)1、行业发展现状 (7)(1)我国铜加工材产量情况 (7)(2)我国铜加工材消费情况 (8)(3)我国铜加工材产品结构情况 (9)①铜板带市场供求情况 (9)②铜线材市场供求情况 (10)③铜管市场供求情况 (11)2、行业发展趋势 (11)(1)重要新兴产业的崛起带来了具体的增长空间 (12)(2)产业集中度较低,行业进一步整合空间较大 (13)(3)创新驱动,生产制造智能化 (13)三、行业市场供求状况和主要应用领域 (14)1、行业供求状况 (14)2、主要应用领域情况 (15)(1)电气设备领域 (15)(2)电子信息业 (16)(3)耐用消费品 (16)(4)建筑行业 (17)(5)其他行业 (17)四、进入行业的主要障碍 (17)1、资金壁垒 (17)2、规模壁垒 (18)3、技术壁垒 (18)4、客户资源壁垒 (18)5、生产经验壁垒 (19)五、行业利润水平及变动趋势 (19)六、行业技术水平及特点 (20)1、行业技术水平 (20)2、行业技术发展趋势 (20)(1)产品高端化 (20)(2)制造智能化 (21)(3)生产环保化 (21)七、行业经营模式、周期性、区域性和季节性 (21)1、行业经营模式 (21)2、行业周期性、区域性和季节性特点 (22)八、行业上下游之间的关联性 (22)1、与上下游行业的关联性 (22)2、上下游行业发展状况对本行业的影响 (23)(1)上游行业 (23)(2)下游行业 (24)九、行业相关企业简况 (24)1、宁波博威合金材料股份有限公司 (24)2、宁波金田铜业(集团)股份有限公司 (25)3、浙江海亮股份有限公司 (25)4、铜陵精达特种电磁线股份有限公司 (26)一、行业管理及行业政策1、行业主管部门及监管体制先进铜基材料研发和制造业务属有色金属加工行业。

铜行业深度分析报告

铜行业深度分析报告:碳中和大潮势不可挡,铜需求打开新的成长空间报告综述2020 年 9 月,中国、欧洲各国密集推出国家层面碳中和战略目标。

碳中和是指企业、团体或个人测算在一定时间内直接或间接产生的温室气体排放总量,通过节能减排等形式,以抵消自身产生的二氧化碳排放量,实现二氧化碳“零排放”。

近年来随着成本端快速下降、产业巨头和金融资本的加码,风电、光伏发电近乎摆脱补贴进入平价时代,对传统火力发电的替代进一步加速;新能源车渗透率也在加速提升。

碳中和时代逐步到来,铜需求将打开新的成长空间。

相比传统发电方式和汽车燃料,电能是所有能源中最好的中介载体,在输入、储存、输出的便利性和效率上优势明显,而电的输入、储存、输出均绕不开最成熟也是性价比最高的导体材料——铜。

第一,全球清洁电站进入密集建设期,光伏、风电、储能领域用铜方兴未艾。

随着中国非化能源加速步入平价时代,力争 2060 年前实现碳中和;欧洲夯实能源转型政策,提升可再生能源占比目标;美国拜登政府上台,清洁能源政策重获重视,力争 2050 年实现碳净零排放等减排目标推进。

我们预计国内 2021-2025 年光伏和风电年均新增装机量在 71-94GW 和 13-26GW,年均铜需求量在 55.4~66.9 万吨,到 2030 年光伏和风电发电铜需求或达 85 万吨。

海外预计 2021-2025 年光伏和风电合计年均新增装机量在 103-114GW,年均铜需求量在 49.45~57.9 万吨,预计到 2030 年光伏和风电发电铜需求约60 万吨。

2021-2025 年全球储能需求对铜的带动量分别为 5.31、 8.22、11.12、14.03、18.09 万吨,CAGR 为 36%。

随着三元电池储能市场快速发展,预计 2030 年全球铜需求量可达 40 万吨。

第二,全球汽车电动化大时代加速到来,新能源车用铜增长动能强劲。

中国新能源车政策继续夯实发展动力, 汽车产品市场驱动力开始凸显;欧盟碳排放政策倒逼新能源汽车增长,传统车企在崛起。

2017年铜价演变分析报告

2017年铜价演变分析报告2017年7月目录一、铜价追根溯源 (5)二、拿破仑战争期间铜价上涨 (6)三、斯旺西区铜业的崛起 (6)四、美国密歇根上半岛“湖铜”的发现 (9)五、克里米亚战争和美国内战 (11)六、铜的垄断 (12)1、Pierre Secretan(1887-1889) (12)2、Amalgamated Copper Company(1899-1902) (13)七、一战(1914-1921) (14)八、二战(1945-1956) (16)九、铜在国民经济中的重要地位 (17)十、二战后的铜价:受世界经济周期与美元的共同影响 (19)十一、1968-1972:美国黄金时代的尾声 (21)十二、1973-1978:世界经济陷入“滞胀” (22)十三、1979-1986:石油危机再次爆发的冲击 (26)十四、1987-1989:日本经济的异军突起 (31)十五、1990-1993:全球经济增长再生波澜 (33)十六、1994-1999:“新经济”时代与金融危机再现 (37)十七、2000年铜价 (41)十八、2001年铜价 (44)十九、2002年铜价 (48)二十、2003年铜价 (51)二十一、2004年铜价 (54)二十二、2005年铜价 (57)二十三、2006年铜价 (61)二十四、2007年铜价 (65)二十五、2008年铜价 (69)二十六、2009年铜价 (72)二十七、2010年铜价 (76)二十八、2011年铜价 (79)二十九、2012年铜价 (83)三十、2013年铜价 (85)三十一、2014年铜价 (87)三十二、2015年铜价 (91)1、宏观面 (91)2、供需基本面 (93)(1)供给端:仍处于产能大量释放阶段 (93)(2)下游需求:消费增速明显下滑 (94)三十三、2016年铜价 (95)1、前十个月低位宽幅震荡 (95)2、十一月暴涨:更偏向于宏观面和资金面 (96)3、供给端:铜矿产能增速放缓,市场仍供大于求 (96)4、下游需求:中国铜消费好于预期,依赖经济增长 (98)三十四、铜价后市研判 (98)在近200年铜价走势中,按照需求不同可以分为两个时代。

2020年11月中国铜产业运行情况与趋势

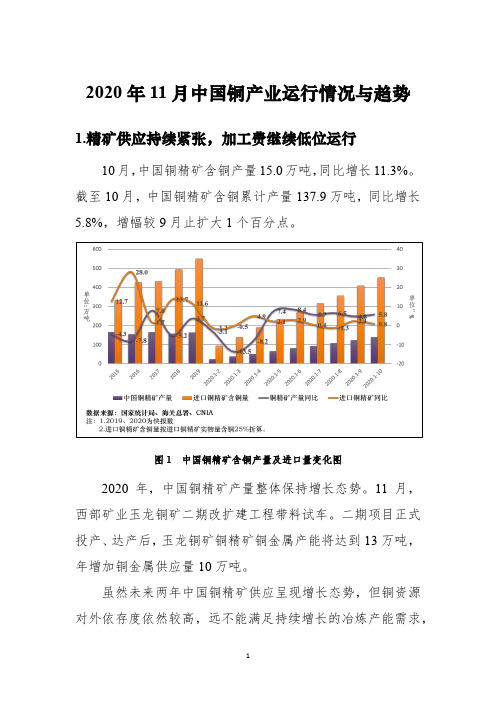

2020年11月中国铜产业运行情况与趋势1.精矿供应持续紧张,加工费继续低位运行10月,中国铜精矿含铜产量15.0万吨,同比增长11.3%。

截至10月,中国铜精矿含铜累计产量137.9万吨,同比增长5.8%,增幅较9月止扩大1个百分点。

图1 中国铜精矿含铜产量及进口量变化图2020年,中国铜精矿产量整体保持增长态势。

11月,西部矿业玉龙铜矿二期改扩建工程带料试车。

二期项目正式投产、达产后,玉龙铜矿铜精矿铜金属产能将达到13万吨,年增加铜金属供应量10万吨。

虽然未来两年中国铜精矿供应呈现增长态势,但铜资源对外依存度依然较高,远不能满足持续增长的冶炼产能需求,铜精矿依然需要大量进口。

10月,中国进口铜精矿实物量169.0万吨,同比下降11.7%。

分国别看,受疫情影响中国自智利、秘鲁、墨西哥进口铜精矿实物量同比均有较大幅度下降。

自蒙古进口铜精矿实物量同比大幅增长,但进口量仅占当月铜精矿进口总量的7.2%,难改铜精矿进口量同比下降趋势。

截至10月,中国累计进口铜精矿实物量1807.2万吨,同比增长0.8%,增幅较9月止下降1.6个百分点。

国际方面,截至8月,世界铜精矿产量1336.0万吨,同比下降0.8%。

世界铜精矿产量下降,叠加中国铜精矿进口需求增长,导致中国铜精矿供应持续紧张,铜精矿TC报价继续下行。

11月末,进口铜精矿现货TC报价47-50美元/吨,与10月末基本持平。

12月,中国铜业、铜陵有色、江铜集团、金川集团与Freeport确定2021年TC长单报价59.5美元/吨,为2012年以来的新低点。

从世界铜精矿供应趋势上看,2021年铜精矿供应紧张的局面难有改观,中国铜冶炼企业将继续承压运行。

2.矿产铜产量带动精铜产量增长,精铜供应持续增加中国铜冶炼产能实质增加,带动精炼铜产量同比增长。

10月,中国精炼铜产量91.4万吨,同比增长5.3%。

截至10月,中国精炼铜累计产量836.2万吨,同比增长6.1%,增幅较9月止扩大0.3个百分点。

铜市场2020年分析和2020年展望DOC18页

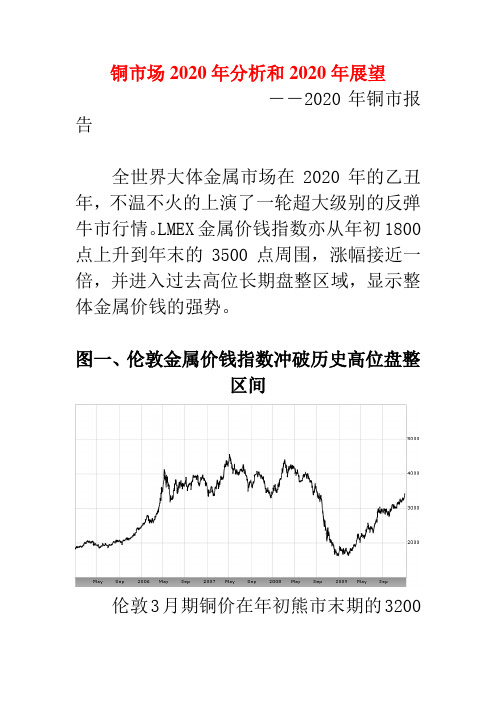

铜市场2020年分析和2020年展望――2020年铜市报告全世界大体金属市场在2020年的乙丑年,不温不火的上演了一轮超大级别的反弹牛市行情。

LMEX金属价钱指数亦从年初1800点上升到年末的3500点周围,涨幅接近一倍,并进入过去高位长期盘整区域,显示整体金属价钱的强势。

图一、伦敦金属价钱指数冲破历史高位盘整区间伦敦3月期铜价在年初熊市末期的3200美元/吨左右,指数基金开始增仓多头并稳住跌势,随后伴随国储收储及全世界低利率和量化宽松政策阻碍,铜价摆脱年前的猛烈熊市,慢慢在金融危机减缓和整体经济苏醒中,价钱慢慢爬升,最终在年末涨至年度最高7400美元周围,涨幅达到231%,亦为铜价历史所罕有。

这一行情背景是在全世界抗击金融危机进程中,进展中国家率先崛起和发达国家慢慢摆脱危机泥沼的状况下,在全世界低利率基础上,在需求慢慢苏醒和全世界金融投资资本再度扩张的状况下,不断演绎进展起来的。

图二、LME铜价自2020年元月起持续上涨抵达年度最高并接近历史高点国际铜价2020年的上涨咱们大体上能够划分为以下3个时期:第一时期:年初价钱延续3000美元以下的反弹并构筑底部,价钱在4月中旬抵达4900美元周围。

期间指数基金增加铜资产配置和国储大规模收储消息对冲了市场对金融危机的恐惧,铜价钱慢慢反弹。

随后针对3月份以后的旺季价钱慢慢上涨,同时由于废铜入口渠道的崩溃,废铜欠缺致使精铜消费量增加,国内铜价领涨国际市场,铜入口规模也大幅提高,国际铜库存也因中国入口而自危机后的高点下滑。

第二时期:5月份至8月份的消费淡季,全世界铜价在中国经济率先企稳走强的状况下,商品指数基金规模快速扩张,对OECD区域的消费增加预期强烈,中国入口连创新高,而全世界铜库存也持续增加,但由于资金的介入,铜价在全世界消费淡季中持续爬升,至8月末价钱抵达6500美元周围,较5月初的4500美元上涨了2000美元。

第三时期:9月份旺季至年末,中国经济强劲增加,美国GDP三季度增加%,宣告全世界经济苏醒。

2017年中国有色金属铜行业分析报告

2017年有色金属铜行业分析报告2017年6月出版文本目录1、2016 年初至今铜市场回顾多力量致铜价长期宽幅震荡,中美基建预期拉动铜价 (5)1.1、2016:伦铜长期宽幅震荡,基建预期提升铜价 (5)1.2、美元指数与铜价同时上涨 (6)1.3、2016 年:补库存需求与金融属性共振 (7)2、预计 2016 年铜精矿产量同比增速略提升至 4%,精炼铜产量同比增速略提升至 2.2% .. 8 2.1、预计 2016 年全球铜矿产量同比增长约 4%,2017 年产量与 2016 年持平 (8)2.2、预计 2016 年全球精炼铜产量增速略提升至 2.2%,2017 年产量增速放缓至 1.7% (14)2.3、铜加工费下调,全球铜矿供给拐点初现;冶炼产能仍短缺,加工费处于高位 (16)3、2016 年中国铜消费超预期,2017 年维持紧平衡 (17)3.1、中国铜消费:2016 年电网投资增速快,2017 年维持高增速 (19)3.2、中国铜消费:家电、交通运输需求维持稳定增长 (21)3.3、中国铜消费:建筑行业铜需求预计增速放缓 (23)3.4、“一带一路”预期提升铜需求 (25)3.5、美国发展基建的政策预期提升铜需求 (28)3.6、2016、2017 年铜供需均处于紧平衡状态 (29)4、2017 年铜价格展望:铜价反弹仍可持续,或形成反转趋势 (31)5、部分相关企业分析 (31)5.1、铜陵有色 (31)5.2、江西铜业 (32)5.3、云南铜业 (33)图表目录图表 1:2016 年初至今 LME 铜价格走势 (5)图表 2:美元指数与铜价大多数时候负相关 (7)图表 3:2003 年以来 LME3 月期铜库存与价格对比 (7)图表 4:2016 年初沪铜库存随价格回升急剧攀升 (8)图表 5:1994-2015 年全球铜储量变化 (9)图表 6:2015 年全球前十大矿铜生产国 (9)图表 7:2016 年 1-8 月全球前十大矿铜生产国 (10)图表 8:全球铜矿产能预测 2010-2019 (11)图表 9:分地区铜矿产能预测 2000-2019(单位:千吨) (12)图表 10:主要铜矿项目的动工日期已经再次推迟 (12)图表 11:全球铜矿山产能增速放缓 (13)图表 12:全球铜矿山产量以及产能利用率 (13)图表 13:全球精炼铜产能以及产量 (15)图表 14:全球铜冶炼产能以及产能利用率 (15)图表 15:长单加工费连续两年下降 (16)图表 16:2016 年中国铜冶炼厂粗炼费(TC,美元/吨) (17)图表 17:2015 年全球各国铜消费占比 (18)图表 18:2015 年中国铜下游消费结构 (19)图表 19:2015 年美国铜下游消费结构 (19)图表 20:2011 年以来电源投资完成额 (20)图表 21:2011 年以来电网投资完成额 (20)图表 22:空调需求平稳增长 (21)图表 23:冰箱需求有所回升 (21)图表 24:我国汽车产量增速有所放缓 (22)图表 25:我国千人汽车保有量偏低(辆) (22)图表 26:全国房地产开发投资 (23)图表 27:全国新开工房屋面积 (24)图表 28:“一带一路”国家国际承包工程新签合同 (25)图表 29:中国 2015-2016 年对外承包工程出口货物 (26)图表 30:美国 2007-2015 年基建投资额变化 (28)图表 31:美国 2007-2015 年基建投资占 GDP 比重 (28)图表 32:美国新屋开工(住宅)及同比增速 (29)表格 1:智利和秘鲁主要铜矿情况 (10)表格 2:2015-2017 全球铜矿供给(单位:万吨) (11)表格 3:2015-2017 全球精炼铜供给(单位:万吨) (14)表格 4:典型先行工业化国家精铜消费峰值 (18)表格 5:中国精炼铜供需平衡表 (25)表格 6:“一带一路”部分基建项目 (27)表格 7:2015-2017 全球铜供需(单位:万吨) (30)表格 8:2015-2019 全球铜供需情况(单位:万吨) (30)报告正文1、2016 年初至今铜市场回顾多力量致铜价长期宽幅震荡,中美基建预期拉动铜价1.1、2016:伦铜长期宽幅震荡,基建预期提升铜价回顾 2016 年铜价格的整体走势,上半年由于中国经济增速逐渐放缓引发全球对中国需求走弱的担忧,加上股市大跌、油价下行的压力,LME3 月期铜一度跌至 2009 年 5 月以来的最低点 4318 美元/吨。

铜行业分析报告

铜行业分析报告铜是一种重要的工业金属,广泛应用于电力、电子、建筑、运输等领域。

本篇报告将对铜行业进行分析,包括定义、分类特点、产业链、发展历程、行业政策文件、经济环境、社会环境、技术环境、发展驱动因素、行业现状、行业痛点、行业发展建议、行业发展趋势前景、竞争格局、代表企业、产业链描述、SWTO 分析、行业集中度等方面。

一、定义铜是一种有着良好电导率和热导率、良好可塑性和可焊性的金属,能够广泛应用于各种领域。

二、分类特点根据铜的纯度及加工方式,可以将铜分为纯铜、低铜合金、高铜合金等多种不同类型。

三、产业链铜产业链包括矿产、采矿、冶炼加工、材料加工、零部件制造、最终产品制造等环节。

四、发展历程中国铜行业历经了由小到大,由弱到强的发展历程。

20世纪70年代末,中国开始自主研发冶炼技术,逐渐实现了独立自主的铜冶炼生产,为国家经济建设做出了巨大贡献。

五、行业政策文件铜行业的政策文件主要包括《钨铜合金特种材料产业规划》、《稀土铜材料产业规划》等。

六、经济环境铜行业的经济环境主要取决于国家经济发展状况和国际市场情况。

中国是铜的主要消费国家之一,受到国际市场波动的影响较大。

七、社会环境铜行业的社会环境包括能源环境、用地环境、环境保护等多个方面。

环保问题一直是铜行业面临的重要问题之一。

八、技术环境铜行业的技术环境包括冶金技术、加工技术等多个方面,技术含量较高。

随着科技的不断进步,技术环境也在不断的提高。

九、发展驱动因素铜行业的发展驱动因素主要包括国家政策的支持、产业转型升级、技术创新引领等多个方面。

十、行业现状中国的铜行业主要集中在河南、云南、江西等地,正处于产业升级阶段,科技含量不断提高。

十一、行业痛点铜行业的痛点主要在于环保问题、资源价格波动、国际市场竞争等多个方面。

十二、行业发展建议铜行业需要加强技术创新,提高产业层次,加强环保意识,发挥优势地区的支撑作用。

十三、行业发展趋势前景铜行业的发展趋势将会越来越看重去产能化、智能化和绿色化,同时在国家的政策扶持下,发展前景十分乐观。

2020年铜行业供需分析

2020年铜行业供需分析一、铜资源的分布情况 (2)二、铜的供应情况 (3)1、全球铜供应情况 (3)(1)铜精矿生产 (3)(2)精铜生产 (3)2、中国铜供应情况 (4)(1)铜精矿生产 (4)(2)精铜生产 (5)三、铜的需求情况 (5)1、全球铜需求情况 (6)(1)铜精矿需求 (6)(2)精铜需求 (7)2、中国铜需求情况 (7)(1)铜精矿需求 (7)(2)精铜需求 (8)四、铜的供需分析 (8)1、全球市场铜的供需 (8)(1)全球铜精矿的供需 (8)(2)全球精铜的供需 (9)2、中国市场铜的供需 (10)(1)中国铜精矿的供需 (10)(2)中国精铜的供需 (10)一、铜资源的分布情况铜主要应用于生产铜盘条、铜薄板、铜管、铜带以及各种铜合金产品等,其下游消费行业主要是电力设备、建筑、基础设施、交通运输等,在有色金属中的消费量仅次于铝。

根据美国地质调查局的统计,截至2019年末,全球可供经济开采的铜金属储量约为87亿吨,主要分布在智利、澳大利亚、秘鲁等国家。

智利是世界上铜资源最丰富的国家、全球最大铜产国和出口国,铜金属储量约占世界总储量的22.99%。

2019年全球铜资源储量的分布情况如下:我国铜资源储量世界排名第八,主要分布在山西、内蒙古、云南、西藏、新疆、安徽、山西、甘肃、黑龙江等9省区。

二、铜的供应情况1、全球铜供应情况(1)铜精矿生产2017年,全球铜矿生产遇到诸多罢工或政企纠纷干扰,加之矿石品位偏低,且整体上缺乏大型新项目投产导致全球铜矿产量受到较大冲击。

根据安泰科的统计,2017年全球铜精矿产量约1,638万吨,同比小幅下滑0.18%。

2018年,铜矿罢工现象有所缓解,全球铜精矿产量出现增长。

根据安泰科的统计,2018年全球铜精矿产量约1,687万吨,同比增长2.99%。

2019年,全球铜矿供应偏紧,铜精矿产量增速下降,主要系全球最大铜矿之一的印尼Grasberg项目改为地下作业导致产量大幅下降以及全球多地矿山骚乱事件频发所致。

2020年有色金属铜行业研究报告

2020年有色金属铜行业研究报告1、铜博士触底反弹铜(Cu)是人类最早使用的金属之一,质地柔软因而延展性好,具有良好的导热性和导电性,广泛应用于电缆、电子电气元件、建材和多种合金中,是世界上应用量仅次于铁、铝的第三大金属。

铜产业链上游主要为矿山开采、废杂铜回收企业,中游为铜精矿粗炼以及废杂铜精炼企业,下游则为铜材深加工企业。

铜价具有“铜博士”之称,是反映宏观经济运行状况的锚。

长期来看,“铜价与美元指数走势相反”的论断大多成立。

2011 年开始,伴随美国加息,美元指数走弱,经济增长乏力,铜价进入漫长的下行期。

铜价下行抑制铜矿探采投资。

铜价触底反弹。

铜价于2020 年 3 月跌至 4618 美元/吨的历史低位,随后触底反弹,于 2020 年 6 月底突破 6000 美元/吨。

短周期来看,铜价自 2017 年底以来的下跌告一段落;中周期来看,铜价自 2011 年上一波高点至今,很少出现接近3000 美元/吨的大力度反弹,本次的反弹持续性如何,未来空间如何,相关上市公司受益程度如何?本文将重点分析铜价背后的供需关系以及演变趋势,为铜价以及铜行业股票的分析提供参考。

2. 铜资源储量南美最高,我国铜矿依赖进口2.1. 全球资源分布,集中在南美洲根据USGS 数据,2019 年全球铜可采储量仅为87000 万吨,智利居第一位,储量为 20000 万吨,占全世界总储量的 23.0%;澳大利亚储量为 8800 万吨,占比10.1%;秘鲁储量为 8700 万吨,占比 10.0%;墨西储量为 5300 万吨,占比 6.1%;其后分别为美国(5100 万吨)、中国(2600 万吨)。

得益于现代勘查和采矿技术及规模化开发技术的推广和应用,过去二十年(2000- 2019)全球铜储量增速为5.1%。

其中智利不仅体量最高,且增速不低,增速为 4.4%;同样位于拉美地区的秘鲁和墨西哥 2000 年铜储量仅为1900、1500 万吨,经政府大力勘探开采,2019 年铜储量分别占据全球 10%、6.1%,年复合增速 8.3%、6.9%;美国储量较大,但增速缓慢,年复合增速仅为 0.7%;我国的复合增速为 2.0%,总体偏低。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2017-2020年铜行业分

析报告

2018年1月

目录

一、铜:极具魅力的基本金属 (7)

1、地壳含量:相对稀有,储采比处于中等水平 (7)

2、基本属性:优良的导电、导热性和机械加工性能,耐腐蚀性强 (8)

3、冶炼工艺:火法vs 湿法 (8)

4、产业链构成:采选、冶炼、加工到废铜回收 (10)

5、应用领域广泛 (11)

6、资源储量:南美洲占半壁江山,全球铜企储量集中度显著提升 (11)

(1)地域:铜全球储量长期看较为充足,南美洲得天独厚 (11)

(2)公司:全球铜业巨头的铜资源储量集中度显著提升,CR10升至接近90% (13)

7、铜精矿供给:拉美地区举足轻重 (13)

8、精炼铜供给:中国主导边际变化 (14)

(1)地域:中国为全球铜冶炼产量最大的国家 (14)

(2)公司:精炼铜产量集中度基本维持稳定 (16)

(3)工艺结构:火法为主,湿法占比逐渐提升,再生铜占比相对稳定 (17)

9、全球铜贸易格局 (18)

二、构建全球主要铜企样本库,洞悉2009~2017年铜产业变迁 (19)

1、铜是本轮基本金属反转上行过程中涨得最晚、涨价潜力最大的品种 (20)

2、2003~2013年:铜企资本开支迅猛扩张 (21)

3、2011~2014年:铜矿供应开始提速 (22)

4、2014~2016年:铜矿产能洪峰释放,铜行业周期拐点显现 (23)

三、铜精矿供应洪峰已过,增速趋于下降 (25)

1、铜精矿供给增速有望系统性下降 (26)

(1)铜矿老龄化日益加剧,未来铜品位持续下降 (27)

(2)近年铜企资本支出维持低位 (28)

(3)大型新建铜矿项目有限,投建进度较易受多因素干扰 (28)

(4)2017~2020新增及扩产项目增速趋缓 (30)

(5)公司:第一量子矿业、嘉能可、自由港为增产主力 (33)

(6)品位:新项目品位高低有所分化 (34)

(7)扰动率:大概率维持较高水平 (35)

(8)预计全球铜精矿2017-2020年产量复合增速降至3.44% (37)

2、2017~2020年矿山成本曲线大概率上移 (37)

四、精铜供给:受制于矿,增量有限 (38)

1、精炼铜的供应拐点在铜矿拐点之后 (38)

(1)2017~2020年冶炼产能扩张有限 (38)

(2)冶炼产能利用率进一步提升的空间有限 (39)

2、废铜进口禁令短期抽紧铜供应,长端影响或有限 (40)

3、2017-2020年全球精炼铜供应增速预计为2.79% (42)

4、库存:目前处于历史中等水平 (42)

五、精铜需求:中国稳固,海外向上 (43)

1、全球铜需求格局 (43)

(1)中国仍为消费主力,海外需求值得期待 (43)

(2)铜消费主要集中在电力设备、建筑等领域 (45)

2、欧美经济复苏强劲,南亚需求有望崛起 (46)

(1)欧洲经济稳健复苏 (46)

(2)美国经济动能愈发强劲 (49)

(3)一带一路沿线国家经济增长潜力大,南亚地区需求前景较好 (50)

(4)预计2017-2020年海外精炼铜需求复合增速为2.72% (53)

3、2017-2020年中国铜需求稳中有增 (54)

(1)电力领域:配电网建设提速或助铜需求持续增长 (54)

(2)建筑领域:地产库存去化结束,需求趋于稳增 (56)

(3)家电:期待消费升级的拉动 (58)

(4)预计2017-2020年中国精铜需求复合增速约为3.35% (61)

4、新能源汽车,铜需求的新动力 (61)

5、新应用市场及领域 (63)

(1)清洁采暖设备 (63)

(2)铜网箱海水养殖 (63)

六、全球铜供需平衡表(2017-2020):供需持续趋紧 (64)

铜有可能是本轮基本金属反转上行过程中涨得最晚、涨价潜力最大的品种。

回顾1986~2017年20年的铜价走势,有两点规律,一是由于铜供应周期较长,与需求错配的时间也相应较长,每一轮完整的铜周期通常运行6~8年甚至更长;二是波动幅度与同期其他LME 基本金属相比更大(仅次于铅)。

我们认为,在本轮基本金属反转上行过程中,铜涨得最晚,2016年10月之前,铜是基本金属价格表现最黯淡的品种之一;而一旦铜供应逐步出清,全球宏观经济逐步复苏,原油价格持续攀升带来全球再通胀预期升温,铜的长牛格局有望确立,牛市持续时间和涨价幅度可能超出市场预期。

铜矿供应洪峰已过,2017-2020年全球铜矿增速有望系统性下降。

第一,我们构建了全球16家代表性铜业龙头企业样本库(产量总和接近全球产量50%),对2009-2017年铜产业变迁进行了回顾,发现铜价从2003年开始上涨,直至2011年见顶;样本铜企资本开支在铜价牛市中迅猛扩张,直到2013年见顶回落;而铜矿产量则在此趋势下快速增长,直到2014-2016年加速投放形成洪峰,然后拐头下行,2017年出现铜矿产量负增长。

第二,我们对全球91条铜矿产线投产情况进行了全景式梳理和测算,预计2017-2020年全球共有约230万吨新增产量释放,约占16年产量11%,结合相对谨慎的扰动率假设,预计

2017-2020年铜矿复合增速为3.44%,相较2012-2016年高达4.8%的增速已系统性下降。

全球精炼铜产量2017-2020年预计增幅有限。

铜冶炼加工费和铜矿增速密切相关,2016年随着铜精矿趋紧,加工费即进入下降通道,

2017年末CSPT 接受的TC&RC(82.25美元/吨&8.225美分/磅)再度下降又进一步确认了此趋势。

我们认为,加工费的趋势性下降将压制现有冶炼产能的开工率,并制约冶炼产能的扩张;同时,考虑到矿产铜品位逐步下行有可能压制冶炼回收率,原生铜冶炼产量增速甚至有可能略低于矿产铜增速。

再生铜方面,变数主要来自中国废铜进口禁令的冲击,据安泰科估计,禁止“废七类”铜进口将从2018年底开始影响国内约30万吨/年再生铜供应。

综合来看,我们预计全球2017-2020年精炼铜产量分别为2,347万吨、2,427万吨、2,478万吨和2,549万吨,2017-2020年复合增速约为2.79%。

全球精炼铜需求2017-2020年预计稳中有增,复合增速约为3%。

国内方面,中国配电网建设加速、家电行业相对景气以及新能源汽车稳步发展都将对精炼铜的需求提供中长期支撑,预计中国2017-2020年铜需求复合增速有望升至3.35%,2020年达到1311万吨,全球占比仍约50%。

海外方面,我们预计2017-2020年需求复合增速有望升至2.7%,一是欧美经济复苏强劲,美国基建、减税政策对自身经济复苏的强化以及对OECD 国家的政策外溢影响可能进一步提升铜需求;二是南亚目前人均GDP1500美元左右,GDP 增速7%左右,GDP 全球占比接近5%,是全球最有希望进入工业化加速增长的经济体,有望进一步提升铜需求增速。

值得重视的是,新能源汽车产业的快速发展有望为全球铜消费提供新的增长点,我们预计2017-2020年新能源汽车领域用铜需求分别为30万吨、37万吨、47万吨和61万吨。

总体看,我们预计2017-2020年全球精炼铜需求分别为2,389、2,448、2,522、。