基于二叉树模型的期权定价

第五讲期权定价理论I二叉树模型

记每步时长为Δt,那么单步二叉树模型下的期权价格 为:

f=e-rΔt[pfu +(1-p)fd] 其中,p=(erΔt-d)/(u-d)。由此可以计算出期初和第一步

到期时各个节点的期权价值:

fu=e-rΔt[pfuu+(1-p)fud] fd=e-rΔt[pfud+(1-p)fdd]

f=e-rΔt[pfu+(1-p)fd] 把fu和fd代入f可得:

f=e-2rΔt[ p2 fuu+2p(1-p)fud+(1-p)2 fdd] 因此,期权的价格为期权预期收益以无风险利率进行

贴现的现值。 想象一下,三步二叉树模型下期权的定价问题。

16

(四)看跌期权的情形

例5:考虑如下图11.7两年期的欧式看跌股票期 权,执行价格为52元,股票的当期价格为50元, 假设时期分为两步,每步期长为1年,且每步 股票价格要么上涨20%,要么下跌20%,无风 险利率为5%。

23

(七)Δ

回忆:Δ是什么? Δ=(fu–fd)/(S0u-S0d) 什么意思? Δ为期权价格变化与标的股票价格的变化之比; Δ为我们针对每个期权空头而持有的股票数量,

目的是构建一个无风险资产组合。 Δ对冲(delta hedging)通常是指构建一个无风险

对冲。看涨期权的Δ为正,看跌期权的Δ为负。 计算图11.1和11.7中的Δ。

26

4. 期货期权的定价 在风险中性世界里,期货的价格增长率为0。假设期货

的为期F0,初因价此格,为F0,时间长度为Δt的期货的期望价格也 E(FT)=pF0u+(1-p)F0d=F0 p=(1-d)/(u-d) 例10:一个期货的当前价格为31,波动率为30%,无风

10.3二叉树看跌期权定价与平价原理

第10章二叉树法期权定价及其Python应用本章精粹蒙特卡罗模拟法便于处理报酬函数复杂、标的变量多等问题,但是在处理提前行权问题时却表现出明显的不足。

本章将要介绍的二叉树法可以弥补蒙特卡罗模拟法的这种不足。

二叉树的基本原理是:假设变量运动只有向上和向下两个方向,且假设在整个考察期内,标的变量每次向上或向下的概率和幅度不变。

将考察期分为若干阶段,根据标的变量的历史波动率模拟标的变量在整个考察期内所有可能的发展路径,并由后向前以倒推的形式走过所有结点,同时用贴现法得到在0时刻的价格。

如果存在提前行权的问题,必须在二叉树的每个结点处检查在这一点行权是否比下一个结点上更有利,然后重复上述过程。

10.1 二叉树法的单期欧式看涨期权定价假设:(1) 市场为无摩擦的完美市场,即市场投资没有交易成本。

这意味着不支付税负,没有买卖价差(Bid-Ask Spread)、没有经纪商佣金(Brokerage Commission)、信息对称等。

(2) 投资者是价格的接受者,投资者的交易行为不能显著地影响价格。

(3) 允许以无风险利率借入和贷出资金。

(4) 允许完全使用卖空所得款项。

(5) 未来股票的价格将是两种可能值中的一种。

为了建立好二叉树期权定价模型,我们先假定存在一个时期,在此期间股票价格能够从现行价格上升或下降。

下面用实例来说明二叉树期权定价模型的定价方法。

1. 单一时期内的买权定价假设股票今天(t =0)的价格是100美元,一年后(t =1)将分别以120美元或90美元出售,就是1年后股价上升20%或下降10%。

期权的执行价格为110美元。

年无风险利率为8%,投资者可以这个利率放款(购买这些利率8%的债券)或借款(卖空这些债券)。

如图10-1所示。

今天 1年后t =0 t =1u S 0=120 上升20% 1000=Sd S 0=90 下降10%u 0max(u ,0)max(120110,0)10C S X =-=-=?0=Cd 0max(d ,0)max(90110,0)0C S X =-=-=图10-1 买权价格图10-1表示股票买权的二叉树期权定价模型。

期权定价公式的二叉树推导与分析

期权定价公式的二叉树推导与分析期权作为金融衍生品的重要组成部分,对于投资者和风险管理师来说具有重要意义。

期权的价值取决于多种因素,包括标的资产的价格、行权价格、剩余到期时间、无风险利率、波动率等。

期权的定价是金融领域的一个重要问题,准确的期权定价可以帮助投资者更好地进行投资决策和风险管理。

本文将介绍期权的定价公式,并通过二叉树的方法推导期权的价格,最后对各种情况下期权定价的计算方法与特点进行分析。

期权的定价公式是由费雪·布莱克、迈伦·斯科尔斯和罗伯特·默顿提出的布莱克-斯科尔斯模型。

该模型基于一些假设,例如无摩擦市场、无套利机会等,通过 Black-Scholes方程求解期权的定价。

具体公式如下:C = SₐN(d1) - XₐN(d2)其中, C为期权的公允价值; Sₐ为标的资产当前的价格; Xₐ为期权的行权价格; N(d1)和 N(d2)分别为正态分布变量的累积分布函数;d1和 d2分别为: d1 = (ln(Sₐ/Xₐ) + (r + σ²/2)T) / (σ√T) d2 = d1 - σ√T T为期权的剩余到期时间,以年为单位; r为无风险利率;σ为标的资产的年波动率。

二叉树方法是一种常用的期权定价模型,它可以用来推导期权的预期价格。

二叉树方法的思路是将期权的到期时间划分为若干个时间段,并假设标的资产在每个时间段内只有两种可能的价格,即上涨或下跌。

基于这个假设,我们可以构建一个二叉树来描述标的资产的价格变动情况。

假设初始时刻为 t0,标的资产的价格为 S0,行权价格为 X。

在每个时间段Δt内,标的资产的价格有两种可能的变化:上涨到 Su = S0 × u,或者下跌到 Sd = S0 × d,其中 u > 1,d < 1,u和 d分别为标的资产的上涨和下跌因子。

假设该期权的剩余到期时间为 T,共分为 n个时间段。

那么在 t0时,该期权的预期价格为:C0 = ∑CN(d1, d2, u, d) × (u × S0 - X)^+ ×Δt其中, N(d1, d2, u, d)为风险中性概率; (u × S0 - X)^+表示当标的资产价格上涨时,取 u × S0 - X,否则取 0;Δt为每个时间段的时间长度。

期权定价的二叉树模型

期权定价的二叉树模型Cox、Ross和Rubinstein提出了期权定价的另一种常用方法二叉树(binomial tree)模型,它假设标的资产在下一个时间点的价格只有上升和下降两种可能结果,然后通过分叉的树枝来形象描述标的资产和期权价格的演进历程。

本章只讨论股票期权定价的二叉树模型,基于其它标的资产如债券、货币、股票指数和期货的期权定价的二叉树方法,请参考有关的书籍和资料。

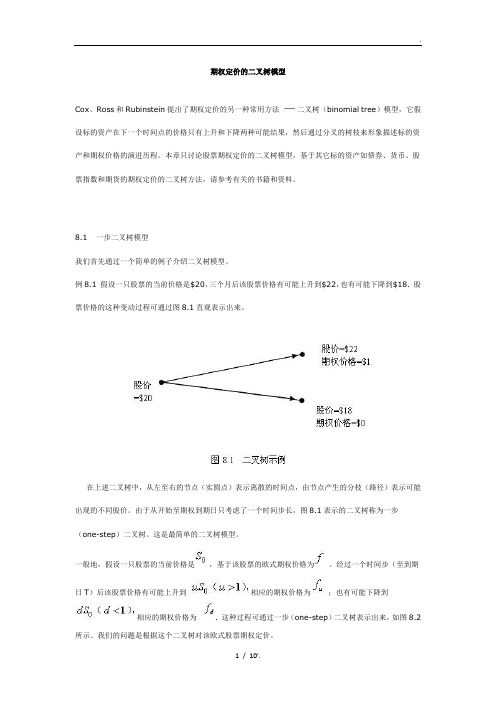

8.1 一步二叉树模型我们首先通过一个简单的例子介绍二叉树模型。

例8.1 假设一只股票的当前价格是$20,三个月后该股票价格有可能上升到$22,也有可能下降到$18. 股票价格的这种变动过程可通过图8.1直观表示出来。

在上述二叉树中,从左至右的节点(实圆点)表示离散的时间点,由节点产生的分枝(路径)表示可能出现的不同股价。

由于从开始至期权到期日只考虑了一个时间步长,图8.1表示的二叉树称为一步(one-step)二叉树。

这是最简单的二叉树模型。

一般地,假设一只股票的当前价格是,基于该股票的欧式期权价格为。

经过一个时间步(至到期日T)后该股票价格有可能上升到相应的期权价格为;也有可能下降到相应的期权价格为. 这种过程可通过一步(one-step)二叉树表示出来,如图8.2所示。

我们的问题是根据这个二叉树对该欧式股票期权定价。

为了对该欧式股票期权定价,我们采用无套利(no arbitrage)假设,即市场上无套利机会存在。

构造一个该股票和期权的组合(portfolio),组合中有股的多头股票和1股空头期权。

如果该股票价格上升到,则该组合在期权到期日的价值为;如果该股票价格下降到,则该组合在期权到期日的价值为。

根据无套利假设,该组合在股票上升和下降两种状态下的价值应该相等,即有由此可得(8.1)上式意味着是两个节点之间的期权价格增量与股价增量之比率。

在这种情况下,该组合是无风险的。

以表示无风险利率,则该组合的现值(the present value)为,又注意到该组合的当前价值是,故有即将(8.1)代入上式,可得基于一步二叉树模型的期权定价公式为(8.2)(8.3)需要指出的是,由于我们是在无套利(no arbitrage)假设下讨论欧式股票期权的定价,因此无风险利率应该满足: .现在回到前面的例子中,假设相应的期权是一个敲定价为$21,到期日为三个月的欧式看涨权,无风险的年利率为12%,求该期权的当前价值。

介绍一下二叉树期权定价原理

介绍⼀下⼆叉树期权定价原理本⽂中的案例及⼤部分内容来⾃于佛吉尼亚⼤学Darden商学院教授Robert M. Conroy的⽂章《BINOMIAL OPTION PRICING》。

在各种期权定价理论中,⼆叉树期权定价模型称得上是既简单⼜有效。

其他的定价模型如BLACK-SCHOLES模型等都需要晦涩难懂的计算,⽽⼆叉树期权定价模型的计算过程就容易得多。

⼆叉树模型的理论基础是假设在⾦融市场上没有任何套利空间,也就是任何⽆风险的资产带来的都是⽆风险的回报率,⼀分钱也不花却想获得正回报的可能性是不存在的。

⼆叉树期权定价模型假设我们持仓1股的某只股票,单位股价为100美元,⼀个⽉过后,股价有两种⾛法:上涨的情况下涨到110,或下跌的情况下跌到90,没有其他的可能性。

假设以该股票为标的物的看涨期权的⾏权价@100美元,期限为1个⽉。

1个⽉后期权到期⽇当天,如果股价升⾄110美元,那么看涨期权的期权费将等于10美元;如果股价跌⾄90美元,那么期权费将归于0。

该看涨期权⼀个⽉后的损益情况见下图:问题来了:今天,这个看涨期权的期权费应该值多少钱?假设我们今天做⼀笔组合交易,1)买⼊0.5股该股票,股价为100,股票投资0.5*100=50美元2)同时卖出以该股票为标的物的看涨期权,⾏权价@100,标的股票的数量为1股,期权的到期期限为1个⽉。

由于卖出看涨期权可以赚取期权费,因此这笔投资的初始⾦额=50美元-看涨期权当前的期权费1个⽉后期权到期,投资组合的损益状况有两种:1)股价升⾄110美元,此时0.5股的股价=0.5*110=55美元,但是卖出看涨期权将带来10美元的损失(因看涨期权的买家届时会因为有利可图⽽要求⾏权,⽽110的市场价与100的⾏权价之间的10美元差价就是期权买家的利润,⽽期权的卖家由于必须从市场上按照110的价格买进⼀股股票并按照100的价格交割给期权的买家⽽实质性的遭受了10美元的损失),投资组合的总收益=55-10=45美元;2)股价跌⾄90美元,持仓的0.5股此时价值=0.5*90=45美元,但是空仓的看涨期权此时的价值归于0,投资组合的总收益=45-0=45美元。

基于偏微分方程框架分析下期权定价中BlackScholes模型与二叉树模型

基于偏微分方程框架分析下期权定价中BlackScholes模型与二叉树模型理论探讨摘要:近年来,期权定价理论和衍生的产品越来越广泛。

期权的定价原理基本上可以分为蒙特卡罗模拟法、偏微分方程方法、动态规划法,有限差分方法等。

关于期权定价,其中最著名和适用最广泛的方法有两种,一种是动态规划法中的二叉树期权定价模型,另一种是偏微分方程法中的Black-Scholes 期权定价模型,两种方法在实际中都得到了大量应用。

本文通过对两个数学模型的整合和分析,做优缺点对比,整理总结两个模型各自的适用范围。

关键词:期权定价;二叉树模型;Black-Scholes模型一、期权理论在国内外的发展最早期权定价的研究大概是上世纪60年代,Bachelor?在其博士论文中提出了股票价格的布朗运动假设,并运用其对欧式期权进行定价,然而模型中有几点假设与实际市场不符:股票没有回报、买进价格可能大于股票实际价格、股票价格可能为负。

自从1965年F.Black 从事认股权证定价研究,与传统方法不同他希望一些简单的假设:1.忽略交易费用;2.借贷利率相同且为常数;3.股票价格是常数波动率下的几何布朗运动。

他通过无风险对冲技巧,建立了认股权众偏微分方程,即Black-Scholes方程。

1970年,M.Scholes 与R.Merton及F.Black为最后一段公式进行了补充说明认识到只有在不存在套利情况下,期权价值才可以在此公式下进行定价。

事实上,若假设股票的期望收益率是无风险利率,则相应期权的期望收益率也是无风险利率。

这个公式使Scholes?与?Merton?于1997?年获得诺贝尔经济学奖。

对如今比较流行的定价方法比如Black-Scholes偏微分方程解、二叉树方法、蒙特卡洛模拟、有限差分方法和解析近似方法等。

但由于Black-Scholes模型假设条件比较苛刻,涉及的数学知识很深,而且适用条件十分有限,因此在1979年,Cox,Ross,Rubinstein 提出了期权定价的二叉树模型。

期权定价的二叉树模型学习笔记(I)

期权定价的二叉树模型学习笔记(I)编者按:二叉树模型是金融衍生产品期权定价的离散模型.人们可以借助二叉树模型分别对欧式看涨看跌期权、美式看涨看跌期权进行期权金定价.抛开金融意义不谈,单从数学角度出发,这部分运用的数学知识仅是微积分的基本知识点.额外需要注意的是,在二叉树章节中反向归纳法(倒向归纳法)是特别重要的一种方法,其在涉及到有关期权问题的证明中显得尤为重要.之所以运用反向归纳法,是因为期权定价中我们已知未来某一时刻的期权状态,由此出发逐步倒向递推在时刻的价格.本系列是笔者学习二叉树模型所做的课堂笔记一部分,仅供参考!Hedging Concept(套期保值概念)Firstly,we should learn the definition of One-Period & Two-State.Definition1.1(One-Period): Assets are traded at & only, hence the term one period.Definition1.2(Two-State): At the risky asset has two possible values(states):& ,with their probabilities satisfying Question:If risky asset and risk free asset ,known ,when two possibilities,.(for strike price ,expired time .) If known at ,how to find out whenDefinition1.3(Hedging Definition):For a given option ,trade shares of the underlying asset in the opposite direction so that the portfoliois risk-free.We can solve Meanwhile,we can getDefine a new Probability MeasureNotice that期权价的期望表示和风险中性测度Notice that denotes that the expectation of the random variable under the probability measure .Let be a certain risky asset, and is a risk-free asset, then iscalled the discounted price(also known as the relative price) of the risky asset at time .Theorem2.1:Under the probability measure ,an option's discounted price is its expectation on the expiration date.i.e Remark:In order to examine the meaning of the probability measure ,consider is an underlying risky asset.It is easy to calculateRisk-Neutral World(风险中性世界)Definition3.1(Risk-Neutral World):Under the probability measure ,the expected return of a risky asset at is the same as the return of a risk-free bond.A financial market possessing this property is called a Risk-Neutral World.Definition3.2(Risk-neutral measure):The probability measure defined byis called by risk-neutral measure.Definiton3.3(The risk-neutral price):The option price given under the risk-neutral measure is called the risk-neural price. Replication(复制),等价性定理In a market consisted of a risky asset and a risk-free asset ,if there exists a portfoliosuch that the value of the portfolio is equal to the value of the option at ,then is called a replicating portfolio of the option ,then option priceTheorem4.1:In a market consisted of•a risky asset ;•a risk-free asset .Then is true if and only if the market is arbitrage-free.In fact, if the market is arbitrage-free, then there exists a risk-neutral measure defined bysuch that二叉树的构造This means that if at the initial time the price of the underlying asset is , then at , will have possible values Denote未完待续......。

第八章 期权定价二叉树模型[优质ppt]

![第八章 期权定价二叉树模型[优质ppt]](https://img.taocdn.com/s3/m/3bbb042902768e9950e73815.png)

• 3、例2

• 假设标的资产为不付红利股票,其当前市场价 为50元,波动率为每年40%,无风险连续复利 年利率为10%,该股票5个月期的美式看跌期 权协议价格为50元,求该期权的价值。

4、倒推定价法总结

5、有红利资产期权的定价

• 课后自行阅读

6、构造树图的其他方法和思路

• 不作要求

畅想网络

Sert pSu(1p)Sd 在股票价格服从BS模型所假定的几何布朗运动下,

其方差为:S2e2rt(e2t 1)。而在S二叉树模型下

的方差为:pS2u2 (1p)S2d2 S2pu(1p)d。故:

S2e2rt(e2t 1) pS2u2 (1p)S2d2 S2 pu(1p)d

第三节 利用二叉树模型给美式期权定价

• 一,基本方法 • 在每个节点都将二叉树模型所计算出来

的值与提前执行所得的收益进行比较, 取较大者。 • 二、例1

• 一份2年期的美式股票看跌期权,期权执 行价格为52,当前价格为50。假设用两 步二叉树模型,每步长一年,每步股票 价格或上升20%,或下跌20%。无风险利 率为5%。见下图

S0u3 S0u2d S0ud2 S0d3

三、单步二叉树定价模型

• 构造由 单位的股票多头和一个单位衍生 证券的空头形成的投资组合,则

• 如股票价格上升,则投资组合的价值为:

S0u fu

• 若下跌,则组合的价值为:

•

S0d fd

• 如果 取特殊值,使得股价无论上升还 是下降,其价值都相等,即

将上述两个方程简化,有: e rt p u (1 p ) d e 2r t 2 t p u 2 (1 p ) d 2 在 加 入 C ox、 R oss和 R ubinstein 用 的 第 三 个 条 件 u= 1

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

精品文档 可编辑 目 录 摘要 ................................................................................................................... 1 ABSTRACT ...................................................................................................... 2 第一章 绪论 .................................................................................................... 3 1.1 背景介绍 .................................................................................................................. 3 1.2 本文的主题............................................................................................................. 4 第二章 预备知识 ............................................................................................ 5 2.1 期权 ......................................................................................................................... 5 2.2二叉树方法 .............................................................................................................. 6 2.2.1 方法概述 ......................................................................................................................... 6 2.2.2 二叉树方法的优点和缺点 ............................................................................................ 8 2.2.3 风险中性定价 ................................................................................................................ 9 2.3 Black-Scholes 期权定价模型 ........................................................................ 10 2.3.1模型来源 ........................................................................................................................ 10 2.3.2风险中性定价 ............................................................................................................... 11 2.3.3模型假设 ........................................................................................................................ 11 精品文档 可编辑 2.3.4Black-Scholes期权定价公式 .................................................................................... 12

第三章 本论 .................................................................................................. 14 3.1期权定价的二叉树模型 ...................................................................................... 14 3.1.1参数确定 ........................................................................................................................ 14 3.1.2资产价格树形 ............................................................................................................... 16 3.1.3通过树形倒推 ............................................................................................................... 17 3.1.4代数表达式.................................................................................................................... 18 3.2 例子模拟计算和结果分析................................................................................. 18 3.3 模型改进——三叉树 ......................................................................................... 22 第四章 结论 .................................................................................................. 25 谢辞及参考文献 ............................................................................................ 28 谢辞 .............................................................................................................................. 28 参考文献 ...................................................................................................................... 29 附录 ................................................................................................................. 32 计算过程中涉及算法 ................................................................................................. 32 精品文档

可编辑 摘要

Black-Scholes 期权定价模型为期权定价尤其是欧式期权定价提供了良好的解析结果,而Black-Scholes 公式是此模型的核心,但是此公式并不能很好地求解出在很多衍生模型例如亚式期权以及美式期权中的解析解。二叉树方法作为一种数值方法,同时也是图论中一种重要方法,应用于期权定价问题中,它有了更特别的演变。本文利用二叉树方法计算期权定价的数值解,用二叉树方法迭代多次,求出较为准确的期权价格。通过B-S公式得出的结果与二叉树方法得到的结论对比,分析二叉树方法模拟的优点和缺点。同时,我们还要研究二叉树模拟的步数与预测结果和精度间的关系,从而更加深入了解二叉树方法。然而,我们在模型中设立了许多条件,这些都使模型离真实情况越来越远,我们必须不断发展模型,完善模型。三叉树方法正是二叉树方法的合适补充。

关键词:二叉树方法,Black-Scholes 模型,风险中性定价 精品文档

可编辑 ABSTRACT

Black-Scholes Formula is the core of Black-Scholes Option Pricing Model which provides a practical method for option pricing. It has analytical solutions with good properties in some special situations, for instance, European options. However, the analytical solution is difficult to find in many derivative models like Asian options and American option. As a sort of typical statistical simulation method,Binomial tree plays very important roles in Graph Theory and other significant academic fields. When it applies to the option price,binomial tree method has much more special use.The main idea is that we put the binomial tree into effect,reapply this method and get numerical results of option price.By comparing the results of Black-Scholes formula with the results of binomial tree method,we come to the advantages and disadvantages of both method. Meanwhile,the study of the steps of binomial tree method is also included to get its relationship with the method’s results and accuracy,which leads us to understand this method deeply and rightly.However,we set many extra conditions,which pushes the situation further away from the real situation.The simple binomial tree method is supposed to be improved constantly in case the