《增值税及附加税费申报表(一般纳税人适用)》

营改增《增值税纳税申报表(适用一般纳税人)及其附列资料》

—— —— ——

——

5%征收率

9

二、 简易

全部征 税项目

4%征收率

10

计税

3%征收率的货物及加工修理修配劳务 11

方法ቤተ መጻሕፍቲ ባይዱ

征税

3%征收率的应税服务

12

其中: 即征即退货物及加工修理修配劳务 13

即征即

退项目 即征即退应税服务

14

—— ——

—— —— —— —— —— —— —— —— —— —— —— —— —— —— —— —— —— —— —— —— —— ——

—— —— ——

—— —— ——

—— —— ——

—— —— ——

—— —— ——

——

三、 货物及加工修理修配劳务 免抵 退税 应税服务

15 —— —— 16 —— ——

—— ——

—— —— —— —— —— ——

—— —— —— —— ——

—— ——

四、 货物及加工修理修配劳务 免税 应税服务

17

18 —— ——

纳税人名称:(公章) 项目及栏次

17%税率的货物及加工修理修配劳务

增值税纳税申报表附列资料(一)

(本期销售情况明细)

税款所属时间: 年 月 日至 年 月 日

金额单位:元至角分

开具税控增值税专 用发票

开具其他发票

未开具发票

纳税检查调整

合计

应税服 务扣除

扣除后

销售额 1

销项

销项

销项

销项

(应纳) 销售额 (应纳) 销售额 (应纳) 销售额 (应纳)

—— ——

—— —— —— —— —— ——

—— —— —— —— ——

(完整word版)增值税纳税申报表(主表、附表一、附表二)

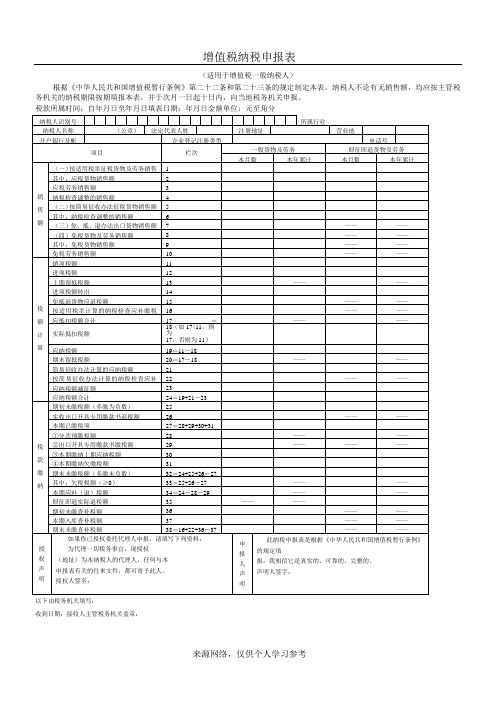

增值税纳税申报表

(适用于增值税一般纳税人)

根据《中华人民共和国增值税暂行条例》第二十二条和第二十三条的规定制定本表。

纳税人不论有无销售额,均应按主管税务机关的纳税期限按期填报本表,并于次月一日起十日内,向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分

以下由税务机关填写:

收到日期:接收人主管税务机关盖章:

增值税纳税申报表附列资料(表一)

(本期销售情况明细)

税款所属时间:年月日

-来源网络,仅供个人学习参考

增值税纳税申报表附列资料(表二)

(本期进项税额明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

注:第1栏=第2栏+第3栏=第23栏+第35栏-第25栏;第2栏=第35栏-第24栏;第3栏=第23栏+第24栏-第25栏;第4栏等于第5栏至第10栏之和;。

房地产业《增值税纳税申报表(一般纳税人适用)》及其附列资料填写示例

年 月

日至 年

月

日 金额单ห้องสมุดไป่ตู้:元至角分

服务、不动产和无形资产扣除项目

期初余额 2 本期发生额 3 本期应扣除金额 4=2+3 本期实际扣除金额 5(5≤1且5≤4) 期末余额 6=4-5

项目及栏次

0

15000000

15000000

15000000

0

增值税纳税申报表附列资料(三)

(服务、不动产和无形资产扣除项目明细)

税款所属时间: 纳税人名称:(公章) 本期服务、不动产 和无形资产价税合 计额(免税销售 额) 1 17%税率的项目 11%税率的项目 6%税率的项目(不含金融商品转让) 6%税率的金融商品转让项目 5%征收率的项目 3%征收率的项目 免抵退税的项目 免税的项目 1 2 3 4 5 6 7 8

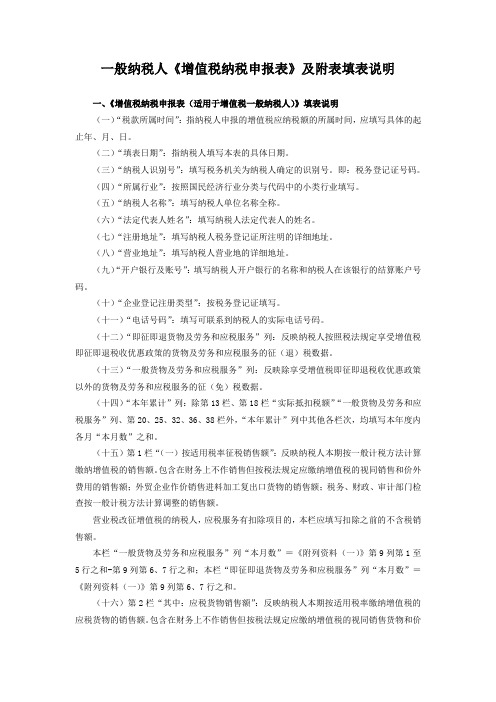

一般纳税人《增值税纳税申报表》及附表填表说明

一般纳税人《增值税纳税申报表》及附表填表说明一、《增值税纳税申报表(适用于增值税一般纳税人)》填表说明(一)“税款所属时间”:指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“填表日期”:指纳税人填写本表的具体日期。

(三)“纳税人识别号”:填写税务机关为纳税人确定的识别号。

即:税务登记证号码。

(四)“所属行业”:按照国民经济行业分类与代码中的小类行业填写。

(五)“纳税人名称”:填写纳税人单位名称全称。

(六)“法定代表人姓名”:填写纳税人法定代表人的姓名。

(七)“注册地址”:填写纳税人税务登记证所注明的详细地址。

(八)“营业地址”:填写纳税人营业地的详细地址。

(九)“开户银行及账号”:填写纳税人开户银行的名称和纳税人在该银行的结算账户号码。

(十)“企业登记注册类型”:按税务登记证填写。

(十一)“电话号码”:填写可联系到纳税人的实际电话号码。

(十二)“即征即退货物及劳务和应税服务”列:反映纳税人按照税法规定享受增值税即征即退税收优惠政策的货物及劳务和应税服务的征(退)税数据。

(十三)“一般货物及劳务和应税服务”列:反映除享受增值税即征即退税收优惠政策以外的货物及劳务和应税服务的征(免)税数据。

(十四)“本年累计”列:除第13栏、第18栏“实际抵扣税额”“一般货物及劳务和应税服务”列、第20、25、32、36、38栏外,“本年累计”列中其他各栏次,均填写本年度内各月“本月数”之和。

(十五)第1栏“(一)按适用税率征税销售额”:反映纳税人本期按一般计税方法计算缴纳增值税的销售额。

包含在财务上不作销售但按税法规定应缴纳增值税的视同销售和价外费用的销售额;外贸企业作价销售进料加工复出口货物的销售额;税务、财政、审计部门检查按一般计税方法计算调整的销售额。

营业税改征增值税的纳税人,应税服务有扣除项目的,本栏应填写扣除之前的不含税销售额。

本栏“一般货物及劳务和应税服务”列“本月数”=《附列资料(一)》第9列第1至5行之和-第9列第6、7行之和;本栏“即征即退货物及劳务和应税服务”列“本月数”=《附列资料(一)》第9列第6、7行之和。

空白增值税纳税申报表(一般纳税人适用)及其附列资料填写说明

生产经营地址 电话号码

一般货物、劳务和应税服务 栏次 本月数 本年累计

即征即退货物、劳务和应税服务 本月数 本年累计

(一)按适用税率计税销售额 其中:应税货物销售额 应税劳务销售额 纳税检查调整的销售额 销 (二)按简易办法计税销售额 售 额 其中:纳税检查调整的销售额 (三)免、抵、退办法出口销售额 (四)免税销售额 其中:免税货物销售额 免税劳务销售额 销项税额 进项税额 上期留抵税额 进项税额转出 免、抵、退应退税额 按适用税率计算的纳税检查应补缴税额 税 应抵扣税额合计 款 计 实际抵扣税额 算 应纳税额 期末留抵税额 简易计税办法计算的应纳税额 按简易计税办法计算的纳税检查应补缴税额 应纳税额减征额 应纳税额合计 期初未缴税额(多缴为负数) 实收出口开具专用缴款书退税额 本期已缴税额 ①分次预缴税额 ②出口开具专用缴款书预缴税额 ③本期缴纳上期应纳税额 税 款 ④本期缴纳欠缴税额 缴 期末未缴税额(多缴为负数) 纳 其中:欠缴税额(≥0) 本期应补(退)税额 即征即退实际退税额 期初未缴查补税额 本期入库查补税额 期末未缴查补税额

附件1

增值税纳税申报表

(一般纳税人适用)

根据国家税收法律法规及增值税相关规定制定本表。纳税人不论有无销售额,均应按税务机关核定的纳税期限填写本表,并向当地税务机关申报。 税款所属时间:自 纳税人识别号 纳税人名称 开户银行及账号 项 目 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17=12+13-14-15+16 35904 18(如17<11,则 35904 为17,否则为11) 19=11-18 20=17-18 21 22 23 24=19+21-23 25 26 27=28+29+30+31 28 29 30 31 32=24+25+26-27 33=25+26-27 34=24-28-29 35 36 37 38=16+22+36-37

《增值税纳税申报表 一般纳税人适用 》及其附列资料

包括提供货币兑换、账户管理、电子银行、信用卡、信用证、财务担保、 资产管理、信托管 理、基金管理、金融交易场所(平台)管理、资金结

6%

3%

5%

算、资金清算、金融支付等服务。

以人的寿命和身体为保险标的的保险业务活动。

6%

3%

5%

以财产及其有关利益为保险标的的保险业务活动。

6%

3%

5%

转让外汇、有价证券、非货物期货和其他金融商品所有权的业务活动。其

61

070402住宿服务

62

070500居民日常服务

63

079900其他生活服务

64

080100专利或非专利技术 65

080200商标和著作权

66

080300土地使用权

67

080400其他自然资源使用 权

68

089900其他权益性无形资 产

69

070202 医疗服务

070301 旅游服务

070302 娱乐服务

090200销售不动产构筑物 71

090200 销售不动产构筑物

营改增试点应税项营业税税率

通过铁路运送货物或者旅客的运输业务活动。

11%

3%

3%

铁路运输以外的陆路旅客运输业务活动。包括公路运输、缆车运输、索道

运输、地铁运输、城市轻轨运输等。出租车公司向使用本公司自有出租车 11%

金占用费、补偿金等)收入、信用卡透支利息收入、买入返售金融商品利

息收入、融资融券收取的利息收入,以及融资性售后回租、押汇、罚息、 6%

3%

5%

票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳

增值税;以货币资金投资收取的固定利润或者保底利润,按照贷款服务缴

增值税纳税申报表(适用一般纳税人)

增值税纳税申报表(适用一般纳税人)

(税款所属期间:年月日至年月日)

您的名称(可盖公章代替):代理申报中介机构(可盖公章代替):

国税机关受理人:

增值税纳税申报表附列资料(一)

(本期销售情况明细)

您的名称(可盖公章代替):年月日

增值税纳税申报表附列资料(二)

(本期进项税额明细)

您的名称(可盖公章代替):年月日

增值税纳税申报表附列资料(三)

(应税服务扣除项目明细)

您的名称(可盖公章代替):年月日

固定资产进项税额抵扣情况表

您的名称(可盖公章代替):年月日。

增值税纳税申报表.一般纳税人)模板

增值税纳税申报表(适用于增值税一般纳税人)填表日期:年月日申报日期:年月日税款所属期:年月日至年月日金额单位:元至角分纳税人名称纳税人识别号法人姓名注册地址营业地址开户银行银行账号所属行业1700=纺织业项目栏次一般货物及劳务即征即退货物及劳务本月数本年累计本月数本年累计销售额(一)按适用税率征税货物及劳务销售额 1 其中:应税货物销售额 2应税劳务销售额 3纳税检查调整的销售额 4 (二)按简易征收办法征税货物销售额 5 其中:纳税检查调整的销售额 6 (三)免、抵、退办法出口货物销售额7 (四)免税货物及劳务销售额8 其中:免税货物销售额9免税劳务销售额10税款计算销项税额11进项税额12上期留抵税额13进项税额转出14免抵退货物应退税额15按适用税率计算的纳税检查应补缴税额16应抵扣税额合计17=12+13-14-15+16实际抵扣税额18(如17<11=17否=11)应纳税额19=11-18期末留抵税额20=17-18简易征收办法计算的应纳税额21按简易征收办法计算的纳税检查应补缴税额22应纳税额减征额23应纳税额合计24=19+21-23税款缴纳期初未缴税额(多缴为负数)25实收出口开具专用缴款书退税额26本期已缴税额27=28+29+30+31(1)分次预缴税额28(2)出口开具专用缴款书退税额29(3)本期缴纳上期应纳税额30(4)本期缴纳欠缴税额31期末未缴税额(多缴为负数)32=24+25+26-27其中:欠缴税额(>=0)33=25+26-27 本期应补(退)税额34=24-28-29 即征即退实际退税额35期初未缴查补税额36本期入库查补税额37期末未缴查补税额38=16+22+36-37授权人声明人增值税纳税申报表附列材料(表二)(本期进项税额明细)所属时间:年月纳税人名称:填表日期:年月日金额单位:元至角分一、申报抵扣的进项税额项目栏次份数金额税额(一)认证相符的防伪税控增值税专用发票1=2+3其中:本期认证相符且本期申报抵扣 2前期认证相符且本期申报抵扣 3(二)非防伪税控增值税专用发票及其他扣税凭证4=5+6+..+10其中:海关进口增值税专用缴款书 5农产品收购发票或者销售发票 6废旧物资发票7运输费用结算单据86%征收率94%征收率10(三)外贸企业进项税额抵扣证明11当期申报抵扣进项税额合计12=1+4+11二、进项税额转出额项目栏次本期进项税转出额13=14+...+21其中:免税货物用14非应税项目、集体福利、个人消费用15非正常损失16按简易办法征税货物用17免抵退税办法出口货物不得抵扣进项税额18纳税检查调减进项税额19未经认证已抵扣的进项税额20红字专用发票通知单注明的进项税额21三、待抵扣进项税额项目栏次份数金额税额(一)认证相符的防伪税控增值税专用发票22期初已认证相符但未申报抵扣23本期认证相符且本期未抵扣申报24期末已认证相符但未申报抵扣25=23+24-3其中:按照税法规定不允许抵扣26(二)非防伪税控增值税专用发票及其他扣税凭证27=28+...+34其中:海关进口增值税专用缴款书28农产品收购发票或者销售发票29废旧物资发票30运输费用结算单据316%征收率324%征收率3334四、其他项目栏次份数金额税额本期认证相符的全部防伪税控增值税专用发票35期初已征税款挂账额36期初已征税款余额37 代扣代缴税额38。

金融企业《增值税纳税申报表(一般纳税人适用)》及其附列资料

18(如17<11,则为 17,否则为11)

54,762.14

19=11-18

544,671.82

——

——

期末留抵税额

20=17-18

简易计税办法计算的应纳税额

21

按简易计税办法计算的纳税检查应补缴税额

22

——

应纳税额减征额

23

1050

应纳税额合计

24=19+21-23

543,621.82

期初未缴税额(多缴为负数) 实收出口开具专用缴款书退税额 本期已缴税额

附件1

增值税纳税申报表

(一般纳税人适用)

根据国家税收法律法规及增值税相关规定制定本表。纳税人不论有无销售额,均应按税务机关核定的纳税期限填写本表,并向当地税务机关申报。

税款所属时间:自 2016 年 X 月 1 日至 2016 年 X 月 31 日

填表日期: 2016 年 X 月 X 日

纳税人识别号

543,621.82

33=25+26-27

——

本期应补(退)税额

34=24-28-29

543,621.82

——

即征即退实际退税额

35

——

——

期初未缴查补税额

36

——

本期入库查补税额

37

——

期末未缴查补税额

38=16+22+36-37

——

电话号码 0951-XXXXXXX 即征即退项目

本年累计

—— —— —— ——

—— —— —— ——

—— ——

—— —— ——

——

Байду номын сангаас——

—— —— ——

(完整版)增值税纳税申报表主表

增值税纳税申报表(适用于一般纳税人)根据《中华人民共和国增值税暂行条例》第二十二条和第二十三条的规定制定本表,纳税人不论有无销售额,均应按主管税务机关核定的纳税期限按期填报本表,并于次月一日起十日内,向当地税务机关申报。

以下由税务机关填写:收到日期:接收人:主管税务机关盖章:《增值税纳税申报表(适用于一般纳税人)》填表说明本申报表适用于增值税一般纳税人填报。

增值税一般纳税人销售按简易办法缴纳增值税的货物,也使用本表。

(一)本表“税款所属时间”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本表“填表日期”指纳税人填写本表的具体日期。

(三)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

(四)本表“所属行业”栏,按照国民经济行业分类与代码中的最细项(小类)进行填写(国民经济行业分类与代码附后),仅填写行业代码。

(五)本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(六)本表“法定代表人姓名”栏,填写纳税人法定代表人的姓名。

(七)本表“注册地址”栏,填写纳税人税务登记证所注明的详细地址。

(八)本表“营业地址”栏,填写纳税人营业地的详细地址。

(九)本表“开户银行及帐号”栏,填写纳税人开户银行的名称和纳税人在该银行的结算帐户号码。

(十)本表“企业登记注册类型”栏,按税务登记证填写。

(十一)本表“电话号码”栏,填写纳税人注册地和经营地的电话号码。

(十二)表中“一般货物及劳务”是指享受即征即退的货物及劳务以外的其他货物及劳务。

(十三)表中“即征即退货物及劳务”是指纳税人按照税法规定享受即征即退税收优惠政策的货物及劳务。

(十四)本表第1项“(一)按适用税率征税货物及劳务销售额”栏数据,填写纳税人本期按适用税率缴纳增值税的应税货物和应税劳务的销售额(销货退回的销售额用负数表示)。

包括在财务上不作销售但按税法规定应缴纳增值税的视同销售货物和价外费用销售额,外贸企业作价销售进料加工复出口的货物,税务、财政、审计部门检查按适用税率计算调整的销售额。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

附件2

增值税及附加税费申报表(一般纳税人适用)附列资料(五)

(附加税费情况表)

税(费)款所属时间:年月日至年月日

填写说明:

1.“税(费)款所属时间”:指纳税人申报的附加税费应纳税(费)额的所属时间,应填写具体的起止年、月、日。

2.“纳税人名称”:填写纳税人名称全称。

3.“本期是否适用小微企业‘六税两费’减免政策”:纳税人在税款所属期内适用个体工商户、小型微利企业减免政策的,勾选“是”;否则,勾选

“否”。

4.“减免政策适用主体”:适用小微企业“六税两费”减免政策的,填写本项。

纳税人是个体工商户的,在“个体工商户”处勾选;纳税人是小型微

利企业的,在“ 小型微利企业”处勾选。

登记为增值税一般纳税人的新设立企业,从事国家非限制和禁止行业,且同时符合设立时从业人数不超过300人、资产总额不超过 5000 万元两项条件的,勾选“小型微利企业”。

5.“适用减免政策起止时间”:填写适用减免政策的起止月份,不得超出当期申报的税款所属期限。

6.“本期是否适用试点建设培育产教融合型企业抵免政策”:符合《财政部关于调整部分政府性基金有关政策的通知》(财税〔2019〕46 号)规定的试

点建设培育产教融合型企业,选择“是”;否则,选择“否”。

7.第 5 行“当期新增投资额”:填写试点建设培育产教融合型企业当期新增投资额减去股权转让、撤回投资等金额后的投资净额,该数值可为负数。

8.第 6 行“上期留抵可抵免金额”:填写上期的“结转下期可抵免金额”。

9.第 7 行“结转下期可抵免金额”:填写本期抵免应缴教育费附加、地方教育附加后允许结转下期抵免部分。

10.第 8 行“当期新增可用于扣除的留抵退税额”:填写本期经税务机关批准的上期留抵税额退税额。

本栏等于《附列资料二》第 22 栏“上期留抵税额

退税”。

11.第 9 行“上期结存可用于扣除的留抵退税额”:填写上期的“结转下期可用于扣除的留抵退税额”。

12.第 10 行“结转下期可用于扣除的留抵退税额”:填写本期扣除后剩余的增值税留抵退税额,结转下期可用于扣除的留抵退税额=当期新增可用于扣

除的留抵退税额+上期结存可用于扣除的留抵退税额-留抵退税本期扣除额。

13.第 1 列“增值税税额”:填写主表增值税本期应补(退)税额。

14.第 2 列“增值税免抵税额”:填写上期经税务机关核准的增值税免抵税额。

15.第 3 列“留抵退税本期扣除额”:填写本期因增值税留抵退税扣除的计税依据。

当第 8 行与第 9 行之和大于第 1行第1列与第1行第2列之和

时,第 3 列第 1 至 3 行分别按对应行第 1 列与第 2 列之和填写。

当第 8 行与第 9 行之和(大于 0)小于或等于第 1 行第 1 列与第 1 行第 2 列之和时,第3 列第 1 至 3 行分别按第 8 行与第 9 行之和对应填写。

当第 8 行与第 9 行之和(小于等于 0)小于或等于第 1 行第 1 列与第

1 行第

2 列之和时,第

3 列第 1 至 3 行均填写 0。

16.第4列“税(费)率”:填写适用税(费)率。

17.第5列“本期应纳税(费)额”:填写本期按适用的税(费)率计算缴纳的应纳税(费)额。

计算公式为:本期应纳税(费)额=(增值税税额+

增值税免抵税额-留抵退税本期扣除额)×税(费)率。

18.第6列“减免性质代码”:按《减免税政策代码目录》中附加税费适用的减免性质代码填写,增值税小规模纳税人、小型微利企业和个体工商户

“六税两费”减免政策优惠不填写,试点建设培育产教融合型企业抵免不填写。

有减免税(费)情况的必填。

19.第7列“减免税(费)额”:填写本期减免的税(费)额。

20.第8列“减征比例(%)”:填写当地省级政府根据《……》(财税〔2022〕XX号)确定的减征比例填写。

21.第9列“减征额”:填写纳税人本期享受小微企业“六税两费”减征政策减征额。

计算公式为:小微企业“六税两费”减征额=(本期应纳税(费)

额

-本期减免税(费)额)×减征比例。

22.第10列“减免性质代码”:符合《财政部关于调整部分政府性基金有关政策的通知》(财税〔2019〕46号)规定的试点建设培育产教融合型企业

分别填写教育费附加产教融合试点减免性质代码 61101402、地方教育附加产教融合试点减免性质代码 99101401。

不适用建设培育产教融合型企业抵免政策的则为空。

23.第11列“本期抵免金额”:填写试点建设培育产教融合型企业本期抵免的教育费附加、地方教育附加金额。

24.第12列“本期已缴税(费)额”:填写本期应纳税(费)额中已经缴纳的部分。

该列不包括本期预缴应补(退)税费情况。

25.第13 列“本期应补(退)税(费)额”:该列次与主表第39 至41 栏对应相等。

计算公式为:本期应补(退)税(费)额=本期应纳税(费)

额-本期减免税(费)额-试点建设培育产教融合型企业本期抵免金额-本期已缴税(费)额。