30_人民币汇率的波动特征识别和预测研究

基于人工神经网络和随机游走模型的汇率预测

基于人工神经网络和随机游走模型的汇率预测洪嘉灏李雄英王斌会摘要由于金融数据具有随机性特征,使得建模和预测变得极其困难.提出一种组合预测方法,即假定任何金融时序数据由线性和非线性两部分组成,将其中线性部分的数据通过随机游走(RW)模型进行模拟,剩余的非线性残差部分由前馈神经网络(FANN)和诶尔曼神经网络(EANN)协同处理.从实证结果可知,该组合方法相比单独使用RW、FANN或EANN模型有更高的预测精度.关键词诶尔曼神经网络;人工神经网络;随机游走模型;组合预测;金融时间序列中图分类号 F224 A1 引言金融时间序列与经济环境及商业环境有关,如股市,汇率,物价指数,国民收入和净出口等.选择一个合适的金融数据模型,需要正确地识别金融市场与整体经济之间的内在关系[1].在实践中非常困难.因为一个金融时序数据的动态变化受到多个经济变量的影响,包括经济增长,利率,通货膨胀,通货紧缩,政治决策和心理因素等多个复杂的经济变量[1].这些年来,关于金融时间序列的分布特征、模型模拟及预测等已经有了大量的研究工作[2,3].线性统计模型,如指数平滑法[4]和ARIMA[5]模型等,已经大量应用于金融数据的预测.ARIMA模型的一个分支,即随机游走模型(Random Walk model)[1,6],已经成为这个领域的主流统计技术.在一个简单的随机游走模型中,每一期的预测值被认为是最近一期的观测值和随机误差项的总和.目前,简单随机游走模型是金融时间序列分析中最主要的线性模型(尤其是汇率数据)[7].对随机游走模型的改进,如带漂移项的随机游走模型和误差修正,也有了很多相关的研究[1].尽管随机游走模型具有简单性和显著的预测精度,但是其主要缺点是内在的线性形式.随机游走模型未能捕获存在于金融时间序列中的非线性特征[2,7].非线性是金融时间序列的缺省特征,因此,通过一个随机游走模型近似它是不充分的.在这种情况下,人工神经网络是一种不错的选择.由于其非线性,非参数,自适应和噪声耐受性,人工神经网络在金融时间序列预测领域获得了广泛的关注[2,3].这些显著的特征使得人工神经网络模型能够有效地识别解释变量之间导致金融时序图产生不规则波峰和波谷的内在机理.与其他非线性统计模型不同的是,人工神经网络能够在不了解底层数据计算过程的情况下进行非线性模拟[8].不少研究者对比了人工神经网络和随机游走模型预测金融数据时的表现,也研究出了许多有益的结果:如Dunis and William发现神经网络相对于一般的统计模型可以提供更高的预测精度;Sun[1]发现在预测汇率时,人工神经网络表现出比随机游走模型更差的预测精度等等.但是,对于预测金融数据,一个金融时间序列一般包含了线性部分和非线性部分,单独使用人工神经网络模型或随机游走模型并不合适.上述研究无法确定人工神经网络模型和随机游走模型中哪一个更适应于预测这类金融数据.从而激励着去寻找一种组合机制去预测汇率.对于金融数据模型的预测,zhang[7]首次将随机游走模型和神经网络模型结合起来,国内学者熊志斌也做了ARIMA融合神经网络的人民币汇率预测模型研究[9].本文假设任何金融时间序列由线性部分和非线性自相关部分组成,且可以从时间序列中剥离、单独建模.将随机游走模型和神经网络模型结合起来对金融数据进行预测.主要步骤如下:首先,随机游走模型用于拟合金融时间序列的线性部分,由观察值和随机游走模型拟合值之间的差计算样本内残差.根据假设,这些残差只包含非线性关系;第二,FANN和EANN 将用于分别拟合这些残差值,并由2个模型产生的预测值的平均值得到想要的残差估计;第三步,由随机游走模型预测时间序列的线性部分;最后,将线性部分和非线性部分所得到的预测值加总,获得期望的最终预测.2 随机游走模型随机游走模型是金融时序分析最流行和有效的统计模型,也被广大的研究生所研究和使用,这个模型假设最近的观察值是对下一期预测值的最佳指南.在数学上,一个简单的RW模型被表示如下:其中,和yt是时间序列中的观察值,εt是一个白噪声并且εt~N(0,σ2).从式(1)中可以看出,一个随机游走模型表明所有与未来相关的信息已经包含在可用的数据里,这个模型因为被使用较多,所以非常容易理解和实现.根据有效市场的假说,随机游走模型是外汇汇率预测中最主要的线性模型,而且大量研究指出许多基于线性结构的预测技术并没有比简单的随机游走模型更有效.一个随机游走模型的成功很大程度上取决于随机误差项,按照定义,随机误差项是独立同分布的.在本文中将生成独立同分布的伪随机正态变量εt~N(0,σ2),其中σ2是样本内数据集的方差.3 人工神经网络(ANN)模型3.1 前馈神经网络(FANN)在所有可用的仿生预测方法中,人工神经网络无疑是最流行且最成功的.人工神经网络最初起源于对人脑结构的模仿,渐渐地,神经网络技术在众多领域起到了极为重要的作用,如分类、识别和预测.人工神经网络通过若干互相连接的分布在不同层的神经元来学习数据的内在关系.多层感知器(MLP)是最被认可的人工神经网络的结构,用于时间序列预测问题.一个MLP基本上是一个输入层,一个或多个隐藏层和一个输出层的前馈结构.在每层中有许多个处理结点,其通过不可逆的链接连接到下一层.单层次的隐藏节点已经足以解决许多最实际的问题.图1描述了一个典型的MLP结构(p个输入结点,h个隐藏结点和一个输出结点).在没有任何限制条件的情况下,简单的多层感应器模型或前馈神经网络模型能以任何给定的精度去近似逼近任何非线性函数.考虑到计算的要求,简单的神经网络往往是更合适的.选择合适的网络结构很重要,但并不是一个简单的工作.网络结构的选择主要包括确定输入节点、隐藏节点和输出节点的个数,以及隐藏层的层数.在不同文献中有着不同的参数优化选择方法,但这些方法并不简单,而且都是针对着具体的问题.endprint广泛应用的神经网络选择方法包括了赤池信息准则(AIC),贝叶斯信息准则(BIC),施瓦茨的贝叶斯准则(SBC)和偏差校正的赤池信息准则(AICC-).这4种准则基于对增加神经网络中参数个数的惩罚.在本文中,使用BIC准则作为神经网络的选择标准,因为它比其他3种准则更严重地惩罚了额外的参数.对于一个的FANN模型,BIC的数学表达式由式(5)给出:3.2 诶尔曼人工神经网络(EANN)类似于常见的前馈型神经网络(FANNs),时间递归神经网络在金融时间序列预测领域也相当流行.诶尔曼人工神经网络是一种简单的时间递归神经网络,除了3种常见的层次,还有额外的上下文层和反馈连接.在每一个计算步骤中,隐藏层的输出被再次反馈到上下文层,如图2所示.这种递归使得神经网络动态化,从而能够实现对处理结点非线性时间依赖的映射.EANN模型通常比相同结构的FANN提供了更好的预测性能.然而,EANNs比FANNs需要更多数量的网络连接和记忆单元.使用相同的网络结构的FANN和EANN模型,不同之处在于EANN模型隐藏层的神经元是对应FANN模型中神经元的5倍.4 组合方法的建模在本文中,决定同时利用随机网络模型和神经网路模型来预测金融数据.虽然这些模型有着广泛的应用,但是他们之中没有一个模型能够在所有预测情况之下都最好.例如,RW模型不适合于识别非线性模式,类似地,使用人工神经网络处理线性问题时产生的结果也好坏参半.因此,更科学的做法是找一种组合方法去结合这两种模型的长处,而不是单独地去应用它们.假设,一个金融时间序列由从线性和非线性两部分构成,能从时间序列中分离出来并单独地建模.从数学上讲:这种组合方法的显著特点如下:①任何金融时间序列都由线性部分和非线性部分组成,通过随机游走模型拟合线性部分,神经网络模型拟合非线性残差部分,提高了总体的预测精度;②类似的组合方法最早由Zhang推出,在他们的方法中,时间序列的线性部分由ARIMA模型来拟合而剩余的非线性残差部分由FANN来拟合.然而,该组合方法同时结合了FANN模型和EANN模型两种模型的优势,能更好地识别非线性自回归结构;③这种组合机制是基于一种简单而有效的想法,相当容易实施和解释.④值得注意的是,如果金融时间序列中的线性和非线性部分存在着适当比例的自相关结构,那所提出的组合方法将能显着改善预测精度.如果这2个部分自相关程度较弱,那该方法可能并不合适.5 实验结果与讨论为了验证所提出的组合方法的有效性,本文用到了三组数据:①港币兑换美元汇率,包括了从1994年8月到2015年6月港币兑换人民币的每月汇率;②美元兑换人民币汇率,包含从2005年5月到2015年6月美元兑换人民币的每月汇率;③人民币兑换港币汇率,包括了从1995年1月到2015年6月人民币兑换港币的每月汇率.(数据来源:汇率数据取自国泰安数据库)(见表1)从图3中可以清楚地看到3个时间序列中不规则非平稳的变化.图4和5中,画出了3种时间序列的实际曲线和通过组合模型所描绘的预测值曲线.在每个图中,实线和虚线分别表示实际和预测序列.港币美元汇率与人民币港币汇率数据的预测误差较小,预测值与原始值的走势趋于一致.预测人民币港币汇率的预测效果没有港币美元汇率与人民币港币汇率好,预测值的总体走势与原始值一致.三组汇率数据的原始值和他们的预测值之间的接近程度是显而易见的.6 总结众所周知,设计一个合适的模型来预测金融数据是时间序列研究领域的一个重大挑战,也是极其不易之事.这主要是因为金融时间序列中的不规则运动及突然的转折点使得实际中很难去理解和预测.基于金融数据独特的随机性特征,本文构建了人工神经网络和随机游走模型对中国的汇率数据进行预测.本文构建的新模型结合了随机游走模型,FANN模型和EANN模型3种模型的优势去预测金融数据.并且从实证结果表明,预测值与原始值的走势趋于一致,港币与人民币之间的预测误差不大,但是对于相对于人民币汇率的预测,美元汇率的预测效果更好.从预测误差看,均比每个单独的模型效果要好.从三组真实的金融时间序列的实证结果清楚地表明,本文新构建的组合方法极大地提高了整体的预测精度.因此,我们的新模型在汇率预测方面上有更高的准确性和适用性.参考文献[1] Y SUN. Exchange rate forecasting with an artificial neural network model:can we beat a random walk model? [D] New Zealand:Christchurch,Lincoln University, 2005.[2] A HUSSAIN, A KNOWLES, P LISBOA,et al. Financial time series prediction using polynomial pipelined neural networks[J]. Expert Systems with Applications, 2008, 35(3): 1186-1199.[3] M SEWELL. The application of intelligent systems to financial time series analysis[D].London:Department of Computer Science, UCL,2010.[4] C LEMKE,B GABRYS. metalearning for time series forecasting and forecast combination[J]. Neurocomputing, 2010, 73(10): 2006-2016.[5] G BOX, G JENKINS, G REINSEL. Time series analysis: forecasting and control[M].London John Wiley & Sons, 2011. 734[6] E TYREE, J LONG. Forecasting currency exchange rates: neural networks and the random walk model[J]. Citeseer, 1995(1):981-996.[7] G ZHANG. Time series forecasting using a hybrid ARIMA and neural network model[J]. Neurocomputing, 2003, 50: 159-175.[8] G ZHANG. A neural network ensemble method with jittered training data for time series forecasting[J]. Information Sciences, 2007, 177(23): 5329-5346.[9] 熊志斌.ARIMA融合神经网络的人民币汇率预测模型研究[J].数量经济技术经济研究:2011(6):64-76.endprint-全文完-。

结合GMDH算法与AC算法建模的汇率预测

结合GMDH算法与AC算法建模的汇率预测摘要:汇率波动预测是金融市场的一个重要课题,本文结合gmdh 算法(分组数据处理算法)和ac算法(相似体合成算法)建立模型用于预测汇率市场的波动。

首先用相似体合成算法选择与当前时期有相同特征的相似体,再用分组数据处理算法将相似体进行加权组合,选择最优模式,用于预测当前时期的发展趋势。

实证结果表明,此组合模型的预测效果较好。

abstract: exchange rate forecasting is an important subject in financial market. this article applies both parametric (group method of data handling, gmdh) and nonparametric (analog complexing, ac) self-organising modelling methods for exchange rate forecasting. the ac method used the data themselves to identify patterns with similar characteristics. the gmdh algorithm is used to combine the analog patterns and identify an optimum ensemble which has similar characteristics with the modelling object. the empirical results show that the combined method can well forecast exchange rate.关键词:自组织建模;相似体合成算法;分组数据处理;预测key words: self-organising modelling;analog complexing;gmdh;forecasting中图分类号:f830.91 文献标识码:a 文章编号:1006-4311(2013)23-0148-020 引言20世纪70年代布雷顿森林体系解体后,国际货币体制发生了根本改变,浮动汇率制取代固定汇率制成为了世界上主要的汇率制度,汇率变化显现出了复杂化和动态化的特征。

人民币国际化背景下汇率对工业行业就业的影响——基于跨境贸易结算的影响因素视角

2021年第1期(总第191期)贵州省党校学报Journal of Guizhou Provincial Party SchoolNo.1.2021(Serial No.191)人民币国际化背景下汇率对工业行业就业的影响——基于跨境贸易结算的影响因素视角徐伟呈(中国海洋大学,山东青岛266100)摘要:将跨境贸易人民币结算比重引入劳动力市场动态均衡模型,推导出汇率影响就业的全新路径,并利用2000-2018年中国工业行业面板数据进行实证分析。

研究发现:通过进出口产品结构贸易路径,汇率对行业总体就业的正向影响最显著,其次是经由汇率变动预期胳径,而汇率通过净出口指数胳径对就业的负向影响较微弱。

人民币汇率对不同行业就业的影响产生差异的根源是不同行业进出口产品结构及产品异质性的差距导致在汇率变动的不同情形下,行业间跨境贸易人民币结算的水平不同,从而造成外贸企业对劳动力的需求具有差异。

并且,技术特征及贸易来源地特征是造成行业间就业水平差异的显著因素。

关键词:跨境贸易人民币结算;人民币汇率;贸易路径;工业行业;就业中图分类号:F832.6文献识别码:A文章编号:1009-5381(2021)01-0071-12—、弓I言2009年4月,国务院决定在上海等5个城市先行启动跨境贸易人民币结算试点工作,人民币开始了国际化进程;2016年10月,人民币加入SDR,标志着这一进程取得了重要进展。

跨境贸易人民币结算业务经过十年的发展已经突破了6万亿,这是世界各国对人民币认可度和需求量不断攀升的体现。

需要注意的是,影响跨境贸易人民币结算发展的因素有很多,这些影响因素的变动能否导致跨境贸易人民币结算比重发生变化,从而影响我国外贸企业面临的汇率风险,导致企业汇兑成本和避险成本的改变汐卜贸企业生产成本的变动又能否影响我国对外贸易的开展并引致进出口贸易水平发生变化,进而导致人民币汇率影响就业的贸易路径改变,并造成人民币汇率通过新贸易路径对就业影响作用的变化。

结构突变会影响人民币汇率收益率波动特征吗?

21 0 2年 第 9期

结构 突 变会 影 响人 民 币汇率 收益 率 波动特 征 吗 ?

谢 赤 赵 丹

摘要 : 文一方 面使 用 多结构 突变点 方法 , 测人 民 币汇率收 益 率的均值 突变点 ; 本 检 另一方 面使 用修 正 I S CS 算法 , 检测人 民 币汇 率收益 率的 方差 突 变点 。将 结构 突 变点 引入 GA C 族模 型的 均值和 方差 方程 , 比 RH 对

确 的资产 定价模 型 , 预测 未来 汇率波 动 。 本 文余下 部分 内容 为 : 二节 为文献 综述 , 三节介 绍 了结构 突 变点 检测 方 法和 波 动模 型 , 四节 实 第 第 第 证 分析 得 出人 民币 汇率 的均值 与方差 结构 突变 点 , 考虑结 构 突变 点之 后 的波动 特征 及模 型参 数估 计结 果

伪持续性。随着结构突变问题的深入研究并考虑到汇率的资产价格性质 , 系统探讨人 民币汇率波动的结 构突变问题, 并剖析结构变化所引起 的其他诸多问题 , 对加深认识人民币汇率波动规律 , 引导合理投资 , 促进外汇市场的健康稳定发展具有参考价值 。同时 , 正确把握汇率波动的持续性有利于更科学地建立精

当然 , 文责 自 负。

・---— —

1 02 .— - - - —

ห้องสมุดไป่ตู้

南 方经 济

21 0 2年 第 9期

经 济 政策 的 出台 、 融 监管 制度 的变迁 或 者 国 内外 不定 期 发 生 的各 种重 大 经济 事 件 的 冲击 。杨 长江 和程 金 锋 (0 8 认 为 , 国经济 的每 一次 重大 的制 度变 迁与 技术 进步 , 20 ) 中 都会 在 人 民币 汇率 问题上 鲜 明体 现 出来 。 因此 , 究结 构突 变 问题具 有非 常重 要 的现实 意义 , 更 真实 揭示 人 民币汇 率 的真 实 波动 情况 , 结 构 突 研 为 将 变点 与人 民币汇率 收 益率 波动结 合研 究具 有 重要 的现 实意 义 。 常见 的结 构 突变 点检测 有均 值 突变 点检 测和方 差 突 变点 检 测 。关 于均 值 突变 点 的研 究 , 较经 典 的有 B i n ern 19 ) 出 的最小 二乘 法估 计均 值 突 变点 。此后 , a adPr n(03 在 此 基础 上基 于 a adPr (98 提 o B i n er 20 ) o 动态 规划 的原 则 提 出全局 最小化 残 差平方 和 , 循序 检 验法 , 方 法应 用 更 为广 泛 , 富 了均值 结 构突 变 点 该 丰 的检 测方 法 。王 少平 和李 子奈 (0 3 对 人 民 币汇 率 进 行 内外 生 均 值 结 构 突 变 检 验 , 出两 个 均值 突变 20 ) 得 点, 并发 现 自亚洲 金融 危机 以后 到 2 0 00年 , 民币 汇率保 持 了稳定 。刘 传哲 和 王春 平 (0 7 利用 基 于结 人 20 ) 构 突变 的协整 分 析方 法 , 究 了人 民币均 衡 实际 汇率 的均 值 突 变点 , 研 实证 研 究 发现 , 略 均值 结 构突 变会 忽

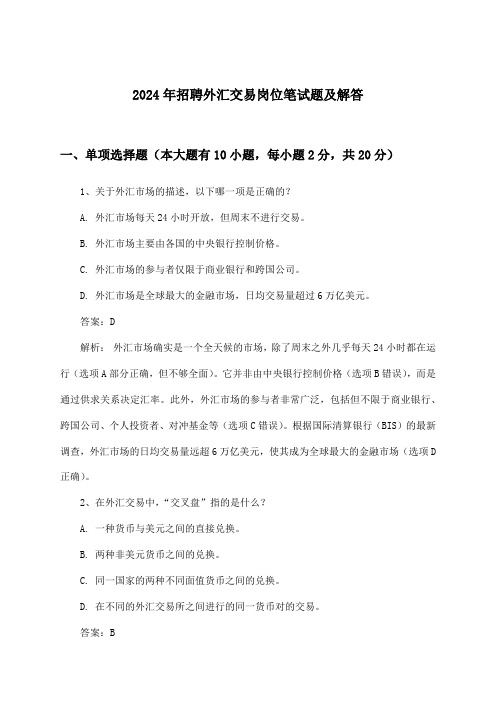

外汇交易岗位招聘笔试题及解答2024年

2024年招聘外汇交易岗位笔试题及解答一、单项选择题(本大题有10小题,每小题2分,共20分)1、关于外汇市场的描述,以下哪一项是正确的?A. 外汇市场每天24小时开放,但周末不进行交易。

B. 外汇市场主要由各国的中央银行控制价格。

C. 外汇市场的参与者仅限于商业银行和跨国公司。

D. 外汇市场是全球最大的金融市场,日均交易量超过6万亿美元。

答案:D解析:外汇市场确实是一个全天候的市场,除了周末之外几乎每天24小时都在运行(选项A部分正确,但不够全面)。

它并非由中央银行控制价格(选项B错误),而是通过供求关系决定汇率。

此外,外汇市场的参与者非常广泛,包括但不限于商业银行、跨国公司、个人投资者、对冲基金等(选项C错误)。

根据国际清算银行(BIS)的最新调查,外汇市场的日均交易量远超6万亿美元,使其成为全球最大的金融市场(选项D 正确)。

2、在外汇交易中,“交叉盘”指的是什么?A. 一种货币与美元之间的直接兑换。

B. 两种非美元货币之间的兑换。

C. 同一国家的两种不同面值货币之间的兑换。

D. 在不同的外汇交易所之间进行的同一货币对的交易。

答案:B解析:“交叉盘”或“交叉货币对”是指不涉及美元的两种货币之间的兑换(选项B正确)。

例如,欧元兑日元(EUR/JPY)就是一个典型的交叉盘,因为它涉及到两个非美元货币之间的交易。

而选项A描述的是直接盘,比如欧元兑美元(EUR/USD);选项C描述的情况实际上并不存在,因为一个国家通常只有一种官方货币;选项D描述的是一种可能的交易策略,而不是定义交叉盘的标准。

因此,正确答案是B。

3、外汇交易员在分析市场趋势时,以下哪种技术指标被认为是衡量市场动量变化的最有效工具?A. 移动平均线(MA)B. 相对强弱指数(RSI)C. 平均真实范围(ATR)D. 布林带(Bollinger Bands)答案:B解析:相对强弱指数(RSI)是一种动量指标,用来衡量特定货币对过去一段时间内价格上涨和下跌的速度和幅度,从而判断货币对是否超买或超卖。

人民币有效汇率指数体系理论与方法

人民币名义有效汇率指数计算方法

计算公式

人民币名义有效汇率指数是采用几何平均法计算的,考虑 了各贸易伙伴国或地区的货币对人民币的双边名义汇率的 变化情况。

篮子货币选择

选择与中国贸易往来最为密切的国家和地区,并将其货币 纳入篮子货币,以反映人民币在国际贸易中的竞争力。

时间跨度

通常选取某个基准期,计算人民币名义有效汇率指数的变 化情况。

人民币有效汇率指数体系的意义

1. 全面衡量人民币汇率水平

01

有效汇率指数能够更全面、更准确地衡量人民币的对外价值,

为政策制定提供重要参考。

2. 指导外贸与投资决策

02

由于该指数是根据贸易权重计算的,因此可以为外贸企业和投

资者提供有关人民币汇率变动的有效信息,指导其决策。

3. 完善金融市场定价机制

03

经济基本面

国内生产总值、通货膨胀率、利率等经济指标对人民币有效汇率 指数有重要影响。

政策因素

国家的货币政策、汇率政策以及外贸政策等因素会对人民币有效 汇率指数产生影响。

国际环境

全球经济形势、主要货币之间的汇率波动、地缘政治风险等国际 因素也会对人民币有效汇率指数产生影响。

人民币有效汇率指数与国际贸易关系分析

有效汇率指数还有助于完善金融市场的定价机制,提高市场效

率和资源配置效果。

人民币有效汇率指数体系发展历程

• 起步阶段:初步构建人民币有效汇率指数体系,确定主要的计算方法和 权重设置。

• 完善与发展阶段:根据实践经验和国际市场变化,不断优化计算方法、 调整权重设置,加强指数体系的科学性和实用性。

• 国际化进程:随着人民币国际化的推进,人民币有效汇率指数体系也逐 渐被国际社会认可和采纳,成为衡量人民币汇率水平的重要标准。

人民币国际化的金融风险预警体系研究_沈悦

摘要: 随着人民币国际化进程的推进,我国面临的金融风险也不断增加。建立一套人民币国际化的

金融风险预警体系是现阶段我国防范系统性金融风险和维护金融安全的重要工作。本文在分析人民币

国际化进程中的金融风险与传导机理基础上,构建一套金融风险预警的指标体系,并对金融风险预警阈

值和指标权重确定方法进行探讨,提出建立金融风险预警体系的可行方案。

( 七) 国际货币竞争与博弈较量中的货币替代或反替代风险 本币国际化既是经济运行规律体现的自然历史过程,也是大国在世界竞争格局中实施的国家战略。 在人民币国际化这一场货币战进程中,还有美元、欧元、日元等强劲的对手,在这个动态博弈过程中货币 替代或反替代都会发生,国际货币体系的格局会因为一国货币国际化的强弱而改变,一国经济也会因为 货币替代或反替代的利益得失而一落千丈或陷入泥潭。 二、金融风险预警指标体系的设计 基于人民币国际化进程中的金融风险与传导机理,在借鉴国内外现有研究成果的基础上,我们设置 一套判断人民币国际化进程中金融风险程度的指标体系。该指标体系包括七方面,各预警子系统及其 指标选定如下: ( 一) 汇率波动风险预警指标子系统 随着人民币国际化进程的加快,将会建立更加富有弹性的汇率制度。针对汇率波动情况,可选用人 民币兑美元汇率波动率、人民币外汇期货价格变动率、进出口对汇率变动的弹性以及资本流动对汇率变 动的弹性四项指标组成汇率波动风险预警指标子系统。 ( 二) 资本项目开放风险预警指标子系统 人民币国际化意味着人民币不但可以自由流动,外币也可以跨境自由流动,大规模资金自由流动势 必会加大外汇市场风险,影响国内金融市场。可选用短期资本流动占总资本流动比重、FDI 流出与 FDI 流入比值、证券资本流入与证券资本流出比值以及 M2 占 GDP 比重四项指标组成资本项目开放风险预 警指标子系统。 ( 三) 金融资产价格波动风险预警指标子系统 随着人民币国际化的不断推进,越来越多的金融资产将会以人民币计价、结算与储备,金融资产价 值的过度波动会加大人民币国际化的风险。可选用外资进入股市规模占股票市值的比重、国内股价与 国外股价偏离程度、房地产投资占 GDP 比重以及房价上涨率与 GDP 增长率比值四项指标作为金融资 产价值波动风险预警指标子系统。 ( 四) 国外金融危机传染风险预警指标子系统 人民币的自由兑换与流通为金融危机的传染构建了桥梁,因此选取对外贸易依存度、资本和金融项 目开放度以及本国资产证券化率三项指标作为国外金融危机传染风险预警指标子系统。 ( 五) 货币与财政政策操作风险预警指标子系统 人民币国际化增强了货币流量的不可控性,加大了国内货币、财政政策的实施难度。根据我国实际 情况,选取国内外实际利差、人民币外汇占款占货币供应量的比重、汇率变动对利率的影响程度、财政赤 字货币化程度、外债占政府债务的比重五项指标作为货币与财政政策操作风险预警指标子系统。 ( 六) 国内金融机构经营风险预警指标子系统 汇率和利率的改革如果与人民币国际化的步伐不匹配,将会给金融机构带来较大风险。考虑选取 中外银行竞争力指数的对比值、银行不良资产率以及利率对汇率变动的弹性三项指标作为国内金融机 构经营风险预警指标子系统。 ( 七) 货币替代风险预警指标子系统 人民币国际化进程中必然会受到美元、欧元和日元等已在位国际货币的排挤,遭遇到货币替代或反 替代的风险。考虑选取国内的外币存款占( M2 - M0 ) 的比重、国内的外币存款占 M2 的比重和本国居民 — 90 —

人民币参考货币篮子的实证分析

人民币参考货币篮子的实证分析下文为大家整理带来的人民币参考货币篮子的实证分析,希望内容对您有帮助,感谢您得阅读。

文章运用卡尔曼滤波对2005年7月以来我国新一轮汇改进行了实证分析,评估了人民币货币篮子的构成及权重的动态调整过程。

研究发现:汇率制度改革增强了人民币汇率的灵活性;人民币货币篮子构成和权重一直处于动态调整过程中,并且是一个渐进、稳健、周期性的调整过程;危机对人民币货币篮子的调整产生了负面影响。

人民币汇率;货币篮子;卡尔曼滤波一、引言2005年8月10日,人民银行宣布人民币参照的货币篮子主要由在中国对外贸易、直接投资、外债偿付等方面具有重要意义的外国货币构成。

篮子货币的确定是以对外贸易权重为主的,由于美国、欧元区、日本、韩国等是中国最主要的贸易伙伴,相应地,美元、欧元、日元、韩元等也会成为主要的篮子货币。

此外,新加坡、英国、马来西亚、俄罗斯、澳大利亚、泰国、加拿大等国与中国的贸易比重也较大,它们的货币对人民币汇率也是很重要的。

但是货币当局并没有明确篮子货币中所包含的货币种类及其权重,以及如何随着国内外环境的变化而对货币篮子作出调整。

同时,在人民币汇率制度渐进式改革的关键阶段,金融危机是否对汇改进程产生冲击也是值得研究的问题。

随着我国经济的不断,迫切希望货币政策的对内作用能有很大的灵活性,同时也希望能采用相对独立的汇率政策应对内外失衡的问题,并最终实现经济可持续增长条件下的内外均衡的目标。

本文首先分析汇率制度改革前后人民币汇率波动幅度的变化;然后运用卡尔曼滤波方法分析汇率制度改革以来人民币货币篮子中货币的构成及其权重的动态调整过程,并分析金融危机如何对汇率制度改革产生影响。

二、人民币参考一篮子货币理论分析(一)货币篮子模型采用FrankelandWei(2007)中的货币篮子模型对篮子货币权重进行估计。

假设人民币参考的货币篮子的方程为:(二)汇率数据说明由于篮子货币的确定是以对外贸易权重为主的,美国、欧元区、日本、韩国是中国最主要的贸易伙伴,这四个国家(地区)与中国的对外贸易占中国总对外贸易的50%以上。

人民币的知识点

人民币的知识点人民币,作为我们日常生活中不可或缺的一部分,大家都非常熟悉。

但你是否真正了解它背后的诸多知识呢?今天,咱们就来好好聊聊人民币。

人民币是我国的法定货币,它的发行和管理由中国人民银行负责。

从第一套人民币的诞生到如今,人民币经历了多次改版和升级,每一次的变化都反映了我国经济、社会和技术的发展。

先来说说人民币的面值。

目前流通的人民币面值有 100 元、50 元、20 元、10 元、5 元、1 元、5 角、1 角。

这些面值的设计是根据市场交易的需求和货币流通的规律来确定的。

比如说,较大面值的货币适用于大额交易,而较小面值的则方便日常的小额支付。

人民币的图案设计也很有讲究。

正面通常是毛泽东主席的头像,这体现了对伟大领袖的尊敬和纪念。

而背面的图案则展示了我国的壮丽山河、著名建筑以及具有代表性的文化元素。

比如 100 元人民币背面是人民大会堂,50 元人民币背面是布达拉宫,这些图案不仅美观,还彰显了我国的文化底蕴和国家形象。

人民币的制作工艺非常精湛。

它采用了多种防伪技术,以防止伪造和变造。

比如水印、安全线、凹印技术、光彩光变面额数字等等。

这些防伪特征需要我们在日常生活中学会识别,以免收到假币造成经济损失。

水印是在造纸过程中形成的,迎光透视时可以清晰看到;安全线则是埋在纸张中的一条金属线,有的可以看到上面的文字和图案;凹印技术使得人民币上的图案触摸时有明显的凹凸感。

人民币的发行和流通对于经济的稳定和发展起着至关重要的作用。

通过合理控制货币的供应量,政府可以调节经济的运行,促进经济增长、控制通货膨胀、稳定物价水平。

当经济过热时,适当减少货币供应;当经济衰退时,增加货币供应以刺激经济。

在国际上,人民币的地位也在不断提升。

随着我国经济实力的增强和对外贸易的扩大,越来越多的国家和地区开始接受人民币作为结算货币。

这不仅方便了我国的国际贸易和投资,也有助于推动人民币的国际化进程。

说到人民币的国际化,就不得不提到跨境人民币结算。

汇率波动性的近似熵与样本熵分析

汇率波动性的近似熵与样本熵分析刘庆丹;李久华;杨会杰【摘要】熵估计在生理时间序列上被广泛应用,例如近似熵与样本熵.将熵估计方法应用于汇率时间序列中,用于识别汇率市场在不同时间的波动状态并加以分析.在不同维度下讨论了近似熵与样本熵反映汇率时间序列波动的情况,并对同一维度下近似熵与样本熵效果进行了比较,发现样本熵比近似熵可以更好地反映汇率的波动性,并且更加灵敏.得出样本熵算法在汇率市场中良好地反映了大事件的发生与延续,解决了近似熵算法对微小的复杂性变化不灵敏的缺陷,并且显著提高了熵估计在短时间序列上的可用性和精确度.【期刊名称】《技术与创新管理》【年(卷),期】2016(037)004【总页数】4页(P438-441)【关键词】汇率;波动性;近似熵;样本熵【作者】刘庆丹;李久华;杨会杰【作者单位】上海理工大学管理学院,上海200082;中共玉田县委党校,河北玉田064100;上海理工大学管理学院,上海200082【正文语种】中文【中图分类】F822【管理科学】近年来,金融时间序列分析已经越来越受到人们的关注[1-2]。

中国汇率市场作为一个发展中市场,其规则、效率、结构等方面还不够规范、有效、成熟。

因此,实证研究汇率等金融时间序列的波动情况,对分析金融时间序列的内涵具有重大意义[3],并对我国经济产生了很多积极影响,例如,对贸易伙伴的合作关系可以进行有效的缓解作用,还可以促进我国加快调整产业结构;当然也有不少人提出了由于人民币兑美元的数值上升而导致的抑制外来资产以及外汇储备大幅缩水等消极影响[4]。

1865年,德国物理学家R.E.Clausius在提出热力学第二定律后的第15年,第一次引入了熵的概念,并且利用熵增加原理来重新定量阐明了热力学第二定律。

此后的30多年,熵得到了非常广泛的应用和发展,先后出现了由Boltzmann提出的统计熵,由Shannon提出的信息熵,由Pincus提出的近似熵,由Richman提出的样本熵[5]。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

作者简介:庞晓波(1955—) 男 吉林大学商学院数量经济学教授,博士生导师。电子邮箱:pangxb@jlu.edu.cn

孙叶萌(1980—) 女 吉林省长春市人 吉林大学商学院数量经济学专业博士研究生。电子邮箱:sunyemeng@hotmail.com 人民币汇率的波动特征识别与预测研究 庞晓波1 孙叶萌2 (1,2 吉林大学商学院)

【摘要】本文考察自2005年7月汇改以来的人民币/美元汇率,首先对该数据做基于ANN的非线性

性检验,得出人民币汇率具有非线性特征的结论;然后,分别建立EGARCH模型,STAR模型和ANN模型,并对三种模型的拟合和预测效果作比较,结论是ANN模型可以较好的拟合和预测我国人民币汇率形成机制改革以后的数据。 关键词 汇率 非线性模型EGARCH模型 STAR模型 ANN模型 中图分类号 F830.99 文献标识码 A 引 言 自2005年7月人民币汇率形成机制改革以后,人民币汇率及其波动特性受到广泛关注,研究人民币汇率的变化特征及波动规律对金融政策和投资决策的制定有着重要意义。已经有研究表明,人民币汇率的运动具有非线性特征(刘潭秋,2005;徐立本,罗士勋,2005)。 面对非线性时间序列,我们首先必须解决的问题是如何在大量的非线性模型中找出适合的模型。有些时候,经济学理论可以帮助我们挑选出适当的模型。但是,大多数情况下,经济学理论也无能为力。 区制转移模型是一类非线性一元时间序列模型,现已被广泛地用于对经济和金融时间序列的研究。这类非线性时间序列模型已经被证明能够准确的描述汇率的非线性行为特征(Sarntis,1999;McMillan和Speight,2001)。 人工神经网络(ANN)可以用来逼近任意非线性函数。给定任意的由非线性函数产生的序列,人工神经网络都可以很好的捕捉到该序列的非线性特征,基于人工神经网络的这种特性我们不但可以检验时间序列的非线性性,而且还可以省去模型选择的步骤。但是,目前关于人工神经网络模型最大的争议在于它的参数没有明确的经济含义,因此神经网络被称为“黑箱”模型并主要用于模式识别和预测。 尽管在人民币汇率的运动具有非线性特征这一问题上大多数学者已达成共识,但究竟哪种非线性模型能更好的刻画人民币汇率的运动,还有待于我们进行更深入的研究。特别是2005年7月我国人民币汇率形成机制改革以后,人民币汇率的运动有哪些新特征更是我们关心的问题。本文将分别基于EGARCH模型、平滑过渡自回归模型和人工神经网络模型对人民币/美元汇率进行建模,并对三种模型的拟合和预测效果进行比较。 一、 非线性性检验 1.数据及平稳性分析 本文选择2005年7月1日至2007年3月13日之间的人民币/美元汇率日数据作为研究对象,总共412个样本数据。所需数据来自Wind资讯。 为避免模型估计过程中由于所研究数据的不平稳导致的伪回归,需在进行实证研究前,对汇率序列进行平稳性分析。本文采用最常用的ADF(Augmented Dickey-Fuller)单位根测试,其中原假设是被检验序列具有单位根,为非平稳序列;备则假设是被检验序列不具有单位根,为平稳序列。具体结果见表1,其中,“R”表示人民币汇率的一阶差分。 根据表1结果,进行一阶差分处理后,ADF的统计量都相应小于临界值,因此,在模型估计中,必须使用如下的人民币汇率的对数一阶差分序列作为被研究序列:

1100(lnln)tttyRR (1)

表1 ADF单位根测试结果

测试等式类型 ADF统计量 临界值 R R 1%临界值 5%临界值 含截距项 -1.2616 -21.0906 -3.4461 -2.8684 含趋势项与截距项 -2.8710 -21.0715 -3.9806 -3.4208 无趋势项与截距项 -2.8703 -20.7172 -2.5706 -1.9416

-2.4-2.0-1.6-1.2-0.8-0.40.00.4

50100150200250300350400y 图1 被研究序列为人民币/美元的对数收益率序列,基本情况见图1。表2给出了对数收益率的基本统计特征: 表2 统计量 均值 最大值 最小值 标准差 偏度 峰度 Jarque-Bera Prob

y -0.0162 0.2064 -2.0175 0.1173 -12.1340 207.2359 724408.4 0.0000 从上表可以看出该序列峰度非常大,偏度都不为0,相比于正态分布具有偏尖峰性,从偏度来看,呈现左偏现象。从Jarque-Bera统计量来看,其值远大于0,伴随概率为0,表明该序列不服从正态分布。 2.基于ANN的非线性性检验 判断一个序列是否是一个非线性时间序列最好的方法就是做非线性性检验。对给定任意的由非线性函数产生的序列,人工神经网络都可以很好的捕捉到该序列的非线性特征,这使得我们可以使用ANN方法检验任一时间序列的非线性性。 White,Lee和Granger(1993)给出了一种基于ANN的非线性时间序列检验方法。考虑具有q个隐含层节点,p阶滞后的ANN(p,q)模型:

''1()qttjtjtjyxGx

1,.....,tn (2)

其中,'1(1,,....,)tttpxyy。如果ty为线性时间序列,隐含层'()jtjqGx应该为0(至少等于常数)。原假设为序列为线性的:01:....0qH。首先用自回归模型估计ty的阶数p,残差为ˆtu。然后,将任意的值赋给*,,0,...,,0,...,ijipjq,并计算激励函数'*(),1,...,tjGxjq。统计量nR2可以由以下的回归方程得出: ''*'*'*1122ˆ()()()ttttqtqtuxGxGxGx

(3)

这个联合检验统计量服从自由度为q的2分布。 用以上检验方法检验人民币汇率的对数一阶差分序列,其中q=10,得出以下结果: 表3 ANN方法检验人民币汇率的对数一阶差分序列 p 1 2 3 4 统计量 0.807 0.832 0.333 0.212

在显著性水平为0.05时,2分布的临界值为18.037,因此,人民币汇率的对数一阶差分序列具有明显的非线性特征。 二、 模型的建立 随着非线性模型研究的不断深入,有越来越多的非线性模型可供我们选择。目前,已经有许多关于人民币汇率的非线性模型,例如GARCH模型,EGARCH模型,STAR模型等等。通过这些模型的建立,可以揭示人民币汇率的一些运动特征。EGARCH模型已被广泛的用于金融时间序列的波动性研究,把它用于汇率波动率的研究,已经取得了良好的效果;STAR模型已经被用于研究我国汇改前的人民币汇率,很好的揭示了人民币汇率的运动特征(刘潭秋,2007);而人工神经网络模型结构的灵活多变使其更能适应多种研究的需要,在人民币汇率数据的拟合和预测方面也有较好的表现(徐立本,罗士勋,2005)。 1. EGARCH模型 (1)EGARCH模型结构 GARCH模型是由Bollerslev(1986)提出的,是对Engel(1982)的自回归条件异方差 (ARCH)模型的扩展,现在已经被广泛的应用于经济和金融时间序列的波动性研究,它能较好的解决波动群集问题,即大(小)的波动后紧跟的是大(小)的波动。一般GARCH(p,q)的表达式为: t12211y()...(0,1)tttttttpq

titijtjiiEyvhviidhh

(4)

其中,()ttEy是所研究的时间序列的条件期望,且1t是到时间t-1时所有可获得的信息集。th是误差项t的条件方差,它随时间的变化而变化。假设...(0,1)tviid。,和都是常系数。这个模型的限制条件是0,0i和0j以确保条件异方差th严

格为正,111pqijii确保过程平稳。 Nelson(1990)提出了指数自回归条件异方差模型(exponential GARCH),即EGARCH模型。其条件方差方程为:

0111ln()ln()qqptititiijtjiijtteehhhh

(5)

EGARCH模型与GARCH模型相比,,关于条件方差的假设有两个优点:第一个优点是条件方差th由指数形式表示,所以无论方程中的参数取什么实数,条件方差th总是为正。因此在对模型作参数估计时,不需要人为的对模型参数加以非负约束,从而减少了计算量;第二个优点是th在随机干扰te取正值和负值时有不同程度的变化。 (2)EGARCH模型估计 本文将前311个样本数据用于模型的估计,后100个样本数据留作预测的评估。 经过反复试验对比,EGARCH(1,1)模型最适合,其条件方差模型形式如下:

2211011112211lnlnttttttee

(6)

EGARCH(1,1)模型的估计结果如下: 表 4 参数 系数 标准差 概率

0 0.030052 0.001068 0.0000

1 -0.028680 0.000600 0.0000

1 0.199445 0.003772 0.0000

1 0.997002 0.000230 0.0000

2. 平滑过渡自回归模型