什么是美国房产税美国的房产税是一个什么税

什么是美国房产税美国的房产税是一个什么税美国房产税顾名思义是房产屋主每年向当地市政府交纳的税种。美国房产税的原则是不管房子面积多大,也不管居住人员多少,更不管有几处房子,只要有房产,就必须按规定税率纳税。房产税是美国地方政府的一项重要税种,历史悠久。美国房产税税率由各州政府自行制定,一般年税率为房产值的1.5~3%。例如纽约州的房产税率较高为3%。一幢房产值14万美元的房子,每年需缴房产...

美国房产税顾名思义是房产屋主每年向当地市政府交纳的税种。美国房产税的原则是不管房子面积多大,也不管居住人员多少,更不管有几处房子,只要有房产,就必须按规定税率纳税。房产税是美国地方政府的一项重要税种,历史悠久。

美国房产税税率由各州政府自行制定,一般年税率为房产值的1.5~3%。例如纽约州的房产税率较高为3%。一幢房产值14万美元的房子,每年需缴房产税4,200美元;房价27万美元房子,每年需缴8,100美元。美国一年的房产税分上、下半年两次缴纳。

说说美国的房产税

房产值在房价稳定时期,一般按购房时的房价决定。同时在街道和社区设有一个房屋评价组织,随着房子状况的变化,房主可提出申诉,增减房产值。例如多年失修,房子已不值原价了,可以申请减少;又如原房屋进行了改建或扩建,房产值就必须提高。

美国房产税在各个州和地区都不同,一般在1%~3%,纽约是3%。因此,以金佳梁的房子为例,每年的房产税就高达1.5万美元。

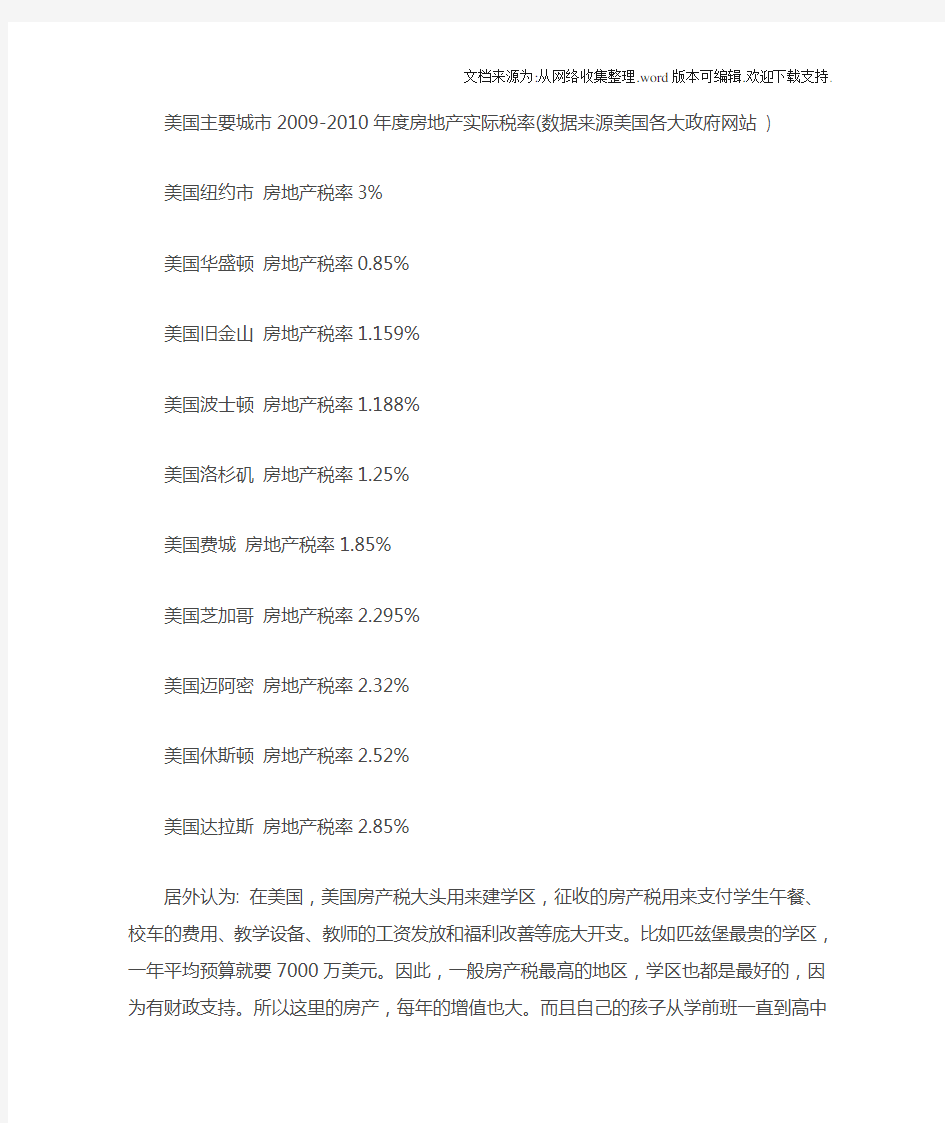

美国主要城市2009-2010年度房地产实际税率(数据来源美国各大政府网站)

美国纽约市房地产税率3%

美国华盛顿房地产税率0.85%

美国旧金山房地产税率1.159%

美国波士顿房地产税率1.188%

美国洛杉矶房地产税率1.25%

美国费城房地产税率1.85%

美国芝加哥房地产税率2.295%

美国迈阿密房地产税率2.32%

美国休斯顿房地产税率2.52%

美国达拉斯房地产税率2.85%

居外认为: 在美国,美国房产税大头用来建学区,征收的房产税用来支付学生午餐、校车的费用、教学设备、教师的工资发放和福利改善等庞大开支。比如匹兹堡最贵的学区,一年平均预算就要7000万美元。因此,一般房产税最高的地区,学区也都是最好的,因为有财政支持。所以这里的房产,每年的增值也大。而且自己的孩子从学前班一直到高中毕业,不用交学费。美国政府在使用税收方面也接受老百姓严格的监督。

【北美购房网】美国房产税咋征收各州税率是多少

【北美购房网】 美国房产税咋征收?各州税率是多少? 在美国投资买房有一件事必须搞清楚,那就是美国的房子要交纳 房产税,至于房产税的多少,以及如何征收,美国各地的法律不 同,纳税的情况也有不同。因此,投资之前有必要做足这方面的 功课。 哪个部门征收房产税? 房产税并非由联邦政府征收,而是以地方政府(县、市)为主征收的,收入归地方政府所有,地方政府所收的房产税用于房产所在城市及所在州的各类开支,包括公立教育拨款、图书馆建设、治安以及基础设施建设等方面。 美国房产税税收比例是多少? 全美的房产税在1%~3%不等,不同的州、同一个州内不同的县市有不同的税率,例如,在大西雅图地区,西雅图市、贝尔维尤、瑟马米什就用不同的房产税率,西雅图的房产税不足1%,贝尔维尤约1%,瑟马米什为1.2%。

美国各州和地区的房产税税率图 美国房产税西北低,东南高。北部各州及西海岸的房产税较低,基本上介于1%-1.5%,而南部各州的房产税普遍较高,例如德克萨斯州,各城市的房产税介于2.5-3.5%。同样价位的房产,在不同城市需要缴纳的房产税有很大差别。例如一栋价值100万美元的房屋,在西雅图市则需要缴纳1万美元,如果是在德州的休斯顿,则需要缴纳3.3万美元左右。

房产税的计算与哪些因素有关? 房产税的计算方法就是政府对房屋的评估值乘以该地区的税率。所以有两点因素影响房产税:一是税率,二是房屋估值。在相同税率情况下,房价估得高,缴税也就多。估值依据最近的一次房产交易价格,然后参考地面建筑状况、土地大小、相同区域同等或类似房源来确定评估值。 政府评估值只用于缴纳房产税的计算依据,并不能作为房产交易中的价格参照。通常,政府评估值要低于房屋市场上的实际价值和交易价格。但热门地区由于地价高,所以房屋估值中地皮价格往往超过房屋价格;而在偏远区域,房屋价值就高过地皮价值。 每次的估值结果都会在缴纳房产税之前通知房主,列明估值内容,包括房屋本身价值多少、地皮价值多少等。房主如果对政府的估值有异议,可以要求重新估值。此外,各地区的缴税时间和次数也有所差异,费城一年只收一次,房产估值办会在每年12月给房主寄发房产税表,房主必须在第二年3月31日前支付;而加州房地税分两次缴纳,第一次是当年的11月1日;第二次是次年的2月1日;在新泽西州,一年则分4次。

美国富豪每年交多少房产税

美国富豪每年交多少房产税 几个月前,沃伦·巴菲特(Warren Buffett)披露了自己缴纳的所得税率低于中产阶级,引来了各方的密切关注。你想知道这位生活简朴的亿万富豪交了多少房产税吗? 我们发现,他在内布拉斯加州奥马哈市的宅邸居住了很长时间,每年支付13,859美元的房产税。 幻灯片中列出了福布斯美国400富豪榜上六位亿万富豪的豪宅,以及他们缴纳的房产税金额。不过,拉里·埃里森(Larry Ellison)和比尔·盖茨等人拥有多处房产,所以我们在幻灯片中列出的只是他们的年度总房产税单中的一部分。 亿万富豪拉里·埃里森在加利福尼亚州伍德塞德有一座日式风格的别墅,每年缴纳768,421美元的房产税,此外,他在加利福尼亚州兰乔米拉日的度假胜地棕榈泉(Palm Springs)附近有一处宅邸,配有私人高尔夫球场,同时在塔霍湖和日本京都等地有数处房产。众所周知,比尔·盖茨在蒙大拿州的“黄石俱乐部”(Yellowstone Club)有另外一座豪宅,那里设有私人滑雪场和高尔夫场。 2011年5月份,马克·扎克伯格(Mark Zuckerberg)登上了媒体头条,他斥资700万美元在加利福尼亚州帕洛阿尔托购买了一栋住宅,这座新居的面积为5,000平方英尺,拥有5间卧室。对持有Facebook公司价值175亿美元股份的马克·扎克伯格而言,这笔交易算得上低调朴素。马克·扎克伯格每年缴纳的房产税是49,260美元。 亿万富豪伊拉·雷纳尔特(Ira Rennert)的天价豪宅却极尽奢华。他在纽约州萨加波纳克的住宅面积为43,000平方英尺,据称是美国价格最昂贵的豪宅,价值高达2亿美元。这座占地63英亩的庄园甚至拥有独立发电厂来供应电力。他每年缴纳的房产税超过50万美元——准确地说是508,005美元。 我们发现,美国首富比尔·盖茨(据福布斯美国400富豪榜估算,他拥有590亿美元财产)为自己豪宅支付的房产税创下最高值,这也许不会令人感到惊讶。他的宅邸在华盛顿州梅迪纳的西雅图高端社区,据报道面积有66,000平方英尺。根据目前的价值估算,这座位于华盛顿湖畔的住宅和周边土地的价格约为1.2亿美元。比尔·盖茨2011年缴纳的房产税为103.6万美元。 当然,有些美国人交的房产税比股神巴菲特还要多,可是我想,应该没有人比得上比尔·盖茨创下的巨额房产税纪录。

美国房地产税

美国房地产税 购房就有房产税,每当房地产税到来的时候,很多的房主们都还是心有悸动,这是一个不小的投资金额,对于一般的家庭来说不是很简单的事情,但是据了解,美国各地的房地产税收不同,这是为什么呢? 一般工薪族的所得税每月先被雇主预扣掉,所以缴起所得税还不那么触目惊心,但房地产税却是一次缴一大笔钱,平日不做好收支损益规划就要为房地产税伤脑筋了。房地产税的缴付在各地差异性很大,例如在纽约州,屋主可能要缴房地产税给县政府及学区,但在佛罗里达州只要缴给县政府。 即便在同一个县里,不同城市也常出现房地产税相去甚多的现象,影响因素包括房价、房屋购买的时间、以及房屋是否重新装修、扣除额、税务的区域划分等。以硅谷中国人喜欢购买的库伯蒂诺市房屋为例,同一条街上两栋类似的旧独立屋,一栋是最近转手售价近110万美元的房屋,每年房地产税为1.3万美元;但另一栋则是屋主从父母当初以16万购买后继承而来,至今每年房地产税仍旧只有1000多美元。两栋房龄及屋况差不多的房屋其房地产税却相差了十倍。 由于房地产税计算方式的复杂度,因此各家对于实际房地产税率的数字计算也略有出入,以房地产资讯公司CoreLogic分析的各州房地产税中位税率来说,高于2%的州包括:伊利诺伊州2.67%、纽约州2.53%、新罕布夏州2.41%、新泽西州2.37%、德州2.17%、康乃迪克州2.10%、及宾州2.08%。但在理财网站WalletHub的统计中,新泽西州则是房地产税最贵的州,但一般来说,东北部是房地产税较高的地区。 房地产税最低的州则是夏威夷州,而美南地区的房地产税也比较低,因为美南地区的州政府较不仰赖房地产税作为政府的收入来源。美南地区唯一例外征收高房地产税的是德州。德州虽然是全美不收所得税的七个州之一,但房地产税

海外房产税政策的征收目的和方法

海外房产税政策的征收目的和方法 在美国,房产税的征收,第一个前提是因为美国房地产的土地是购房者永久拥有。既然用了当地的土地,那么购房者必然要享用当地的基础设施如道路桥梁、中小学学校、社区服务、医疗及福利机构等。因此购房者必须要缴纳一定的房产税。 在美国州政府下属是郡,然后是城镇。因此税负是交给当地郡和城镇政府,不是上交给州政府(相当于中国省政府)或者美国的联邦政府(相当于中国中央政府)。因此从国外收取所得税的目的来看,首先基于是当地政府收入的需要。 房产税是不能上交给州政府或联邦政府挪为他用,而是必须用于当地社区的基础建设、福利设施和中小学教育。由于美国社区政府实行全民选举制,当地社区政府对于税赋的使用必须透明公开,社区老百姓可以监督政府在使用房产税等方面的行为和标准。对房产税的任何改变或对其使用的改变,一般都要通过社区与城镇政府讨论后才定。 城镇的各个区由于情况不同,社区的房产税征收比率不同。一般来说,如果没有中小学学校的社区,房产税的比率较低,而有中小学社区,房产税比率较高。排名好的中小学社区,房价相对较高,长期保值能力好,房价上升空间更大。 美国房产税里有两大因素,房产估价和税率。这两项都是由政府机构定的,有权收房产税的政府机构包括郡政府,市政府,和学区。他们征收郡(county)税,城市(municipality)税,和学区(school)税。一般所说的房产税,是这三项税的总和。这三项的比例,一般是1: 1: 5 。以学区税最多。房产税是公共教育开支的重要来源。美国社区中小学公共教育的费用不菲。这是由于美国社区学生上公共教育机构是完全免费,学校也没有什么创收之类的项目。除了教育费用,学校要负责校车接送学生,并且提供一顿免费午餐给学生。 一般美国的房产税征收的百分比是1-2.5%之间。如笔者所居住的新泽西州,在一些没有校区的居住区,一般房产税也就在1%出头,而在校区好的社区如普林斯顿等,房产税超过2%。 至于计算房产税的房子价值,一般来说,房产估价远远低于实际房价。一般只将估价定为市价的75%甚至只有房产市值的一半。有些高端房产的估价和市价比甚至可以低到40%。此外,房产税可以抵扣个人所得税的收入起征点,从而减少个人所得税赋。 在经济衰退期间,或者为了减少老人负担,一些地方政府每年还会实行年终房产税的部分退税政策,以照顾低收入购房者和老人。这也是当地政府鼓励老百姓买房的一种手段。 在中国大陆附近的香港,购房者的土地使用权是99年,由于土地不是购房者永久拥有,因此香港没有真正意义上的房产税,而是一种类似房产税的税赋叫差饷。差饷的计算是根据每套公寓的市场年租金乘以5%的差饷率。港政府有专门的政府机构计算香港各区的租金(差饷物业估价署)。

房地产税收筹划 国外文献

Topic:Tax Regulation Effect and Train of Thought in Real Estate Market——An Analysis Based on Tax Shifting and the Reasonable Distribution of Tax Burden The author:G. Zuckerman; C. Rendall;H. Hergeth Abstract:Tax is to adjust the real estate market is one of the most effective economic levers, current macro-control almost all came from circulation step of lead to the actual effect of policy implementation is poor. And from the current real estate market of tax distribution and tax burden Angle can be found in the current analysis of real estate tax regulation practice, the only fully consider the whole real estate market tax allocation and the reality of the real estate market tax burden, we can find out the correct policy regulation organizations. The current real estate market tax regulation the key policy should be levied for the vacancy of real estate heavier retain link of taxation, and to the people of real estate is living consumption should implement a proper duty reduction or exemption. Keywords:Real estate tax, tax burden, the tax burden distribution, property taxes The article briefly generalize the meanings,characteristics and principias about the ratepaying design.At one time,as the example of the real estate industry,the text taking practical designing cases have laboured real estate companies how to deal with ratepaying design,which is considered one of the important approaches to logically debase their costs and improve their competition abilities. Along with the growing popularity of Chinese real estate, Chinese government is adjusting its laws and regulations on foreign-investor’ investment in Chinese real estate companies. Currently, foreign investor has to undergone complex procedures to directly establish a real estate company in China and it is hard to be approved. As a result, many foreign investors join Chinese real estate by purchasing domestic real estate companies. Compared with purchasing land in China and then establishing a real estate company, the way of purchasing Chinese real estate company and is favorable for lower tax, simpler procedure and easier to be approved, but the disadvantage is the uncertainty in the asset of company planned to purchase and the debt risk. Though the company performing no business activities has lower risks in its asset and debt, those risks could be diminished by due diligence, issuing notice of company’s debt, requiring statement and promise of the company purchased. In terms of this, purchasing Chinese real estate company through a series of legal arrangement is a practical and easily operated approach to join Chinese real estate. Land for housing is scarce. Few people’s speculation and extravagant demand for housing seriously damage the most people’s basic need for shelter. The house property tax shou ld be set up to embody social equity, to restrain the speculation and luxurious demand for housing, and protect and encourage people’s reasonable housing demand. Local authorities should decide an exemptible living space per capita, in reference to current local average living space per capita. The area in addition to the exemptible living space per capita, should be taxed by progressive rate, the larger the additional area is, the higher the rate should be. That’s really fair. The current living space per capita plus 50 percent more as reasonable improvement demand, could be considered reasonable and be exempt from the house property tax. For example, if the current living space per capita is 40, the exemptible living space per capita could be 60.

美国如何防止房屋空置—美国房产税的征收方法

美国如何防止房屋空置—谈美国房产税的征收方法在美国,住房约占居民家庭资产的30%,而各家庭直接或间接持有的股票价值仅占其资产总值的25%。据统计,自1995年以来,美国住房销售收入每年达1500亿美元,房地产业有着广阔的发展空间,为税收创造了稳固的税源。 美国的房产税是以财产税名义征收的,征税对象主要是居民住宅,收入中95%以上由地方政府征收,税法由各州制定。 美国房产税的纳税人为拥有房地产的自然人和法人。包括住宅所有者、住宅出租者,但不包括住宅承租者。例如,根据加州房地产税法规定,凡当地房地产拥有者都是房地产税纳税人。 美国房产税的课税对象为房屋,以房屋估价为课税依据。在实际估价过程中,估价和市价往往相差较大,这主要是由于地方政府要求低估大额房地产的价值,以利于吸引外地资本。一般只将估价定为市价的3/4甚至一半。例如,加州房地产税法规定,房产税的课税依据是房地产的市场价格,但仅以当地政府专门从事房地产价值评估部门所确定的市场价的40%作为课税价格。 房产税的税率由地方政府根据各级预算每年的需要确定,而预算应征收的房产税与房屋计税价值总额每年都有变化,因此房产税税率每年都相应变化。确定税率的具体程序是:市、镇委员会通过预算,各级政府根据各种预算收入和总支出的情况决定征收房产税的数额,再根据评定的房屋计税价值确定房产税的税率。

税率的计算公式为:预算应征收的房产税税额÷房产计税价值总额=房产税税率。 美国房产税税率在各地是不一的,但税率的高低要受到一定的限制,因为联邦法律规定了对财产(主要是房地产)征税的最高限额。财产估价经地方立法机关正式批准后,即成当地的法定税基。据此形成两种形式的税率。一是名义税率,适用于估价;一是实际税率,适用于市价。由于各地估价比率不一,各地税率也有较大差异。例如,新泽西州的泽西市房产税税率为4.125%。李堡市的税率为2.18%,其中市政府征收的房产税税率为0.936%;代县政府征收的房产税税率为0.276%。纽约市的房产税最复杂,该市将房屋分为四种类型。第一种,1个~3个家庭共同居住的住宅,名义税率为10.694%,实际税率为0.85%;第二种,多个家庭居住的民用住宅,名义税率为10.552%,实际税率为4.75%;第三种,公共设施,名义税率为7.702%,实际税率为3.47%;第四种,商业用房屋(如商店、仓库和办公楼等),名义税率为10.608%,实际税率为4.77%。纽约市有近100万幢建筑,总价值近4000亿美元,每年大约征收房产税75亿美元,占房屋总价值的1.9%。 美国地方政府规定了一些减免税项目,主要是对自住房屋给予减免税,这是通过减少税基或低估财产价值来实现的。另外还有一种减免房产税的方法,即当房产税超过某一最大值时,纳税人可从州政府得到相应的州个人所得税抵免或现金补偿。美国各州对房产税的减免

房产税改革的必要性与适当性

房产税改革的必要性与适当性 [摘要]:房地产业作为我国现阶段国民经济的一个重要的支柱产业,近年来的蓬勃发展,客观上要求对我国现行房产税的改革提出了新的要求,另一方面,房价的虚高,金融风险的增大,社会的稳定客观上要求发挥好税收宏观调控功能。针对现行房产税制的征税范围过窄、计税依据不合理及相关征管手段落后的弊端,从征收范围、税率、征管方式等方面来对房产税制定进行讨论,为我国建立符合国情的,有利于促进人民居住水平提高,规范房地产行业有序,稳定发展的房产税提供建议与参考 [关键词]:房产税试点房产税改革 一、房产税改革的必要性和重要意义 2011年1月27日,沪、渝两市经国务院同意,颁布对部分个人住房征收房产税改革试点的暂行办法。沪、渝两市办法的出台标志着高房价盛行下下的我国房地产市场宏观调控进入了房产税改革试点的阶段。经过两地的试点规范,将在全国范围内推行实施。近年来,我国房地产买卖市场近些年在高速发展中出现的种种有违市场经济发展的行为,房地产泡沫十分严重,投机倒把行为十分严重,导致了房地产市场的畸形发展,中低收入者买不起房,房地产企业贪图暴利,违规开发,逐渐积累社会矛盾。我国现行的房产税作为财产税中的一个税种,是以经营性房产为征税对象,按房屋的计税余值或租金收入为计税依据,向产权所有人征收,未用于经营的居民住房免征房产税,此项房产税制度已经实施了20多年。随着我国的经济发展和改革开放进入了新的历史时期,经济的迅猛发展向现行的税制提出了挑战,现行的房产税税制已经严重不适应经济的发展,房产税的改革显得尤为迫切,同时,在近几年税收高速增长的条件下,地方财政增长潜力越发匮乏,其中突出的矛盾是地方税体系残缺不全,地方依赖土地财政、造成地价不断攀升,进而催生了地产的泡沫,对经济的发展带来了负面影响,如何通过房产税等地方税税制的改革,来增强地方财政收入筹集能力,缓解地方的财政困难,成为当前急需解决的课题。另外,随着我国房地产业的蓬勃发展,房价的节节攀升,不仅增加了金融系统性风险,也影响着社会的稳定,房产税改革的意义也就应运而生,通过对房屋普遍征收房产税,一方面能够保证地方财政收入的稳定增长,脱离对土地财

美国移民需要了解的各州房产税(最新)

【篇一】美国移民需要了解的各州房产税 百分比是对州进行排名的好方法,因为它们提供了标准化的数字用于比较。比如说A州的某人每年在价值100万美元的房产上缴纳1万美元的房产税。B州的某人在值15万美元的公寓上每年缴税1万美元。 A州的人只支付其房屋价值的1%,而B州的人支付几乎房价的7%。A州的人获得了更好的税率,尽管他们都支付相同的金额。 一、美国房产税的十个州 新泽西州:1.89% 新罕布什尔:1.86% 得克萨斯州:1.81% 内布拉斯加:1.76% 威斯康星:1.76% 伊利诺伊:1.73% 康涅狄格:1.63% 密歇根州:1.62% 佛蒙特州:1.59% 北达科他州:1.42% 二、美国房产税最低的十个州 路易斯安那州:0.18% 夏威夷州:0.26% 阿拉巴马州:0.33% 特拉华州:0.43% 哥伦比亚特区:0.46% 西弗吉尼亚州:0.49%

南卡罗来纳州:0.5% 阿肯色州:0.52% 密西西比州:0.52% 新墨西哥州:0.55% 这些是使用汇总数据得出的百分比中位数。每个州一半的税率高于,一半的税率低于(这个数据)。所以你看到了,路易斯安那州是比无财产税的州的下一个的地方。 美国房产最低税率的路易斯安那州和税率的新泽西州之间的差异高达 1.71%。这听起来可能不是很大,但当它与房屋的价值相关联时,它可能会造成非常高的房产税,特别是在豪宅上。 【篇二】扩展阅读:美国移民的申请费用 一、I-526申请 USCIS公布通知,移民入籍申请等相关手续费用上调。其中,I-526的申请费从原来的1500涨到了3675美元。 二、NVC签证费 每人400美金,这是投资人I-526获批后要支付给美国国家签证中心的费用。适用于身在中国,需要到广领馆面试的投资人。投资人及其家属都需要缴纳。 三、I-485申请 这笔费用只有投资人身在美国,需要转变身份时才会用到。费用上调后, I-485的申请费用为1140美元每人;14岁以下的申请人的费用为750美元。 四、体检费 在国内的指定体检医院收取,成人每人900元人民币,儿童每人600元人民币。 五、I-829申请 条件绿卡期满前3个月,投资人要递交I-829申请解除条件,此项费用为3750美元每人。

详细解读美国税务体系和扣税方式

众所周知,美国有个人所得税、企业所得税、社会保险税、医疗保险税、消费税、赠与税/遗产税等。那其他的税务体系知识,您又了解多少呢? 从征收体制上讲,美国分为联邦税、州税以及城市税。所以一般您如果生活工作在美国,那么您就需要每年进行美国联邦税以及州税的申报,部分城市还需要申报城市税。比如纽约市。当然美国并不是所有的州都需要缴纳州税,比如阿拉斯加州,内华达州,德克萨斯州,佛罗里达州(仅就无形资产所得征税),华盛顿州(此为Washington State,不是美国首府Washington D.C.),怀俄明州,南达科他州,田纳西州(仅利息红利征税),新罕布什尔州(仅利息红利征税)。也许你会问了,为什么这些州不用上交州税呢?其实美国税收的本质是为了维持国家的财政收入以及调节人民贫富差距。这些州在美国相对来说,属于经济落后地区,所以免征州税也是政府刺激当地经济的一种手段。 再来介绍一下美国和税务相关的两个重要部门。一就是美国财政部,您要是给美国寄支票缴税,上面的收款人肯定是美国财政部,而不是税务局。另外一个就是大名鼎鼎的美国税务局,隶属于财政部。 美国人有句谚语:“这个世界上只有死亡与交税是永恒的。”IRS更是无孔不入,被誉为“美国最令人闻风丧胆的政府部门”,威力超过国防部、中情局。 每年的4月15日是美国本土居民、绿卡持有者和公司的报税的截止日期。美国则采用自然年度纳税,也就是从1月1日到12月31日这个期间的收入、费用进行申报。那么一般来说它的征税截止日期是在次年的4月15日(遇到法定节假日则会顺延到下一个工作日)。

换句话说,您需要在2015年的4月15日之前把您的2014年的美国联邦税进行申报。所谓申报,是指您需要在4月15日将您的联邦税表在网上申报,或者将纸质表格邮寄给美国税务局。如果是邮寄申报,只要您的寄送当天邮戳日期显示4月15日即可。 10月15日是纳税人延迟交税的最后期限 如果投资稍微丰富一些的朋友都会涉及投资信托,合伙制企业等等情况。这些信托,合伙制企业也同样每年需要申报自己的税表,于是很多美国纳税人不能在4月15日之前收集到所有这些信托,合伙制企业的收入、费用信息,就很难在征期前去完成美国税务申报的工作。于是美国税务居民可以在4月15日之前去给美国税务局申报一个表格4868,这样就可以将自己当年的申报截止时间延期到10月15日。如果未在4月15日前缴纳全部税款,相应的罚金利息就会从4月15日开始计算了。 美国的纳税人包括: 1.美国的公民; 2.美国的绿卡持有者; 3.即使是未持有美国绿卡,但是如果满足实质居留测试,仍然需要申报美国年度所得税。美国的扣税方式: 美国税上的扣除方式有两种,一种叫做标准扣除额方式;另外一种则为列举抵扣项目方式。标准抵扣项目就是每年根据您的申报状态,给您提供一个固定金额直接抵扣收入。这两种抵扣方式每年可以选择其中一种进行使用,当然选择的目的是看哪种方式更有助于您省税。举个简单的例子,2013年,夫妇一起申报的情况下,标准抵扣额度是美金12,200。如果您认为您能够提供的列举抵扣金额肯定超过这个固定数字,那么您就可以选择使用列举抵扣的方式。在这种条件下您可以抵扣的项目就多了, 例如: 1.医疗和看牙的费用,当然并不是多少金额都能够抵扣,抵扣上限受到10%的AGI限制。 2. 州和城市税的税款,这里强调一下联邦税的税款是不能再列举抵扣的。 3. 房产税,这里只是您自主用房的房产税。如果您的房子是属于一半用于自住一半出租,就需要按照时间比例去算出来,分别填写两张表格申报。 4. 房贷利息,当然如果这个贷款金额超过100万美金,则需要一个更复杂的计算上限。 5. 捐款,捐款是可以抵扣的,但必须是在美国税上税前抵扣的全球慈善机构名单列表上的慈善机构。

房地产税的国际比较与借鉴_1

房地产税的国际比较与借鉴 一、房地产税税制要素的国际比较 (一)课税对象 通常房地产税的课税对象包括所有的房地产。有时,不同的房地产会受到不同的对待。有的国家将房地产按其用途分为住宅用、商业用(非住宅用),如英国、芬兰、荷兰,有的还进一步分为工业用(生产用)及农用等,如加拿大、新西兰、澳大利亚。有的国家将房地产按其地理位置分为农村、郊区和城市房地产,如阿根廷、西班牙。有的国家只对土地征税,有些国家只对建筑物征税,但大多数国家既对土地也对建筑物征税,而且通常合在一起征收,如美国、加拿大、菲律宾、英国、德国等。也有少数地区和国家对土地和建筑物分开征收,分设税种,如香港的差饷税不包括土地,对土地单独征收地租税,台湾地区设立地价税和房屋税。由于各国的房地产税内涵有所不同,因此名称有所不同。 (二)税率 不同国家之间地方政府决定房地产税率的自由程度差异很大。有的国家和地区由中央政府统一决定,如韩国、新加坡、香港地区。有的国家则完全由地方自行制定,如美国、加拿大、新西兰、芬兰等。

有的国家由地方制定但接受国家最高税率限制,如马来西亚、菲律宾,西班牙等。马来西亚限制为不超过年度房地产价值的35%或改良价值的5%,菲律宾限制为省、市或地方分别不超过评估价值的1%、2%,西班牙则根据相关条件分别对城市和农村限定最高税率。有的国家则将税率限定在一定的范围内,如阿根廷、丹麦。阿根廷规定税率为地籍价值的0.06%~2%之间,丹麦为土地价值的1.6%~3.4%之间,澳大利亚的大多数地区倾向于未改良土地价值的1%~1.97%之间。还有的国家由中央制订基准税率,地方决定变动乘数,如德国、奥地利。德国为地方决定300%~600%的乘数,奥地利为地方决定不超过500%的乘数。从税率形式看,大部分国家采用比例税率,如新加坡和我国香港地区实行统一的单一比例税率,新加坡为10%,香港地区为应纳税价值的5%。也有国家采用超额累进税率,如塞浦路斯。还有的采用定额税率,如新西兰。有的国家针对不同类型房产分别采用不同形式的税率,如韩国对住宅性房屋按超额累进税率征收,对高尔夫球场、高级娱乐场所等按比例税率征收;英国对经营性房地产采用比例税率,对住宅性房地产采用分等级征收定额税的办法。 许多国家和地区根据房屋用途、房屋地理位置、住房价值、房屋种类的不同采用差别比例税率。 (三)评估依据及办法

美国房产税的征收程序是什么.doc

美国房产税的征收程序是什么 由于各州房产税政策有所差别,因此,就用一些通用的征收原则来解答美 国房产税是怎样征收的这个问题。 美国房产税是怎样征收的之征收方 美国房产税主要用于市政、县郡、学区、大学及其政府机构。因此,在美国有权征收房产税的政府机构包括郡政府、市政府、学区,所以我们通常说的房产税就是郡税、城市化税,和学区税这三项总和。 美国房产税是怎样征收的之税率 房产税的征收包括两大要素:税率和房产估价。税率由各州政府自行确定,各州税率并不一致,通常经济发达地区的税率较低,而欠发达地区较贵 ,一般为0.8-3%。 美国房产税是怎样征收的之房产估价 房产估价是征收房产税的基础。美国各街道、社区都设有一个房屋估价组织,进行相关估价工作。在房产市场稳定时期,估价一般按购房时的房价 确定,房价越贵,房产税越高。而随着房屋状况的变化,如年久失修、扩 建或改建,房产价值也随之而变动,房产估价自然相应变化。这时业主可 提出申诉,增减房产值。 美国房产税是怎样征收的之征收周期 按照美国法律规定,房产税属于财产税,因此每年都要缴纳,一般分上、 下半年两次缴纳。 美国房产税是怎样征收的之用途 房产税的使用有着明确的用途,一般而言,主要用于当地学校教育、图书馆,大众设施[如本地街道绿化]的建设和维护,本地公务人员[如消防员、 警察]的管理开支。所以,房价较高的地区,对应的房产税也更高,也就

知识改变命运 有更充裕的资金来维护当地的环境、卫生和治安秩序。 美国房产税是怎样征收的之特别规定 在美国,房产税和拥有房产的相关费用可以抵扣州所得税扣税项目。比如 业主的年收入为4万美元,每年缴纳的房产税为1万元,那么业主的所得税 税基就为3万元[4万- 1万]。这样的规定交合理地降低了纳税人的综合税赋。具体的抵扣税细则 ,各州的规定不一。 以上关于美国房产税是怎样征收的介绍是较通用的法规,由于美国各州相 关的政策法规都不一致,因此,具体的纳税细则大家还需了解各州的规定 。 1

欧美国家房产税之历史及变化

龙源期刊网 https://www.360docs.net/doc/a31055302.html, 欧美国家房产税之历史及变化 作者:潘澄 来源:《小康》2010年第11期 房地产税 (property tax)在西方有个非常令人着迷的起源,据说公元11世纪的英格兰,著 名的戈黛娃夫人(Lady Godiva)裸体骑在白马上经过热闹的街市,为了能让她的丈夫麦西亚 伯爵利奥夫里降低对于封地市民的地产赋税。 今天,房地产税是一种基于个人拥有的不动产价值而征收的税收,一般由地方或市政府征收,用来支付地方设施、水、环卫、扫雪等市政功能。房地产税作为各国地方及中央政府的经济来源,平均大约占到了发达国家政府收入的10% (OECD经合组织数据)。各国政府征收 的办法大同小异——在估值的基础上大部分采取和个人所得税率挂钩的进阶式收税。对于不动产出售产生的资产盈利税,各国政府都有不同程度的优惠政策,比较个人所得税或者商业税,资产盈利税相对宽松,特别对于买卖个人首要居所,有很大程度的优惠。 加拿大:房地产有个“欢迎税” 加拿大作为一个高税收高福利的国家,房地产税是地方政府财政收入的主要来源。一般税收是由市政税、地区税和学校税组成的。税收的计算通常是房地产的公平市场价值乘以固定的税率(税金/每1000加元)。 根据加拿大统计局的数据:低收入家庭收入的11.7%需要用来缴纳地产税,而高收入家庭只需缴纳收入的4.2%。然而,比起平均占家庭收入21.3% 的个人所得税,平均占家庭收入 2.9%的房地产税对于加拿大家庭来说,并不是一个特别沉重的负担。 对于购买房子的买主,地方政府征收一次性的“欢迎税”。每当房子过户一次,“欢迎税”就会重新征收一次。欢迎税的计算方法一般是进阶式的(不同的税率对应不同的价值区间)。 英美:没有物业税只有个人所得税 在英国,持有房屋无需缴纳物业税,除非如果业主出租或者买卖房屋。对于出租房屋的业主来说,出租盈利(租金减去必要的花费)要被加入到个人所得税的申报中,而买卖房屋的资产盈利税和加拿大的系统比较相似,如果是首要居所则不需要缴税,其他地产需要交纳18~28%的税率不等。

公共政策在我国房地产调控中的作用

公共政策在我国房地产调控中的作用 □陈超杰 【摘要】2012年我国的房地产市场调控正进入关键的阶段,从2011年开始颁布的“新国八条”,各地方政府实施的“限购令”,使得成交量和成交价格双降,标志着我国的房地产市场暂时“入冬”。与此同时,各地保障性住房的集中开工和部分地区试行的房产税预示着建立长效的房地产调控机制是国家和政府努力的目标。本文拟从公共政策的角度分析我国在房地产调控中运用的各种调控政策,并对今后的调控作了展望。 【关键词】房地产调控;公共政策;新国八条 【作者简介】陈超杰(1983.12 ),男,浙江宁波人;上海交通大学国际与公共事务学院MPA研究生 一、公共政策的定义 大多数学者都认为公共政策是由政党和政府制定的政治计划或者行为规范,目的是为了更好地处理社会公共事务。比如:伍德罗·威尔逊认为,公共政策是具有立法权者制定的,由行政人员执行的法律和法规。戴维·伊斯顿认为,公共政策是对全社会的价值所进行的权威的分配。拉斯韦尔与卡普兰则认为,公共政策是一种具有目标、价值和策略的大型计划。 二、公共政策的类型 美国公共政策学者西奥多·罗维(Theodore J.Lowi)于1960年提出了对公共政策的分类方法,即从利益分配的角度,将公共政策区分为分配性政策、再分配性政策和管制性政策。美国政治学学者罗伯特·索尔兹伯里(Robert Salis-bury)又在以上三种分类的基础上增加了自我管制性政策。 分配性政策(Distributive policy)是指政府将利益、服务、成本或义务分配给不同的对象来享受或承担的政策,比如社会福利政策。 再分配性政策(Redistributive policy),是指政府将某一个人或群体的利益或者成本转嫁由另一个人或群体来享受或承担的政策。 管制性政策(Regulatory policy)是指政府制订一系列的原则和规范,来指导政府本身及特定对象从事某些行为的政策,从而使一方获得或失去某些利益。 自我管制性政策(Self-regulatory policy)是指政府对于某一个人或团体的活动仅作原则性的规范,具体的活动方式由对象本身决定的政策。 三、2011年我国房地产调控中的国家和地方公共政策 (一)“新国八条”的出台。2011年1月26日召开的国务院常务会议确定了八项房地产调控措施,其中包括了增加公共租赁住房供应;住房不足5年转手按销售款全额征税;二套房首付款比例提至60%和暂停省会城市居民购第三套房的一系列措施。 (二)上海和重庆开征房产税。2011年1月27日,上海的房产税试点暂行办法出台,将征收对象确定为本市居民新购的第二套住房以及外地居民新购的首套住房。同一天,重庆市也确定了其房产税的征税对象,其中包括了独栋别墅和高档公寓。 (三)武汉市出台限购令。2011年2月22日,武汉市出台新版“限购令”,不仅将限购对象扩大至新房和二手房,而且执行的范围也从中心城区扩大至郊远区域。 (四)住建部设定保障房进程。在住建部2011年下发的通知中,明确要求各地方在6月6日前必须公布保障房的项目进程,并且1000万套保障性住房必须在10月底前全部开工。 按照联合国统一的行业分类标准,房地产业是为居民提供住房服务的非物质生产部门,属于第三产业。以上几种具有代表性的政策,具备了公共政策的一些基本特征。房产税的试点是一种再分配性政策,而限购令可归为管制性政策。各种公共政策的结合运用,说明了房地产市场调控具有巨大的现实意义,同时也是一项艰巨的任务。 四、对我国今后房地产调控政策的展望 (一)短期内仍需要管制性政策。2011年我国的房地产调控政策,主要围绕着“新国八条”展开,并且首次提出了价格管制的目标和全国范围内的限购政策。从公共政策的角度来看,我国的房地产调控需要一系列长期的调控政策,而目前的一些限购政策,只是特定时期政府对于房地产市场的一种行政干预。能够很快见效,却不是一劳永逸的。公共政策理论中,有一种观点认为,公共政策与公众预期是会互相影响的。这一观点可以理解为短期的管制性公共政策可能会加剧社会公众短视化的行为。相应地,这种短视化的行为也可能促使短期性的公共政策的制定和实施。或许对于限购,反对者认为行政干预了市场,但是本文认为,在长效的调控机制还没有健全和完善的前提下,采取暂时性的限购政策是十分必要的。我们可以看到,在“新国八条”提出“各直辖市、计划单列市、省会城市和房价过高、上涨过快的城市,在一定时期内,要从严制定和执行住房限购措施”之后,各地方政府先后根据“新国八条”出台了各自的限购令,有效抑制了不同地区存在的投机性和不合理的购房需求和行为。而在此之后,住建部又新增了对于已经在限购名单中的城市对于限购令如何实施的五项具体的建议和标准,进一步促进了对 · 81 ·

国外房地产税制的特点及启示(一)

国外房地产税制的特点及启示(一) 内容提要:房地产税制是国家调控房地产市场经济活动的有力杠杆,构成当今世界各国税收制度的主要内容。文章总结归纳了国外房地产税收制度在课税体系及构成要素等方面的特点,认为,应借鉴国际经验,构建我国完整的房地产税收体系,同时应对房地产保有环节的课税作为房地产税制的重点,扩大房地产税征收范围,简化税种,以房地产的市场价值作为计税依据,合理设计税率,优化房地产税制结构。关键词:房地产税制房地产税收体系房地产保有 一、国外房地产税制的特点 各国房地产税制涉及的税种贯穿了房地产的生产开发、保有使用和转移处置等各环节。由于各国的经济发展水平不同、房地产行业的发展状况各异,因而各国的房地产税制无论在课税体系上,还是在税制要素设计上都存有一定的差异。但总体来看,各国的房地产税制还是具有一些共性的。 (一)房地产税收制度体系完整,且以房地产保有税类为主 目前,许多国家都建立了比较完整的房地产税收制度体系,广义地看,国外房地产税收体系主要分为三大类: 第一类是房地产保有税类。房地产保有税是对拥有房地产所有权的所有人或占有人征收,一般依据房地产的存在形态—土地、房产或房地合一的不动产来设置。在该阶段,世界上通行的主要税种是财产税,包括一般财产税和个别财产税。

一般财产税是将土地、房屋等不动产和其他各种财产合并在一起,就纳税人某一时点的所有财产课征。美国、英国、荷兰、瑞典等国都采用这种将房地产归为一般财产税课税的房地产税制度。 个别财产税是相对于一般财产税而言的,它不是将所有的财产捆绑在一起综合课征,而是按不同财产分别课征。国外对房地产课征的个别财产税,依征收范围可分为三类:一是单独对房屋或土地课征的房屋税或土地税。如法国的房屋税、英国的房屋财产税等都是仅对房屋课征的。土地税有地亩税(面积税)和地价税两种形式,韩国的综合土地税属地价税的形式、巴西的农村土地税则属于地亩税的范畴。二是只对土地和房屋合并课征的房地产税。如墨西哥、波兰的房地产税,泰国的住房建筑税等。三是将房屋、土地和其他固定资产综合在一起课征的不动产税。如日本的固定资产税,芬兰、加拿大的不动产税等。第二类是房地产取得税类。房地产取得税是对取得土地、房屋所有权的人课征的税收,一般根据取得方式而设置税种,房地产取得的法律事实主要分为原始取得和继承取得。现今各国设置的房地产取得税类的税种主要包括遗产税(继承税)或赠与税、登录税和印花税等。如在房地产发生继承或赠与等无偿取得行为时,各国一般要征收遗产税(继承税)或赠与税,只不过各国选择的遗产税征收形式不同,有的采用总遗产税制模式,有的采用分遗产税制模式,有的采用混合遗产税制模式。赠与税也分为赠与人税制和受赠人税制。 第三类是房地产所得税类。房地产所得税是对经营、交易房地产的个

中美房产税比较分析研究

中美房产税比较分析研究—— —兼论我国房产税改革建议 ■/刘斌 摘要:房产税是一项有利于调节收入分配和社会公平,有利于完善国家财政税收体制,符合我国“十二五”规划要求的税种。本文从房地产税的内涵和征收意义着手,通过现行的中美房地产税在税基、税率、收入、配套实施方面进行比较,提出我国现行房产税改革的建议。 关键词:房地产税中国美国比较 2010年10月,中国共产党第十七届五中全会审议通过的《中共中央关于制定国民经济和社会发展第十二个五年规划的建议》,是从全局和战略的高度,提出“十二五”时期加快财税体制改革的明确要求,“研究推进房地产税改革”。2010年11月,财政部部长谢旭人在解读“十二五规划”时指出:按照强化税收、规范收费的原则,继续推进费改税,研究推进房地产税改革,完善财产税制度。房产税是房地产税制度改革的重要部分,其征收成本、税基、征收范围等征收细则都是所有国内房屋所有者关心的热点问题,学术界也对房产税制度改革进行研究探讨。本文认为如能参照国际经验,比照国情,方能有效地改革房地产税制度。 一、房产税内涵及征收意义 (一)房产税内涵 房产税不同于房地产税,在我国房地产是指房产和地产的统称,房地产税包括房地产业营业税、企业所得税、个人所得税、房产税、城镇土地使用税、城市房地产税、印花税、土地增值税、投资方向调节税、契税、耕地占用税等。 房产税是国家在保有环节征收的税种,主要针对城市、县城、建制镇和工矿区房产征收,国家机关、人民团体、军队自用的房产、宗教寺庙、公园、名胜古迹、个人所有非营业用的房产等房产不属于征收范围。对于自用的按房产计税余值征收,对于出租、出典的房屋按租金收入征税,房产税是属于财产税中的个别财产税。 (二)房产税征收意义 1.有利于调节收入分配、促进社会公平。自从90年代改革开放以来,我国人民生活水平有了大幅度提高。据统计,2010年我国GDP为340507亿元,同比增长9.1%,如按照年末人民币汇率计算,约为49868亿美元,位居世界第三;人均GDP 为1703美元,仍位居世界第110位。但经济的发展也不断拉大了收入分配差距,如住房、交通等。房产税的开征不仅能增加税收收入、促进政府公共产品再分配总量增加,而且具有缩小贫富差距、促进社会公平,减少社会矛盾的功能。据数据显示,房产税每年每增加100美元,其房价将会下降600到900美元,即产生六至九倍辐射效应。 2.有利于引导城镇居民合理住房消费观念。据资料显示,我国的土地总面积居于世界第三位,人均土地面积仅为0.777公顷,是世界人均土地资源量的1/3,同时土地沙化面积占我国国土面积的18.12%,特别是经过“十一五”城镇化推进,我国城市可用土地资源已经接近到极限,已形成了人多地少的局面。城镇居民住房消费理念应被正确引导到保障居民基本住房需求,而不是单纯进行炒房炒地人为推高GDP。因此,对居民经营性住房征收房产税,通过增加住房持有成本,引导购房者理性地选择居住面积、住房类型。如2011年初,上海和重庆启动的房产税,已经明确将征收的对象限制在别墅、高档住房以及二套以上住房,指明了购房消费的方向,端正了“购房保值”的观念。 3.有利于完善财政税收体制。健全中国的财税体系必须建立房产税。正常、合理的社会主义市场经济体系以及财政税收体制不仅应该拥有生产或开发流通环节的税种,如营业税、契税等,还应该拥有财产保有环节的税种如房产税等。