外贸企业出口商品的成本

外贸报价公式

外贸报价公式

外贸报价公式通常是根据商品成本、运费、保险费、关税、利润等因素来计算的。

一个常见的外贸报价公式如下:

报价=成本+运费+保险费+关税+利润

1.成本:指生产商品所需的成本,包括原材料、人工、设备、包装等费用。

2.运费:指将商品从生产地运送到目的地的费用,根据不同的运输方式(如海运、空运、陆运等)、距离和货物重量来确定。

3.保险费:指为保障货物在运输途中发生的意外损失而购买的保险费用,一般按照货物的保险价值来确定。

4.关税:指根据进口国的关税政策而产生的费用,根据商品的分类、原产国和进口国的贸易协议来确定。

5.利润:指外贸商为进行贸易活动所需的利润,可以根据市场需求、竞争情况和目标利润率来确定。

这只是一个一般性的外贸报价公式,具体的计算方法可以根据实际情况进行调整和拓展。

例如,如果涉及到汇率的波动,可以考虑将货币兑换成本纳入成本部分进行计算;如果涉及到售后服务或其他附加值,可以在利润部分进行调整。

新出口价格核算2

2、国内出口费用(一般以购货成本的5%—10%计算)

第 四 章

含国内运费、商检、报关港口费、业务费和其他

3、利润:一般以10%预计

采购成本 = 含税成本(发票额)

成 本

= 货价+税额 货价 = 采购成本/ (1+增值税)

退税收入

= 货价 x 退税率

实际成本 = 退税率/ (1+增值税) = 含税成本×(1+增值税率-退税率)

= 15+2.22(RMB¥)

不同计价货币的报价换算方法之三 ——由外币改报外币 例如:某公司某种出口商品以英镑对外报价: £ Per box CIF London,现应外方要求改为美元报 300

例1:某外贸公司报出某商品出口价为每公吨 1580美元

FOB大连,国外客户要求改报CIF旧金山价.该公司应报

价多少?已知到旧金山的运费为每公吨130美元,投保加

成20%,保险费率为1%。则对外改报的CIF价应为

CIF价 =

FOB价+运费 1–(1 + 投保加成率)× 保险费率

= (1580 +130)/ [ 1 –(1+20%)×1% ] = 1729美元

出口商品成本核算实例(3)

例3:成交某商品1000箱,每箱收购价为

人民币100元,每箱的定额费用为6元(人民 币),外销价为每箱17美元CFR曼谷。产品出 口后每箱可以退税4元(人民币),从上海到 曼谷的海洋运费为3美元/每箱。求:换汇成本

(100+6-4)/(17-3)

换汇成本= {13000+3000+200+[(13000+3000+200) *17%]—[(13000+3000+200)* 13%)] } / FOB [13000+3000+200+13000*(17%—13%)]/FOB

外贸出口报价核算

(2)运费计算 ①根据货物名称,在运价本中的货物分级表上 查到货物的等级(CLASS)和运费计算标准 (BASIS); ②根据货物的装运港、目的港,找到相应的航 线,按货物的等级查到基本运价; ③查出该航线和港口所要收取的附加费项目和 数额(或百分比)及货币种类; ④根据基本运价和附加费计算出实际运价(单 位运价); ⑤根据货物的托运数量算出应付的运费总额。

实际成本 =购货成本 出口退税额 购货成本-出口退税额 购货成本 =购货成本 购货成本÷(1+增值税率)×出口退 购货成本-购货成本÷ 增值税率) 购货成本 购货成本 增值税率 税率 =购货成本×(1+增值税率 出口退税率 ÷(1+增 购货成本× 增值税率 出口退税率)÷ 增值税率-出口退税率 购货成本 增 值税率) 值税率)

(二)费用(EXPENSES/CHARGES) 费用( )

出口费用可分为“国内费用”和 “国外费用”两部分,两者的 划分以“出口”(指货物离开 出口口岸)为界线:发生在 “出口”之前的费用为国内费 用,发生在”出口”之后的费 用为国外费用(主要是国外运 费、保险费、佣金等)。

出口业务中通常会发生的费用有: ⑴包装费(packing charges):通常包括在 采购成本中,但如果客户对货物的包装有特殊 的要求,由此产生的费用就要作为包装费另加。 ⑵仓储费(warehousing charges):需要提 前采购或另外存仓的货物往往会发生仓储费用。 ⑶国内运输费(inland transport charges): 出口货物在装运前发生的内陆运输费用,通常 有卡车运输费、内河运输费、路桥费、过境费 及装卸费等。

2、集装箱运费核算

(1)集装箱货物运费构成 集装箱货物运费构成 ①内陆运输费(INLAND TRANSPORTATION CHARGE) ②堆场服务费(TERMINAL HANDLING CHARGE) ③拼箱服务费(LCL SERVICE CHARGE) ④设备使用费(FEE FOR USE CONTAINER AND OTHER EQUIPMENT) ⑤海运运费(OCEAN FREIGHT)

外贸企业出口商品的成本

盈亏率和换汇成本之间的关系为:出口商品盈亏率=[1-出口换汇成本/银行外汇买入价]Xห้องสมุดไป่ตู้100%

可见,换汇成本高于银行买入价,盈亏率是负值。换汇成本低于银行外汇买入价,出口才有盈利。

实际采购成本的计算程序如下:

含税采购成本=购货成本=货价+增值税额(增值税额=货价×增值税率)=货价+货价×增值税率=货价×(1+增值税率)

货价=含税采购成本/(1+增值税率)

出口退税额=货价×出口退税率

实际采购成本=含税采购成本-出口退税额=货价×(1+增值税率)-货价×出口退税率=货价×(1+增值率-出口退税率)=含税采购成本/(1+增值税率)×(1+增值税率-出口退税率)

在《外贸企业出口商品的成本核算》中,我们从经济效益指标角度来分析了外贸企业出口商品的成本核算。本文从商品来源角度来解析出口商品的成品。熟悉掌握商品成本的成本计算以后,对出口退税、换汇成本以及企业的经济效益核算均有很大的帮助。

出口商品的成本可以包括生产成本、加工成本和采购成本三种。对于贸易型出口企业(外贸企业)而言,商品成本在一般情况下即为采购成本,是指外贸企业向供货商采购商品的价格(增值税发票上的计税金额)。在出口价格中,正常采购成本所占比例最大,因而成为价格的重要组成部分。一般来讲,供货商所报的价格就是外贸企业的采购成本,但是由于增值税是转嫁税,需要购买方负担税款,因此供货商报出的价格包含增值税,由于出口商品实行退税政策,外贸企业因购买货物所负担的税款由国家全额或按一定比例(有征退税率差的商品)退还。如果是全额退税的商品,如:征税率17%、退税率17%的商品,商品成本即为不含税的采购成本。因为购货商所负担的税款,国家全额退付给企业,不需要企业承担。这里另外需要强调的是,假如该商品用于内销,商品成本也是不含税的采购成本,因为购货商所负担的税款,抵顶内销的销项税金,转嫁到下一家购货企业或消费者来负担。如果是按一定比例(有征退税率差的商品)退税的出口商品,如:征税率17%、退税率13%的商品,商品成本应该是采购成本和征退税率差部分,因为征退税率差部分由企业负担增加成本。换句话讲:外贸出口企业购进出口退税商品的实际采购成本应将出口退税部分从含税的采购成本中予以扣除,从而得出实际采购成本。

国际贸易实务成本核算讲解

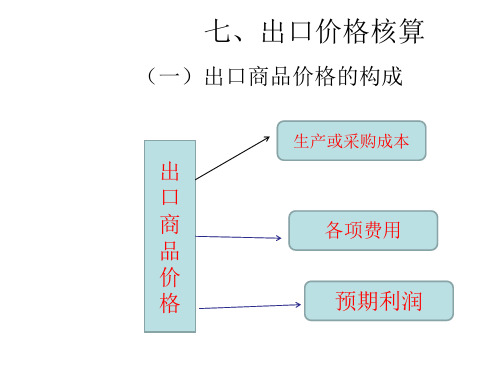

(一)出口商品价格的构成

生产或采购成本

出 口 商 品 价 格

各项费用

预期利润

◆成本 1、生产成本:制造商 2、加工成本:加工商 3、采购成本:进货商(进货成本)

◆ 费用 1、包装费 2、仓储费 3、国内运输费:各种运输方式。 4、认证费:出口配额、许可、产地证明等。 5、港区港杂费 6、商检费

计算结果:货号MA212129纯棉女裙的CIF报价为8.5美元。

• 宁波风华公司收入到加拿大某公司求购6000箱玉米罐头询 盘,每箱毛重30公斤,体积0.04立方米,运费计算标准为 W/M10级,查10级货直运温哥华港基本运费为12美元。 每箱进货成本人民币90元(含增值税17%),进货总价: 90×6000=540000元,出口包装费每箱3元,国内运费共 计12000元,出口商检费350元,报关费150元,港区港杂 费900元,其他费用共计1500元。风华公司向银行贷款的 年利率为8%,垫款两个月,银行手续费0.5%。(按成交 价计),出口玉米罐头退税率14%。客户要求按成交价的 110%投保,保险费率为0.85%,并在价格中包括3%佣金。 若风华公司的预期利润为成交金额的10%,人民币对美元 的汇率为6.25:试报每箱CIF价格。

12、保险费 13、佣金:中间商(通常按照报价计算)。

定额费用:银行费用、业务费用、仓储费、港杂费、商检费 等,一般为公司购货成本的5%。 进出口货物包干费用:国内外运输和报关委托给货代而支付 的费用。

• ◆预期利润

FOB价(FCA价)= 成本+国内费用+预期利润 +佣 金 CFR价(CPT价)= 成本+国内费用+预期利润+国 外运费+佣金= FOB价 + F CIF价(CIP价)= 成本+国内费用+预期利润+国外 运费(F)+国外保险费(I)+佣金= FOB价 + F + I = CFR价 + I

外贸常用几种价格之间的换算

/19680334.html一、国际贸易报价1.佣金:因中间商介绍生意或代买代卖而要向其支付一定的酬金,此项酬金叫佣金。

每公吨100美元CIF纽约包括3%佣金或每公吨100美元CIFC3%纽约2.佣金的支付佣金通常由出口方收到货款后再支付给中间商的。

3.折扣:折扣(Discount),是指卖方按原价给予买方一定百分比的减让,即在价格上给予适当的优惠。

每公吨150美元CIF伦敦包括3/%折扣或每公吨150美元CIFD3%伦敦二、FOB\CIF\CFR三种贸易术语价格之间的换算方式及公式介绍如下:1.FOB价换算为CFR价或CIF价(1)FOB价算为CFR价的公式:CFR=FOB+F(运费)(2)FOB价换算为CIF的公式:CIF=(FOB+F(运费))÷(1-保险费率·(1+投保加成率))2.CIF价换算为FOB价或CFR价(1)CIF价换算为FOB价的公式:FOB=CIF-I(保险费)-F(运费)(2)CIF价换算为CFR价的公式:CFR=CIF-I(保险费)3.CFR价换算为FOB价或CIF价(1)CFR价换算为FOB价的公式:FOB=CFR-F(运费)(2)CFR价换算为CIF价的公式:CIF=CFR÷(1-保险费率·(1+投保加成率))报价通常使用FOB、CFR、CIF三种价格。

对外报价核算时,应按照如下步骤进行:明确价格构成,确定价格构成。

确定成本、费用和利润的计算依据,然后将各部分合理汇总报价通常使用FOB、CFR、CIF三种价格。

对外报价核算时,应按照如下步骤进行:明确价格构成,确定价格构成。

确定成本、费用和利润的计算依据,然后将各部分合理汇总。

以下用实例说明三种贸易术语的对外报价核算:背景材料:吉信贸易公司收到爱尔兰公司求购6000双牛料面革腰高6英寸军靴(一个40英尺集装箱)的询盘,经了解每双军靴的进货成本人民币90元(含增值税17%),进货总价:90X6000=540000元;出口包装费每双3元,国内运杂费共计12000元,出口商检费350元,报关费150元,港区港杂费900元,其他各种费用共计1500元。

外贸企业出口会计分录

外贸企业出口会计分录在外贸企业中,出口会计分录可是个大事儿。

听起来复杂,其实说白了,就是把公司的钱和货物的交易记录清楚明白。

想象一下,咱们每天忙得不可开交,客户下单了,咱们就得把这笔生意记得一清二楚。

真是像抓住了一只小鱼,得小心翼翼,不能让它溜了。

客户下单了,咱们得发货。

这个时候,咱们就得把货物的成本、运费都算进去,心里得有个数。

比如说,咱们卖了一批玩具,成本是5000元,运费是500元,这下可得记录成一笔。

哈哈,这时候就得说,生意真不错!得把这个记录到会计账本里,记得可不能马虎。

毕竟,生意做得火,记账也要跟上,才能不让钱流失。

要是客户把钱打过来了,咱们又得欢天喜地,开开心心地把这笔款项记录进去。

想想,客户真是好心,钱到账了,咱们心里美滋滋。

这个时候,咱们就得把收入记成一笔,账上那是越来越红火,简直就像是过年似的。

哦对了,这里也得注意一下,收入要和成本好好对比,不能让利润变得模糊不清。

再说说外汇的问题。

外贸企业常常面对的就是汇率波动,有时候美金升了,咱们就赚了,有时候却降了,心里那个五味杂陈啊。

记账的时候,得好好考虑这些因素。

汇率变动可是个老大难问题,记账时得当心点。

比如说,昨天是7块钱一美金,今天可能就变成了6.8,哎呀,这一计算,简直让人感到人生如戏,真是时刻得跟着市场走。

出口退税也是外贸企业的一大看点。

国家为了鼓励出口,常常会给一些税收优惠,真是太好了。

这时候,咱们就得记得把这些退税也记到账上,心里想,省钱就是赚钱啊。

能省下一笔,那简直就是找到了金钥匙,打开了财富的大门。

不过,出口会计分录可不止这些。

还有许多细节,像是发票的开具、海关的申报,都是一门大学问。

这些环节得一一对应,不然可就麻烦了。

试想,假如发票出错了,客户找上门,那可真是赔了夫人又折兵。

会计得有一双火眼金睛,绝不能出差错。

出口会计分录就像是一次精彩的冒险,虽然繁琐,却让人充满期待。

每一笔交易,都是一次小小的成就感,记录下来的时候,仿佛把自己的努力一一展现。

外贸企业出口利润、费用、报价的核算分析

外贸企业出口利润、费用、报价的核算分析作者:李然来源:《对外经贸实务》2008年第10期国际贸易中及时准确的确定出口价格是买卖双方最为关心的重要问题,出口价格的组成因素主要有:成本、利润、费用、出口退税等几个方面,其中成本是整个出口价格的核心。

一般来说,我们掌握的出口成本是采购成本(含税成本),即含有增殖税。

它是外贸企业为出口产品进行生产、加工或采购原料而产生的成本,通常也称之为含税成本。

出口退税是为了降低商品的出口成本,采取增值税全部或部分退还的做法。

核算价格时,应将采购成本中的税收部分按出口退税率予以扣除,我国当前增值税的基本税率为17%,因此我们通常采用[(采购成本/1.17)€壮隹谕怂奥蔧求出出口退税额,再通过[实际采购-出口退税额]进一步求出实际采购成本(不含税)。

明确了出口成本的构成和退税的计算后,接下来通过对报价过程中利润、费用的核算进行具体分析,进一步提高整个出口报价的准确性,及时性和有效性。

一、出口利润的计算基数出口利润的确定可以用某一固定的数额表示,也可以用一定的利润率即百分比来表示。

一般来说,出口报价中关于利润的确定主要有四种利润基数:包括实际采购成本;采购成本(含出口退税);出口总成本(含出口费用);出口价格(销售价格)。

例如:某企业出口一批服装,FOB上海,该产品采购成本为100元人民币/件,最新纺织品出口退税率为11%,该产品国内增值税为17%,出口各项费用和为6元人民币/件,核算当日人民币外汇牌价为1:7 (美元/人民币),预期利润率为10%,试求不同的利润基数下企业报价时的利润额。

1.以实际采购成本为基数(1)实际采购成本 = 采购成本-出口退税收入(2)退税收入= [采购成本€鳎?+增值税率)] €?出口退税率(3)实际采购成本 =采购成本-(采购成本€?.17)€?11%或实际采购成本 = {采购成本€?(1+增值税率-出口退税率)}€鳎?+增值税率)出口利润= 实际采购成本€?0% =[100-(100/1.17)€?11%] €?10%= (100 - 9.40)€?10% = 9.062.以采购成本为基数出口利润 = 采购成本€?10% = 100 €?10% = 10.003.以出口总成本为基数出口总成本 = 采购成本+出口费用 = 100 + 6 = 106.00出口利润 = 出口总成本€?10% = 106 €?10% = 10.604.以出口价格为基数FOB = 实际采购成本+出口费用+利润= 采购成本-出口退税+出口费用+FOB €?10%= (采购成本-出口退税+出口费用)€鳎?-预期利润率)= [采购成本-(采购成本/1.17)€?11% +出口费用]€鳎?-10%)= [100-(100/1.17)€?11% + 6]€鳎?-10%)= 107.33出口利润= FOB €?10% = 10.73同理可推出CFR、CIF价为基数的利润计算公式CFR报价= (实际采购成本+费用+运费)€鳎?-预期利润率)CIF报价=(实际采购成本+费用+运费)€鱗1-利润率-(1+投保加成率)€妆O辗崖蔧二、出口报价中的费用核算1.出口费用的主要种类外贸企业的费用范围是根据自身业务经营特点来确定的,主要包括营业费用、管理费用和财务费用三部分。

国际贸易中出口总成本计算公式是什么?

国际贸易中出口总成本计算公式是什么?国际贸易中出口总成本计算公式是什么?公式如下:出口换汇成本=出口商品总成本(人民币)/FOB出口外汇净收入(美元)说明:1.出口商品总成本(退税后)=出口商品购进价格(含增值税)+定额费用-出口退税收入2.定额费用:出口商品购进价格×费用定额率(5%-10%不等,由各外贸公司按不同的出口商品实际经验情况自行核定。

定额费用一般包括银行利息、工资支出、邮电通讯费用、交通费用、仓储费用、码头费用以及其他的管理费用)3.退税收入=出口商品购进价(含增值税)÷(1+增值税率)×退税率出口盈亏额=(FOB出口外汇净收入×银行外汇买入价)-出口商品总成(退税后)国际贸易中出口总成本包括什么?1.国际贸易中的出口总成本包括货物的成本,报关商检及物流的成本,保险费的成本,并为此支付的人工,服务,资金利息,房租,旅差,快递等间接成本。

2.国际贸易主要有两种成交方式,FOB价和CIF价,其各自的计算公式是FOB方式:生产成本+陆路运输+报关报检CIF方式:生产成本+陆路运输+报关报检+海运费+保险3.注意:国际贸易计算价格并不一定要斟酌的加入那么多点的,可以按照一定的比例把那这些小的费用最后加入就好.国际贸易换汇成本计算外汇净收入=CIF*(1-佣金率)*【1-(1+投保加成率)%*保险费率】-运费换回成本=(进货含税价-退税收入)/外汇净收入自己套用这些公式就可以算出成本计算公式简单呀!售价公式:=2.2/(1-(25%+15%)) 结果是3.66元.我赚的每包利润公式:=2.2/(1-(25%+15%)) *25%别人每包赚的利润公式:=2.2/(1-(25%+15%)) *15%我要赚100元至少要卖这些包:=INT(100/2.2/(1-(25%+15%)) *25%)国际贸易中常用的计算公式有那些?在我国进出口业务中,最常采用的贸易术语是FOB、CFR和CIF 三种。

外贸知识精品[出口成本预算表(修订)

出口成本预算表编号:日期:商品名称及规格:供货单位: 出口国家/地区:买方:出口报价:成交数量:当日汇率:出口预算表的计算(2009—07—26 00:15:48)转载标签:fobrmbusd销售单位集装箱多伦多校园----—-———----————--—————--——-——--——---————-—-—--—--—---——---——————-—-——-———-————在进出口贸易中,商品的价格是买卖双方磋商的焦点,有时也是成交的决定性因素。

正确掌握进出口商品价格构成,合理采用各种作价方法,选用有利的计价货币和贸易条件,准确核算成本、利润,具有十分重要的意义。

在SimTrade中,当出口商起草合同完毕,发送给对方时,必须先填写出口预算表,预估各项费用;交易完成后,实际发生的金额将列于右侧栏中,供学生核对自己计算得正确与否。

以下就出口预算表中各项费用的计算加以说明,便于学生填写时参考。

注意出口预算表填入的数字全部为本位币,且都保留两位小数。

如需换算,汇率请参考"淘金网"中的”银行"页面,如没有该项费用发生,请填"0”.请选择以下主题查看相关内容:基础计算一、合同金额二、采购成本三、FOB总价四、内陆运费五、报检费六、报关费七、海运费八、保险费九、核销费十、银行费用十一、其他费用十二、退税收入十三、利润基础计算(一)毛重、净重、体积计算首先到”淘金网”的"产品展示”中记下产品每箱的重量、体积,其次查询产品的销售单位与包装单位是否相同。

在计算重量时,对销售单位与包装单位相同的产品(如食品类产品),可直接用交易数量×每箱的毛(净)重;对销售单位与包装单位不同的产品(如玩具类、服装类产品),须先根据单位换算计算出单件的毛(净)重,再根据交易数量计算总毛(净)重。

在计算体积时,对销售单位与包装单位相同的产品(如食品类产品),可直接用交易数量×每箱的体积;对销售单位与包装单位不同的产品(如玩具类、服装类产品),须先根据单位换算计算出包装箱数,再计算总体积.(注意:包装箱数有小数点时,必须进位取整箱.)例1:玩具类产品08001项,销售单位是UNIT(辆),包装单位是CARTON(箱),单位换算显示是每箱装6辆,每箱毛重23KGS,每箱净重21KGS,每箱体积0.08052CBM。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

在《外贸企业出口商品的成本核算》中,我们从经济效益指标角度来分析了外贸企业出口商品的成本核算。

本文从商品来源角度来解析出口商品的成品。

熟悉掌握商品成本的成本计算以后,对出口退税、换汇成本以及企业的经济效益核算均有很大的帮助。

出口商品的成本可以包括生产成本、加工成本和采购成本三种。

对于贸易型出口企业(外贸企业)而言,商品成本在一般情况下即为采购成本,是指外贸企业向供货商采购商品的价格(增值税发票上的计税金额)。

在出口价格中,正常采购成本所占比例最大,因而成为价格的重要组成部分。

一般来讲,供货商所报的价格就是外贸企业的采购成本,但是由于增值税是转嫁税,需要购买方负担税款,因此供货商报出的价格包含增值税,由于出口商品实行退税政策,外贸企业因购买货物所负担的税款由国家全额或按一定比例(有征退税率差的商品)退还。

如果是全额退税的商品,如:征税率17%、退税率17%的商品,商品成本即为不含税的采购成本。

因为购货商所负担的税款,国家全额退付给企业,不需要企业承担。

这里另外需要强调的是,假如该商品用于内销,商品成本也是不含税的采购成本,因为购货商所负担的税款,抵顶内销的销项税金,转嫁到下一家购货企业或消费者来负担。

如果是按一定比例(有征退税率差的商品)退税的出口商品,如:征税率17%、退税率13%的商品,商品成本应该是采购成本和征退税率差部分,因为征退税率差部分由企业负担增加成本。

换句话讲:外贸出口企业购进出口退税商品的实际采购成本应将出口退税部分从含税的采购成本中予以扣除,从而得出实际采购成本。

实际采购成本的计算程序如下:含税采购成本=购货成本=货价+增值税额(增值税额=货价×增值税率)=货价+货价×增值税率=货价×(1+增值税率)货价=含税采购成本/(1+增值税率)出口退税额=货价×出口退税率实际采购成本=含税采购成本-出口退税额=货价×(1+增值税率)-货价×出口退税率=货价×(1+增值率-出口退税率)=含税采购成本/(1+增值税率)×(1+增值税率-出口退税率)含税采购成本=实际采购成本/(1+增值税率-出口退税率)×(1+增值税率)由此,得出如下公式:含税采购成本=实际采购成本/(1+增值税率-出口退税率)×(1+增值税率)实际采购成本=含税采购成本/(1+增值税率)×(1+增值税率-出口退税率)退税额=含税采购成本/(1+增值税率)×出口退税率财务核算是对业务过程的正确反映,结合财务核算对上述内容举例说明。

例:一件产品的含税采购成本(价税合计)是117元人民币,其中包括17%的增值税,若该产品的退税率为13%,那么该产品的实际采购成本为:实际采购成本=117/(1+17%)(1+17%-13%)=104元财务核算:购进该产品应该记库存商品借方增加额为100元,同时应交增值税进项税金借方增加额17元。

根据这个实例可能出现以下几种情况:1、假如该产品用于内销,内销后同时结转成本,简单说就是100元从库存商品贷方结转到主营业务成本,那么该产品的实际采购成本是100元,进项税金17元用于抵顶内销的销项税,由下一购货方或消费者负担税款。

2、假如该产品用于出口销售,退税率17%,简单说就是100元从库存商品贷方结转到主营业务成本,那么该产品的实际采购成本也是100元,进项税金17元通过应交税金贷方结转到应收出口退税科目,税款由国家退付给出口企业。

3、假如该产品购进时取得的是增值税发票,出口是免税的(如:出口含金产品),进项税金17元通过应交税金贷方结转到销售成本,由该企业负担税款,那么该产品的实际采购成本是117元。

4、假如该产品用于出口销售,征税率17%,退税率13%,简单说就是100元从库存商品贷方结转到主营业务成本,进项税金17元通过应交税金贷方结转到应收出口退税13元,4元结转到销售成本由该企业负担,那么该产品的实际采购成本是104元。

上述内容的介绍虽然是一个非常简单的问题,在这里并不是单纯为了说明什么是商品成本以及财务如何核算的问题,而是根据增值税价税分流的原理,来说明由于出口退税的原因对商品成本的构成做一些基本分析,这样才能对外贸企业出口退税换汇成本、出口退税核算以及企业经济效益有了正确理解。

外贸财务人员在核算出口商品成本的时候,因为涉及到汇率问题,因此,与内销产品的成本核算是不同的.出口商品的成本核算主要有两个经济效益指标:A.出口商品换汇成本(换汇率)该指标反映出口商品每取得一美元的外汇净收入所耗费的人民币成本。

换汇成本越低,出口的经济效益越好、计算公式为:出口换汇成本=出口总成本(人民币元)/出口外汇净收入(美元)这里的出口总成本,包括进货(或生产)成本,国内费用(储运、管理,预期利润等,通常以费用定额率表示)及税金。

出口外汇净收入指的是扣除运费和保险费后的FOB外汇净收入。

例:某商品国内进价为人民币7270元,加工费900元,流通费70O元,税金30元,出口销售外汇净收入为11O0美元,则:出口总成本=727O十9O0+7O0+30=8900元(人民币)换汇成本=89O0元人民币/11O0美元=8人民币元/美元B.出口商品盈亏率该指标说明出口商品盈亏额在出口总成本中所占的百分比,正值为盈负值为亏。

出口商品盈亏率=(出口人民币净收入-出口总成本)/出口总成本 X 100%其中出口人民币净收入=FOB出口外汇净收入 X 银行外汇买入价盈亏率和换汇成本之间的关系为:出口商品盈亏率=[1-出口换汇成本/银行外汇买入价]X 100%可见,换汇成本高于银行买入价,盈亏率是负值。

换汇成本低于银行外汇买入价,出口才有盈利。

在《外贸企业出口商品的成本核算》中,我们从经济效益指标角度来分析了外贸企业出口商品的成本核算。

本文从商品来源角度来解析出口商品的成品。

熟悉掌握商品成本的成本计算以后,对出口退税、换汇成本以及企业的经济效益核算均有很大的帮助。

出口商品的成本可以包括生产成本、加工成本和采购成本三种。

对于贸易型出口企业(外贸企业)而言,商品成本在一般情况下即为采购成本,是指外贸企业向供货商采购商品的价格(增值税发票上的计税金额)。

在出口价格中,正常采购成本所占比例最大,因而成为价格的重要组成部分。

一般来讲,供货商所报的价格就是外贸企业的采购成本,但是由于增值税是转嫁税,需要购买方负担税款,因此供货商报出的价格包含增值税,由于出口商品实行退税政策,外贸企业因购买货物所负担的税款由国家全额或按一定比例(有征退税率差的商品)退还。

如果是全额退税的商品,如:征税率17%、退税率17%的商品,商品成本即为不含税的采购成本。

因为购货商所负担的税款,国家全额退付给企业,不需要企业承担。

这里另外需要强调的是,假如该商品用于内销,商品成本也是不含税的采购成本,因为购货商所负担的税款,抵顶内销的销项税金,转嫁到下一家购货企业或消费者来负担。

如果是按一定比例(有征退税率差的商品)退税的出口商品,如:征税率17%、退税率13%的商品,商品成本应该是采购成本和征退税率差部分,因为征退税率差部分由企业负担增加成本。

换句话讲:外贸出口企业购进出口退税商品的实际采购成本应将出口退税部分从含税的采购成本中予以扣除,从而得出实际采购成本。

实际采购成本的计算程序如下:含税采购成本=购货成本=货价+增值税额(增值税额=货价×增值税率)=货价+货价×增值税率=货价×(1+增值税率)货价=含税采购成本/(1+增值税率)出口退税额=货价×出口退税率实际采购成本=含税采购成本-出口退税额=货价×(1+增值税率)-货价×出口退税率=货价×(1+增值率-出口退税率)=含税采购成本/(1+增值税率)×(1+增值税率-出口退税率)含税采购成本=实际采购成本/(1+增值税率-出口退税率)×(1+增值税率)由此,得出如下公式:含税采购成本=实际采购成本/(1+增值税率-出口退税率)×(1+增值税率)实际采购成本=含税采购成本/(1+增值税率)×(1+增值税率-出口退税率)退税额=含税采购成本/(1+增值税率)×出口退税率财务核算是对业务过程的正确反映,结合财务核算对上述内容举例说明。

例:一件产品的含税采购成本(价税合计)是117元人民币,其中包括17%的增值税,若该产品的退税率为13%,那么该产品的实际采购成本为:实际采购成本=117/(1+17%)(1+17%-13%)=104元财务核算:购进该产品应该记库存商品借方增加额为100元,同时应交增值税进项税金借方增加额17元。

根据这个实例可能出现以下几种情况:1、假如该产品用于内销,内销后同时结转成本,简单说就是100元从库存商品贷方结转到主营业务成本,那么该产品的实际采购成本是100元,进项税金17元用于抵顶内销的销项税,由下一购货方或消费者负担税款。

2、假如该产品用于出口销售,退税率17%,简单说就是100元从库存商品贷方结转到主营业务成本,那么该产品的实际采购成本也是100元,进项税金17元通过应交税金贷方结转到应收出口退税科目,税款由国家退付给出口企业。

3、假如该产品购进时取得的是增值税发票,出口是免税的(如:出口含金产品),进项税金17元通过应交税金贷方结转到销售成本,由该企业负担税款,那么该产品的实际采购成本是117元。

4、假如该产品用于出口销售,征税率17%,退税率13%,简单说就是100元从库存商品贷方结转到主营业务成本,进项税金17元通过应交税金贷方结转到应收出口退税13元,4元结转到销售成本由该企业负担,那么该产品的实际采购成本是104元。

上述内容的介绍虽然是一个非常简单的问题,在这里并不是单纯为了说明什么是商品成本以及财务如何核算的问题,而是根据增值税价税分流的原理,来说明由于出口退税的原因对商品成本的构成做一些基本分析,这样才能对外贸企业出口退税换汇成本、出口退税核算以及企业经济效益有了正确理解。

您正浏览的文章《外贸企业出口商品的成本核算解析_外贸会计_世贸人才网》由世贸大学: 整理,访问地址为:/class10170_54323.shtml2010年01月18日换汇成本及对外报价的计较要领一、换汇成本及出口商品盈亏率(一)出口商品换汇成本出口商品换汇成本是指:商品出口净收益每美元所需要的人民币总成本,即用几多人民币换回一美元。

换汇成本越低,出口的经济效益越好、计较公式为:出口换汇成本=出口总成本(人民币元)/出口外汇净收益(美元)=(采集购买合同价/1.17*1.04+各种用度)/美元净收益人民币出口总成本包孕:商品的现实采集购买成本(要是出口商品属于退税补贴商品扣除出口退税金额后的成本)及国内用度(通常有运脚,保费,银行用度,综合用度等)。