2010年中央电大 万科A获利能力分析

中央电大 (任务3) 财务报分析 万科A 公司 获利能力分析3

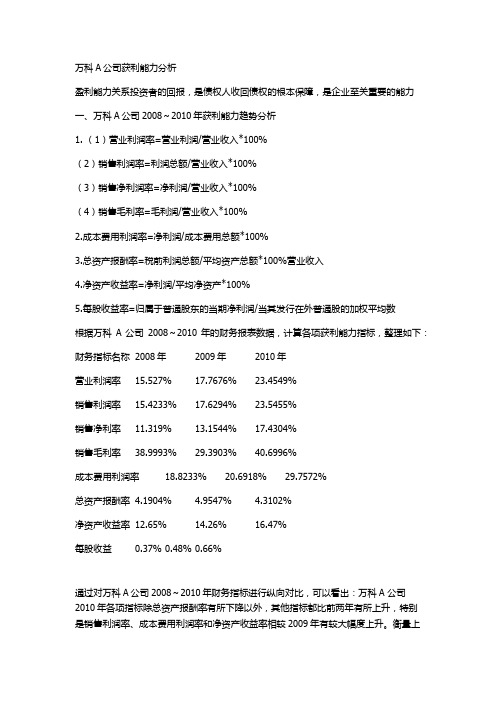

万科A公司获利能力分析盈利能力关系投资者的回报,是债权人收回债权的根本保障,是企业至关重要的能力一、万科A公司2008~2010年获利能力趋势分析1. (1)营业利润率=营业利润/营业收入*100%(2)销售利润率=利润总额/营业收入*100%(3)销售净利润率=净利润/营业收入*100%(4)销售毛利率=毛利润/营业收入*100%2.成本费用利润率=净利润/成本费用总额*100%3.总资产报酬率=税前利润总额/平均资产总额*100%营业收入4.净资产收益率=净利润/平均净资产*100%5.每股收益率=归属于普通股东的当期净利润/当其发行在外普通股的加权平均数根据万科A公司2008~2010年的财务报表数据,计算各项获利能力指标,整理如下:财务指标名称2008年2009年2010年营业利润率15.527% 17.7676% 23.4549%销售利润率15.4233% 17.6294% 23.5455%销售净利率11.319% 13.1544% 17.4304%销售毛利率38.9993% 29.3903% 40.6996%成本费用利润率18.8233% 20.6918% 29.7572%总资产报酬率4.1904% 4.9547% 4.3102%净资产收益率12.65% 14.26% 16.47%每股收益0.37% 0.48% 0.66%通过对万科A公司2008~2010年财务指标进行纵向对比,可以看出:万科A 公司2010年各项指标除总资产报酬率有所下降以外,其他指标都比前两年有所上升,特别是销售利润率、成本费用利润率和净资产收益率相较2009年有较大幅度上升。

衡量上市公司盈利能力最常用的财务分析指标即每股收益也比前两年有所提高。

这些财务指标的变化说明万科A在2008年至2010年期间,投入生产比上升,企业获利能力增强。

二、万科A公司与金地集团获利能力对此分析根据万科A公司、金地集团2008~2010年的财务报表,将主要财务数据和计算得出的各项获利能力指标,整理如下:财务数据名称2008年2009年2010年营业收入40991800000 48881000000 50713800000营业利润6364790000 8685080000 11894900000利润总额6322290000 8617430000 11940800000净利润 4639870000 6430010000 8839610000资产总额119237000000 137609000000 215638000000净资产 38819000000 45409000000 54587000000表1-万科A公司2008~2010年主要财务数据财务数据名称2008年2009年2010年营业收入9762030000 12098200000 19592500000营业利润1532980000 2471150000 4205900000利润总额1541720000 2498090000 4226240000净利润 1094310000 1933400000 3132840000资产总额35101600000 55517800000 72816500000净资产 10409900000 16850500000 21005600000表2-金地集团2008~2010年主要财务数据财务指标名称2008年2009年2010年万科金地万科金地万科金地营业利润率15.527% 15.7035% 17.7676% 20.4258% 23.4549%21.4669%销售利润率15.4233% 15.793% 17.6294% 20.6484% 23.5455%21.5707%销售净利率11.319% 11.2098% 13.1544% 15.981% 17.4304%15.9899%销售毛利率38.9993% 43.1379% 29.3903% 36.7098% 40.6996%38.0698%成本费用利润率18.8233% 19.5598% 20.6918% 25.1831%29.7572% 27.2299%总资产报酬率4.1904% 3.34% 4.9547% 3.6386% 4.3102%4.4375%净资产收益率12.65% 9.04% 14.26% 11.83% 16.47%15.24%每股收益0.37% 0.5% 0.48% 0.78% 0.66% 0.6%表3-万科A公司与金地集团2008~2010年获利能力财务指标通过万科A公司与金地集团三年的财务指标的对比,可以看出:1.销售利润率:两家房地产公司2008~2010年利润率基本呈上升趋势,但从营业利润率指标上看,2008~2010年这三年,万科A公司在这三年中的营业利润率都要弱于金地集团。

03任务-万科A获利能力分析

万科A获利能力分析一、营业活动反映获利能力是指企业赚取利润的能力,反映企业的资金增资能力,主要包括企业从营业收入中获取利润的能力、企业运用资金赚取利润的能力以及股东的投资回报水平三方面。

获利能力首先与股东财富直接挂钩,也是企业价值评估的数据基础。

因为股东的直接利益来源于所投资净资产的增资程度,并且利润通常是证券价值变动的重要决定因素。

其次,企业的获利能力影响债权人的债务安全。

因为利润与经营活动现金净流量是债务利息和本金偿付的重要来源。

再次,企业的获利能力直接反应管理者的经营业绩。

企业各项管理活动的出发点和归宿点就是获取利润,更确切地说是价值增值,所以企业管理部门所作出的经营决策都是以企业收益水平的高低、收益的稳定持久性及收益潜力分析为前提。

最后,企业获利能力对其他利益相关者也具有重要意义。

实现收入是企业获利的基础,因为从营业收入中获取收益的能力反映了企业产品的竞争能力。

营业收入反映企业的商品经营,是相对于资产经营和资本经营而言。

以营利收入为基础的获利能力的衡量指标主要由三个,分别是销售毛利率、营业利润率、销售净利润。

1、销售毛利率销售毛利率是销售毛利与销售收入之比。

其反映每百元营业收入扣除营业成本后,有多少现金可以用于补偿各项期间费用并形成盈利。

销售毛利是企业实现净利润和综合收益的条件和基础。

2007年 2008年 2009年 2010年 2011年 销售毛利率(%)41.9938.9929.3940.6939.7810203040502007年2008年2009年2010年2011年销售毛利率(%)销售毛利率(%)如图显示,2007年至2011年的销售毛利率中,2009年的销售毛利率是最低的,其他几年都基本维持在一个水平线上。

说明这5年中其销售收入与销售成本基本没有太大的浮动,而2009年的销售收入减少而销售成本有说增加,以致该年毛利率下降至少10个百分点。

2011年销售毛利率同行业比较:万科A 嘉凯城 滨江集团 2011年销售毛利率(%)39.7824.1455.36102030405060万科A嘉凯城滨江集团2011年销售毛利率(%)2011年销售毛利率(%)如图显示,2011年三个企业中滨江集团的销售毛利率是最高的,嘉凯城的销售毛利率是最低的,万科A 位居中间。

万科A获利能力分析

万科A获利能力分析一、万科A获利能力分析盈利能力关系投资者的回报,是债权人收回债权的根本保障,是企业至关重要的能力。

1.营业收入分析营业收入是企业营销能力的综合反映,是获利能力的基础,也是企业发展的根本。

从下表可见,珠江三角洲及长江三角洲地区是其利润的主要来源。

企业初步形成了以长江三角洲、珠江三角洲和环渤海地域为主,以其他区域经济中心城市为辅的“3+X"跨地域布局。

以深圳和上海为核心的重点投资以及不断推进的二线城市扩张是保障业绩获得快速增长的主要因素。

2.期间费用分析期间费用是企业降低成本的能力,与技术水平,产品设计,规模经济和对成本的管理水平密切相关。

在营业费用增长率有所降低的3年间,销售增速仍保持上升态势,除市场销售向好外,还反映了销售管理水平有很大的提高。

由下表可见,管理费用的增长幅度不小,良好的管理关固然是企业发展的核心,但也应进行适度的控制。

由于房地产业需要大量资金作后盾,银行借款利息大量资本化的同时也存在大量的银行存款。

因此,万科在存在大量借款的情况下,其财务费用却为负数,管理层应注意提高资金利用效率。

3.主营业务利润及利润构成分析主营业务利润率分析: 17-19年销售毛利率逐渐增长。

17年根据市场供需两旺,房价稳步上升的变化以及对未来市场土地资源稀缺性的预期,企业调高了部分项目的售价,项目毛利率明显增长。

18年净资产收益率为近年来最高点,效益取得长足进步。

其项目阶梯形的收入,具有稳定性和较强的抗风险能力,抹平了行业波动带来的影响。

利润构成分析:由上表可见,万科主营业务利润呈上升趋势,其中房地产业务为其主要来源,毛利率保持稳定的增长态势,而物业管理业务获利能力有待加强。

2017年后净利润的增长在很大程度上靠营业利润的增长,同时投资收益的比重下降趋势明显。

营业外收支净额的比重逐渐减少。

4.盈利能力指标(1)资产报酬率和净资产报酬率。

这两项指标呈上升趋势(见下表)。

说明企业盈利能力不断提高。

2008-2010年万科获利能力分析

2010年 0.66

0.66

从2008年-2010年,万科的每股收益在逐年提高, 说明万科盈利能力强在增强

万科每股净资产列示表 单位:元/股

项目

2008年

2.70 每股净资产

2009年 2.71

2010年 3.14

从2008年-2010年,万科的每股净资产在逐年提高, 说明万科盈利能力在增强

15.27%

17.68%

万科净资产收益率分析

表一列示了万科从2008-2010年三年的净资产收益率情 况,万科的净资产收益率从2008-2010年逐年提高,所有者 权益投资盈利能力逐年增强。

四、万科每股收益列示表 单位:元/股

项目

2008年

0.37 基本每股收益

0.37 稀释每股收益

2009年 0.48 0.48

三、万科净资产收益率计算表 单位:元

项目

20Байду номын сангаас8年

2009年

2010年

净利润

4,639,869,152.73 6,430,007,538.69 8,839,610,505.04

平均所有者权 36369036255.12 益

42,113,530,967.64 49,997,356,048.24

12.76% 净资产收益率

总资产周转率的影响= (2010年的资产周转率-2009年的 资产周转率)*2010年的销售利润率=(0.29-0.38)* 24.54%=-2.30%

二、万科总资产净利率计算表 单位:元

项 目 2008年

2009年

2010年

净利润 4,639,869,152.73 6,430,007,538.69

8,839,610,505.04

万科A财务分析

万科A财务分析一、公司概况万科A是中国房地产开发企业万科集团旗下的上市公司,成立于1984年,总部位于深圳市。

公司主要从事房地产开发、物业管理和物业投资等业务。

截至目前,万科A已在全国范围内拥有多个房地产项目,并在香港和深圳两地上市。

二、财务指标分析1. 资产负债表分析根据最近一期的财务报表,万科A的总资产为X亿元,其中包括现金及现金等价物、应收账款、固定资产等。

总负债为X亿元,包括应付账款、短期借款、长期借款等。

净资产为X亿元,反映了公司的净值。

2. 利润表分析万科A在最近一期的财务报表中显示了其营业收入为X亿元,主要来自于房地产销售和物业管理收入。

营业成本为X亿元,包括土地成本、建筑材料成本等。

净利润为X亿元,反映了公司的盈利能力。

3. 现金流量表分析万科A的现金流量表显示,公司在最近一期的经营活动中获得的现金流入为X 亿元,主要来自于房地产销售和物业管理收入。

经营活动中支付的现金流出为X亿元,包括购买土地、支付工资等。

公司的自由现金流为X亿元,反映了公司可用于投资和分红的现金流量。

三、财务比率分析1. 偿债能力分析通过计算负债比率、流动比率和速动比率等指标,可以评估万科A的偿债能力。

例如,负债比率为X%,流动比率为X倍,速动比率为X倍。

这些指标反映了公司偿还债务的能力和流动性。

2. 盈利能力分析通过计算净利润率、毛利率和营业利润率等指标,可以评估万科A的盈利能力。

例如,净利润率为X%,毛利率为X%,营业利润率为X%。

这些指标反映了公司在销售和经营过程中的盈利能力。

3. 成长能力分析通过计算销售增长率、净利润增长率和资产增长率等指标,可以评估万科A的成长能力。

例如,销售增长率为X%,净利润增长率为X%,资产增长率为X%。

这些指标反映了公司在一定时期内的增长水平。

四、风险分析1. 宏观经济风险万科A作为房地产企业,受宏观经济环境的影响较大。

例如,经济增长放缓、政策调控等因素可能影响房地产市场的需求和价格。

电大任务3作业万科A获利能力分析

电大任务3作业万科A获利能力分析万科A获利能力分析1. 引言随着社会经济的飞速发展,企业要想在市场经济条件下,提高自我竞争能力和自我发展能力,把握经济动态,就要重视财务分析。

财务分析是企业了解一个企业经营业绩和财务状况的真实面目,从晦涩的会计程序中将会计数据背后的经济涵义挖掘出来,为投资者和债权人提供决策基础。

虽然审计可以在一定程度上改善这一状况,但审计师并不能绝对保证财务报表的真实性和恰当性,他们的工作只是为报表的使用者作出正确的决策提供一个合理的基础,所以即使是经过审计,并获得无保留意见审计报告的财务报表,也不能完全避免这种不恰当性。

这使得财务分析变得尤为重要,企业管理者通过财务分析,可以合理评价经营者的经营业绩,促进管理水平的提高。

投资者通过财务分析,可进一步预测投资后的收益水平和风险程度,以做出正确的投资决策。

万科是目前中国最大的专业住宅开发企业,也是股市里的代表性地产蓝筹股。

作为中国房地产行业龙头的万科企业股份有限公司,有效地做好企业财务分析,指导企业的经营和发展,才能更好地实现企业的战略发展。

2. 万科公司简介2.1. 公司简介万科企业股份有限公司成立于 1984 年 5 月,1988 年开始涉足房地产业,1991年1月,万科A股在深圳证券交易所挂牌交易。

万科是目前中国最大的专业住宅开发企业,也是股市里的代表性地产蓝筹股。

其总部设在深圳,至2009 年,万科已在 20多个城市设立分公司。

经过多年努力,万科逐渐确立了在住宅行业的竞争优势:“万科”成为行业第一个全国驰名商标,旗下“四季花城”、“城市花园”、“金色家园”等品牌得到各地消费者的接受和喜爱;公司研发的“情景花园洋房”是中国住宅行业第一个专利产品和第一项发明专利;公司物业服务通过全国首批 ISO9002 质量体系认证;公司创立的万客会是住宅行业的第一个客户关系组织;它是国内第一家聘请第三方机构,每年进行全方位客户满意度调查的住宅企业。

万科A获利能力分析

万科A获利能力分析一、万科A的公司情况概述万科成立于1984 年5 月, 以房地产为核心业务。

是中国大陆首批公开上市的企业之一。

1988年进入房地产领域, 同年发行股票2800 万股, 资产及经营规模迅速扩大。

1991 年开始发展跨地域房地产业务, 同年发行新股, A 股在深交所挂牌交易, 是首批公开上市的企业之一。

1992 年, 确定以大众住宅开发为核心业务, 进行业务调整。

1993 年, 4500 万股B 股发行并在深交所上市, 募集资金主要用于房地产开发, 核心业务突显。

1997 和2000 年, 共增资配股募集资金10.08 亿元, 实力增强。

2001 年, 转让万佳百货股份有限公司股份, 完成专业化。

2002 和2003 年, 发行可转换公司债券34.9 亿元, 进一步增强了资金实力。

1984 至2005 年, 万科营业收入从0.58 亿元到105.6亿元, 增长182 倍; 净利润从0.05 亿万元到13.5 亿元, 增长270 倍, 业务扩展到19 个大中城市, 凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,分别于2000 和2001 年入选世界权威财经杂志——福布斯的全球最优秀300 家和200 家小型企业, 获“2005 中国房地产百强企业综合实力TOP10 评选”第一, 在规模性专项评选中列第一、盈利能力专项评选中列第四, 在行业中业绩优异。

其良好的业绩、企业活力及盈利增长潜力为投资者带来了稳定增长的回报, 受到市场广泛认可。

2009年,万科共获取新增项目44个,对应万科权益建筑面积1036万平方米,规划项目中按万科权益计算的建筑面积为2436万平方米。

实现营业收入488.8亿元,归属上市公司股东的净利润53.3亿元。

较2008年分别增长19.2%和32.1%,各项经营指标也全面超越2007年分别增长了37.6%和10%,成为国内首家销售金额突破600亿的房地产公司,并2009年获得全球住宅企业销售冠军。

万科A财务分析

金融二班李燕霖1604020218万科A2010~2016财务报表单位:亿元杜邦三项分解表分析:(1)2010~2012年万科A的盈利能力有所提升。

2010年的ROE为13.34%,2011年为14.02%,2012年为19.07%,2013~2014年盈利能力有所下降,2013年的ROE为17.35%,2014年为16.64%,2015~2016年盈利能力有所下降,2015年的ROE为19.04%,2016年为17.54%。

(2)2010~2011年ROE的增加源于FL的提升,但FL的增加部分加速了ROA的下降作用,从而增强了万科A净资产收益率的下降趋势。

2012~2013年ROE的减少源于ROA与FL的下降。

2014~2015年ROE增加源于ROA的提升,但FL的增加部分减少了ROA的下降作用,从而增强了万科A净资产收益率的上升趋势。

2015~2016年ROE减少源于ROA 的下降,但FL的增加部分增大了ROA的下降作用,从而增强了万科A净资产收益率的下降趋势。

(3)2010~2011万科A的ROA的下降源于PM的下降,财务杠杆有所增长,但财务杠杆的上升在一定程度上增加了企业的财务风险。

可见,万科A在净利润和财务风险控制上都不是一个良好的状态。

2012~2013万科A的ROA的下降源于TAT的下降,财务杠杆有所下降,但财务杠杆的下降在一定程度上减少了企业的财务风险。

可见,万科A在净利润和财务风险控制上不都保持了一个良好的状态。

2014~2015万科A的ROA的提升源于PM 和TAT的增长,财务杠杆有所上升,但财务杠杆的上升在一定程度上增加了企业的财务风险。

可见,万科A在净利润和财务风险控制上不全都是一个良好的状态。

2015~2016万科A的ROA的下降源于PM和TAT的下降,财务杠杆有所上升,但财务杠杆的上升在一定程度上增加了企业的财务风险。

可见,万科A在净利润和财务风险控制上都不是一个良好的状态。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

作业三、

万科A获利能力分析

盈利能力关系投资者的回报, 是债权人收回债权的根本保障, 是企业至关重要的能力。

1. 营业收入分析

营业收入是企业营销能力的综合反映, 是获利能力的基础, 也是企业发展的根本。

从下表可见, 珠江三角洲及长江三角洲地区是其利润的主要来源。

企业初步形成了以长江三角洲、珠江三角洲和环渤海地域为主, 以其他区域经济中心城市为辅的“3+X”跨地域布局。

以深圳和上海为核心的重点投资以及不断推进的

2. 期间费用分析

期间费用是企业降低成本的能力, 与技术水平, 产品设计, 规模经济和对成本的管理水平密切相关。

在营业费用增长率有所降低的3 年间, 销售增速仍保持上升态势,除市场销售向好外, 还反映了销售管理水平有很大的提高。

由下表可见, 管理费用的增长幅度不小, 良好的管理关固然是企业发展的核心, 但也应进行适度的控制。

由于房地产业需要大量资金作后盾, 银行借款利息大量资本化的同时也存在大量的银行存款。

因此, 万科在存在大量借款的情况下, 其财务费用却为负数, 管理层应注意提高资金利用效率。

主营业务利润率分析:由下表可见、06-10年销售毛利率逐渐增长,07年根据市场供需两旺,房价稳步上升的变化以及对未来市场土地资源稀缺性的预期,企业调高了部分项目的售价,项目毛利率明显增长。

08年净资产收益率为近年来最高点,效益取得长足进步。

其项目阶梯型的收入,具有稳定性和较强的抗风险

主要来源,毛利率保持稳定的增长态势。

而物业管理业务获利能力有待加强。

2006年后净利润的增长在很大程度上靠营业利润的增长,同时投资收益约比重下降趋势明显。

营业外收支净额的比重逐渐减少

4. 盈利能力指标

(1) 资产报酬率和净资产报酬率。

这两项指标呈上升趋势( 见下表) 。

说明企业盈利能力不断提高。

的质量。

下表显示该指标波动幅度较大,说明现金流缺乏稳定性,存在较大的风,这样不确定性主要是由于增加存货所致,因此,万科应加强现金流的管理降低市场风险,提高运作效率、保证业务开展的灵活度。

例如:08年,加强对项目开发节奏的管理,加快销售,对不同的采用不同的租售策略,进一步消化现房库存,加快项目资金周转速度,10年贯彻“现金为王”的策略,调减全年开工和竣工计,以减少现金支出,都取得了不错的效果.

每股收益07 年的大幅下降是由于06 年实行了10 增10 的股票股利政策, 因此, 实际股东的收益还是增长了。

该指标一直保持较平稳的态势, 在不断增资的情况下, 仍能保持一定的每股收益, 说明万科有较强的获利能力。

09 年行业平均每股现金流量为0.404。

该指标偏低, 主要是由于每年公积金转股使股本规模扩大, 其次, 反映了万科获取现金能力偏低。

润与销售收入的对比关系 用以衡量企业在一定时期的销售收入获取的能力。

则万科的10年营业利润比09年有提高。

成本利润率10年比09年高 该指标越高 表明万科企业为取得利润而付出的代价越小 成本费用控制得越好 盈利能力越强。

资产报酬率10年比09年高 该指标主要用来衡量企业利用资产获取利润的能力 反映了企业总资产的利用效率 表示企业每单位资产能获得净利润的数量。

说明万科全部资产的盈利能力10年比09年强。

资本收益率10年比09年有所增长 而资本收益率越高 说明企业自有投资的经济效益越好 投资者的风险越少 值得投资和继续投资 对股份公司有限公司来说 就意味着股票

升值。

则万科公司的股票升值了。

每股利益10年比09年有所增长 则普通股的获利水平有所增长 万科的普通股获利水平有提高。

净资产收益率10年比09年有所增长 该指标是净利润与平均股东权益的百分比 是公司税后利润除以净资产得到的百分比率 该指标反映股东权益的收益水平 用以衡量公司运用自有资本的效率。

指标值越高 说明投资带来的收益越高。

则万科的投资收益提高了万科拥有较强的获利能力 且这种获利能力有很好的稳定性。

在行业沧海桑田变化的十年 万科一直保持了很高的盈利水平 除了市场强大需求外 说明其拥有很高的管理水平和决策能力 另外 规范、均好的价值观也是其长盛不衰的秘诀。