2019.11东方航空股票技术分析_图文.ppt

中国东方航空略分析

中国东方航空战略分析姓名陆敏盛学号 2006115115班级 06工商管理课程企业战略管理教师王琴日期 2008年12月10日目录一、企业简介 (3)二、战略管理四要素分析 (4)三、外部环境分析 (6)(一)一般环境分析 (6)(二)产业结构分析 (8)(三)外部环境要素分析 (10)四、内部能力分析 (12)五、综合分析 (14)(一)SWOT分析 (14)(二)业务组合分析 (16)六、战略指导文件 (18)(一)企业使命 (18)(二)企业目标 (18)七、公司战略及选择 (19)(一)市场开发战略 (19)(二)产品开发战略 (20)(三)成本控制战略 (21)(四)一体化战略 (22)八、总结 (23)一、企业简介中国东方航空集团公司作为直属于国务院国资委管辖的中央企业,是我国三大骨干航空运输集团之一,于2002年在原东方航空集团的基础上,兼并中国西北航空公司,联合云南航空公司重组而成。

东航集团总部设在中国经济最活跃、最发达的城市――上海,总资产736亿元,员工5.16万人,目前拥有现代化大中型运输飞机221架,通用航空飞机17架,经营着676条贯通全国、连接亚洲、欧洲、美洲、非洲和大洋洲的庞大航线网络,在国内17个省份设有基地和分、子公司。

中国东方航空股份有限公司是东航集团的核心企业,是中国第一家在香港、纽约和上海上市的航空公司,注册资本为人民币4,866,950,000元,中国东方航空集团拥有其61.64%股权。

中国东方航空股份有限公司自成立以来在业界获得过许多荣誉,其品牌在海内享有广泛声誉,创造过全国民航服务质量评比唯一“五连冠”纪录,还荣获国际航空业界的“五星钻石奖”。

自2005年成功首航两岸台商春节包机后,东航每年都成为两岸包机最重要的承运人之一,以安全、优质的服务赢得了台胞的高度赞扬。

从2007年开始,东航隆重推出了大型系列文化推广活动——“东方空中文化体验之旅”,开展以文化体验为导向的各类主题周活动,让旅客全方位体验难忘而特殊的文化旅程。

东航ppt模板

竭诚为您提供优质文档/双击可除东航ppt模板篇一:东航中国东方航空公司筹资方式与资本结构摘要:随着我国社会主义市场经济的发展和现代企业制度的建立,企业的筹资渠道和筹资方式日趋多元化,但是由于市场经济的风险性和企业筹资活动的复杂性所致,企业的资本结构普遍存在严重问题,突出表现在资产负债率明显偏高,债务结构不合理。

中国东方航空是我国三大民用航空运输公司骨干企业之一,本文通过研究东方航空公司的筹资方式和资本结构,找出其在筹资方式与资本结构上存在的问题并提出相应的建议,希望东方航空公司能实现更健康的发展。

关键词:东方航空筹资方式资本结构公司简介:中国东方航空股份有限公司前身为成立于1988年的中国东方航空公司公司,它于1995年4月14日完成股份制改组,首次注册登记并正式成立为股份制有限公司。

1997年,东方航空在香港(代码:0670)、纽约(代码:cea)、上海(代码:600115)三地证券市场挂牌上市。

20xx年东方航空联合兼并中国西北航空公司和云南航空公司,20xx年2月东方航空与上海航空联合重组,使原上海航空股份有限公司成为东航的全资子公司。

此外,东航还控股中国货运航空有限公司、中国东方航空江苏有限公司、中国东方航空武汉有限责任公司、上海东方远航物流有限公司、上海东方飞行培训有限公司等十余家公司。

东方航空是中国三大民用航空运输骨干企业之一,主营业务涵盖国内和经批准的地区、国际航空客、货、邮、行李运输业务及延伸服务;通用航空业务;航空器维修;航空设备制造与维修;国内外航空公司的代理业务;行业相关材料、设备与技术进出口业务;旅游服务;宾馆业务及与航空运输有关的其他业务。

东方航空公司20xx年9月至20xx年9月的主要财务数据如下所示:由以上数据可知:20xx年东方航空公司的营业利润开始转亏为盈;另外东方航空每股收益20xx年一直呈现增长趋势。

究其原因:(1)20xx年东方航空公司的营业利润开始转亏为盈,是因为东方航空公司是在20xx年全球经济危机严重程度不断显现,国内接连出现重大自然灾害和突发事件,导致中国航空运输市场需求出现迅速下滑,公司业绩因此受到较大影响。

股票分析与概述PPT(共56页)

金融万有引力定律:

市场最终会自动纠正定价错误。 当价格高于价值(价值高估),则卖出; 当价格低于价值(价值低估),则买入。

(二)基本分析与技术分析的区别

技术分析

基本分析

对心理因 股票的价格等于10%的逻辑加上 股票的价格等于90%的逻辑加上

素的看法 90%的心理因素

值与债务价值)

3、境内可比上市公司EBITDA以及国航 EBITDA的确定

EBITDA指标简介

EBITDA(Earnings Before Interest, Tax, Depreciation and Amortisation)是指未计 利息、税项、折旧及摊销前的利益。

它最先兴起于1980年代末美国的有线电视行业。当时的有 线电视运营商认为,要求进行折旧的会计规则,降低了他 们的财务业绩,是不合理的,因为进行折旧的基础设施事 实上价值依然完好。

20%

贴现率

4.24%

4.77%

5.30%

5.84%

6.37%

股价

4.08

3.90

3.73

3.56

3.40

根据上述敏感度分析,国航路演时给出的参考价格 正是3.36-4.10元。

EBITDA定价法

1、 EBITDA简介 2、 EBITDA估值法的公式:

P=EV/EBITDA 其中,EV为扣除现金的公司价值(包括股权价

三,股票定价方法

(一)内在价值法 (二)相对价值法 (三)简单的股利定价模型:零增长股利贴现模型 2,不变增长模型(戈登模型) 3,固定增长模型(Walter模型) 4,股票内在价格的决定因素

1、零增长股利贴现模型

根据基本分析的观点,股票的价格等于未来现金流的贴现值,

东方航空第四组---PPT精品文档19页

公司在2019年变更了会计政策,由原分5年摊销 改为发生时直接计入当期损益,以至减少了本期 利润总额3.84亿元,并且融资租赁和自购飞机的 大修理费也由预提修理准备改为发生时直接计入 当期损益,从而增加了2019年度利润总额4.43亿 元。由此可看出:

81.05%

304 438

521 573

2 434 323 544 307

3 247 993 18.78% 664 863

16.38%

1 120 541 829 931 844 522 183 636

1 449 384 8.65% 1 176 831 6.40%

698 477 588 164 1.42%

1、由于民航的特点是利润与营业额不一定成正 比,公司的营运能力的发挥有赖于是否拥有足够 的飞行维修能力,并取决于机场设备和空中交通 管制的改善。

2、航空公司的维修成本占了其营运成本的很大 一部分,一个发动机维修后可以使用几年,也就 是说大修理支出所产生的效果具有长期性,修理 支出达到取得固定资产时的计税基础的一定程度 之上,固定资产的使用年限延长,资产的使用寿 命必然增加了与该项资产相关的未来经济利益很 可能流入企业。

5727.23 25.17 10.23

24604.11 0.15776

2019 42.82 198.93 161.23 37.70 18.95 148.73 271.37

5480.71 44.40 18.56

23922.41 5.80143

主营业务收入与主营业务成本同向增长,主营 业务成本增长率大于主营业务收入增长率。由 2019和2019年主营毛利增量数据可知2019年主 营业务收入虽然比2019年收入要高,但主营毛利 率却低于2019年主营业务毛利率由此可见利润的 增长与主营业务收入、主营业务成本关系不大。

东方航空换股吸收合并上海航空案例分析

东方航空换股吸收合并上海航空案例分析合并双方情况介绍只︺5.1.1东方航空基本情况东方航空是以上海为基地,昆明、西安为区域枢纽的中国排名前三的航空企业。

本公司前身为中国东方航空公司,经中国民用航空总局民航局函字第864号文批准于1988年设立。

为筹备股份制改制和境内外上市,中国东方航空公司进行了分立重组。

原公司中直接从事航空运输和服务的东航上海总部和子、分公司整体改制为股份公司,其他非从事航空运输和与航空运输没有密切关联的全资子公司以及在合资企业中的全部股权分立成为中国东方航空(集团)公司(即中国东方航空集团公司前身)。

经国家体改委体改生口994〕140号文批准,中国东方航空(集团)公司独家发起设立了中国东方航空股份有限公司,并于1995年4月14日在上海市工商局注册成立。

东方航空设立时的股份总数为300,000万股,每股面值为1元,由中国东方航空(集团)公司全额认购。

东方航空最近三年的控股股东均为东航集团,实际控制人均为国务院国资委,控股股东和实际控制人未发生变更。

继东方航空前次发行完成之后,东航集团及其下属公司对本公司的合计持股比例达74.64%,维持控股地位不变。

东航集团和本公司的前身为中国东方航空公司,成立于1988年6月。

1995年4月,经批准,中国东方航空公司分立重组为中国东方航空(集团)公司和中国东方航空股份有限公司。

中国东方航空(集团)公司于1997年10月30日在中华人民共和国国家工商行政管理总局登记注册,注册资本为人民币9,707,765,000元。

2002年8月3日,经中华人民共和国国务院以国函L2o02]67 号批准,以中国东方航空(集团)公司为主体,兼并中国西北航空公司(’’西北航”),联合云南航空公司(“云南航”)组建成立了中国东方航空集团公司。

中国东方航空集团公司组建后,对原西北航和云南航进行主辅业分离:将航空运输主业纳入中国东方航空股份有限公司,完成公司航空运输主业的一体化。

东方航空并购案例PPT课件( 31页)

并购效果与分析

2009年6月30日(合并前)

资产总额

729.7亿

流动资产

106.0亿

非流动资产

623.7亿

2010年3月31日(合并后) 变动比例

917.5亿

25.7%

140.6亿

32.64%

776.9亿

24.56%

• 公司资产结构有所改善。资产总额增加的同时流动资产 的增长率高于非流动资产的增长率,在一定程度上增加 了公司资产的流动性。其中资产比重最大的仍未非流动 资产,存续公司仍受资产流动性的制约。

股东名称 东航集团 HKSCC NOMINEES 东航国际

增发前

持股数量(股) 2,904,000,000 1,539,637,139

持股比例(%) 59.67% 31.63%

增发后

持股数量(股)

持股比例(%)

股份性质

4,341,375,000

56.08%

限售A股

1,539,637,139 1,437,375,000

合并结果及有关问题

东航和上航在2008年低都是严重亏损,东航更是资不抵债,在此情况下两公司 合并可谓是“弱弱联合”,但这两个ST公司的重组,看似是弱弱联合,由行政推动, 但上航进入央企东航后,上海市政府在东航就拥有了话语权,这对上海航空枢纽港的 建设乃至经济发展,都会带来潜在好处。

东方航空2009年2月26日股东大会及类别股东会决议,以非公开发行股票方式向 东航集团发行143,737.5万股A 股,向东航国际发行143,737.5 万股H股股票,2009年6月26 日,募集A 股资金净额人民币5,547,763,307.82 元,募集H股资金净额人民币143,737.5万元, 共70亿元。补充流动资金。

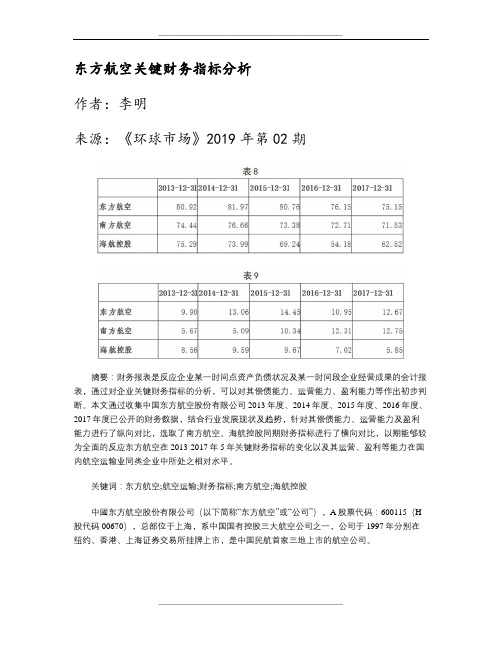

东方航空关键财务指标分析

东方航空关键财务指标分析作者:李明来源:《环球市场》2019年第02期摘要:财务报表是反应企业某一时间点资产负债状况及某一时间段企业经营成果的会计报表,通过对企业关键财务指标的分析,可以对其偿债能力、运营能力、盈利能力等作出初步判断。

本文通过收集中国东方航空股份有限公司2013年度、2014年度、2015年度、2016年度、2017年度已公开的财务数据,结合行业发展现状及趋势,针对其偿债能力、运营能力及盈利能力进行了纵向对比,选取了南方航空、海航控股同期财务指标进行了横向对比,以期能够较为全面的反应东方航空在2013-2017年5年关键财务指标的变化以及其运营、盈利等能力在国内航空运输业同类企业中所处之相对水平。

关键词:东方航空;航空运输;财务指标;南方航空;海航控股中國东方航空股份有限公司(以下简称“东方航空”或“公司”),A股票代码:600115(H 股代码00670),总部位于上海,系中国国有控股三大航空公司之一,公司于1997年分别在纽约、香港、上海证券交易所挂牌上市,是中国民航首家三地上市的航空公司。

截至2017年末,公司共运营客运飞机637架,主力机型平均机龄约5.5年,是全球大型网络航企中最年轻、最精简的机队之一,公司航线网络通达全球,2017年旅客运输量超过1.1亿人次。

一、行业状况及企业业务概况(一)行业现状1.近年来国家持续推进“一带一路”倡议、京津冀协同发展、长江经济带等对外开放和发展新战略,为航空运输业带来了新的发展机遇;同时随着经济结构优化升级,居民人均可支配收入有望进一步增长,居民航空出行需求和支付能力显著提升,预计“十三五”期间航空运输总周转量和旅客运输量年均增长水平将保持两位数。

2.国内外航空运输业竞争激烈。

在中短程航线方面,过去十五年快速成长的低成本航空公司积极抢占市场份额;高铁提速和网络扩张强化了其在中短程运输中的替代效应。

在远程航线方面,国际大型航空公司加速引进新型飞机,长期看好亚太地区市场,加速开通跨洲际航班。

东方航空财务报表分析课件

5.66

10.98

-5.08

3.93

17.03

25.88

20.45

22.87

17.70

13.08

16.54

6.19

14.96

22.66

27.45

16.93

17.38

9.29

10.88

12.38

1.41

9.38

17.05

27.15

1.55

21.06

15.25

15.20

18.69

4.81

11.55

25.73

东方航空 -466.97 -164.93 -86.09 -3351.70 -119.60 -2399.47 -103.88 919.75

中国国航 -86.35 1931.23 -32.57 106.36

-4.56

-345.38 -154.97 150.18

南方航空 -64.15

25.41 -680.00 -106.58 806.22 -335.21 -107.41 1059.75

东方航空财务报表分析

风险控制

• 为控制航油成本,东航于以往年度进 行了原油套期保值交易,通过选择合 适的工具等在一定程度上锁定价格区 间以控制价格大幅波动带来的风险。

东方航空财务报表分析

加强自身建设

• 加强自身建设,增强抵御风险的能力,保持竞争力,获取 长足的发展

• 1、完善安全体系,提升安全品质; • 2、提升竞争能力,提升盈利水平; • 3、深化包括机队、资源布局、航线网络和资产负债在内

东方航空财务报表分析

东方航空财务报表分析

东方航空财务报表分析

• 盈利能力分析 • 发展能力分析