棉纺织业行业经济运行分析(doc 6页)

纺织行业经济运行态势分析

.

长 12 亿米

.

其 中 棉 布 产 量 累 计 2 7 1 14

,

.

或 布 产 量 增 长速 度 均 出 现 下 滑

山 东省 全 年 布产 量 排 全 国 第 月布产量 累计 1 1 8

14

.

.

其中

,

产量

亿 米 同 比增 长 9

,

.

86%

。

规

.

,

同 比增 长 1 5

82

.

9 9 % ;}昆 纺交 织 布 累

维普资讯

… 中 国 行 业 经 济 发 展 态 势 大 扫描

墨= 娑 _

200 7

年

,

?

1

~

11

月

?

我 国 纺 织 行 业 规 模 以上 纺 织 I 业 企 业 实现 和 润 总 额 6

i

18

.

79

?

亿元

?

同 比增

.

长

,

3 7 27%

i

比上 年 同期 提 高 3

2007

年

1

~

12

。

月

,

我 国纺 织 行 业 工

,

上 继 续保 持增 长

。

,

但 增 长速 度 出现 回

,

1

~

11

.

月 该 省规模 以上 企 业 累 计 纱 产 量

,

业产 量 增长平稳

其中

重要 产 品产量

落 从 2 0 0 7 年 9 月 起 增 幅连 续突破 2 0 0 5

年 以 来 的 最 低 限 这 主 要 是 因 为 国 内外

.

上半年纺织行业经济运行情况分析总结

今 年 以来 , 织 工 业 总 产 值 ( 变 价 ) 比增 幅 : 纺 不 同

1 ~2月 1 . % 、 04 3月 1 . % 、 2O 4月 1 . % 、 4 1 5月 1 . 5

5 、 % 6月 1 .% , 月 回升 . 半 年 纺 织 工 业 总 产 值 67 逐 上 ( 变 价 )4 9 元 , 比 增 长 1 .% , 幅 比一 季 不 4 o亿 同 33 增 度 提 高 了 2 3个 百 分 点 . 中 4 . 其 5家 纺 织 行 业 国家 重 点企业 利 润 降 幅 明 显 减 缓 , 业 总 产 值 ( 变 价 ) 工 不 227亿 元 , 长 7 5 , 速 同 比 回 落 2. 8. 增 .% 增 1个 百 分 点, 比一 季 度 提 高 4个 百 分 点 . 营 业 务 收 入 3 6 2 主 1 . 亿 元 , 降 0 2 , 幅 比一 季 度 减 小 0 5个 百 分 点 . 下 .% 降 . 产 销 率 9 % , 比 提 高 1 6个 百 分 点 . 口 交 货 值 8 同 . 出 5. 74亿 元 , 长 2 7 , 现 利 润 1 . 增 .% 实 0 1亿 元 , 降 下 2 .% , 幅 比 一 季 度 减 小 2 . 百 分 点 .5家 盈 18 降 2 5个 3 利 企 业 合 计 盈 利 1 7亿 元 . 损 企 业 1 2. 亏 O家 , 亏损 企 业 亏损 额 2 6亿 元 , 比增 亏 0 5亿 元 . . 同 . 主要 产 品 产 量 继 续 保 持 增 长 . 纤 4 2万 t同 化 6 ,

1 2 国 内衣 着 消 费 稳 定 增 长 。 品价 格 止 跌 回 升 . 产

去 年 二 季 度 开 始 , 织 行 业 效 益 出现 下 滑 , 年 纺 全

棉纺织业行业经济运行分析

棉纺织业行业经济运行分析Modified by JEEP on December 26th, 2020.棉纺织业行业经济运行分析进入2005年,纺织品配额取消,尽管欧美设限对棉纺织业有一些影响,但行业运行基本平稳,棉价逐步上升,纱布产量稳步增长,受下游棉制服装出口增长和内需拉动,棉纺织行业效益出现较大增长;进出口及国内销售市场稳定; 预计到年底会有骄人的成绩。

生产纱产量继续稳步增长2004/2005棉花年度我国规模以上企业累计纱产量为万吨,比2003/2004棉花年度增长了27%;2005年1-9月我国规模以上企业累计纱产量为万吨,同比增长%。

从下图中可以看出,2004/2005棉花年度纱产量走势可分为三个阶段:第一阶段为2004年后四个月,这一阶段纱产量呈现出稳步增长的态势主要是源于纺纱企业对2005年1月取消纺织品配额后下游市场需求旺盛的一种预期;第二阶段为2005年上半年,这一阶段虽然开始时产量较低(主要是受春节长假的影响),但由于受到国内外市场的拉动,长势迅猛,6月份直达本棉花年度的最高点;第三阶段为2004/2005棉花年度最后两个月,由于受到我行业生产淡季的影响,这一阶段产量稍有下降。

但是进入新的棉花年度后,我们可以看出9月份纱继续保持了增长的势头,单月纱产量已高于上一棉花年度。

我国两大纱生产省山东、江苏2004/2005棉花年度的产量分别为万吨、万吨,浙江省无论是产量还是增长幅度都居全国纺纱生产第四位。

棉织物生产较为稳定2004/2005棉花年度我国规模以上企业累计梭织布产量为亿米,比2003/2004棉花年度增长了25%,其中纯棉梭织布累计产量为亿米,同比增长了%,增长量占整个棉花年度布增长量的60%以上。

2005年9月我国规模以上企业累计梭织布产量为亿米,同比增长%,其中纯棉梭织布累计产量为亿米,同比增长%。

布产量走势基本与纱产量走势一致,充分体现了我国棉纺织行业生产上下游衔接基本稳定的一贯特点。

纺织行业运行情况分析

2017 年,我国纺织行业坚持深化供给侧结构性改革,努力化解各种外部风 险,总体上保持了稳中有进、 稳中提质的发展态势, 各项经济运行指标均实现正 增长,部分指标增速较上年同期有所加快, 运行质效稳步提升, 转型升级成效逐 步显现。

第一节 行业运行现状分析

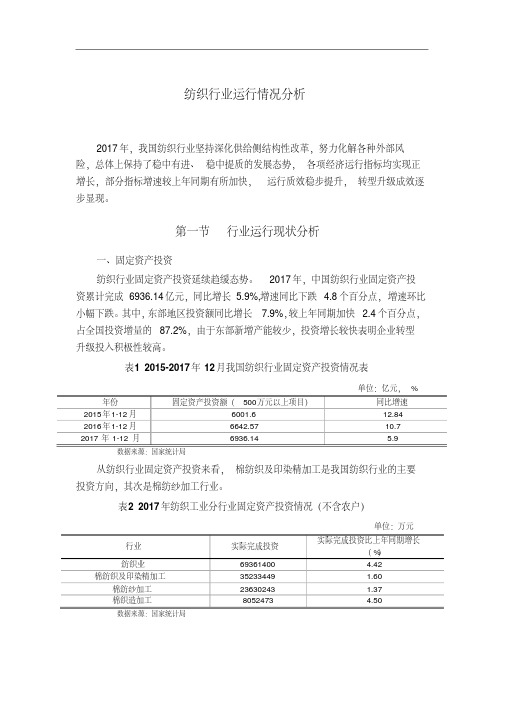

一、固定资产投资

纺织行业固定资产投资延续趋缓态势。 2017 年,中国纺织行业固定资产投 资累计完成 6936.14 亿元,同比增长 5.9%,增速同比下跌 4.8 个百分点, 增速环比 小幅下跌。其中,东部地区投资额同比增长 7.9%,较上年同期加快 2.4 个百分点, 占全国投资增量的 87.2%,由于东部新增产能较少,投资增长较快表明企业转型 升级投入积极性较高。

表3 2015-2017 年纺织行业销售收入与国内生产总值统计表

纺织行业销售收入 40173.3 40869.7 37976.7

数据来源:国家统计局

国内生产总值 689052 744127

827121.7

单位:亿元 占比( %)

5.83 5.49 4.59

三、行业供求情况 (一)行业供给:主要产品产量稳定

表1 2015-2017 年 12 月我国纺织行业固定资产投资情况表

年份 2015 年 1-12 月 2016 年 1-12 月 2017 年 1-12 月

固定资产投资额( 500万元以上项目) 6001.6 6642.57 6936.14

数据来源:国家统计局单Fra bibliotek:亿元, % 同比增速 12.84 10.7 5.9

本月止累计 4050

21389377 4885877 5172773

695.6 199889 2905269 1065674 1306543

纺织行业经济运行态势分析

纺织行业经济运行态势分析一、纺织业运行情况(一)行业规模(二)资本/劳动密集度(三)产销情况2008年1~8月,我国纺织业累计工业总产值为13699.94亿元,同比增长16.63%,增速比上年同期下降了5.30个百分点;累计工业销售产值为556.45亿元,同比减少4.44%;产销率为4.06%,与上年同期的97.41%相比有很大差距。

8月末,产成品资金占用为1300.14亿元,同比增长15.55%,增速比上年同期下降了1.88个百分点。

(四)成本费用结构(五)盈利情况(六)行业运营绩效盈利能力。

2008年1~8月,我国纺织业毛利率为10.45%,比上年同期增加了0.36个百分点;销售利润率为3.57%,比上年同期减少了0.09个百分点;成本费用利润率为3.71%,比上年同期减少了0.11个百分点;资产利润率为3.23%,比上年同期增加了0.02个百分点;净资产利润率为8.24%,比上年同期减少了0.04个百分点。

行业盈利能力勉强维持一般水平。

经营能力。

2008年1~8月,我国纺织业总资产周转率为90.29%,比上年同期增加了2.85个百分点;流动资产周转率为1.78 次,比上年同期增加了0.05 次;产成品周转率为9.03次,比上年同期增加了0.17次。

2008 年1~9 月,我国纺织业累计固定资产投资额为1,154.03亿元,同比增长3.50%,增幅比上年同期下降了21.80 个百分点,增幅比同期制造业投资总额增速低29.90个百分点。

纺织业累计固定资产投资额占制造业固定资产投资额的比重为 3.56%,比上年同期下降了1.02个百分点。

二、行业企业规模结构(一)产品销售收入(二)利润亏损企业亏损额。

2008年1~8月,我国纺织业亏损企业累计亏损额为79.66亿元,同比增长49.55%,增幅比上年同期上升了30.31个百分点。

其中:大型企业亏损企业累计亏损额为8.74 亿元,同比增长153.51%,增幅比上年同期上升了117.56个百分点,增幅比行业平均水平高103.96个百分点。

我国纺织行业经济运行情况分析

16月我国纺织行业经济运行情况分析提示:2010年1-6月我国纺织行业经济运行情况分析2010年上半年纺织行业发展持续稳步回升,整体表现良好,但增长速度在逐渐放缓;下半年纺织行业将继续呈现稳步回升向好态势,增速将比上半年有所放缓。

中国纺织工业协会会长杜钰洲,副会长许坤元、王天凯等协会领导出席会议。

协会各部门、各专业协会及有关单位负责人100余人出席会议。

上半年行业质量、效益稳步提升整体看来,上半年纺织行业基本表现良好,质量、效益稳步提升,各项指标大多实现了两位数的增长,为全年经济健康发展打下了良好基础。

产销值稳步增长,但增速放缓。

1-6月,全行业实现工业总产值21171.14亿元,同比增长25.45%,较上年同期提高19.01个百分点;实现销售产值20661.79亿元,同比增长25.94%,较上年同期提高19.55个百分点。

上半年行业产销比为97.59%,同比上升0.31个百分点,产销衔接一直较好。

主要产品产量增长放缓,1-6月,化纤增长13.43%,较上年同期提高2.86个百分点,但增速自2010年初以来已连续4个月下行;纱增长16.96%,较上年同期提高7.56个百分点,但增速已连续4个月下行;布增长16.40%,较上年同期提高16.24个百分点,已连续3个月下行;服装增长17.68%,较上年同期提高13.98个百分点,增速小幅波动。

投资、就业继续回升,区域结构调整步伐不断加快。

1-6月,全行业投资总额累计1652.56亿元,同比增长22.61%,较上年同期提高16.26个百分点,增速持续回升。

全行业新开工项目4491个,累计增长14.27%,增速较上年同期下降7.77个百分点,其变化呈现波动特点。

中西部地区投资增长显著,1-6月中部、西部地区投资额同比分别增长46.72%、59.97%,较东部地区明显高出41.05、54.31个百分点,中西部地区新开工项目同比分别增长42.60%、34.01%。

2023年上半年纺织经济运行情况分析模板

原材料价格上涨:

1. 全球原材料价格持续上涨,如棉花、丝绸、化纤原料等,造成纺织企 业生产成本的不断增加。 2. 原材料价格上涨带来的成本压力迫使纺织企业降低盈利空间,并加剧 了竞争压力。

2. 原材料价格上涨也导致了纺织品价格的上涨,使得企业在产 品定价方面面临了更大的挑战。

经济不稳定影响

1. 宏观经济不稳定带来的影响:2022年上半年,全球经 济形势紧张,贸易保护主义抬头,国际市场需求波动不定, 这对纺织行业产生了明显的影响。数据显示,因宏观经济 不稳定,纺织品出口额同比下降5%,其中对主要出口市 场的贸易额下滑明显。 2. 原材料价格波动的影响:原材料是纺织产业的重要成本, 其价格波动直接影响企业的盈利能力。据统计,2022年 上半年,纺织原材料价格平均上涨了10%,其中棉花价 格上涨15%,涤纶价格上涨8%。原材料价格的波动加大 了纺织企业的经营成本压力,导致了利润率下降。

出口

原材料供应不稳定

对纺织经济的影响

棉的原材料供 应不稳定的因素

全球原材料市场 原材料供应 供应链管理

应对原材料供应不稳定的 措施

多元化采购策略 供应链网络 生产效率

2022年上半年纺织原材料 市场挑战与应对策略

原材料价格波动 原材料供应短缺 进口原材料波动 原材料价格传导

技术升级推动产能增长

1. 技术升级带动生产效率提升。通过引进先进设备和技术,企业的 生产效率得到提高,同时产品的质量也得到了保证,这促进了产能的 增长。 2. 技术升级降低生产成本。新技术的应用能够降低生产成本,提高 企业的盈利能力。同时,降低成本也有助于企业在市场竞争中占据优 势。

上半棉纺织行业经济运行分析

2005上半棉纺织行业经济运行分析提示:进入2005年,频繁的贸易摩擦使棉纺织行业经受了史无前例的考验,但行业运行基本平稳,棉价逐步上升,纱布产量稳步增长,受下游棉制服装出口增长和内需拉动,棉纺织行业效益出现较大增长;尽管第二季度的进出口增长幅度有所下滑,但销售市场稳定,呈现出总体向好,亮点不少的发展态势。

一、从运行态势看利润总额增幅较大据国家统计局统计,2005年1-6月份,全国棉纺织规模以上企业产品销售收入为2222.6亿元,同比增长28.51%;利润总额同比增长60.1%,为61.2亿元,其中6月份净增加15.8亿元;利润率为2.75%,高于2004年同期的2.21%;从各省市的情况看出,除了河北及福建省以外,其他棉纺大省利润率都好于去年同期,最高的仍然是山东省为4.73%,尽管陕西省的利润率仍为负值,但是与2004年同期相比明显见好。

2005年1-6月全国棉纺织工业固定资产累计投资为200亿元,同比增长49.2%,与1-3月份相比增长幅度下降。

据了解,这些投资主要用来增加紧密纺、清梳联、无梭织机等先进设备,提高产品档次。

纱线生产增长强劲2005年上半年我国棉纺织行业规模以上企业累计纱产量为630.25万吨,同比增长23.02%。

我国两个纱线生产大省:山东省累计产量159.69万吨,同比增长41.41%;江苏省累计产量为128.28万吨,同比增长40.99%。

由于上半年全国各省市纱生产情况较为稳定,普遍增长,因此这两个生产大省的纱产量在全国纱总产量中所占的比重基本不变,保持在45%左右。

值得一提的是进入二季度以来,浙江省纱产量增长迅速,已经超过湖北,跃居全国第四位。

但据了解,浙江省生产的纱以化纤、混纺纱偏多,而湖北则主要生产纯棉纱。

坯布生产稳定增长2005年上半年我国规模以上棉纺织企业梭织布累计产量为172.84亿米,同比增长19.89%,其中纯棉布累计产量为92.53亿米,同比增长27.42%,混纺交织布累计产量为34.91亿米,同比增长12.21%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

棉纺织业行业经济运行分析(doc 6页)

棉纺织业行业经济运行分析

进入2005年,纺织品配额取消,尽管欧美设限对棉纺织业有一些影响,但行业运行基本平稳,棉价逐步上升,纱布产量稳步增长,受下游棉制服装出口增长和内需拉动,棉纺织行业效益出现较大增长;进出口及国内销售市场稳定; 预计到年底会有骄人的成绩。

生产

纱产量继续稳步增长

2004/2005棉花年度我国规模以上企业累计纱产量为1277.41万吨,比2003/2004棉花年度增长了27%;2005年1-9月我国规模以上企业累计纱产量为988.22万吨,同比增长23.52%。

从下图中可以看出,2004/2005棉花年度纱产量走势可分为三个阶段:第一阶段为2004年后四个月,这一阶段纱产量呈现出稳步增长的态势主要是源于纺纱企业对2005年1月取消纺织品配额后下游市场需求旺盛的一种预期;第二阶段为2005年上半年,这一阶段虽然开始时产量较低(主要是受春节长假的影响),但由于受到国内外市场的拉动,长势迅猛,6月份直达本棉花年度的最高点;第三阶段为2004/2005棉花年度最后两个月,由于受到我行业生产淡季的影响,这一阶段产量稍有下降。

但是进入新的棉花年度后,我们可以看出9月份纱继续保持了增长的势头,单月纱产量已高于上一棉花年度。

为3525.9亿元,同比增长28.67%;利润总额为102.1亿元,同比增长

69.39%;亏损面为18.72%,同比下降了10.13个百分点。

利润总额增长高,由于规模以上企业数增加2066户的因素,扣除统计户数增长的因素,实际利润增长率大约为37%左右。

目前规模以上企业户数已达到7306户,与2004年5240户相比同比上升39.43%,产业集中度进一步提高,总体运行平稳。

从下图可以看出2004/2005棉花年度净利润率比2003/2004棉花年度较大增长,高出0.49个百分点,总体说来棉纺织行业继续朝良好的态势发展,这跟

2004/2005年度相对平稳的棉花市场是分不开的,2003/2004年度棉花市场起伏较大,这影响了这个棉花行业的效益,给企业带来了较大的损失,而2004/2005年度企业恢复了部分元气,运转相对平稳。

而2005年9月顺延了上个季度的大好形势,净利润率达到2.9%,与2004年同期的2.2%增长了31.8%,大力投资更新改造技术装备的优势终于显现了出来。

2005年上半年,6月份累计达到最高峰为2.75%,1-2月份,由于春节及不明朗的外部销售形式使得利润率达到最低为1.89%,2005年前三个季度的利润率曲线几乎是单纯的线性图,如果继续照这样的趋势发展下去,预计棉纺织行业到2005年底会有骄人的成绩。

出口

棉纺织品同比增长14.51%

对设限国出口增幅度较大

2004/2005棉花年度我国棉纺织品累计出口132.54亿美元,同比增长14.51%。

就贸易方式来说,一般贸易出口额增长了9亿美元,占全部棉纺织品出口增长总额的57%;就企业类型而言,出口增长幅度较快的是三资企业,而国有企业的出口额在这一棉花年度则下降了23%;从地区分布来看,我国的贸易市场格局没有太大的变化,亚洲仍然是我国的主要市场。

但是这一棉花年度由于受到“取消纺织品配额”这一利好消息的影响,对设限国家出口增长幅度较大,同比增长幅度为42%,而对非设限国家出口仅增长了10%。

纱线以内销为主

出口继续回落

2004/2005棉花年度我国棉纱线累计出口46.34万吨,比上一棉花年度略有下降,出口量占我国纱生产总量的3.6%,表明我国生产的棉纱线仍以内销为主,平均价格基本维持在3000美元/吨左右,波动不大。

从下图可以看出,这一年度棉纱出口量

经历了两个波谷,2月份和7月份。

这期间纱线出口量的涨跌主要是受到贸易环境的影响,由于5月份美国对我纯棉精梳纱出口开始实施特保,因此4月份呈现出了抢关出口的局面,并迎来了这一棉花年度棉纱线出口量的最高峰。

这之后随着几轮中美贸易谈判未达成协议,棉纱线出口也一路下滑,到7月份跌入最低点,8月份也没有特别明显的好转。

进入新的棉花年度后,出口量仍然徘徊在最低点,9月份单月出口量仅为4万吨,与去年同期基本持平,完全低于一些企业对后配额时代的预期。

2005年1-9月我国棉纱线累计出口36.22万吨,同比增长10.89%,增长量主要来自3、4月份抢关出口的积累,其中精梳棉纱出口10.95万吨,同比下降2.36%

棉织物出口增长12%

色织牛仔竞争力提升

2004/2005棉花年度我国累计出口棉织物53.8亿米,同比增长12%,价格变化不大,围绕在1.08美元/米的水平波动,其中纯棉布48.3亿米,同比增长15%,价格基本上保持在1.07美元/米。

从下图中可以看出,虽然棉织物(纯棉布)的出口受节日以及贸易环境的影响,略有起伏,但是色织布(牛仔布)的出口在这一棉花年度里表现的比较平稳,没有受到贸易环境太大的影响。

值得注意的是,我国出口的色织布和牛仔布在产品质量和竞争优势上有较大提升,这一点从出口价格可以看出,两者的价格上

涨幅度均在6%-7%之间。

鉴于色织布和牛仔布较为稳定的国际市场,目前各大色织企业和牛仔企业生产运作良好,出口量较大的省集中在江苏、山东、广东。

2005年1-9月我国累计出口棉织物39.9亿米,同比增长19.19%,其中纯棉布35.6亿米,同比增长20.34%,纯棉色织布78亿米,同比增长18.25%,纯棉牛仔布20亿米,同比增长24.13%。

预计我国棉织物出口量在新的棉花年度里将保持良性运作。

进口

棉纺织品低进高出

保持较高贸易顺差

2004/2005棉花年度我国累计进口棉纺织品45.5亿美元,与去年同期基本持平,从贸易方式来看主要是一些来料加工产品,进口的棉纱、棉布价格也都低于我国出口的同类产品的价格。

2005年9月我国累计进口棉纺织品37.7亿美元,同比增长5.47%。

由此可以看出我国棉纺织行业贸易运行良好:低进口高出口,保持了较高的贸易顺差。