2018年日本零售最新资讯及未来趋势分析报告

2018年全球零售行业趋势分析报告(发布版)

250强新上榜 10家零售商首度跻身或重新回归250强榜单

250 强 排名

Reliance Industries Limited / Reliance Retail India Save-A-Lot JB Hi-Fi Limited Zalando SE Sugi Holdings Co., Ltd. Heiwado Co., Ltd. Bass Pro Group, LLC East Japan Railway Company (JR East) Migros Ticaret A.Ş. Intersport Deutschland eG

22.5%

零售收入复合同比 增长率

4.1%

复合资产回报率

3.3%

250强零售业务平均分 布国家数量

10

250强跨境经营零售商 占比

66.8%

3 数据来源:德勤有限公司、《2018全球零售力量》以及基于公司年度报告、Planet Retail数据库和其他公开来源得出的截至2017年6月各财年财务绩效和运营分析。

189 198 218 227 231 236 240 241 247 250

印度 美国 澳大利亚 德国 日本 日本 美国 日本 土耳其 德国

超市 折扣店 电子产品专卖店 电商 药店 大卖场/购物中心/超级市场 其他专卖店 便利店 超市 其他专卖店

59.2% ne

42.3% 23.0% 4.2% 0.1% 22.4% -0.1% 17.8% 4.5%

复合年 增长率

103.8% 关键亮点

74.0% 62.6% 48.1% 34.5% 31.7% 31.6% 30.3%

2011至2016财年,50家增长最快零售商 零售收入的复合年增长率为20.9%——是 250强整体增长率的四倍以上

2018年日本家居宜得利分析报告

2018年日本家居宜得利分析报告2018年9月目录一、发展历程:小作坊到日本大卖场,高成长龙头崛起 (6)(一)成长之路:制造零售一条龙,家居卖场高速成长 (6)1、起步成长阶段(1967-1979年):小作坊取经美国,凭借独特模式改变倒闭命运 (6)2、逐步成熟阶段(1979-2007年): 建立物流中心,制造物流零售一条龙,发展迅速 . 83、海外扩张阶段(2007-至今): 海外市场拓展,连续30年收入增长 (9)二、成长驱动:制造、物流、零售一条龙,筑日本家居卖场龙头 . 10(一)营业收入快速增长,毛利率稳步提升 (10)(二)家居饰品撑起半壁江山,平价策略扩大客户覆盖面 (11)1、宜得利注重产品独立设计开发,渗透日本工匠精神 (11)2、家居饰品占比超60%,化低频消费为高频消费 (13)3、坚守平价策略,定位最广阔消费群体 (14)(三)线上线下齐发力,国内国外齐开拓 (15)1、国内:三类店铺齐扩张,全方位把握流量 (15)2、国外:海外店铺扩张将加快,宜得利志在全球 (16)3、线上:线上业务发展迅速,收入结构持续优化 (19)(四)制造物流零售一条龙,低成本优势明显 (21)1、采购:价格反算成本,全球采购追求低价 (21)2、生产:产品多海外生产,以降低生产成本 (21)3、物流:物流网络高效健全,追求绝对低价 (22)三、竞争对比:家居零售空间大,龙头精彩纷呈,看好国内家居大发展 (23)(一)宜家家居:全球家居零售巨头,产品全覆盖,品牌价值高,渠道全球23化,供应链完善 ....................................................................................................1、业绩:增长稳健,中国是重要增长点 (23)2、竞争优势:产品全覆盖,品牌价值高,渠道全球化,供应链完善 (24)(1)产品:品类综合,低价优质 (24)(2)渠道:渠道广布局,营销全方位 (24)(3)供应链:全球供应链完善,运营效率良好 (25)(二)汉森:橱柜起步的综合性家具公司,橱柜、室内家具、工程业务三板块齐头并进 ............................................................................................................271、业绩:橱柜起步的综合性家具公司,橱柜、室内家具、工程业务三板块齐头并进 (27)2、竞争优势:品类延伸、线上线下、自主设计共筑核心竞争力 (27)(1)品类:延伸产品种类及品牌,提供“全方位+一站式”大家居服务 (27)(2)渠道:线上线下渠道同时发力 (28)(3)供应链:前后端打通,物流高效 (29)(三)他山之石:国内家居零售空间大,未来大有可为 (29)四、看好“定制三杰”+格局明朗之软体龙头+精美小宜家之曲美 (31)日本家居龙头,业绩稳定增长,盈利能力持续向好。

日本连锁便利店罗森发展启示分析

正文目录罗森为日本第三大连锁便利店 (3)从美国的一家牛奶小铺起家 (5)便利店业务为营收主力 (6)罗森对中国便利店行业的启示 (10)行业层面:集中度提升空间较大 (10)公司层面:聚焦消费需求,加强自有品牌占比 (11)图表目录图表1:2008-2018 年日本零售行业及便利店销售额 (3)图表2:2008-2018 年日本前三大便利店龙头市场份额 (3)图表3:罗森营业收入和增速 (4)图表4:罗森归母净利润和增速 (4)图表5:日本罗森发展史 (5)图表6:罗森三大业务营业收入增速 (6)图表7:罗森三大业务营业收入占比 (6)图表8:罗森门店种类介绍 (7)图表9:罗森全球门店分布(截至2020 年5 月) (8)图表10:罗森全球门店总数 (8)图表11:罗森便利店主要销售产品 (9)图表12:公司所有罗森门店销售额按经营方式及产品拆分 (9)图表13:罗森便利店主要销售产品毛利率 (9)图表14:中国便利店销售额变化 (10)图表15:中国便利店数量变化 (10)图表16:2019 年中国便利店企业门店数量前十 (10)图表17:便利店平均单店日销售额变化 (10)图表18:2019 年中国便利店行业市场份额分布 (11)图表19:2019 年日本便利店行业市场份额分布 (11)图表20:中国和日本便利店自有品牌对比 (12)图表21:日本各品类商品的自有品牌占比 (12)图表22:罗森自有炸鸡块品牌 (13)图表23:自然罗森的产品 (13)罗森为日本第三大连锁便利店2018 年日本全国零售行业营业额约145 万亿日元(折合人民币约9 万亿元),其中便利店营业额约12 万亿日元,便利店占比从2008 年的5.8%持续扩大至2018 年的8.3%。

图表1:2008-2018 年日本零售行业及便利店销售额十亿日元零售行业总销售额136,019 132,961 136,479 135,157 137,585 138,897 141,219 140,666 139,877 142,514 144,965目前日本便利店行业已步入成熟期,行业集中度高,寡头垄断格局明显。

日本零售市场的消费趋势分析

日本零售市场的消费趋势分析随着日本经济的快速发展,零售市场作为其中的一个重要组成部分,扮演着非常重要的角色。

本文将对日本零售市场的消费趋势进行分析,以便我们更好地了解当前市场的发展状况和未来的前景。

一、数字化购物的兴起随着互联网的普及和电子商务的迅猛发展,数字化购物在日本零售市场中正逐渐成为主流趋势。

越来越多的消费者选择通过在线平台购买商品,这一趋势使得传统零售商面临着巨大的市场挑战。

日本的电子商务市场规模不断扩大,各大在线平台如亚马逊、楽天等得到了广大消费者的青睐。

消费者越来越习惯于通过手机或电脑进行商品搜索、在线下单并直邮到家的便利方式。

此外,数字化购物还提供了更多的选择和更低的价格,吸引了更多消费者的注意力。

二、线下实体店的创新虽然电子商务的兴起对传统实体零售店造成了冲击,但大部分日本消费者仍然倾向于到实体店购物。

为了应对市场变化和满足消费者需求,许多实体店开始进行创新。

首先,一些大型百货公司和商场将线上线下相结合,打造了全新的购物体验。

他们在实体店中提供了更多的娱乐和体验活动,通过线上线下的互动结合,吸引了更多消费者的光顾。

其次,一些小型零售店致力于提供个性化和特色化的商品和服务。

他们将重心放在了独特的产品上,并通过建立忠实的客户群体来维持业务的稳定发展。

三、健康与环保意识的提升随着人们健康和环保意识的提升,健康和环保产品在日本零售市场中的需求不断增加。

消费者开始关注食品的来源、成分和加工方式,更加倾向于选择有机、天然、无污染的产品。

此外,日本政府也采取了一系列措施来推动健康和环保意识的普及。

他们鼓励零售商销售健康食品并提供相应的补贴政策,以便消费者更容易购买到健康产品。

四、消费者的个性化需求随着社会的不断进步和变化,消费者的需求也越来越个性化。

日本的零售市场正逐渐从大规模生产转向小众市场和个性定制。

消费者希望购买到符合自己喜好和需求的产品,这使得很多零售商纷纷推出定制化的服务。

比如,一些运动品牌提供定制运动鞋,消费者可以根据自己的喜好选择鞋款、颜色和尺寸等。

2018年新零售行业市场调研分析报告

日本零售行业分析报告

日本零售行业分析报告目录一、日本经济与商贸零售业发展概览 (4)1、第一个时期(1945—1959):日本经济复兴期和高速经济增长初期 (4)2、第二个时期(1960-1973):高速经济增长的鼎盛时期 (4)3、第三个时期(1974-1983):石油危机后的低速增长期 (5)4、第四个时期:(1983-1989)泡沫经济的疯狂期 (6)5、第五个时期(1990-至今)日本经济进入低速增长期 (6)二、日本百货行业发展历程 (8)1、初创期:从和服店向近代百货店的转变 (8)2、成长期:曲折经历中不断壮大 (9)3、缓慢增长期:超市和专卖店的兴起,百货业绩陷入缓慢增长期 (10)4、衰落期:泡沫经济后的衰退和淘汰 (10)5、复兴期:行业整合力度加大、摸索自有品牌开发 (10)三、日本百货业态发展现状与主要特征 (11)1、市场定位细分化 (13)2、商品采购包销制 (13)3、顾客服务系统化 (13)四、日本超市的发展历程 (14)1、第一阶段:20世纪50年代中期至60年代初的创业期 (14)2、第二阶段:20世纪60年代中期至70年代中期的快速发展期 (14)3、第三阶段:20世纪70年代中期至90年代末的成熟期 (15)4、第四阶段:21世纪后寻求新发展期 (16)五、日本超市发展现状与主要特征 (16)1、日本超市主要特征 (18)(2)快速反应的订货系统 (18)(3)中型超市与各大商社展开广泛合作 (19)(4)地方超市充分发挥自身特色 (19)2、日本超市衰退原因分析 (19)(1)发展规模失控 (20)(2)定位模糊 (20)(3)竞争与消费改变 (20)六、日本超市发展趋势 (21)1、开发购物中心 (21)2、加大自由品牌 (21)3、强化食品经营 (21)七、日本主要零售集团 (22)1、永旺集团 (22)2、三越伊势丹 (26)日本作为世界经济强国,零售业极为发达。

二战后半个多世纪以来,日本零售业在经济迅速崛起中重建、发展、繁荣和成熟。

2018年零售行业发展现状分析 线上线下促零售业回暖发展

2018年零售行业发展现状分析线上线下促零售业回暖发展随着国内经济水平的提升,居民收入水平不断增加,内需成为拉动经济增长的动力源之一,将有效的促进国内新常态化经济的发展。

零售行业作为第三产业的重要动力,其发展情况能够有效、实时的反应行业和经济的发展动态。

未来,线上线下的合力推动,将有效的主推行业的回暖发展。

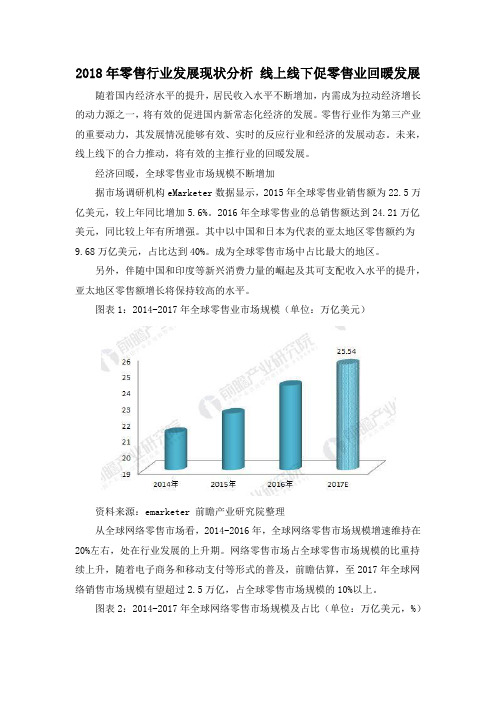

经济回暖,全球零售业市场规模不断增加据市场调研机构eMarketer数据显示,2015年全球零售业销售额为22.5万亿美元,较上年同比增加5.6%。

2016年全球零售业的总销售额达到24.21万亿美元,同比较上年有所增强。

其中以中国和日本为代表的亚太地区零售额约为9.68万亿美元,占比达到40%。

成为全球零售市场中占比最大的地区。

另外,伴随中国和印度等新兴消费力量的崛起及其可支配收入水平的提升,亚太地区零售额增长将保持较高的水平。

图表1:2014-2017年全球零售业市场规模(单位:万亿美元)资料来源:emarketer 前瞻产业研究院整理从全球网络零售市场看,2014-2016年,全球网络零售市场规模增速维持在20%左右,处在行业发展的上升期。

网络零售市场占全球零售市场规模的比重持续上升,随着电子商务和移动支付等形式的普及,前瞻估算,至2017年全球网络销售市场规模有望超过2.5万亿,占全球零售市场规模的10%以上。

图表2:2014-2017年全球网络零售市场规模及占比(单位:万亿美元,%)资料来源:emarketer 前瞻产业研究院整理百强企业美国为主,零售企业中国落后根据美国零售协会发布的2016全球250强零售商数据进行整理,前150强企业中,美国有51家企业入围,企业数占比为34%;日本零售企业排名第二有11家企业入围前150强,企业数占比为7.33%,入围企业总零售收益为2051亿美元,零售收益占比为5.15%;欧洲代表地区德国、英国和法国均由10家企业入围前150强,企业数占比为6.67%。

2018日本零售最新资讯及未来趋势剖析

UNY集团, 6990 亿日元

(5.4%)

IZUMI, 6180亿日元

(4.8%)

资料来源:全家UNY控股公司2017年年度报告,日本经济产业省商务信息政策局的调 查,以及每家公司发布的文章。

5

主要零售区域

大阪

• 梅田 • 心斋桥

图片来源:冯氏集团利丰研究中心

东京

• 银座 • 新宿 • 涩谷 • 原宿

亚洲国家零售报告系列

日本零售

最新资讯及未来趋势剖析

亚洲分销与零售

2018年2月

ቤተ መጻሕፍቲ ባይዱ

主要经济 指标

1.275亿*

人口

同比增长1.6%*

实际国内人均生产总值

48,803亿美元

国内生产总值

42,682美元*

国内人均生产总值

0.8%*

消费者价格指数

9,900亿美元**

零售总额

同比增长0.7%

761 亿美元**

资料来源:企业年度报告及财务业绩;由冯氏集团利丰研究中心编译

2016年销售额: 40,320.77 亿日元

(344.74 亿美元)*

2016年门店数量: 20,900

主要业务和品牌: 便利店: 7-11 大型超市: 伊藤洋华堂 超市: York-Benimaru、York Mart 百货公司: 崇光·西武 母婴专卖店: Akachan Honpo 生活杂货店: The Loft 时尚专卖店: Smile Land 网上时装店: Nissen,Brandeli

8

图片来源:冯氏集团利丰研究中心

主要趋势

便利店仍然是主要的流通渠道

就门店数量而言,便利店仍然是主要的流通渠道;受益于不断增长 的单身家庭和日益严重的人口老化问题,便利店的市场表现将持续 向好。便利店在全国范围内覆盖面广、门店数量多,不仅能满足国 内单身家庭的需求,也能满足老年消费者的需求。受地理位置、年 龄或健康问题等因素所影响,日本许多老年消费者难以前往超级市 场和主要的购物中心。而便利店在全国范围内拥有众多门店,能为 老年消费者提供日常用品,在日本经济社会发展中发挥着重要作用。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

9

主要趋势

新零售业态兴起——街头摊档和移动售卖车

以街头摊档和移动售卖车为代表的新零售业态正在崛起,并瞄准老 年人市场。这些街头摊档和移动售卖车不仅提供食品杂货,还为老

年消费者提供如衣服等日常必需品,产品范围非常广泛。

单身家庭和老年人口的增长情况

日本家庭结构的变化

27.6%

58.3% 14.1%

2016年,65岁及以上的老年人口达3,459万 人,占总人口的27.3%,即每四个人就有一个 老年人,创历史新高。

亚洲国家零售报告系列

2018年日本零售

最新资讯及未来趋势分析报告

2018年2月

1.275亿*

人口

同比增长1.6%*

实际国内人均生产总值

48,803亿美元 主要经济 指标

国内生产总值

42,682美元*

国内人均生产总值

0.8%*

消费者价格指数Leabharlann 761 亿美元**互联网销售额

9,900亿美元**

零售总额

同比增长8.3%

谢谢观看

市场份额

日本主要连锁便利店数量(截至2017年2月28日)

其他 9% (5,079 家) Ministop 4% (2,263 家) 7—11 33% (19,422 家)

日本主要大型超市零售额(截至2017年2月28日)

永旺, 20,060亿日元 (15.5%)

其他 , 84,210亿日元 (64.9%)

柒和伊

2nd

2016年销售额: 8,438.15 亿日元 全家UNY (72.15 亿美元)* 3rd 2016年门店数量: 18,335 主要业务及品牌: 便利店: 全家、OK超商 大型超市: UNY、Apita、Piago、U-Home

各领域主要零售商

领域

互联网零售 服装鞋类 美容及个人护理 消费类电子产品 餐饮

同比增长0.7%

国内主要零售商

2016年销售额: 75,439.69 亿日元

(645亿美元)* 2016年门店数量: 16,519 主要业务和品牌: 大型超市: 永旺 超市及折扣店: 美思佰乐,丸悦,Kasumi 便利店: Ministop 药妆店: Welcia 购物商场: 永旺梦乐城 时尚专卖店: Ikka、 LBC、 Vence Exchange、 Current、 Notch、 Tokyo Design Channel、 G-foot

日本经济产业省商务信息政策局的调 查,以及每家公司发布的文章。

主要零售区域

大阪

• • 梅田 心斋桥

东京

• • • • 银座 新宿 涩谷 原宿

主要趋势

销售增长乏力

经济不稳以及人口萎缩和老化等问题持续影响日本零售市场,零售 销售额在过去几年里增长乏力。

受经济影响,消费者的消费模式发生变化

尽管销售额总体放缓,但与非杂货零售商和混合零售商相比,超级 市场等杂货零售商的增长强劲,因不少家庭出于对未来经济的忧虑 而减少开支,并优先购买日用品。

主要零售商

亚马逊、乐天株式会社、 软银集团、苹果公司、日本消费者合作联盟

迅销株式会社、岛村株式会社、恩瓦德商事株式会社、青山商事株式会社、ABCMART

资生堂株式会社、花王株式会社、高丝株式会社、佳丽宝化妆品株式会社、宝洁 日本株式会社 日本苹果公司、 夏普公司、索尼公司、松下电器有限公司、 索尼移动通讯有限 公司 云雀餐饮集团、泉盛控股株式会社、Colowide株式会社、Akindo Sushiro株式 会社、萨莉亚株式会社

伊藤洋华堂, 12,190亿日元 (9.4%)

截至2017年 2月28日

截至2017年 2月28日 罗森便利店 23% (13,111 家) 全家+ OK超商 31% (18,125 家)

资料来源:全家UNY控股公司2017年年度报告,日本经济产业省商务信息政策局的调 查,以及每家公司发布的文章。

UNY集团, 6990 亿日元 (5.4%) IZUMI, 6180亿日元 (4.8%)

主要趋势

药妆店销售额首次超越百货公司零售额

随着老年消费者和关注健康的消费者越来越多,以及游客消费由奢 侈品转向日用品和美妆产品,药妆店的销售额于2016年首次超过 百货公司的销售额。药妆店销售额由2004年的4.2万亿日元上升至

2016年的6.5万亿日元,超过百货公司2016年6万亿日元的销售额。

相比之下,百货公司的销售额于1991年达到顶峰12.1万亿日元, 随后慢慢缩减。尤其是百货公司服装的销售份额,由1991年的6.1 万亿日元下降至2016年的2.9万亿日元。

主要趋势

便利店仍然是主要的流通渠道

就门店数量而言,便利店仍然是主要的流通渠道;受益于不断增长 的单身家庭和日益严重的人口老化问题,便利店的市场表现将持续 向好。便利店在全国范围内覆盖面广、门店数量多,不仅能满足国 内单身家庭的需求,也能满足老年消费者的需求。受地理位置、年 龄或健康问题等因素所影响,日本许多老年消费者难以前往超级市 场和主要的购物中心。而便利店在全国范围内拥有众多门店,能为 老年消费者提供日常用品,在日本经济社会发展中发挥着重要作用。

29.5%

57.7%

12.8%

27.3% 26.6% 23.0%

32.4%

56.4%

11.1%

20.2%

34.6% One-person households 单身家庭

55.9%

9.4%

Nuclear-family households 丁克家庭

Others 其他

65岁以上

2005

2010

2015

2016

*1美元=116.96日元;根据彭博于2016年12月30日美元兑日元即期汇率。

永旺 1st

2016年销售额: 40,320.77 亿日元 (344.74 亿美元)* 2016年门店数量: 20,900 主要业务和品牌: 便利店: 7-11 大型超市: 伊藤洋华堂 超市: York-Benimaru、York Mart 百货公司: 崇光·西武 母婴专卖店: Akachan Honpo 生活杂货店: The Loft 时尚专卖店: Smile Land 网上时装店: Nissen,Brandeli