各大行存款利率首现分化 银行争存款打响价格战

四大银行存款利率解析

四大银行存款利率解析在当前的金融市场中,存款利率是衡量银行吸引力的重要指标之一,也是普通储户理财时考虑的关键因素。

四大国有银行,即工商银行、农业银行、中国银行和建设银行,作为我国金融体系的基石,其存款利率的变化对整个经济市场有着深远的影响。

本文将深入解析四大银行的存款利率,并探讨其背后的经济逻辑。

首先,让我们来看看四大银行的存款利率情况。

从整体上看,这四家银行的存款利率基本保持一致。

活期存款利率为0.2%,这一利率水平在各大银行中基本相同,反映出银行对于流动性资金的低需求。

整存整取的利率则随着存款期限的延长而逐渐上升,3个月期为1.15%,6个月期为1.35%,1年期为1.45%,2年期为1.65%,3年期为1.95%,5年期为2%。

这种利率递增的模式符合经济学中的“时间价值”原理,即资金的持有时间越长,其预期收益也相应增加。

接下来,我们聚焦于工商银行的存款利率情况。

工商银行的大额存单产品线非常齐全,起存金额为20万元,覆盖了从1个月到5年不等的多个期限。

其中,1个月期的年利率为1.5%,而3个月期的年利率也为1.5%,显示出短期存款利率的稳定性。

随着存款期限的延长,利率逐渐上升,3年期的年利率达到2.85%,5年期的年利率为2.9%,这为长期存款的储户提供了较为可观的收益。

然而,值得注意的是,尽管四大银行的存款利率在表面上看似相近,但在实际操作中,各银行会根据自身的经营策略和市场环境进行细微的调整。

例如,2023年,四大国有银行连续下调了存款利率,但活期存款利率基本没有太大变化,主要是因为活期存款利率已经接近于零,进一步下调的空间有限。

此外,四大银行的存款利率下调并非孤立事件,而是整个金融市场环境变化的反映。

银行希望通过降低存款利率,减少对存款的依赖,鼓励储户将资金用于消费或投资,从而刺激经济增长。

同时,低利率环境下,银行的贷款成本也会相应降低,有利于银行扩大信贷规模,支持实体经济的发展。

在当前的经济形势下,四大银行的存款利率调整策略具有一定的合理性。

9月1号起存款利息新调整

9月1号起存款利息新调整9月1号起存款利息新调整证券时报记者从多个信源获悉,多家全国性商业银行将于9月1日起再度下调存款挂牌利率,这将是继今年6月初全国性商业银行下调存款挂牌利率后,时隔不到三个月的再度下调;也是2022年9月以来,商业银行根据自身经营需要和市场形势,第三轮主动调整存款挂牌利率。

记者了解到,相比于6月的下调,此次存款利率调降幅度普遍更大,且主要针对定期存款和大额存单。

记者从两家国有大行和一家股份制银行了解到,9月起,这些银行将下调定期存款挂牌利率,其中,一年期下调10个基点,二年期下调20个基点,三年期、五年期定期存款挂牌利率下调25个基点。

实际上,此轮下调存款利率银行早有积极准备。

有股份行分支机构人士向记者透露,其内部在本周初就以非正式形式通知存款利率下调在即,要求分支机构抓紧月末时点,在存款利率再度调降前加大存款吸收力度。

亦有国有大行分行人士向记者表示,在存款利率下调预期下,为做好月末存款工作,该行追加了大额存单投放额度,赶在利率再度调整前争揽行外资金。

另据记者了解,此番有部分银行下调存款利率的过程有所“波折”。

有大行网点人士透露,该网点一开始收到上级行的信息是8月31日起进行利率调整,但后来又改了执行时间至9月1日起。

对于此番存款利率下调,市场亦有充分预期。

根据存款自律定价机制,要求自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期贷款市场报价利率(LPR)为代表的贷款市场利率,合理调整存款利率水平。

根据8月最新的LPR报价,1年期LPR为3.45%,较上月下降10个基点。

此外,此次多家全国性银行再度下调存款挂牌利率,是在净息差不断收窄的背景下根据自身经营需要的市场化调整。

人民银行8月17日发布的《2023年第二季度中国货币政策执行报告》(下称“《报告》”)显示,“我国商业银行资产规模和利润总量逐步扩大,但净息差和资产利润率处下降趋势。

考虑到金融周期和经济周期往往不完全同步,银行信贷风险暴露需要一段时间,应有一定的财力准备和风险缓冲。

2023年9月各大银行存款利率是多少

2023年9月各大银行存款利率是多少2023年9月各大银行存款利率1、基准银行(央行)活期存款利率是0.35%;整存整取:三个月存款利率是1.1%,半年存款利率是1.3%,一年存款利率是1.5%,二年存款利率是2.1%,三年存款利率是2.75%;一天通知存款利率是0.8%,七天通知存款利率是1.35%;2、工商银行活期存款利率是0.2%;整存整取:三个月存款利率是1.25%,半年存款利率是1.45%,一年存款利率是1.65%,二年存款利率是2.05%,三年存款利率是2.45%,五年存款利率是2.5%;零存整取、整存零取、存本取息:一年存款利率是1.25%,三年存款利率是1.45%,五年存款利率是1.45%;一天通知存款利率是0.45%,七天通知存款利率是1%;3、农业银行活期存款利率是0.2%;整存整取:三个月存款利率是1.25%,半年存款利率是1.45%,一年存款利率是1.65%,二年存款利率是2.05%,三年存款利率是2.45%,五年存款利率是2.5%;零存整取、整存零取、存本取息:一年存款利率是1.25%,三年存款利率是1.45%,五年存款利率是1.45%;一天通知存款利率是0.45%,七天通知存款利率是1%;4、建设银行活期存款利率是0.2%;整存整取:三个月存款利率是1.25%,半年存款利率是1.45%,一年存款利率是1.65%,二年存款利率是2.05%,三年存款利率是2.45%,五年存款利率是2.5%;零存整取、整存零取、存本取息:一年存款利率是1.25%,三年存款利率是1.45%,五年存款利率是1.45%;一天通知存款利率是0.45%,七天通知存款利率是1%;5、中国银行活期存款利率是0.2%;整存整取:三个月存款利率是1.25%,半年存款利率是1.45%,一年存款利率是1.65%,二年存款利率是2.05%,三年存存款利率是1.25%,三年存款利率是1.45%,五年存款利率是1.45%;一天通知存款利率是0.45%,七天通知存款利率是1%;6、交通银行活期存款利率是0.2%;整存整取:三个月存款利率是1.25%,半年存款利率是1.45%,一年存款利率是1.65%,二年存款利率是2.05%,三年存款利率是2.45%,五年存款利率是2.5%;零存整取、整存零取、存本取息:一年存款利率是1.25%,三年存款利率是1.45%,五年存款利率是1.45%;一天通知存款利率是0.45%,七天通知存款利率是1%;7、招商银行活期存款利率是0.2%;整存整取:三个月存款利率是1.25%,半年存款利率是1.45%,一年存款利率是1.65%,二年存款利率是2.05%,三年存款利率是2.45%,五年存款利率是2.5%;零存整取、整存零取、存本取息:一年存款利率是1.25%,三年存款利率是1.45%,五年存款利率是1.45%;一天通知存款利率是0.45%,七天通知存款利率是1%;8、徽商银行活期存款利率是0.2%;整存整取:三个月存款利率是1.3%,半年存款利率是1.55%,一年存款利率是1.75%,二年存款利率是2.25%,三年存款利率是2.75%,五年存款利率是2.75%;零存整取、整存零取、存本取息:一年存款利率是1.3%,三年存款利率是1.55%,五年存款利率是1.55%;一天通知存款利率是0.45%,七天通知存款利率是1%;9、邮储银行活期存款利率是0.2%;整存整取:三个月存款利率是1.25%,半年存款利率是1.46%,一年存款利率是1.68%,二年存款利率是2.05%,三年存款利率是2.45%,五年存款利率是2.5%;零存整取、整存零取、存本取息:一年存款利率是1.25%,三年存款利率是1.46%,五年存款利率是1.46%;一天通知存款利率是0.45%,七天通知存款利率是1%;10、兴业银行活期存款利率是0.2%;整存整取:三个月存款利率是1.3%,半年存款利率是1.55%,一年存款利率是1.85%,二年存款利率是2.2%,三年存款款利率是1.3%,三年存款利率是1.55%,五年存款利率是1.85%;一天通知存款利率是0.7%,七天通知存款利率是1.25%;定期存款利率越来越低一般来说,定期存款利率越来越低是因为跟货币政策和经济有所关系,比如说:如果货币政策比较的宽松,那么存款利率就会降低,那如果货币政策比较的紧缩,存款利率是会上涨的。

2024年最新各大“银行存款利率”(出炉)

2024年最新各大“银行存款利率”(出炉)2024年最新各大“银行存款利率”出炉1.基准利率:1年利率为1.5%,2年利率2.1%,3年利率2.75%;2.中国银行:1年利率为1.2年利率为75%.三年利率25%.75%,5年利率2.75%;3.建设银行:1年利率为1.2年利率为75%.三年利率25%.75%,5年利率2.75%;4.工商银行:1年利率为1.2年利率为75%.三年利率25%.75%,5年利率2.75%;5.农业银行:1年利率为1.2年利率为75%.三年利率25%.75%,5年利率2.75%;6.邮政储蓄银行年利率为1.78%,2年利率为2.三年利率25%.75%,5年利率2.75%;7.交通银行:1年利率为1.2年利率为75%.三年利率25%.75%,5年利率2.75%;8.招商银行:1年利率为1.2年利率为75%.25%,3年利率为2.75%,5年利率2.75%;9.上海银行:1年利率为1.2年利率为95%.4%,3年利率为2.75%,5年利率2.75%;率3%;11.浦发银行:1年利率为1.2年利率为95%.4%,3年利率2.8%,5年利率2.8%;12.平安银行:1年利率为1.2年利率为95%.5%,3年利率2.8%,5年利率2.8%;13.宁波银行:1年利率为2%,2年利率为2.4%,3年利率2.8%,5年利率3.25%;14.中信银行:1年利率为1.2年利率为95%.3%,3年利率2.75%,5年利率2.75%;15.民生银行:1年利率为1.2年利率为95%.35%,3年利率2.8%,5年利率2.8%;16.广发银行:1年利率为1.2年利率为95%.4%,3年利率3.1%,5年利率3.2%;17.华夏银行:1年利率为1.95%,2年利率为2.4%,3年利率3.1%,5年利率3.2%;18.工业银行利率为1.2年利率为95%.75%,3年利率3.2%,5年利率为3.2%;19.北京银行:1年利率为1.2年利率为95%.5%,3年利率3.5年利率为35%.15%;20.吉林银行:1年利率为1.2年利率为95%.52%,3年利率3.3%,5年利率3.6%;21.东莞银行:一年利率2.2年利率为2025%.52%,3年利率3.5年利率为3025%.25%;22.南京银行:1年利率为1.9%,2年利率2.52%,3年利率为3.5年利率为35%.3%;3.15%;24.齐鲁银行:1年利率为1.2年利率为875%.52%,3年利率为3.3%,5年利率3.6%;25.徽商银行:1年利率为1.2年利率为95%.5%,3年利率3.5年利率为35%.25%;26.河北银行:一年利率2.25%,2年利率25%.3年利率73%.3%,5年利率3.3%;27.长沙银行:一年利率2.2年利率为2025%.835%,3年利率3.575%,5年利率3.705%;28.西安银行:一年利率2.2年利率为2025%.52%,3年利率3.3%,5年利率3.6%;29.重庆银行:1年利率2%,2年利率2%.52%,3年利率3.3%,5年利率4.3%;30.汉口银行:一年利率2.25%,2年利率25%.8%,3年利率3.5年利率为35%.75%;31.海峡银行:1年利率2.1%,2年利率2.9%,3年利率3.85%,5年利率4%;32.龙江银行:1年利率为1.2年利率为95%.3年利率73%.575%,5年利率3.9%。

银行业打起存款利率“价格战”

银行业打起存款利率“价格战”

央行不久前宣布非对称降息并提高存款利率上限,存款利率市场化改革往前再迈一步。

在利率上限调整为1.2 倍后,城商行与多数股份制银行迅速跟进,宣布存款利率上浮,现在国有大行存款利率上浮到顶的迹象也已现。

在存款竞争的压力下,银行业纷纷打起了存款利率的价格战,即使大行也不能免俗。

目前,市场对国有大行是否上浮利率仍然存在争议。

交行首席经济学家连平认为,肯定不会有这样的做法,尤其是农行、工行、建行,他们的存贷比很低,存款有一点流失也不会产生太大影响。

中央财经大学中国银行业研究中心主任郭田勇则持相反观点,认为市场倒逼一定会使得大行利率上浮。

综合各方的称与观点,国有大行未必会在总行层面上宣布存款利率上浮,但在部分存贷比较为紧张的地区,依然可能被内部授权一浮到顶。

地方银监局公布的数据显示,部分地区的存贷比已经接近甚至超过了75%的监管红线,比如广西,经调整后存贷比已达75.48%。

此种情况下,国有大行在当地的分行上浮存款利率也在情理之中。

随着越来越多的商业银行选择上浮存款利率,净息差缩窄成为各家银行必须面对的问题。

从国际经验看,美国利率市场化令存贷利差与净息差双双收窄,净利息收入在1979 年以后呈波动下降趋势,从1978 年的18.27%下降到1990 年的2.93%。

不过,随着利率市场化的开展和完善,在混业经营和管制放松的背景下,在息差收窄的压力下,美国银行业不断寻求新的盈利增长点,非价格竞争成为主要的竞争形式,用以弥补利差收入的下降,维持盈利增长,到2000 年,美国银行业非利息收入占比从1979 年的18.25%显著提升至43.1%。

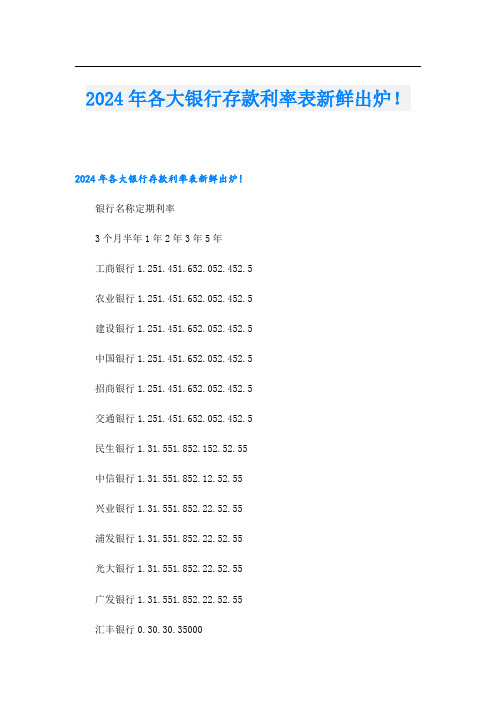

2024年各大银行存款利率表新鲜出炉!

2024年各大银行存款利率表新鲜出炉!2024年各大银行存款利率表新鲜出炉!银行名称定期利率3个月半年1年2年3年5年工商银行1.251.451.652.052.452.5农业银行1.251.451.652.052.452.5建设银行1.251.451.652.052.452.5中国银行1.251.451.652.052.452.5招商银行1.251.451.652.052.452.5交通银行1.251.451.652.052.452.5民生银行1.31.551.852.152.52.55中信银行1.31.551.852.12.52.55兴业银行1.31.551.852.22.52.55浦发银行1.31.551.852.22.52.55光大银行1.31.551.852.22.52.55广发银行1.31.551.852.22.52.55汇丰银行0.30.30.35000平安银行1.31.551.852.32.52.55渤海银行1.331.591.852.32.82.8江苏银行1.31.551.752.252.652.65杭州银行1.31.551.852.252.72.7广州银行1.351.61.92.32.652.65渣打银行1.251.451.652.151.152.1邮储银行1.251.461.682.052.452.5以上信息仅供参考,以官方发布消息为准。

银行贷款利率为什么不一样?大额存单相比普通定期存款利率更高、起存金额在20万元以上,推出以来受到一致好评,殊不知大额存单就是利率市场化最必然、最明显的产物之一。

各大银行纷纷上调了大额存单利率,国有银行相比基准利率上浮45%、商业银行上浮50%、地方银行上浮55%,每个银行上浮程度并不一样,这就是利率市场化作用的结果,大的银行竞争力强、必然利率就要偏低一些。

利率市场化是银行业发展的共识之举,从上到下都已经看到、也正在推行这件事情。

4月份博鳌论坛上,央行行长易纲也提出了下一步加快利率市场化的要求。

2023各大银行最新存款利率公布

2023各大银行最新存款利率公布2023各大银行最新存款利率公布值得一提的是,邮储银行半年期定期存款利率为1.46%,一年期定期存款利率为1.68%,比其他五家大行对应期限存款利率分别高出1个基点和3个基点。

股份制银行方面,存款利率水平大致可以分为三个梯队。

第一梯队是渤海银行、浙商银行和恒丰银行,三家银行的活期存款年利率均为0.35%,三个月定期存款利率均为1.43 %,半年期定期存款利率均为1.69 %,一年期定期存款利率均1.95%,明显高于国有大行对应期限的存款利率。

二年期定期存款利率方面,三家银行中渤海银行最高,为2.65%;三年期定期存款利率方面,渤海银行仍是最高,为3.25%,且与该行3.20%的五年期定存利率出现倒挂;五年期定期存款利率方面,浙商银行最高,为3.25%,且与渤海银行三年期定存利率持平。

第二梯队的股份制银行成员较多,包括浦发银行、中信银行、光大银行、华夏银行、民生银行、广发银行、兴业银行和平安银行。

这八家银行的活期、三个月定期、半年期定期、一年期定期、三年期定期、五年期定期存款利率完全一致,依次为0.25%、1.30%、1.55%、1.85%、2.65%和2.70%。

二年期定期存款利率方面各行稍有差异,民生银行最低为2.25%,浦发银行、中信银行、光大银行、华夏银行、广发银行和兴业银行为2.30%,平安银行最高为2.40%。

第三梯队是号称以服务立行的“零售之王”——招商银行,存款利率基本与国有大行持平,且半年期和一年期定期存款利率甚至低于国有大行中的邮储银行。

银行定期存款利率计算银行定期存款利息计算公式为:利息=存款本金__存款利率__期限。

通过以上公式可以看出存款本金、存款利率、存款期限是影响存款利息的关键因素。

其中存款本金、存款期限都是存款用户可以选择的,而存款利率是由银行规定的。

不同银行的存款利率会有所不同,所以大家在办理存款业务时,建议选择存款利率较高的银行,这样获得的存款利息会高一些,商业银行存款利率会比国有银行的高一些,地方性银行的存款利率又要比商业银行存款利率更有优势一些。

定期存款利率告别“3时代”还要存定期吗

定期存款利率告别“3时代”还要存定期吗定期存款利率告别“3时代”还要存定期吗?国有大行人民币存款利率迎来又一次集中调整。

6月8日,工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行等先后更新了人民币存款利率情况,活期、定期存款利率均有所下调,中长期定期存款下调幅度更大。

在此之前,美元存款产品已经历了一轮调降。

具体来看,活期存款利率从此前的0.25%下调至0.20%,2年期定期存款利率下调10个基点至2.05%,3年期、5年期定期存款利率均下调15个基点分别至2.45%、2.50%。

这也意味着,国有大行人民币存款挂牌利率已经全部降至2.5%以下,执行利率上限也正式告别“3时代”。

从去年开始,银行纷纷调低存款利率,以降低负债端成本。

2022年4月和9月,国有大行两次集体下调个人存款利率。

今年4月以来,山东、陕西、广东、河南等多地中小银行相继调整定期存款利率;5月5日,渤海、浙商、恒丰三家股份行跟进“补降”;6月以来,中小银行又开启新一轮存款“降息潮”,部分定存品种最高下调30个基点。

中长期存款利率为调整重点尽管2022年以来,央行多次下调存款利率,但从上市银行财报来看,银行存款平均成本率不降反升——工农中建交5家国有大行2022年的存款平均成本率均有上升。

存款定期化是造成这一反常情况的主要原因,而这一趋势在2023年开年以来并未得到缓解。

光大证券金融业首席分析师王一峰认为,2022年,银行体系负债端呈现出一定的存款定期化倾向,一年以上存款增量占比明显上升。

2023年开年以来,受经济复苏走弱,居民消费和企业投资意愿较低,货币交易性需求仍然偏弱,企业与居民存款均继续呈现明显的定期化特征。

截至4月末,定期存款占境内存款的比重为53.2%,较年初提升2.1个百分点。

其中,居民定期存款占居民存款、企业定期存款占企业存款比重分别为71.2%、67.8%,较年初分别提升3.1、1.9个百分点。

特别对于头部银行而言,因核心负债占比更高,受存款定期化拖累更为明显。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

各大行存款利率首现分化银行争存款打响价格战

6月8日,央行宣布银行存款利率可上调至基准利率的1.1倍的第一天。

10点,资金饥渴的杭州联合银行、苏州银行、广东华兴银行等中小银行率先公布了存款利率上浮方案,打响了涨价揽储的第一枪。

到上午11点,工农中建交五大行加入涨价大军,先后宣布上浮1年期内存款利率。

五大行的调价搅动了整个金融市场。

到15点,更多的银行加入涨价大军,浙商银行、北京银行、邮储银行、宁波银行、南京银行、花旗银行、汇丰银行等多家银行都宣布了上调存款利率的方案。

截至晚上20点,部分在下午还号称不涨价的股份制商业银行也按捺不住跟涨。

兴业银行、招商银行等一批股份制商业银行纷纷跟进。

调与不调各自盘算

8日起银行可根据自身情况将存款利率最多上浮至基准利率的1.1倍,而此前,所有银行的

存款利率都是央行统一规定统一水平。

从昨天起,储户要存款得货比三家。

政策窗口打开,商业银行的揽储大战马上即由此前的“暗战”迅速升级为“明抢”。

五大国有银行第一时间上调从活期到定期的部分存款利率,直接带动了其他银行的定价策略。

宁波银行表示:“此次调整主要是在参考部分同业做法的基础上,综合考量维护存款人利益、实体经济稳健发展需要相应资金支持等因素后确定的。

”

部分资金饥渴的小型银行更是一浮到顶,上调10%。

“对我们中小银行来说,抢占市场显得尤为重要。

”一家存款利率上浮到顶的中小银行支行行长对记者表示:“银行现在吸收存款难度确实比较大,此次利率上浮到顶,可以借此吸收更多存款,进而有更大的放贷额度,利率成本也就抵消了。

”

但对于一些具有一定规模的股份制银行来说,成本控制是不得不考虑的因素。

一家未跟随国有银行上浮存款利率的某股份制银行人士表示,目前该行的策略是控制成本,压缩中长期贷款,出于成本的考虑更不愿主动提价。

降息本来已经对银行不利了,如果存款利率再上升压力会很大。

未来肯定是存款竞争激烈的局面,因此控制成本尤为重要。

短期存款利率“统一”上调

虽然各家银行调整时间不一,但涨价方案整体较为一致,调整范围都在1年期以内的短期资金,活期利息均上调了10%,其他3个月、6个月和1年期的不同银行调整幅度不同,而2年期、3年期等中长期存款利率均未上调。

其中五大行步调一致的将活期存款利率较基准利率上浮10%至0.44%,半年期定存利率较基准利率3.05%上浮至降息前的3.3%,上调幅度为1.08倍,一年期定存利率较基准利率也从3.25%上浮至降息前的3.5%。

部分中小银行,如南京银行、常熟农商行、江阴农商行和昆山农商行则是各档次的短期存款均一浮到顶,如一年期定存为3.575%。

以10万元1年期定期存款为例,如果银行不自主上调存款利率,那么利息为3250元,如果是放在五大国有银行内,那么利息为3500元,如果是存在存款利率上浮到顶的银行里,那么利息为3575元,不同银行利息最多相差325元。

理财建议理财可侧重中长期产品

降息和存贷款利率浮动区间打开后,对投资者的理财也是一个考验。

银行理财师表示,降息后,银行理财产品的收益率势必将下降,而存款利率浮动对普通储户来说,今后“加息”、

“降息”将更加频繁。

普益财富研究员曾韵佼认为,5月以来,我国资金市场持续保持宽松,银行理财产品作为有力的揽储工具,其预期收益率从侧面反映出银行对存款的需求程度,因此市场资金面的宽松,会给银行理财产品收益带来“负面”影响,预计产品发行数量与规模的增长可以持续,收益率将会进一步下行,但较之一年期定期存款利率则会继续保持优势。

招商银行理财师李平表示,降息后,前期已发行的固定收益理财产品的收益率不会变化,但与利率挂钩的浮动收益理财产品的收益率会受到影响。

与市场利率挂钩的浮动收益型产品将会在更大的区间中波动,需要投资者关注投资风险。

对于选择固定收益型产品的投资者,在目前的降息周期中,不妨侧重配置中长期限产品,锁定较高利率水平。

而对于喜欢定存的投资者来说,应该时刻盯紧自己的存款。

影响银行利息收入将减少超过1400亿元

郭田勇(微博)认为,没有上调存款利率的银行很快会上调,利差收缩银行可以承受

降息和存贷款利率浮动空间调整首日,各家银行的揽储战已硝烟四起,各梯队银行有着自己怎样的考虑,银行业因此受到什么影响,新京报记者专访了中央财经大学银行业研究中心主任郭田勇。

新京报:存贷款利率浮动空间打开首日,我们看到银行的态度出现分化,你怎么看?

郭田勇:目前还有部分银行在观望,但我认为这种情况很短暂,没有上调存款利率的很快会上调。

现在存款利率就好比是秃子头上的虱子明摆着的事,如果存款利率很明显的低于其他银行,特别是低于国有银行,客户很快会流失。

目前尚未动作的银行可能有个观察期,在看同业是怎么定的,但我想这个观察期很短。

新京报:各家银行的调整方案全部都是只调整1年期以下的存款利率,为什么?

郭田勇:目前银行的存款结构是活期存款、1年期以下的短期存款占绝大多数,一般银行的活期存款占比都在50%左右,不少银行甚至高于50%,因此对银行而言活期存款、短期存款是更不能流失的一部分。

同时,调整量小的中长期存款对储户的导向性作用也不明显。

新京报:中国的银行格局会发生怎样的变化?

郭田勇:中小银行要获得先发优势,可能会使用一种积极的策略应对,他们往往会将存款利率上调到上限。

而国有银行存款量较大,存贷比也较低,可能会采取一种中庸的战略。

刚开始阶段,很多银行会陷入尴尬境地。

不上调,客户会流失。

调到上限,成本增加。

新京报:利率市场化后利差空间压缩,对银行盈利能力会有多大影响?

郭田勇:这也是对前段时间银行暴利的一个改革。

这次降息并且扩大存贷款的浮动区间后,存款利率经过上调后与降息前相当,而贷款利率下降0.25个百分点,再加上最低可以降到0.8倍,贷款利率实际下降得更多。

目前我国金融机构贷款余额57万亿元,以此粗略计算(57万亿×0.25%)银行的利息收入减少将超过1400亿元。

目前利差收缩是银行可以承受的,不会对金融稳定造成太大影响。

这次是央行的利率市场化试水,将来的市场化范围将逐步扩大。